公司债券违约率变化分析方法研究

王英明

摘要:债券违约现象虽然在国内不常发生,但随着债券市场的快速发展,债券违约现象将会愈发频繁。研究使用状态转移矩阵来预测债券违约率变化情况,将有助于我们更深入了解债券市场的变化,并通过不同阶段的状态转移矩阵的变化,了解市场变化对债券市场的影响。

关键词:债券违约率 状态转移矩阵

近年來我国债券市场发展迅猛,尤其是企业债市场。据央行最新数据,截至2015年11月,债券市场累计发行债券19.9万亿元,同比增长81.6%,仅11月当月就放行公司信用类债券发行7935.1亿元。而随着我国资本市场化程度的加深,我国的债券市场会取得更大的发展。但刚性兑付问题致使市场无风险利率畸高,一直是限制我国债券市场发展的重要因素。虽然2014年,ST湘鄂债成为国内首例本金违约的公募公司债,但依然由公司承诺延期兑付。但从2014年开始,债券违约情况逐步显现,先后有多只债券出现违约现象。而随着更多的债券进入偿付期,未来刚性兑付现象有望打破,因而研究债券违约率的研究会是很有意义的。

一、研究背景

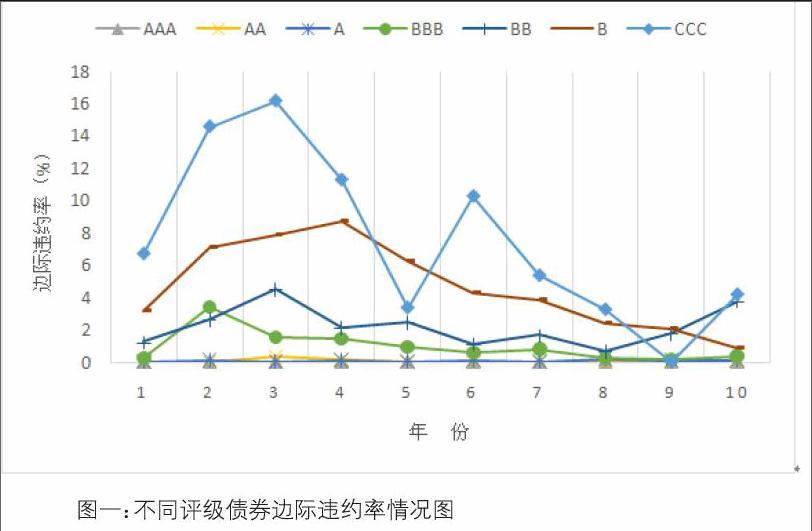

根据美国1971-2002年十年期公司债违约率情况分析,债券违约率随着债券评级的下降而上升。但对同等评级的债券违约率进行观察,我们发现债券的边际违约率在发行后的第3-5年内逐步上升到峰值,随后开始逐步下降,到发行第8-9年内会降低到发行周期内的低点,而到第十年还本付息的结算期前,债券违约情况又会上升。具体走势如图一:

由于数据采集自1971-2002年,包括不同发行期的债券,其中包括了多个经济周期,在均值的作用下,经济周期波动所造成的影响将会明显下降,但还是会存在一定的影响因素。当然,这期间还包括始于七十年代末到八十年代的美国“垃圾债券”时代,这会对BB级以下债券的违约率走势产生较大的影响。

由于国内的刚性兑付现象,严重扭曲了国内的无风险利率,这使得国外的债券违约率的分析模型无法应用到国内实际中。但随着国内债券市场的不断发展和开放,一些垃圾债券将不会有政府的信誉背书,这必然会引起大量垃圾债券的违约。提前了解和研究债券违约情况,将有助于提升债券市场参与者的风险意识,保证债券市场的稳定。

二、理论介绍

由于国内债券市场发展还不够成熟,市场参与度不高,债券市场的数据量不大,并且由于刚性兑付问题,数据实用性不强,所以债券违约率研究大多是翻译国外的研究方法,很少有国内的实践案例。

关于债券违约率的随到期时间的变化情况分析,文献大多从两个方面来入手。一是从企业内部来入手分析,通过研究企业的账面和管理等来分析企业违约率的市场变化;另一类则是从金融市场上的产品价格入手,通过其他金融产品的价格走势来分析债券违约率的变化。但无论是从内部分析还是从外部分析,这始终是要根植于企业自身的经营能力的,而债券评级本身和金融产品价格也是同样根植于企业自身经营水平,加上市场预期形成了最终评级和金融产品价格。市场预期是加剧或减缓价格波动的重要因素,但并不直接影响到企业的经营状况。

最具有代表性的分析方法为状态转移矩阵,在市场预测中通常采用的是有限平稳马尔科夫链,而使用马尔科夫链进行预测的关键在于状态转移概率矩阵的估计。下面对状态转移矩阵进行介绍。

设评级级别为,设i为1-10内的整数(主权评级为9个级别,加上违约情况),某债券从在期间内状态的转移概率为,即债券从状态i经过一期转而成为状态j的概率。由于通常假设为平稳的,则转移的概率与所在时期无关。状态转移矩阵为P=,T期的状态向量为R(t)=,违约率预测模型为:(t)=(t-1)×P,其中,。使用历史数据,计算所有变化概率的拟合误差的平方和,即Q=,利用Q的最小二乘估计,计算出P。

当然,最重要、最严格的假设是平稳过程,由于没有数据验证,目前不知道市场上实际债券违约率是否是符合平稳过程。但是从实践来看,重大事件和经济周期都会对平稳过程产生极大的影响,并且不能通过简单的差分来剔除。所以状态转移矩阵虽然理论可行,但距离实际运用还是有一段过程的。

三、结论

目前状态转移矩阵是最能具体形象的描述出债券违约率的变化过程的,不仅在违约率方面,状态转移矩阵还广泛应用于商业银行的信用风险测度、销售利润、市场风险的预测等方面。

但就债券违约率而言,状态转移矩阵仍然忽视了政治变化,市场投资结构变化,技术发展等宏观重要因素。同时在对个别案例的评估过程中,企业家才能、行业等重要因素也是无法考虑的,如果单根据一个企业的历史数据,测算状态转移矩阵,又会因为不同时期数据的影响力权重不同而误入歧途。因此状态转移矩阵最适合但就宏观经济稳定的前提下,对总债券违约率进行预测,并且要根据市场变化实时调整,保证其准确性。

状态转移矩阵能通过历史数据很好的描述违约率的变化,但却不能从根本上去解释为什么债券违约率会在第3-4年达到峰值,而在第8-9年降到最低,却能在最后一年急剧上升的现象。而这到底是如“恐怖谷”的心理现象,还是经济问题,还是很值得深思的。