分红政策、财务绩效与股票收益率波动的相关性

李 海 东, 张 韩

(中国科学技术大学 管理学院, 安徽 合肥 230026)

分红政策、财务绩效与股票收益率波动的相关性

李 海 东, 张 韩

(中国科学技术大学 管理学院, 安徽 合肥 230026)

以2014年中国沪深两市A股上市公司为样本,实证分析了股票收益率波动与分红政策及财务绩效的相关性。研究表明,股利收益率与股票收益率波动存在显著的负相关性,而股利支付率与股票收益率波动不存在显著的相关性。对于分红的公司,财务绩效与股票收益率波动存在显著的相关性;而对于不分红的公司,财务绩效与股票收益率波动的相关性较弱。这表明提高股利收益率有助于降低股票收益率波动,而改变股利支付率并不能显著影响股票收益率波动。相较于不分红的公司,投资者对分红的公司基本面信息关注更多。

股票收益率;分红政策;财务绩效

一、引 言

Miller与Modigliani提出,在完善的资本市场,现金分红与公司的市场价值是无关的[1]。然而,现实中由于存在税收、交易成本、信息不对称等问题,导致资本市场并不完善,现金分红与公司的市场价值可能存在相关性。

中国股市在上世纪90年代成立,之后迅速发展,在国民经济中的地位越来越高。但是中国股市作为一个新兴市场,制度并不完善,投机性较强,波动性较大,投资风险较高。而且中国股市成立之初的目的,只是为了给资金困难的国有企业融资,并不注重股东的利益,分红一直较少。如果上市公司不注重现金分红,股利收益太低,那么投资者只能寄希望于依靠买卖价差获取收益,不太可能长期持有股票。这很可能导致投资者频繁炒作,增大股市的波动性和投资风险。基于此,证监会2008年10月发布《关于修改上市公司现金分红若干规定的决定》,2012年5月发布《关于进一步落实上市公司现金分红有关事项的通知》,均强调了现金分红。然而,提高现金分红比率能否抑制股市的波动性,现金分红政策与股票收益波动间存在怎样的关系,需要更深入的研究。

现金分红来源于利润,只有财务状况良好、持续盈利的公司,才能维持稳定的现金分红政策。中国股市经过这些年的发展,投资者有没有变得更理性,是否关注公司的现金分红政策,是否关注公司基本面信息,是值得研究的。

二、文献回顾

Baskin以股价波动为被解释变量,以股利收益率和股利支付率为解释变量,研究了美国股市股价波动与分红政策之间的关系,表明股价波动和股利收益率及股利支付率均存在负相关性[2]。Allen 和 Rachim、Hussainey 等分别对澳大利亚股市和英国股市进行了类似研究,表明股价波动与股利支付率存在显著的负相关性[3-4]。

Vuolteenaho通过模型推导表明公司历史经营业绩的波动和上一年度的经营业绩是影响股票收益率波动的主要因素,并通过实证研究表明公司股票收益率的波动主要源自于未来现金流预期改变的贡献,而非折现率预期改变的贡献,前者近似为后者的两倍[5]。Pastor 和 Veronesi以1963~2000年美国上市公司为样本,研究表明股票收益率波动与公司历史经营业绩波动正相关,与上一年度经营业绩负相关;并且相对于分红的公司,不分红公司的股票收益率波动更大[6]。Wei 和 Zhang以1976~2000年美国上市公司为样本,研究表明ROE(净资产收益率)的均值下降及ROE的波动率均值上升是导致股票收益率波动均值呈现上升趋势的主要因素[7]。

宋逢明等人认为,中国上市公司股票收益率波动与基本面信息相关性不强,反映出股市投机性较强,投资者不够成熟和理性[8]。彭志胜与宋福铁研究也表明,分红政策与股票收益率波动存在显著的相关性,随着分红水平的提高,股票收益率波动呈现先降后升,存在一个临界点[9]。

现有文献一方面研究了股票收益率波动(或者股价波动)与分红政策的相关性,另一方面研究了股票收益率波动与经营业绩的相关性。但是,现有文献以单一指标衡量公司的基本面信息具有一定片面性,同时没有系统性地研究股票收益率波动与分红政策、财务绩效的相关性。而本文正是要回答上述三者之间的关系及作用机理。

三、研究设计

1.指标选取

已有文献大多不能定量反映分红政策与股票收益率波动(或者股价波动)的关系,为了定量分析,本文将以股利收益率和股利支付率来代表上市公司的分红政策。虽然已有很多文献研究股票收益率波动与基本面信息的相关性,但是其所选财务指标并不能全面反映上市公司的基本面信息,且单个指标不足以反映上市公司某一方面的基本面信息。比如说,单用净资产收益率(ROE)来反映上市公司的盈利能力并不合适,而加入其他盈利指标如资产报酬率、投入资本回报率,那么这些指标间很可能存在强相关性,进而导致共线性问题。因此,本文将通过因子分析的方法对上市公司财务绩效评价,以各因子得分来反映上市公司的基本面信息,既能更全面地反映上市公司的基本面信息,又能避免多重共线性。

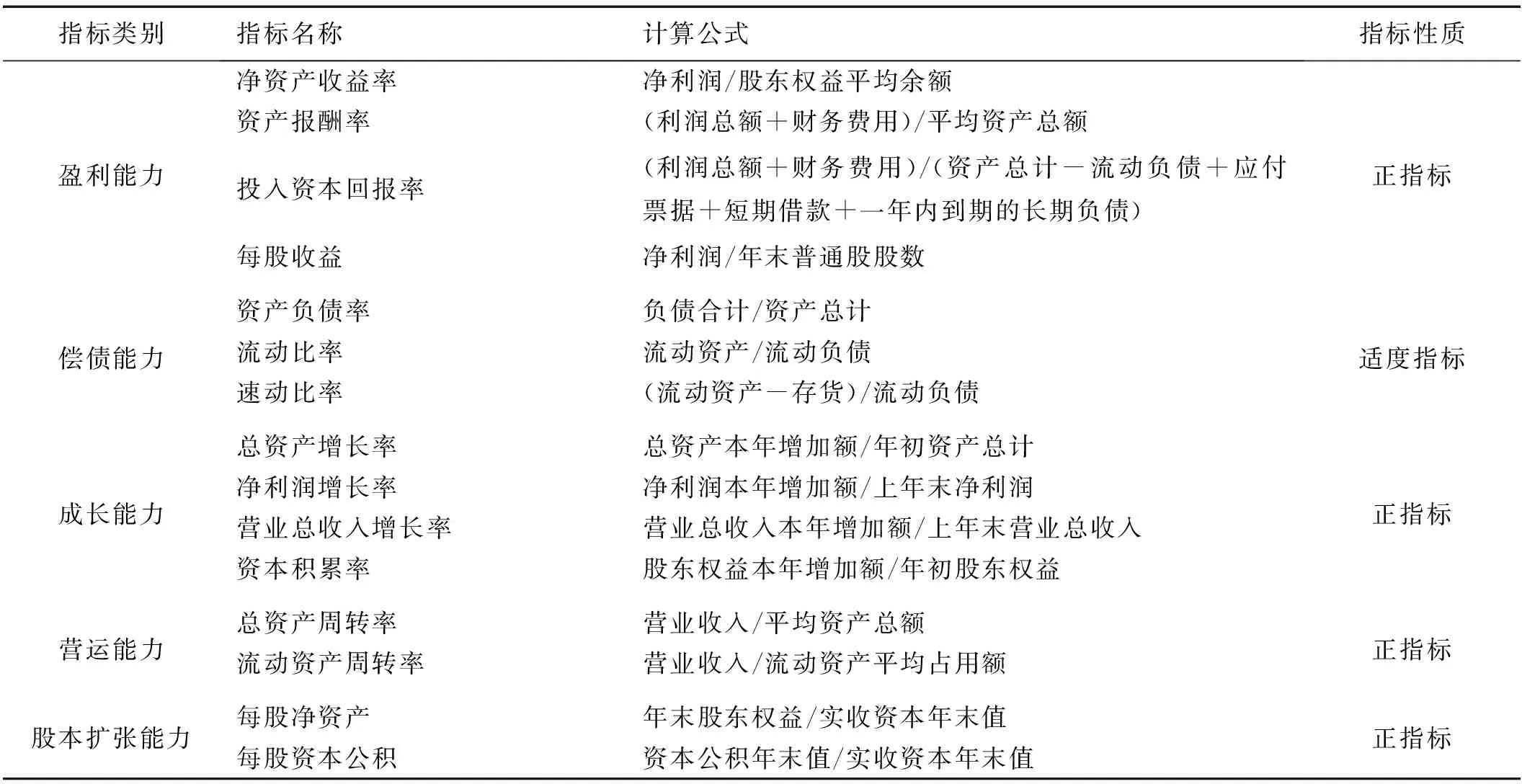

利用因子分析方法做财务绩效评价的研究有很多,本文主要参考徐兵与孙奕驰选取的财务指标体系[10-11]。本文所选财务指标可分为盈利能力、偿债能力、成长能力、营运能力、股本扩张能力5个类别,具体如表1所示。

2.变量定义

本文将以股票收益率和股利支付率来反映上市公司的分红政策,以公因子得分来反映上市公司的基本面信息,通过线性回归的方式分析股票收益率波动与这些变量的相关性。同时,本文选择市值规模、前10大股东持股比例、流通股比例、账面市值比、换手率作为控制变量。变量定义如下。

股票收益率波动(RV):以股票日收益率的样本标准差作为股票的收益率波动率。

股利收益率(DY):每股税后股利除以年初开盘价的结果。

表1 上市公司财务绩效指标评价体系

股利支付率(PR):当年所分配现金股利除以当年净利润的结果。

公因子得分F1,F2,F3,F4,F5及f1,f2,f3,f4,f5,以SPSS因子分析结果为准。

市值规模(SZ):对年个股总市值(百万元计)取以10为底的对数。

前10 大股东持股比例(S10):前10大股东持股比例之和。

流通股比例(TS):年末流通股数除以发行总股本数的结果。

账面市值比(BM):年末账面净资产除以年末个股总市值的结果。

换手率(TO):以日成交量除以日个股股数作为日换手率,再对全年日换手率求均值。

3.模型设立

本文以A股作为研究对象,选取2014年截面数据,并分别对上证A股(以下简写为上A)和深证A股(以下简写为深A)进行研究。由于某些公司不分配股利,因此本文将样本分为分红和不分红两类。剔除数据缺失的上市公司,最终得到4个子样本:上证A股(分红338家,不分红101家)、深证A股(分红447家,不分红121家)。

对于分红的股票,建立模型(Ⅰ),如下:

(Ⅰ)

对于不分红的股票,建立模型(Ⅱ),如下:

(Ⅱ)

四、实证结果分析

1.子样本指标选取与因子分析结果

首先对各子样本进行因子分析,根据各子样本情况,从表1中选取指标进行因子分析,对各子样本做如下处理:上A分红剔除资本积累率,上A不分红剔除净资产收益率和净利润增长率,深A分红与不分红剔除净利润增长率。

选取指标后,用SPSS对各子样本做因子分析,根据因子载荷矩阵判定各公因子含义,结果如表2所示。

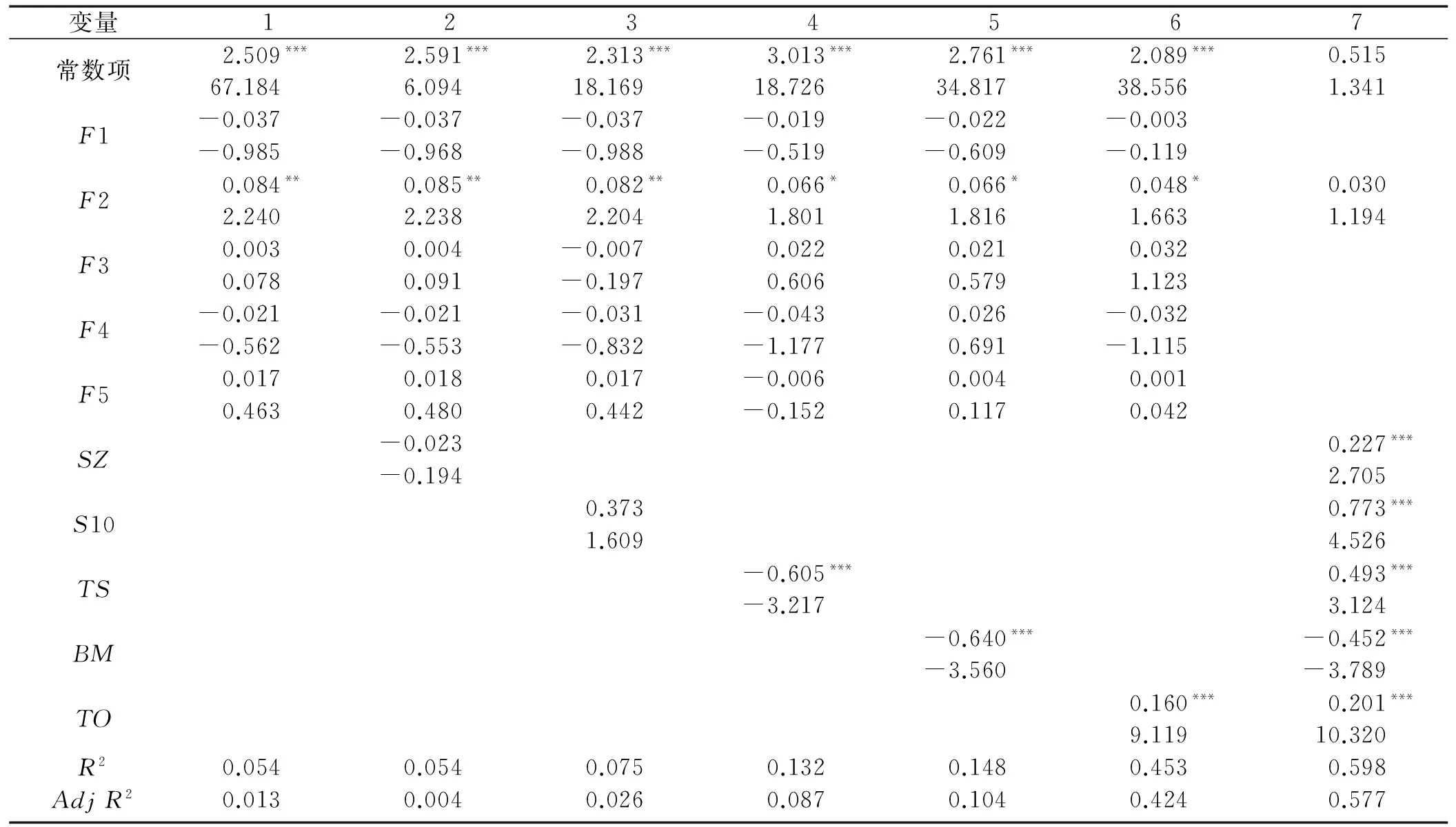

2.子样本模型回归结果

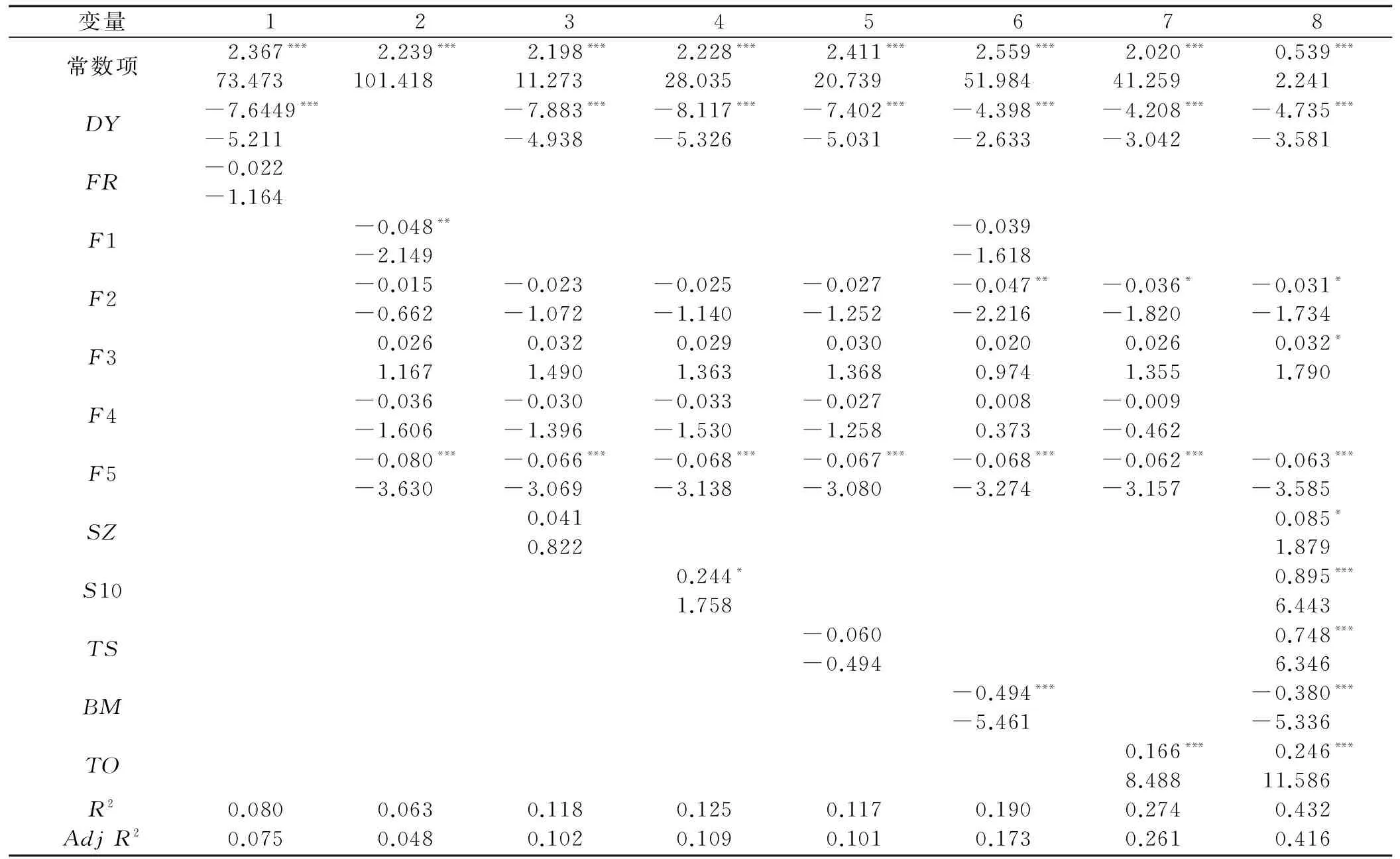

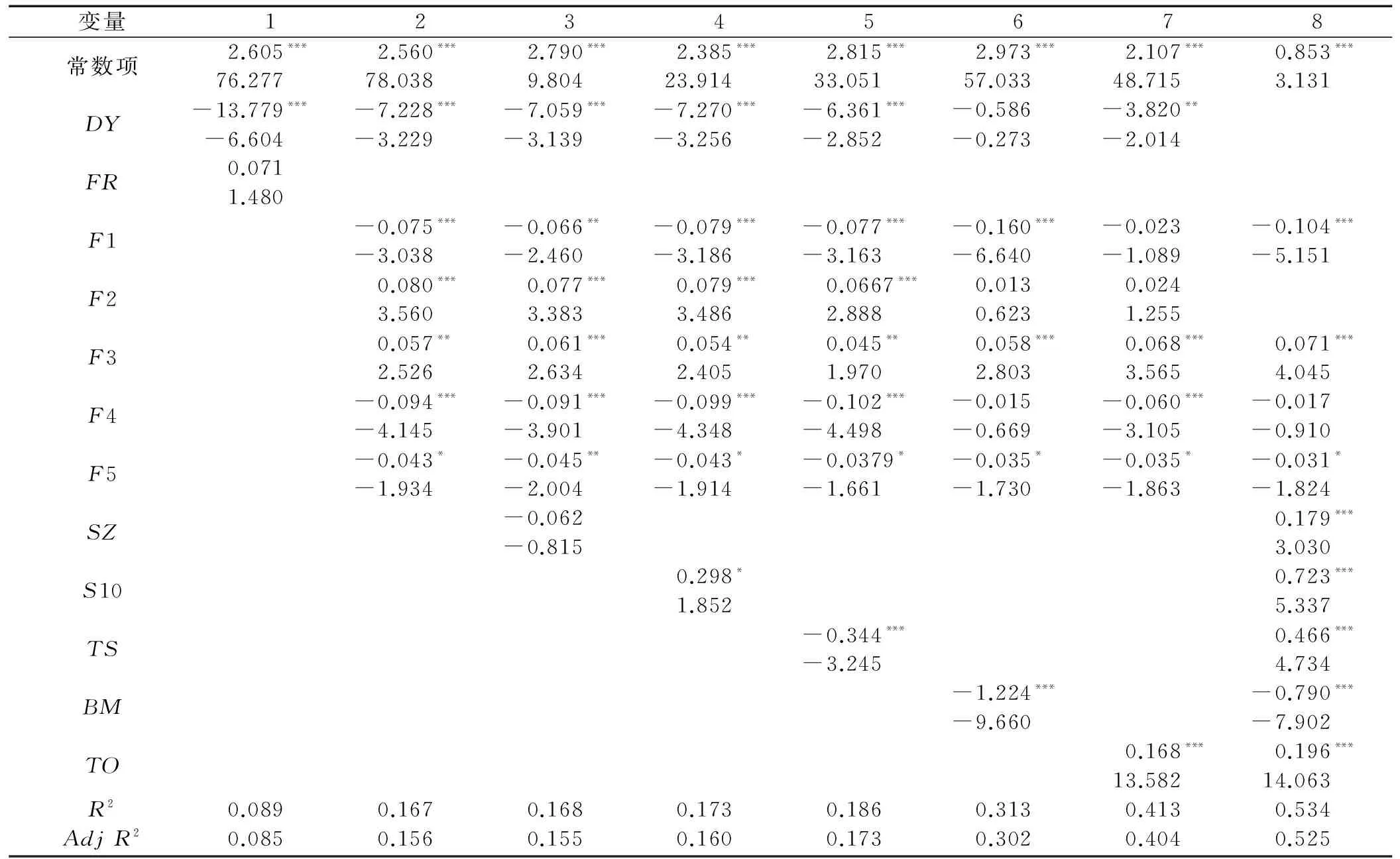

首先,对上证A股和深证A股的分红股票进行回归分析,回归结果见表3和表4。回归结果表明,对于分红股票,股利收益率(DY)的回归系数均显著为负,而股利支付率(PR)的回归系数均不显著,说明股票收益率波动(RV)随着DY的上升会相应下降,而PR与RV不存在显著相关性。

表2 子样本公因子含义

从表3可以看出,对于上A(分红)股票,盈利因子(F1)、营运因子(F5)均与RV存在显著的负相关性,说明公司盈利能力和营运能力越强,RV越低。偿债因子(F2)与RV存在负相关性,表明随着偿债能力的提高,RV会相应地降低。

从表4可以看出,对于深A(分红)股票,盈利因子(F1)、股本扩张因子(F4)、营运因子(F5)与RV存在显著的负相关性,与上证A股较为一致。偿债因子(F2)与RV存在显著正相关性,说明偿债能力越强的公司,RV越高,这一点与上证A股是相反的。成长因子(F3)与RV存在显著的正相关性,与上证A股较为一致,说明随着成长性的提高,股票收益率的不稳定性也随之提高。

从表3和表4的回归结果8可以看出,SZ、S10、TS、TO的回归系数显著为正,BM的回归系数显著为负。SZ的回归系数显著为正,这违背了常识,会在后文进行讨论。S10与RV存在显著正相关性,可能是由于前10大股东一般不会频繁的在股市交易,其所持股票很少在股市流通,那么前10大股东持股比例越高,市场上实际流通的股票越少,抵抗冲击的能力越弱,波动性越高。TS在表2和表3的回归结果4中为负,说明流通股比例越高,RV越低。这可能是由于TS越高,市场上实际流通的股票越多,规模越大,波动性越低。但是TS在回归结果8中显著为正,这背了常识,会在后文进行讨论。BM与RV存在显著的负相关性,可能是由于高BM公司基本面信息一般表现不佳,股票为投资者所厌恶,因此BM越高,RV越低。TO与RV存在显著的正相关性,TO越高,说明股票交易越活跃,买卖冲击越频繁,RV也会越高。

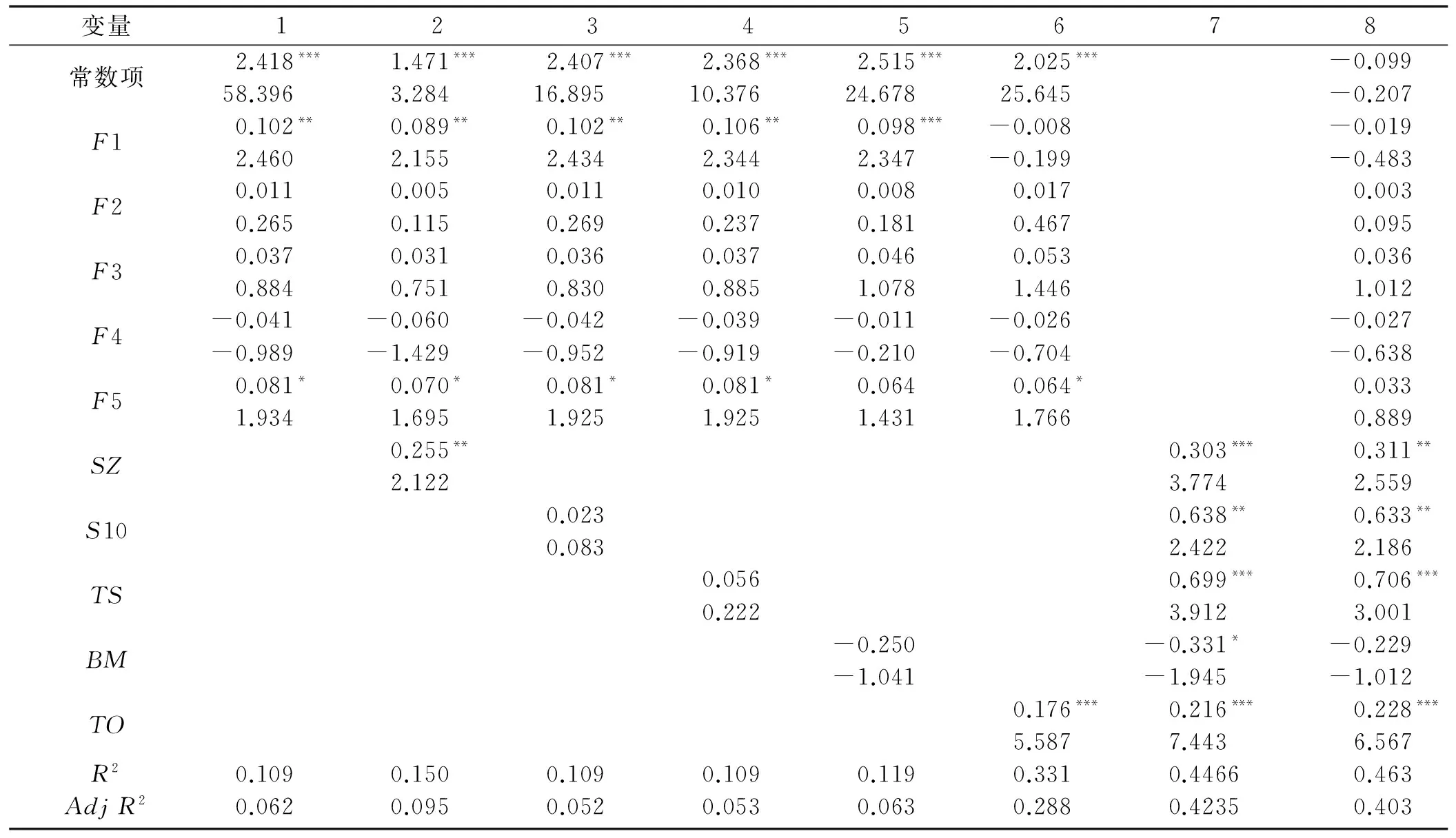

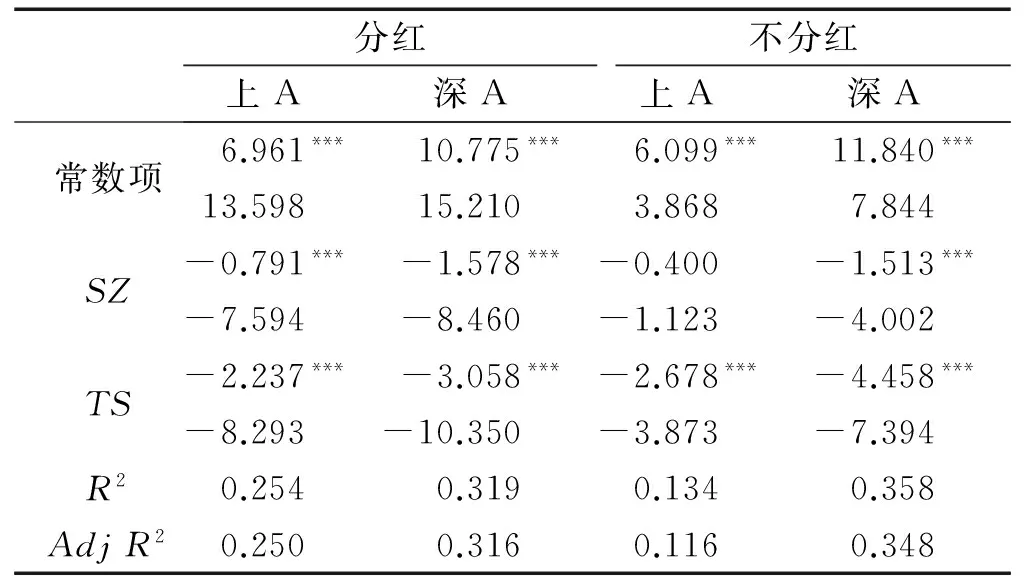

其次,对上证A股和深证A股的不分红股票进行回归分析,回归结果见表5和表6。

表3 上证A股(分红)股票回归结果

注:上下两行数字分别表示回归系数和t统计量,***、**、*分别表示在1%、5%、10%水平上显著。

表4 深证A股(分红)回归结果

注:上下两行数字分别表示回归系数和t统计量,***、**、*分别表示在1%、5%、10%水平上显著。

表5 上证A股(不分红)股票回归结果

注:上下两行数字分别表示回归系数和t统计量,***、**、*分别表示在1%、5%、10%水平上显著。

表6 深证A股(不分红)回归结果

注:上下两行数字分别表示回归系数和t统计量,***、**、*分别表示在1%、5%、10%水平上显著。

从表5可以看出,对于上A(不分红)股票,偿债与成长因子(f1、f5)与RV存在显著的正相关性,其他因子与RV不存在显著相关性,表明投资者更青睐偿债能力强、成长性高的股票,而对公司其余的财务信息并不那么关注。从表6可以看出,对于深A(不分红)股票,只有偿债因子(f2)与RV存在显著正相关性,f1、f3、f4、f5的回归系数均不显著,另外adjR2仅为0.013,系数非常小,说明财务绩效能够解释的信息很少,投资者对于基本面信息关注较少。SZ、S10、TS、BM、TO的回归系数与分红子样本较为一致。

五、稳健性检验及异常结果解释

为了进一步检验结果的可靠性,以特质波动率(TRV)代替波动率(RV)对解释变量做回归。其中TRV根据CAPM模型求得:

Ri,t-Rf=β(Rm,t-Rf)

(1)

用个股i的收益率对市场收益率做回归, 市场收益率分别用000002和399107的收益率表示,

Ri,t=α+βRm,t+εi,t

(2)

(3)

求出残差的样本标准差即为个股i的特质波动率。

TRV=σ(εi)

(4)

以TRV作为被解释变量对解释变量做回归,进行稳健性检验。检验发现,解释变量的回归系数在正负性和显著性上并无明显变化,说明之前的回归结果是稳健的。

为了解释前面SZ和TS回归系数出现的异常结果,用RV对SZ做回归,用TO对SZ、TS做回归,回归结果如表7和表8所示:

表7 RV对SZ的回归结果

注:上下两行数字分别表示系数和t统计量,***、**、*分别表示在1%、5%、10%水平上显著。

从表7可以看出,只有深A(分红)RV与SZ存在显著的负相关性。对于上A(不分红),RV与SZ确实存在显著的正相关性,即随着市值规模变大,股票收益率波动反而更高。这违背了常识,可能是由于投资者更青睐上A(不分红)中市值规模较大的股票。

表8 TO对SZ、TS的回归结果

注:上下两行数字分别表示回归系数和t统计量,***、**、*分别表示在1%、5%、10%水平上显著。

从表8可以看出,SZ和TS的回归系数都是负的,且只有上A(不分红)SZ的回归系数不显著。但这并不能说明TO与SZ、TS存在多重共线性,因为这些变量同时加入回归方程时,回归系数是显著的,并且加入SZ和TS,也显著提升了AdjR2。应该说,这些变量有一种联合效应,它们一起加入方程与单独加入方程对被解释变量的影响是不同的。之前SZ与TS的异常回归系数,也应是这个原因造成的,而上A(不分红)SZ与RV本身就存在正相关性。

六、结 论

研究结论主要如下:

(1)对于分红股票,提高股利收益率有助于降低股票收益率波动,但是改变股利支付率并不会对股票收益波动产生显著影响。

(2)对于有分红的A股公司,盈利能力、营运能力和股本扩张能力的提高有助于降低股票收益率波动,而成长能力的提高会让股票收益率波动变得更高。随着偿债能力的提高,上证A股公司的股票收益率波动会降低,而深证A股公司的股票收益率波动会升高。

对于上证A股的不分红公司,偿债能力与成长能力的提升会提高股票收益波动。

(3)对于深证A股的分红股票,市值规模与股票收益率波动存在显著的负相关性,而对于上证A股的不分红股票,市值规模与股票收益率波动存在显著的正相关性。而对于深证A股,流通股比例与股票收益率波动存在显著的负相关性。但是在加入变量换手率后,市值规模和流通股比例的回归系数都变得显著为正。

(4)大股东持股比例越高,可能导致市场上实际流通的股票越少,抵抗冲击的能力越弱,股票收益率波动越高。高BM的公司基本面信息一般较差,其股票被投资者厌恶,因此波动性较低。

(5)对比分红与不分红的子样本可以发现,分红子样本的财务绩效与股票收益率波动的相关性更强,说明投资者在投资分红的股票时,会关注基本面信息,更具理性;而投资不分红的股票,投资者很少关注基本面信息,投机性更强。观察所有样本AdjR2的变化,可以发现换手率是所有变量中对股票收益率波动影响最大的变量,说明A股市场投机性依然很强。同时,在所有回归结果中,AdjR2最高为0.577,说明还有其他变量对股票收益率波动存在重要影响。

[1] MILLER M H,MODIGLIANI F. Dividend policy,growth and the valuation of shares [J]. The Journal of Business,1961,34(4):411-433.

[2] BASKIN J. Dividend policy and the volatility of common stock [J]. The Journal of Portfolio Management,1989,15(3):19-25.

[3] ALLEN D E,RACHIM V S. Dividend policy and stock price volatility: australian evidence [J]. Journal of Applied Economics,1996,15(6):175-188.

[4] HUSSAINEY K,MGBAME C O,CHIJOKE-MGBAME A M. Dividend policy and share price volatility: UK evidence [J]. Journal of Risk Finance,2011,12(1):57-68.

[5] VUOLTEENAHO T. What drives form-level stock returns? [J]. Journal of Finance,2002,57(1):233-264.

[6] PASTOR L,VERONESI P. Stock valuation and learning about profitability [J].Journal of Finance,2003,58(5):1749-1789.

[7] WEI S,ZHANG C. Why did individual stocks become more volatile? [J]. Journal of Business,2006,79(1):259-292.

[8] 宋逢明,姜琪,高峰. 现金分红对股票收益率波动和基本面信息相关性的影响[J]. 金融研究,2010,(10):103-116.

[9] 彭志胜,宋福铁. 分红政策与股票收益波动的关系[J]. 系统工程,2014,32(7):34-42.

[10] 孙奕驰. 上市公司财务绩效评价及其影响因素研究[D]. 沈阳:辽宁大学,2011.

[11] 徐兵. 中国上市公司绩效评价研究[D]. 长沙:中南大学,2007.

The Correlation among Dividend Policy, Financial Performance, and Stock Return Volatility

LI Haidong, ZHANG Han

( School of Management, University of Science and Technology of China, Hefei 230026, China )

This article conducts an empirical analysis of the relationship among stock return volatility, dividend policy and financial performance with a sample of A-shares from Shanghai and Shenzhen Stock Exchange in 2014. The results show that there is a significant negative relationship between stock return volatility and dividend yield, but no significant relationship between stock return volatility and dividend payout ratio hsa been discovered. For companies with dividends, the relationship between stock return volatility and financial performance is significant, but for companies without dividends, the relationship between stock return volatility and financial performance is weak. It indicates that increasing dividend yield can reduce stock return volatility, but changing dividend payout ratio cannot have a significant influence on stock return volatility. Compared with companies without dividend, the investors pay more attention to the fundamental information of companies with dividends.

stock return; dividend policy; financial performance.

10.19525/j.issn1008-407x.2017.02.009

2015-12-23;

2016-01-29

国家自然科学基金项目:“危机情景下公众风险感知的动态评价与调控策略研究”(71373250);安徽省哲学社科基金项目:“皖江城市带协同发展评估研究”(12020503033)

李海东(1966-),女,山东汶上人,副教授,博士,主要从事会计与金融、可持续发展研究;张韩(1990-),男,湖北南漳人,中国科学技术大学管理学院硕士研究生,研究方向为风险管理,E-mail: zhydhcg@mail.ustc.edu.cn。

F830

A

1008-407X(2017)02-0052-07