商业银行的流动性风险是否存在顺周期特征?

——一个来自中国的证据

■郭甦,许争

商业银行的流动性风险是否存在顺周期特征?

——一个来自中国的证据

■郭甦,许争

本文以中国80家商业银行2006~2014年的面板数据为研究样本,使用动态面板GMM方法检验了中国商业银行的流动性风险的顺周期性。研究结果显示,中国商业银行的流动性风险存在显著顺周期特征。即在不同的经济阶段,商业银行对资产的配置会出现亲周期特征。商业银行会根据宏观经济的表现相应地调整自身的资产负债结构,这会加剧经济周期的振幅。顺周期特征的存在会使商业银行的流动性风险出现过度积聚。现阶段,“调结构”的经济任务会牺牲经济增速,这会直接影响商业银行的经营行为。因此“稳增长”与“调结构”同样重要。同时,相应的监管要求和监管措施应作出差异化、动态化的调整,以减少商业银行业务转换对经济发展造成的负面影响,从而保证经济运行和金融体系的稳定。

流动性风险;LMI指数;系统GMM

郭甦(1978-),陕西人,对外经济贸易大学金融学院博士研究生,研究方向为宏观金融理论与政策、商业银行经营与管理;许争(1987-),经济学博士,工银租赁博士后流动站,研究方向为宏观金融理论与政策、商业银行经营与管理。(北京100029)

一、引言

从已有研究成果看,外部经济环境的变化会直接影响商业银行的经营行为。而微观主体的信用风险以及金融机构之间的风险转移会直接冲击商业银行乃至整体金融体系的稳定。商业银行是金融体系的核心,其经营行为的调整会对整个金融体系和经济发展产生直接影响。从实际情况看,宏观经济的表现会使商业银行不断调整自身的经营策略。因此,在经济周期的不同阶段,商业银行会表现出与之相适应的经营特征。也就是说,商业银行的经营行为具有顺周期性。在经济上行期,商业银行往往注重业务扩张而忽视对于风险的防控。因此其经营策略的调整常常会使得经济出现过热进而衍生出泡沫。在经济下行期,出于风险防控的角度,商业银行会选择大幅的压缩业务规模,从而控制不良贷款的上升以减缓违约风险,但这会进一步加剧经济衰退。因此,商业银行的顺周期行为存在一种显著的加速效应。这在加剧经济周期振幅的同时也会延长其持续的时间。从主流经济学的角度看,宏观经济政策制定的目的在于政府应通过相机决策的方式,通过使用相应的政策工具来熨平经济周期,以避免经济出现过度起伏。但商业银行的顺周期特征会使得这一问题的难度加大。因此,对于商业银行顺周期行为的有效识别可以在经济政策和监管措施等方面做出更为合理的决策和调整。

金融危机爆发后,各国监管部门不断调整对本国商业银行的监管要求,用以限制商业银行业务的不规则扩张。在危机中,美国众多商业银行相继出现流动性危机进而破产倒闭。因此,对于流动性风险的讨论逐渐被世界各国的监管当局重新重视起来。流动性的骤然紧张极易造成市场恐慌,当商业银行出现非理性行为时,会直接冲击金融体系的稳定。这种负面情绪的不断蔓延可能会导致系统性风险的出现,进而诱发金融危机。近些年的研究表明,商业银行的资本、信贷水平以及杠杆率往往与经济发展的不同阶段相匹配,即会呈现出显著的顺周期特征。而这些指标的调整往往会导致商业银行的流动性水平出现同步变化。为此,我们猜测,商业银行的流动性风险是否也会呈现出与经济发展相匹配的特征。即宏观经济的扩张是否会使得商业银行过度追逐利润而忽视对流动性的管理?而在经济紧缩期,商业银行是否会因为过度注重流动性管理而导致资产业务收缩进而加剧经济衰退?为此,本文试图从这一方面有所贡献,通过使用中国商业银行的相关数据来对流动性风险的周期性变化进行分析,用以研究中国商业银行的流动性风险是否存在顺周期特征。

在新常态的背景下,中国的经济发展呈现出了一些新的特征。在世界经济环境存在诸多不确定性的背景下,中国也逐步进入了风险释放期。地方政府债务、房地产泡沫、影子银行等均与商业银行存在密切的业务关系。一旦某一环节出现问题,则极有可能会导致金融风险的出现。近些年来,政府也已多次强调要确保不发生系统性的金融风险。从历史经验看,金融风险的发生往往与商业银行流动性水平的变化密切相关。因此,对于中国商业银行流动性风险的分析可以更好地识别金融风险在不同经济阶段的动态变化,以使得政府和监管当局能够更好地制定经济发展政策和监管措施。

二、文献回顾及综述

对于商业银行顺周期性的研究,学界已经积累了一定的成果。其主要研究范式在于通过使用商业银行的特征变量,例如资本水平、杠杆率、信贷水平等进行研究,以观察这类指标的变化是否与宏观经济的表现相匹配。Bernanke&Gertler(1989)等学者将金融加速器的概念引入了研究框架。其研究内容在于检验银行信贷行为是否会对宏观经济产生过度冲击。研究结果发现,经济周期可能会由于银行信贷的内生性变化而出现显著的震荡,这可能会使得经济过热或者经济紧缩的现象进一步加剧。Stein(2004)、Jokipii&Milne(2008)等学者认为,巴塞尔协议Ⅰ和巴赛尔协议Ⅱ的风险管理体系存在显著漏洞。这些条款的实施非但无益于防范商业银行的顺周期行为,相反可能会产生助推的作用。同时,巴塞尔协议中设定有最低资本充足率的要求。在经济下行期,监管约束的存在使得商业银行必须要压缩业务以满足监管考核。但实体经济的发展势必会受到影响,这会产生极高的社会运行成本。Moore(2010)认为,巴赛尔协议Ⅲ提出了最低流动性监管要求。其目的在于保证商业银行在经济周期的不同阶段拥有与之相适应的流动性储备以吸收随机性因素的干扰。流动性风险往往会出现在经济下行期,为了防范风险,商业银行会选择持有流动性较强的资产并同时压缩资产业务。因此,在经济上行时期导致的风险积聚会开始不断出现,而宏观经济的低迷会进一步强化商业银行的这一行为。这类似于乘数-加速效应。因此,仅仅关注商业银行的流动性水平并不能很好地控制风险的出现。这需要在宏观经济与商业银行的流动性风险之间设立更为动态化的研究机制。Athanasoglou et al.(2013)的研究结果发现,商业银行对于资本水平的管理与经济发展状况直接相关。在经济繁荣时期,商业银行会有更高的风险承担意愿。在拥有更高资本水平的同时,其资产业务会出现加速的扩张,商业银行对于流动性较强的资产持有动机会出现显著下降,这会造成风险积聚。反之,在经济紧缩时期,微观经济主体的经营困难程度加大,违约风险迅速上升。商业银行出于风险防范以及为满足监管要求的需要,会不断压缩其资产业务规模。同时会积极保有更多的流动性资产。但若早期业务经营导致的资产结构变化不能够很好地进行调整,一旦有突发事件的影响,则商业银行会迅速出现流动性危机。

有关中国学者对于该项问题的研究。王飞等(2013)的研究结果显示,中国商业银行的杠杆率存在有顺周期性,并且上市商业银行的这一特征体现得更加明显。杠杆率的上升会推动商业银行资产负债规模的同步扩张。李嵩然等(2015)检验了中国商业银行贷款损失准备的顺周期现象。研究结果发现,大型商业银行以及农商行的信贷资产业务存在逆周期效应。但股份制商业银行以及城商行却存在显著的顺周期效应。项后军等(2015)对中国商业银行的杠杆率及流动性水平的关系进行了实证分析。结果显示,商业银行的杠杆率存在顺周期性,这会助推宏观经济的扩张。同时,经济的扩张会使得商业银行持有的流动性资产规模出现下降,从而导致流动性风险的不断积累。

从已有研究文献看,多数学者的研究结论均肯定了商业银行存在顺周期的经营特征这一事实。从宏观的角度分析,商业银行的流动性风险与经济发展总是同步变化的。商业银行的经营行为会导致宏观经济出现过度繁荣或衰退。从历次金融危机的发生路径看,流动性风险往往是导致危机不断扩大化的直接因素。为此,本文试图引入Brunnermeier,Gorton,and Krishnamurthy(2011)提出的流动性错配指数(LMI)来对中国商业银行的流动性风险是否存在顺周期特征进行实证分析。用以考察商业银行在不同宏观经济背景下的经营行为。

三、变量选取、数据说明及模型设定

(一)变量的选取

1.被解释变量

本文的研究目的在于分析商业银行的流动性风险是否存在显著的顺周期特征。在衡量流动性风险指标的选择上,本文主要选取了流动性错配指数(即LMI)作为被解释变量。流动性错配指数由Brunnermeier Gorton,and Krishnamurthy(2011)最早提出,其计算原理是通过对不同的资产赋予相应的流动性权重进行加权求和,以计算出商业银行在不同时点所拥有的流动性资产总和。从资产负债表的角度看,资产方主要衡量对资金的使用,负债方衡量资金的来源。因此,资产方计算出的流动性资产总和为市场流动性(market liquidity)。若经过加权所得后的流动性资产规模越大,则代表商业银行拥有较高的风险抵补能力。此外,商业银行资产方的来源需要依靠负债融资。因此,按照相同的计算原理,通过对不同负债方获得的资金进行流动性加权,可以计算出该时点商业银行的融资流动性(funding liquidity)。通过对市场流动性和融资流动性做差,即可得到LMI指数。这便是最初流动性错配指数的计算原理。在计算LMI指数时,其操作核心在于对不同属性的资产进行赋权。对于变现能力较强的资产,赋予的权重也越高。例如现金,其流动性权重应为1。LMI指数的计算过程即是通过加权求和的方式计算出市场流动性和融资流动性,即可以观测出商业银行在该时点的资产错配程度。如果LMI数值越高,则说明商业银行的流动性缓冲水平较高,可以有效地防范风险。若LMI数值较低,则说明商业银行的资产错配程度过大,此时存在较高的风险暴露。对于权重的赋予,本文主要参考了Banerjee(2012)的做法,使用了巴塞尔协议Ⅲ中提出的NSFR方法进行赋权。此外,需要说明的是,本文对Brunnermeier,Gortonand Krishnamurthy(2011)的做法进行了一些变动。主要是将市场流动性和融资流动性作比较来计算LMI指数,其含义并未发生变化。

2.解释变量

本文的研究目的在于考察商业银行的流动性风险是否存在顺周期特征。因此在解释变量的选取上,本文主要将GDP增长率作为衡量宏观经济波动的指标。同时,在本文的研究样本中包括有地方性商业银行。因此,考虑到某些商业银行存在的区域特征,本文将其所在省份的GDP增长率作为解释变量。对于全国性或者经营范围较广的商业银行,则仍以全国GDP增长率作为衡量宏观经济状况的指标。

3.控制变量

在控制变量的选择上,根据以往的研究成果,本文分别选择了两类指标作为控制变量。包括宏观层面的特征变量和银行层面的特征变量。具体看,银行层面的特征变量包括:一级资本充足率(CAP1)、资产收益率(ROA)、净贷款资产比(NL)、总资产规模的对数(LA)、杠杆(LEV)。宏观层面的特征变量包括:M2增长率(M2G)、银行间7日回购利率(M-RATE)、金融危机虚拟变量(FC)、流动性风险审慎监管变量(PR)。

(二)数据来源及说明

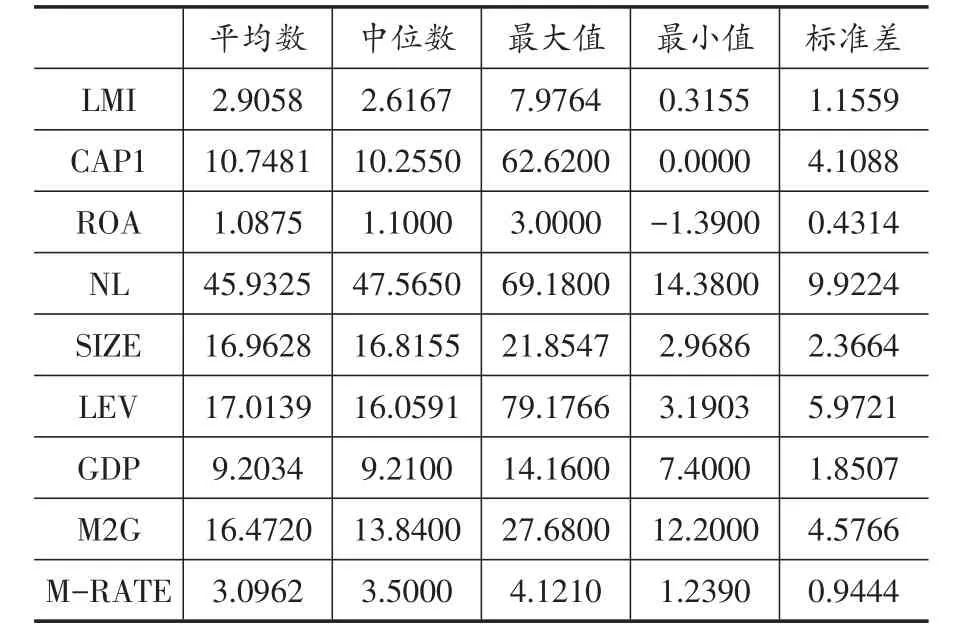

在数据搜集及处理过程中,由于部分商业银行的数据缺失,因此本文使用了插值法进行估算。有关银行特征变量的数据来自于Bankscope数据库以及部分商业银行的年报。其他数据则来自于wind数据库。在经过筛选后,剔除样本缺失较多的银行,最终将80家商业银行2006~2014年的数据作为研究样本。数据的描述性统计如表1所示。

表1 主要变量的描述性统计

(三)模型的设定及方法选取

1.模型设定

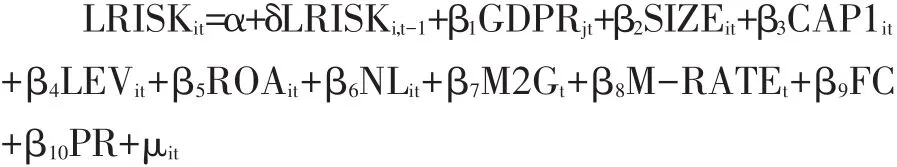

本文选取的被解释变量为流动性错配指数,从计算原理看,LMI指数的变化明显会受到前期的影响。从已有研究文献看,商业银行的经营风险往往会呈现出一种惯性特征,而惯性的存在会使得其风险偏离均值水平。因此本文将LMI指数的一阶滞后项纳入到了模型中,这可以用来反映风险水平向均衡状况的收敛速度。在加入被解释变量的一阶滞后项后可以看出,本文设定的模型为动态面板模型。模型的具体形式如下所示:

其中,LRISK即LMI指数,用以衡量商业银行的流动性风险。GDP表示为经济增长率,用以衡量宏观经济的变化情况。SIZE代表商业银行的规模,表示为各商业资产规模的对数。CAP1代表一级资本充足率,表示为一级资本与风险加权资产的比值。LEV代表杠杆率,表示为总资产与权益资本的比值。ROA为资产收益率,表示为利润与平均资产总额的比值。NL为净贷款资产比,表示为净贷款与总资产的比值。M2G为M2增长率。M-RATE为银行间7日回购利率。FC为金融危机虚拟变量,在2009年时取1。PR为流动性风险审慎监管变量,在2014年取1。

2.方法选取

动态面板模型通常使用GMM方法进行估计,原因在于动态面板本身具有内生性问题。GMM方法主要是使用被解释变量的滞后项作为工具变量来求得参数的一致估计。同时,GMM方法允许数据出现异方差。相较于传统方法,例如最小二乘法,GMM方法可以最大程度上保证估计结果的有效性。在已有的文献中,对于面板数据模型的估计主要包括系统GMM和差分GMM。相较于差分GMM,系统GMM结合了差分方程和水平方程的特点,这为模型的估计提供了更多的工具变量信息。同时,系统GMM方法也可以克服弱工具变量的问题。因此,本文使用了系统GMM方法对模型进行估计。

四、实证结果及分析

(一)实证结果及分析

在对模型进行估计时,本文设定了四个基准估计模型。目的在于观测在加入不同种类的控制变量后,商业银行流动性风险的顺周期特征是否会发生显著变化。模型1表示使用LMI指数直接对GDP进行回归。模型2在模型1的基础上加入了宏观特征变量。模型3在模型1的基础上加入了银行特征变量。模型4则为总体的样本回归。此外,GMM方法要求对模型进行过度识别以及序列自相关检验,根据sargan检验以及AR(2)的结果,本文的工具变量设定是合理的,同时模型也不存在高阶的序列自相关问题。

表2报告了中国商业银行流动性风险顺周期性的检验结果。在逐步加入变量进行回归分析后发现。宏观经济与LMI指数之间均呈现出显著的负相关关系,这证实了本文的推断,即中国商业银行的流动性风险存在显著的顺周期特征。这样的结果表明,中国商业银行对于流动性资产的管理存在亲周期的特点。在经济上行期,商业银行会持有较多流动性水平较差但盈利能力较强的资产。此时,商业银行的资产错配程度显著加大,出于风险防控目的流动性较强的资产规模迅速下降,这会产生潜在的风险积聚。反之,当经济处于下行期,商业银行会压缩资产业务,同时在资产结构方面予以调整,即持有流动性水平较高的资产已抵御潜在的经济风险。根据本文的研究结果,中国商业银行的经营状况与大多数研究文献的结论相符合。从流动性风险的角度看,商业银行也呈现出了明显的顺周期特征。其折射出的内涵意义在于,中国商业银行对于资产业务的调整与宏观经济的表现直接相关。流动性风险的顺周期性会进一步助推经济过热或者经济紧缩,这会使得经济的上行或者下行压力进一步加大。现阶段,中国经济增速仍处于下行通道,转型升级的经济任务还需要足够的时间。因此,商业银行出于防范流动性风险的动机可能会使得经济下行的现象进一步加剧。这需要引起足够的重视。

从控制变量的结果看,对于宏观经济特征变量,M2增长率对LMI指数存在正向影响。货币供应量的增加表明商业银行拥有更多的流动性,这可以起到风险缓释的作用。另外,利率和外部事件变量(包括金融危机和宏观审慎监管)对LMI指数存在负向影响。这说明成本的上升会使得商业银行对自身的资产结构进行调整。通过寻找最优化的资产水平来控制自身的流动性风险。此外,在商业银行遭遇到外部冲击时,商业银行的资产结构会迅速做出反应。市场流动性的规模会显著下降,这会带来流动性风险水平的提升。从银行特征变量看,一级资本充足率、资产收益率、资产规模与LMI指数存在负相关关系。这可能与商业银行过度依赖于外源融资有关。同时,在中国商业银行的资产结构中,贷款占据的份额较大。从资产属性看,贷款的风险权重较高,并且对其流动性权重的赋予较低,这可能会使得资产收益率和资产规模对LMI指数存在负向影响。最后,净资产贷款比与杠杆率对LMI指数呈现出负向影响。这可能与商业银行近些年不断采取措施对资产结构进行优化以及其利润来源逐步多元化有关。

(二)稳健性检验

由于模型的结果可能会受到变量以及方法选择的影响,这会使得估计结果的可靠性受到质疑,因此需要进行稳健性检验。为此,本文在前述变量的基础上,同时使用了固定效应模型、随机效应模型、混合最小二乘方法以及差分GMM对模型进行了重新估计以进行稳健性检验。结果仍然支持了中国商业银行流动性风险存在顺周期性这一结论。此外,其他控制变量的显著性水平及影响程度出现一些变化,但结论大体与前述的分析是一致的。这说明本文的模型设定与方法选择基本合理,估计结果也较为稳健。性水平下显著。括号内为Z统计量。

表2 中国商业银行流动性风险顺周期性的估计结果

五、结论与思考

本文以中国80家商业银行2006~2014年间的面板数据为研究样本,以流动性错配指数(LMI指数)为被解释变量,在建立最优化模型的基础上,对商业银行的流动性风险是否存在顺周期性进行了实证分析。研究结果显示,在已有样本期内,宏观经济的表现对商业银行的流动性风险有显著的负向影响。这说明,在经济上行期,商业银行更倾向于配置流动性较低但盈利能力较强的资产,这会产生潜在的风险积聚。在经济下行期,商业银行倾向于持有流动性水平较强的资产以抵御经济下行压力对其经营产生的负面影响。这样的研究结论表明,中国商业银行的流动性风险与宏观经济的表现是同步变化的。这事实上反映出了中国银行业的典型经营特征。在经济上行期可能会助推泡沫,而在经济下行期则会加剧衰退。此外,需要注意的是,在经济下行期,商业银行早期资产错配导致的流动性风险积聚可能会逐步显现,出于风险防范目的的考虑,商业银行通常均会采取一致性的风控策略。这可能会导致市场流动性出现紧张。一旦遭遇外部因素的突然冲击,则极有可能出现金融风险。

从本文的研究结论看,由于商业银行的流动性风险存在有顺周期特征,同时考虑到商业银行在经济运行中的重要地位。因此,稳定的经济环境对于商业银行经营行为的选择十分关键。现阶段,中国正处于经济转型升级时期,结构性的调整已成为政府经济工作的核心内容。但结构的调整往往会牺牲经济增速,这可能会直接影响商业银行的经营行为。因此,在调整经济结构的同时,也需要稳定经济增长,以保证经济增速不出现断崖式下跌,即所谓的硬着陆。同时,已有的监管措施和标准应根据不同的经济形势作出动态选择。从监管标准的角度看,是否应该逐步放弃一刀切的监管要求,对于不同质的商业银行采用差异化的监管策略。同时,相应的监管标准是否可以根据经济形势的变化做出调整。例如,在现阶段经济下行期,可以允许商业银行出现更高的坏账损失或者在一定程度上降低对资本充足率水平的要求。事实上,仅仅强调对商业银行的监管是不够的。因为金融稳定与经济运行之间本身存在矛盾。在经济下行期要求金融稳定,则商业银行势必会收缩业务规模,这事实上是在政策层面加剧了经济衰退。因此,已有的监管要求应根据现阶段经济形势的变化做出动态调整,以减缓经济下行的压力,从而达到熨平经济周期的目的,同时也为转型升级任务的完成建立足够的时间缓冲。

[1]Bernanke,B.S,Gertler,M,Agency Costs,Net Worth,and Business Fluctuations[J].The American Economic Review 1989,79(1),14~31.

[2]Stein,J,Kashyap,A,Cyclical Implicatons of theBaselIICapitalStandards[J].Economic Perspectives,2004.

[3]Jokipii,T,Milne,A,The Cyclical Behaviour of European Bank Capital Buffers[J].Journal of Banking &Finance,2008,32(8):1440~1451.

[4]Moore,W,How do financial crises affect commercialbankliquidity?EvidencefromLatin America and the Caribbean[R].MPRA Paper,No 21473,2010.

[5]Athanasoglou,P,P,Daniilidis,I,Delis,M,D,Bank Procyclicality and Output:Issues and Policies[J]. Journal of Economics&Business,2013,72(C):58~83.

[6]王飞,李雅楠,刘文栋.杠杆率顺周期性及其对银行资产负债表的影响——基于我国161家银行的实证分析[J].上海金融,2013,(10):33~40+117.

[7]李嵩然,马德功.贷款损失准备、银行信贷行为与经济周期——来自我国不同类型商业银行的经验证据[J].山西财经大学学报,2015,(11):41~50.

[8]项后军,陈简豪,杨华.银行杠杆的顺周期行为与流动性关系问题研究[J].数量经济技术经济研究,2015,(08):57~72+148.

[9]Brunnermeier,M,K,Krishnamurthy,A,Gorton,G,B,Risk Topography[R].SSRN Working Paper,2011.

[10]Banerjee,R,N,Banking Sector Liquidity Mismatch and the Financial Crisis[R].Bank of England Working Paper,2012.

F830.2

A

1006-169X(2017)05-0026-06

——基于三元VAR-GARCH-BEEK模型的分析