风险投资、内部控制与审计定价*

权小锋,徐星美

(1.苏州大学 东吴商学院,江苏 苏州 215021;2.中国人民大学 国际学院(苏州研究院),江苏 苏州 215123)

风险投资、内部控制与审计定价*

权小锋1,徐星美2

(1.苏州大学 东吴商学院,江苏 苏州 215021;2.中国人民大学 国际学院(苏州研究院),江苏 苏州 215123)

文章利用手工收集的风险投资持股及其属性特征数据,基于审计风险的分析逻辑,系统研究了风险投资、内部控制与审计定价之间的内在关系。研究发现:(1)与非风险投资持股公司相比,风险投资持股公司的审计定价显著更低;(2)从属性特征来看,风险投资的控制属性显著降低了审计定价,而联合属性显著提高了审计定价;(3)在抑制审计风险、降低审计定价方面,风险投资持股与内部控制质量存在显著的替代效应。文章研究表明,风险投资持股在审计市场上发挥了显著的治理效应,因而强化风险投资机构的增值服务和监督职能,对于提高上市公司运营效率具有重要的现实价值。

风险投资;内部控制;审计定价;审计风险

一、引 言

2006年以来,随着国际审计准则的颁布,以风险导向为基础的审计模式在世界范围内开始广泛应用。2006年2月,我国财政部也颁布了新的审计准则,明确提出注册会计师在开展审计工作时,应充分了解并评估客户财务报告发生重大错报的风险,并根据风险评估结果确定审计程序的性质、时间和范围。审计模式的变革必然会导致注册会计师审计定价策略的变化。特别是2006 年7月,法院判决华伦会计师事务所因蓝田股份事件承担连带赔偿责任,更是为所有在中国从事审计业务的审计师敲响了警钟。2007年6月,最高法院进一步修正了《关于审理涉及会计师事务所审计业务活动中民事侵权赔偿案件的若干规定》的司法解释,强化了审计师的民事责任。在这一制度背景和市场环境下,审计风险无疑会成为审计市场定价决策的重要参考。

在理论研究方面,现有文献主要从公司治理和公司财务两方面对审计定价的影响因素进行研究。在公司治理方面,现有文献从独立董事构成、董事会规模、高管薪酬和机会主义盈余管理等方面考察了对审计定价的影响(Abbott 等,2011;蔡吉甫,2007;Wang等,2008;张娟和黄志忠,2014)。在公司财务方面,现有文献从信息透明度、信息风险、会计稳健性等方面考察了对审计定价的影响(Danielsen 等,2007;Sengupta和Shen,2007;朱松和陈关亭,2012;李伟,2015)。但理论研究还缺乏从外部投资者视角如风险投资这种特殊的资本形式进行考察。鉴于此,本文基于审计风险的分析脉络,从风险投资持股及其属性特征来考察其对审计市场定价决策的影响。研究发现:(1)风险投资持股能够显著降低审计定价;(2)风险投资的控制属性能够进一步降低审计定价,而联合属性会提高审计定价,经验属性和政府属性对审计定价则并无显著影响;(3)内部控制质量能够显著降低审计定价,且对于审计定价,风险投资持股和内部控制质量具有显著的替代作用。

本文研究的边际贡献是:(1)首次将金融市场和审计市场连接起来,从风险投资持股及其属性特征等角度分析了审计定价的影响因素。研究发现,在中国审计市场上,风险投资持股发挥了显著的认证监督效应,降低了被投资企业的审计风险,进而对审计定价产生了显著的负向影响。本文研究拓展了审计定价决定因素的研究,对构建审计定价的综合影响因素体系具有显著的理论价值。(2)系统考察了审计市场上风险投资持股和内部控制质量的交互作用。研究发现,两者在影响审计定价方面具有显著的替代作用,这一结论对识别和考察风险投资持股发挥治理效应的环境因素具有重要的启示,也为现有文献中关于固有风险和控制风险之间的作用机理提供了重要的理论参考。(3)深入考察了风险投资股权属性特征对其发挥认证监督职能的影响效应。研究发现,在当前中国资本市场上,风险投资的控制属性和联合属性会被审计师关注和认知,而经验属性和政府属性则不会被审计师关注和认知,这对规范风险投资机构的持股和管理行为具有显著的现实指导价值。

二、文献综述与研究假设

(一)风险投资与审计定价

近年来,我国审计准则体系确立了以风险导向为基础的审计模式,加大了审计师的法律风险,审计师需为自己发表的审计意见承担更多的责任。因此,本文在审计风险理论的框架下探讨风险投资持股与审计定价之间的关系。根据审计风险要素理论,审计风险=固有风险×控制风险×检查风险。其中,固有风险是指在不考虑被审计公司的内部控制政策或程序的情况下,其会计报表上某项认定产生重大错报的可能性。它独立于会计报表审计,是审计师无法改变的一种风险。它的高低与被审计公司有关,并受所处环境影响,与审计师无关,但审计师可以根据其对审计公司业务和环境的观察判定风险水平的高低。控制风险是指被审计公司内部控制未能及时防止或发现其会计报表上某项错报或漏报的可能性。与固有风险一样,审计人员只能评估其水平而不能影响其大小,它取决于被审计公司的内部控制质量。检查风险是指审计师在预定的审计程序下未能发现被审计公司会计报表上存在的某项重大错报或漏报的可能性。检查风险是审计风险中唯一可以通过审计师进行控制和管理的风险要素,审计师通过实施风险评估程序,了解被审计公司及其环境,以识别和评估被审计公司的固有风险和控制风险。针对被审计公司固有风险和控制风险来判定审计素材重大错报的可能性,并设计和实施恰当的应对措施,将审计风险控制在可接受的水平上。从审计风险要素的内在关联来看,审计师的检查风险是审计师自身可以控制的风险,但这个风险又受到被审计企业固有风险和控制风险的影响。审计师判断被审计企业的固有风险或控制风险越高,审计事项的重大错报风险就越高,此时审计师设计和实施恰当的应对措施,获取充分、适当的审计证据,将审计风险控制在可接受的水平上。对于较高风险领域,审计师需要投入较多的资源,审计成本增加,因此审计收费较高;对于较低风险领域,审计师分配的资源相对较少(如减少成本更高的实质性程序,更多依赖成本较低的控制测试),审计成本降低,因此审计定价较低。那么,风险投资如何影响审计定价呢?我们认为风险投资通过影响被投资企业的固有风险,影响审计师的定价决策。而风险投资持股通过以下两个渠道来影响被投资企业的固有风险预期:

1.代理渠道。以往文献发现,风险投资持股对被投资企业具有认证和监督功能。认证功能假说认为,作为职业投资者,风险投资对被投资企业的真实价值具有认证和筛选作用(Barry等,1990)。Kaplan 和Stromberg(2000)对风险投资家投资备忘录的研究表明,风险投资家会详细考虑投资项目的市场大小、公司战略、技术水平、消费者习惯和竞争优势,也会分析创业公司的管理团队。因此,从事前的筛选机制来看,代理问题少的公司更有可能受到风险投资公司的青睐,获得风险投资公司的投资。监督功能假说认为,风险投资除了提供资金外,在与被投资企业签订契约后,还会积极参与企业的经营管理,帮助企业快速成长并成功IPO(或其他退出方式,如并购),最终获得巨额回报。因此,对被投资企业的监督管理是风险投资持股过程中的重要一环,风险投资公司会通过各种手段加强对被投资企业的监督管理。有研究发现,有风险投资支持的上市公司董事会独立性更强(Suchard,2009),特别是在企业CEO发生更替时(Lerner,1995)。有风险投资支持的公司董事会对于公司战略的参与度要远高于其他公司(Fried 等,1998)。还有些文献发现,风险投资公司会通过介入董事会等方式来监督并控制创业企业,如在董事会、监事会中占有一定席位、拥有特别表决权和知情权等(Barry等,1990;Kaplan 和Stromberg,2000)。吴超鹏等(2012)发现,风险投资的支持不仅可以抑制被投资企业的过度投资,而且可以增加企业的短期有息债务融资和外部权益融资,在一定程度上缓解因现金流短缺而导致的投资不足问题。袁蓉丽等(2014)采用倾向评分匹配法发现,风险投资倾向于选择CEO持股比例高、CEO学历在本科以上、销售增长快、董事会规模大的公司。同时,风险投资持股比例和IPO公司董事会规模显著正相关,表明风险投资机构有参与上市公司治理的动机,并通过进入公司董事会来实现。由以上文献可见,风险投资通过认证和监督功能,强化了对被投资企业的监督和服务,降低了被投资企业的代理成本,因而降低了被投资企业的固有风险。

2.信息渠道。从信息风险的视角看,风险投资的认证功能假说认为,风险投资持股对被投资企业的信息风险具有显著的抑制作用。Meggison和Weiss(1991)发现,风险投资在被投资企业经营过程中起到了信息披露和认证作用。由于在某一领域具有信息和专业优势,风险投资公司的投资选择不仅为企业提供了资金和管理支持,而且间接向市场上的外部投资者传递了企业的内部信息,降低了被投资企业的信息不对称程度。风险投资的监督功能假说认为,风险投资公司在强化对被投资企业经营管理监督的同时,也完善了其信息披露质量,从而直接缓解了被投资企业和外部利益相关者(包括审计师)的信息不对称程度,降低了被投资企业固有风险中的信息风险。Baker和Gompers(2003)以及Ball和Shivakumar(2006)发现,与没有风险投资支持的公司相比,风险投资支持的公司盈余管理程度较低。胡志颖等(2012)以中国创业板上市公司为样本,发现在中国资本市场上,风险投资持股影响了IPO公司的盈余管理,具体表现为减少了IPO前的盈余管理。蔡宁(2015)以中国A股全部IPO公司为样本,发现为了顺利上市和退出,风险投资持股公司的盈余管理程度要高于无风险投资持股的公司,这在一定程度上造成了风险投资持股公司上市后的长期业绩走低。

综合来看,风险投资机构通过其认证和监督职能,降低了作为审计对象的被投资企业的代理成本和信息风险,进而降低了被投资企业的固有风险。这给外部审计师的审计带来了收益,降低了审计成本,减少了实施实质性测试的范围和程序,从而降低了被投资企业的审计定价。基于此,本文提出以下假设:

假设1:与无风险投资持股的公司相比,风险投资持股的公司审计定价较低。

(二)风险投资的属性特征与审计定价

不同属性特征的风险投资机构对被投资企业审计定价的影响程度可能存在差异,我们讨论以下四种风险投资属性特征的影响:

1.控制属性

风险投资机构对被投资企业的控制力越强,越有可能对公司决策施加影响,具体表现在两个方面:(1)风险投资的控制力越强,越可能影响被投资企业的治理结构,如向被投资企业派驻勤勉和尽责的董事,并监督大股东的利益掏空行为,最终降低企业的第一类和第二类代理成本。袁蓉丽等(2014)发现,风险投资持股比例和IPO公司董事会规模显著正相关,表明风险投资控制力越强,参与IPO公司治理的动机越强。(2)风险投资的控制力越强,越有可能影响被投资企业的会计行为和会计政策选择,进而影响会计信息的生成。因此,风险投资的控制力会显著影响被投资企业的财务信息质量。另外,风险投资的强控制力也会对外释放一种被投资企业高质量的信号,这一信号被审计师接收和认知,无疑能显著降低其审计定价。因此,本文提出以下假设:

假设2a:与风险投资控制力弱的持股公司相比,风险投资控制力强的持股公司的审计定价更低。

2.政府属性

若风险投资机构的合伙人或股东中有中央或地方国资委、地方政府、发改委和科技部等,则认定其具有政府属性。政府属性的风险投资机构尚未完全市场化运作,代理成本相对较高(钱苹和张帏,2007)。因此,风险投资的政府属性无疑会影响其认证和监督职能的发挥,进而加大公司的固有风险。吴超鹏等(2012)就发现,与国有背景的风险投资机构相比,非国有背景的风险投资机构才能显著改善外部融资环境,缓解现金短缺公司的投资不足问题。张学勇和廖理(2011)发现,相对于政府背景风险投资支持的公司,外资和混合型背景风险投资支持的公司IPO抑价率较低,股票市场累计异常回报率较高。由此可见,与非政府属性的风险投资公司相比,政府属性的风险投资持股公司会加大被投资企业的审计风险,因此审计师会提高其审计定价。根据以上分析,本文提出以下假设:

假设2b:与非政府属性的风险投资持股公司相比,政府属性的风险投资持股公司的审计定价更高。

3.经验属性

从经验属性来看,经验丰富的风险投资机构持股产生的固有风险预期比经验不足的风险投资机构持股产生的固有风险低,这是因为:(1)经验丰富的风险投资机构更加注重其声誉,因此在项目筛选和监督上会更加尽责。(2)经验丰富的风险投资机构更能识别和应对被投资企业的盈余管理、大股东掏空等代理问题,同时长期资本市场运作使经验丰富的风险投资机构的财务经验丰富,因此对被投资企业的信息披露行为规范指导和服务更加到位。由此可见,风险投资机构的经验越丰富,越能有效抑制被投资企业的代理问题和信息风险,因而固有风险就越低,审计收费也越低。根据以上分析,本文提出以下假设:

假设2c:与经验不足的风险投资持股公司相比,经验丰富的风险投资持股公司的审计定价更低。

4.联合属性

从联合属性来看,若上市公司的十大股东中有两家或两家以上风险投资机构,则认为该公司被风险投资机构联合投资。蔡宁和何星(2015)发现,风险投资的网络位置会显著影响其持股公司的投资效率。Bottazzi等(2007)指出,联合投资可能导致多家风险投资机构之间产生“搭便车效应”,不利于风险投资监督作用的发挥。胡志颖等(2012)研究发现,在中国资本市场上,风险投资联合的差异增加了IPO前的盈余管理程度。由此可见,与非联合投资的风险投资公司相比,联合投资的风险投资公司更容易产生“搭便车”和“监督主体责任不清”的问题,从而影响其认证监督功能的发挥,增加被投资企业的固有风险。因此,本文提出以下假设:

假设2d:与非联合属性的风险投资持股公司相比,联合属性的风险投资持股公司的审计定价更高。

除了企业的固有风险,控制风险也是审计师重点考察的风险,控制风险越高,审计师实施实质性测试的成本就越高,审计定价也就越高。根据风险导向审计的要求,注册会计师在制订审计计划时应首先了解企业的内部控制,而且在执行审计工作时,还要对内部控制风险做进一步的评估和测试,并根据测试结果来决定需要收集的审计证据的质量和数量。企业的内部控制质量越高,审计证据的可靠性以及可利用程度就越高,从而审计师可以用较少的审计投入来获得充分、适当的审计证据(田利军,2010)。Raghungandan和Rama(2006)也指出,当企业的内部控制风险较高时,审计师必须增加额外的审计投入,如测试和改变审计程序、花费时间与客户管理层进行讨论、花费精力决定一项缺陷应归为重大缺陷还是重要缺陷,从而导致审计收费增加。因此,预期被投资企业的内部控制质量与审计定价呈显著的负向关系。从审计定价视角看,风险投资持股及其属性特征通过影响被投资企业的固有风险,对审计收费产生影响。而内部控制质量通过影响被投资企业的控制风险,对审计定价产生影响。那么,引致固有风险的风险投资持股和引致控制风险的内部控制质量之间关系如何?是互补关系还是替代关系?本文提出两种竞争性假设:

假设3a:在影响审计定价的因素中,风险投资持股和内部控制质量具有替代关系。

假设3b:在影响审计定价的因素中,风险投资持股和内部控制质量具有互补关系。

三、研究设计

(一)样本选择与数据来源

本文选取2007-2014年所有A股上市公司作为初始样本,并按如下标准进行了筛选:(1)删除金融、保险行业企业;(2)剔除ST、PT企业;(3)剔除财务和公司治理数据缺失的样本。风险投资持股及其属性特征数据通过阅读上市公司年报中的股东信息手工收集整理获得,审计定价、财务数据和公司治理数据来自CSMAR 数据库。内部控制质量数据来源于“迪博(DIB)内部控制与风险管理数据库”中的上市公司内部控制评价指数。

对于上市公司是否有风险投资持股,本文借鉴吴超鹏等(2012)的研究,按如下标准进行界定:若上市公司十大股东名称中含有“风险投资”“创业投资”“创业资本投资”“科技风险投资”“科技创业投资”“高科技投资”“高新投资”“科创投资”“创新投资”“科技投资”“技术风险投资”“技术改造投资”“信息产业投资”“科技产业投资”“高科技股份投资”“高新技术产业投资”“技术投资”,则界定为有风险投资持股的上市公司;此外,对于股东名称中含有“投资公司”“投资有限公司”“投资有限责任公司”的公司,进一步通过网络搜索查询其主营业务,若其中有“风险投资”“生物工程投资”“高科技材料投资”“技术投资”,则其所持股的上市公司也归为有风险投资持股的上市公司。在完成风险投资股东认定名单以后,再进一步与中国风险投资研究院编撰的《2014年中国风险投资年鉴》附录中的全国风险投资机构名单进行交叉核对,最终确定样本公司是否有风险投资持股。风险投资的属性特征如控制属性、政府属性、经验属性和联合属性通过风险投资企业官网、公开网络以及《2014年中国风险投资年鉴》附录中的风险投资公司简介手工整理而来。

(二)变量定义

1.被解释变量

综上所述,项目教学法是将普通话课程的理论知识与实践进行有效衔接的教育方法,也是实现公共基础课与专业的有机融合的最有效的方法。笔者期待这种教学方法在高职院校普通话教学中结出丰硕的成果。

将企业对应的审计定价取自然对数作为被解释变量,记为LNAF。

2.解释变量

(1)风险投资持股。手工检索企业前十大股东中是否有风险投资持股,用VC_DUM表示。如果企业被风险投资持股,则VC_DUM取1,否则取0。

(2)风险投资属性特征。本文聚焦分析风险投资的四个属性特征:控制属性(VC_Con)、政府属性(VC_Gov)、经验属性(VC_Exp)和联合属性(VC_Syn)。

①控制属性(VC_Con)。本文用Milnor和Shapley(1978)提出的Shapely指数来计算控制属性。Shapley指数既反映了股东控制力与其持股比例之间的非线性关系,又考虑到其他股东持股比例对大股东控制力的影响,故国内外研究如Nenova(2003)等都认为Shapley指数能较准确地衡量股东控制力。若风险投资对上市公司的控制力指数大于或等于样本中位数,则VC_Con取1,否则取0。

②政府属性(VC_Gov)。若上市公司的风险投资股东有政府背景,则VC_Gov取1,否则取0。对于是否有政府背景,按如下标准界定:若风险投资的股东中有中央/地方/县政府、国资委、发改委、科技部等,则认为有政府背景;对于个别查不到构成背景的样本,VC_Gov为缺省值。

③经验属性(VC_Exp)。若风险投资公司在观测年份之前的IPO次数大于样本中位数,则VC_Exp取1,否则取0。

④联合属性(VC_Syn)。若上市公司当年十大股东中有两家或两家以上风险投资机构,则VC_Syn取1,否则取0。

(3)内部控制质量。本文使用迪博中国上市公司风险控制评价指数来测度内部控制质量,该指数是由深圳迪博企业风险管理技术有限公司基于结构化评分的方法,从内部控制的5个核心要素即内部环境、风险评估、控制活动、信息与沟通、内部监督出发,设置65个二级指标进行指标体系构建和评价得到的。该指数在学术界已获得较高的认可度(佟岩和徐峰,2013;叶康涛等,2015)。

3.控制变量

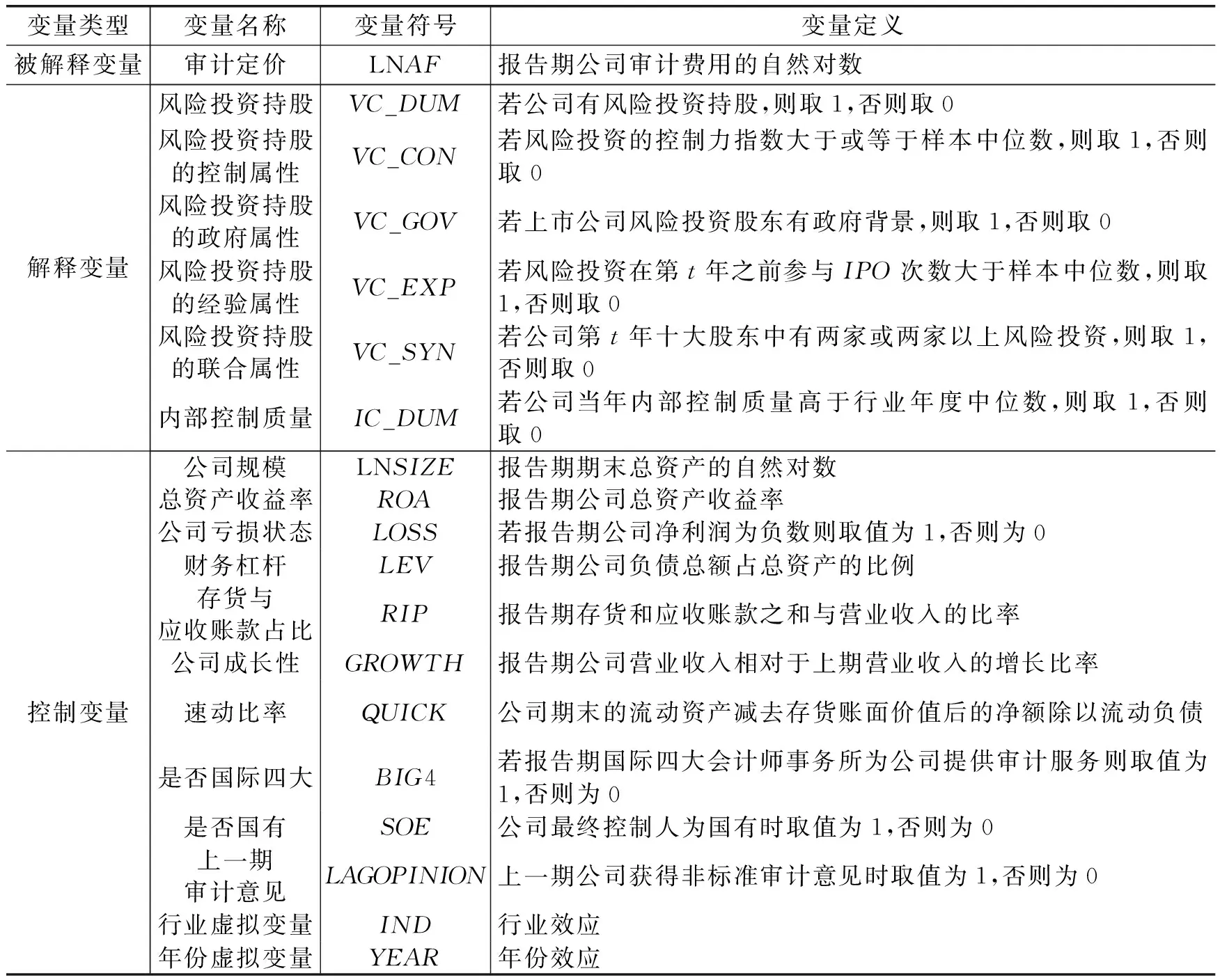

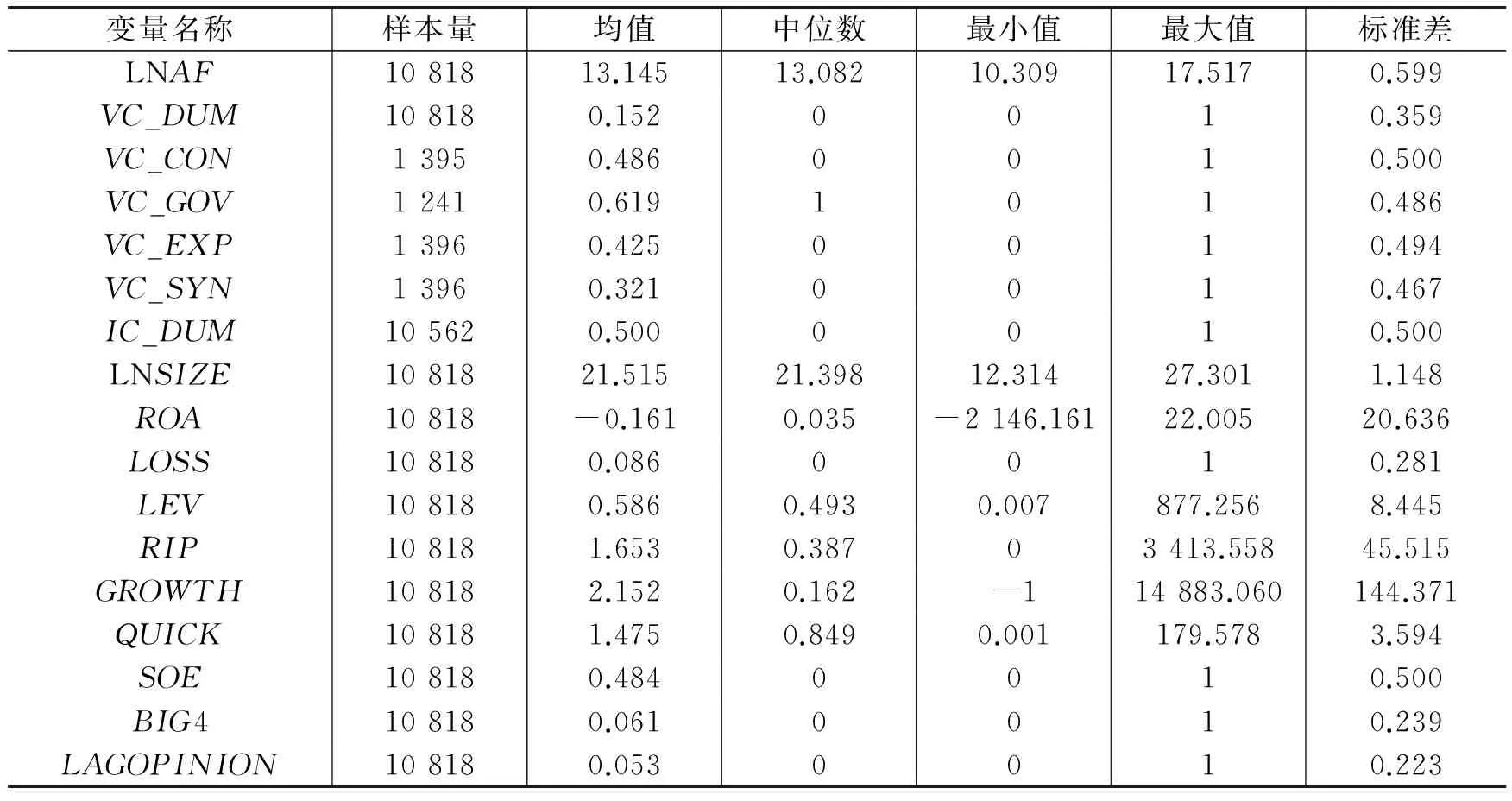

已有研究表明,客户规模、客户盈利能力、客户财务状况、审计意见类型、审计师特征、客户所有权性质等因素会影响审计费用(Simunic,1980;Beck和 Mauldin,2014)。表1和表2分别给出了变量定义和描述性统计结果。

表1 变量定义

表2 变量描述性统计

(三)模型设定

为检验假设1和假设2,本文设定如下模型:

LNAFit=β0+β1VCit+β2LNSIZEit+β3LEVit+β4ROAit+β5LOSSit+β6RIPit+β7GROWTHit+β8QUICKit+β9SOEit+β10BIG4it+β11LAGOPINIONit+βjIND+βkYEAR+εit

(1)

其中,LNAF为当期审计费用的自然对数。VC为风险投资持股及其属性特征指标,取VC_DUM、VC_CON、VC_GOV、VC_EXP、VC_SYN。我们重点关注系数β1及显著性。

为检验假设3,本文设定如下模型:

LNAFit=β0+β1VC_DUMit+β2VC_DUMit×IC_DUMit+β3IC_DUMit+β4LNSIZEit+β5LEVit+β6ROAit+β7LOSSit+β8RIPit+β9GROWTHit+β10QUICKit+β11SOEit+β12BIG4it+β13LAGOPINIONit+βjIND+βkYEAR+εit

(2)

其中,IC_DUM为内部控制质量虚拟变量。我们重点关注系数β2及显著性。若β2显著为正,则假设3a成立,表明风险投资持股和内部控制质量具有替代关系;若β2显著为负,则假设3b成立,表明风险投资持股和内部控制质量具有互补关系。

四、实证结果分析

(一)风险投资与审计定价

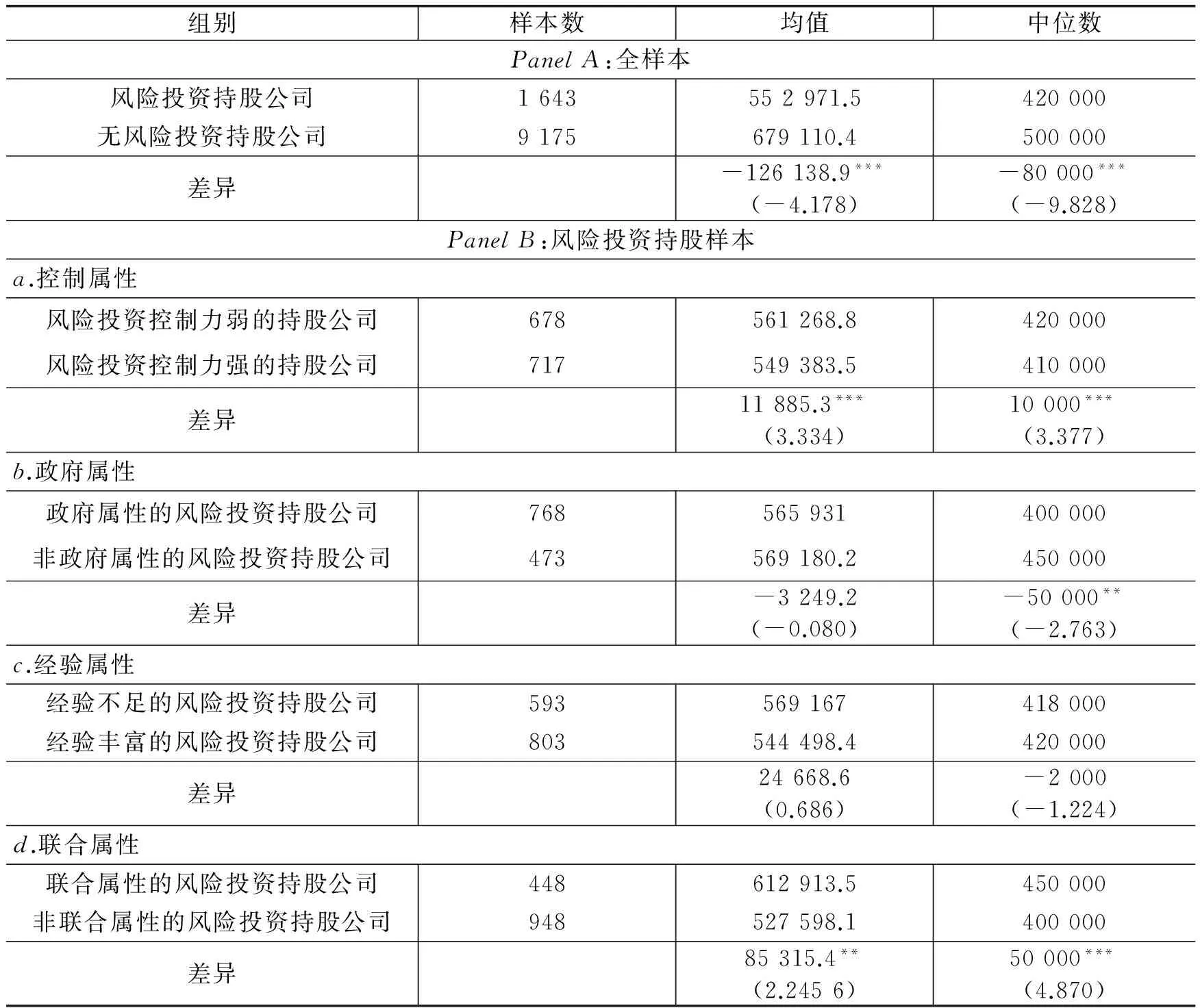

1.单变量分组分析。表3是审计费用依据风险投资持股及属性特征的分组检验结果。从PanelA中可见,风险投资持股公司的审计费用均值和中位数分别为552 971.5元和420 000元,而无风险投资持股公司的审计费用均值和中位数分别为679 110.4元和500 000元。风险投资持股公司的审计费用显著低于无风险投资持股的公司,表明会计师事务所在审计定价时会考量上市公司的风险投资持股状况。假设1得到初步证实。

从PanelB中可见,在风险投资持股的公司中,风险投资的控制属性和联合属性会显著影响审计定价:与风险投资控制力弱的持股公司相比,风险投资控制力强的持股公司审计费用显著更低;与非联合属性的风险投资持股公司相比,联合属性的风险投资持股公司审计费用显著更高。假设2a和假设2d得到初步证实。

表3 审计费用的分组检验

注:括号内为T值或Z值,***、**和*分别表示估计参数在1%、5%和10%水平上显著。

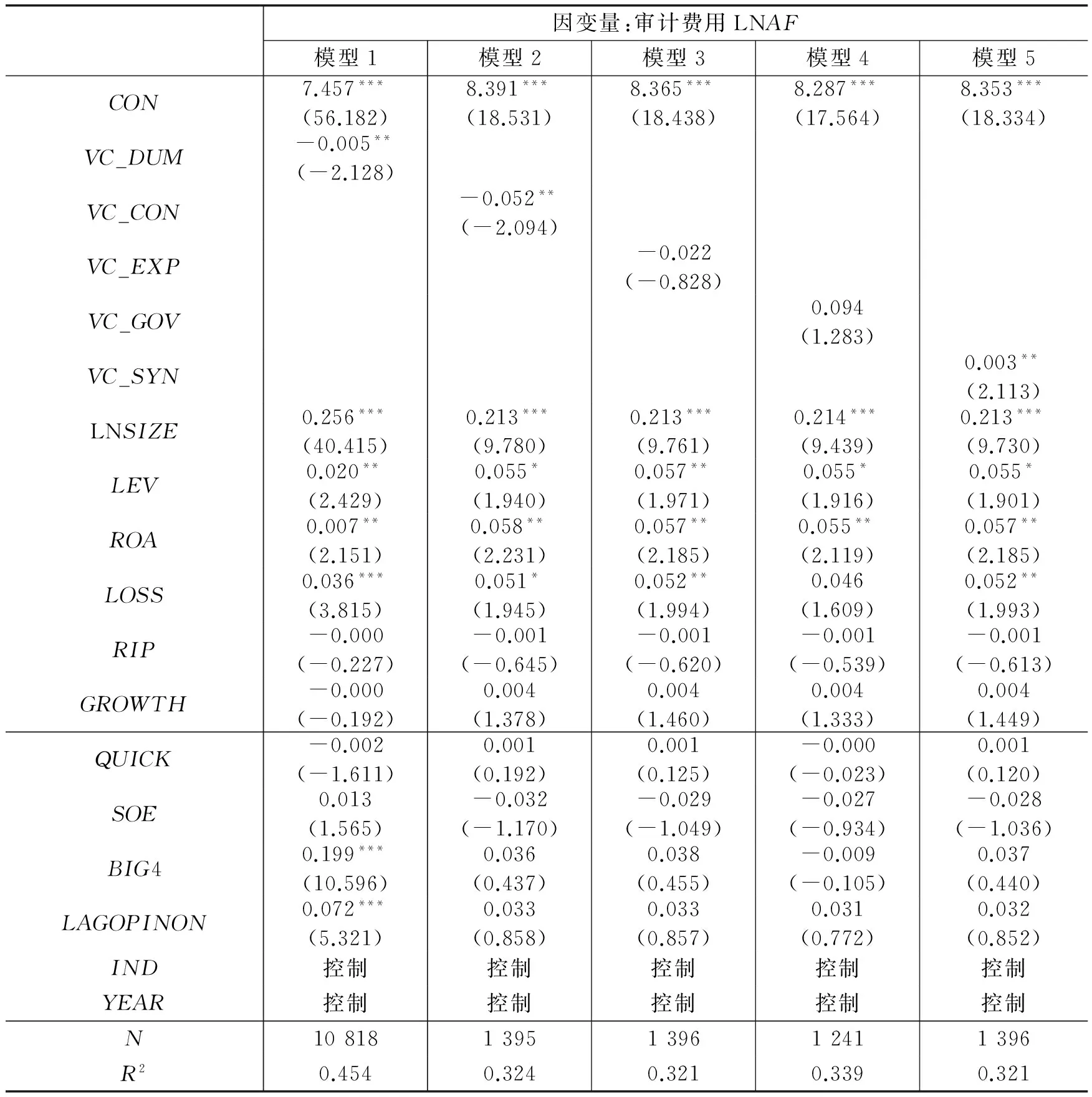

2.回归分析。表4是审计费用对风险投资持股及其属性特征的回归结果。从中可见,模型1中风险投资持股VC_DUM的回归系数为-0.005,在5%水平上统计显著,表明风险投资持股与审计费用之间呈显著的负向关系。与无风险投资持股的公司相比,风险投资持股的公司审计费用显著更低。而模型2-模型5是风险投资属性特征的回归结果。其中,风险投资控制属性VC_CON的回归系数显著为负,表明风险投资的控制属性能够显著增强其认证和监督职能,减小被投资企业的固有风险,从而显著降低审计费用;风险投资的联合属性VC_SYN的回归系数显著为正,表明风险投资的联合属性会产生“搭便车”的现实问题,减弱其监督和认证职能,提高被投资企业的固有风险,从而增加审计费用。假设2a和假设2d得到验证。但风险投资经验属性和政府属性的回归系数都不显著,表明在中国资本市场上,风险投资的经验属性和政府属性并不能显著影响企业的审计费用。

表4 风险投资持股与审计费用

注:括号内为T值,***、**和*分别表示估计参数在1%、5%和10%水平上显著,下表同。

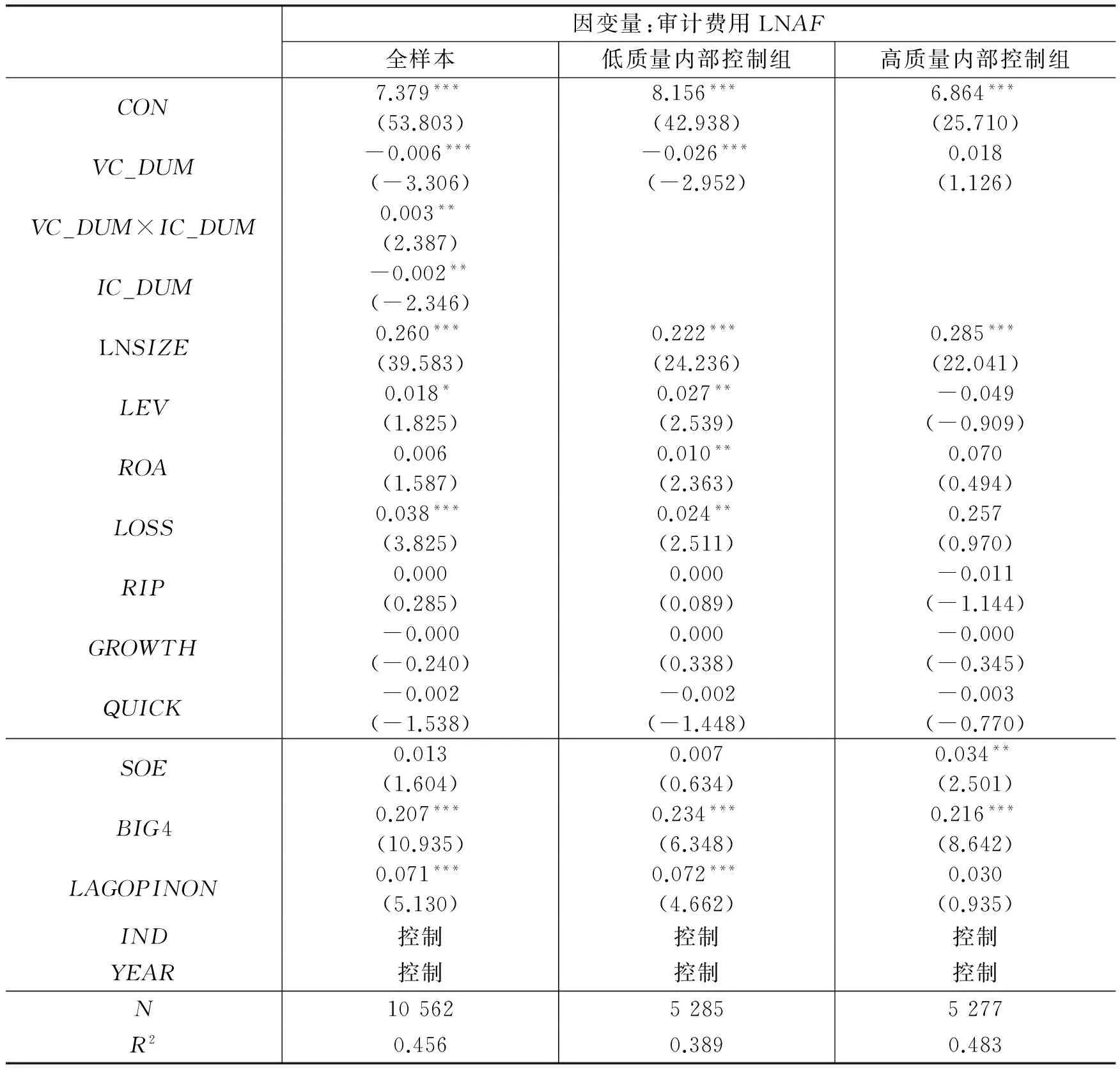

(二)风险投资、内部控制与审计定价

表5是审计费用对风险投资持股和内部控制质量的回归结果。从中可见,在全样本下,风险资本持股的回归系数显著为负,内部控制质量的回归系数显著为负,表明风险投资持股和内部控制质量都发挥了减少审计风险、降低审计费用的作用。风险投资持股和内部控制质量交乘项VC_DUM×IC_DUM的回归系数显著为正,表明在抑制审计风险、降低审计收费方面,风险投资持股和内部控制质量具有替代关系。即与高质量内部控制的公司相比,低质量内部控制的公司中风险投资持股与审计费用之间的负向关系更加显著。从分组回归结果同样可见,在低质量内部控制组,风险投资持股的回归系数显著为负;而在高质量内部控制组,风险投资持股的回归系数并不显著。上述结果为假设3a提供了证据支持。

表5 风险投资持股、内部控制与审计费用

五、稳健性检验

(一)内生性控制与处理。一般来说,风险投资与被投资企业之间存在内生关系(Megginson和Weiss,1991),风险投资机构会按照他们的标准来选择被投资企业。为了控制这种自选择偏差产生的内生性影响,本文运用倾向得分配对PSM方法,其基本思想是:在评估某一行为或政策的效果时,通过倾向得分值找到与处理组尽可能相似的控制组进行配对分析,这样可以被有效降低样本选择偏误,并有效去除控制变量等可观察因素对考察变量的混杂偏移。本文参考Chemmanur和Loutskina(2006)以及Guo和Jiang(2011),基于企业的规模(LNSIZE)、成长性(GROWTH)、盈利性(ROS)、财务风险(LEV)、行业(IND)与上市日期(LISTDATE)六个要素,为风险投资持股公司(实验组)上市当年样本构建风险投资未持股公司的样本(控制组)。鉴于风险投资持股的公司基数较少的情况,配对过程参照何靖(2016)采用的一对多配对原则,按照1配2的规则进行分析。倾向得分配对完成以后最终得到4 235个样本观测值。配对后的回归结果表明(限于篇幅未列示),与非风险投资持股组(控制组)相比,风险投资持股组(实验组)的回归系数显著为负,表明风险投资持股能够显著降低审计费用,研究结论依然成立。

(二)更换回归方法:Change模型。对于内生性问题,本文进一步更换样本,聚焦风险投资持股的公司进行了测试。测试的动因是,从动态的视角考察风险投资持股变化是否引起审计费用的变化。因此,我们聚焦风险投资持股的样本公司,考察这些公司风险投资持股变化与审计费用变化之间的关系。回归模型设定如下:

ΔLNAFit=β0+β1ΔVC_SHAit+β2LNSIZEit+β3LEVit+β4ROAit+β5LOSSit+β6RIPit+β7GROWTHit+β8QUICKit+β9SOEit+β10BIG4it+β11LAGOPINIONit+βjIND+βkYEAR+εit

(3)

其中,VC_SHA表示风险投资持股比例。回归结果表明(限于篇幅未列示),风险投资持股每增加1%,审计费用会下降0.023%。这表明在风险投资持股的公司中,随着风险投资持股比例的增加,其监督的动机会增强,从而企业的审计风险下降,审计费用也下降。因此,风险投资持股能够显著降低审计费用,研究结论依然成立。

(三)更换核心变量测度。核心变量的测度也会影响研究结论的可靠性。为控制这一影响,本文依据李越冬等(2014)的研究,用存在内部控制重大缺陷来表示低质量内部控制,其中内部控制重大缺陷依据三个标准认定:(1)年度受到证监会或交易所的处罚;(2)年度存在财务报表重述;(3) 由于持续性经营原因,财务报告被事务所出具非标准审计意见中任意一种或几种情况。当企业存在上述情况时,判定企业存在内部控制重大缺陷。更换核心变量测度指标以后,研究结论依然成立。

六、结论与启示

本文将金融市场和审计市场连接起来,基于审计风险的分析思路,检验了风险投资、内部控制与审计定价之间的关系。研究发现:(1)风险投资持股能够显著降低审计费用,表明在审计市场上,风险投资发挥了认证和监督职能,降低了审计风险。(2)与风险投资控制力弱的持股公司相比,风险投资控制力强的持股公司的审计费用更低。这表明在审计市场上,风险投资的控制力越强,其认证监督功能会越强,审计风险越低。(3)与非联合属性的风险投资持股公司相比,联合属性的风险投资持股公司的审计费用更高。这表明在审计市场上,风险投资的联合属性越强,其认证监督功能会越弱,审计风险越高。(4)内部控制质量越高,审计费用会越低。(5)在审计市场上,风险投资持股和内部控制质量具有替代作用,风险投资持股对审计定价的负向影响在低质量内部控制环境下更加显著。

本文的研究启示是:(1)风险投资会通过发挥认证监督职能,对被投资企业的审计定价产生显著影响。因此,上市公司在外部股东选择方面,应在分析自身管理和运营特征的基础上,综合考量和论证引入风险资本的可行性和必要性,这对完善公司治理以及审计治理具有重要价值。(2)在审计市场上,风险投资与内部控制具有替代作用。因此,上市公司在引入风险投资的过程中,要认真分析自身内部控制体系的健全程度。内部控制越薄弱,越有必要引入风险资本,对降低企业的审计风险也越有效。(3)在审计市场上,风险投资的控制属性会强化认证监督职能,而联合属性会降低认证监督职能,经验属性和政府属性对其认证监督职能并无显著影响。这对规范风险投资机构的持股行为具有重要启示。风险投资机构通过综合论证,设定对上市公司股权的最佳控制点。如是联合投资,通过投资契约,明晰权责体系,减弱联合投资中“搭便车”问题,应成为未来风险投资机构完善自身持股的一个工作方向。另外,风险投资机构通过每个投资项目来积累经验和声誉,并与外部审计机构建立有效的对话和沟通机制,提高审计机构对风险投资“经验”和“声誉”的认知,最终以经验建立“品牌”,强化与审计机构对话中的议价能力,应成为另一个工作方向。

*本文还得到财政部全国会计领军(后备)人才(学术类)培养项目、江苏省青年社科英才项目以及江苏省高校“青蓝工程”优秀青年骨干教师项目的资助。

[1]蔡吉甫.公司治理、审计风险与审计费用关系研究[J].审计研究,2007,(3):65-71.

[2]蔡宁.风险投资“逐名”动机与上市公司盈余管理[J].会计研究,2015,(5):20-27.

[3]蔡宁,何星.社会网络能够促进风险投资的“增值”作用吗?——基于风险投资网络与上市公司投资效率的研究[J].金融研究,2015,(12):178-193.

[4]何靖.延付高管薪酬对银行风险承担的政策效应——基于银行盈余管理动机视角的PSM-DID分析[J].中国工业经济,2016,(11):126-143.

[5]胡志颖,周璐,刘亚莉.风险投资、联合差异和创业板IPO公司会计信息质量[J].会计研究,2012,(7):48-56.

[6]李伟.不确定性环境下会计稳健性对审计收费、审计意见的影响[J].审计研究,2015,(1):91-98.

[7]李越冬,张冬,刘伟伟.内部控制重大缺陷、产权性质与审计定价[J].审计研究,2014,(2):45-52.

[8]钱苹,张帏.我国创业投资的回报率及其影响因素[J].经济研究,2007,(5):78-90.

[9]吴超鹏,吴世农,程静雅,等.风险投资对上市公司投融资行为影响的实证研究[J].经济研究,2012,(1):105-119.

[10]袁蓉丽,文雯,汪利.风险投资和IPO公司董事会治理——基于倾向评分匹配法的分析[J].中国软科学,2014,(5):118-128.

[11]张娟,黄志忠.高管报酬、机会主义盈余管理和审计费用——基于盈余管理异质性的视角[J].南开管理评论,2014,(3):74-83.

[12]张学勇,廖理.风险投资背景与公司IPO:市场表现与内在机理[J].经济研究,2011,(6):118-132.

[13]朱松,陈关亭.会计稳健性与审计收费:基于审计风险控制策略的分析[J].审计研究,2012,(1):87-95.

[14]Abbott L J, Parker S, Peters G F, et al. The association between audit committee characteristic and audit fees[J]. Auditing: A Journal of Practice and Theory, 2011, 22(2): 17-32.

[15]Baker M, Gompers P A. The determinants of board structure at the initial public offering[J]. Journal of Law & Economics, 2003, 46(2): 569-598.

[16]Ball R, Shivakumar L. Earnings quality at initial public offerings[J]. Journal of Accounting and Econo-mics, 2006, 45(2-3): 324-349.

[17]Barry C, Chris J M, John W, et al. The role of venture capital in the creation of public companies: Evidence from the going-public process[J]. Journal of Financial Economics, 1990, 27(2): 447-471.

[18]Beck M J, Mauldin E G. Who’s really in charge? Audit committee versus CFO power and audit fees[J]. The Accounting Review, 2014, 89(6): 2057-2085.

[19]Bottazzi L, Marco D R, Thomas H. Who are the active investors? Evidence from venture capital[J]. Journal of Financial Economics, 2007, 89(3): 488-512.

[20]Chemmanur T, Loutskina E. The role of venture capital backing in initial public offerings: Certification, screening, or market power[J]. SSRN Working Paper, 2006.

[21]Fried V H, Bruton G D, Hisrich R D. Strategy and the board of directors in venture capital backed firms[J]. Journal of Business Venturing, 1998, 13(6): 493-503.

[22]Guo D, Jiang K. Venture capital investment and the performance of entrepreneurial firms: Evidence from China[J]. Journal of Corporate Finance, 2011, 22(3): 375-395.

[23]Kaplan S N, Stromberg P. Financial contracting theory meets the real world: An empirical analysis of venture capital contracts[J]. Review of Economic Studies, 2000, 70(2): 281-315.

[24]Lerner J. Venture capitalists and the oversight of private firms[J]. Journal of Finance, 1995,50(1): 301-318.

[25]Meggision W L, Weiss K. Venture capitalist certification in initial public offerings[J]. Journal of Finance, 1991, 46(3): 879-903.

[26]Milnor J W, Sharpley L S. Values of large games II: Oceanic games[J]. Mathematics Operations Research, 1978, 3(4): 290-307.

[27]Nenova T. The value of corporate voting rights and control: A cross-country analysis[J]. Journal of Finance and Economics, 2003, 68(3): 325-351.

[28]Raghunandan K, Rama D V. SOX Section 404 material weakness disclosures and audit fees[J]. Auditing: A Journal of Practice & Theory, 2006, 25(1): 99-114.

[29]Simunic D A. The pricing of audit services: Theory and evidence[J]. Journal of Accounting Research, 1980, 18(1): 161-190.

[30]Suchard J A. The impact of venture capital backing on the corporate governance of Australian initial public offerings[J]. Journal of Banking and Finance, 2009, 33(4): 765-774.

[31]Wang Q, Wong T J, Xia L. State ownership, the institutional environment, and auditor choice: Evidence from China[J]. Journal of Accounting and Economics, 2008, 46(1): 112-134.

(责任编辑 康 健)

Venture Capital, Internal Control and Audit Pricing

Quan Xiaofeng1,Xu Xingmei2

(1.Dongwu Business School,Soochow University, Suzhou 215021,China;2.International College,Renmin University of China,Suzhou 215123,China)

Using hand-collected data of venture capital share ownership and attribute characteristics, this paper systematically analyzes the relationship between venture capital, internal control and audit pricing based on analytical logic of audit risks. It arrives at the conclusions as follows: firstly, compared with companies without venture capital, audit pricing of companies with venture capital is significantly lower; secondly, from the perspective of attribute characteristics, the control attribute of venture capital significantly reduces audit pricing, and the united attribute significantly increases audit pricing; finally, there is a significant substitution relation between venture capital ownership and internal control quality for inhibiting audit risks and reducing audit pricing. It shows that, venture capital has played a significant governance role in audit market, so to strengthen the venture capital firms’ value added services and monitoring functions is of great reality value to the improvement of operational efficiency of listed corporations.

venture capital;internal control;audit pricing; audit risk

2017-01-09

国家自然科学基金项目(71302121);江苏省社会科学基金项目(14EYC007)

权小锋(1981-),男,陕西大荔人,苏州大学东吴商学院教授; 徐星美(1981-)(通讯作者),女,江苏启东人,中国人民大学国际学院(苏州研究院)助理教授。

F275.5

A

1001-9952(2017)06-0132-14

10.16538/j.cnki.jfe.2017.06.011

——基于“关系”的视角