企业社会责任对融资约束影响的实证研究

莫 勇

企业社会责任对融资约束影响的实证研究

莫 勇

本文以2012-2014年沪市A股上市公司为研究对象,采用利益相关者模型对企业社会责任进行衡量,以引入外部审计意见和独立董事比例的创新的现金—现金流模型,从整个资本市场、不同的金融发展水平、不同的企业所有权性质角度分别研究企业社会责任对融资约束的影响;其次从融资来源的渠道角度,将融资分为债权融资和股权融资进一步研究企业的融资约束差异。实证研究结果表明:企业社会责任的披露与融资约束程度负相关,在一定程度上起到了缓解融资约束的作用。

社会责任 信息披露 融资约束

一、引言

近年来,企业社会责任缺失事情屡见不鲜。如苹果(中国)有限公司在2013年被爆在中国市场实施与国外市场不同的售后政策,逃避中国手机的“三包”规定;德国大众集团多种畅销车型存在质量缺陷,全球召回260万辆。2006年由深圳证券交易所发布的《上市公司社会责任指引》和2008年由上海证券交易所发布的《上市公司环境信息披露指引》均详细介绍了企业应该承担的社会责任,督促企业建立完善的社会责任评级制度,开启了我国学者对社会责任信息披露的相关研究,社会责任投资理念也相继产生,由此企业社会责任信息披露与融资约束结合成为重要话题。

在上述背景下,本文选取2012-2014年沪市A股上市公司的社会责任信息披露的相关问题为研究对象,研究其与融资约束的关系,为提高企业自愿履行社会责任的意识,明确社会责任履行来缓解融资约束提供参考。

二、文献回顾

国外学者Dhaliwal(2011)研究企业社会责任与融资约束关系时发现,社会责任与资本成本负相关,企业主动披露社会责任,信息不对称性降低,资本成本减少,起到有效减弱融资约束程度的效果。Umit et al.(2011)、Goss&Robert(2011)研究发现,企业披露社会责任可以缓解由信息不对称导致的企业与投资者间的矛盾,起到改善公司形象、增加投资者信心的作用。Carmelo(2012)对企业社会责任与权益资本成本关系进行研究,认为企业权益资本成本是人们要求的一种必要报酬率,传达了企业所面临风险的大小,社会责任的履行情况对这种风险有正面的作用。George et al.(2014)指出当企业的社会责任有更高信息透明度与股东参与度时,融资约束的降低程度更显著。

国内学者朱永明等(2016)研究发现融资约束强度与企业社会责任表现存在负相关关系,钱明等(2016)基于产权异质性视角研究发现社会责任信息披露有助于缓解融资约束,且这种影响主要体现在民营企业中,在国有企业中并不显著;郝慧娟(2014)认为企业在遇到融资压力且急需资金投资时,为提升投资者对其的好感会披露更多更完整的社会责任信息,一旦投资者接收且认可该信息,则这种影响会给企业后期的融资带来持续性的积极影响。

国外学者普遍认为社会责任会降低企业的融资约束程度,而国内学者的研究结论并不一致,因此有必要继续对其进行研究。

三、研究设计

(一)研究假设

企业在遇到融资压力且急需资金投资时,为提升投资者对其的好感会披露更完整的社会责任信息,一旦投资者接收认可该信息,则这种影响会给企业后期的融资带来持续性的积极影响。基于此,提出假设1:

H1:企业社会责任表现越好,企业面临的融资约束程度越低。

鉴于政府的支持、银行等金融机构的资助,国有企业较容易生存;民营企业缺少资金保障,当资金短缺时,无法及时满足融资需要。民营企业为了改善这种局面,会积极为社会做贡献以树立良好形象,从而吸引投资。本文以实际控制人对国企与非国企进行区分,提出假设2:

H2:国企与非国企相比,非国有企业社会责任对融资约束的影响更显著。

企业所处的地区不同,市场治理环境也各不相同。治理环境良好的地区,对企业社会责任的履行有更多的要求,企业也会严格约束自己;相反治理环境较差的地区,人们的法律意识、社会责任等意识也相对较差,难以吸引投资者的注意。本文参考全国人大六届四次会议中对我国地区以市场化快慢程度的划分,东部为市场化进程最快、金融发展水平最高的地区,中部次之,西部最差。基于此,提出假设3:

H3:东部地区与中部和西部地区上市公司相比,社会责任的信息披露对融资约束的影响更显著。

按照优序融资理论,企业在融资时会优先选择内源融资,再外源融资。选择外源融资时,由于债权融资的抵税效应,其资本成本小于股权融资的成本,企业倾向于选择债权融资。但国企依赖于政府强有力的支撑,较易获得债权融资,在履行社会责任时被赋予更高的期望,若与非国企相比贡献不突出,其股权融资可能较困难。因此本文猜想社会责任在缓解融资约束程度的前提下,对于不同所有权的企业而言,具体的融资来源是有差别的。基于此,提出假设4:

H4:国企与非国企相比,社会责任缓解融资约束时,其具体来源可能存在差异。

表1 模型一的变量符号及含义

表2 模型二、三的变量符号及含义

表3 全样本的描述性统计

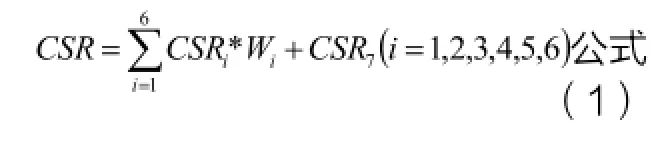

(二)社会责任的度量模型

本文利用指标计量法对社会责任进行衡量,参考《企业经济效益评价指标体系》对社会责任贡献率的定义,即社会贡献率=社会贡献总额/平均资产总额,将公司社会责任的履行情况用各利益相关者贡献额的加权平均数来表示。借鉴沈洪涛的权重设计方法各自分配比例,最后加权求和作为企业社会责任水平的指标。在衡量社会责任水平时增加社会净贡献,用企业捐款总额与上市公司违反法律法规和商业准则等违法行为处以的罚款差额与营业收入的比值表示。

(1)社会责任的衡量模型:

(2)权重的计算方法

借鉴沈洪涛的方法衡量社会责任权重W,以各利益相关者向企业投入资金占总资产的比例与各利益相关者所获报酬占社会贡献总额的比例综合确定各利益相关者所占权重。

A:总资产,A1:股权=股本+资本公积,A2:债权=短期借款+长期借款+应付债券+一年内到期的长期借款,A3:主体权益=A-A1-A2。

B:社会贡献总额=B1+B2+B3 +B4+B5+B6,B1:期末应付股利,B2:财务费用,B3:本期为职工支付的现金-期初应付工资和福利+期末应付工资和福利,B4:期末主营业务成本,B5:本期支付的商品和劳务现金+期初预付账款-期末预付账款-期初应付账款+期末应付账款,B6:期末支付的各种税费-期末返还的税费。

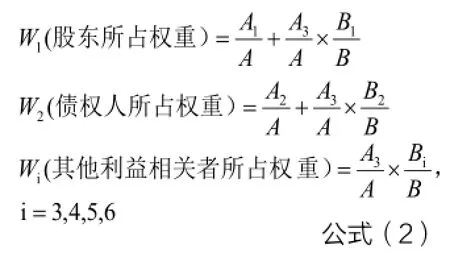

表4 基于模型一的企业性质分样本回归结果

表5 基于模型一的企业分地区回归结果

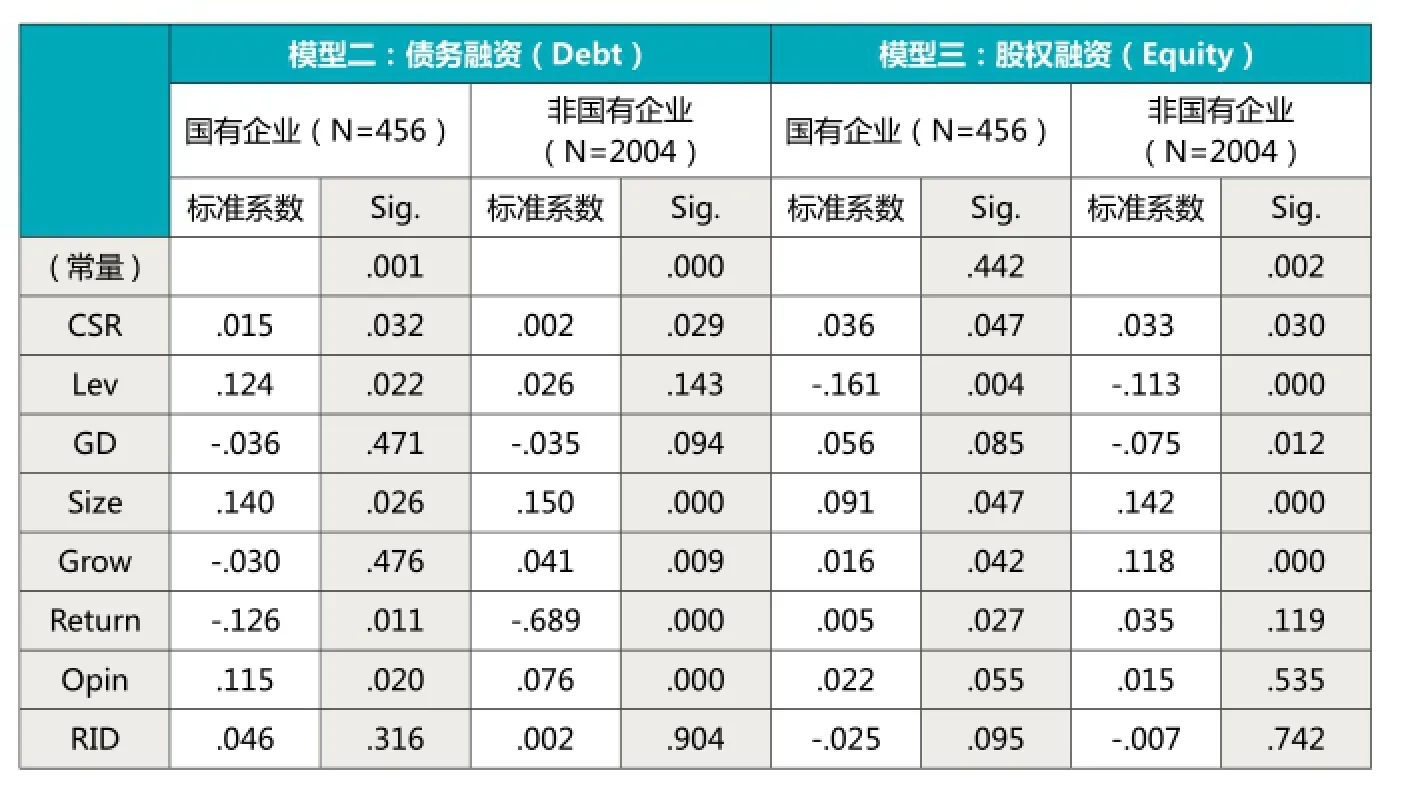

表6 基于模型二、三的多元线性回归结果

(三)融资约束的度量模型

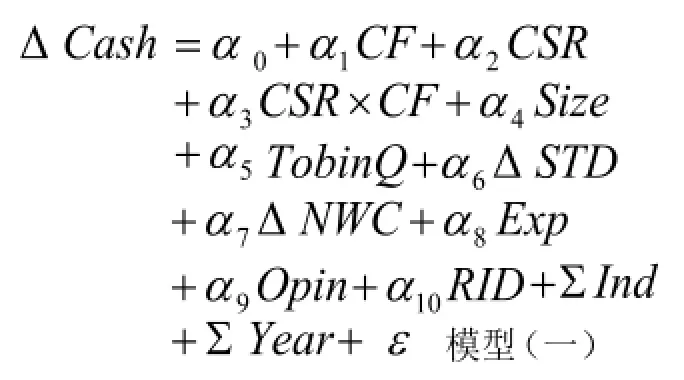

借鉴Almeida的现金—现金流敏感性模型并加以创新对融资约束程度进行度量。对融资约束进行衡量的模型为:

其中ΔCash为本年现金及现金等价物的净增加额,CF为经营活动现金流量净额,Size为企业规模,Tobin Q值为企业成长性。ΔSTD为流动负债的增加,ΔNWC为本期净营运资本的增加,Exp指企业增加的资本支出,Opin是上一年审计意见的虚拟变量,RID指独立董事比例,Ind为行业哑变量,Year:年度因素,以2012年为基数设置年度虚拟变量。

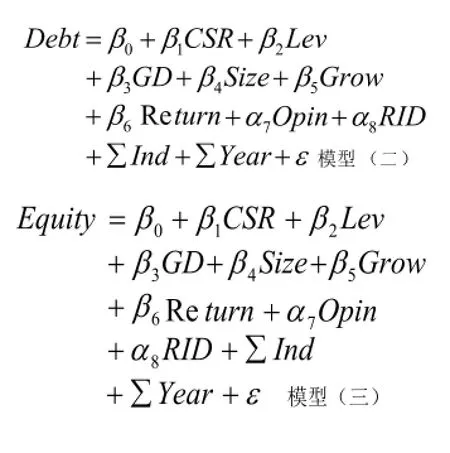

(四)融资约束来源的度量模型

根据况学文等(2010)对融资约束的相关研究,考虑到影响融资约束的相关变量,在评价融资来源的差异时,在原有模型的基础上添加两个控制变量后采取如下模型进行评价:

四、实证分析

(一)样本选择与数据来源

以沪市A股2012-2014年上市公司数据为样本,剔除金融保险类上市公司、ST或*ST的公司、观测值不连续的样本,经过筛选后共剩余820家公司。数据主要来源于CSMAR数据库和公司的财务报告,采用Excel、SPSS19.0进行整理和分析。

(二)描述性统计分析

从表3对全样本描述性统计结果可以看出,ΔCash最小值为-0.7513,最大值为0.5809,最值相差较大。CF最小值为-1.2053,最大值为6.0964,可以看出最值相差也比较大,但均值为0.0514,表明总体经营活动现金流量净额为正,公司财务状况较好。企业社会责任CSR的最值说明,不同企业的社会责任履行情况存在较大差异,数值越大表明社会责任履行情况越好。

通过假设2、3和4 的描述性统计发现,国有企业的平均现金持有量显著低于非国有企业,而在其他指标方面,两者基本没有差别,在一定程度上说明了国企的融资约束程度更低,这可能是由于国家的预算软约束理论造成的。东部地区上市公司数量接近中部和西部地区企业总和的两倍,在数量上处绝对优势地位。本年现金及现金等价物的净增加额,东部地区最高,西部次之,中部最低;三个地区除在流动负债的增加和本期净营运资本的增加存在较小差异外,其余部分的平均值均相差不大。国企与非国有企业的股权融资均大于债务融资,其他因素的均值皆无明显差距。

(三)多元回归分析

采用模型一对假设一进行多元线性回归分析,得出调整R2为0.587,即方程的拟合度为0.587,表明该方程整体拟合度较好,模型较合理。F值为13.056,数值较大,表明该回归方程的显著性较好。而企业社会责任CF*CSR对ΔCash影响系数为-0.046,Sig.值为0.036,表明两者在5%的水平上显著负相关,说明企业社会责任信息披露质量越好,企业的融资约束程度越低,即企业披露社会责任可以缓解融资约束程度,假设一得到验证。

由表4可知,国有企业和非国有企业组的CF*CSR系数均为负,表示两者均存在一定的融资约束度,而国企的显著性程度小于非国有企业的显著性程度,说明非国企披露社会责任时对融资约束的削弱能力强于国有企业组,验证了假设二的正确性。

从表5可以看出,东部、中部、西部地区的CF*CSR的系数均为负数,说明三个地区企业社会责任的履行均在一定程度上对融资约束起到了缓解的作用,而在显著性方面,东部地区的显著性(Sig.值)最大,中部地区次大,西部地区最小,表明东部地区上市公司社会责任的披露对融资约束的缓解效应最强,中部次之,西部最差,支持了本文的假设三。

从表6可以看出,国有企业组在债务融资模型的显著值为0.32,股权融资模型中的显著值为0.47,表明国有企业中,社会责任的履行带来更多的是债务融资,由此能够推断资本市场对国有企业社会责任的履行情况反应不强烈。非国有企业中社会责任的履行与债务融资、股权融资均在5%的水平上显著正相关,同样表明社会责任的履行可以给企业带来外部融资,缓解融资约束程度。综上,说明了国有企业和非国有企业在融资来源方面存在一定差异,假设四得到验证。

五、结论及建议

通过实证分析,本文认为,企业履行社会责任可以降低企业与投资者之间的信息不对称性,从而降低企业的融资约束程度。而非国有上市公司与国有上市公司相比,社会责任的履行对缓解融资约束的影响更显著。同时我们发现经济发达的东部地区社会责任的履行情况对融资约束的缓解作用最大,中部次之,西部地区缓解作用最弱。最后研究发现,国有企业中,社会责任的履行可以促进债务融资和股权融资程度,但是对债务融资的积极作用更显著;而对于非国有企业,社会责任也可以促进债务融资和股权融资,且促进作用均较为显著。

基于结论提出如下建议:(1)加强企业自身社会责任意识,完善社会责任披露制度。企业必须明白倘若没有前期积累的良好形象,在面临融资约束时很难快速找到资金,社会责任的披露是一个有效的手段,它不要求企业一次性的大额投入却能给企业带来长效持久的隐形好处,因此企业必须采取措施履行社会责任。(2)投资者在选择投资项目时,不能只考虑公司的短期收益,更应该从社会责任的履行情况等非财务角度考察企业,对于只注重自身收益而不承担社会责任的企业尽量少投资甚至不投资,这样既可以避免自身权益受损,也可以引导整个社会的资金流向健康的方向,推动市场良性发展。(3)政府努力完善法律法规。虽然政府在企业取得融资的过程中无法起到直接的作用,但考虑到政府规定的强制性、全面性,可以从企业层面规范其社会责任的履行行为及报告的内容,为积极履行社会责任的企业提供更多的融资机会,也为投资者在对企业进行考评时提供更可靠的评审资料做出努力。

作者单位:陕西建工集团有限公司

1.DHALIWAL D, LI O,TSANG A ,et al. Voluntary non-financial disclosure and the cost of equity capital:The initiation of corporate social responsibility reporting[J].The Accounting Review,2011(3):59-100.

2.UMIT ALNIACIK,ESRA ALNIACIK,NURULLAH GENC. How Corporate Social Responsibility Information Influences Stakeholders’ Intentions[J]. Corporate Social Responsibility and Environmental Management,2011(18): 234-245.

3.GOSS A.,ROBERTS G S..The Impact of Corporate Social Responsibility on the Cost of Bank Loans[J].Journal of Banning and Finance,2011(3):218-243.

4.CARMELO REVERTE. The Impact of Better Corporate Social Responsibility Disclosure on the Cost of Equity Capital[J].Corporate Social Responsibility and Environmental Management,2012(19):253-272.

5.BEITING CHENG,IOANNIS IOANNOU,GEORGE SERAFEIMI.Corporate Social Responsibility and Access to Finance[J].Strategic Management Journal, 2014(35):1-23.

6.朱永明,薛文杰,安姿旋.融资约束、企业社会责任表现与企业绩效.财会月刊.2016(29)

7.钱明,徐光华,沈弋.社会责任信息披露、会计稳健性与融资约束——基于产权异质性的视角. 会计研究.2016(05)

8.郝慧娟.企业社会责任与融资行为关系研究.财会通讯.2014(03)

9.沈洪涛.公司特征与企业社会责任信息披露——来自我国上市公司的经验证据.会计研究.2007(3)