湖北省上市公司资本结构对公司绩效的影响研究

付裕

摘 要:本文选取湖北省78家上市公司2013年~2015年公司年度财务报表中的数据为研究样本,通过建立多元线性回归模型来分析资本结构对公司绩效的影响。研究发现,湖北省上市公司资本结构与公司绩效呈显著负相关关系,同时发现公司规模与公司绩效呈显著负相关关系,公司前十大股东持股比例、公司成长性与公司绩效呈显著的正相关关系。

关键词:湖北省上市公司 资本结构 公司绩效

中图分类号:F272 文献标识碼:A 文章编号:2096-0298(2017)03(c)-019-03

随着我国改革、发展的深入推进,资本市场迅速发展壮大,借助于我国资本市场发展的优势,湖北省作为区域性资本市场也随之快速发展。湖北省上市公司在全省经济发展中占有举足轻重的地位,发挥着至关重要的作用,截至2015年末,湖北省共有上市公司87家,居中部第二位,形成了一定的规模,对全省的经济发展做出了巨大的贡献。作为推动湖北省经济发展的上市公司,其自身资本结构的合理性会影响其总价值,甚至会对湖北省的经济发展产生影响。因此,对湖北省上市公司的资本结构以及资本结构对公司绩效的影响值得我们探究。

1 文献综述

1.1 国外研究综述

Masulis(1983)通过实证研究发现,当公司的负债水平在23%~45%之间变动时,公司绩效与其负债率呈正相关关系。Shah(1994)的研究结果表明,当公司宣布调整其资本结构并将公司的负债水平提高时,公司的股票价格将会上升;反之,当公司宣布调整其资本结构并将公司的负债水平降低时,公司的股票价格将会下降。Rajan和Zingales(1995)研究分析了美国、英国、德国、意大利、法国、加拿大、日本7个工业化国家的数据,并提出了公司的资本结构与公司经营绩效之间存在一定的负相关关系的观点。Frank和Goyal(2003)选取了美国非金融公司的数据为研究对象,进行实证分析后发现,上市公司的绩效与财务杠杆的账面价值呈正比,而与账务杠杆的市场价值呈反比。Berger和Patti (2006)分析研究了七千多家美国商业银行业公司,发现资本结构与公司绩效的影响是双向的,前者对后者会产生正向作用,但是后者对前者的影响却不是呈线性相关的。

1.2 国内研究综述

洪锡熙和沈艺峰(2000)研究了我国沪市上市的两百多家工业类上市公司,采用列联表和卡方检验进行了实证检验,结果表明,公司绩效与资本结构之间呈同方向变化。胡援成(2002)以上市公司数据为研究样本进行回归分析,研究发现,在不区分行业的情况下,公司收益率与资本结构不存在显著相关性,但对工业行业进行单独的研究发现,公司收益率与资本结构呈负相关关系。肖作平(2005)通过建立联立方程模型,研究了204家非金融行业上市公司的数据,研究结果表明,公司的资本结构负向影响公司绩效,第一大股东所持有的比例与公司绩效存在倒U型相关关系。莫生红(2008)研究了我国房地产行业上市公司的数据,发现该行业公司资本结构与公司盈利能力存在显著的负相关关系,同时证明了存在最优资产负债率的区间。谢玲玲和许敏(2012)对我国中小板50家上市公司进行研究发现,我国中小板上市公司的资本结构与公司绩效之间存在显著负相关关系,并发现公司规模与公司绩效呈正相关。

综上所述,从目前国内外学者的实证研究结果来看,两者的相关性仍没有一个定论。本文将以湖北省上市公司2013~至2015年的相关财务数据为研究样本,构建多元线性模型,探讨湖北省上市公司资本结构对公司绩效的影响,从而提供相应的建议,提高公司绩效,推动湖北省的经济发展。

2 实证分析

2.1 研究样本和数据来源

本文搜集了在沪、深A股上市的湖北省上市公司2013年~2015年连续三年的面板数据进行研究分析。为确保数据分析的完整性、代表性及有效性,在进行样本筛选时遵循以下原则:(1)剔除ST出现异常值的样本公司。(2)剔除在2013年~2015年期间没有持续经营的样本公司。(3)剔除金融类上市公司。(4)剔除2013年以后上市和数据缺失的样本公司。最终筛选出78家湖北省上市公司作为研究样本。

本文所选的样本数据研究时间年限为2013年~2015年,数据主要来自于锐思数据库,对样本数据分析借助于STATA统计分析软件。

2.2 变量的选取和定义

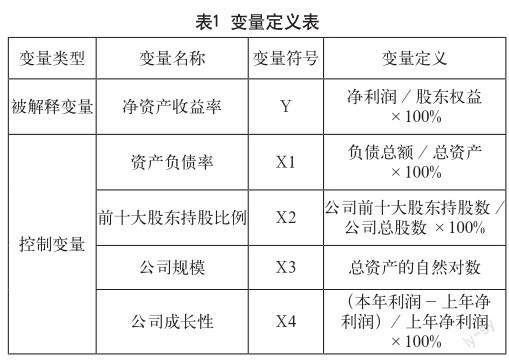

本文以净资产收益率作为衡量上市公司绩效的指标,即被解释变量。选择资产负债率作为反映资本结构的指标,即解释变量。公司绩效不仅受资本结构的影响,还会受其他因素的影响,本文同时选择了公司成长性、前十大股东持股比例、公司规模作为控制变量。具体变量的定义如表1所示。

2.3 实证模型

2.3.1 研究假设

本文提出以下假设。

假设一:湖北省上市公司资产负债率与公司绩效呈负相关。

假设二:湖北省上市公司前十大股东持股比例与公司绩效呈正相关。

假设三:湖北省上市公司规模与公司绩效呈正相关。

假设四:湖北省上市公司成长性与公司绩效呈正相关。

2.3.2 模型构建

根据以上假设,本文的实证部分通过运用普通最小二乘法构建多元回归线性模型进行分析研究。回归方程如下:Y=β0+β1X1+β2X2+β3X3+β4X4+ε

2.3.3 确定模型类型

由于本文研究的样本年度仅为2013年~2015年三年的年度数据,数据样本量较少则默认其是稳定的,因此省略了面板数据的稳定性检验和协整性检验。本文在研究时先采用F检验检验固定效应,运用STATA的检验结果为F统计的P=0.0000,所以拒绝原假设,固定效应非常明显,表明使用固定效应模型优于混合效应模型。然后采用Hausman检验,运用STATA进行Hausman检验得到的结果P=0.0020,所以拒绝原假设,表明使用固定效应模型优于使用随机效应模型,以上检验结果证明应该选择固定效用模型。

2.4 实证检验

2.4.1 描述性统计

通过表2可以看出,湖北省上市公司的净资产收益率平均值为5.38%,说明湖北省上市公司整体净资产收益率较低,同时其最小值为-54.07%、最大值为49.63%,说明湖北省不同上市公司的盈利能力差别较大。湖北省上市公司的资产负债率平均值为48.14%,从整体来看,该值是较为合理的;但是从资产负债率的最小值最大值来看,两者相差88.06%,说明湖北省上市公司中还是有资产负债率不合理的上市公司存在。湖北省上市公司的前十大股东持股比例平均值为54.58%,说明湖北省上市公司的股权较为集中,最大值达到88.52%。对于湖北省上市公司的公司规模指标而言,其整体方差为1.37,说明各湖北省上市公司的规模相差并不大。湖北省上市公司成长性指标的整体方差为791.19,最大值与最小值相差12945.58%,说明湖北省上市公司的成长性有相当大的区别。

2.4.2 回归结果分析

表3的检验结果显示,回归方程的R2为0.3524,拟合度不高,这可能是由于影响公司绩效的因素较多,而本文只选取了少量的因素来研究分析;从回归方程的F检验值及P=0.0000能够看出,公司绩效与本文所选择的四个解释变量之间呈现出显著的线性相关性。检验结果表明湖北省上市公司资本结构、公司规模与公司绩效呈显著的负相关关系,而湖北省上市公司前十大股东持股比例、公司成长性与公司绩效呈显著的正相关关系。从表3可得到线性回归方程:

Y= 9 5 .7 9 9 8 9 - 0 . 2 6 8 4 7 0 9 X 1+ 0 . 3 4 2 5 2 8 5 X 2 -4.334122X3+0.0067147X4

3 结论与建议

通过上述实证分析,能够得出如下几点结论:首先,湖北省上市公司资本结构从整体上来说是合理的,但还是存在资本结构有问题的上市公司,而这在一定程度上会影响公司绩效,且资产负债率与公司绩效呈显著负相关关系。其次,公司前十大股东股权较为集中,可以发挥控股的优势,从而来影响公司绩效,且前十大股东持股比例与公司绩效呈显著正相关关系。最后,湖北省上市公司成长性较差,整体获利能力偏低,且公司规模与公司绩效呈显著负相关,公司成长性与公司绩效呈显著正相关。

针对上述结论,为完善湖北省上市公司资本结构,从而提高公司绩效,本文提出以下几点建议:第一,优化湖北省上市公司的股权结构。在现有的情况下既要充分发挥公司大股东的控股优势,又要对大股东的行为进行科学的约束,进而完善公司治理的水平,提高公司绩效。第二,注重湖北省上市公司的成长性。成长性对于公司来说,是其发展的核心目标,能为国民经济的发展提供动力。因此要充分考虑各利益相关者的要求,合理制定发展战略,使公司更加健康稳定的发展。第三,提高湖北省上市公司的盈利能力。要利用湖北省特有的人才优势,增强科技创新能力,提升湖北省上市公司的競争力,从而使其盈利能力增强。

参考文献

[1] Masulis Ronald W.The Impact of Capital Structure Changes on Firm Value[J].Journal of Finance,1983(1).

[2] Frank M,Goyal V.Testing the Pecking Order Theory of Capital Structure[J].Journal of Financial Economics,2003(67).

[3] 肖作平.上市公司资本结构与公司绩效互动关系实证研究[J].管理科学,2005(3).

[4] 莫生红.上市公司资本结构与盈利能力的实证研究——基于我国房地产行业[J].财会通讯,2008(8).

[5] 李丹妮.创业板上市公司资本结构与公司绩效的相互影响研究[D].东北财经大学,2012.

[6] 阮素梅,杨善林.经理激励、资本结构与上市公司绩效[J].审计与经济研究,2013(6).