增发新股、股利税减税对公司权益资本成本的共同作用①

杨 特 张廷新

(聊城大学数学科学学院,山东聊城252000)

增发新股、股利税减税对公司权益资本成本的共同作用①

杨 特 张廷新

(聊城大学数学科学学院,山东聊城252000)

已有研究考察了税负对权益资本成本的影响,少有人加入融资政策研究三者之间的关系.本文基于2005年颁布的股利税减税政策,利用上市公司2002-2007年的经验数据,采用近似双重差分模型实证研究了股利税减税后,增发与未增发新股公司权益资本成本的变动差异.研究发现,股利税减税、公司增发新股两个政策,均引起权益资本成本正向变动.股利税减税后,增发新股公司同未增发新股公司相比,权益资本成本上升且幅度显著.本文的研究发现补充了税与资本成本关系的文献.

股利税减税,增发新股,权益资本成本

0 引言

上市公司股权再融资方式经过了3次大变革,1998年7月后,由单一配股开始试点公开增发新股;2001年3月28 日证监会发布《上市公司新股发行管理办法》后 ,公开增发新股才真正实行; 2005年股权分置改革后,定向增发新股成为主要融资手段.资本成本在经济分析中扮演着重要的角色,个人所得税影响着公司及投资者的财务活动,理论界研究资本成本的一个新视角转向个人所得税对权益资本成本的影响,加入增发新股研究个人所得税、权益资本成本之间的关系文献较少.为了拓展相关研究,本文以2005年6月13日发布的《财政部国家税务总局关于股息红利有关个人所得税政策的补充通知》 (以下简称“通知”)为外生事件,考察增发新股、股利税减税对公司权益资本成本的共同作用.通知规定,投资者获得的股利以10%的税率(改革前税率为20%)计入个人应纳税所得额.股利税减税是否对增发新股公司、未增发新股公司的权益资本成本有差异性的作用,是一个待于研究解答的问题.

研究包括三方面,股利税减税后权益资本成本本身的变化;增发新股对公司权益资本成本本身的影响;增发新股、股利税减税对权益资本成本的共同作用.已有文献系统研究了个人所得税与权益资本成本之间的影响,由于假设条件选择不同,形成了个人所得税与权益资本成本正相关、负相关、无关等不同关系的观点.曾亚敏和张俊生(2005)[1]发现,股利税减税显著影响股票价格;李增福和张淑芳(2010)[2]发现,股利税减税后,上市公司股利支付率短期内提高了,但长期影响不大.增发新股对权益资本成本的作用研究较少,国内外学者大多集中于研究增发新股的盈余管理以及对公司业绩的影响.Wruck(1989)[3]发现私募股票会降低代理成本,具有正宣告效应.章卫东(2007)[4]研究发现,上市公司公开发行新股前会通过正向盈余管理获取更多融资额.定向增发新股前,上市公司会依据增发新股的对象确定盈余管理的方向.由此可见,已有研究并未涉及增发新股、股利税减税对权益资本成本的共同影响这一视角.

本文实证结果表明,增发新股的公司,股利税减税后,权益资本成本上升幅度比未增发新股的公司大.本文的研究发现主要在如下两个方面有贡献:(1)以2005年股利税减税政策为背景研究权益资本成本的变化,补充了税与权益资本成本关系的研究;(2)本文深化研究了增发新股对权益资本成本的影响,并以股利税减税为背景研究了增发新股和未增发新股公司权益资本成本的变动差异,为权益资本成本的研究开拓了新视角.

本文的剩余部分结构安排如下:第2部分是研究假设的提出;第3部分是研究设计,包括样本选择、模型构建的说明;第4部分是实证结果以及稳健性检验;最后是分析研究结论.

1 研究假说

1.1 增发新股对权益资本成本的影响

股权分置改革后,增发新股取代配股,且定向增发成为上市公司进行股权再融资的主要方式.蒋义宏、李颖琦(1998)[5]、孙铮、王跃堂(1999)[6]研究发现,我国证券管理部门对公开增发新股规定了业绩要求,上市公司通过操控利润进行盈余管理来满足管理部门的再融资标准.章卫东(2010)[7]研究发现我国上市公司为了在证券市场上募集到更多的资金,在配股、公开增发新股和定向增发新股时都会进行盈余管理.章卫东(2013)[8]发现面向广大投资者公开增发新股时,股价与募集到的资金成正比,因此公司公开增发新股前会调高利润来拉升股价.定向增发新股前,上市公司也会依据增发新股的对象进行盈余管理影响新股的价格.上市公司向其控股股东和子公司定向增发新股时为了使控股股东以同等价值的资产获取更多股份,会压低定向增发新股的价格进行负的盈余管理.

2002-2004年增发新股的方式为公开增发,公司会进行正向盈余管理,调高利润,提升股价;股权分置改革后,2006-2007年增发新股的方式主要为定向增发,且公开增发占比非常小,公司为使控股股东以同样的资产获得更多的股份,会进行负向盈余管理,调低利润,拉低股价.对于2002-2007总体增发新股的上市公司而言,定向增发新股的比重达到62%,整体进行了负向的盈余管理,股票价格下降.David A.Guenther(2005)[9]通过构建市盈率乘数,发现影响股票价格的所有因素都影响权益资本成本,并且作用程度相反.2002-2007股权分置改革前后总体上市公司增发新股引起公司股票价格下降,作用于权益资本成本效果相反,公司权益资本成本上升.

1.2 股利税减税对权益资本成本的影响

David A.Guenther(2005)发现2003年美国股利税减税,公司权益资本成本下降.King(1974,1977)[10,11]、Auerbach(1983,1989)[12]认为当公司留存收益税率与个人资本利得税相等时,个人所得税不会对公司的融资政策产生影响,此时税收表现为中性.Stephanie A.Sikes和Robert E.Verrecchia(2012)[13]构建了投资者剩余收益的效应偏好等函数,分析发现当公司市场溢价高、系统性风险高的时候,权益所得税同权益资本成本是负相关关系.郑晓亚(2014)[14]发现我国平均年度股票风险溢价高达16.53%.因此,预计2005年股利税减税后,公司权益资本成本总体上升.

1.3 股利税减税后,增发新股和未增发新股公司权益资本成本变动差异

股利税减税后,公司权益资本成本提高;公司增发新股,权益资本成本提高.因此,增发新股、股利税减税均对权益资本成本的提高有促进作用,股利税减税后,增发新股的公司权益资本成本上升幅度大于未增发新股的公司.故提出研究假设:

H:股利税减税后,增发新股的公司权益资本成本上升的幅度大于未增发新股的公司.

2 研究设计

2.1 样本选择

本文基于2005年股利税减税政策为研究背景,选取2002-2004年作为股利税减税前的期间,2006-2007年作为股利税减税后的期间,得到了1829个有效观测值.本文数据均来自于CSMAR和RESSET

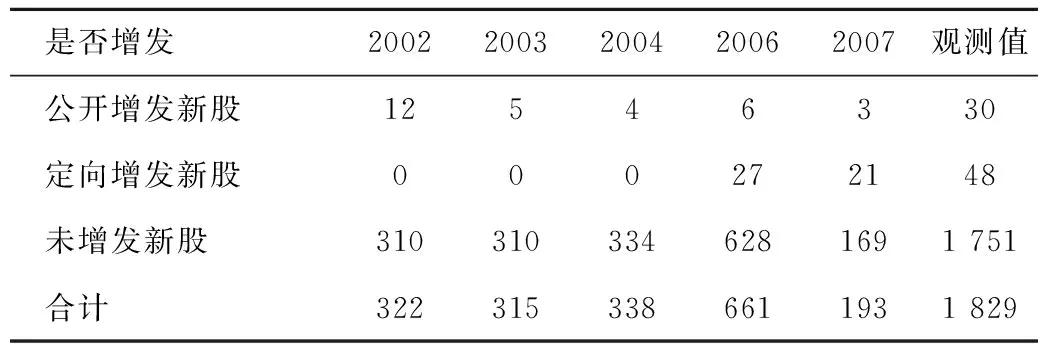

表1 股利税政策实施样本年度分布

是否增发20022003200420062007观测值公开增发新股12546330定向增发新股000272148未增发新股3103103346281691751合计3223153386611931829

数据库.表1显示,增发新股公司78家,约占样本总体的4%,未增发公司1 751家,占样本总体的96%.其中2002-2004年股利税减税前为公开增发新股,2005-2006年大幅转向定向增发新股,且定向增发占比超过公开增发.

对于房地产开发企业而言,有关于业务层面的指标设计,需要重点关注于对运营流程能力的考核,因此指标设计应当包括如下四个方面的内容:首先,项目计划完成情况指标,考核人员要综合考量各个部门对于项目运营的参与情况、在工作中的动态表现、对运营阶段的把握和处理能力等;其次,项目计划运营创新指标,在完成项目运营任务的过程中,是否能能力立足于现实,灵活运用新理念、新技术、新方法,同时为企业创造出更多经济收益;再次,项目工程质量指标,需要综合考量交房率、交房时间、质量投诉次数等;最后,客户满意度指标,需要通过调查问卷、走访等方式来了解内部客户的满意度。

2.2 模型设定与变量定义

2.2.1 样本选择.本文以2005年6月13日实施的股利税减税政策为外生事件,分析股利税减税后,增发新股公司与同未增发新股公司权益资本成本变动程度的差异.我们构建了近似双重差分模型来检验假设,模型如

Ri,t=α0+α1PTi,t+α2ISi,t+α3PT*ISi,t+α4Control+εi,t.

(1)

2.2.2 被解释变量:权益资本成本R.本文采用GLS方法估算公司权益资本成本,并用PEG和OJ方法估算权益资本成本进行稳健性检验.GLS模型有限期为12期的公式为

(2)

上式中,P0是每股收盘价,B0是期初每股账面价值,FROE是预期权益净利率,FROE1,FROE2,FROE3分别为分析师对前三年权益净利率的预测值,FROE12为历史的行业权益净利率.

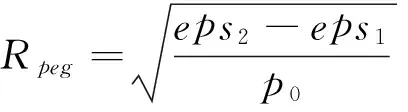

稳健性检验采用的PEG方法公式为

(3)

其中p0,eps1,eps2分别代表t期每股股价、t+1期每股盈余和t+2期每股盈余.

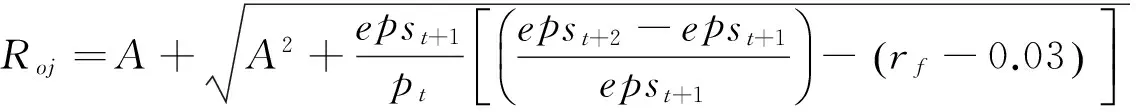

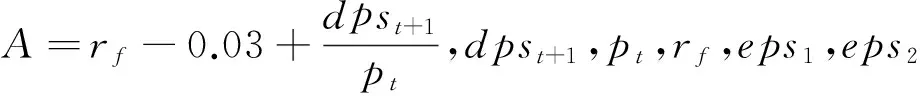

OJ方法计算权益资本成本的公式为

(4)

2.2.3 解释变量.PT是股利税减税政策前后的哑变量,减税前定义为0,减税后定义为1;IS是增发新股的哑变量,增发定义为1,未增发定义为0.估计系数α1反映股利税减税对公司权益资本成本的影响,估计系数α2反映了增发新股对公司权益资本成本的影响,估计系数α3反映股利税减税后,增发新股的公司与未增发新股的公司的权益资本成本变动程度的差异.因此本文主要关注α3.2.2.4 控制变量.参考以往文献,我们选取了如下反映公司特征的控制变量:资产负债率(LEV)、公司规模(SIZE)、净资产收益率(ROE)、前十大股东持股比例(SHARE)、账面市价比(BM)、股利分配率(DIV).

3 实证结果

3.1 描述性统计

表2、表3分别报告了增发新股公司同未增发新股公司主要变量分别在股利税减税政策实施前后的差异.股利税减税前公开增发新股的公司R为0.042,未增发新股公司R为0.044,公开增发新股的公司权益资本成本下降;股利税减税后主要进行了定向增发新股,增发新股公司R为0.069,未增发新股公司R为0.068,增发新股的公司权益资本成本上升.增发新股公司,股利税减税政策实施后R均值比政策实施前显著提升0.027,而未增发新股的公司均值则提升0.024,由此得出,股利税减税后,增发新股公司R上升幅度大于未增发新股公司.即减税政策实施后,增发新股对公司权益资本成本提升起到了促进作用.

表2 增发新股公司主要变量在股利税减税前后的差异

注:***表示回归系数在1%水平下显著.

表3 未增发新股公司主要变量在股利税减税前后的差异

注:***表示回归系数在1%水平下显著.

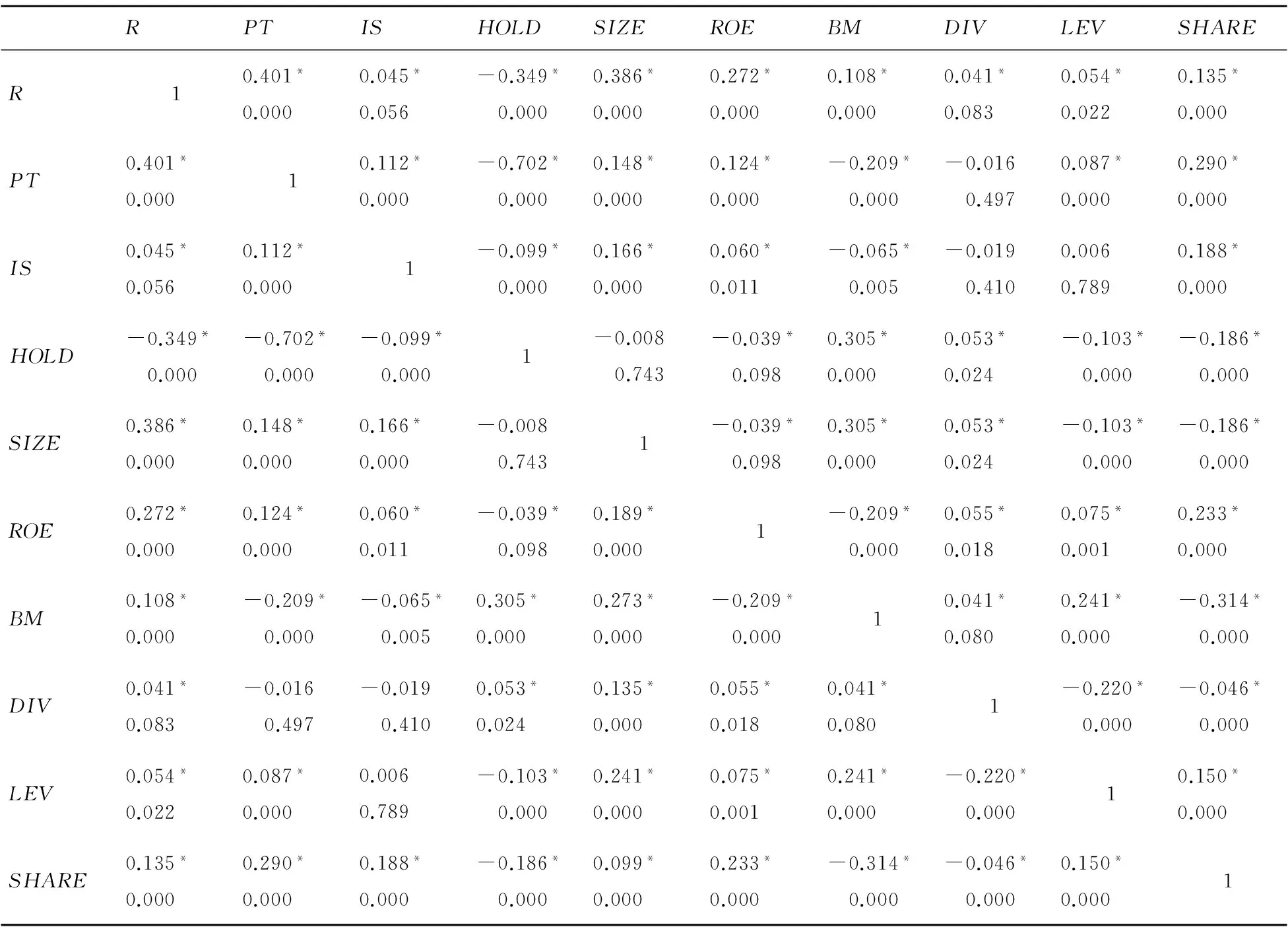

表4显示PT、IS分别与R显著正相关,且主要变量间没有共线性.

表4 主要变量相关系数及Spearman检验值

注: *表示回归系数至少在10%水平下显著.

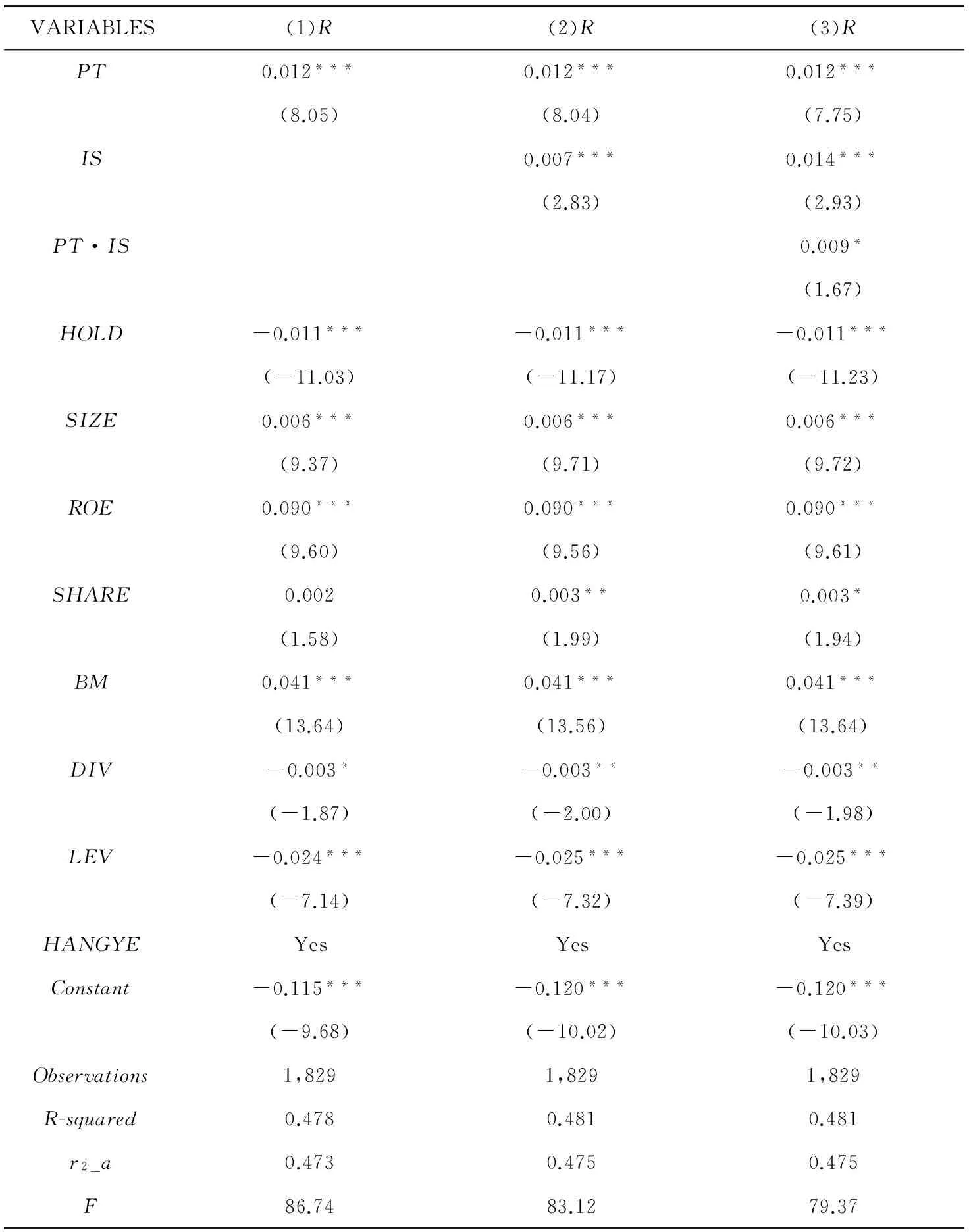

3.2 回归结果分析

表5报告了股利税减税对增发、未增发新股公司权益资本成本的影响差异.VIF共线性检验得出三个回归方程VIF值分别是1.63、1.63、1.84,无共线性.就回归结果来看,调整后的值均超过47%,说明模型的拟合优度较好.(1)、(2)、(3)列中PT回归系数为正且均在1%的置信水平上显著,说明股利税减税后,公司权益资本成本上升.第(2)列加入IS后,α2为0.007且在1%的置信水平上显著,说明增发新股后权益资本成本上升.第(3)列进一步加入了PT*IS,α3为0.009,且在10%的置信水平下显著,说明股利税减税后增发新股公司的权益资本成本的上升幅度大于未增发新股公司.验证了本文的研究假设H.

表5 股利税减税对增发、未增发新股公司权益资本成本的影响

注:***、** 、*分别表示回归系数在1%、5%、10%水平下显著.

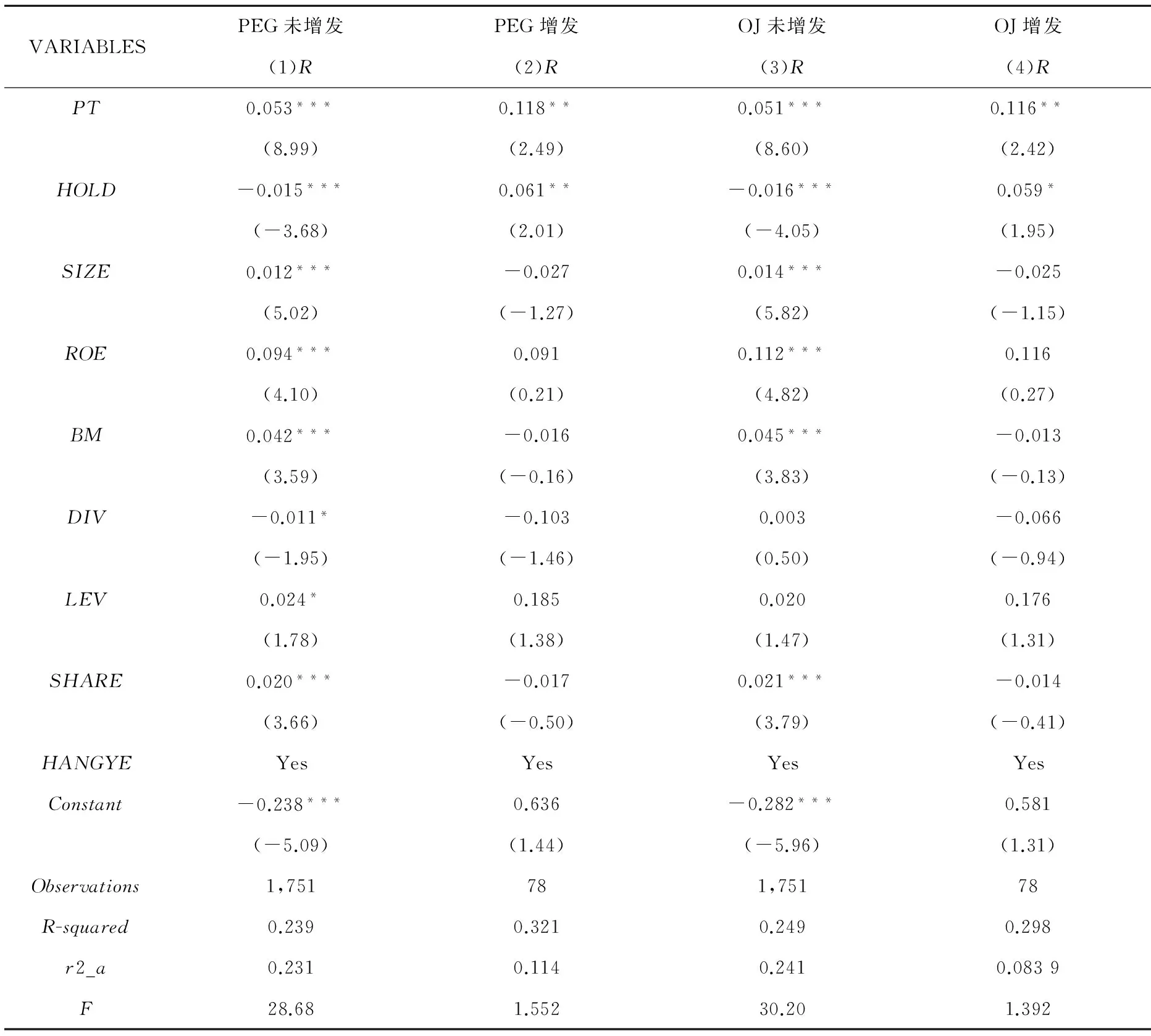

3.3 稳健性检验

为确保实证结果的可靠程度,本文分别采用PEG和OJ方法计算权益资本成本后,将样本分为未增发新股的公司和增发新股公司两组,构建多元回归模型进行稳健性检验.

Ri,t=β0+β1PTi,t+β2Controls+εi,t.

(5)

第(1)、(2)列为PEG方法计算的权益资本成本进行稳健性检验的结果.第(1)列未增发新股公司回归系数β1,在1%的显著性水平上符号为正,第(2)列增发新股公司β1=0.118,在1%的显著性水平上大于未增发新股公司的值.第(3)、(4)列为OJ方法计算的权益资本成本进行稳健性检验的结果.第(3)列未增发新股公司回归系数β1,在1%的显著性水平上符号为正,第(4)列增发新股公司β1=0.116,在5%的显著性水平上大于未增发新股公司的值.进一步对PEG、OJ方法的回归系数做了邹检验,检验值分别为F(9, 1 829)=2.33,Prob=0.013;F(9, 1 829)=2.06,Prob=0.030,显著性检验通过.由此得出,股利税减税后,增发新股公司的权益资本成本上升的幅度大于未增发新股公司,研究假设通过检验.

表6 股利税减税对增发、未增发新股公司权益资本成本的影响

注:***、** 、*分别表示回归系数在1%、5%、10%水平下显著.

4 结论与建议

由于研究机会不足,已有文献少有分析研究股利税减税、增发新股对权益资本成本的共同影响.基于此,本文以2005年实施的股利税减税政策为外生事件,收集了2002-2007年(剔除了2005年)考察了1 829家上市公司样本,运用近似双重差分模型研究了股利税减税后,增发与未增发新股对公司权益资本成本的影响.研究发现,股利税减税后,权益资本成本正向变动;增发新股的公司,权益资本成本正向变动;股利税减税后,增发新股公司与不增发新股公司相比,公司的权益资本成本有更大的上升幅度.本文的实证结果有一定的政策启示作用.

[1] 曾亚敏,张俊生.国外股息税改革的理论基础与实践经验[J].证券市场导报,2008,2:65-72.

[2] 李增福,张淑芳.股利所得税减免能提高上市公司的现金股利支付吗[J].财贸经济,2010,5:26-31.

[3]WruckKH.Equityowenrshipconcentrationandfirmvalue:evidencefromprivateequityfinancings[J].JournalofFinancialEconomics,1989,23(1):3-28.

[4] 章卫东.定向增发新股、整体上市与股票价格短期市场表现的实证研究[J].会计研究,2007,12:63-68.

[5] 蒋义宏,李颖琦.上市公司会计变更对利润影响的实证研究[J].证券市场导报,1998,12:4-10.

[6] 孙铮,王跃堂.资源配置与盈余操纵之实证研究[J].财经研究,1999,4:3-9.

[7] 章卫东.定向增发新股与盈余管理-来自中国证券市场的经验证据[J].管理世界,2010,1:54-73.

[8] 章卫东,刘珍秀,孙一帆.公开增发新股与定向增发新股中盈余管理的比较研究[J].当代财经,2013,1:118-129.

[9]DavidA.Guenther,BoochunJung,MichaelWilliams.TheEffectofthe2003dividendtaxratereductiononcorporations′costofequitycapital[EB/OL].http:∥www.business.uiuc.edu,2005.

[10]KingMA.Dividendbehaviourandthetheoryofthefirm[J].Economica, 1974,41(161):25-34.

[11]KingMA.PublicPolicyandtheCorporation[M].London:ChapmanandHall,NewYork,Wiley,1977.

[12]AuerbachAJ.Taxation,corporatefinancialpolicyandthecostofcapital[J].JournalofEconomicLiterature, 1983(21):905-940.

[13]StephanieASikesandRobertEVerrecchia.capitalgainstaxesandexpectedpatesofreturn[J].theAccountingReview,2012,87(3): 1 067-1 086.

[14] 郑晓亚.我国股权风险溢价的长期趋势与短期特征-结合门限自回归模型与B-P多重结构型断点检验的经验研究[J].山东财经大学学报,2014,6:24-36.

The Interaction of New Eautty Issues and Dividend Tax Rate Reduction on Corporation’s Cost of Equity Capital

YANG Te ZHANG Ting-xin

(School of Mathematical Sciences,Liaocheng University,Liaocheng 252059,China)

Previous studies have examined the impact of tax burden on the cost of equity capital, several people put new equity issues into the relationship . This paper uses empirical data of listed companies from 2002 to 2007 and difference-in-differences model based on the effect of 2005 dividend tax reduction to find out the cost of equity capital variation difference between new equity issues corporation and no additional shares corporation. The research findings are as follows that the dividend tax reduction, new equity issues induced positive changes in the cost of equity capital. After the dividend tax reduction, new equity issues corporation’ cost of equity capital increased significantly compared with the no additional shares corporation.The research of this paper finds suplement literature of relationship between tax and capital cost.

dividend tax reduction,new equity issues,the cost of equity capital

2016-09-20

山东省软科学研究计划项目(2015RKB01603)

张廷新,zhangtingxin@lcu.edu.cn.

F275

A

1672-6634(2017)01-0044-08