商业银行同业业务风险传染特征及因素分析

王晓枫,廖凯亮(1.东北财经大学 金融学院,辽宁 大连 116025;2.东北财经大学 应用金融研究中心,辽宁 大连 116025;.宁波银行股份有限公司,浙江 宁波 15100)

商业银行同业业务风险传染特征及因素分析

王晓枫1,2,廖凯亮3

(1.东北财经大学 金融学院,辽宁 大连 116025;2.东北财经大学 应用金融研究中心,辽宁 大连 116025;3.宁波银行股份有限公司,浙江 宁波 315100)

本文基于2007—2015年我国16家上市商业银行的资产负债表数据,运用信息熵最大化法构建了银行间的同业网络,根据所估计的商业银行受传染的资产损失,选取资产规模、资本充足率、银行间拆借利率价差及国内生产总值等既反映商业银行个体行为的变化对风险传染的影响,同时也反映宏观经济环境变化对风险传染的影响的变量,构建了商业银行同业业务风险传染的计量模型。结果表明:在同业市场上,风险传染损失与国有银行的同业业务占比负相关,当国有商业银行的同业业务占比越大时,股份制银行和城市商业银行的同业业务占比越小,银行之间因为风险传染而造成的损失会减少。同业市场上,银行之间发生风险传染与违约损失率有关,一般来说,违约损失率越大,银行系统的资产损失比例越大。银行风险传染损失大小与银行总体的资本充足率密切相关,资本充足越高,银行的风险传染损失越小。

商业银行;风险传染;同业资产;同业负债;顺周期

一、引 言

近年来,我国商业银行的经营环境发生了巨大的变化,银行的同业业务快速发展。中国人民银行2016年金融稳定报告显示,2015年同业拆借累计成交量为64.200万亿元,同比增长70.500%,远高于同期银行业金融机构贷款增长水平。同时,纳入同业存放、拆出资金和卖出回购金融资产项下核算的同业负债也快速增多,截至2015年末,银行业金融机构同业负债比重为14.480%,比上年末上升2.100个百分点。远高于同期银行业金融机构存款增长的水平。

同业业务的快速发展,一方面为商业银行借贷短期流动性资金提供了便利,另一方面也可能成为银行风险传染的渠道[1]。理论上,风险传染是指一个银行的财务困难会外溢给国内的其他银行[2],风险传染使得商业银行在应对宏观环境的不利变动时显得更加脆弱。同业业务的扩张使得银行之间的债权债务关系日益复杂,银行的财务杠杆逐渐增大,外界对单个银行的冲击会引起关联银行的资产受损,银行资本可能不足以冲抵资产损失,风险可能会传染到整个银行体系,容易形成系统性风险[3]。因此,深入研究我国商业银行同业业务风险的传染特征及因素,对于预防银行间风险传染,发挥同业市场的积极作用,减少系统性风险的发生,从而维护金融系统的稳定具有重要的理论价值和现实意义。

二、文献综述

近年来,国内外关于银行间风险传染的研究相对成熟,为本文的研究提供了重要的借鉴。结合本文的研究需要,本文从三个方面总结了相关的研究。

(一)对银行间风险传染影响因素的研究

李宗怡和李玉海[4]模拟我国银行同业风险头寸分布状况,估计了银行体系内的“传染”风险。他们发现银行同业资产和负债与银行的类型和规模相关,国有银行的同业头寸占全部同业头寸的70%以上,但其同业资产占比有逐年下降趋势;银行体系内风险传染的概率非常低,同时风险传染的概率及其导致的损失在逐年下降。马君潞等[5]估计了我国银行双边传染风险,分析了不同损失水平下单个银行倒闭及多个银行倒闭所引起的传染性,发现银行是决定传染程度的关键;多家银行同时破产会降低系统性危机发生的门槛;提高系统性风险发生的概率,损失率的大小是决定传染是否发生及危害程度的一个重要变量。Ladley[6]建立了包含银行行为和利率的数值模型,分析发现外界冲击的大小影响了同业市场的功能。当大的外界环境冲击来临时,商业银行间的联系将会使系统性事件更加恶化,但是当商业银行面临较小冲击时,银行之间的借贷却会使系统更加稳定。银行间市场与系统的稳定间不存在一致的关系。陈超[7]对不同的宏观经济因素与银行所有者权益之间建立模型,通过回归分析考察宏观经济因素冲击对银行偿付能力,选择国内生产总值、股票价格指数、房地产价格指数和一年期存贷款利差作为情景模拟中的宏观经济冲击因素,结果发现GDP和股票指数相较于利率和房地产价格指数对银行同业市场风险传染的影响较大。郑长军和王光俊[8]使用ΔCoVaR来衡量银行的系统性风险并建立了联立方程模型,结果表明,单个银行的资本变动与其系统风险贡献度变动呈显著的正相关;最低资本金率要求对银行系统风险贡献度有一定的积极影响;资产规模大的银行投资机会更多,有利于分散资产风险;经济的快速增长有利于资本补充,资本充足率上升。

(二)对风险传染估计方法的研究

Lee[9]通过数值模拟的方法建立了银行系统模型,刻画了银行流动性风险在银行间的传染机制,结果表明银行流动性头寸的不平衡会加剧流动性风险的传染。李守伟和何建敏[10]模拟了银行间市场有向随机网络、小世界网络和无标度网络,进而通过描述银行资产负债表建立了银行间传染风险分析模型,结论认为银行间市场无标度网络面对冲击具有最高的稳定性。陈庭强和何建敏[11]基于复杂网络理论,模拟了信用风险在银行网络中的传播,通过仿真实验,发现社会网络平均度越大,信用风险的传染概率越大和社会网络异质性越大,信用风险的传染概率越小。Wells[12]使用矩阵法估计了英国银行间同业双边暴露的分布,结果发现,单个银行的倒闭不太可能引发其他银行的倒闭,但却有可能减弱银行的风险抵御能力。当银行真的引发银行的连锁反应时,损失程度与银行间贷款的分布和违约损失率相关。邹薇和李娜[13]使用矩阵法模型测算了我国银行同业风险头寸分布状况,估计了我国银行体系内的传染风险,结果表明我国银行间市场上系统性风险发生的可能性增大,表现为风险传染源银行数量的增加和风险传递范围的扩大。Jorion和Zhang[14]使用不同行业的CDS价差建立回归模型,结果发现,突发事件会引起传染效应,截面分析显示行业数据能够用来预测传染效应的发生。周天芸等[15]运用分位数回归模型,通过测量香港银行体系的条件风险价值,判断香港银行的系统性风险,研究发现,金融机构间的传染和风险溢出效应会导致系统性风险的增加,规模较大银行的溢出效应较为明显。

(三)对银行风险传染渠道的研究

Diamond和Dybvig[16]提出了经典的D-D模型,分析了储户的挤兑可能导致银行面临流动性风险,认为商业银行可以通过存款保险或者政府对市场的干预防止市场的挤兑行为,从而维护市场的稳定。Arinaminpathy等[17]刻画了流动性储存(liquidity hoarding)、资产价格传导和对手方的违约这三种渠道对银行之间风险传染的影响,研究认为市场的信心可能会通过影响银行所持资产的市场价格来影响风险传染的速度。牛晨等[18]通过研究存款准备金率与支付系统流动性需求的关系,以及在支付系统中引入优化算法对流动性需求和系统效率的作用,结果表明随着存款准备金率的不断上调,支付系统中的参与者面临越来越大的流动性需求压力。Acharya和Yorulmazer[19]研究发现,信息传染导致以利润最大化为目标的银行开始与其他银行一致行动,当银行贷款受到共同的系统性因素影响时,商业银行的借款成本会因其他银行的坏消息而受到影响。如果商业银行的贷款收益相关性越小,商业银行因为坏消息而增加的成本比因为好消息而减少的成本要多。

从上述研究可以看到,对于影响银行风险传染因素的分析,大多数学者更多地关注商业银行的个体行为对银行风险传染的影响,而忽视宏观经济环境的变化对银行风险传染的影响。对于风险传染估计方法的运用比较广泛,即有数值法、计量模型法,也有矩阵法等,但从数据的采用及研究结论来看,数值法中的数据来源于模拟,结论可信度较差;计量模型法对数据的要求度高,现有的数据库却难以满足模型的需要;而矩阵法虽然能够估计银行的传染损失,但得出的结论不具有一般性。

综合以上考虑,本文结合我国商业银行同业业务发展的实际,选择将同业业务作为银行风险传染的渠道,综合考虑商业银行个体行为以及宏观经济环境变化对商业银行风险传染的影响,在运用信息熵最大化法估计出同业业务双边交易量的基础上,测算银行的受传染银行的资产损失,建立计量模型,分析同业业务风险传染的基本特征及其影响因素,本文得出的结论较为真实可信,可以为商业银行的审慎监管提供一定的参考。

三、银行间风传染模型的构建

(一)同业网络的构建

银行之间的借贷网络可以表示成矩阵的形式,假设一共有N家银行,银行之间的同业网络可以由N×N的矩阵表示。即:

X=

⋮

ai

⋮

aN

l1…lj…lN

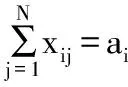

其中,xij表示第j家银行持有的第i家银行的资产量占银行业全部资产的比例。lj表示银行j的同业资产占银行同业总资产的比例,ai表示银行i的同业负债占银行同业负债的比例,且有:

(1)

所有商业银行的同业资产负债比例之和等于1。

(二)银行之间风险传染的违约算法

违约算法描述了商业银行之间因为同业业务交易而可能发生风险传染的具体过程。曾丽[20]从便于银行监管的角度,提出了将核心资本充足率低于6%作为银行间发生传染的判定条件,但由于我国银行数据公开程度较低,难以获得上市银行每个季度的一级核心资本和风险加权资产,本文将风险传染的条件设为当银行在同业市场遭遇的损失超过其所有者权益时,银行会将风险传染给持有风险暴露的对手方。

风险传染具体过程如图1所示,图中箭头指向为风险传染的方向。为了便于说明,本文将银行资产负债表中的科目用字母表示,其中,用IAi表示第i家银行持有的同业资产,ILi表示第i家银行持有的同业负债,其他流动性资产和长期资产分别用LAi和EAi表示,储户存款和所有者权益分别用Di和Ei表示,违约损失率用θ表示。

如图1所示,银行A通过同业市场向银行B借入资金,形成银行B的同业资产,为了叙述的方便,本文假定银行A借得的资金全部来源于银行B,银行B的所有同业资产均是由借款给银行A形成的,也即ILA=IAB,银行A与银行B不存在交叉借贷的情况。如图2所示,银行A可能会因为市场环境的变化导致资产损失,当损失额超过拥有的资本金时,银行A便会破产,银行A从银行B借来的资金便无法偿还,银行B也会面临资产的损失。如图3所示,当银行B的资产损失小于银行B的资本金时,银行B的剩余资本金为EB-θ×ILB,银行B仍能正常运营,但当银行B遭受的损失超过银行B的资本金时,假定此时银行B无法从外界迅速筹集资金以弥补损失,银行B便会破产,银行B的破产又会导致其关联银行的损失,并将风险不断传染下去,直到所有银行在遭遇冲击后资本金仍为正值。

图1 银行的风险传染图

图2 银行A破产过程 图3 银行B破产过程

(三)同业业务双边交易量的估计[21]

(2)

(3)

从各银行的财务报表中,可以获得D2和l1,…,lN的值,由(2)式可以得到X0的值,再根据Blien和Graef[23]提出的RAS算法便可以求出银行同业业务双边交易量矩阵X*。

(四)违约损失率与银行的资产损失

银行的资产负债行为会随着经济环境的变化不断发生改变,因而,银行间的风险传染特征可能也会因此而改变[24]。为了反映银行风险的历史动态传染过程,本文首先根据Degryse和Nguyen[25]的做法,将因传染而倒闭的银行资产计为受传染的资产损失,并将受传染的资产损失与系统中银行的总资产之比定义为资产损失率,将被传染银行的资产损失率可能达到的最大值作为衡量银行间风险传染大小的指标,银行的资产损失率越大,银行间风险传染的能力越强;反之,风险传染能力越弱。然后采用李宗怡和李玉海[4]的假设,将违约损失率固定为0.800,考察在违约损失率为0.800的情况下银行风险传染情况,如图4所示。

图4 不同年份受传染的资产损失率 根据图4所示,从资产损失率的变动来看,2007—2015年,我国商业银行间风险传染不断发生变化:从2007年第二季度到2009年第三季度,银行间受传染的资产损失率逐渐减小,银行抵御风险传染的能力增强,而从2009年第三季度到2012年第二季度,银行受传染的资产损失率逐渐增大,银行抵御风险传染的能力减弱,但是从2012年第二季度到2015年第四季度,银行受传染的资产损失率又开始逐渐减小,并且在2013—2015年在银行体系内未发生风险传染,说明银行体系抵御风险传染的能力增强。

马君潞等[5]研究发现,违约损失率越大,则银行的资产损失越大;反之,违约损失率越小,则银行的资产损失也就越小。为了进一步分析不同违约损失率下银行的风险传染特征,本文考察违约损失率为0—1时商业银行的传染损失情况。

研究发现,当违约损失率不超过0.800时,银行在不同的违约损失率下对应的受传染的资产损失与所处的阶段大体相对应,具体表现为,在银行抵御风险传染能力增强的时期,相同的违约损失率下对应的受传染的资产损失率大体依次减小;反之,在银行抵御风险能力减弱的时期,相同违约损失率下对应的受传染的资产损失率依次增加。对任一时期的银行风险传染而言,随着违约损失率的加大,银行的资产损失率越大,而且当违约损失率达到某一阈值时,系统中某一银行的破产会引起银行的资产损失呈现跳跃式增长,而且在其后即使违约损失率增大,银行的违约损失比例并未随之加大。当违约损失率大于0.800时,处于第一阶段和第二阶段的银行的资产损失率曲线的相对次序发生了改变,结合李宗怡和李玉海[4]的研究结论,本文选择在违约损失不大于0.800时,研究商业银行的风险传染效应。

不同的银行风险违约损失率能够影响受传染银行的资产损失率的大小,而受传染银行的资产损失率的变化反映了风险传染的深度和广度随之发生了变化。

四、银行同业业务风险传染的实证分析

(一)样本选择及数据来源

本文银行同业资产、同业负债、资产总额和资本金数据来源于16家上市商业银行披露的2007年第一季度到2015年第四季度的季报,根据违约算法,利用MATLAB软件估计出银行的传染损失。样本银行包括:5家国有商业银行(中国工商银行、中国农业银行、中国银行、中国建设银行和交通银行),8家全国性股份制银行(招商银行、中信银行、浦发银行、中国民生银行、兴业银行、中国光大银行、平安银行、华夏银行),3家城市商业银行(北京银行、宁波银行和南京银行)。另外,我国政策型银行也开始参与到银行的同业市场中来,但是考虑到政策性银行一般只公布年度数据,政策性银行倒闭的概率较前面18家上市银行低,中国邮政储蓄银行的数据公开程度也相对较低,因此,本文并未将政策性银行和中国邮政储蓄银行考虑在内。本文同业资产项下包括银行的存放同业、拆出资金和买入返售,同业负债包括同业存放、拆入资金和买入返售。本文同业拆借利率数据来源于上海银行间同业拆放利率网站,季度国内生产总值增长率数据来源于中经网统计数据库。本文对商业银行个别季度缺少的数据进行了插值处理,同业季度平均利率是由日度数据取算术平均数得到。同业拆借矩阵由Lingo11软件运算得到,回归模型使用Eviews8.0软件估计得到。

(二)计量模型的建立

为了研究影响银行风险传染的因素,本文参考Degryse和Nguyen[25]的研究,建立回归模型如式(4)所示。Degryse和Nguyen在考虑比利时银行同业市场时,还考虑了外资银行对比利时银行风险传染的影响,但由于数据的缺乏,以及我国同业市场现状,本文并未考虑外资银行的风险传染的影响。

(4)

其中,WSCt表示最坏情景下的银行资产损失率,WSCt越大表明银行体系因为风险传染而导致的损失越大;LBt表示国有银行的同业业务所占的比例,LBt越大,表明国有银行的同业业务所占比重越大,股份制银行和城商行所占比例越小。CAPt表示银行平均资本充足率,RATIOt表示银行的平均同业资产占比,D1表示国有银行资本充足虚拟变量,GDPt表示季度国内生产总值增长率,INTt表示一年期和一个月的银行间拆借利率价差,D2、D3和D4为季节性虚拟变量,以表示不同季度银行的风险传染损失间的差异。其中,季度国内生产总值增长率、利率价差和季节性虚拟变量代表宏观经济环境因素,国有银行的同业业务所占的比例、银行平均资本充足率和国有银行资本充足虚拟变量代表个体行为因素。

由于不同的违约损失率影响银行在同业市场上的资产损失,从而会影响风险传染的深度和广度,使估计结果产生偏差。为了能使本文的估计结果可靠,本文运用线性回归,选取违约损失率分别为0.400、0.600和0.800时,考察在不同的违约损失率下银行的资产损失WSC,且将不同损失率下的WSC分别记WSC40t、WSC60t、WSC80t。

(三)实证结果与分析

对式(4)中的回归方程中的参数进行估计,结果如表1所示。表1中第一行列出了各个因变量,并分别列出了在不同违约损失率(LGD)的条件下,各个参数的估计结果和显著性,括号内结果为各个参数对应的t值。

表1 不同违约损失率(LGD)下的回归结果

注:*和**分别表示在10%和5%水平上显著。由于回归结果中,除D2以外其他虚拟变量均不显著,且正负号发生变化,故本文未予列出。

如表1所示,在不同的违约损失率下,调整的R2较大,最大值为0.674,最小值为0.443。对于参数的联合性检验,本文均拒绝原假设,各参数联合不为零,说明参数的选择正确,自变量对因变量有较好的解释能力。观察对单个参数的显著性检验结果,可以发现,LB在违约损失率为0.600下显著,但在违约损失为0.400和0.800下不显著。GDPt、RATIOt和在违约损失率为0.400和0.600下显著,但在违约损失为0.800下不显著,CAPt在各违约损失率均不显著。各参数的符号均未发生改变,说明因变量对自变量的影响方向是一致的,模型结果较为稳定。通过考察表1的结果,我们可以发现:

第一,三次回归中LB前面的系数为负,说明受传染的资产损失与国有银行的同业业务占比负相关,这表示当国有商业银行的同业业务占比越大,股份制银行和城市商业银行的同业业务占比越小,银行之间因为风险传染而造成的损失会减少。因为,国有银行的资产规模比股份制银行和城市商业银行大,偿债能力较强,因而同业业务向国有银行集中有利于银行系统抵御风险传染。

第二,银行系统的资产损失与宏观经济变量GDP之间均呈正相关关系,说明银行的风险传染是顺周期的,即在经济增速加快,经济持续增长时,风险传染造成的可能损失更大,在经济增速减小,银行系统风险传染造成的损失较少。这可能是因为,我国商业银行的信贷行为表现出较强的亲周期性[26],在经济高涨时期,银行的资产也同时扩张,银行的风险暴露也开始增加,银行可能能够因为风险传染导致的损失增加,当经济增速减慢时,银行的资产收缩,银行可能能够因为风险传染导致的损失减少。而且,近年来,虽然我国经济增速放缓,但银行的资本金充足水平有了明显的提高*详见中国银行业监督管理委员会2014年报。,银行抵御风险的能力增强。

第三,CAP前面的系数均为负,说明银行的风险传染引起的资产损失与银行体系的平均资本充足率之间存在负相关关系。说明商业银行的资本充足率越高,商业银行之间因为风险传染造成的损失就会越小。

第四,由于在所建模型中,在对季节性虚拟变量进行显著性检验时,显著且符号为正,说明银行风险传染具有季节效应,第一季度银行风险传染造成的损失较大。

五、结论及启示

本文基于16家上市银行2007—2015年的季度数据,建立了银行同业风险传染计量模型,得到如下结论:

第一,同业市场上,银行抵御风险传染的能力随着时间的推移而改变。由于我国银行市场正在面临着不断地变革,银行市场的结构、单个银行的系统重要性和银行的资产负债行为也都在发生着变化,这就会使得银行间风险传染的影响效果也会随着时间的推移而不断发生变化。在银行同业资产相对于银行资本增长较快的年份,往往对应着银行的资产损失较大,银行体统抵御风险的能力减弱,相反,当银行的同业资产相对于银行资本增长较慢的年份,对应的银行资产损失较大,银行体系抵御风险传染的能力增强。在银行的资本金一定的情况下,应适当控制银行同业业务的规模,防止同业业务扩张可能引发系统性风险。

第二,银行的风险传染行为是顺周期的。这主要是说明,随着经济增长率的加快,银行会因为传染而导致的资产损失扩大,这主要是由于经济扩张时期,银行的资本增长率低于同业资产增长率导致的,商业银行的监管者应该建立和完善逆周期的监管机制,以熨平因风险传染可能带来的经济波动。当然,这一结论并未考虑到,在经济增长的不同时期,银行资产实际发生违约概率的大小,从而无法估计不同时期的银行的期望损失水平。

第三,银行之间发生风险传染与违约损失率有关,违约损失率决定了风险传染是否发生及违约损失的大小。一般来说,违约损失率越大,银行系统的资产损失比例越大。在银行的风险传染过程中,存在一个违约损失率的阈值,当违约损失率小于阈值时,银行的资产损失率较小,但是当违约损失率超过阈值时,银行的资产损失率发生了跳跃式的变化,银行的资产损失大大增加,这也说明银行的风险传染行为并不是简单线性的,而是非线性的,银行系统的总体损失并不仅仅是单个银行损失的简单加总,而是在银行风险扩散后,各个银行的各轮传染损失之和。这也说明当危机发生时,中央银行应该在市场上积极干预,防止资产大幅度的贬值可能会引起的风险在银行间迅速扩散。

第四,银行的风险传染程度与国有银行的同业业务占比有关,国有商业银行的同业占比增加可以减少因为风险传染而导致的资产损失,因为国有银行的资本实力较强,能够抵御较大的外界冲击,商业银行之间发生风险传染的可能性也因此降低。这说明国有银行的发展过程中同业资产的扩张与风险承担较为匹配,监管者应适度关注股份制银行和城商行的同业业务交易中可能存在的风险。

第五,银行总体的资本充足率越高,银行的传染损失越小。这一结论与理论相符,因为银行的资本充足率越高,银行能够用来冲抵外来冲击的资本越多,银行发生财务困难的可能性降低,银行的资产损失也就锁定在单个银行的内部,整个系统的资产损失减小。这说明商业银行应该为同业资产计提与其风险水平相对应的资本,以防止资产的违约风险向对手银行的传染。

[1] 王晓枫,廖凯亮,徐金池.复杂网络视角下银行同业间市场风险传染效应研究[J].经济学动态,2015,(3):71-81.

[2] Furfine,C.H. Interbank Exposures: Quantifying the Risk of Contagion[J].Journal of Money, Credit and Banking, 2003,35(1):111-128.

[4] 李宗怡,李玉海.我国银行同业拆借市场“传染”风险的实证研究[J].财贸研究, 2005,(6):51-58.

[5] 马君潞,范小云,曹元涛.中国银行间市场双边传染的风险估测及其系统性特征分析[J].经济研究, 2006,(1):68-78.

[6] Ladley, D. Contagion and Risk-Sharing on the Inter-Bank Market[R].University of Leicester Working Paper, No. 11/10, 2011.

[7] 陈超.宏观经济因素冲击下我国银行间市场的风险传染效应研究[D].杭州:浙江工商大学硕士学位论文,2011.

[8] 郑长军,王光俊.基于银行系统风险视角的银行资本充足监管——来自中国上市银行的经验数据[J].湖南大学学报,2014,(1):58-61.

[9] Lee,S.H. Systemic Liquidity Shortages and Interbank Network Structures[J]. Journal of Financial Stability, 2013, 9(1):1-12.

[10] 李守伟,何建敏.不同网络结构下银行间传染风险研究[J].管理工程学报, 2012,(4):72-99.

[11] 陈庭强,何建敏.基于复杂网络的信用风险传染模型研究[J].软科学, 2014,(2):111-117.

[12] Wells, S. Financial Inter Linkages in the United Kingdom’s Interbank Market and the Risk of Contagion[R].Bank of England Working Paper, No.230, 2004.

[13] 邹薇,李娜.基于矩阵法的我国银行间市场风险传递效应实证研究[J].经济经纬,2014,(5):139-144.

[14] Jorion, P.,Zhang, G.Y. Credit Contagion from Counterparty Risk[J].The Journal of Finance,2009,64(5):2053-2087.

[15] 周天芸,周开国,黄亮.机构集聚、风险传染与香港银行的系统性风险[J].国际金融研究, 2012,(4):77-87.

[16] Diamond, D.W. ,Dybvig, P.H. Bank Runs, Deposit Insurance, and Liquidity[J].Journal of Political Economy, 1983, 91(3):401-419.

[17] Arinaminpathy,N., Kapadia, S. ,May, R. M. Size and Complexity in Model Financial Systems[J]. PNAS, 2012, 109(45):18338-18343.

[18] 牛晨,魏先华,潘松.我国大额支付系统中的流动性风险[J].系统工程,2008,(11):23-28.

[19] Acharya,V.V. ,Yorulmazer ,T. Information Contagion and Bank Herding[J].Journal of Money, Credit and Banking, 2008,40(1):215-231.

[20] 曾丽.我国商业银行风险传染的计量分析及相关对策研究[D].长沙:湖南大学硕士学位论文,2011.

[21] 范小云.繁荣的背后——金融系统性风险的本质、测度与管理[M].北京:中国金融出版社,2006.

[22] Sheldon,G., Maurer, M. Interbank Lending and Systemic Risk: An Empirical Analysis for Switzerland[J].Swiss Journal of Economics and Statistics, 1998,134(4):685-704.

[23] Blien, U. ,Graef, F. Entropy Optimization in Empirical Economic Research [J].Classification, Data Analysis and Data Highways, 1997,208(4):3-15.

[24] 彭寿康,陈超.我国银行间市场的风险传染效应研究[J].哈尔滨商业大学学报( 社会科学版),2011,(6):57-62.

[25] Degryse H., G.Nguyen, Interbank Exposures: An Empirical Examination of Contagion Risk in the Belgian Banking System[J].International Journal of Central Banking, 2007, 3(2):123-171.

[26] 孙志娟.关于我国商业银行逆周期信贷路径研究[J].统计与决策,2012,(5):158-161.

(责任编辑:孟 耀)

2017-01-06基金项目:国家社会科学基金项目“新常态下中央银行流动性管理改革与创新研究”(15BJY180);辽宁省教育厅人文社会科学研究基地项目“新常态下中央银行流动性管理:路径选择与工具创新”(ZJ2015015)

王晓枫(1961-),女,辽宁大连人,教授,博士,主要从事金融机构管理研究。E-mail:xfwang9796@163.com廖凯亮(1992-),男,安徽安庆人,硕士,主要从事金融机构管理研究。

F830.33

A

1008-4096(2017)02-0067-08