新三板和A股各板块产业升级特征的实证研究

吴庆衍 杨朝军 吴成秋

摘 要 产业升级对中国未来产业发展意义重大,多层次资本市场是产业升级的坚强后盾.在分析了战略新兴产业公司的基本特征后,选用营业收入增长率、研发费用支出率、单位资产创收率三个财务指标作为战略新兴产业基本特征的替代变量.根据美国和中国的上市公司财务数据及高科技产业占GDP比例等数据,采用Johansen方法分析三个财务指标和国家产业升级之间的协整关系,阐明了三个财务指标作为替代变量的可靠性.在此基础上,再基于三个财务指标建立Logistic回归模型,实证分析比较我国新三板公司和A股各板块公司整体产业升级特征,发现新三板公司产业升级特征最为明显,并依此给出了相应政策建议.

关键词 投资学;新三板;协整检验;产业升级;Logistic回归

中图分类号 F830.91文献标识码 A

Abstract Based on analyzed the basic characteristics of companies in emerging industries,these indexes is used as the basic characteristics of companies in emerging industries which include of the growth rate of revenue,the ratio of R&D expense and revenue,and the ratio of revenue and total asset.By using the financial data of American and Chinese Listed companies and the ratio of high-tech industries output and GDP,this paper applied Johansen method to test the relationship between the three financial indexes and American industrial upgrading level,which shows the feasibility of the three financial indexes as alternative variables.Based on the findings,this paper used a logistic regression model to compare the industrial upgrading characteristic of the listed companies in NEEQ and other A-share stock board.The conclusion is that the NEEQs listed companies have the most significant characteristic of industrial upgrading,and some policy advice also has been given.

Key words investment ;NEEQ;co integration analysis;industrial upgrading;logistic regression

1 引 言

纵观全球,产业升级是经济持续发展的必由之路.美国通过“从水泥到鼠标”的转换,保证了自身经济的长久稳定发展.日本固守制造业和房地产,自20世纪90年代以来经济缓慢增长.中国经济在改革开放后,依托人口红利、资源优势一直走粗放式发展道路.但是,中国经济以劳动密集型产业为主的状况难以支持未来中国的发展,国家领导人已经多次强调产业升级的重要国家战略定位.产业升级意味着众多新兴行业中小公司开始崭露头角,我国正在逐步构建的多层次资本市场正是顺应了产业升级的潮流,各板块服务于不同发展阶段的公司,其中创业板和新三板定位于为新兴产业中小公司服务.

然而,关于新三板和A股各板块究竟在何种程度上支持了新兴产业发展的认识仍然十分模糊.2013年新三板扩容后,挂牌公司数量大幅增加.除了新兴行业的公司外,大量传统行业公司也在新三板挂牌,以制造业、能源、日常消费为代表的传统行业公司占新三板挂牌公司比例高达59%.另一方面,主板、中小板公司虽然多为传统行业公司,但近年来通过并购等手段不断有新兴行业进入,表现出了明显的产业升级倾向.因此,目前学术界采用较多的从行业占比角度分析各板块产业升级特征的方法已经出现严重偏差.从财务指标入手,通过严谨的比较分析能够对各板块的产业升级特征提供更为精准的判断.

所谓板块的产业升级特征,从行业占比角度而言是指板块中新兴行业公司数量、市值等占比的多少,此类研究已经较为丰富,不再讨论.从财务指标角度而言是指板块公司整体在多大程度上表现出新兴行业本身的一些财务特征,比如营业收入增长率是否较快、投入研发的资金是否较多、单位资产创收率较高等,后文将就此重点讨论.

通过分析新兴行业公司的基本财务特征,经过协整检验确定财务指标可靠性后,以经检验的财务指标建立更为精准的产业转型特征比较体系.具体结构如下:首先将着重分析新兴行业的基本特征并归纳基本特征的财务指标替代变量,通过美国的数据对国家产业转型程度与财务指标替代变量进行协整检验以确定其可靠性;第二部分将基于经检验的财务指标建立Logistic回归模型,用于比较我国新三板和其他资本市场上市公司的产业升级特征大学;第三部分将结合研究结论发现给出政策建议.

第2期吴庆衍等:新三板和A股各板块产业升级特征的实证研究

2 文献综述

在资本市场与国家产业升级及产业结构优化的研究方面,国外文献中,Rajan和Zingales(1998)构建了一个产业成长與金融发展水平关系的模型,他们的研究结果证明金融市场的发展降低了外源融资的成本,因此对外源融资依赖性较强的产业受金融市场发展的推动作用明显[1].Fisman和Love(2002)分析指出金融市场所具有的社会资源优化配置作用能帮助政策实施者对特定产业发展提供支持[2].Wurgler(2000)针对1963年到1995年间65个国家的产业增加值数据与股票市场融资规模之间的相互关系进行了实证分析,得出在股票市场发达的国家社会产业升级特征明显的结论[3].在国内研究方面,近年来已经有多位学者使用协整分析方法分析了中国资本市场与产业结构升级关系,如徐炳胜(2006)通过协整检验分析了中国资本市场市场发展程度与我国产业升级和经济发展的关系,认为股票市场对经济增长的贡献不显著,但对产业结构优化的贡献最为突出;中长期贷款对经济增长的促进效应明显,但对产业结构优化的作用微弱[4].在此基础上,王琳(2008)进一步使用协整检验的方法进行了资本市场和产业升级的灰度检验,得到的结论类似[5].后续,苏勇,杨小玲(2010)吸收以上两者的长处,使用更新的数据进行了中国资本市场和产业升级的关系分析,进一步阐明资本市场对产业升级的促进作用[6].

在产业升级中新兴行业表现出的共有特征研究方面,国外文献中,Keizer(2002)认为处于新兴行业公司最大的特点是其产品有较广的发展前景,表现在财务上就是其营业收入因为某项创新产品推动不断扩大[7].Heffernan(2008)等重新分析了对新兴产业的特征,通过历史总结和理论推导,他认为新兴行业必须具备短期内难以被复制的技术,因此符合产业升级要求的新兴行业公司一般有较多的研发人员和研发支出[8].国内研究方面,施平和郑江淮(2010)指出战略性新兴产业必定有着较高的增长率[9].吕铁和余剑(2012)的文献中证明了新兴行业中固定资产、存货等相对较少,以轻资产模式运营[10].

纵观国内外研究现状,现有文献仅分析了股票市场或者债券市场与国家产业升级的关系,对于股票市场不同板块的产业升级特征没有进行过系统的分析,现有研究更多是从行业占比角度分析新三板和A股各板块对产业升级的支持程度,研究层次较浅.结合现有的关于产业升级基本特征的研究成果,从经过协整检验的财务指标入手,使用Logistic模型分析比较了新三板和A股各板块的产业升级特征,在严谨性上将得到大幅提升.

3 新兴行业财务特征分析及替代性财务指标的验证

从财务数据角度入手对产业升级特征进行分析,首先需要明确新兴行业公司表现出的财务特征.首先将着重分析新兴行业公司的基本特征,然后寻找相应的财务指标作为基本特征的替代变量,并通过美国的数据对国家产业转型程度与财务替代变量进行协整检验,以确定替代变量的可靠性.

3.1 新兴行业公司的基本特征

国家战略性新兴产业规划及中央和地方的配套支持政策确定“节能环保、新兴信息产业、生物产业、新能源、新能源汽车、高端装备制造业和新材料”为战略新兴产业,称“新七领域”.综合过去的研究成果和相关理论,新兴行业具有以下三大特征.

特征1:高成长性

根据产业经济学理论,新兴行业位于产业生命周期的发展期,因其开创了新的产品、发掘了新的客户需求,处于蓝海市场,增长速度较快.因此新兴行业公司的第一个共同特征是成长迅速.从表1可见移动互联网、生物制药、新能源汽车等新兴行业增速很快,明显超过中国GDP增速,而钢铁、机械制造等传统行业则面临较大的增长压力.

3.2 新兴产业基本特征的财务替代变量的选取

在确定新兴产业高成长性、高创新性、轻资产性三大基本特征后,需要进一步基于基本特征分析其对应的财务指标替代变量.

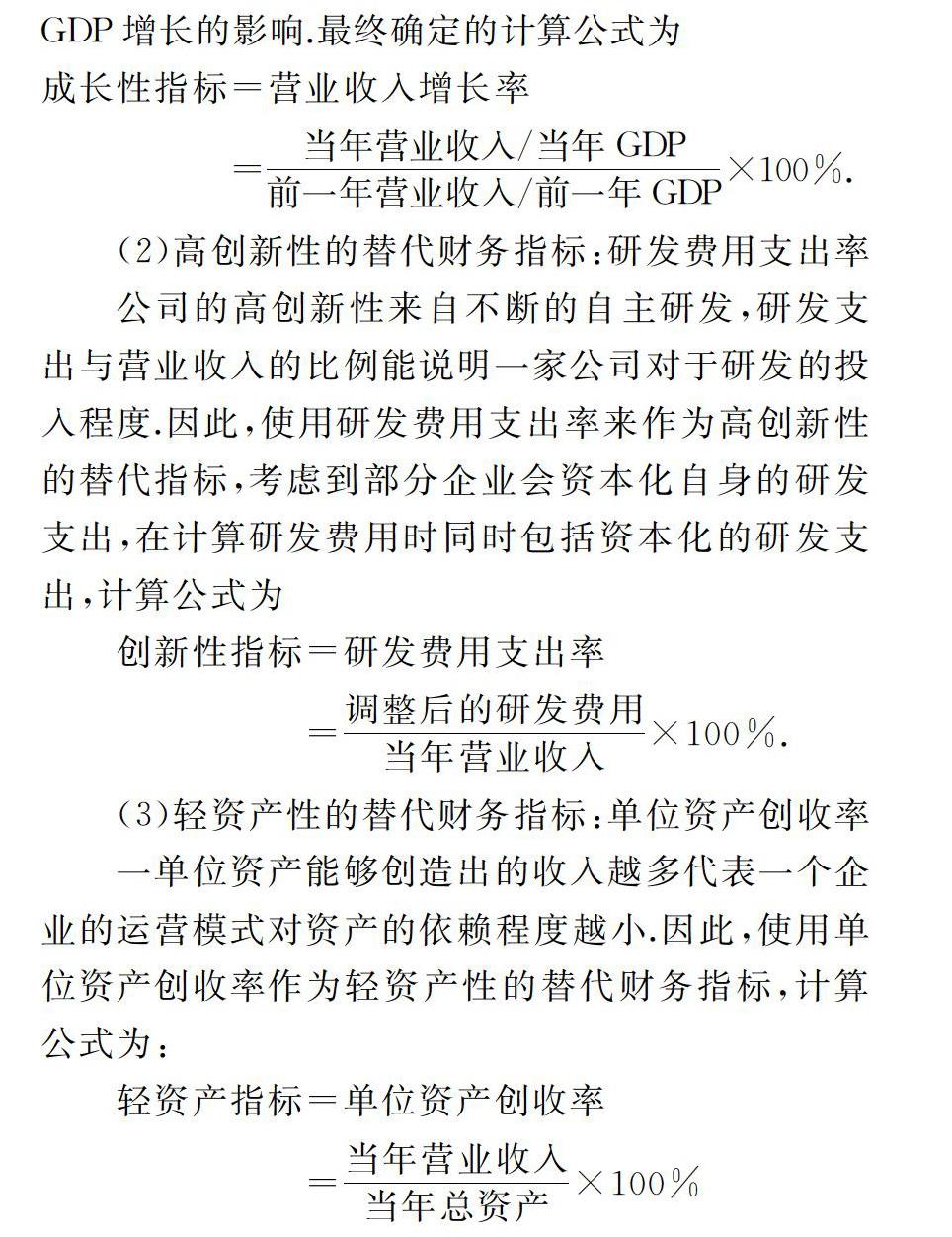

(1)高增长性的替代财务指标:营业收入增长率

高增长性一般使用营业收入、净利润、总资产或净资产等指标进行替代.考虑到新兴行业公司并不一定拥有正的净利润,且经营不一定依赖总资产的提升,因此使用营业收入增长率来作为高成长性的代替财务指标.同时注意到,营业收入的增长率受GDP增长影响较大,因此在考虑营业收入增长率时需要剔除GDP增长的影响.最终确定的计算公式为

成长性指标=营业收入增长率

=当年营业收入/当年GDP前一年营业收入/前一年GDP×100%.

(2)高创新性的替代财务指标:研发费用支出率

公司的高创新性来自不断的自主研发,研发支出与营业收入的比例能说明一家公司对于研发的投入程度.因此,使用研发费用支出率来作为高创新性的替代指标,考虑到部分企业会资本化自身的研发支出,在计算研发费用时同时包括资本化的研发支出,计算公式为

3.3 替代性财务指标可靠性检验

新兴行业基本特征及其替代财务变量是根据过往文献和基础的分析确定,具有一定可信度,但是为了保证学术研究的严谨性,下面使用协整检验证明营业收入增长率、研发费用支出率、单位资产创收率三个财务指标较为优秀的确是新兴行业公司所表现出的财务特征.

证明的方法是用协整检验证明三个财务指标和国家的产业升级程度存在正向协整关系.分析中自变量为由3.2节中确定的三个财务指标;因变量为国家产业升级的程度,根据过往相似文献的研究和产业升级的定义,最为可靠的替代变量应该是新兴产业总产出占GDP的比重.中國目前暂无权威机构公布新兴行业总产出数据,分析结果可能存在偏差,因此将同时使用中国和美国两组数据进行协整检验.本小节使用EViews软件进行分析.

3.3.1 因变量替代指标选取

3.3.2 自变量数据说明

协整分析中的自变量是3.2节中确定的三个财务指标.美国的成长性指标(营业收入增长率)记为Growth,为了便于区分,中国的成长性指标记作C_Growth.美国的创新性指标(研发费用支出率)记为Research,中国的创新性指标以C_Research表示.美国的轻资产指标(单位资产创收率)记为Light,中国的创新性指标以C_Light表示.

从Bloomberg上获取美国纽交所、美交所和纳斯达克板块全部上市公司的1997年-2014年的年度基础财务数据,剔除财务报表不单独披露研发费用的公司,按公式计算每个美股上市公司的三个财务指标;从Wind数据库获取主板、中小板、创业板及新三板全部上市公司自1992年-2014年的年度基础财务数据,除主板外,其余板块的财务数据起始年份为各板块设立年份,剔除财务报表不单独披露研发费用的公司,按公式计算每个A股和新三板上市公司的三个财务指标.美国和中国单个上市公司的三个财务指标计算结果,剔除异常大值后使用算术平均法分别计算美国、中国上市公司整体三个财务指标的数据.两国上市公司整体的三个指标数据将被用于协整分析中.

3.3.3 美国产业升级程度和三个财务指标的协整验证

3.3.4 中国产业升级程度和三个财务指标的协整验证

3.4 协整检验及替代性财务指标可靠性的结论

美国的产业升级指标较中国的数据更为精确,其协整分析结果表明上市公司成长性指标、创新性指标及轻资产指标三个财务指标与国家产业升级程度之间存在正向协整关系.对中国数据的协整分析表明,三个财务指标与国家产业升级程度之间的正向协整关系仍然成立.正向协整关系表明,上市公司整体的三个财务指标越好,全社会产业升级程度越高.通过全国上市公司整体的三个财务指标,利用协整模型在一定程度上可判断该社会产业升级的程度.因此,上市公司成长性指标、创新性指标及轻资产指标三个财务指标的确是新兴产业公司基本的财务特征.财务指标替代变量具有可靠性,基于三个财务指标开展公司或者板块的产业升级特征的研究是合理的.

4 各板块公司产业升级特征的实证分析

遗憾的是,简单比较的结果令人迷惑.新三板的成长性指标、创新性指标和轻资产指标在4个板块中的排名分别为第2名、第2名和第1名;创业板的排名分别为第1名、第1名和第4名,另外两个板块的排名也不互相严格优于对方.因此,简单比较无法给出各个板块三个财务指标的综合情况优劣,需要进一步建立Logistic回归,以帮助综合比较各板块三个财务指标情况.

以协整检验确定的三大财务指标为基础建立Logistic回归模型.回归的因变量是一家公司或板块三个财务指标的综合值,基于Logistic回归的特点是一个位于区间(0,1)之间数,回归前将预先将通过客观排序的方法将公司分为综合值优秀和不优秀两类(或称为产业升级特征明显或者不明显)并分别赋值1和0.通过Logistic回归得到回归方程后,能够根据三个财务指标计算得到单个公司的财务指标综合值(回归特征值P值)在通过算术平均得到每个板块的财务指标综合值(平均P值).基于之前的分析,P值的大小反映了产业升级特征大小.一个上市板块的P值越接近于1,说明该板块公司的三大财务指标综合表现越好,产业升级特征越明显.

4.1 Logistic回归自变量

以成长性指标(Growth)、创新性指标(Research)和轻资产指标(Light)三个财务数据作为Logistic回归的自变量.成长性指标以2013年和2014年的财务数据及中国对应年份的GDP数据计算,创新性指标和轻资产指标以2014年年报数据进行计算.

4.2 上市公司分类及赋值

将上市公司分成两类,一类为产业升级典型公司,赋值为1;另一类为产业升级非典型公司,为其赋值为0.:通常的分类方法是通过行业进行判断,将处于信息技术、生物科技等战略新兴行业的公司赋值为1,但这种方法从本质上来说仍然是属于主观判断,不符合建立客观的logistic回归模型的目标.因此考虑直接通过三个财务指标的综合排序为上市公司赋值,在获得logistic回归后,再通过对信息技术等特定行业的P值比较,检验分析模型的准确性.具体方法如下.

步骤1:确定所研究的上市公司范围

选择截至2015年11月30日在主板、中小板深交所及新三板上市或者挂牌的所有公司.考虑到的自变量要求有研发支出数据、营业收入应该具有连贯性,故将下述公司剔除,或进行相应调整:①公司财务报表可能没有单独披露研发支出的;②在最近3年内被借壳的上市公司,以借壳方财务数据计算营业收入平均增速;借壳方财务数据无法满足要求的,剔除;③在最近两年内进行过重大资产重组的上市公司,以历史备考财务报表数据计算营业收入平均增速;备考财务数据无法满足要求的,剔除.在完成以上调整后,研究的公司数量及各板块覆盖率见表9,可见,经过剔除后研究公司的整体覆盖率超过75%,能够在一定程度上反映市场整体的情况.

4.3 回归模型的建立

通过以上回归方程,利用每个公司的三个财务指标计算出每个公司对应的P值.根据赋值原则,其P值越接近1,则其产业升级的特征越明显;反之,其P值越接近于0,其产业的特征越不明显.在得到单个公司P值的基础上,进一步使用算术平均法计算得出每个板块或者每个行业的P值.板块或者行业的P值越接近1,意味着板块或行业中的上市公司的产业升级特征越明显.

相比于P值的绝对大小,各个板块、行业之间P值的相对大小更为重要.在与其他板块的比较之间,可以得出哪一个板块上市公司产业升级的特征更为明显,从而给出相应的政策建议.

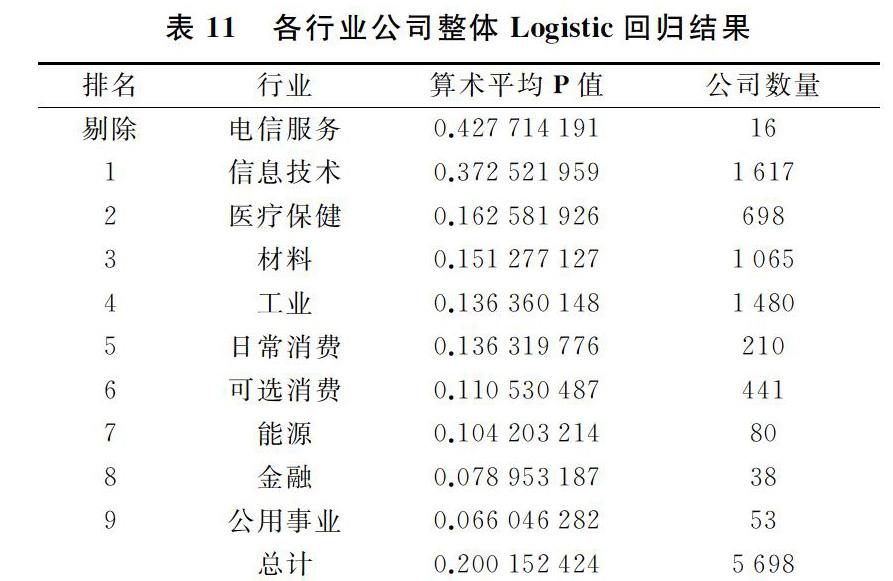

4.4 回归模型适用性的经验检验

通过三大财务指标综合百分比排序的方法对所有企業进行了0或1赋值,赋值过程完全依赖财务指标,不含主观判断,并依此进行了Logistic回归分析.再将各个行业基于回归模型判断的产业转型升级特征的结果与经验判断结果进行对比,判断回归分结果与经验判断结果的一致性,以此检验回归模型的适用性.

因电信服务行业公司样本太小,存在误差可能性较大,暂不考虑该行业.剔除电信服务行业后结果显示,信息技术行业P值最高,其次是医疗保健、材料和工业,而排在后三名的行业是能源、金融和公用事业.根据战略新兴行业的定义,7大行业基本属于信息技术、医疗保健、材料和工业的细分行业,说明基于Logistic回归模型的判定结果与经验判断结果高度吻合,根据三大财务指标建立Logistic回归模型可信度较高.

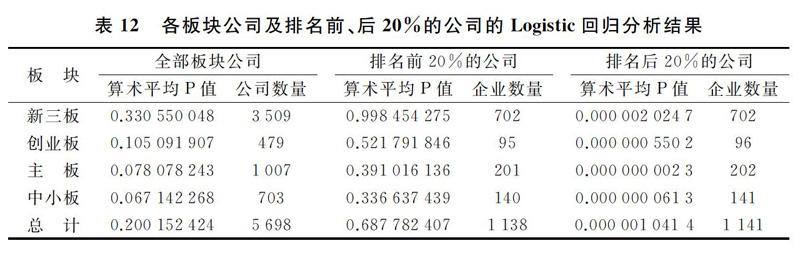

4.5 基于logistic回归模型的三大板块产业升级促进作用分析

从表12各板块全部公司的分析结果可见,新三板的P值最高,远超其他三个板块,可见新三板挂牌公司整体上产业升级的特征较为明显,与新三板推出的定位相符.排名第二的是创业板,但创业板公司的P值更加接近排名主板,与新三板差距较大,说明即便在目前已经有创业板或者中小板这样的针对中小公司设立的股票板块,新三板的推出仍然极大地弥补了具有产业升级特征的中小企业的融资需求.排在第三名和第四名的板块为主板和中小板,两者的P值差异不大,但主板作为中国最早推出的股票板块,其上市公司体量大且多为传统行业公司,其整体P值却高于中小板公司,一个可能的解释是主板公司在近年来不断通过资本运作提高了技术水平,或者进入了新的领域;但中小板公司上市的主要为传统的制造类中小公司,公司体量较小,技术创新不足.

从表12各板块前20%的公司可以看出,新三板公司的P值远超创业板、主板和中小板,高达0.99,非常接近于1,说明新三板挂牌公司中已经有部分公司呈现出较高的产业升级的特性.基于新三板已经出现部分优质的产业升级特征明显的公司这一发现,应该尽快推出相应的支持政策,如新三板分层竞价交易、转板机制等,这将有利于优秀的新三板公司进一步获得活跃的交易或者通畅的融资渠道,为中国产业升级提供有力支持.

从各板块排名后20%的企业可见,新三板的P值仍然是所有板块中最高的.但更值得注意的是,主板的后20%的P值较其他三个板块异常低.可见,相较于其他三个板块,主板公司之间的产业升级的特征差异较大,在主板的上市公司之中,虽然已经有部分企业开始迈入产业升级的轨道,但同时仍有一部分企业存在成长性较差、不注重技术研发或依赖较大资源投入驱动营收等问题,且较其他板块更为严重.基于以上发现,在主板应该考虑尽快推行退市制度,将不符合产业升级要求的公司淘汰出市场,保证市场的资金流向新兴行业公司.

5 结 论

通过对新兴战略产业公司基本特征的分析和协整检验,确定了新兴行业的三个共有的财务特征,即营业收入增长率、研发费用支出率和单位资产创收率较高;这三个财务指标与美国和中国的产业升级程度之间存在正向协整关系,可以通过协整方程根据上市公司整体的三个财务指标预测美国或中国的产业升级程度.

纵观目前各板块的首次上市或者再融资的标准,在财务方面大多是从公司总资产、营业收入或者净利润大小等角度进行评判,除上市标准中要求营业收入连续增长外,其余标准与营业收入增长率、研发费用支出率和单位资产创收率三大指标并无关联.基于以上结论,在中国产业升级以及大力发展多层次资本市场的背景下,建议在上市标准或者某些再融资产品发行财务标准中引入三大财务指标,以帮助投资者更好地判断一家公司的产业升级特征.目前,新三板分层制度已经向市场披露,可以考虑后续进一步在新三板的分层制度中引入成长性指标,或者对三大财务指标较为优秀的公司给予优先审批等支持性政策;主板、中小板和创业板的IPO注册制改革也正在加速向前推进,在以信息披露为核心的注册制中,可以考虑要求公司披露三大财务指标数据,尤其是详细披露研发费用支出或其他能够证明发行人具有领先技术的资料,对于创新型公司给予加快审批等支持性政策.

在三个财务指标的基础上,建立了Logistic回归模型,实证分析了三个板块上市公司的产业升级的特征,发现新三板整体呈现出最佳的产业升级特征,创业板上市公司产业升级的特征排名第二,主板排名第三,中小板排名第四.此外,通过对各个板块财务指标综合排名前20%和后20%的公司的分析发现,新三板已经孕育出一批优秀的带有明显产业升级特征的企业,而主板的公司分化严重,排名后20%的公司在财务上表现出的产业升级的特征较差.

基于以上结论,建议1)尽快完善新三板分层制度并针对部分公司推出竞价交易,以促进优秀的公司获得更多投资者关注,提升优秀公司的股票交易活跃度;2)尽快考虑转板制度,让新三板中产业升级特征明显的公司能够获得更为广泛地资金来源,从而促进中国整体产业升级的进程;3)主板在进一步促进上市公司从传统产业向新兴产业迈进的同时,应尽快完善退市制度,将不符合中国产业升级要求的企业淘汰在资本市场之外.

参考文献

[1] R G Rajan,L Zingales.Financial Dependence and Growth[J].Social Science Electronic Publishing,1999,88(3):559--586.

[2] R Fisman,I Love.Patterns of industrial development revisited:The role of finance[M].Washington,DC:World Bank Publications.2002:24-45.

[3] M Baker,J Wurgler.Market Timing and Capital Structure[J].Journal of Finance,2000,57(1):1-32.

[4] 徐炳胜.资本市场发展与产业结构升级关系的实证分析[J].上海金融,2006,27(2):50-52.

[5] 王琳.中国资本市场与产业结构升级的灰色关联分析[J].软科学,2008,22(11):39-42.

[6] 苏勇,杨小玲.资本市场与产业结构优化升级關系探讨[J].上海财经大学学报,2010,12(2):90-97.

[7] J A Keizera,J I HalmanM S Michael.From experience:applying the risk diagnosing methodology[J].Journal of Product Innovation Management,2002,19(3):213-232.

[8] P Heffernan and R Phaal,The Emergence of New Industries [R].Cambridge:The University of Cambridge,2008.

[9] 施平,郑江淮.战略性新兴产业的特征与发展思路[J].贵州社会科学,2010(12):36-39.

[10] 吕铁,余剑.金融支持战略性新兴产业发展的问题及对策[J].中国党政干部论坛,2012(9):30-32.