中国矿业行业指数编制方法研究

■ 余 韵/陈甲斌

(中国国土资源经济研究院,北京 101149)

中国矿业行业指数编制方法研究

■ 余 韵/陈甲斌

(中国国土资源经济研究院,北京 101149)

中国矿业行业指数是一个以矿业开发环节为主体、以重要矿产供需为中心、以市场价格和景气程度为表征,能够及时客观地反映矿业市场系列指标变化趋势的综合指标数值。文章选取10个指标组,编制我国煤炭、有色金属、黑色金属、油气等行业指数。中国矿业行业指数对于当前形势研判的结论是:初步表明,我国矿业行业呈现出中长期底部的迹象;对比来看,国际主要矿业指数均有所回升;同时表明,全球矿业市场正走出低谷并合理回归;还应当看到,中国矿业行业下行压力依然较大,存在一些必须高度重视的风险隐患。

中国矿业行业指数;编制方法;形势分析

0 引言

行业指数萌芽于1888年,历经初始发展、蓬勃发展、持续发展和创新发展等阶段。行业指数编制的理论基础是经济周期波动理论,其中包括马克思主义政治经济学中关于经济周期的重要论述、熊皮特自维持内生周期理论、凯恩斯主义宏观经济学理论、基得兰德等实际经济周期理论等。经济周期波动冲击因素亦即主要经济变量理论,包括古典主义、货币主义、新供给主义等。经济周期波动特征理论包括基钦周期、朱格拉周期、库兹涅茨周期、康德拉季耶夫周期以及厉以宁短周期、中周期和长周期等时间类型,经济周期波动的非对称性特征,谷值与峰值。

当前,国内外与矿业相关的行业指数主要有:美国地质调查局(USGS)有色金属工业指数、钢铁指数、铜指数、铝指数、非金属指数,加拿大能源可持续发展监测评价指标体系,中国宏观经济景气行业指数,中国经济产业景气指数,国务院发展研究中心行业景气监测平台等。这些指数,虽涉及矿业行业,但要么是包含于宏观经济指数之中,要么是矿业行业中某个单一的微观指标,且基本上没有明确一致指数的范围。因此,我国矿业行业指数不能套用和照搬国外指标(西方国家的先行指数在我国不一定适用)。另外,我国矿业行业指数还要注重解决一致指数数据缺失问题。例如GDP是研究经济周期波动的重要指标,但我国GDP缺少月度核算资料,而季度GDP也是从1994年才开始发布的,数据的时间长度有限。鉴于上述情况,编制一种既包括我国矿业行业整体而又涵盖矿业各子行业的矿业行业指数,是一件创新性的研究工作。

本研究编制的中国矿业行业指数,是一个以矿业开发环节为主体、以重要矿产供需为中心、以市场价格和景气程度为表征的能够及时客观地反映矿业市场系列指标变化趋势的综合指标数值。中国矿业行业指数能够反映矿业景气程度,以稀缺性、战略性、关键性为特征的重要矿产资源市场动态,矿业经营态势,以及矿业行业宏观调控的实际效果;能够及时掌握矿业市场中的异常性、苗头性、动向性等新问题,并对矿业发展趋势进行预测和研判;能够为资源管理部门积极应对市场新变化、引导矿产勘查开发总量和结构调整等方面提供决策支撑,同时,为矿业企业生产经营决策和避险等方面提供参考依据。

1 方法与运算

1.1 基本方法

行业指数编制主要有扩散指数法和合成指数法等基本方法,指数编制和运算过程中涉及时间序列分解与季节调整、增长循环与趋势分解、时差相关分析等数学、经济学和统计学方法。合成指数法是编制矿业行业指数的蓝本。本研究基于相关的经济学原理,借鉴美国全国经济研究局和美国商务部的合成指数方法(Composite Index,CI),结合我国矿业行业实际情况,用以编制我国的矿业行业指数。

合成指数是观察矿业发展和重要矿产资源市场变动轨迹的数量标识。其中,先行指数(Leading Index),亦称领先指数,是反映矿业行业市场态势的早期信号,可以预测未来矿业行业市场波动趋势。一致指数(Coincident index),亦称同步指数,是可以同步反映当前矿业行业市场态势的敏感性指标,不预示将来的变迁,而只表示正在发生的情况。滞后指数(Lagging index),相对于矿业周期波动进程,其特点是在指标的时间上显得滞后,一般来说,指标的峰值或谷值比矿业周期波动的峰值或谷值要滞后若干个月。

合成指数的关键是“合成”或“综合”,并有三个显著特点:一是反映周期波动过程的整体性;二是考虑周期影响因子的关联性;三是分析周期波动方式的复杂性。周期波动是通过一系列矿业经济活动来传递和扩散的,任何一个变量本身的波动过程都不足以代表矿业行业市场整体的波动过程,因而对矿业周期波动的判断不能仅仅依靠某个单一的影响因素,为了正确测定我国矿业行业市场波动状况,必须综合考虑生产、消费、投资、贸易、财政、金融、企业经营、就业等各领域的综合变动及相互影响。

1.2 指数运算

1.2.1 关键步骤

一是经济时间序列分解。为了及时客观把握经济周期波动,皮尔逊最早提出经济时间序列分解,将每个经济指标的月度或季度时间序列分为长期趋势要素T、循环要素C、季节变动要素S和不规则要素I。其中,季节变动要素是经济周期波动分析和经济发展趋势判断的“捣乱因子”,容易掩盖经济波动的客观变化,给研究工作带来一定困惑。因此,在经济周期波动研究中,必须从经济变量的时间序列中发现和剔除这些“捣乱因子”,称之为“季节调整”。本研究采取X-12法,以期使经济变量的调整与其经济涵义拟合得最好,采用Hodrick-Prescott滤波法(简称H-P滤波法),去掉长期趋势T。

二是时差相关分析。利用相关系数验证时间序列的先行、一致、滞后关系,可以用于解释两个时间序列之间线性关系的程度,通过对时间关系量化为-1至1之间的一个相关系数,判断一个序列相对于另一个序列是超前、同步还是滞后。本研究假设先行或者滞后的lag为12个月以内。在选择指标时,一般计算若干个不同延迟数的时差相关系数,然后进行比较,其中最大的时差相关系数被认为反映了被选指标与基准指标的时差相关关系,相应的延迟数表示超前或滞后期。

三是基准指标的确定。矿业周期波动变化是一个多侧面、多过程经济活动的综合体,很难用一个单项经济时间序列全面说明其波动和变化的全貌。同时,经济活动的复杂性又决定了矿业经济各部分的运动常常不一致,从而又给确定基准转折点带来极大的困难。目前,通常的做法是选择一组重要的经济指标,这组指标被认为其波动与矿业发展周期大体上一致,并能从不同的侧面反映矿业行业市场的周期变化。美国、日本、经济合作与发展组织等以工业生产指数为基准值,但我国没有发布工业生产指数,所以本研究采用月度产值指标作为矿业行业指数的基准指标。中国经济属于增长型经济,矿业行业大部分指标的绝对值增长且增长率波动,但考虑到2011年以来有部分指标出现负增长率,所以本研究以增长循环为基准分析矿业行业景气波动。同时,对矿业发展增速的分析采用类似于宏观经济的评价方式,其结果更易于理解。

四是基准日期的确定。基准日期是指经济波动达到经济周期的高峰和低谷的时间点,即历史上周期波动的转折点日期。一旦基准日期确定,周期的持续期间、扩张和收缩时间也就确定了。所以,基准日期既是分析波动周期及波动来源的主要依据,又是确定经济变量相互之间时差关系的基准。回顾我国矿业发展历程,改革开放初期就是矿业行业周期波动的转折点,根据已有数据,本研究将1990年确定为矿业行业指数的基准年。

1.2.2 运算过程

第一,计算指标的对称变化率,并进行标准化处理。

设指标Yij(t)为第j指标组的第i个指标,j=1,2,3分别代表先行、一致、滞后指标组,i=1,2,…,kj是组内指标的序号,kj是第j指标组的指标个数,n为样本个数。首先对Yij(t)求对称变化率Cij(t):

为防止变动幅度大的指标在指数中占支配地位,各指标对称变化率Cij(t)都被标准化,使其平均绝对值等于1。首先求标准化因子Aij:

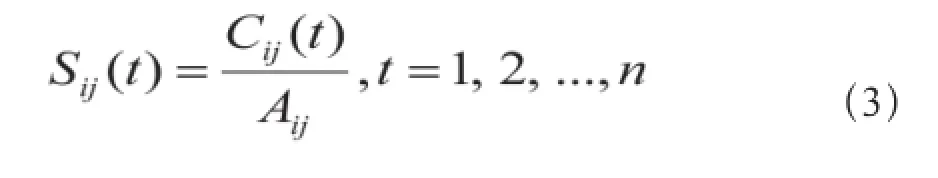

用Aij将Cij(t)标准化,得到标准化变化率Sij(t):

第二,计算各指标组的标准化综合变化率。

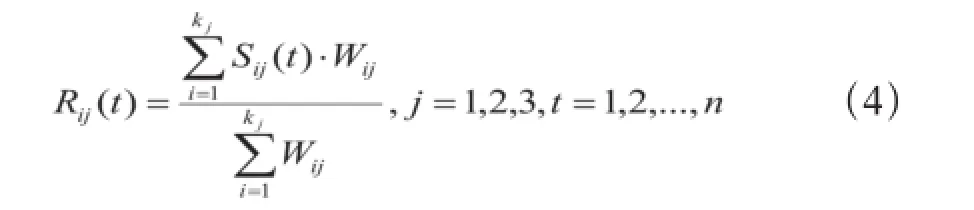

首先,求出先行、一致、滞后指标组每个时点综合变化率Rij(t):

其中,wij是第j指标组的第i个指标权数,可以使用等权,即wij=1,也可以采用Moore和Shiskin的评分系统计算。与按照等权重方式计算指数相比,为指标赋予权重并不能得到更多有用信息。

然后,计算标准化因子Fj:

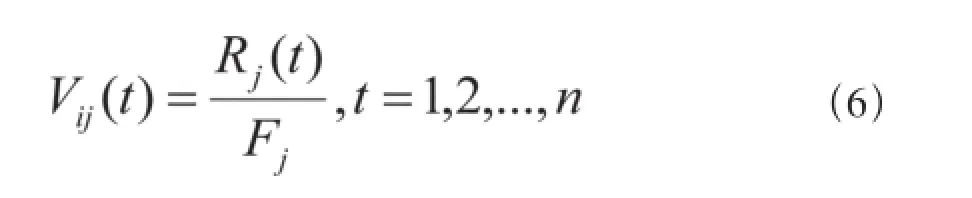

并计算标准化综合变化率Vij(t):

第三,求出矿业行业指数。

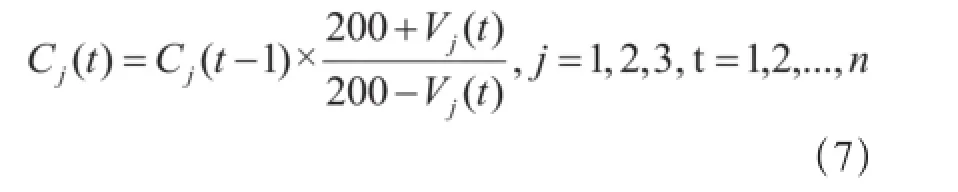

最终制成以基准年份为100的指数,令Cj(1)=1,则:

有时,为了减少不规则变动,还要对CIj(1)进行移动平均处理。

2 指标选择

指标是说明总体数量特征的概念。指标一般由指标名称和指标数值两部分组成,体现出事物质的规定性和量的规定性两个方面的特点。矿业行业指数包括三个方面的指标:一是能够准确反映矿业行业市场发展状态的一致指标;二是能够科学判断矿业行业市场趋势的先行指标;三是能够完整回馈矿业行业宏观调控效果的滞后指标。

2.1 指标选取的原则

一是经济上的重要性原则。所选指标在反映矿业行业市场发展状态和趋势上是特别重要的,在矿业行业市场发展某个环节、某个领域或某个方面具有代表性,指标汇合起来可以完整、系统、全面地描述矿业行业市场的基本状况。二是统计上的充分性与及时性原则。所选指标数据区间较长较完整、覆盖面大、可信度高。能按时定期地统计数据并予以公布,指数在公布后的1至2个月内即能使用。例如,GDP是重要经济指标,但由于GDP只有季度数据,并不适合作为矿业行业指数的指标。三是周期波动的对应性原则。所选指标的峰值、谷值应与矿业周期波动基准日期的峰值、谷值有稳定的对应关系。如果一个变量在扩张阶段和衰退阶段的表现与总体经济行为一致,称为顺周期指标;如果一个变量在扩张阶段和衰退阶段的表现与总体经济行为不一致,则称为反周期指标;如果出现有时顺周期、有时反周期的情况,说明这个变量没有受到经济周期的影响,那就认为这个指标是非周期的,非周期经济指标不能作为矿业行业指数的指标。除此之外,还可以利用几种常用的方法如K-L信息量分析、交叉相关分析、聚类分析、峰谷对应法等分析筛选出先行指标、一致指标或滞后指标。四是周期波动的要素性原则。矿业行业指数包含着标识月份或季度时间序列的四种波动要素,即长期趋势要素、循环要素、季节变动要素和不规则要素。矿业行业指数编制过程,就是分析长期趋势要素、剔除不规则要素、认识循环要素、调整季节变动要素的过程,也可以说是从要素入手,探索矿业周期波动规律的过程。

2.2 指标的筛选和确立

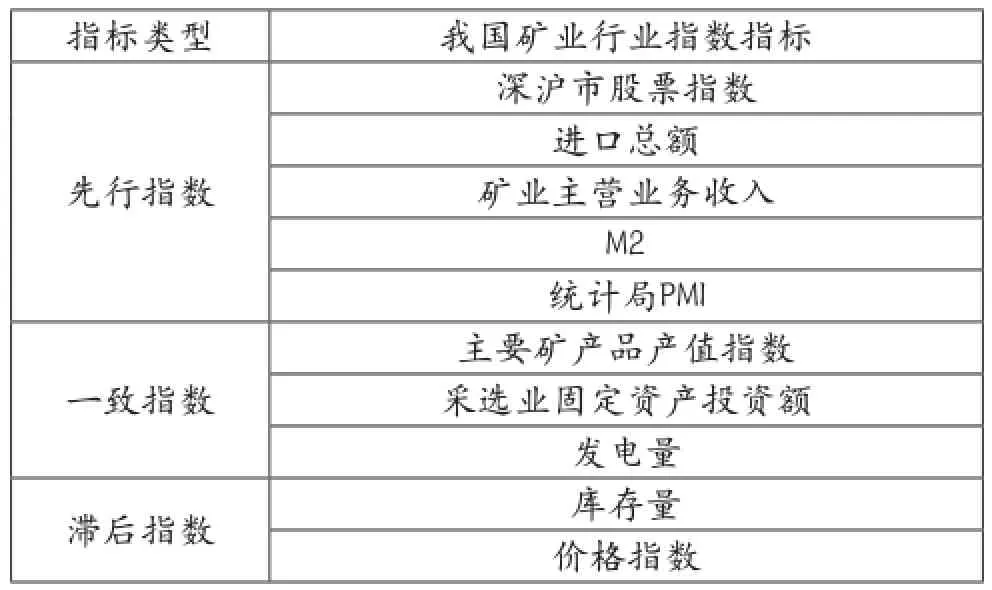

指标筛选确定是矿业行业指数编制的关键性、奠基性、前提性工作。本研究按照专家意见进行指标初选,从基本数据库2万多条数据中筛选出160个经济指标,然后进行要素经济学、数据统计来源、矿业指标相关性分析,确定第二批36个指标;最终确定10个指标(表1)。本研究主要数据来源于我国国家统计局、国土资源部、国家海关总署等国内机构。

表1 中国矿业行业指数

一是主要矿产品产值指数,指的是在一定时间内生产出来的主要矿产品的产值,是矿业行业指数的基准指标;二是主要矿产品价格,指的是主要矿产品同货币交换比例的指数,或者说价格是主要矿产品价值的货币表现;三是主要矿产品库存量,指的是尚未销售的矿产品;四是主要矿产品进口量,指的是通过国际贸易将境外矿产品输入到本国的数量;五是矿业主营业务收入,指的是企业确认的销售商品、提供劳务等主营业务的收入;六是矿业固定资产投资完成额,指的是矿业以货币形式表现的在一定时期内建造和购置固定资产的工作量以及与此有关的费用;七是矿业股票指数,指的是在证券交易所上市的矿业股票价格指数;八是采购经理指数(PMI),是一个国际上通用的综合指数,由五个扩散指数即新订单指数、生产指数、从业人员指数、供应商配送时间指数、主要原材料库存指数加权而成;九是货币和准货币(M2),是用来反映货币供应量的重要指标;十是发电量,指的是电力系统所有发电机组实际发出的电能的总和。

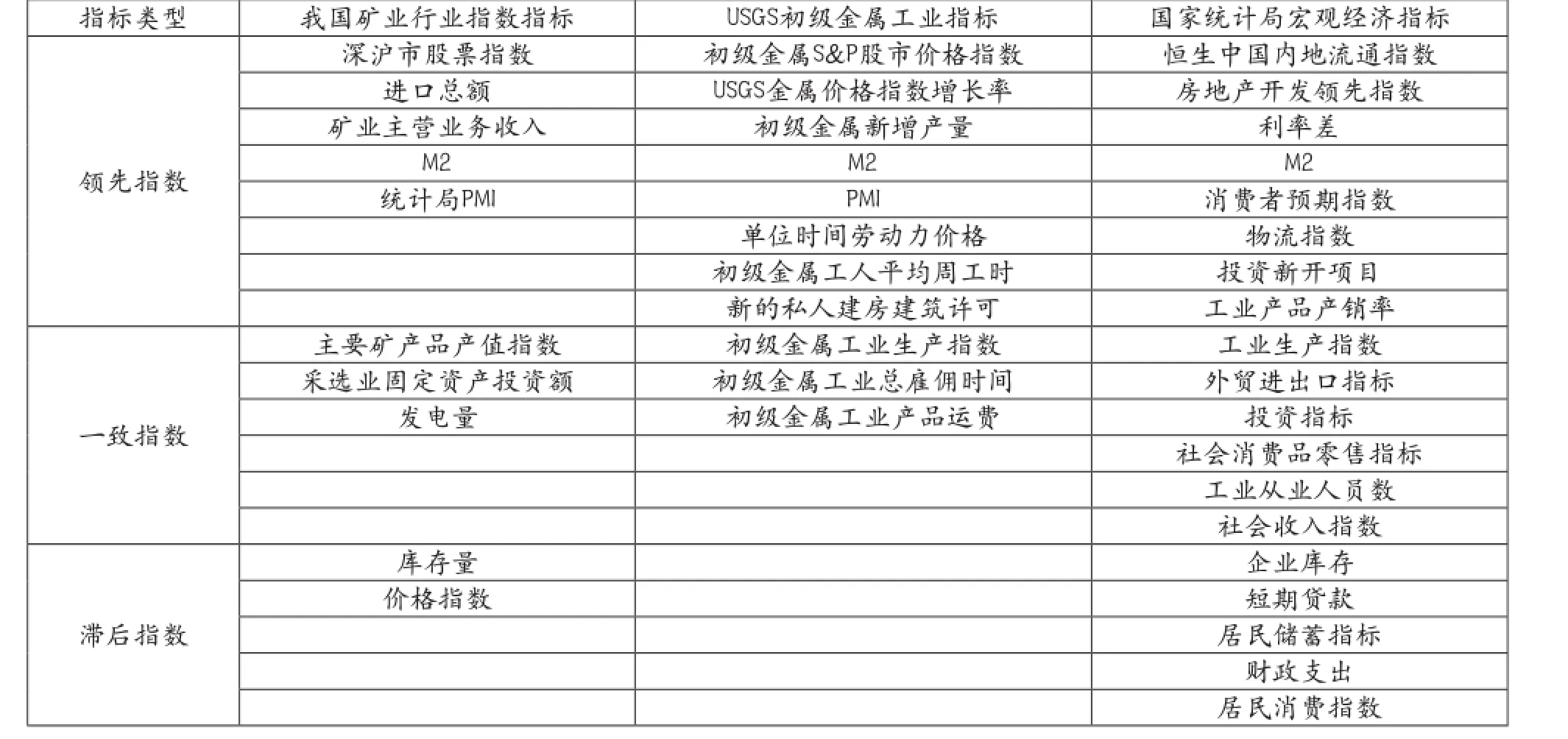

2.3 与国家统计局、USGS指标的对比

在基准值的选取中,中国矿业行业指数与国家统计局宏观经济指数和美国USGS初级金属工业指标基本一致,均采用生产方面的指标作为基准值。与国家统计局宏观经济指数相比较,矿业行业指数引用了国家统计局发布的PMI、M2和发电量等指标。但国家统计局宏观经济指数只包含M2,没有选用PMI和发电量以及其他涉及矿业的指标。这说明:一方面,矿业行业指数与国家统计局宏观经济指数密切相关;另一方面,矿业行业指数主要体现了矿业的特点。

中国矿业行业指数与美国USGS初级金属工业指标相比较,在指标选择上存在一定程度的差别。美国USGS初级金属工业指标,除价格和M2以外,多是基于古典循环的水平值序列;而中国矿业行业指数指标基于增长循环的增长指标,均计算指标的增长并进行季节调整(表2)。

中国矿业行业指数试图表达矿业全产业链的状况,更侧重于矿产资源的开发环节,泛指采掘业、采选业。同时试图兼顾开发环节上游的地质勘查,但数据较难获取,所以,将矿业开发环节作为矿业行业指数的主体。对于开发环节的下游,有两个方向的考虑:一个是产量,一个是下游产品,因而向下游的延伸依旧是矿产资源开发后转化的产量。人力资本是拉动经济增长的重要因素,但是数据较难获取。另一个是价格数据,现有矿产品综合性价格数据较多,USGS采用初级金属价格指数增长,这个数据来自LME主要金属期货每日收盘价,USGS采用一定权重进行合成后计算其增长。所以,借鉴USGS的研究方法,收集相关价格指数后进行权重分配再合成计算。

表2 中国矿业行业指数与国家统计局和美国USGS指标对比

3 指数合成分析与矿业形势研判

3.1 指数合成分析

本研究所界定的矿业,主要指规模以上工业企业指标中的矿产采选加工制造业,即煤炭开采和洗选业、有色金属矿采选业、黑色金属矿采选业、石油和天然气开采业,现将1991—2016年各子行业指数变化情况予以简要分析。

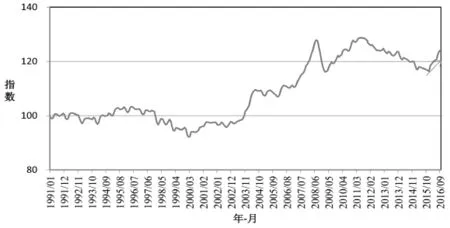

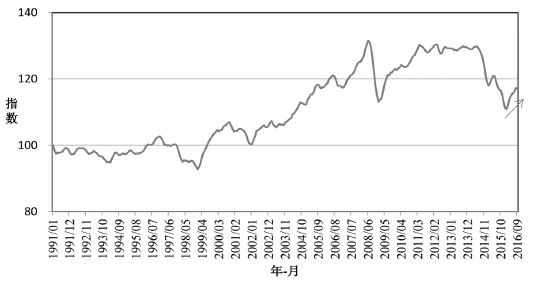

3.1.1 煤炭开采和洗选业指数

分析1991—2016年煤炭开采和洗选业指数线状图形,有三个特点:一是1991—2002年指数走势基本平稳。二是2003—2014年,经历3次较为明显的指数上升和下降,波动周期呈现深度扩张型和深度不对称性,同时呈现陡升缓降,两次出现右边长尾。三是2015年以来,指数最低值在2015年12月,为116.36;指数最高值在2016年9月,为124.1。从最低值到最高值,增幅为6.6%。(图1)

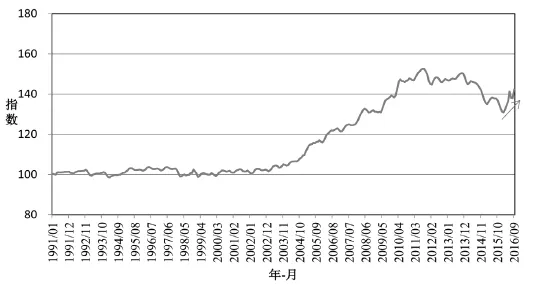

3.1.2 有色金属矿采选业指数

图1 1991—2016年9月中国矿业行业指数——煤炭行业指数变化情况

分析1991—2016年有色金属矿采选业指数线状图形,有五个特点:一是1991—2004年指数低位震荡;二是2005—2007年指数快速上升后高位震荡;三是2008年断崖式下跌后再次快速反弹并于2011年达到峰值;四是2011年达到峰值后持续震荡;五是2015年后的近两年来,指数最低值在2015年12月,为165.9;指数最高值在2016年9月,为176.9。从最低值到最高值,增幅为6.7%(图2)。统计数据显示,2016年1—9月,我国有色金属矿采选业利润总额319.6亿元,同比增长5.2%。整体来看,各个矿种利润均有所好转,其中铜和铝利润回暖幅度较大,加工企业利润同比增长较大。

3.1.3 黑色金属矿采选业指数

分析1991—2016年黑色金属矿采选业指数线状图形,有四个特点:一是1991—2003年指数在均值附近震荡;二是2004—2008年指数震荡上行;三是2009—2013年指数剧烈震荡,其间出现四次陡峭攀升与快速下降反复交织的状况;四是从2015年以来,指数最低值在2016年2月,为130.8;指数最高值在2016年9月,为136.0。从最低值到最高值,增幅为8.7%。(图3)。

3.1.4 石油和天然气开采业指数

分析1991—2016年石油和天然气开采业指数线状图形,有六个特点:一是1991—2003年指数低位震荡;二是2004—2007年指数震荡上行;三是2008年指数陡峭攀升后快速下降;四是2009—2010年指数再次震荡上行;五是2011—2014年指数高位震荡,其间出现四次攀升与下降反复交织、但上升力度大于下降力度的状况;六是2015年以来,指数最低值在2016年2月,为110.9;指数最高值在2016年8月,为117.2。从最低值到最高值,增幅为5.9%。(图4)。

3.2 矿业形势研判

总体来看,2016年以来,中国矿业行业指数的煤炭、有色金属、黑色金属和油气行业指数都出现不同程度回升,显示出明显而坚决的翘尾势态,初步表明,我国矿业行业呈现出中长期谷底的迹象。对比来看,美国地质调查局初级金属工业指数、矿业眼指数、全球矿业指数TXGM均有所回升,这同时表明,全球矿业市场正走出低谷并合理回归。

图2 1991—2016年9月中国矿业行业指数——有色金属行业指数变化情况

图3 1991—2016年9月中国矿业行业指数——黑色金属行业指数变化情况

当前,我国矿业行业主要经济指标有所回升,供求基本面发生一些改变,是矿业去产能和结构调整优化的初步成效。概而言之,供求基本面呈现三种类型:一是供应跌幅大于需求跌幅,比如煤炭。二是需求增幅波动而供应减幅波动,比如原油和铁矿石,2016年前9个月与上年同期相比,原油表观消费量同比增长6.1%,产量同比减少6.1%;铁矿石表观消费量同比增长3.2%,产量同比减少0.7%。三是供应增长而需求增幅更大。比如天然气,2016年前9个月与2015年同期相比,产量同比增长2.2%,表观消费量同比增长19.1%。这三种类型的共同特点是价格和进口量均有所增长。2016年9月与2016年1月相比,原油、铁矿石、天然气、有色金属和煤炭价格分别增长47.9%、34.9%、30.0%、13.4%和5.7%。2016年前9个月与2015年同期相比,铜精矿、天然气、煤炭、原油和铁矿石进口量分别增长31.9%、26.6%、15.2%、14.0%和9.1%。

同时应当看到,中国矿业行业下的行压力依然较大,存在一些必须高度重视的风险隐患。如何解决新动力不足和旧动力减弱的结构性矛盾,是中国矿业行业从中长期谷底向上发展的关键所在。

图4 1991—2016年9月中国矿业行业指数——油气行业指数变化情况

4 结论与建议

4.1 结论

一是中国矿业行业指数从1991年开始持续上行,21世纪初高位震荡,2011年左右震荡下行,2014年后整体下行态势明显,基本形成从谷值到峰值然后转向谷值的周期性走势,属于典型的增长周期波动。二是回顾历史,中国矿业行业指数能够客观反映我国矿业行业市场变化趋势。20世纪90年代至21世纪初的前十年,虽有短期波动,但我国矿业和重要矿产资源市场处于持续高增长的繁荣“黄金期”。三是一致指数与先行指数能够互相印证,说明中国矿业行业指数的指标体系具有科学、系统、完备的特征。四是中国矿业行业指数表明,周期波动是客观规律,不可能呈现永远的繁荣,也不可能出现永远的衰退。只有努力走过衰退的低潮期,才能进入另一个繁荣期。

4.2 建议

一是加大矿业行业供给侧改革力度,全力化解过剩产能,不断促进矿业转型升级。二是坚持绿色低碳发展,推动矿产资源集约节约利用,做到矿业开发与生态环境保护有机结合。三是把创新摆在矿业发展的核心位置,通过勘查开发技术的进步推动我国矿业向全球价值链高端跃升,培育矿业领域新的竞争优势。四是积极参与“一带一路”,加快我国企业“走出去”的坚定步伐,继续深化矿业对外合作。五是积极参与全球资源治理,提升我国在全球资源领域的话语权话事权,为促进全球矿业复苏做出应有的贡献。

[1] 余韵,陈甲斌.矿业行业指数编制方法研究[M].北京:地质出版社,2016.

[2] BURNS A F,MITCHELL W C.Measuring business cycles[J].Nber Books,1946,78(1):67-77.

[3] 董文泉,高铁梅,姜诗章.经济周期波动的分析与预测方法[M].长春:吉林大学出版社,1998.

[4] 叶阿忠,李子奈.非参数计量经济联立模型的局部线性工具变量估计[J].清华大学学报(自然科学版)2002,42(6):714-714.

[5] 余韵,陈甲斌,冯丹丹,等.基于合成指数模型的中国煤炭行业周期波动研究[J].资源科学,2015,37(5):969-976.

[6] 国土资源部,中国国土资源经济研究院.全国矿产品产供销与价格通报[R].北京:国土资源部,中国国土资源经济研究院,1997-2015.

[7] 中华人民共和国海关总署.中国海关统计年鉴[R].北京:中国海关,1997-2015.

[8] 中国有色金属工业协会信息统计部.有色金属工业统计资料汇编[R].北京:中国有色金属工业协会,2001-2015.

[9] 中国冶金矿山企业协会.黑色冶金矿山统计年报[R].北京:中国冶金矿山企业协会,2000-2013.

[10] 中国有色金属工业信息中心.中国金属通报[R].北京:中国有色金属工业信息中心1-29.

[11] 美国地质调查局.美国地质调查局初级金属指数[EB/OL]. [2016-11-28].http://minerals.usgs.gov/minerals/pubs/mii/.

[12] 中华人民共和国国家统计局.国民经济和社会发展统计公报[R].北京:中华人民共和国国家统计局,2012-2015.

Researched the Method of China Mineral Industry Indicators

YU Yun, CHEN Jiabin

(Chinese Academy of Land and Resource Economics,Beijing, 101149)

China Mineral Industry Indicators is a Composite indicator which based on mining developing chain , focused on supply and demand, reflected the prices and business cycle of the mining industry.we choose 10 indexes to establish four mining subindicators which are coal industry,primary metal industry,oil and gas industry and ferrous metal industry indicators.the result of China Mineral Industry Indicators shows us that a bottom of the middle and long term is appearing now. At the same time, the mainstream international mining indicators show a slight rise now. but the development of mining industry still have risks and challenges, This is something we must pay great attention to.

China Mineral Industry Indicators, method, markets analysis

F407.1;F062.1

A

1672-6995(2017)02-0041-07

2016-11-28;

2016-12-01

国家社会科学基金“党的十八大以来国土资源工作践行治国理政新方略的探索与创新研究”;中国地质调查局地质调查项目“全国矿产资源勘查开采监测与管理技术支撑”(DD20160091)

余韵(1984-),女,湖北省荆州市人,中国国土资源经济研究院副研究员,工学博士,主要从事资源产业经济方面研究工作。