利率市场化背景下的商业银行资产负债管理

李红霞

摘 要:作为经营风险的高杠杆行业,商业银行资产负债管理在其经营管理中占有重要的地位,是商业银行业务覆盖面非常广的管理体系,对其实现经营目标具有决定性的作用。随着我国利率市场化改革的深入推进,商业银行之间的业务竞争空前激烈,在此情况下,如何提高资产负债管理效能,是商业银行提高核心竞争力、取得竞争优势的必然选择。本文以宁夏回族自治区为例,选择具有代表性的国有商业银行和地方性银行,分析了其资产负债管理现状,比较了其资产负债管理的实施效果,提出存在的问题和短板,从金融监管和商业银行自身发展两方面提出提升商业银行资产负债管理效能的政策建议。

关键词:资产负债管理;利率市场化;净息差;资产收益率

中图分类号:F830.92 文献标识码:B 文章编号:1674-0017-2016(10)-0081-05

一、研究背景及意义

所谓资产负债管理,就是商业银行为达到既定的经营目标,对其全部资产负债业务实施的综合规划、协调与推进的管理方式,是现代银行业为适应外部竞争环境,保持内部稳健经营所采取的重要管理活动。当前,我国利率市场化已经入尾声,汇率市场化正在稳步推进,商业银行之间的市场竞争空间激烈,加强资产负债管理是绕不开的课题,如何通过提升商业银行的资产负债管理效能,促进商业银行提升自身经营管理水平和区域竞争实力,不但有利于维护商业银行持续稳健发展,而且也能增强银行业的整体竞争实力。

本文借鉴国内外对于商业银行资产负债管理问题的相关研究,选择宁夏辖区的4家国有商业银行省级分行和3家地方性银行作为研究对象,深入分析宁夏银行机构在我国利率市场化推进的过程中,改善资产负债管理的模式和做法,梳理总结其中存在的问题和短板,并针对问题和短板,提出了改进商业银行资产负债管理效能的建议,旨在促进宁夏银行业持续稳健发展。

二、宁夏商业银行资产负债管理的现状

近年来,我国银行机构大力实施资产负债管理策略,使得银行业的资产负债结构得到了显著的优化,资产负债管理水平得到了明显提升。但面对金融业创新发展的大趋势,以及经济下行趋势下暴露增多的金融风险,银行机构改善资产负债管理仍任重道远。本部分将着重以宁夏7家代表性银行2014年数据来分析宁夏商业银行的资产负债管理现状,4家国有商业银行为工商银行宁夏分行、农业银行宁夏分行、中国银行宁夏分行和建设银行宁夏分行,3家地方性银行为宁夏银行、宁夏黄河农村商业银行、石嘴山银行。

(一)宁夏商业银行资产业务管理现状

1.资产规模日益扩大,利率敏感性资产占比较高

近年来,宁夏银行机构资产规模得到了持续扩大。2015年,宁夏银行业资产总额7679亿元,较2011年的4133亿元扩大了85.8%。其中全国性银行资产总额4522亿元,较2011年扩大75.3%%;地方性银行资产总额为3157亿元,较2011年扩大104.3%。利率敏感性资产在各商业银行的总资产中占比很大,样本银行利率敏感性资产在总资产中的占比保持在80%以上,工商银行宁夏分行、中国银行宁夏分行、建设银行宁夏分行和宁夏黄河农村商业银行甚至超过了90%。

2.贷款占比较大,不同类型银行资产结构存在差异

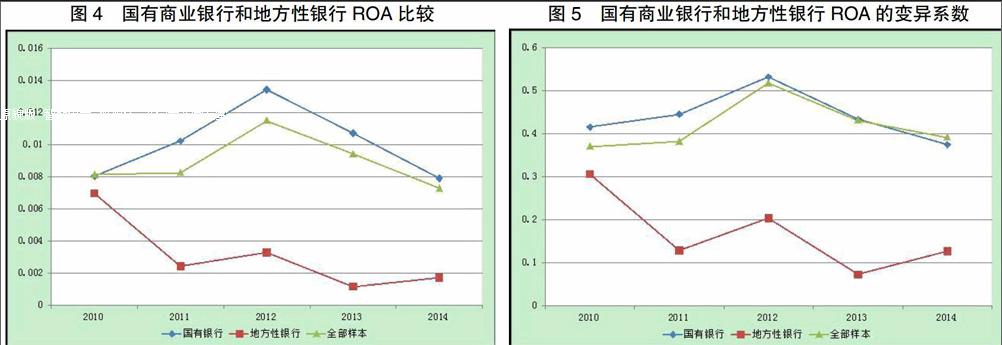

利率敏感性资产是宁夏银行机构获取收益的重要资产,利率敏感性资产主要有贷款组成。图1显示,全国性商业银行和地方性银行在利率敏感性资产的结构方面存在着一定的差异。四大国有商业银行宁夏分行因为没有有价证券投资、同业业务等权限,因此其90%以上的利率敏感性资产是贷款,其经营利润主要依赖信贷资产取得的利息收入。地方性银行的情况则明显不同,有价证券投资、同业业务由自身负责,业务规模较大,信贷资产结构明显要丰富一些。

图2显示了7家样本机构贷款占资产总额的比重变化情况,2010至2014年,7家样本银行贷款所占比重总体上呈下降趋势,仅有工商银行和建设银行略有上升,这说明各商业银行在致力于改善资产结构。

3.贷款期限结构相对稳定,国有商业银行中长期贷款占比更高

关于贷款期限结构的变动,近年来7家样本机构自身的变化并不显著,但国有商业银行和地方性银行还是存在一定差别,4家国有商业银行的中长期贷款占比要高一些,而地方性银行短期贷款占比更一些。国有商业银行中长期贷款占比高,有两个方面的因素,一是国有商业银行本身肩负着满足国家重大项目建设的任务,需要发放一些中长期贷款,二是国有商业银行具有规模优势效应,可以通过系统内的资金调剂支持长期的资金运用安排。但出于流动性和利率风险考虑,应适度调整贷款的期限结构,一方面,压缩中长期贷款的比例,尤其是要落实国家的信贷政策,压缩产能过剩行业、高污染行业的中长期信贷投放,另一方面,适度加大短期贷款投放,减轻期限结构压力。

(二)宁夏银行业负债业务管理现状

1.负债规模逐渐增大,利率敏感性负债占比仍然较高

如果把商业银行作为一个整体,则其通过信贷投放形成的资产,相应会形成自身的负债,在资产规模持续快速扩大趋势下,银行业的负债规模也保持了快速增加态势。在日益扩大的总负债中,利率敏感性负债占比仍然很高,其中,建设银行宁夏分行比重最大,超过了98%,除宁夏银行、石嘴山银行外,其他商业银行占比也都保持在90%以上。在利率敏感性負债占比高的情况下,利率水平的变动,将对各商业银行的负债成本产生显著的影响。

2.存款类负债占比过高,商业银行资金来源结构单一

在商业银行的负债构成中,存款长期依赖占据重要地位。由于是非法人机构,四大国有银行宁夏分行的非存款类负债占比非常低,只有少量的再贴现形成的向中央银行借款,没有发债筹资的渠道。而三家地方性银行存款、同业存放和同业拆借共同构成了其资金来源,但总体看,同业业务和同业存单等债券融资比例有限,负债结构仍然较为单一,资金来源渠道狭窄。

三、宁夏商业银行资产负债管理效能分析

(一)指标选择

本文选取净息差法(NIM)对商业银行资产负债管理的效能进行衡量。净息差法是将净利息率作为效率分析的核心,所谓净息差,就是商业银行的净利息收入为其带来的获利指数。净息差作为衡量商业银行资产负债管理效能的核心指标,得到了学术界的广泛认同,用公式1来表示即为:

NIM=■=■

资产收益率(ROA)用来衡量商业银行对资源效益的配置及管控程度,在分析评价商业银行资产负债管理效能时,为了得到更科学全面的结论,经常用 ROA 作为 NIM 的辅助工具。

ROA=■=NIM+■

(二)宁夏商业银行资产负债管理效能分析

1.净息差率与商业银行资产规模

本文主要选取六家样本银行,分别为四家国有银行宁夏分行及两家地方性银行2,2010-2014年5年数据作为样本期间,分别计算出各家银行历年NIM和ROA,及其均值、标准差及变异系数。四大国有银行地区分行由于在宁夏开业已久,每一家的资产规模都远超地方性商业银行,因此以资产规模作为标准将样本分为两类:第一类是四大国有银行地区分行,第二类是地方性商业银行。数据分析显示,不同资产规模的商业银行 NIM 略有差异,国有商业银行NIM 比地方性银行NIM 略高,但总体趋于收紧。主要原因:一是国内经济下行,为扩大总需求,我国实行了较为宽松的货币政策;二是随着我国利率市場化改革的有序推进、降息的政策的实施,商业银行的净息差呈持续收窄态势;三是受余额宝等货币型基金、互联网金融兴起的冲击,商业银行负债短的资金价格呈上升趋势。

总体来看,宁夏4家国有商业银行的 NIM 比地方性银行的平稳性更高,这其中国有商业银行自身规模更大是重要因素,此外,国有商业银行自身建有的资金调剂市场,其作用的发挥,减少了信息不对称和交易成本,对资产和负债的优化配置更加有效,大大增强了其盈利能力。

2.基于风险角度的效果检验

为了使不同资产规模的商业银行资产负债管理风险大小的研究更加全面,在本部分采用变异系数来与标准差共同对风险状况进行研究:

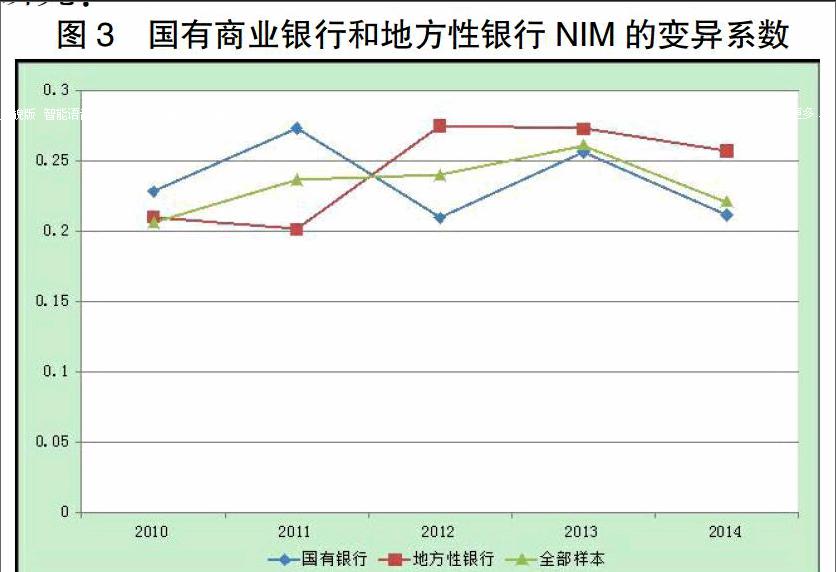

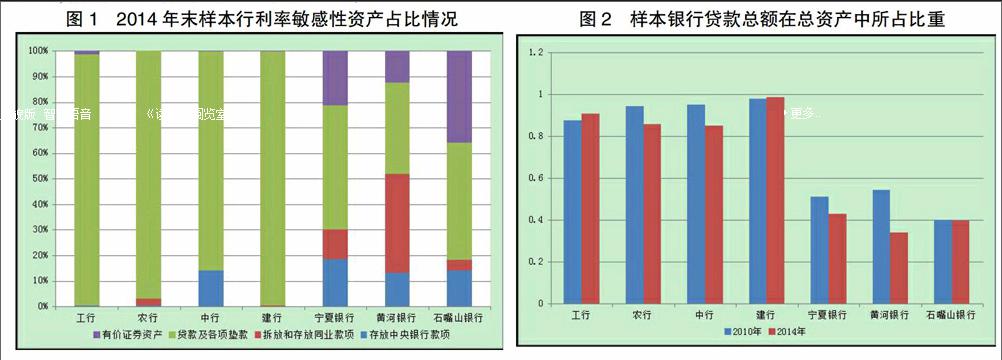

由图3可以看出,在2012年之前,国有商业银行 NIM 变异系数大于地方性商业银行,在2012-2014年期间,小于地方性银行的净息差率变异系数,根据2014年数据显示,3家地方性银行净息差率的变异系数高于4家国有商业银行,这反映出地方性银行的经营风险更高。2011年以来地方性商业银行的 NIM 变异系数逐渐超过国有商业银行,从风险管理的角度看,在地方性银行资产规模更快扩大的过程中,必然将一些低信用等级的客户纳入信贷投放对象,客观要求更高的贷款收益率来覆盖风险,同时,在利率市场化改革推进中,我国在部分时点也出现了利率水平波动的情况,加大了净息差波动性。

3.基于盈利性角度的效果检验

根据2010-2014 年各家商业银行的年报实际数据,可以得到样本银行 ROA描述性统计图:

图4显示,国有商业银行资产收益率高于地方性银行,2010 年到2012年,国有商业银行的资产收益率出现了较大幅度的提升,这与美国次贷危机爆发之后我国推出的刺激性政策有关,在长期以来的高利差基础上,国有商业银行的中长期资产占比提升,利率的期限差拉大,商业银行得到了更高的资产回报,2012年资产回报率开始回落,这主要是受经济走弱、利率市场化改革下利差收窄影响。图4、图5显示,国有商业银行资产收益率的波动性非常小,地方性银行的波动性明显要大一些,地方性银行资产收益率在2010-2011年出现大幅波动还存在黄河银行改制的因素,但基本可以反映,国有商业银行应对外部环境方面更有优势,其收益率更加平稳。

评判资产负债管理效能,从风险管理角度来看,国有商业银行净息差高于地方性银行,从盈利角度来看,国有商业银行的资产收益率同样高于地方性银行,因此本文认为,宁夏国有商业银行的资产负债管理效能高要高于地方性银行,国有商业银行具有更高的资产负债管理水平。

四、商业银行提升资产负债管理的对策建议

根据本文二、三部分的分析,总体来看,宁夏商业银行资产负债管理水平较低,对传统业务依赖度较大,利率敏感性资产负债占比高,银行整体盈利水平易受经济大环境和利率政策影响很大。同时,相较于四大国有商业银行,地方商业银行资产负债管理效能较差,需要增强危机感和紧迫感,改进资产负债管理水平,促进自身持续加快发展,增强服务实体经济能力。

(一)基于监管部门提升宁夏商业银行资产负债管理的建议

从资产负债业务分析可以看出,宁夏的商业银行对息差收入依赖严重,对资产和负债的管理具有一定滞后性。建议监管部门加大引导力度,引导商业银行积极研究资产负债管理手段方法,鼓励商业银行针对自身业务实际,改进和创新资产负债管理模式,不断提升其资产负债管理效能,增强适应激烈竞争市场环境的能力。

考虑到地方性银行在服务小微企业发展和服务“三农”发展的重要作用,监管部门可考虑对地方性银行继续给予一些政策倾斜,指导、帮助地方性银行完善管理手段,不断提升其在资产负债方面的管理水平。同时,在利率市场化的过程中,监管部门也应加大利率调控机制建设,积极对市场利率水平进行引导,避免市场利率的剧烈波动,为商业银行资产负债管理和改善盈利水平创造良好的环境。

(二)基于商业银行角度提升资产负债管理的建议

一是加强资产负债管理,完善对分支行考核机制。从上述分析可以看出,国有银行和地方性银行资产负债管理水平不一。就国有银行而言,需要积极探索资产负债全表管理,推进表外业务的发展;对于地方性银行而言,需要强化资产管理,降低表内资产负债业务无序发展带来的风险。同时,各商业银行总行应该适度考虑地区存贷比差别等地区特性,采取差别化考核政策,适当地完善各分支行的考核机制。

二是大力推进资产多元化,主动应对利率市场化。商业银行资产多元化,有助于降低风险集中度,提高资产质量,增强盈利稳定性。宁夏银行机构可利用供给侧结构性改革、中阿经济金融合作、开放宁夏建设等区域发展新战略,加大客户结构调整力度,大力培育发展新客户,大力发展网络信贷,借助互联网技术创新小微企业和个人金融业务,大力推进业务向网络化、零售化转型。地方性银行可积极参与债券承销,适度增加债券资产比重,进一步优化资产结构。

三是实现收益多元化,确保较高的盈利性。由于存贷款利率管制已经彻底取消,银行依赖以往利差盈利的局面难以维系。应该大力发展中间业务等第三支柱业务,加大非利息收入在营业收入中的占比,进一步优化收入结构,促进收入增长的长效机制。同时,各商业银行应密切关注地区经济发展中的新业态、新需求,主动创新金融产品,改善金融服务方式,特别是要大力发展农村土地、林地、知识产权等产权抵(质)押类业务,通过新产品和独特服务,打造形成形成新的收入模式。

参考文献

[1]高玮.中国银行业盈利影响因素分析[J].当代经济管理,2010,(3) :73-76。

[2]刘胜会.我国商业银行资产负债管理效能的度量:基于NIM的实证研究[J].国际金融研究.2006,(4) :30-37。

[3]許贤丽,魏小仑.我国上市银行资本结构与经营绩效研究[J].现代商贸工业,2009,(6):149-150。

[4]赵旭.中国银行业市场结构与绩效实证研究[J].金融研究,2001,(3):59-67。

[5]周小川.关于推进利率市场化改革的若干思考[J].西部金融,2011,(2):4-6。

Assets-liabilities Management of Commercial Banks in the

Context of Interest Rate Liberalization

——A Case of Ningxia

LI Hongxia

(Yinchuan Provincial Sub-branch PBC, Yinchuan Ningxia 750001)

Abstract: As an industry with the high-levered operation risk, the assets-liabilities management of commercial banks plays an important role in the banks management, which is a management system covering a wide range of business, and is crucial to the realization of their operation goals. With the deepening of the market-oriented interest rate reform in China, the business competition among commercial banks has been extremely fierce. Therefore, how to improve the efficiency of asset-liability management is the inevitable choice for commercial banks to improve their core competitiveness and achieve competitive advantage. Taking several banks of Ningxia Hui Autonomous Region as an example, selecting several typical state-owned and local banks, the paper analyzes their asset-liability management status, compares the implementation effect of asset-liability management, raises the problems, and puts forward policy suggestions on enhancing asset-liability business management efficiency from two aspects of supervision and commercial banks themselves respectively.

Keywords: asset-liability management; interest rate liberalization; net interest margin; return on asset

责任编辑、校对:张德进