宁夏中小企业融资需求现状、问题及建议

张小康

摘 要:宁夏作为经济欠发达地区,中小企业在经济发展中扮演了极为重要的角色,为解决就业、推动创新等做出了巨大贡献。与此同时,中小企业在宁夏的发展也受到种种因素的制约,其中不可忽视的问题是融资困难。在这种背景下,本文调查研究了宁夏地区中小企业发展融资现状,分析了造成当地中小企业融资瓶颈的原因,试图从政府、金融机构、企业三方面提出解决该问题的对策。

关键词:中小企业;制约;融资

中图分类号:F830.92 文献标识码:B 文章编号:1674-0017-2017(1)-0045-03

一、研究背景

改革开放以来,中国经济高速发展,已成为世界第二大经济体。这其中,大型企业的带头作用不容置疑,但中小企业为经济发展注入的活力与新鲜血液同样不容忽视。作为国民经济结构中比重最大的中小企业,在解决就业、促进经济增长、改善民生等方面都具有突出贡献。同时,中小企业又是大型企业的基础和摇篮,为许多企业创业者提供了不可多得的平台。尤其在当下,我国正进行经济“升级版”路径探索,中小企业对托住经济增速及就业增长的合理区间“下限”、实现经济发展创新驱动发挥着举足轻重的作用。

在宁夏,中小企业的融资问题较为突出。宁夏作为欠发达地区,经济、金融资源等有限,直接融资发展滞后,金融平台的发展程度落后于发达地区,在资源配置中中小企业缺乏优势,企业的融资成本居高不下。切实帮助中小企业走出融资困境,为中小企业发展注入活力,对改善当地就业形势、改善民生、稳定经济增长有重大意义。

二、宁夏中小企业现状分析

截至2015年底,宁夏注册企业总数超过4万户,其中中小企业户数占比达九成以上。中小企业近年来的蓬勃发展在促进宁夏经济增长、增加就业、科技创新和民生改善等方面具有不可替代的作用,是区域经济的重要组成部分和社会发展的中坚力量。

2011年以来,随着宏观调控进入全面深化期,在资金短缺、市场疲软、原材料涨价、开工不足等多重因素影响下,以中小企业为代表的民营经济遇到前所未有的挑战。宁夏地区中小企业大多没有自主品牌,經营粗放,多数属于劳动力密集型产业,生产工艺简单,产品档次低,品种单一,主要依靠高投入、高耗能和低成本、低利润参与市场竞争,在市场竞争中处于劣势,企业面临可持续发展的困境。

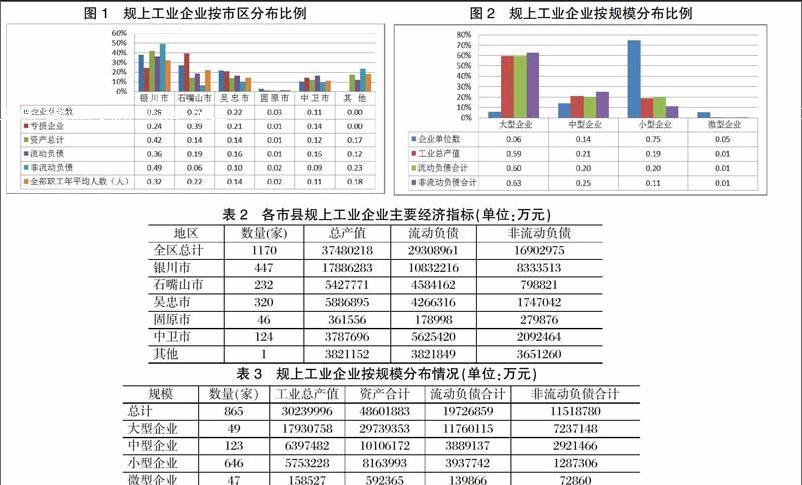

由于一般仅对规上企业进行统计(规上企业分若干类,如特大型企业、大型企业、中型企业、小型企业等),由2013、2014年数据可知,省会银川的规上工业企业数量、非流动负债和流动负债占比均为最高,石嘴山、吴忠及中卫次之,而固原地处宁南山区,工业基础薄弱,无论从企业数量还是负债规模上更是仅占一隅之地。位于银川的工业企业获得贷款力度和长期资金支持的可能性明显高于其他城市,银行选择发放贷款时存在一定程度的“地域歧视”。处在其他城市的工业企业吸收银行借款能力低于处在银川的工业企业,处在宁南山区的工业企业吸收银行借款能力低于处在宁北地区的工业企业。

2013年宁夏地区大型企业单位数量占全区规上工业企业全部数量的6%,流动负债占全区规上工业企业流动负债总额的60%,非流动负债占63%。中小企业总数占全区规上工业企业总数的94%,但流动负债、非流动负债仅占总额的40%、36%。规模越大的企业越容易获得银行的资金支持,而在数量上远远占优的中小企业却得不到与其企业数量比例相符的银行借款,导致中小企业很难在银行获得预期的融资效果。

三、宁夏中小企业融资困难因素分析

(一)宁夏整体经济环境、金融市场相对落后,阻碍中小企业融资发展。尽管改革开放以来宁夏的经济取得巨大进展,但与西北部分地区诸如陕西、新疆相比,经济发展相对落后。2014年,宁夏实现地区生产总值2752.10亿元,按可比价格计算,比上年增长8.0%,按常住人口计算,全区人均生产总值41834元,增长6.8%,低于全国平均水平。而融资环境与金融市场活跃度密切相关,在经济欠发达地区其可能的融资渠道就更为狭窄,融资效果不尽如意。

(二)中小企业外部竞争压力大,金融机构放贷存在“规模歧视”。一是宁夏大部分中小企业管理机制不健全,财务管理不规范,财务信息不透明,造成银企信息不对称,使得商业银行风险把控更为严格。二是中小企业规模小、稳定性低、长期收益率低、坏账可能性大,企业的长期回报率偏低,抵御金融市场风险的能力低下,与大型企业比较缺乏优势,金融机构投贷意向不足。例如以马铃薯淀粉加工企业为例,由于马铃薯成熟收获期在每年的夏末秋初,这类企业往往需要短时间内完成较高数额的资金筹措以完成原料收购。但由于厂房一般设在农村,变现能力较差,规模偏小,商业银行出于自身利益考虑贷款意向不足,客观方面造成这类涉农企业融资难、贵。

(三)融资方式单一,直接融资缺位。受自身规模、企业财务管理水平、信用评级、经济效益及资金支持等制约因素,以及受限于我国主板、中小板等股票市场和发行企业债券在企业资产规模、盈利水平、经营年限等方面的较高要求,辖区中小企业多难以达到这些要求,境内上市公司数(A、B股)2010到2014年间零增长,同时又缺乏具备准入资格的企业作担保,致使宁夏中小企业很难以股权或者发行企业债券方式完成融资。导致辖区中小企业融资主要手段依然是传统的银行贷款,直接融资不足,市场融资功能缺乏有效发挥。

(四)企业缺乏投融资人才,金融服务产品缺乏创新。一是受经济整体环境及地域影响,宁夏中小企业缺乏投融资类专业人才,对新型互联网金融融资、股权债券融资等非银行贷款融资渠道缺乏了解,一定程度上限制了中小企业融资发展。二是随着社会经济的不断发展,中小企业对金融服务产品的需求也日益多元化,传统金融机构产品服务创新不足,已难以满足中小企业的多元化需求。

四、解决宁夏中小企业融资瓶颈的建议

(一)完善中小企业融资制度,打造良好融资环境。一是政府相关部门制定和完善支持中小企业融资发展的规章制度,从政策方面确立中小企业的“地位”,促进中小企业获得公平、良性的融资发展机会。二是建立专司促进中小企业发展的管理机构,统一制定促进中小企业融资发展环境的系统性政策措施及可操作性强的具体措施,统筹规划和促进中小企业进一步发展。

(二)政银企三位一体,搭建新型中小企业信用体系。一是政府应牵头组织相关金融机构及企业,建立一套适应当地情况的新型中小企业信用监督及评级标准,逐步引导金融机构、企业等全面适用该评级标准,从企业设立起始在数据库中建立资料,实现实时监督、实时评定,在企业需要融资时提供可信、可用的信用评级报告。二是建议商业银行建立为中小企业提供贷款的流程式工作系统,以上述企业信用评价报告为基础,建立中小企业贷款内部审批流程,节省人力、时间等成本。三是中小企业应着力规范管理,完善自身信用,提升自身实力。及时披露重要的经营信息,加强信息透明程度,积极改善银企关系。相关部门严格监督、引导中小企业规范管理,使当地的中小企业尽快从“家族式管理”、“小作坊生产”中脱离出来,成为优质企业,从而获得更大的授信额度。

(三)创新中小企业融资方式,积极发展直接融资。一是发展资金互助模式,由政府牵头组织,建立中小企业互助联盟,通过合理安排解決企业短期融资问题,例如近年来正在发展的伊斯兰金融,伊斯兰教规关于金融的核心原则是禁止利息、投机,鼓励共同投资和风险分担。二是创新制度,分企业类型开展差异化融资帮扶。针对涉农等生产周期具有时效性的中小企业,可设立政府专项项目和资金支持;将规模、生产周期类似的企业进行打包,通过联保联贷方式降低单个企业的融资成本。三是紧跟改革机遇,打开资本市场融资渠道,引导中小企业开展股权融资以及符合条件的中小企业挂牌上市、发行企业债券,鼓励社会资本进入股权投资领域。政府可出台扶持鼓励政策,凡在主板、中小板或创业板首发上市的中小企业以及天津股权交易中心、上海股权托管交易中心等场外交易市场成功挂牌并融资的企业给予资金扶持奖励,进一步改善直接融资环境,加大直接融资比重。

(四)建立人才培养、引进机制,创新金融产品服务,探索新型“互联网+”融资方式。一是宁夏中小企业应加强人力资源管理,完善人才培养、激励机制,同时政府应主导合理引进投融资专业人才,有效提升投融资人才队伍素质建设。二是积极引导金融机构做好应收账款融资服务平台企业登记、更新等工作,分企业类型创新金融服务产品,以此推动中小企业融资发展。三是依托互联网金融,积极探索新型融资方式。P2P网贷、股权众筹等互联网融资方式门槛较低,并且不受地域限制,有效降低了交易成本,提升了工作效率,同时还拓展了金融服务的范围,具有针对性强、便捷性和普惠性等优点,很大程度上能够弥补宁夏中小企业稳定性差、规模小、信用额度较低和融资能力不足等问题。因此,积极探索互联网金融等新型融资方式,能够有效为宁夏中小企业融资模式创新注入新鲜活力,对带动中小企业乃至区域经济发展都有重要意义。

参考文献

[1]李巧丽.中小企业融资模式创新探究——对中小企业融资平台的探索[D].浙江:浙江大学,2013。

[2]谯小霞.基于土地经营权抵押贷款视角的涉农中小企业融资研究[D].四川:四川农业大学,2012。

[3]易静华,俞鸿雁,付静,郭红侠,吴冰.宁夏中小企业融资路径及对策[J].中国经济导刊,2012,(17):66-68。

[4]曾聃.我国中小企业融资问题研究[J].金融经济:下半月,2016,(6):148-149。

[5]张月.宁夏中小企业融资发展现状及对策研究[D].北京:中央民族大学,2013。

Abstract: As an economically underdeveloped area, small and medium-sized enterprises (SMEs) play a very important role in the economic development in Ningxia, and they have made great contributions to solving the employment and promoting the innovation. But at the same time, the development of small and medium-sized enterprises in Ningxia is also subject to various factors, and one of the factors which can not be ignored is the difficulty in financing. In this context, the paper investigates the status quo of SMEs development financing in Ningxia, analyzes the causes of financing bottlenecks of local SMEs, and tries to put forward countermeasures to solve this problem from the government, financial institutions and enterprises.

Keywords: small and medium-sized enterprise (SME); constraint; financing difficulty

责任编辑、校对:仵永恒