董事会性别多样化与杠杆效应的相关性研究

邵 雨 凝(台湾大学 管理学院, 台湾 台北 10671)

董事会性别多样化与杠杆效应的相关性研究

邵 雨 凝

(台湾大学 管理学院, 台湾 台北 10671)

在杠杆效应、董事会性别多样化等相关理论研究的基础上,提出了中国上市公司董事性别多样化与杠杆系数之间的假设。选取2013—2014年我国沪市A股上市公司中1 721个样本进行研究,进行了描述性分析、相关性分析、回归分析及稳健性检验,最终得出结论:中国女性董事比例低于西方国家平均水平,女性董事还没有真正参与到公司治理中;中国上市公司女性董事比例与经营杠杆和复合杠杆系数间存在显著的负相关关系,对企业的风险控制有一定积极作用;与财务杠杆系数间没有显著的相关关系。

女性董事; 董事会性别多样化; 公司治理; 杠杆效应

一、国内外研究现状及分析

近年来,多元化对公司治理的影响在国际社会引起广泛关注[1],尤其是企业董事会中女性比例的提高,是否有助于给企业的治理和发展带来新思路,提供新视角。Carter提出,多样化能够带来独立性,而董事的独立性恰好可以保护投资者利益[2]。Hay & Knechel也提出,董事的独立性越强越能够履行监督职责[3]。还有一种相反的观点认为,女性在董事会中作为少数群体,她们的建议很有可能得不到任何关注,就如同“玻璃天花板现象”。从Fama & Jensen提出的委托代理理论出发,由于所占比例小,女性在董事会中能够提出不同于男性的见解和创意未必产生实质性作用[4]。Kangtao Ye在对中国市场的研究中也证实了这一点[5]。Francoeur的利益相关性理论提出,社会消费的80%受女性影响,女董事可以更好地了解消费群体心理,从而改善公司的经营策略[6]。Powell提出,让董事会性别比例与员工性别比例保持一致,从而从员工角度出发提高工作积极性[7]。张琨、杨丹表明,女性担任CEO的资产收益率(ROA)比男性CEO要高,而企业市场价值与资本重置价值比(Tobin′s Q)则相反,且市场竞争越激烈,效果越显著[8]。Barber and Odean的研究显示,在投资方面男性比女性更有自信,但交易过多导致他们的收益反而低于女性[9]。Huang & Kisgen提出,男性董事会成员比女性更自负[10];Francis等人认为,女性CFO比男性CFO更善于规避风险[11]。Donaldson and Preston提出,协调不同利益主体,有助于改善公司治理[12]。Kristite进一步研究表明,董事会中三个及以上女性比两个及以下在公司治理中更有影响,这一研究为董事会性别多样化提供了临界假设支持。Liu和Wei Xie针对中国企业的研究为中国的政策制定者、监管机构及公司决策者提供了关注董事会性别多样化的指导经验,针对中国目前薄弱的公司治理现状,董事会性别的多样化会对此有一定改善[13]。

通过上述相关研究的回顾可知,相比男性,女性在工作态度、道德规范、决策方式和风险规避方面更有利于改善董事会的治理作用。但是,女性也存在一些对公司投资效率产生负面作用的性别特征。现有文献对董事会性别多样化与杠杆效应的关系研究几乎是空白,杠杆系数是衡量企业风险的重要指标。因此实证研究上市公司董事会性别多样化程度对杠杆效应的影响无疑具有明显的理论意义与实践意义。

二、模型构建

1. 相关假设

(1) 董事会性别多样化与财务杠杆。Barber and Odean的研究表明,性别差异会导致投资者的重要投资决策差异,在相同的环境下女性投资者较男性投资者而言更加厌恶风险。经营杠杆是指由于固定成本的存在而导致息税前利润变动的幅度大于产销业务量变动幅度的杠杆效应。经营杠杆系数(DOL)是最常用的计量指标,企业的有效经营杠杆系数值在(1,∞)之间。当经营杠打系数很大时,根据定义,即使是销售量微小的变动,都会使企业税前利润发生很大的变动。经营杠杆系数越高,企业盈利增长幅度就越大;反之,亏损增长的幅度也越大,即经营杠杆系数具有放大盈利或亏损的作用。这表明经营杠杆系数越高,企业的经营风险就越大,反之,经营杠杆系数越低,企业的经营风险就越小。由于女性比男性更愿意规避风险,所以当女性董事在董事会中达到某一比例时很可能会影响公司的经营策略,从而影响经营杠杆系数。由此提出第一个假设:H1:董事会女性成员比例与经营杠杆系数之间成负相关关系。

(2) 董事会性别多样化与财务杠杆。财务杠杆是指由于债务的存在而导致普通股每股收益变动大于息税前利润变动幅度的杠杆效应。财务杠杆系数(DFL)是计量的主要指标,它是指普通股每股利润的变动率相当于息税前利润变动率的倍数,企业的有效财务杠杆系数值在(1,∞)之间。财务杠杆会加大财务风险,企业举债比重越大,财务杠杆效应越强,财务风险越大。也可以认为,当企业息税前利润减小直至接近债务利息费用时,企业的财务风险无穷大。由于女性厌恶风等典型内在特质,女性董事较多的公司可能就会更选择需要负担利息较少的资本结构,这样一来,也会影响公司的财务杠杆系数。由此提出第二个假设:H2:董事会女性成员比例与财务杠杆系数之间成负相关关系。

(3) 董事会性别多样化与复合杠杆。一个企业如果同时利用经营杠杆和财务杠杆,复合杠杆的影响会更大,因此,如果董事会中女性董事比例对另外两个杠杆系数构成影响,那么,也必然会对复合杠杆产生影响。复合杠杆综合了经营杠杆和财务杠杆的共同影响,能够衡量企业的总体风险,复合杠杆系数越大,企业所面临的总体风险越大。复合杠杆在经营杠杆和财务杠杆的共同作用下,应该是与它们同向变化,由此提出第三个假设:H3:董事会女性成员比例与复合杠杆系数之间成负相关关系。

2. 样本选取与变量选择

选取2013—2014两年沪市A 股上市公司为研究样本,剔除ST公司和数据缺失的公司,得到1 721个有效样本。所有上市公司财务数据、公司治理数据及上市公司董监高个人特征数据均来自国泰安数据库(CSMAR)。为避免极端值对结果的影响,对所有数据进行了1%的缩尾处理。

以董事会性别多样化对杠杆效应的影响为研究对象,研究在大多数人理解下的董事会中的性别少数群体,即女性董事会成员。采用女性董事比例(F)代替董事会性别多样化作为解释变量,其值等于第二性征为女性的董事人数比董事会总人数。经营杠杆系数(DOL=(息税前利润+固定成本)/息税前利润)、财务杠杆系数(DFL=息税前利润/(息税前利润-债务年利息额))、复合杠杆系数(DCL=经营杠杆系数×财务杠杆系数)为被解释变量。董事会规模(B)、独立董事比例(I)、公司规模(S)、资产收益率(R)、托宾Q值(Q)及行业分类(D)、年份(Y)作为控制变量,其中行业分类和年份都为哑变量。具体理论模型如下:

式中:β0为常数项;β是待估计参数;ε为随机干扰项。

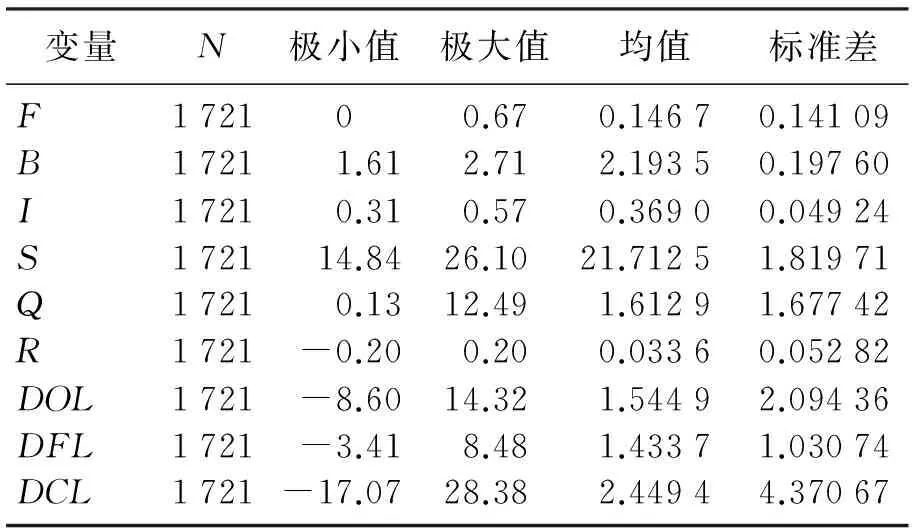

3. 描述性统计分析

(1) 总体样本描述性统计。通过表1从总体样本描述性统计中可以看出,在对董事会变量的统计描述中,1 721个有效样本中,比例最高的董事会中女性董事比例为67%,最低为0。而女性董事比例平均值为14.67%。根据Kanter研究发现,15%是一个群体中少数人群象征性的比例,处于这一比例的女性群体容易被边缘化,在董事会中发挥的作用很可能被弱化。在我国上市公司董事会中,女性成员的参与比例连象征性的15%的都尚未达到,说明长期以来女性一直被排除在男性主导的董事会之外,对董事会运作以及公司治理的影响也会被低估。

表1 总体样本描述统计

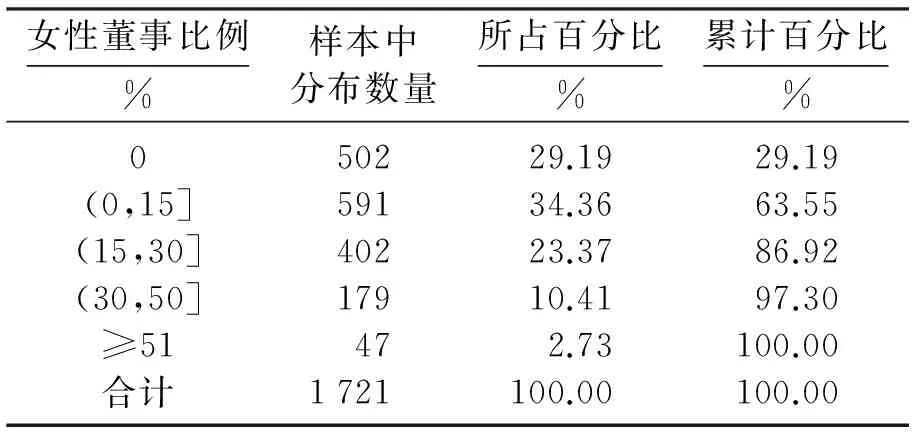

(2) 女性董事比例分布特征的描述性统计。如表2所示,在1 721个样本中,董事会中有女性董事的有1 219个,占样本总数的70.81%,没有女性董事的有502个,占样本总数的29.19%。在拥有女性董事的公司中,女性董事比例在0~15%之间的公司约有为34.36%,为分布最集中的区间。与同期挪威、西班牙和美国(500强公司中,2009年女性董事占董事会的16.1%)女性董事席位相比,比例相对较低。在挪威等国家,随着治理改革的推进,还颁布了关于对董事会成员性别多样化的法案,促进董事会中女性董事席位的增加。这更加说明在我国上市公司董事会中女性董事比例有待提高,在提升上市公司董事会治理水平的基础上,应增强女性懂事参与治理的程度,发挥女性董事对董事会治理效果的贡献。

表2 女性董事总体分布

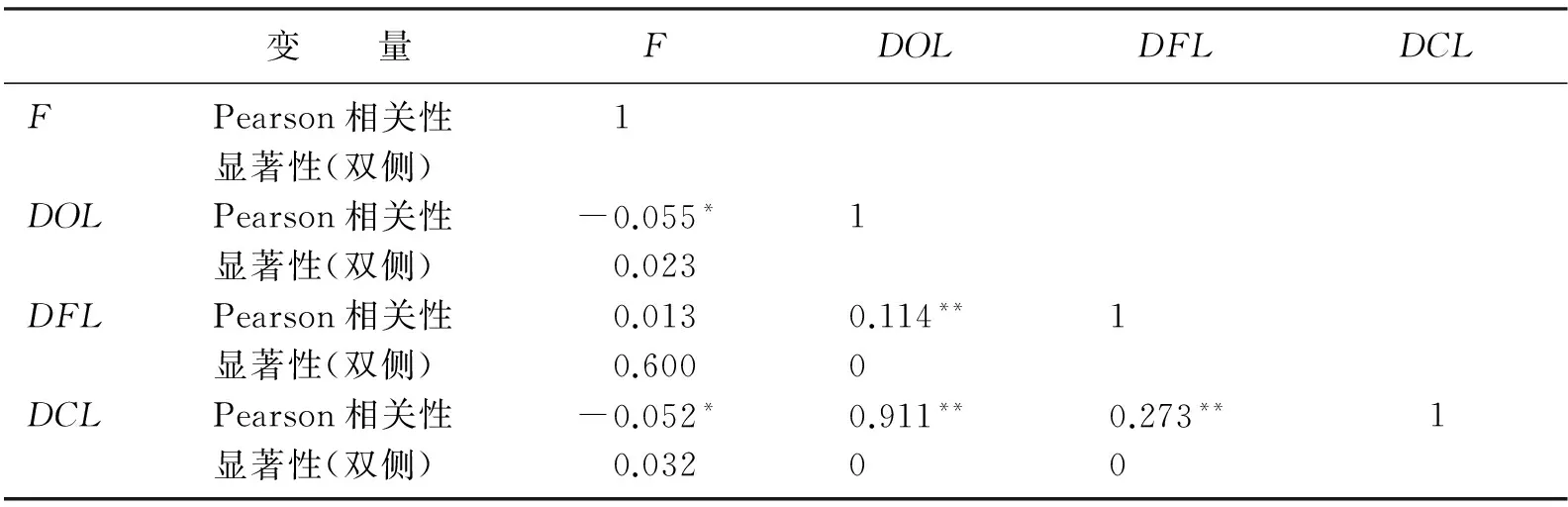

(3) 相关性统计分析。通过表3的相关性分析可以看出,董事会中女性董事所占比例与经营杠杆和复合杠杆间在0.05的置信水平上都存在显著的负相关关系,与本文假设相符,但具体的关系还要通过实证回归后进一步验证。与财务杠杆之间不存在负相关关系,不能验证前文关于财务杠杆和董事会性别比例间的假设;但仅仅存在不显著的正相关关系,也不能将假设完全否定。同时,三种杠杆系数中任意两者间也存在着的正相关关系,并且是在0.01的置信水平上显著。

表3 女性董事比例与杠杆系数间的相关性统计分析

注: *表示在0.05水平(双侧)上显著相关;**表示在0.01水平(双侧)上显著相关。

通过表4可以看出,女性董事比例与公司规模和董事会规模间都存在负相关关系,且在0.01的置信水平上显著,这与国外研究结果不一致。一定程度上说明在我国上市公司的董事会中,在董事会规模扩大的同时,女性董事席位增长幅度不明显。同时,女性加入董事会更多是依靠自身学术部门、政府及非营利组织或裙带关系等方面的影响,因此,在董事会扩大的同时席位增加有限。最终导致女性董事比例与董事会规模呈现出显著的负相关,这也表明在我国上市公司董事会中女性董事比例平均处于较低水平,在较大规模董事会中的上市公司,女性董事更多的仍是作为少数派和象征性的群体而存在。女性董事比例与独立董事比例(I)及资产收益率(R)之间均无显著相关关系,可以排除它们之间存在共线性对回归结果造成影响。

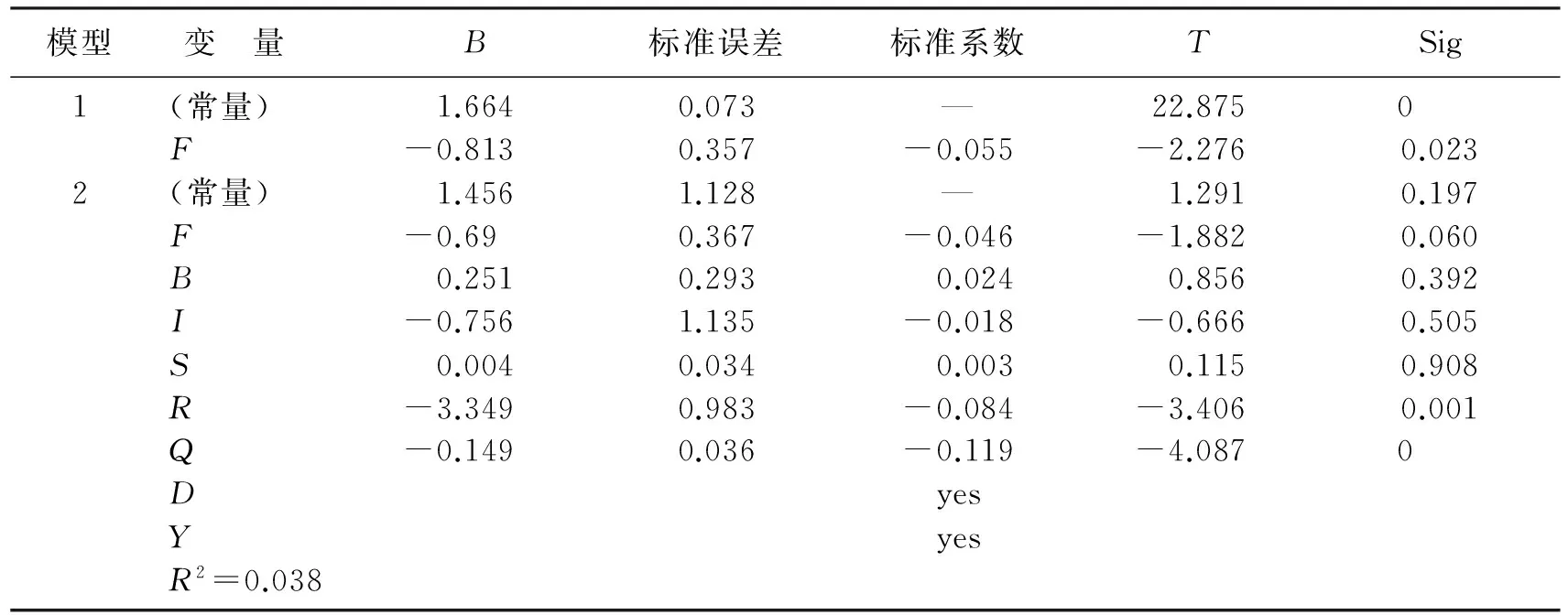

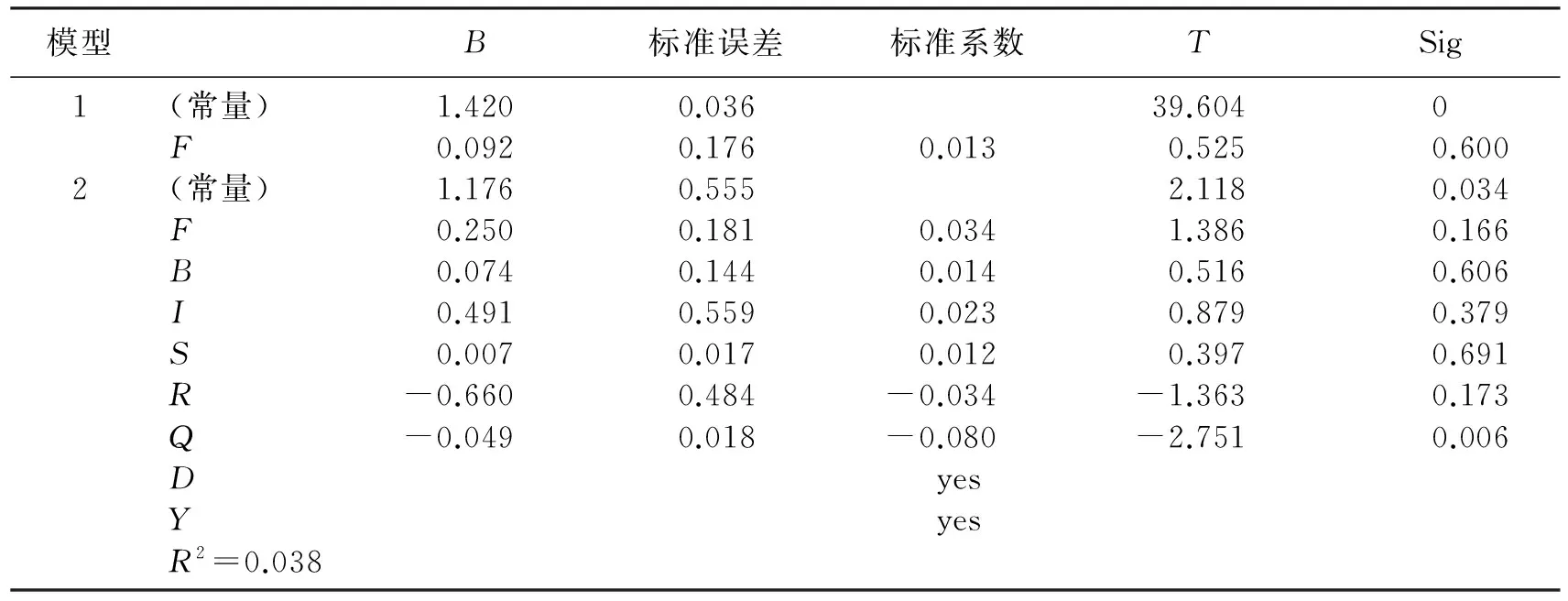

(4) 经营杠杆多元线性回归分析。表5中经营杠杆系数与董事会女性比例之间的回归分析的结果显示,经营杠杆系数与董事会中女性董事比例呈负相关关系。当只使用女性董事比例这一个变量参与回归分析时,二者在0.05的置信水平上显著相关,随着控制变量的加入,从回归结果看一直是负相关关系,虽然最终只能在0.1的置信水平上显著相关,但依然验证了假设一;与资产收益率、托宾Q值等控制变量也呈现出负相关关系,其中与托宾Q值间的负相关关系较为显著,与其他变量间不存在显著的相关关系。总体上来看模型的拟合度较低。

注: **表示在0.01水平(双侧)上显著相关; *表示在0.05水平(双侧)上显著相关。

表5 经营杠杆回归系数(因变量: dol)

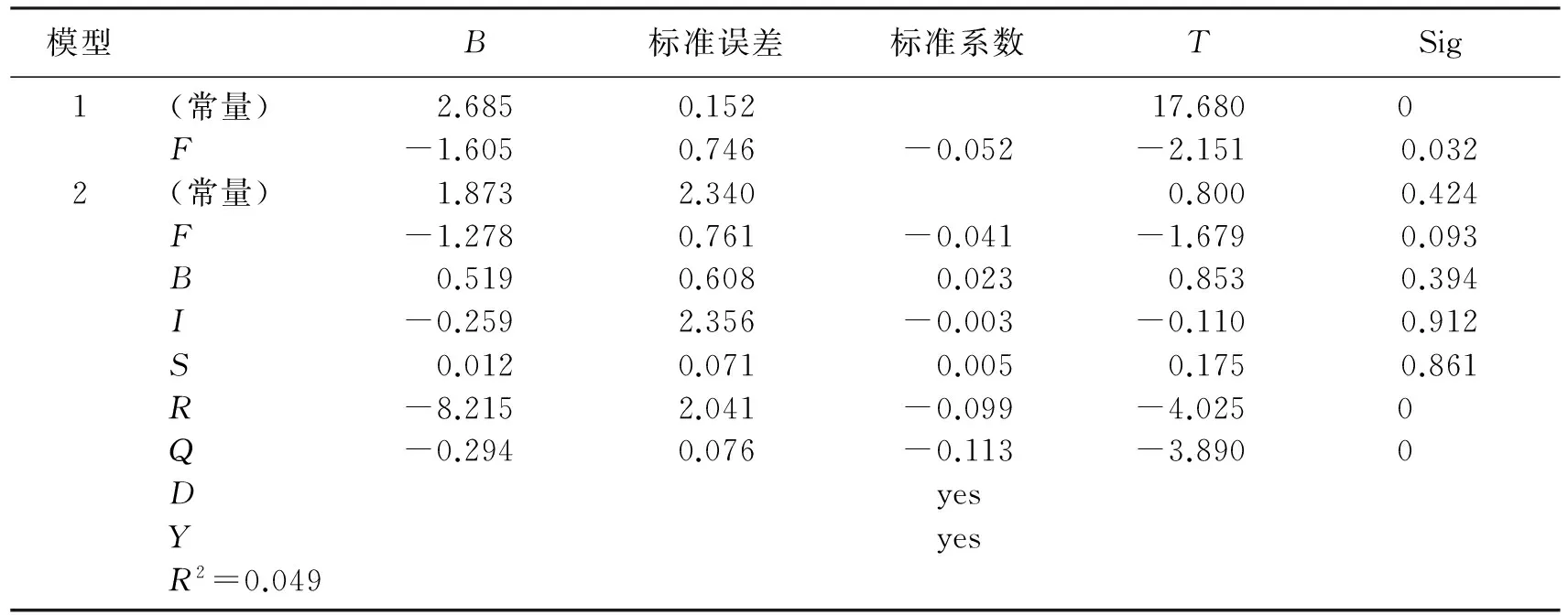

(5) 财务杠杆多元线性回归分析。如表6所示,与相关性分析中的结果一致,财务杠杆系数与董事会成员女性比例间仅存在不显著的正相关关系,这与假设二相反,但由于正相关关系不显著,也不能完全否定假设二。出现这样的情况可能是由于将不同公司的数据放在一起,考察整体上其董事会性别多样性和杠杆效应的关系时,彼此间的积极效应相互抵消,导致影响了最终的结果;也有可能是因为样本容量还不够大,分别对其中两年的数据进行相关性分析和回归分析得到的结果分别是不显著的负相关和不显著的正相关,因此财务杠杆系数和女性董事比例间的关系还有待进一步的研究。同时,与其他变量间除托宾Q值外也无显著的相关关系。

表6 财务杠杆回归系数(因变量: DFL)

(6) 复合杠杆多元线性回归分析。通过表7的复合杠杆系数与女性董事比例之间的回归分析结果可以看出董事会中女性比例与复合杠杆系数间存在负相关关系,当只使用女性董事比例这一个变量参与回归分析时,二者在0.05的置信水平上显著相关,随着控制变量的加入,回归结果也一直是呈现负相关关系,虽然但最终只能在0.1的置信水平上显著相关,能够验证假设三;同时,与资产收益率、托宾Q值之间也呈现出显著的负相关关系,与其他变量间也不存在显著的相关关系,模型整体的拟合度同样比较低。

表7 复合杠杆回归系数(因变量: DCL)

(7) 稳健性检验。根据回归分析的结果,再结合国外的研究结论, 选择将董事会女性董事比例做虚拟变量,把女性董事比例是否达到15%作为一个界限,当公司女性董事比例达到15%时,该变量取值为1;当公司女性董事比例低于15%时,该变量取值为0。在稳健性检验的结果中可以看出回归分析得到的结果得到了支持。当调整了对董事会性别多样化的衡量标准再进行回归分析时营杠杆系数与性别多样化程度依然在0.1的统计水平上呈负相关。女性董事比例与复合杠杆系数间的负相关关系也通过了稳健性检验。当改变了董事会性别多样化的衡量标准后,女性董事比例与复合杠杆系数间依然存在显著的负相关关系,且显著性置信水平上显著提高到了在0.05水平显著。假设二没有被支持,稳健性检验得到的是不支持假设的结果。

三、实证结论与政策建议

1. 实证结论

第一,中国上市公司董事会中女性董事比例的均值为14.67%,董事会没有女性董事的公司占样本总数的29.19%,低于欧美等国家的总体的平均水平。从女性董事在我国上市公司董事会中的比例偏低的原因来看,一方面,这与我国董事会总体治理水平以及男性为主导的传统文化环境有关,董事会性别多样化发展相对滞后;另一方面,与国外特别是欧洲国家相比,我国女性总体在职业领域以及公司高层管理中任职缺乏实质性的法律规定,就女董事这一群体来说,我国更是缺乏相关对于增加董事会中女性董事代表方面的相关立法。

第二,公司规模与女性董事比例存在显著的负相关关系。这一结论与国外的研究结果相反,同时这也在一定程度上说明在中国上市公司的董事会中女性董事代表性相对不足的情况没有得到显著性的改善。从公司规模因素影响来看,女性董事参与董事会治理受到“玻璃天花板效应”的影响,整体在董事会中的比例增加存在限制。尤其是在大规模的公司中,男性主导的高层管理职位和董事会决定了女性董事的席位不但难以实现同比例增加,反而呈现比例下降的特点。

第三,董事会规模与女性董事比例负相关,表明女性董事席位在董事会规模扩大的同时增加有限,说明女性董事在达到董事会席位中的一定比例后,增长较缓慢,这也是由于我国女性进入董事会或管理层多是因为自身学术能力、政府及非营利组织或裙带关系等方面的影响,这与男性进入董事会的方式有着较大差异,女性在董事会中话语权较小,很难达到真正平等参与董事会治理,女性董事数量的增长和董事会规模的扩大达到同步需要一个过程。

第四,董事会中女性董事比例与经营杠杆系数和复合杠杆系数之间都存在负相关关系,且都在0.1的统计水平上显著。这在一定程度上说明女性董事参与公司治理可以减小企业经营的风险,对企业的平稳健康发展产生积极影响。相反,男性董事过多的企业在经营策略上可能会更加大胆,在可能创造出更大利润的同时也面临着巨大的经营风险。能够看到女性董事的确在我国的公司治理中逐渐开始发挥一点作用而不是一直作为一个象征性的存在已经是一个很好的开端。

第五,董事会中女性董事比例与财务杠杆间没有显著的相关关系。同时选取的其他变量中也没有对财务杠杆有显著影响的变量,影响财务杠杆系数的因素可能较为复杂,还有待进一步研究。

2. 政策建议

加深女性董事参与治理的程度。借鉴西方国家,实施提高女性董事比例的相关制度和政策,为上市公司优化董事会性别结构提供政策依据;完善上市公司董事会内部和外部治理机制,通过激励和约束机制提高女性董事比例,确保女性董事参与董事会治理的程度;在董事会规模扩大时保持女性董事席位适当增加,保证女性董事参与董事会决策的权利发挥。

加强女性董事参与治理的效果。结合女性董事属性特征及专业任职背景,构建董事会治理行为与公司治理效果之间的运行机制,促进公司治理效率的提高;健全内部治理机制,包括董事会中女性董事比例以及委员会中的任职规定,充分吸纳重视女性董事对公司治理的建议和观点,增强女性董事对公司社会责任、经营策略等方面的贡献;充分发挥董事会会议在监督和战略管理方面的重要作用,保证女性董事参与董事会决策的程度,促进我国上市公司经营管理水平的提高。

[1] ADAMS R, FERREIRA D. Women in the boardroom and their impact on governance and performance[J]. Journal of Financial Economics, 2009,94(2):291-309.

[2] CARTER D, SIMKINS B, SIMPSON W. Corporate governance, board diversity, and firm value[J]. Financial Review, 2003,38(1):33-53.

[3] HAY D, KNECHEL W R. Evidence on the associations among elements of control and external assurance[R]. University of Florida, Working Paper, 2005.

[4] FAMA E F, JENSEN M C. Separation of ownership and control[J]. Journal of Law and Economics, 1983,24:301-325.

[5] YE K T, ZHANG R, REZAEE Z. Does top executive gender diversity affect earnings quality? A large sample analysis of Chinese listed firms[J]. Advances in Accounting, 2010,26(1):47-54.

[6] FRANCOEUR C, LABELLE R, SINCLAIR D B. Gender diversity in corporate governance and top management[J]. Journal of Business Ethics, 2008,81:83-95.

[7] POWELL G. Handbook of gender and work[M]. Newbury Park CA: Sage Publications, 1999.

[8] 张琨,杨丹. 董事会性别结构、市场环境与企业绩效[J]. 南京大学学报(哲学·人文科学·社会科学), 2013(5):42-52.

[9] BARBER M B, ODEAN T. Boys will be noys:gender, overconfidence and common stock investment[J]. The Quarterly Journal of Economics, 2001,116(1):261-292.

[10] HUANG J,KISGEN D J. Gender and corporate finance: Are male executives overconfident relative to female executives?[J]. Journal of Economics, 2013,108:822-839.

[11] FRANCIS B, HASAN I,PARK J,et al. Gender differences in financial reporting decision-making: Evidence from Accounting Conservatism[J]. Contemporary Accounting Research, 2009,32(3):1285-1318.

[12] BRANCATO C K, PATTERSON D J. Board diversity in U.S.corporations: best practices for broadening the profile of corporate boards[R]. Research Report, 1999:1230-99-RR.

[13] LIU Y, WEI Z, XIE F. Do women directors improve firm performance in China?[J]. Journal of Corporate Finance, 2014,28:169-184.

【责任编辑 孙 立】

Correlation between Gender Diversity in Board of Directors and Leverage Effect

ShaoYuning

(College of Management, Taiwan University, Taipei 10671, China)

On account of the situation above the theory about leverage effect and gender diversity, the hypothesis between gender diversity in China's listed companies and leverage ratio is presented at the theoretical foundations. Based on 1 721 samples of Shanghai A-share listed companies from 2013 to 2014, the descriptive analysis, correlation analysis, regression analysis, and robustness test are made with SPSS. It turns out to be that the proportion of women directors in China is lower than the average level of western countries, and female directors are not really involved in corporate governance; there is a significant negative correlation between the proportion of female directors and operating leverage and compound leverage factor in Chinese listed companies, which has positive effects on the risk control of enterprises; and there is no significant correlation between the proportion of female directors and the financial leverage factor.

female directors; gender diversity in board of directors; corporate governance; leverage ratio

2016-11-23

邵雨凝(1993-),女,辽宁沈阳人,台湾大学硕士研究生。

2095-5464(2017)01-0009-06

F 406

A

——兼评“胡某诉中国证券监督管理委员会案”