后金融危机时期中国资源型企业海外并购政治风险研究

苑全玺, 于永达

(清华大学 公共管理学院,北京 100084)

后金融危机时期中国资源型企业海外并购政治风险研究

苑全玺, 于永达

(清华大学 公共管理学院,北京 100084)

2008 年由美国引发的金融危机,导致许多战略性资源价格暴跌,为中国企业通过海外并购的方式实现快速发展提供了历史性的机遇。中国资源型企业在海外并购中面临的最大风险就是政治风险,例如意识形态的偏见、国家安全壁垒、国家保护主义,以及东道国政治动荡等。为了有效管理政治风险,确保海外并购的成功实施,中国企业在海外并购中应采取的对策是:从战略上高度重视政治风险,健全海外投资风险评估体系和预警机制,加强中国企业在东道国的融入程度,建立健全海外投资法及保险体系等。

后金融危机时期;中国;资源型企业;海外并购;政治风险

自20世纪70年代以来,随着全球经济一体化步伐的加快,跨国公司作为全球经济的重要主体,对经济全球化的发展起着巨大的推动作用。跨国公司不断推动各种生产要素的全球性流动和最优组合,实现了经济效率的大幅提高。海外并购是跨国公司快速、高效发展的重要手段,跨国公司通过海外并购实现全球产业整合,提高公司的全球竞争力。经过30多年的快速发展,中国的综合国力已大幅提升,成为仅次于美国的全球第二大经济体,同时也涌现出一批实力强劲的中国企业。随着中国企业实力的日益增强,已经有越来越多的中国企业参与到全球并购之中,成为重塑全球经济的重要力量。

一、中国资源型企业海外并购现状

伴随着中国改革开放的历史进程,中国企业开始了海外并购之路。2001年加入世界贸易组织(WTO)以后,中国经济迅速融入全球经济一体化的进程当中,进入了高速增长期。随着工业的迅速发展,矿产资源需求也与日俱增。2002年,中国成为仅次于美国的全球第二大石油消费国。2004年,中国石油对外依存度已上升到 44%,中国经济发展面临着资源短缺的严峻形势*肖金泉.机遇与挑战:中国公司海外并购的风险与防范[M].北京:法律出版社,2012:23-40.。

进入21世纪以来,全球经济在互联网的推动下进入快速增长期,以中国为首的新兴经济体发展迅猛,国际大宗商品价格经历了前所未有的爆炸式增长,例如国际石油价格短短几年间从每桶30美元增长到180多美元。资源价格的大幅上涨严重影响了中国企业的利益,加快了中国企业在海外并购的步伐。2008年爆发于美国的全球金融危机引发国际大宗商品价格大幅暴跌,为中国资源型企业通过海外并购来增强竞争实力提供了难得的机遇。与此同时,中国经济对海外矿产资源的过度依赖和国际资源市场价格的大幅波动,给中国矿产资源安全造成了严重隐患。

2009年是中国企业海外矿产资源并购的一个高峰年,中国大型中央企业例如中国铝业公司、中国海洋石油总公司等在国际市场发起了上百亿美元的大型收购交易。这些大规模的资源收购引起了有关资源国家和国际大型资源公司的担忧。在这一时期,中国企业到海外并购资源资产的交易大幅增加,并购金额也从之前的数亿美元上升到数百亿美元,而且并购的形式也更加多样。这一时期,中国资源型企业海外并购主要有以下几个特点:第一,并购数量迅速增加,交易金额特别巨大。仅中国铝业公司收购澳大利亚力拓公司部分股权的单笔交易就将近200亿美元。第二,采取多种并购方式。中国企业开始频繁采取与国外企业联合并购的方式,甚至采取与并购目标国企业联合并购的方式。与美国等发达国家的跨国公司联合并购第三方企业,可以提高中国企业的国际竞争力,减小并购风险,特别是政治风险。例如,中国铝业公司联合美国铝业公司收购澳大利亚力拓公司部分股份。第三,并购主体多元化。这一时期越来越多的民营企业例如新疆广汇实业投资集团公司、汉能控股集团公司等开始了海外矿产资源并购的步伐*马昀.中国企业跨国并购与风险控制[M].北京:经济科学出版社,2013:79-98.。

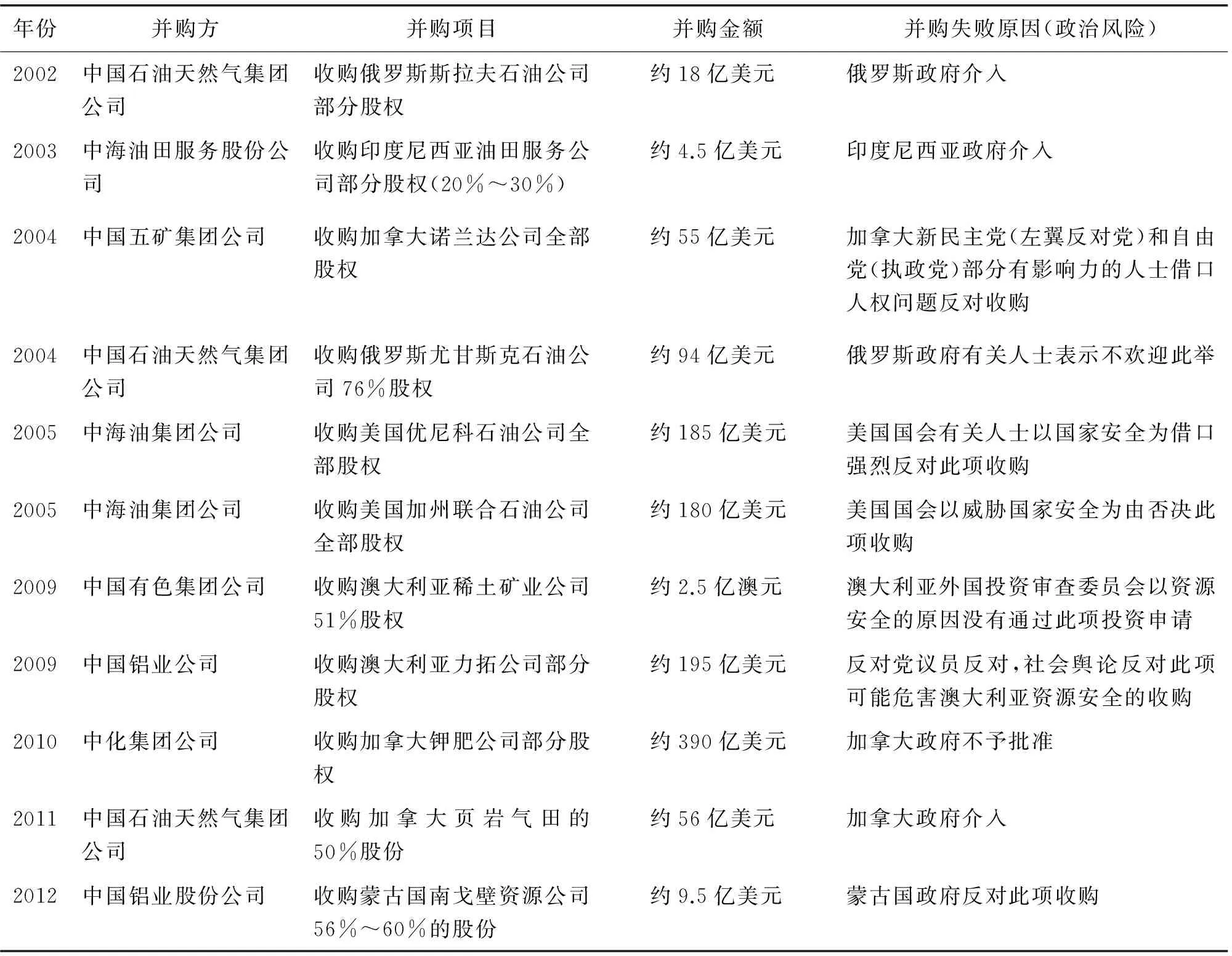

随着中国企业海外并购步伐的加快和并购规模的扩大,中国企业在海外并购中面临的政治风险也与日俱增(如表1所示)。如何将政治风险控制在较低的水平,是中国资源型企业海外并购成功的关键因素。

表1 中国资源型企业近年海外并购案例

二、中国资源型企业海外并购遭遇的政治风险

中国资源型企业在海外并购中面临最多的就是政治风险。政治风险的突发性、强制性往往让投资企业措手不及,特别是在我国海外投资保险制度尚未建立的情况下,防范和化解海外并购的政治风险是我们必须高度重视的问题。由于中国的政治制度与西方国家不同,而且并购中很多企业是大型国有企业,因此中国企业在海外并购中面临的政治风险更加突出。

(一)意识形态的偏见

在中国企业跨国并购过程中,东道国的政治制度、民族意识和国家意志,执政党的基本政策及其连续性和稳定性,东道国与中国的政治经济关系,这些都在很大程度上直接影响着中国企业跨国并购的成败。以美国为例,美国人在心理上对中国企业存在很大的偏见。美国人的心目中仍然是以欧洲为中心,这种特定的民族文化导致美国人对非欧洲的中国企业进入美国市场抱有特别复杂的心情。他们可以接受英国、法国等欧洲企业对美国企业的并购,但对中国企业并购美国企业则十分警惕,乃至十分反感。

美国著名智库伍德罗·威尔逊国际研究中心2011年发布的一份研究报告显示,中国对美国直接投资受到三类政治干预:一是商业利益团体干扰交易正常进行,二是政治家利用“中国威胁论”换取政治资本,三是“鹰派”人士对中国企业充满敌意*张祥.机遇与挑战:中国企业的跨国并购[M].北京:社会科学文献出版社,2014:237-241.。

美国前国务卿基辛格在《论中国》一书中指出:在美国出现了一种思潮,认为中国的崛起对美国在亚太地区的地位构成威胁,称中国为“敌对国家”*亨利·基辛格.论中国[M].胡利平,林华,杨韵琴, 等译.北京:中信出版社,2012:78.。这是某些美国人对中国的“新冷战思维”。在世界上仍有许多国家特别是欧美国家,由于国家政治制度、价值观念、历史传统等原因,有些政客和社会团体在人权问题、国家制度等方面对中国存在很多偏见和误解。他们无视中国的改革和进步,看中国都戴着“有色眼镜”。他们通过各种途径向本国政府施加压力,对中国企业向本国投资经常持反对态度。

(二)国家安全壁垒

石油资源是不可再生的战略资源,与国际政治变化紧密联系在一起,外国企业并购石油资源往往会受到东道国政府直接或间接的政治干预。2002年,由于俄罗斯政府的干预中国石油天然气集团公司最终放弃收购俄罗斯斯拉夫石油公司;2003年,中国海洋石油总公司与中国石油化工集团公司参与购买英国天然气集团在哈萨克斯坦里海北部油田失败;2009年,中铝集团斥资195亿美元收购澳大利亚力拓铁矿石公司股权,也因澳大利亚政府的干涉最终功亏一篑。

当今世界大部分国家,在涉及能源矿产的跨国并购交易中,都需要经过政府的审核和批准。如果东道国政府认为该项交易会威胁到本国的经济利益或国家安全,通常会否决该项交易。欧美发达国家由于对中国国有企业的偏见,经常将一些普通的并购交易提升到威胁国家安全的战略高度,从而使中国国有企业在海外并购中遭遇比西方跨国公司更多的阻碍。

(三)后金融危机时期国家保护主义抬头

加入WTO以后,随着中国经济的迅猛发展,中国企业由弱到强,中国的国际地位和国际影响力迅速提高。中国国力的快速提升引起了一些欧美国家的恐慌和敌视,他们对中国大型中央企业国家化经营所表现出的强大实力表示担忧,担心本国企业被中国国有企业并购。在欧美和印度一些国家存在“中国威胁论”的言论,这些国家以种种理由阻止中国企业进入本国市场,对中国企业的兼并和收购设置各种障碍。

2008年全球金融危机导致资源价格暴跌,给中国企业海外并购提供了难得的机遇。由于金融危机海外企业资产严重贬值,为了缓解流动性短缺的问题,金融机构和各类企业不得已大量出售资产以走出资金短缺的困境,导致资产价格大幅下降。与此同时,由于资金缺口严重,影响经济正常运行,欧美国家对海外并购的监管和审查也相对宽松*刘利.中国跨国并购国家安全审查风险浅析[J].金融经济,2013(7):87.。

金融危机过后,欧美国家对资金需求不是很迫切了,一些政客自然又回到了原来的立场,欧美国家贸易保护主义迅速抬头。2011年以后,世界经济、政治环境发生了巨大变化。美元持续贬值,国外“资源保护主义”“贸易保护主义”“民族主义”大行其道。国际上一些国家对中国合理利用世界资源怀有成见和戒心,对中国的崛起和发展怀有敌意,蓄意阻碍和破坏中国企业的海外并购活动,令中国企业海外并购困难重重。

(四)西方国家对中国大型国有企业特别关注

在欧美发达国家,虽然也存在国有控股的大型企业,但数量不多,占国家经济总量的比重不高,私营企业是资本主义国家的主要经济形式。由于制度转型尚未完成,中国的国有企业产权制度改革相对滞后,跨国大型并购主要是国有企业。由于这些原因,在欧美发达国家看来,中国国有企业特别是大型国有企业的并购行为就等同于中国政府的国家行为,加之西方媒体的大肆渲染,往往将其上升到意识形态的高度,就给中国企业特别是大型国有企业的海外并购增加了很多困难。

2004年,中国五矿集团收购加拿大诺兰达矿业公司,遭到了加拿大国家主义者和民族主义者的强烈抗议。《多伦多星报》呼吁联邦政府在处理该案时要考虑政治因素,加拿大一些议员和媒体还借口“人权问题”对政府施压,最终导致该项目收购失败*转引自刘晓岚.中国企业海外矿产资源并购研究[D].北京:中国地质大学,2011.。

(五)部分国家政局动荡

由于欧美发达国家的并购门槛太高,一些中国企业到发展中国家选择适合并购的企业,但又要面对这些国家的政治动乱和战争风险,以及市场秩序混乱等问题。虽然发展中国家市场经济还不成熟,急需引进外资,但为了保护民族工业,又对外资设置了种种条件。同时,很多发展中国家腐败盛行,关卡重重,政府效率低下。这是中国企业在海外并购中遇到的另一个难题*吴术.中国资源类企业海外并购实证研究[D].长春:吉林大学,2013.。

资源丰富的发展中国家往往存在政局动荡和恐怖主义盛行等极端政治风险。中东地区一直是恐怖袭击事件多发之地,其他油气资源丰富的国家如利比亚、尼日利亚、苏丹等国都存在国内政局不稳、社会矛盾尖锐等严重的社会问题,因此外商的投资往往面临着巨大风险。极端武装分子和民族主义分子都把外资企业当作“唐僧肉”,一旦危机爆发,外资企业经常是血本无归。近年来,中国石油企业在利比亚、安哥拉、苏丹、尼日利亚、刚果等发展中国家进行了大量的投资。中国石油天然气集团公司已经在苏丹建成了大型油田,中国石油化工集团公司在尼日利亚也有大规模投资的油田。苏丹武装冲突不断,经常有武装分子骚扰中国石油天然气集团公司在苏丹企业的正常运转;尼日利亚部落冲突频发,经常发生破坏外国油田设施和石油管线的事件;2011年利比亚政局动荡,战争爆发,这些都为中国企业的海外并购敲响了关注政治风险的警钟。

三、中国企业海外并购中管理政治风险的对策

中国已经全面融入全球经济一体化的进程,中国企业海外并购的政治风险管理能力,是决定中国企业在国际竞争中能否成功的关键因素之一。与欧美国家大型跨国企业相比,中国企业在政治风险管理方面的能力还很薄弱。因此,我们必须不断提升政治风险的管理能力,为中国企业在国际竞争中发展壮大而保驾护航。

(一)在战略上高度重视政治风险

中国企业走出去是中国融入世界经济的必然选择,跨国并购的政治风险管理能力是中国企业在海外并购中能否成功的重要因素。同欧美发达国家的大型跨国公司相比,中国企业在政治风险的管理和控制方面还有很大差距。因此,我们必须从战略高度上重视提高政治风险的管控能力,不能因为害怕政治风险而逃避,应该采取积极主动的管理策略*肖金泉.机遇与挑战:中国公司海外并购的风险与防范[M].北京:法律出版社,2012:179-181.。

尽管政治风险难以预测,但是只要做好风险监测,针对不同的政治风险提前做好完善的应对方案,我们还是可以把政治风险控制在可以承受的范围之内。中国企业在国际化的进程中应该向国际先进企业学习如何管理海外政治风险,特别是应该向BP、壳牌、艾克森—美孚这样的国际大型能源公司学习他们的管理制度和应对方法。这些大公司在上百年的经营中遇到过很多战争、暴乱等严重的政治风险,在经历这么多严重的政治风险后,他们依然保持着强劲的增长态势,这是值得我们深入思考和系统学习的。

(二)健全海外投资风险评估体系和预警机制

海外投资风险评估是一项专业性和技术性很强的工作,仅靠企业本身的力量是难以完成的,我们要加快建立专业的海外投资风险评估机构。目前,我国只有中国出口信用保险公司对海外投资风险有一些初步的研究,但是研究的深度和覆盖面还都处在起步阶段,与国际专业的海外投资风险评估机构相比还有很大的差距。随着我国企业在海外的投资规模越来越大,我们非常需要建立像标准普尔、穆迪这样具有全球公信力的评估机构,为我国企业在国际市场上的发展提供可靠、有效的风险建议*吴智.走出去战略下海外投资政治风险的法律防范[J].湖南社会科学,2004(3):172.。

(三)加强中国企业在东道国的融入程度

在海外投资中,政治风险对投资企业所造成损失的严重程度,与东道国政府如何处理有着非常重要的关系。如果该企业与东道国政府及当地社会组织都保持着融洽的关系,有着紧密而共同的经济利益,在政治风险发生的时候,东道国政府和当地社会组织就会对该企业给予相当大的保护和关照,从而避免企业遭受更大的损失。中国企业可以通过以下措施来加强与东道国的融洽度,减少政治风险造成的损失*孙加韬.中国企业海外并购的风险防范与化解[J].亚太经济,2005(1):42-44.。

首先,要选择适当的投资方式。中国企业进行海外投资时,可以在投资方式上选择合资或者合作经营的方式,这会把东道国企业的利益与中国企业的利益捆绑在一起,将使东道国政府在采取可能损害中国企业利益的政策时,因为考虑到本国企业的利益而有所顾虑,这样就会大大减少中国企业的损失。

其次,要适当提高当地员工的持股比例。这样做可以提高当地员工的归属感,增强员工的责任意识,从而会反对本国政府不利于企业发展的政治行为。另外,这样做对东道国政府也会产生某种制约作用,当东道国政府采取相关行为时会考虑到本国民众的利益而有所顾忌,这样就会在一定程度上降低政治风险对企业造成的损失。

最后,要加大对当地经济发展的贡献力度。中国企业在进行海外投资时,不仅要实现自身发展,还应该考虑为东道国当地的经济发展做出贡献,树立中国企业承担社会责任的良好形象。例如,可以承担一些对东道国经济发展具有关键作用而该国自己又无法完成的项目,例如为当地修建机场、医院和学校,为当地企业和员工提供技术培训和技术支持,等等。这样,可以增加当地民众和政府对中国企业的好感,降低政治风险发生的可能性。

(四)建立健全海外投资法及保险体系

首先,要制定《海外直接投资法》。随着中国经济的迅猛发展,越来越多的中国企业在海外进行大规模的直接投资,海外利益将成为中国重要的核心利益。中国需要加快《海外直接投资法》的制定步伐,以此加强风险防范,切实保护中国企业的海外投资利益。

其次,要建立海外投资保险制度。国家应成为海外投资保险的主体,可以仿照美国和日本模式,建立海外投资保险制度,为中国企业的海外投资和跨国并购提供针对政治风险的保险服务。

再次,要完善政策性保险。购买政治风险保险,可以确保在损失实际发生以后获得部分赔偿。中国出口信用保险公司作为中国唯一的政策性保险公司,一直积极通过海外投资保险产品来帮助中国企业规避海外投资的政治风险,此类保险产品可以承保征收、汇兑限制、战争,以及政治暴力、政府违约等政治风险。

最后,要充分利用商业保险。中国企业在海外投资时,要充分利用商业保险手段,将风险分散和转移,同时应该注意承保范围。作为重要的政治风险规避手段,政治暴力和恐怖主义保险可为企业可能遭受的损失提供保障,广泛覆盖罢工、暴乱、骚乱和恐怖主义活动可能引发的财产损失、营业中断等风险。中国企业在选择此类保险时应咨询并听取专业人士的意见,确保承保覆盖面比较宽,尽量减少公司可能遭受的损失。

(五)发挥双边投资协定的保护作用

双边投资协定是两国政府签订的旨在保护和促进签约国之间投资活动的书面协定。由于目前没有全球性的多边投资协定,双边投资协定就成为国际上最重要的投资纠纷协调的依据。世界各国保护本国企业的海外投资主要采用双边投资协定。对政治风险的防范,是双边投资协定的重要内容。发挥双边投资协定的保护作用,对于中国企业防范海外投资中的政治风险具有重要意义*陈菲琼,钟芳芳. 中国海外投资政治风险预警系统研究[J]. 浙江大学学报(人文社会科学版),2012(1):87-90.。目前,中国已经和美、德、法、意等国签订了100多个双边投资协定。应充分利用这些双边投资协定,处理中国企业海外投资中与东道国之间的纠纷,以恰当的方式落实外交保护,以国家的力量有效应对海外投资所面临的各种风险特别是政治风险,以此减少中国企业的损失。

重要的能源和资源因为不可再生性,在任何国家都是重要的战略性资产,因此资源的跨国并购有其独特的政治敏锐性。随着中国经济的发展,中国资源型企业海外并购的数量和交易额快速增长。同时,由于不同的政治制度,欧美国家对中国资源型企业的海外并购更加警惕,政治风险居高不下。中国企业必须从战略上高度重视海外并购的政治风险,更加积极地融入当地社会,综合运用各种保险手段,争取最大限度地降低政治风险,保障海外并购的顺利实施。

〔责任编辑:李晓艳〕

The research of political risks of overseas merger and acquisition of Chinese resource-based enterprises in the period of post financial crisis

Yuan Quanxi, Yu Yongda

(SchoolofPublicAdministration,TsinghuaUniversity,Beijing100084,China)

The financial crisis triggered by the United States in 2008 caused many strategic resource prices collapse, providing the historic opportunity for the Chinese enterprises to achieve rapid development by overseas mergers and acquisitions. The most important risk of Chinese resource-based enterprises in overseas mergers and acquisitions is political risk such as ideological bias, barriers of national security, national protectionism and the host country political unrest, etc.In order to effectively control the loss of political risk, in the process of Chinese enterprises in overseas mergers and acquisitions, we should attach great importance to the political risks from the strategic height, founding the system of overseas investment and risk assessment and early warning mechanism, strengthening the integration into in the host country, establishing and improving the overseas investment insurance system to manage political risk and to guarantee the successful implementation of overseas mergers and acquisitions.

the period of post financial crisis; China; resource-based enterprises;overseas mergers and acquisitions;political risk

10.16216/j.cnki.lsxbwk.201701093

2016-08-10

苑全玺(1983-),男,山西应县人,清华大学助理研究员,博士,主要从事国际经济与国际政治研究; 于永达(1953-),男,山东龙口人,清华大学教授,博士生导师,主要从事国际经济与公共管理研究。

F841.0

A

1000-1751(2017)01-0093-06

- 辽宁师范大学学报(社会科学版)的其它文章

- 夏家店下层文化玉器的初步研究

- 即时通讯记录证据能力规则考论

- 辽宁省来华留学教育变化趋势与发展对策研究

- 家庭暴力的概念界定及其展开