非正规金融对农村家庭创业的影响机制研究*

李祎雯 张 兵

非正规金融对农村家庭创业的影响机制研究*

李祎雯 张 兵

(南京农业大学金融学院 江苏南京 210095)

本文基于内生性金融的视角阐述了非正规金融通过缓解信贷约束进而影响家庭创业决策和创业动机的微观作用机制,并使用江苏省农村家庭调查数据进行了实证检验。研究表明,非正规金融基于信息获取、契约执行和交易成本优势,通过缓解供给型与需求型信贷约束进而影响了农村家庭创业决策,并促进其发现创业机会和资源进而成为机会型创业者,从而为我国农村家庭为何能在面临信贷约束和缺乏正规金融支持的背景下识别创业机会并进行创业活动提供一种机理解释。

非正规金融 农村家庭创业 信贷约束 内生性金融

一、引 言

创业和创新对推动经济发展和就业具有双重意义。对于我国农村而言,家庭创业是农户由小规模的纯农业生产发展为适度规模农业生产与非农生产分化的重要途径,对于创造农村就业机会、增加农民收入和促进农村经济发展具有积极作用(Mohapatra et al,2007;Han 和 Hare,2013),甚至被看作中国农村经济转型和增长的重要引擎。根据熊彼特的创新理论,创业活动可以推动经济发展,而金融体系的作用在于筛选出具有创新精神的潜在创业者,通过为其提供资金以实现要素组合创新。中国农村金融市场主要存在两种融资渠道,一种是以银行为主的正规金融渠道,①另一种是处于正规金融体系之外、不受当局监督和控制的非正规金融渠道,主要包括亲戚、朋友和民间金融组织等。然而,我国农村地区金融约束程度较高,农村金融市场的逆向选择和道德风险问题更为严重(Pellegrina,2011),家庭资产收入状况难以达到各种正规信贷产品的条件,进而约束了其创业选择。中国农村金融发展的事实也表明,对于农村家庭而言政府主导的外生金融是失灵的。那么,非正规金融作为一种内生于农村地区并广泛存在的融资安排,能否服务于具有创业精神的农村家庭、缓解其信贷约束、进而影响其创业选择?本文将就其影响机制进行探索。

对于金融与家庭创业的关系,多数研究表明金融约束会对家庭创业决策产生影响(Evans 和 Jovanovic,1989;Nykvist,2008;Karaivanov,2012;张海宁等,2013),但也有学者认为金融约束不会直接作用于创业决策,而是影响创业规模或水平(Hurst 和 Lusardi,2004;程郁、罗丹,2009)。然而,已有文献普遍认为,金融发展可以通过有效分配资源、缓解潜在创业者的流动性约束进而促进创业活动(Bianchi,2010;张龙耀等,2013;李磊等,2014),从而建立金融市场、融资与创业之间的理论分析框架。但是,已有文献多关注于金融与创业之间关系的验证,而较少考虑到非正规金融市场,并且囿于数据可得性,没有讨论非正规金融市场对农村家庭创业产生影响的微观机理和具体作用机制;另外,已有研究对信贷约束的认识多集中于供给方角度,基于此认为正规和非正规金融之间存在一定互补关系,往往忽视了需求方因素。

与以往研究不同,本文基于内生性金融的视角,关注非正规金融对农村家庭创业的影响机制。首先,根据实施主体差异,采用直接诱导式询问方法(DEM)甄别出受到供给型信贷约束和需求型信贷约束的家庭,并基于此从微观层面分析非正规金融对农村家庭创业决策和创业动机的影响机理,进而使用调研数据做出实证检验,从而将非正规金融、信贷约束与家庭创业纳入同一分析框架,对已有研究进行了补充和完善。针对以上问题的分析,首先,有助于从微观层面探明非正规金融市场对农村家庭创业的影响机制,为我国农村家庭为何能在面临信贷约束和缺乏正规金融支持的背景下识别创业机会并进行创业活动提供机理解释与经验证据;其次,在现阶段我国农村金融市场化和家庭收入多元化的背景下,研究农村家庭的创业融资行为更具有现实意义,本文分析有助于在了解正规金融部门放贷限制的基础上,得到非正规金融部门在为农村家庭创业提供金融服务中的相对优势,以期为农村金融改革方向提供建议,同时更好地利用民间资本支持农户就业和经济发展,发掘出农村经济增长的潜在动力。本文第二部分进行理论分析并提出研究假说,第三部分为数据来源与统计分析,第四部分介绍实证设计及结果,第五部分为结论及启示。

二、理论分析与研究假说

(一)非正规金融促进农村家庭创业的拉力因素:正规信贷约束

信息经济学分析框架下的非对称信息和交易成本假说(Hoff和Stiglitz,1990)认为由于信息不对称所导致的逆向选择与道德风险会造成市场失灵及利率失衡,此时正规贷款者会通过信贷配给基于非价格条件分配贷款,以此达到市场均衡。冈萨雷斯-维加(Gonzalez-Vega,1984)提出正规金融机构在信息不对称下会减少贷款数额,形成来自于供给方的数量配给;鲍彻等(Boucher et al,2005)进一步发现当信贷交易成本或合约风险过高时,需求方也会因自主决策导致自我配给。基于此,潜在信贷需求向有效需求的转变不仅取决于信贷可获性,还取决于交易成本和合约风险。

具体到中国农村创业家庭,潜在创业者在初始投资前信息更为不透明,往往缺乏固定资产等能够向正规金融机构显示其良好信誉的标准信息禀赋,面临更严重的融资约束。在上述分析框架下,当农村正规金融市场中与信贷合约相关的信息不对称和执行问题导致利率出清市场的功能受限时,会产生非价格信贷配给。②其中,数量配给的产生是由于信息不对称导致正规金融机构供给意愿降低,其抵押物要求使得部分创业家庭被以数量配给的方式从正规金融市场排除,使得创业融资者面临正规金融决策所导致的供给型信贷约束;与此相对,交易成本配给和风险配给的产生是由于信息不对称造成潜在创业者的融资需求降低,产生“无信心申贷”(Kon和Storey,2003;张龙耀、江春,2011)而主动退出正规金融市场,使得创业融资者面临因自主决策所导致的需求型信贷约束。

基于此,本文认为非正规金融也通过两种途径促进农村家庭创业。一方面,非正规金融作为正规金融的有益补充,服务于受到供给型信贷约束的创业家庭;此时,创业融资者在无法获得足够正规贷款的情况下,被动选择非正规金融。对于这部分资金需求,相对于仅存在正规金融市场的情况,非正规金融的存在更有利于农村家庭创业。另一方面,非正规金融基于其信息优势以及甄别、审查监督与交易成本优势,服务于对正规金融部门产生需求型信贷约束的创业家庭;此时,具有外部资金需求并基于对贷款交易成本及合约风险等因素考虑的创业融资者,因其本身对投资机会以及对正规金融机构决策的判断等因素而放弃正规信贷供给,主动选择非正规金融。对于这部分资金需求,非正规金融相对于正规金融部门具有内生金融优势。

(二)非正规金融促进农村家庭创业的推力因素:内生金融优势

农村家庭创业初始融资依赖“软信息”,只有便于获取并处理这类信息的金融交易主体才能克服融资中的信息不对称。非正规金融市场参与者通常生活在同一社会网络中,贷款者不仅拥有关于借款者的先验知识,也便于收集更多相关信息;此外,非正规金融还具有范围经济优势,这种跨市场的合约关联降低了甄别、审查、监督以及贷款回收的成本,也有助于防止贷款者采取强制追款措施(Guirkinger,2008)。这些内生性和本土化特性使得非正规金融的贷款技术与合约条件不同于正规金融,其市场信息不对称程度较低,运作机制灵活,并且与当地生产力发展水平相适应(张宁、张兵,2015),具有内生性金融特征。

进一步而言,非正规金融对农村家庭创业的影响也源于其内生性,具体原因包括:(1)信息获取方面:与正规金融相比,农村非正规金融由于其地理和社会关系方面的临近性而具有信息优势,能够有效甄别借款者信息,并且作为其市场基础的社会网络可发挥隐性担保(杨农、匡桦,2013)作用,使其无需依靠家庭实物资产作为抵押担保,从而缓解家庭信贷约束,提高其创业资金可获性,进而影响农村家庭创业选择;(2)契约执行方面:非正规金融通过农村熟人社会网络内部的声誉机制、共同利益和道德规范等来进行信息密集型的审查和监督(Conning,1996;Hoff和Stiglitz,1990),有助于降低融资风险,缓解信贷约束并影响家庭创业选择;(3)交易规则和成本方面:农村非正规金融市场时滞较短、操作程序简单,并且其规则灵活,往往根据实际情况对贷款担保物、归还期限、利率和还款方式等进行创新——对于创业家庭而言获取便利,对于借贷双方而言则可降低交易成本,通过提高金融支持促进创业选择。

综上所述,由外部经济系统植入并自上而下设立的农村正规金融机构具有资金及规模经济优势,但由于在地理和社会关系方面距离借款者较远,在向信息不透明的农村创业家庭提供金融服务方面处于信息劣势,因而正规金融往往使用基于抵押物的贷款技术进行甄别、监督以及强制性的合同机制进行违约惩罚,以克服信息不对称;此外,在面对潜在创业家庭分散、小额的信贷需求时,正规贷款所依赖的正式制度安排会面临较高交易成本(林毅夫,2003)。这些因素共同导致正规金融难以为具有创新精神和企业家才能但缺乏抵押物的农村家庭提供服务,使其创业面临信贷约束。相比之下,基于亲缘、地缘等社会网络内生形成的非正规金融在向信息不透明、缺乏抵押物的创业家庭提供融资时具有信息获取、契约执行和交易成本等方面的优势,提高其市场效率并相应降低了违约率,使其能够服务于受到需求型和供给型信贷约束的潜在创业家庭,从而缓解创业融资约束,促进家庭实现创业选择。

进一步考虑创业者内部差异,全球创业观察(GEM,2014)的研究表明,在不同的创业动机下,创业效应也存在差异。相对于生存型创业,家庭主动进行的机会型创业有助于带来“更多的就业、更好的创新、更新的市场和更大的成长潜力”。因此,帮助潜在创业者把握创业机会、增强其创业动机是支持创业活动的重点(尹志超等,2015)。20世纪90年代产生的“金融发展与企业家精神”理论提出金融资源配置可以通过创业机会影响潜在创业者选择自我雇佣(创业)或是受雇(Bianchi,2010)。根据该理论,金融市场会影响经济机会,而内生于农村地区的非正规金融基于信息获取、契约执行和交易成本等方面的优势,通过不断降低金融服务门槛,支持贫穷却具有创新精神和企业家才能的潜在创业者把握并利用经济机会和资源,进而影响创业动机,使其更易成为机会型创业者。

根据以上分析,提出本文研究假说:

假说1:非正规金融通过缓解供给型与需求型信贷约束进而影响了农村家庭创业决策。

假说2:非正规金融促使农村家庭成为机会型创业者。

三、数据来源、变量选择与统计分析

(一)数据来源

本文所采用的数据来自于2015年7月,依托江苏农村金融发展研究中心课题组开展的一次江苏农村家庭(包括家庭农场和家庭经营型初创企业)融资和创业行为调查。调研区域江苏农村具有独特的分布特征,苏南和苏北地区在经济金融发展水平和结构方面差异较大,具备一定的研究代表性。

调查采用分层抽样与随机抽样相结合的方法。首先,根据地区经济发展水平差异,分别在苏南和苏北共抽取10个样本县(市、区);其次,对每个样本县(市、区)抽取其中具代表性的乡镇,并按类似方式从中抽取村或社区。最后,根据村或社区干部提供的信息,将村内居民按照收入水平差异分组,对每组抽取若干家庭作为样本。最终确定的抽样调研点中,苏南地区包括镇江句容和丹徒、南京高淳和六合,苏北地区包括宿迁泗洪和沭阳、连云港灌南和东海,共涉及25个镇,55个村,收回有效问卷865份。③问卷内容涵盖2013年—2015年间家庭特征、创业及经营情况、资产、收支、资金需求与借贷行为等信息。

(二)变量选择

1、非正规金融,主要包括亲戚、朋友和民间金融组织等借款形式。根据研究内容,本文讨论仅涉及其中用于创业投资、生产经营的商业性付息借款,而不包括用于生活消费的零息互助性借贷。

2、信贷约束。正规信贷约束指无法从正规金融机构获得创业所需资金,本文参考鲍彻等(Boucher et al,2005)的直接诱导式询问方法设计问卷以识别家庭创业过程中的信贷约束类型。④

3、农村家庭创业。已有文献多从职业转换角度出发,将创业定义为创建企业或自我雇佣(Evans 和 Jovanovic,1989;Hurst和Lusardi,2004;Cagetti和De Nardi,2006)。而在农村地区,多数家庭原本就是农业经营形式的自我雇佣,并且农村创业活动往往依赖家庭这种非企业化的组织形式,并非必须成立企业(张应良等,2015)。基于此,本文一方面将农村家庭的非农工商经营视为非农创业,另一方面,将租入土地从事较大规模农业生产⑤或改变原有生产经营方式⑥的农村家庭视为农业创业。在此基础上进一步考察创业动机,将家庭因缺乏就业选择、迫于生存压力而产生的创业视为生存型创业,将因发现创业机会和资源并主动进行的创业视为机会型创业⑦。

由样本数据可知,农村家庭选择创业的比例为29.36%,其中机会型创业占比达80.71%。进一步细分,在已创业家庭的资金来源方面,有48.43%的创业家庭得到正规金融市场借款,59.45%的家庭通过非正规金融市场融资,42.91%的家庭面临信贷约束,其中包括24.80%的需求型约束和18.11%的供给型约束。因此,对于存在创业融资需求的农村家庭而言,面临的来自于需求方自身的信贷约束情况明显大于其所受到的正规金融市场约束。并且较之于银行等正规金融渠道,农村家庭创业过程更多依靠非正规金融市场融资。样本家庭创业选择、信贷市场参与和所受信贷约束情况见表1。

表1 农村家庭创业选择及信贷市场参与 (单位:%)

注:比重a、比重b、比重c分别指代占本类别比重、占总样本比重、占创业家庭比重。

4、控制变量。参考已有研究,本文选取反映家庭和户主特征的变量作为控制变量,包括家庭资产、家庭规模、劳动力比例、户主年龄、受教育年限、健康状况和手艺技能等。除此外还包括地区特征变量。具体变量说明及描述性统计见表2。

表2 变量选择与说明

四、实证分析与结果

(一)非正规金融影响农村家庭创业的机制检验

为初步验证假说1,本文首先通过Probit模型分析非正规金融的服务范围。模型设定如下:

表3 非正规金融对农村家庭创业影响机制的实证分析

注:***、**、*分别表示在1%、5%、10%的水平下显著,括号中为标准误。以下各表同。

表3前四列汇报了使用总样本的Probit模型估计结果及其边际效应。模型(1)结果表明,受到供给型或需求型信贷约束的家庭均比未受信贷约束家庭更可能发生非正规金融市场融资;从边际效应来看,二者概率分别高出37.92%和45.11%,且非正规金融市场对缓解需求型信贷约束所起的作用更大。模型(2)将需求型和供给型信贷约束归为一类,估计结果同样证实受到信贷约束的家庭相对于未受信贷约束的家庭而言更可能向非正规金融市场借款,且其概率高出41.77%。此外,模型结果也表明家庭人口规模和户主年龄分别会提高和降低向非正规金融市场借款的概率,并且苏北地区的农户对非正规金融市场参与度更高。

基础回归结果显示非正规金融市场借款概率与信贷约束之间存在显著正向关系,但非正规金融并非家庭唯一融资渠道,有无信贷约束家庭在非正规金融市场参与方面的差异可能受到正规金融的影响。另外,考察非正规金融与信贷约束的关系是为验证其对家庭创业的影响机制,因此有必要将样本限定于创业家庭进行分析。基于此,我们选取无正规金融市场借款的子样本和创业家庭子样本分别进行重新估计,结果列于表3后四列。其中,模型(3)估计结果表明,在未借入正规借款的家庭中,受到供给型和需求型信贷约束的家庭发生非正规借款的概率仍然显著高于未受信贷约束的家庭,进而证实基础模型中受信贷约束家庭和非信贷约束家庭在非正规金融市场参与方面存在的差异,并非是由多数正规借款者不受信贷约束这一现象引起。在针对创业家庭样本的模型(4)中,估计结果仍显示非正规金融能够缓解创业家庭面临的不同类型信贷约束,并且对受供给方和需求方信贷约束家庭的边际效应分别达到52.42%和45.75%。除此外基础模型中的其他主要发现基本不变。

综上,实证结果验证了农村正规金融与非正规金融市场之间存在一定替代关系,农村非正规金融部门既服务于受到正规金融排斥即供给型信贷约束的家庭,也服务于因交易成本及风险等原因而受到需求型信贷约束的家庭。

(二)非正规金融对农村家庭创业选择的影响

为进一步考察非正规金融对农村家庭创业行为的具体影响及其作用机制,本文将创业选择作为被解释变量,具体指标包括家庭是否创业及是否为机会型创业。

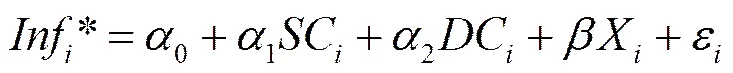

1.非正规金融对创业决策的影响。采用Probit模型进行检验,基础模型设定如下:

除此之外,正规金融变量在1%的水平上显著,对创业决策产生影响的边际效应为10.67%,略低于非正规金融;家庭资产变量在1%的水平上显著为正,表明家庭选择进行创业的可能性会随其财富的增加而提高,这与张龙耀等(2013)的发现一致,反映出家庭创业决策在实际中面临融资约束;家庭劳动力比重会对其创业决策产生显著的正向影响,表明家庭提供劳动的成员占比越高,能够为创业活动所获取和利用的资源与经济机会也随之增加,从而促进创业;户主身体健康状况越好、年龄越小,进行创业的可能性越大,另外苏南地区的农户相对苏北地区创业活跃度更高。

表4 非正规金融影响家庭创业决策的实证分析

但在以上回归中,非正规借款变量可能因反向因果关系和遗漏变量而导致内生性问题。一方面,选择创业的家庭可能相应资金需求也高;另一方面,家庭内部难以观测的能力和偏好因素可能会同时影响其借款和创业选择。为解决内生性问题可能导致的估计偏误,本文选取全村非正规金融发展水平作为家庭非正规借款的工具变量。一个村的非正规金融发展水平会影响单个家庭是否向非正规金融市场借款,但与家庭内部不可观测因素无关,且不受家庭创业决策影响。模型(6)为工具变量回归,其中Wald检验显示在1%的显著性水平上拒绝变量外生假设,也即原模型存在内生性;一阶段估计中工具变量在1%的水平上显著,因此,使用整村非正规金融市场发展水平作为农村家庭非正规金融的工具变量是合适的;估计结果表明,非正规金融对创业决策的影响仍然在1%水平上显著为正,而正规借款变量变为不显著,进一步证实非正规金融是影响家庭创业精神的重要因素。

那么,非正规金融市场是否是通过缓解信贷约束而提高家庭选择创业的概率呢?为检验非正规金融对家庭创业决策的作用机制,本文进一步区分受到信贷约束和不受信贷约束的子样本以分别估计两组家庭的创业决策行为;并在基础模型中引入非正规金融与信贷约束虚拟变量的交互项,以考察非正规金融能否放松正规信贷约束对家庭创业决策的制约,从而验证假说1。估计结果见表4模型(7)-(9)。

在模型(7)针对受信贷约束子样本的估计中,非正规金融变量对创业决策的影响在1%的水平上显著为正,表明非正规金融具有缓解创业资金约束的作用,并显著提高了受约束家庭的创业概率;⑨从边际效应来看,非正规金融对于提高受信贷约束家庭创业概率的边际效应为未受信贷约束家庭的1.7倍,⑩从而验证了“非正规金融——信贷约束——家庭创业”这一作用机制的成立。从两组模型其他变量差异来看,户主受教育程度只在受信贷约束子样本中对创业决策产生显著正向影响,表明信贷约束的存在使得家庭创业决策对教育产生更高依赖性;正规金融、家庭规模、户主技能和健康程度只在不受信贷约束子样本中显著,可能反映出这些因素难以在信贷约束条件下发挥作用。

进一步,模型(9)纳入信贷约束虚拟变量及其与非正规金融的交互项,结果显示信贷约束变量估计系数为负,其与非正规金融变量的交互项为正,两者分别在5%和1%的水平上显著;从估计系数来看,信贷约束对家庭创业决策抑制效应为-37.58%,而两者交互项系数为69.74%,表明家庭创业决策确实受到信贷约束的抑制,而非正规金融市场可以通过缓解家庭信贷约束而显著促进其创业选择,进一步验证假说1。其他控制变量的估计结果与基础模型基本一致,表明结论稳健。

2.非正规金融对创业动机的影响。为验证假说2,将家庭创业动机作为因变量,取1表示机会型创业,取0表示生存性创业。估计结果见表5。其中,模型(10)为基础Probit回归,结果表明非正规金融变量在1%水平上显著,也即非正规金融会促进创业机会的识别与创业资源的把握,从而提高主动创业概率。考虑到基础回归中非正规金融变量潜在的内生性,再次使用整村非正规金融市场发展水平作为其工具变量进行估计,结果见模型(11)。

在考虑了潜在的内生性后,回归结果显示非正规金融的边际影响为1.66,进一步证实非正规金融会促进机会型创业。但是,以上做法忽略了家庭创业决策对其创业动机的影响,可能会因样本选择问题而导致估计偏差。对此,采用模型(12)Heckman两阶段选择模型进行修正。其中,Wald检验拒绝了两式相互独立的原假设,表明将创业动机作为因变量进行直接回归确实存在样本选择问题;Heckman两阶段估计结果显示,非正规金融对创业动机的影响仍然显著为正。以上实证结果均表明非正规金融会促进家庭发现创业机会和资源并成为机会型创业者,从而验证假说2。

表5 非正规金融影响家庭创业动机的实证分析

另外,我们参考Wooldridge(2010)及Menkhoff和Rungruxsirivorn(2011)的做法,综合考虑样本选择性偏差和内生性问题,尝试结合Heckman两阶段模型和工具变量法进行估计。基本思想是利用Heckman第一阶段选择方程的回归结果,得到逆米尔斯比率并将其加入到工具变量回归中得到模型(13),估计结果同样支持文章结论。

(三)稳健性检验

为提高结果的稳健性和可信度,本文首先使用非正规借款额代替前文模型中的非正规借款变量进行重新估计;其次,借鉴马光荣、杨恩艳(2011)对非正规融资的衡量指标,使用“在需要用钱时愿意借钱的亲友数量”来衡量非正规融资渠道,重复以上检验。11估计结果仍支持非正规金融通过缓解信贷约束进而作用于农村家庭创业决策和创业动机,进一步支持了文章研究结论。

五、结论与启示

本文阐述了非正规金融通过缓解信贷约束进而影响家庭创业决策和创业动机的微观作用机制,并使用江苏省农村家庭调查数据进行了实证检验。研究结果表明,正规金融体系的信息不对称和市场不完善会造成农村家庭面临信贷约束,而内生于农村地区的非正规金融在信息获取、契约执行和交易成本方面均存在比较优势,不仅服务于面临正规金融排斥和数量配给的创业农户,也同样服务于出于对交易成本和合约风险等条件的考虑而偏好非正规金融的创业农户,也即非正规金融通过缓解供给型与需求型信贷约束进而影响了农村家庭创业选择,并使其更容易成为机会型创业者。该影响机制的验证也说明农村正规金融与非正规金融市场间存在部分替代关系,其隐含意为,如果潜在创业家庭较多受到需求方信贷约束和自我配给,那么推行土地抵押贷款等措施对于家庭创业所起的作用可能并不明显。

综上,本文研究结论验证了非正规金融对不同类型信贷约束的缓解作用,进而肯定其对农村家庭创业产生的积极影响;同时,本文也对将创业家庭非正规金融市场融资行为简单归因为无法获得正规借款的观点提出质疑。基于此,未来农村金融改革应充分考虑非正规金融的积极作用,并给予其明晰定位和市场化环境;为提高农村金融市场的资金配置效率,在推行现有的增量改革(金融广化)时更应推动农村金融体系降低服务门槛(金融深化),考虑融资主体的需求偏好,通过创新贷款技术和金融产品使创业家庭更好的获得金融服务。具体包括以下三个方面:第一,正规金融机构应提高家庭层面的风险管理能力并改进内部治理机制,降低对少数农户的重复放贷偏好;第二,为降低交易成本,需改善行政管理体系并简化贷款审批流程,降低抵押物品登记成本和贷款时滞,提高监督效率;从外部环境而言,减少行政干预、培育竞争性环境可能是有效的措施;第三,风险较高并且保险市场缺失的金融环境会使正规贷款者成为风险厌恶型,往往倾向于通过信贷合约条件将过高的风险传递给借款者。因此,应积极探索信用评价和抵押替代机制,完善农村保险市场,通过潜在地提高信贷供给、降低合约风险来提高市场效率,更好的服务于具有创新精神和企业家才能的农村家庭。总之,中国未来的农村金融改革应结合利用非正规金融的内生信息优势和范围经济优势以及正规金融的规模优势,缓解当前农村地区潜在创业群体所面临的不同类型信贷约束,促进农村家庭从生存型向经营型转变,并促进农村金融市场结构的完善、构建出能够有效服务于农村家庭创业的金融体系,更好地实现中国经济的包容性增长。

1. 程郁、罗丹:《信贷约束下农户的创业选择——基于中国农户调查的实证分析》[J],《中国农村经济》2009年第11期。

2. 卢亚娟、张龙耀、许玉韫:《金融可得性与农村家庭创业——基于CHARLS数据的实证研究》[J],《经济理论与经济管理》2014年第10期。

3. 马光荣、杨恩艳:《社会网络、非正规金融与创业》[J],《经济研究》2011年第3期。

4. 杨农、匡桦:《隐性约束、有限理性与非正规金融的扩张边界》[J],《国际金融研究》2013年第6期。

5. 尹志超、宋全云、吴雨、彭嫦燕:《金融知识、创业决策和创业动机》[J],《管理世界》2015年第1期。

6. 余泉生、周亚虹:《信贷约束强度与农户福祉损失——基于中国农村金融调查截面数据的实证分析》[J],《中国农村经济》2014年第31期。

7. 张宁、张兵:《农村非正规金融、农户内部收入差距与贫困》[J],《经济科学》2015年第1期。

8. Ahlin C. and N. Jiang, 2008, “Can Micro-Credit Bring Development? “[J],vol. 86(1), PP1-21.

9. Bianchi, M. , 2010, “Credit Constraints, Entrepreneurial Talent, and Economic Development”[J],, vol. 34(1), PP93-104.

10. Boucher S, Carte M and Guirkinger C. , 2005, “Risk Rationing and Activity Choice”[R]. Working Paper 05-010, University of California-Davis.

11. Demirgüc-Kunt, A. and Levine, R. , 2009, “Finance and Inequality: Theory and Evidence”[J],, Vol. 1(1), PP287-381.

12. Evans S. D. , and B. Jovanovic. , 1989, “An Estimated Model of Entrepreneurial Choice under Liquidity Constraints”[J],, vol. 97, PP808-827.

13. Mohapatra S. , Rozelle S. , Goodhue R. , 2007, “ The Rise of Self-employment in Rural China”[J],Vol. 35(1), PP163-181.

14. Han L. and Hare D. , 2013, “The Link between Credit Markets and Self-employment Choice among Households in Rural China”[J],vol. 6(26), PP52–64.

15. Hoff K and Stiglitz J. , 1990, “Imperfect Information and Rural Credit Markets: Puzzles and Policy Perspectives”[J],, vol. 5, PP235-250.

16. Hurst, E. and A. Lusardi, 2004, “Liquidity Constraints, Household Wealth, and Entrepreneurship”[J],, vol. 112, PP319-347.

17. Karaivanov A. , 2012, “Financial Constraints and Occupational Choice in Thai Villages. “[J],, vol. 97(2), PP201-220.

18. Menkhoff L. and Rungruxsirivorn O. , 2011, “Do Village Funds Improve Access to Finance? Evidence from Thailand”[J],vol. (1), PP110–122.

19. Mohapatra S. , Rozelle S. and Goodhue R, 2007, “The Rise of Self-employment in Rural China”[J],, vol. 35 (1), PP163–181.

20. Nykvist, J. , 2008, “Entrepreneurship and Liquidity Constraints: Evidence from Sweden”[J],, vol. 110(1), PP23-43.

21. Pellegrina LD. , 2011, “Microfinance and Investment: A Comparison with Bank and Informal Lending”[J],, vol. 6(39), PP882–897.

22. Tate, G. , 2010, “Entrepreneurship and the Environment for Rural SMEs in the Shropshire Hills, UK, 1997-2009”[J],vol. 19(2), PP191-207.

23. WooldridgeJ. M. Econometric Analysis of Cross Section [M] , The MIT Press, 2010.

(LF)

①主要包括国有商业银行、农村商业银行和农村合作银行、政策性银行以及新型农村金融机构等。

②任劼等(2015)指出正规信贷约束背后存在着配给机制。如要识别创业家庭的正规信贷约束,可将其转化为对不同信贷配给方式的衡量(Zeller,1994;Barham et al. ,1996;Duong和Izumida,2002;刘西川、程恩江,2009)。

③其中苏北地区418户,苏南地区447户。

④信贷约束类型的识别通过询问:A. 是否向银行申请贷款;B. 如果向银行申请过贷款,是否全部获得批准;C. 未申请银行贷款的原因这三个问题来进行。问卷中关于未申请银行贷款的原因是:1-即使申请也得不到;2-害怕失去抵押物;3-不需要贷款;4-利率太高;5-申请程序复杂、花时间;6-担心投资失败不能按时还款;7-不知道贷款手续;8-贷款额度太小不能满足需要;9-有其他贷款。对于提出贷款申请但未获批准或者未获全额批准的家庭以及在问题③中选择1和8项的家庭,认为其不符合正规金融机构贷款条件,受到供给型信贷约束;在问题③中选择2、5、6、7项的家庭,认为其出于交易成本和风险等因素的考虑,受到需求型信贷约束。

⑤问卷中农村家庭的土地流转(转入)方式包括转包、转让、租赁、互换、入股、代耕和其他,本文将其中邻居或亲友间出于互助目的的小规模代耕代种排除在创业之外。

⑥例如从大田耕作转变为大棚生产、引入设施农业等。

⑦在问卷中,如果农村家庭初始创业动机为“想自己当老板”、“更灵活自由”、“挣得更多”,则视为机会型创业,如果创业原因是“找不到其他工作机会”或“生活所迫”则视为生存型创业。

⑧未受到信贷约束可视为Boucher,Guirkinger 和Trivelli(2005)信贷配给理论框架下发生价格配给的情形,具体包括两类:一类是获得正规金融市场借款且借款额能满足其需求的家庭,一类是因不具有收益率高于利率的投资项目而未发生借款行为(不具有有效借款需求)的家庭。

⑨这与程郁等(2009)的结论不同,本文认为这是由于先前研究并没有区分非正规借款用途所导致。

⑩根据模型(7)和(8)的估计结果,非正规金融对于促进受信贷约束家庭创业决策的边际效应为14.48%,对于不受信贷约束家庭创业的边际效应为8.48%,前者约为后者的1.7倍。

11 由于篇幅限制,具体估计结果在此不再展示,如有需求请联系作者。

* 本研究由国家自然科学基金青年项目“农村非正规金融的收入效应及其正规化研究”(项目编号:71403124)和江苏省2015年度普通高校研究生科研创新计划项目“普惠金融体系下农村金融市场准入门槛降低的影响”(项目编号:KYZZ15_0165)资助。