家族企业代际传承推动还是抑制了创新

汪祥耀,金一禾,2,毕 祎

(1.浙江财经大学 会计学院,浙江 杭州 310018;2.中南财经政法大学 会计学院,湖北 武汉 430073)

家族企业代际传承推动还是抑制了创新

汪祥耀1,金一禾1,2,毕 祎1

(1.浙江财经大学 会计学院,浙江 杭州 310018;2.中南财经政法大学 会计学院,湖北 武汉 430073)

文章将家族企业传承进程分为参与管理、共同管理和接收管理三个阶段,研究传承进程的不同阶段推动还是抑制了家族企业创新。文章利用2012-2014年A股主板上市家族企业的404个代际传承数据进行实证研究,发现家族企业代际传承会导致企业创新活动的减少。具体而言,二代进入家族企业管理层参与管理或者二代与一代共同管理企业日常经营活动抑制了创新,即参与管理降低了研发资金和研发人员的投入,共同管理也减少了研发投入强度;二代接任董事长职位完成接收管理后,可能会重新推动家族企业创新,使之逐渐恢复到未传承前的创新水平。因此,传承进程的三阶段划分可以作为家族企业代际传承研究的理论基础,需要充分认识到传承进程不同阶段的差异性,家族企业不能一味保护社会情感财富而忽视企业创新,进而影响企业的可持续发展。

家族企业;传承进程;创新

一、 引 言

创新是现代企业发展的根本推动力和价值创造的来源。在全面深化改革和加快经济转型的制度背景下,企业唯有通过不断创新才能实现可持续发展和价值突破,市场上的创新热情达到前所未有的高度。同时,创新研究也成为最富有理论前景的领域之一,目前学者普遍认识到创新对企业获取持续竞争优势有着重要作用[1-2],其中研发投入是企业业绩持续性增长的关键[3]57,但是创新领域的研究仍处于发展阶段,需要与现实主体、社会现象和经济环境等相结合。

创新是企业家和家族企业最鲜明的特征。在企业家精神和基业长青的驱动下,家族企业通过持续不断的创新探索,才得以在我国混合所有制经济及资本市场中占据重要的席位。经过三十多年的时间,家族企业创始人大多数年近花甲,二代也正值有所作为的年龄,企业正面临着代际传承的严峻挑战。家族企业的接班问题将成为今后观察中国私有企业演化方向的一个关键视角[4],我国家族企业代际传承研究也是企业实践者和理论学者们未来持续关注的热点[5]。

家族企业的创新活动对于家族企业的长期生存和繁荣具有重要意义[6],但是有研究表明,家族企业出于对社会情感财富的保护会普遍显示出风险规避的倾向从而减少创新[7][8]59。从家族企业的所有权和管理权来看,家族企业中股权集中度的上升对创新投入具有显著的阻碍作用[9],家族管理权对家族企业创新能力则有显著的负向影响[10]140;从传承的视角出发,代际传承对创新投入、创新活动和创新产出有直接作用[11]。Hauck和Prügl(2015)提出在任者在代际传承重要阶段支持创新,但是代际权威与创新呈负相关[12]104。周立新(2014)表明管理企业的家族代数对家族企业创新能力有显著的正向影响[10]140。现有文献大多从家族企业的所有权、管理权、家族涉入、家族权威、代际传承等家族特性对家族企业创新展开研究,但是缺乏对代际传承进程与创新的细节研究及作用机理分析,没有划分代际传承不同阶段并实证研究其与创新的关系。李婧等(2010)认为CEO与控制性股东之间的亲缘关系会影响企业的创新能力[13],而且企业CEO或董事长本身不同的特点也会导致企业研发支出有很大差异[14-15],应当重点关注家族一代、二代分别担任CEO或董事长下的创新行为。因此本文需要进一步细化代际传承进程的各个阶段来区分其对创新的影响是否存在显著性差异。本文以家族企业为研究对象,从代际传承的视角切入,将代际传承进程划分为参与管理、共同管理和接收管理三个阶段[16]61,研究传承进程的不同阶段是否推动或抑制了创新。

本文以2012-2014年沪深A股主板上市家族企业作为研究样本进行实证研究,研究结果表明,家族企业代际传承会导致企业创新减少,进一步发现传承进程中不同阶段的创新行为存在一定差异。其中参与管理和共同管理抑制了企业创新,出于社会情感财富的保护,二代参与管理家族企业降低了研发资金和研发人员的投入,同样地,一、二代共同管理也减少了研发资金的投入;基于创业导向和长期导向,二代接收管理后可能会重新推动家族企业创新,使之逐渐恢复到未传承前一代管理下的创新水平,但由于接收管理的家族企业样本过少、接班时间较短等客观原因,这一点还有待于进一步检验。总体而言,家族企业随着代际传承进程的深化,创新活动呈现先抑后扬的趋势,但完成接班后的创新活动趋势需要更广窗口及更多数据的支持。

本文可能的贡献主要在于:首先,进一步深化代际传承的三阶段理论,为基于参与管理、共同管理和接收管理的经济后果研究提供理论基础;其次,实证检验了家族企业代际传承对创新的影响,发现传承进程中的参与管理与共同管理阶段抑制了企业创新,而接收管理后可能会重新推动创新,传承进程中的创新行为变化是代理理论、社会情感财富理论和创业理论共同作用下的结果;最后,为家族企业在代际传承阶段实施创新战略提供了经验数据和实践启示。

二、 理论分析与假设提出

(一) 传承进程的三阶段理论

家族企业的代际传承并非是简单的父辈退出、晚辈接管,其中关系到继任计划、继任者的选择、继任过程、继任效果评估等一系列问题。代际传承是一个长期的社会化过程,并不是一个简单的事件[17],应该从多个阶段来研究和分析。在我国很大一部分家族企业创始人在完全让出领导人位置后,仍保有一定的股权,股权转移并不能完全代表代际传承的始终。本文重点关注的是代际传承过程中实际经营管理权的传承,判断标准是公司公告中管理层岗位的变更。

本文沿用了汪祥耀和金一禾(2015)提出的代际传承三阶段模型[16]63,结合我国家族企业实际传承情况,深化代际传承研究内容,对该模型进行了改进和完善,试图使该模型更加适合我国现代家族企业的传承情况,同时也为本文提供理论基础。因此,本文将代际传承结合经营管理权的转移,以二代进入高管为起点、二代担任董事长为终点,根据二代对家族企业经营管理权的涉入程度,将传承进程具体分为三个阶段:参与管理、共同管理、接收管理。参与管理是指二代进入家族企业高管,担任董事会成员、副董事长或副总经理等重要但非关键职位,拥有投票权,参与企业的战略决策。共同管理是指一、二代分别担任董事长、总经理或总裁等关键职务,二代全面参与企业经营活动、辅佐一代共同管理,为接班做准备,这是一个共同共事的融合阶段。接收管理是指二代接任董事长职位完全独立负责家族企业的全面管理,相应的一代辞职完全退出或退位到董事再“看三年”,这是一个权力交接的阶段。至此为止,公司经营管理权的传承就当作结束,当然暂不考虑公司本身的董事长职位已经交接但其控股公司的董事长等职位还保留在一代手中等情况。

(二) 传承进程与企业创新

家族社会情感财富保有视角是解释家族行为的一个常用视角,约束型社会情感财富会抑制家族企业的创新投入,而延伸型社会情感财富则会促进家族企业的创新投入[18]。社会情感财富的保有是家族企业的主要目标,研发可能会导致社会情感财富的损失[19],在代际传承的关键时期,家族企业尤其看重社会情感财富,因此更可能会减少研发行为。同时家族企业的利他主义会导致一系列的代理问题[20]313,企业创始人在利他主义的驱使下可能会通过挪用企业资源进行转移支付,使得企业出现较高的消费率和较低的投资率[21]。一代为使二代更令人信服,也可能会通过减少研发支出操纵财务利润,使得企业相关利益者暂时更加关注传承时期的短期利益[22]。总之,家族企业在代际传承阶段普遍显示出风险规避的倾向,投入较少的研发资金[23],家族企业并不认为家族内部领导权的传承阶段是企业进行创新活动的一个机会[12]104。基于社会情感财富的保护和利他主义的驱动,家族企业代际传承可能会造成企业内部资源的消耗,降低企业的创新性。因此基于以上分析,本文提出如下假设:

H1:家族企业的代际传承会导致企业创新的减少。

在代际传承初期的参与管理阶段,二代刚刚涉入家族企业管理层,为了使传承顺利进行,同时延续家庭成员之间的社会情感财富,拥有企业控制权的家族更倾向于降低该阶段的风险[20]313。一代创始人在经营企业时期树立了绝对的权威,但是家族企业在传承进程中往往会伴随着创业者权威的改变和继任者权威的适应和巩固[24]。企业中大部分元老级人物和有威望的早期员工,对创业者产生高度的契约心理[25],传承开始时他们往往会对二代继任者产生不信任心理,从而对创始人的心理契约遭到破坏。虽然二代往往要比一代有更高的学识和更为广阔的国际视野,但是企业进入了代际传承阶段后,一代往往会对企业进行一定程度的股权稀释,使得二代对于企业影响力并不大[26]。基于传承初期的风险规避,同时考虑到二代权威性不足,难以发挥异质性优势,家族企业在参与管理阶段的创新能力可能相对较弱,因此提出如下假设:

H2:二代参与管理与家族企业创新呈负相关关系。

在一、二代共同管理阶段,二代权威相对有所提升,但仍然面临着“少主难以服众”的局面[27],此时二代往往会着重当下企业的利益,期望做出一定的业绩以树立权威,并不急于进行长期的投资。研发本身具有高度的不确定性,是家族企业面临的一项高度风险性的决策,一、二代共同管理下的决策通常更加谨慎保守,由于强烈的不安全感和家族企业防御性的经营特点,家族企业会尽量减少不确定性的行为。此外,共同管理是接收管理的前奏,家族企业为了给二代的顺利接班创造稳定和利好的条件[16],家族企业不太倾向于进行企业创新等长期投资。因此针对传承进程的共同管理阶段,本文提出如下假设:

H3:一代与二代共同管理与家族企业创新呈负相关关系。

研究二代接收管理企业的阶段,本文可以从创业的视角来解释,在这种视角下,企业所有者的完全接管与企业追求新的商业机会有关[28]。代际涉入是推动家族企业创业的重要因素,二代完全进入家族企业往往会推动企业的创新和创业[29]。此时,二代已经完全成为家族企业新的领导者,共同的家族身份使得家族企业不存在所有者和管理者利益不一致的情况,使得家族更加关注企业长期效益,投资具有长期效益的项目,例如研发投资等[30]。在这种情况下,企业短时间之内不会再有高管更换,企业内部相对稳定,此时家族所有者和管理者职责部分重叠甚至完全重合,能够将企业与管理团队的利益趋向一致,从而能有效缓解企业研发投入中的代理问题[8]54。随着接管时间的增加,接管企业的二代与企业中各个层级的员工建立起长久的契约关系,根据马斯塔卡里奥提出的契约——关系双重治理机制模型来看,所有者家族成员之间交往越多,共同价值观越强,企业对投资决策的影响越高,这个时候家族企业往往会做出利于企业长久发展的投资决策。基于以上理论,二代顺利接管企业之后,多倾向于创新创业。针对代际传承的接收管理阶段,本文提出如下假设:

H4:二代接收管理与家族企业创新呈正相关关系。

三、 实证研究设计

(一) 样本建立和数据筛选

本文以2012-2014年沪深A股主板上市家族企业作为研究样本,研究家族企业传承进程的不同阶段对企业创新的影响。按照苏启林和朱文(2003)提出的家族企业的标准——最终控制人能追踪到自然人或家族,且最终控制人直接或间接持有的公司必须是被投资上市公司第一大股东来删选样本[31]。本文在保证数据准确性和客观性的基础上,对初始数据进行了如下处理:剔除金融类上市家族企业;剔除在观测年度为ST、* ST 的上市家族企业;剔除控制人为外资类、社会团体类、集体类和职工持股会的企业;剔除在2012-2014年间,企业实际控制人发生变更的样本;剔除财务数据缺失或异常的观测值。通过以上数据的筛选最终得到非平衡面板数据404个观测值,分别为2012年为133个,2013年为137个,2014年为134个。本文利用Stata12.0进行实证分析,并对模型中涉及到的变量样本进行了上下1%的Winsorize处理,用以排除异常值对实证结果的影响。

本文使用的数据主要来自于国泰安数据库和色诺芬数据库。从国泰安数据库下载民营企业上市公司基本数据信息,筛选出实际控制人为自然人或者家族的企业;在民营企业治理结构数据库中下载相关数据,判断企业实际控制人与第一大股东名称,利用上海证券交易所、深圳证券交易所、新浪财经、百度等互联网工具核对是否相一致,判断选取的企业数据是否属于上市家族企业,即是否为本文研究的对象;在国泰安数据库中的中国上市公司治理结构数据库下载高管个人资料、历年高管名单变化和年报高管简历,同时结合百度、巨潮资讯网等互联网工具来佐证,手工整理出家族企业代际传承的样本。企业创新的数据选取于国泰安数据库和色诺芬数据库,对于数据中有遗漏的情况,本文结合公司年报加以补充。

(二) 变量定义和模型构建

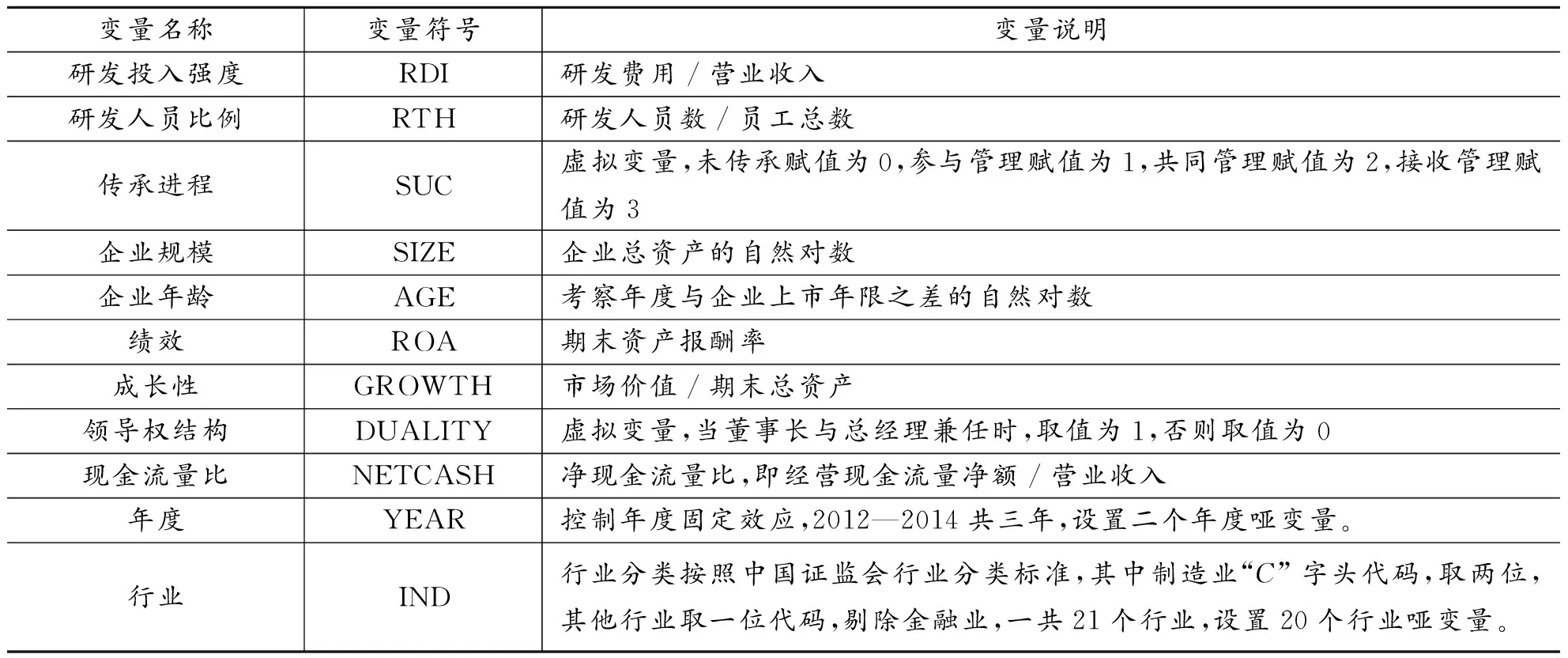

本文使用的主要变量如表1所示。本文用研发投入强度(RDI)和研发人员比例(RTH)衡量被解释变量——企业创新,家族企业对研发资金和研发人员的投入能够很好地反映企业创新。本文将解释变量——传承进程(SUC)分为参与管理(INVO)、共同管理(COMA)和接收管理(TAKE)三个阶段,将未传承(UNSUC)的样本作为控制组,进行对比实证研究。

表1 变量及其定义一览表

本文主要参照研究家族企业创新投入的文献[3]60 [32-34],在已有模型的基础上,增加了本文实证研究所需要的变量,构建了以下模型:

RDI=α0+α1SUC+α2SIZE+α3AGE+α4ROA+α5GROWTH+α6DUALITY+α7NETCASH+∑IND_dummy+∑YEAB_dummy+ε

(1)

RTH=α0+α1SUC+α2SIZE+α3AGE+α4ROA+α5GROWTH+α6DUALITY+α7NETCASH+∑IND_dummy+∑YEAR_dummy+s

(2)

四、 实证检验及结果分析

(一) 描述性统计

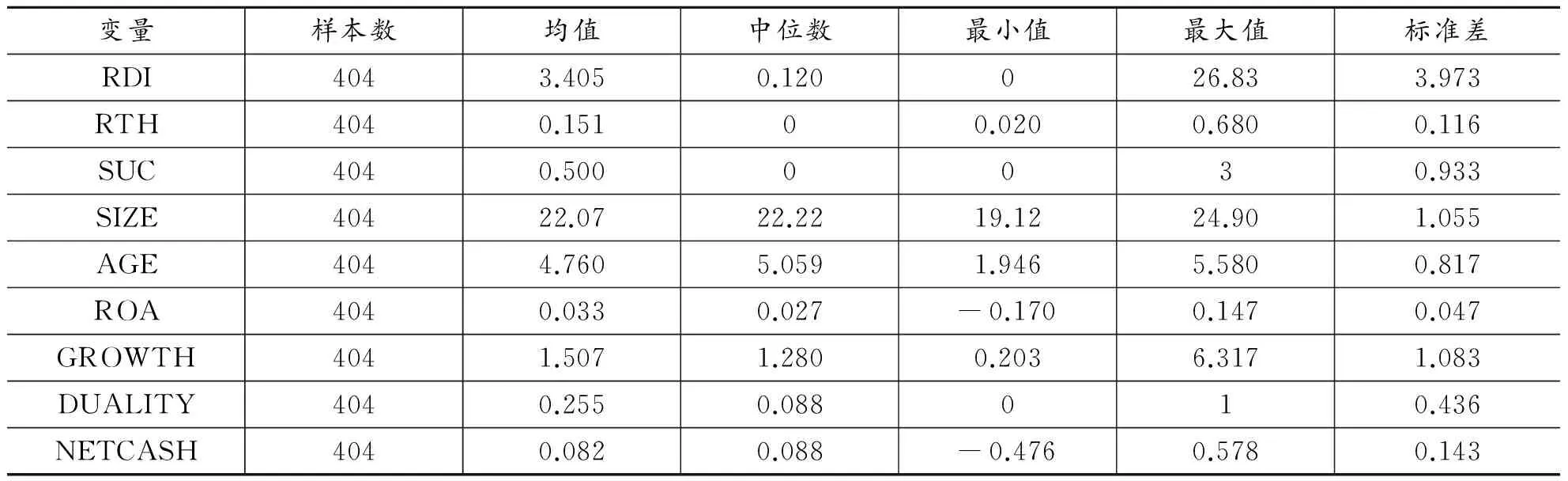

本文选取了2012-2014年142个上市家族企业,共404个观测值,为了更好地反映样本数据的基本特征,表2给出了本文主要变量的描述性统计结果。研发投入强度(RDI)的均值为3.405,其中最小值为0、最大值为26.83,说明部分上市家族企业研发费用为零,并且不同上市家族企业存在较大的差异。研发人员比例(RTH)的均值为0.151,其中最小值为0.020、最大值为0.680,说明上市家族企业对研发人员皆有投入。传承进程(SUC)设置为虚拟变量,未传承(UNSUC)取值为0、参与管理(INVO)取值为1、共同管理(COMA)取值为2、接收管理(TAKE)取值为3,均值为0.500,标准差为0.933。

表2 主要变量的描述性统计

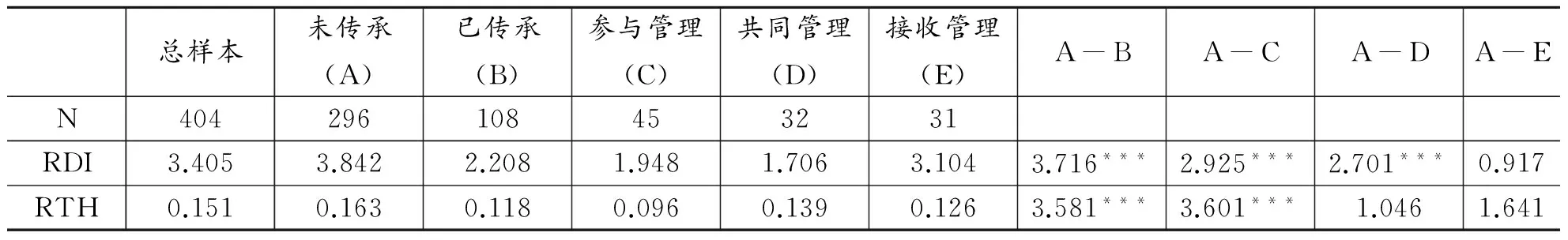

(二) 单变量分析

本文上市家族企业总样本共404个,其中未传承(UNSUC)的样本296个,发生代际传承(SUC)的样本108个。进一步,按照代际传承三阶段理论将上市家族企业的传承进程(SUC)进行细分,其中参与管理(INVO)45个、共同管理(COMA)32个、接收管理(TAKE)31个。表3给出了单变量分析结果,分别对比三阶段与未传承下的研发投入强度(RDI)和研发人员比例(RTH)的均值差异。通过T检验结果发现,已传承下的研发投入强度(RDI)和研发人员比例(RTH)在1%的水平上显著低于未传承下的研发投入强度(RDI)和研发人员比例(RTH);参与管理下的研发投入强度(RDI)和研发人员比例(RTH)在1%的水平上显著低于未传承下的研发投入强度(RDI)和研发人员比例(RTH);共同管理下的研发投入强度(RDI)在1%的水平上显著低于未传承下的研发投入强度(RDI)。总体来说,参与管理(INVO)和共同管理(COMA)与未传承(UNSUC)相比在创新投入存在显著的差异,接收管理(TAKE)与未传承(UNSUC)差异不大。

表3 单变量分析

(三) 相关性分析

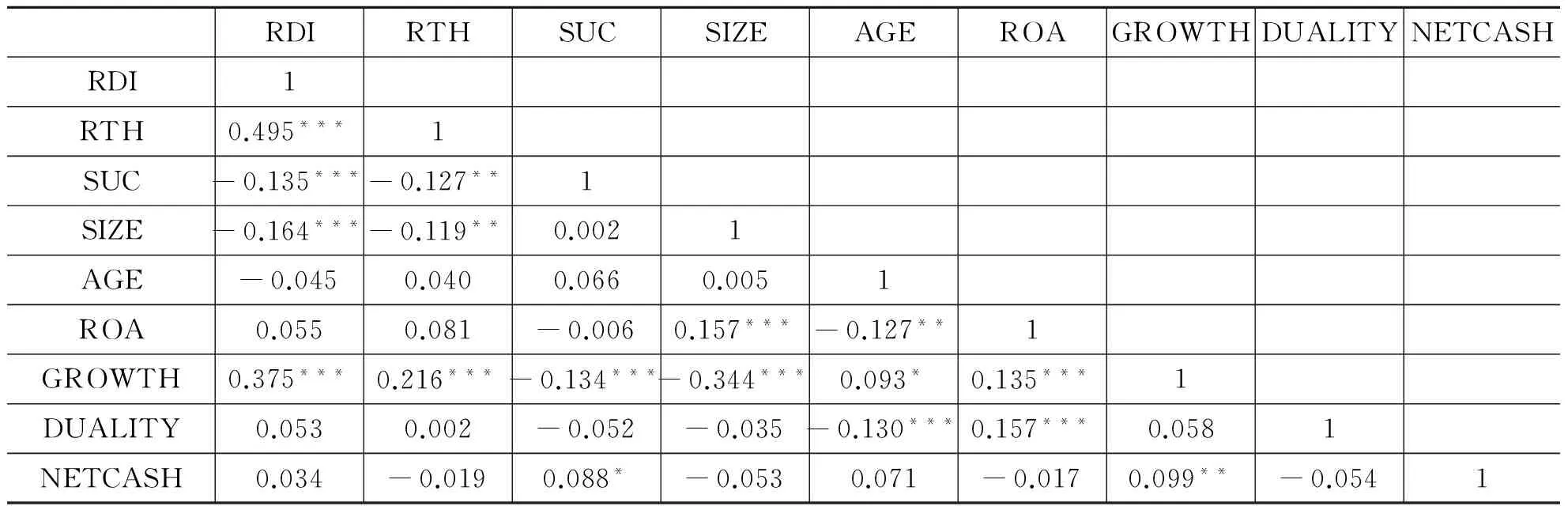

表4列出了本文所要考察的主要变量之间的Pearson相关系数矩阵。其中,研发投入强度(RDI)与传承进程(SUC)的相关性系数为-0.135,在1%的水平上显著负相关;研发人员比例(RTH)与代际传承(SUC)的相关性系数为-0.127,在1%的水平上显著负相关,初步得出了上市家族企业代际传承对企业创新显著的抑制作用。

表4 主要变量的Pearson相关系数矩阵

(四) 多元回归分析

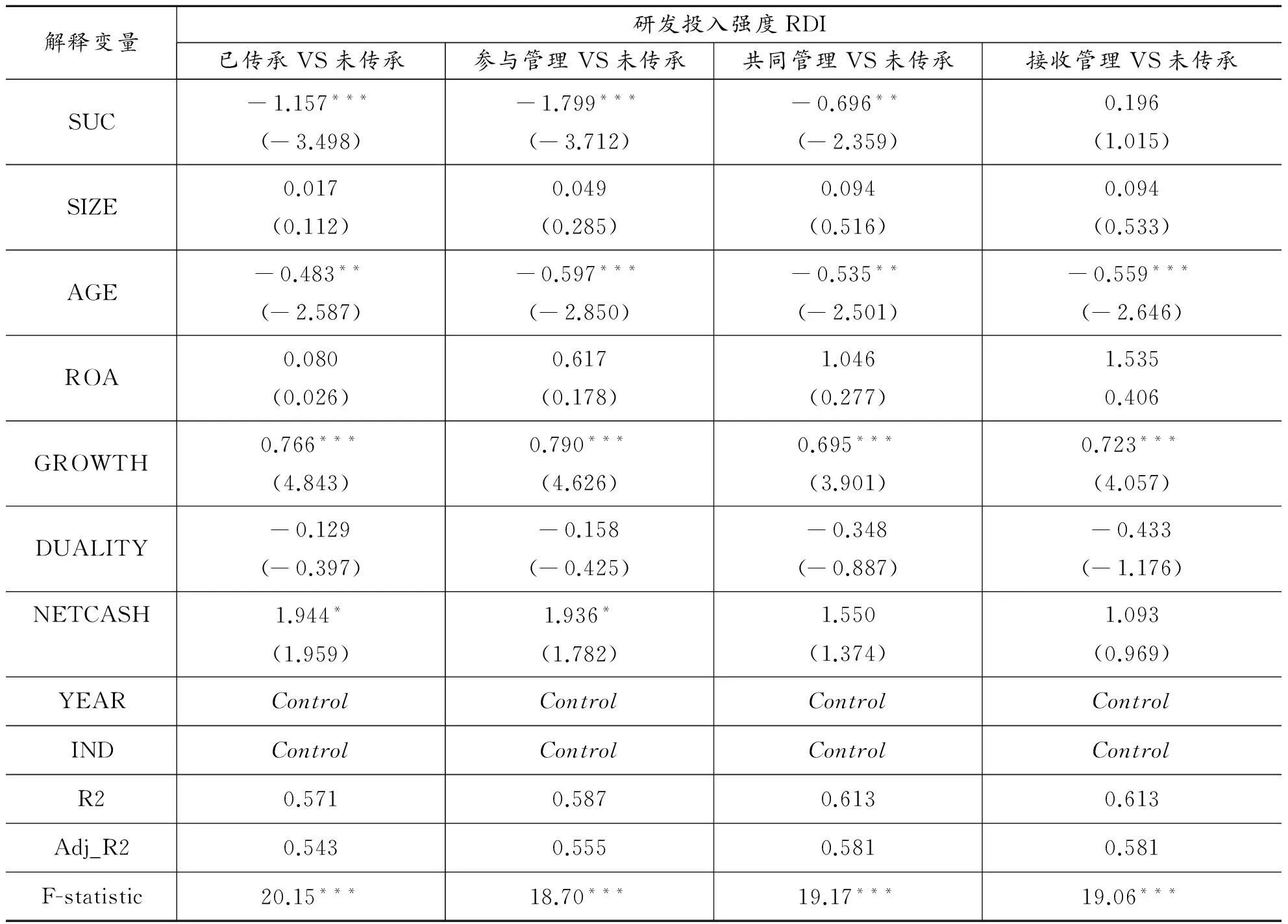

表5列示了家族企业传承进程的不同阶段与企业研发投入强度的多元回归分析结果。本文在进行回归时,加入了企业规模(SIZE)、企业年龄(AGE)、绩效(ROA)、成长性(GROWTH)、领导权结构(DUALITY)、现金流量比(NETCASH)等基本控制变量,同时控制了年度(YEAR)和行业(IND),以观察回归分析结果的稳健性。实证检验中,以未传承(UNSUC)样本为控制组,分别对比传承进程(SUC)、参与管理(INVO)、共同管理(COMA)、接收管理(TAKE)与研发投入强度(RDI)的关系。其中,传承进程(SUC)与研发投入强度(RDI)的回归系数为-1.157,在 1%的水平上显著负相关,验证了假设H1,说明代际传承会导致家族企业研发资金投入的减少;参与管理(INVO)与研发投入强度(RDI)的回归系数为-1.799,在 1%的水平上显著负相关,验证了假设H2,说明参与管理阶段减少研发资金投入;共同管理(COMA)与研发投入强度(RDI)的回归系数为-0.696,在 5%的水平上显著负相关,验证了假设H3,说明共同管理同样降低了研发资金的投入;接收管理(TAKE)与研发投入强度(RDI)的回归系数为0.196,正相关但不显著,H4没有得到验证,但是仍然说明接收管理与研发投入强度可能存在的正向关系。

表5 传承进程与研发投入强度的多元回归分析结果

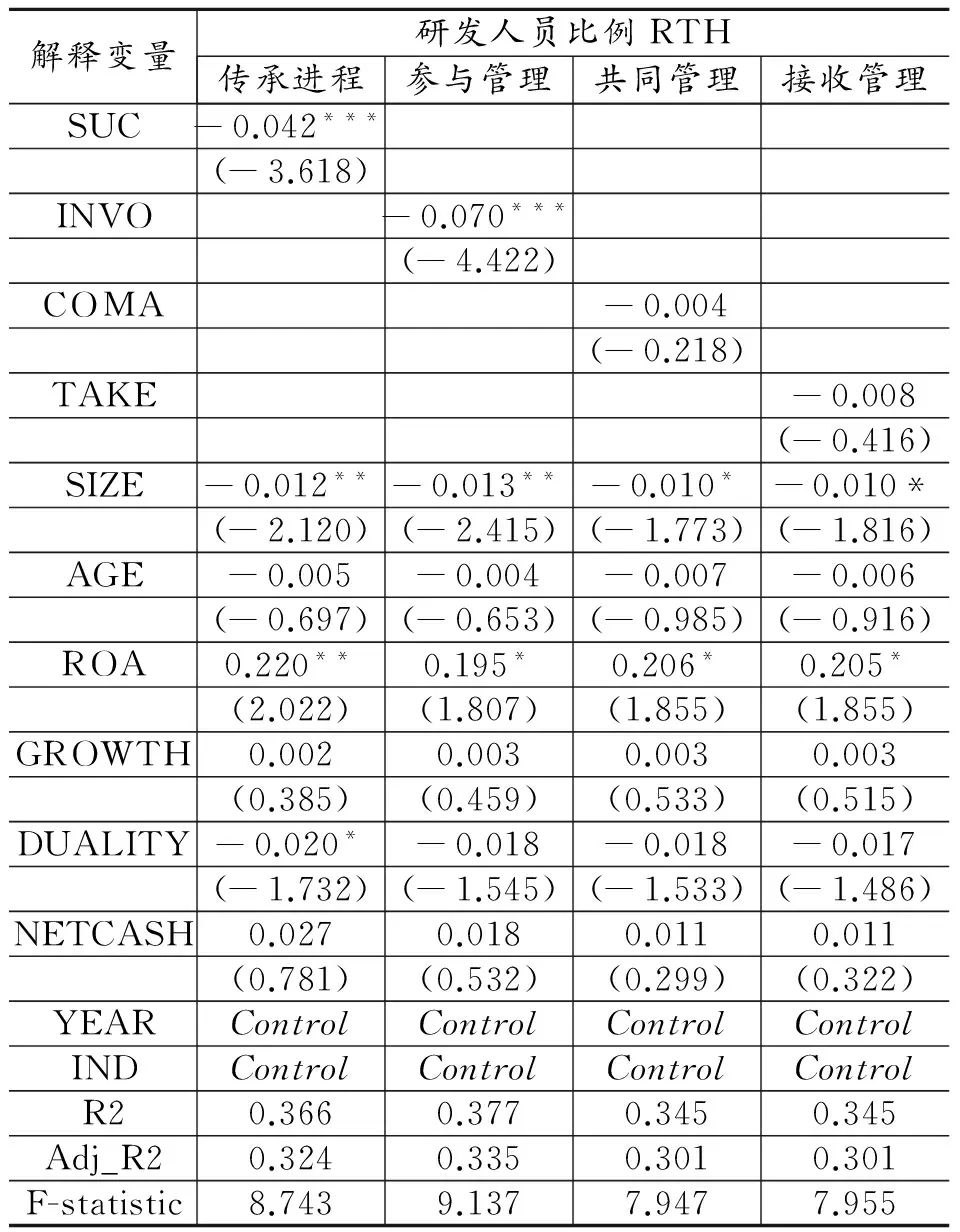

表6说明了代际传承进程的不同阶段对企业研发人员比例的影响。回归结果显示,传承进程(SUC)与研发人员比例(RTH)的回归系数为-0.042,在 1%的水平上显著负相关,验证了假设H1,说明代际传承会显著降低研发人员比例;参与管理(INVO)与研发人员比例(RTH)的回归系数为-0.071,在 1%的水平上显著负相关,验证了假设H2,说明参与管理减少了研发人员的投入;共同管理(COMA)与研发人员比例(RTH)的回归系数为-0.012,负相关但不显著,没有验证假设H3;接收管理(TAKE)与研发人员比例(RTH)的回归系数为-0.003,负相关但不显著,H4也没有得到验证。共同管理和接收管理下的研发人员投入还有待进一步检验。

综上所述,实证检验结果发现,家族企业代际传承会导致企业创新的减少,二代参与管理显著抑制了企业创新,一、二代共同管理在一定程度上抑制企业创新。具体来说,二代参与管理家族企业降低了研发资金和研发人员的投入,同样地,一、二代共同管理也减少了研发资金的投入。二代接收管理后,基于创业导向和长期导向的理论分析可能会推进企业创新,但本文实证结果显示接收管理与企业创新之间不存在显著的相关性。可能的解释是,随着二代接管时间的增长,R&D投入也逐渐增加,传承进程与企业创新的相关性由共同管理阶段的显著负相关向缩小的方向发展,导致接收管理实证结果并不显著。但是同样说明了接收管理推动企业创新的可能性,最终逐渐恢复到未传承前的创新水平,这需要时间来证明。

表6 传承进程与研发人员比例的多元回归分析结果

(五) 稳健性检验

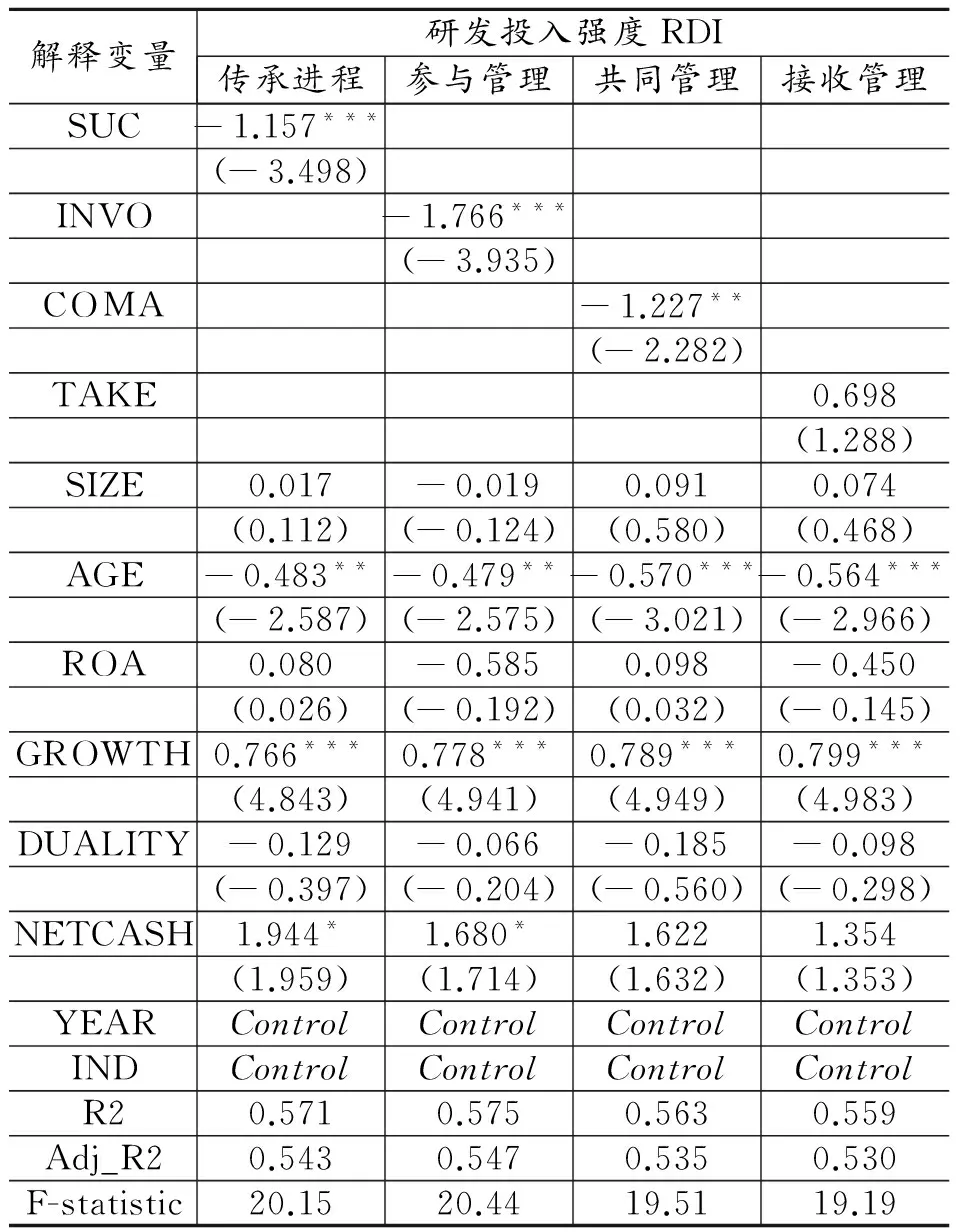

进一步检验传承进程的参与管理(INVO)、共同管理(COMA)、接收管理(TAKE)相对于代际传承的其他阶段对企业创新的影响,作为稳健性检验的结果。如表7、表8所示,检验结果与之前得出的结论不存在实质性差异,表明本文的实证结果基本是稳健的。

表7 传承进程与研发投入强度的稳健性检验

解释变量研发投入强度RDI传承进程参与管理共同管理接收管理SUC-1.157***(-3.498)INVO-1.766***(-3.935)COMA-1.227**(-2.282)TAKE0.698(1.288)SIZE0.017-0.0190.0910.074(0.112)(-0.124)(0.580)(0.468)AGE-0.483**-0.479**-0.570***-0.564***(-2.587)(-2.575)(-3.021)(-2.966)ROA0.080-0.5850.098-0.450(0.026)(-0.192)(0.032)(-0.145)GROWTH0.766***0.778***0.789***0.799***(4.843)(4.941)(4.949)(4.983)DUALITY-0.129-0.066-0.185-0.098(-0.397)(-0.204)(-0.560)(-0.298)NETCASH1.944*1.680*1.6221.354(1.959)(1.714)(1.632)(1.353)YEARControlControlControlControlINDControlControlControlControlR20.5710.5750.5630.559Adj_R20.5430.5470.5350.530F-statistic20.1520.4419.5119.19

注:“*”、“**”、“***”分别表示在10%、5%、1%水平上显著;圆括号内表示的是T值。

表8 传承进程与研发人员比例的稳健性检验

解释变量研发人员比例RTH传承进程参与管理共同管理接收管理SUC-0.042***(-3.618)INVO-0.070***(-4.422)COMA-0.004(-0.218)TAKE-0.008(-0.416)SIZE-0.012**-0.013**-0.010*-0.010*(-2.120)(-2.415)(-1.773)(-1.816)AGE-0.005-0.004-0.007-0.006(-0.697)(-0.653)(-0.985)(-0.916)ROA0.220**0.195*0.206*0.205*(2.022)(1.807)(1.855)(1.855)GROWTH0.0020.0030.0030.003(0.385)(0.459)(0.533)(0.515)DUALITY-0.020*-0.018-0.018-0.017(-1.732)(-1.545)(-1.533)(-1.486)NETCASH0.0270.0180.0110.011(0.781)(0.532)(0.299)(0.322)YEARControlControlControlControlINDControlControlControlControlR20.3660.3770.3450.345Adj_R20.3240.3350.3010.301F-statistic8.7439.1377.9477.955

注:“*”、“**”、“***”分别表示在10%、5%、1%水平上显著;圆括号内表示的是T值。

五、 结论、启示与展望

本文基于理论和现实提出家族企业代际传承三阶段模型,将代际传承进程分为参与管理、共同管理和接收管理三个阶段,分别研究传承进程中的不同阶段对家族企业创新的影响,并得出以下结论。

家族企业代际传承会导致企业创新的减少,并且传承进程中不同的阶段对创新的作用存在一定差异。家族企业在代际传承这一关键且动荡的阶段,在利他主义的驱动下往往更关注企业短期利益和家族和谐稳定,为了保护社会情感财富从而减少企业创新。具体而言,基于传承初期的风险规避和社会情感财富的保护,二代进入企业管理层担任董事等职务参与管理,抑制了企业创新,参与管理下的研发资金和研发人员投入相对较低。一、二代共同管理,分别担任董事长或总经理,由于二代权威不足和创新的不确定性,为了保证二代能够顺利接班,从而也相对抑制了企业的创新,具体表现在研发资金投入的减少。基于创业导向和长期导向的理论分析,二代接收管理后可能会重新推动家族企业创新,但由于样本过少、接班时间较短等客观原因,这一点未能得到有效验证。可能的解释是,随着二代接管时间的增长,R&D投入也会逐渐增加,传承进程与企业创新的相关性由共同管理阶段的显著负相关向缩小的方向发展,导致接收管理实证结果并不显著。

研究结果显示,二代参与管理或共同管理的家族企业往往具有较低的创新水平,有损于企业的长期发展。本文认为,家族企业切不可一味地为了保护家族社会情感财富而减少企业创新,这将严重影响家族企业的转型升级和可持续发展。因此,在保持家族对企业股权控制的同时,引进外部职业科技人才增强企业研发投入,适时、适度并有计划地推进企业研发团队的建设,既能确保家族对企业战略方向的把控,又能利用外部的专业人力资源力量提升企业的创新能力。其次,一代创始人可以适当让二代尽早进入家族企业接触企业治理,给予其充分的时间适应环境、建立权威,为二代接班创造条件,从而为家族企业的创新创业提供机会。最后,应当持续关注代际传承接收管理阶段的经济后果,接班的成功与否关键看一、二代的完全交接班,随着我国家族企业接班高潮的来临,样本足够支持研究者进行更深入和更全面的研究。

家族企业代际传承未来的研究方向应当基于代际传承三阶段理论,探究传承进程中不同阶段的投融资决策、创新创业、公司治理等的差异性以及其对家族企业成长和发展经济后果的影响,从而更好地理解家族企业代际传承过程中的财务和战略行为。将财务和战略行为与家族、企业的远景紧紧地结合在一起,才能有助于实现企业的长远发展,最终实现家族企业代际传承和基业长青的目标。

[1]熊军,章凯.中国民营企业动态环境下的适应性成长路径:一项追踪案例研究[J].管理世界,2009(2):27-36.

[2]魏江,冯军政,王海军.制度转型期中国本土企业适应性成长路径——基于海尔不连续创新的经验研究[J].管理学报,2011(4):493-503.

[3]杜兴强,曾泉,王亚男.寻租、R&D投资与公司业绩——基于民营上市公司的经验证据[J].投资研究,2012(1):57-70.

[4]韩朝华,陈凌,应丽芬.传亲属还是聘专家——浙江家族企业接班问题考察[J].管理世界,2005(2):180-223.

[5]陈凌,王河森.中国家族企业的历史发展与现代转型——第七届“创业与家族企业成长”国际研讨会侧记[J].管理世界,2012(4):153-158.

[6]陈凌,吴炳德.从二元性走向二重性:反思家族企业与创新的关系[J].福建论坛:人文社会科学版,2014(3):17-21.

[7]CHEN H L, HSU W T.Family Ownership, Board Independence and R&D Investment[J].Family Business Review,2009,22(4):347-362.

[8]严若森,叶云龙.家族所有权、家族管理涉入与企业R&D投入水平——基于社会情感财富的分析视角[J].经济管理,2014(12):51-61.

[9]李婧,贺小刚.高层管理团队中家族权威与创新能力研究:以家族上市公司为视角[J].管理学报,2012(9):1314-1322.

[10]周立新.家族涉入与家族企业创新能力:中国制造业家族企业的实证研究[J].研究与发展管理,2014(1):136-144.

[11]MASSIS A D, FRATTINI F, LICHTENTHALER U.Research on Technological Innovation in Family Firms Present Debates and Future Directions[J].Family Business Review,2013,26(1/3):10-31.

[12]HAUCK J, PRÜGL R.Innovation Activities during Intra-family Leadership Succession in Family Firms: An Empirical Study from a Socioemotional Wealth Perspective[J].Journal of Family Business Strategy,2015,6(2):104-118.

[13]李婧,贺小刚,茆键.亲缘关系、创新能力与企业绩效[J].南开管理评论,2010(3):117-124.

[14]刘运国,刘雯.我国上市公司的高管任期与R&D支出[J].管理世界,2007(1):128-136.

[15]文芳.上市公司高管团队特征与R&D投资研究[J].山西财经大学学报,2008(8):77-88.

[16]汪祥耀,金一禾.家族企业代际传承及二代推动战略转型的绩效研究[J].财经论丛,2015(11):61-70.

[17]GERSICK K E, LANSBERG I, DESJARDINS M, et al.Stages and Transitions: Managing Change in the Family Business[J].Family Business Review,2004,12(4):287-297.

[18]朱沆,ERIC K,周影辉.社会情感财富抑制了中国家族企业的创新投入吗?[J].管理世界,2016(3):99-114.

[19]LUIS R GOMEZ-MEJIA, CRISTINA CRUZ, PASCUAL BERRONE, et al.The Bind that Ties: Socioemotional Wealth Preservation in Family Firms[J].The Academy of Management Annals, 2011,5(1):653-707.

[20]LUBATKIN M H, SCHULZE W S, LING Y,et al.The Effects of Parental Altruism on the Govemance of Family-managed Firms[J].Journal of Organizational Behavior,2005,26(3):313-330.

[21]魏春燕,陈磊.家族企业CEO更换过程中的利他主义行为——基于资产减值的研究[J].管理世界,2015(3):137-150.

[22]BARKER V L, MUELLER G C.CEO Characteristics and Firm R&D Spending[J].Management Science, 2002,48(6):782-801.

[23]吴炳德,陈凌.社会情感财富与研发投资组合:家族治理的影响[J].科学学研究,2014(8):1233-1241.

[24]OSNES G.Succession and Authority: A Case Study of an African Family Business and a Clan Chief[J].International Journal of Cross Cultural Management, 2011,11(2):185-201.

[25]王宣喻,李满红.家族企业中的信任与控制[J].福建论坛:人文社会科学版,2006(6):26-30.

[26]朱沆,张威,何轩,等.家族、市场化与创业企业关系网络的交易成本[J].南开管理评论,2012(5):152-160.

[27]李新春,韩剑,李炜文.传承还是另创领地?——家族企业二代继承的权威合法性建构[J].管理世界,2015(6):110-124.

[28]NORDQVIST M, WENNBERG K, BAU’ M, et al.An Entrepreneurial Process Perspective on Succession in Family Firms[J].Small Business Economics,2013,40(4):1087-1122.

[29]KELLERMANNS F W, EDDLESTON K A, SARATHY R,et al.Innovativeness in Family Firms: A Family Influence Perspective[J].Small Business Economics,2012,38(1):1087-1122.

[30]关勇军,瞿旻.基于深圳中小板的家族企业与创新投入关系的实证研究[J].中国科技论坛,2012(7):38-43.

[31]苏启林,朱文.上市公司家族控制与企业价值[J].经济研究,2003(8):36-45.

[32]胡永平,何建国.对重庆上市公司R&D支出影响因素的实证研究[J].科学学与科学技术管理,2007(4):59-62.

[33]陈爽英,井润田,邵云飞.企业开放式创新的资源获取机制研究述评及展望[C].大连:第五届(2010)中国管理学年会,2010:189-199.

[34]唐清泉,黎文飞,蔡贵龙.家族控制、风险投资和企业R&D投资[J].证券市场导报,2015(1):32-28.

Does the Intergenerational Succession of Family Business Promote or Inhibit Innovation?

WANG Xiang-yao1, JIN Yi-he1,2, BI-Yi1

(1.AccountingSchool,ZhejiangUniversityofFinanceandEconomics,Hangzhou310018,China;2.AccountingSchool,ZhongnanUniversityofEconomicsandLaw,Wuhan430073,China)

This paper divides the succession process of family business into three phases, including Involved-in Management, Co-management, and Takeover Management, then researches whether the different phases of intergenerational succession promote or inhibit innovation.This paper does an empirical study about listed family firms in A-share main market during 2012-2014 years, a total of 404 data, and finds that the intergenerational succession of family firms leads to the reduction of enterprise innovation activities.The family firms with the second generation involved-in management and co-management inhibit innovation, namely, involvement management reduces the R & D investment of funding and personnel, and co-management also decreases R & D investment of funding.The second generation takeover management may promote the technological innovation of family firms to the innovation level before the succession gradually.Therefore, the three stages of succession process could be used as the theoretical basis of the research in the intergenerational succession of family businesses.We should be aware of the differences in the process.Family firms could not blindly protect social emotional wealth and ignore technological innovation, which will influence the sustainable development of the enterprise.

family firm; succession process; innovation

2016-09-23

教育部人文社会科学研究项目“代际传承、战略转型与企业绩效”(14YJA790053);浙江省自然科学研究项目“代际传承、创新效率与企业绩效”(Y17G020074);浙江省博士后科研项目“新常态下绿色信贷助推浙江产业转型升级的作用机制研究”(BSH1502136)

汪祥耀,男,教授,博士生导师,主要从事会计理论与公司治理;金一禾,女,助教,博士研究生,主要从事家族企业研究;毕祎,女,硕士研究生,主要从事家族企业研究。

F234.4

A

1000-2154(2016)12-0073-10