财务灵活性、CEO社会连带与企业绩效

户 青,陈少华,贺 琛

(1.厦门大学管理学院,福建厦门361005;2.湖北经济学院会计学院,湖北武汉430205)

●管理视野

财务灵活性、CEO社会连带与企业绩效

户 青1,陈少华1,贺 琛2

(1.厦门大学管理学院,福建厦门361005;2.湖北经济学院会计学院,湖北武汉430205)

文章以2007-2014年沪深A股上市公司为研究样本,分析财务灵活性与CEO社会连带对企业绩效的影响。研究发现,财务灵活性对企业绩效具有显著的正向提升作用;CEO社会连带对财务灵活性与企业绩效发挥显著的调节效应,强化了财务灵活性对企业会计绩效和市场绩效的提升效应。文章的研究丰富了财务灵活性与CEO社会连带对企业绩效影响的理论,对于优化企业财务决策和资源调配具有重要的实践指导意义。

财务灵活性;社会连带;企业绩效;财务决策

一、引言

2008年金融危机对全球经济带来巨大冲击,击垮了大量财务不佳的企业,财务灵活性问题引发广泛关注。财务灵活性(Financial Flexibility)是企业以低成本及时获取或调用资源,应对资金风险或把握投资机会,实现企业价值最大化的资源配置能力[1-3]。多位学者通过对财务经理进行调查研究,发现他们认为对公司资本结构决策最重要的驱动因素是获取和保持财务灵活性[4-6]。葛家澍和占美松(2008)认为分析企业财务状况必须重点关注财务灵活性等主要信息[7]。世界三大评级机构之一“惠誉”对发行人违约评级的关键评级指标中的财务状况包括财务灵活性。因此,企业在进行财务决策时必须对财务灵活性给予充分重视。

在我国,非正式关系广泛存在于政治、经济和社会的方方面面,对企业的经营发展产生重要影响。站在资源的角度,社会连带是企业与外部发生联系、获取外部资源的重要途径[8]。而财务灵活性是企业内部进行资源配置的重要体现,具体表现为企业的财务政策,比如现金持有、资本结构、股利分配等,这些财务行为具有内部联动性,单个行为的变动可能会影响到其他财务行为。因而,如何保持财务灵活性,以合理进行财务安排,保持适当流动性,是企业进行财务决策的重要问题。社会连带作为企业获取外部资源的重要途径,对企业内部资源配置也会产生影响。因此,有必要从资源内外联动的角度,对财务灵活性与社会连带影响企业绩效的机理和路径进行分析。

综上所述,本文立足于我国特殊的制度背景,以资源理论为理论基础,基于现有文献将财务灵活性与社会连带相结合来考察对企业绩效影响的研究的不足,从内外资源联动的角度综合考察二者对企业绩效的影响,并区分短期绩效和长期绩效分别进行检验和分析,为研究企业财务决策和资源配置的变化提供经验证据,对于我国新兴市场非正式关系普遍存在的制度背景下进行财务决策研究具有重要的启示意义。

二、文献综述

财务决策是公司财务研究中的一个难点。相关研究表明财务灵活性有助于企业合理进行财务安排,增强应对不利冲击的能力,把握良好的投资机会,进而提升企业价值[3,9]。因此,财务灵活性应当是有价值的,财务灵活性较高的企业相对财务灵活性低的企业应有一定的价值增量[1]。基于期权理论,财务灵活性较强的企业能够抓住更多投资机会,减少不利于企业发展的影响因素,最终提升企业绩效。Billett and Garfinkel(2004)认为高财务灵活性企业进入资本市场的成本较低,具备充足资金把握获利机会,提升企业价值[9]。Arslan et al.(2014)以1997年东南亚金融危机冲击为背景,采用东南亚五个国家和地区的上市公司为样本,研究发现危机前现金持有较高和负债水平较低的高财务灵活性企业,在金融危机时期,明显表现出更好的会计业绩和市场业绩[10]。可见,财务灵活性是影响企业绩效的重要因素。

社会连带是影响企业财务决策的另一重要因素。社会连带是企业构建外部关系的重要途径,以帮助企业获取所需资源。在中国非正式关系普遍存在的制度背景下,社会连带作为企业获取资源的重要影响因素备受学术界关注。社会连带主要包括政治连带、商业连带和银行连带等,一些学者重点研究了政治连带和企业绩效之间的关系[11-14];部分学者重点研究了商业连带与企业绩效之间的关系[15-19];也有学者重点研究银行连带对企业绩效的影响[20-24]。一般而言,通过社会连带关系发挥的隐性沟通作用,能为企业争取丰富的社会资本和商业资源,但是,社会连带的建立与维系需要企业付出一定的时间和资源,可能会增加企业的经营成本,从而影响企业绩效。

虽然学者们对这两个领域做出了许多有益的探索并取得一定成果,但是目前对这两方面的综合研究并没有给予充分的关注,相关的研究更是稀少。在我国特殊的制度背景下,非正式关系对于企业财务决策的影响不容忽视。因此,本文在考察财务灵活性对企业绩效影响的基础上,检验社会连带是否对财务灵活性与企业绩效之间关系产生影响,为优化企业的财务资源配置效率提供参考,对于企业进行财务决策和资源调配具有重要的启示意义。

三、理论分析与研究假设

(一)财务灵活性与企业绩效

财务灵活性体现了企业资源配置策略,并进而影响企业绩效,主要体现在三个方面:首先,资源配置。财务灵活性是企业进行资源配置的重要依据,为了避免陷入财务困境,保证企业的正常运转和良好运营,企业在进行资源配置时需要考虑财务灵活性,并根据外部环境的变化迅速做出调整,以维持良好的财务运转。其次,融资成本。当企业受到融资约束时,财务灵活性高的企业能够及时以低成本获取所需资金,避免企业资金链断裂,降低企业融资成本,进而提升企业绩效。第三,战略机会。财务灵活性高的企业有助于企业在适当的机会快速抓住发展机会,整合资源,扩大实力,实现企业战略目标。由于财务灵活性较低的公司具有较少的现金流和偏低的再融资能力,在遇到财务危机或者投资机会时,很难及时筹集大量现金度过危险期或者抓住机遇。因此,财务灵活性是影响企业绩效的一个关键因素,企业绩效应对财务灵活性有较强的敏感性。据此,提出假设1。

H1:控制其他因素不变,财务灵活性与企业绩效呈显著正相关关系。即财务灵活性越高,企业绩效表现越好。

(二)财务灵活性、社会连带与企业绩效

站在资源的角度,内部财务资源与外部社会资源是企业资源的两大组成部分。财务资源的获取与保持体现为企业的财务灵活性,财务灵活性的不同直接影响企业的财务决策,进而影响企业的绩效和价值。企业社会资源的获取体现在企业与社会组织之间的联系,社会资源通过影响企业的资源配置对其财务决策产生影响,而财务决策变动的后果将体现在企业绩效上,包括短期绩效和长期绩效两个方面。从成本的角度来看,社会连带的建立与维系需要企业投入一定的资源和精力,势必增加企业的运营成本,对企业的财务灵活性造成一定冲击,影响企业正常运营的投入,进而对企业绩效产生负面影响。从收益的角度来看,社会连带可能影响企业的融资规模和融资成本,扩大融资规模有助于提高企业的财务灵活性,降低企业资金链断裂的风险,在企业面临有利投资机会时,能够及时解决资金瓶颈的问题,从而为企业赢得宝贵的发展机遇;融资成本的减少降低了企业的经营成本,缓解因偿还借款本息带来的资金紧张,对财务灵活性起到正向的提升作

用。而且,社会连带可以为企业获取更多资源,如增加投资机会、获取政策优惠等等,这些机会和信息可能对企业的未来发展产生重大影响。当企业通过社会连带获取投资机会时,可适当提高财务灵活性的储备,以应对将要到来的发展机遇,为企业赢得未来发展空间,并促进企业价值的提升。根据以上分析,本文提出对立假设2。

H2a:控制其他因素不变,CEO社会连带会增加企业经营成本,削弱财务灵活性对企业绩效的提升,即CEO社会连带对财务灵活性与企业绩效具有负向调节效应;

H2b:控制其他因素不变,CEO社会连带能够给企业带来更多资源,强化财务灵活性对企业绩效的提升,即CEO社会连带对财务灵活性与企业绩效具有正向调节效应。

四、研究设计

(一)数据来源

本文以2007-2014年在沪深主板市场上市的A股公司为样本,经过以下程序的筛选:剔除数据缺失的公司;剔除性质特殊的金融类公司,剔除数据异常的公司。此外,为消除极端值对分析结果造成偏差,对连续性变量进行1%和99%水平的缩尾处理。本文所使用的财务数据主要来源于CSMAR和CCER数据库,社会连带通过CSMAR高管简历进行手工整理,以及通过新浪网、金融界等网站进行补充。数据处理采用Stata12.0和Execl2013。

(二)关键变量定义

(1)财务灵活性的测度方法:国内外文献对于财务灵活性的获取和保持主要关注企业的内部储备资金和外源融资资金。具体到企业的财务政策,已有的研究文献主要集中在现金持有、资本结构和股利政策等三个方面。相应地,对财务灵活性的界定可以从上述指标选择单一指标判定,或者多指标综合判定[25]。比如将现金持有或者财务杠杆作为财务灵活性的代理变量[4-5,26];或者同时将现金持有和财务杠杆作为衡量标准,对企业财务灵活性进行判定[10,27-28]。除此之外,也有一些研究认为财务灵活性应当是对企业财务政策的综合考量,需要反映企业财务状况的多个财务指标,测度企业的财务灵活性[10,29]。

在我国,企业的信贷资金大部分来自于银行借款,而股利政策比较特殊。因此,借鉴Arslan et al.(2014)和曾爱民等(2013)的研究,本文对于财务灵活性的衡量主要采用现金持有和财务杠杆两个指标[10,28],这两个指标分别反映了企业内部储备资金的财务灵活性,和获取外部筹资能力的财务灵活性,并对其进行单一判定和综合判定。具体做法为:将现金持有和财务杠杆分别进行行业平滑,分成两组,相应指标大于零的企业被界定为财务灵活性高的企业,指标小于零的企业被界定为财务灵活性低的企业。对于现金持有而言,企业的现金持有比率大于行业平均说明企业的现金持有比率较高,对此界定为财务灵活性更高。对于负债比率而言,负债比率越低,企业在遇到资金需求时越容易获取借款,即财务灵活性越高。需要说明的是,为了指标和符号的可比一致性,将负债比率的差额取相反值,也就是负债比率低于行业平均负债比率的企业具有的财务灵活性更高。当二者同时大于零,表明企业的资金储备和剩余负债能力更强,因此企业的财务灵活性更高。

(2)CEO社会连带的测度方法:CEO作为企业的关键领导者,其社会连带能够为企业带来稀缺信息和资源,比如获得政策优惠,获取有利投资机会,突破管制障碍等。借鉴张祥建等(2015)的做法,本文通过考察CEO的任职经历来衡量企业的社会连带[8],包括政治连带、商业连带和银行连带。采用赋值法对CEO政治连带进行测度,通过CEO是否曾经在相关政部门有过任职经历衡量,包括大人、政协、政府机关、事业单位等,没有政治连带赋值为0,地方赋值为1,中央赋值为2,中央和地方的赋值为3。商业连带是企业与其商业生态圈联系与合作的重要途径,CEO的商业连带有助于企业之间交流与学习,促进资源共享和利用效果,从而改善企业绩效。CEO的商业连带通过CEO在其他企业兼职岗位的数量进行测度,没有兼职的赋值为0,1个兼职岗位的赋值为1,2个兼职岗位的赋值为2,3个及3个以上兼职岗位的赋值为3。银行连带是企业与银行联系的最直接相关的途径,通过CEO是否曾经在银行有过任职经历进行衡量,有为1,没有为0。CEO社会连带将政治连带、商业连带和银行连带综合考察,将三者进行加总再求均值,即得到CEO社会连带。另外,采用CEO社会连带中位数设置虚拟变量作为稳健型检验。

(三)研究模型

为了检验以上假设,本文以企业绩效指标作为因变量,用财务灵活性作为解释变量,构建模型1,以检验财务灵活性对企业绩效的影响;以企业绩效作为因变量,用财务灵活性和社会连带及二者交乘项作为解释变量,构建模型2,以检验财务灵活性和社会连带对企业绩效的影响。模型1和模型2中Performance表示企业绩效,包括短期会计绩效和长期市场

绩效,会计绩效采用ROA衡量,市场绩效采用托宾Q进行衡量。Dummy表示财务灵活性,即前面提到的包括现金持有、财务杠杆以及二者相结合的三种度量方法。tie表示社会连带,包括政治连带、商业连带和银行连带。同时,加入了一些控制变量,包括公司规模、财务杠杆、经营现金流、控制人类型、股权结构、年度和行业等(见表1)。

表1 变量定义及测度方法

五、实证结果

(一)描述性统计

从表2的描述性统计可以看出,企业的会计绩效ROA均值为0.045,标准差为0.057,最小值-0.148,最大值0.242,表明不同企业之间会计绩效存在一定的差距;企业的市场绩效TOBIN的均值为2.096,标准差为1.707,最小值为0.216,最大值为9.652,即不同企业的市场绩效差异较大。企业财务灵活性按照三个标准设置虚拟变量。社会连带的均值为0.663,最小值为0,最大值为3,标准差为0.647,表明不同企业之间社会连带程度有较大差异。

(二)相关性分析

通过表3对回归模型各变量的相关性分析,可以看出,各变量的相关系数绝对值较小,除个别系数外,各变量之间的相关系数基本上均小于0.5,说明不存在严重的多重共线性问题。

表2 全样本描述性统计

表3 各变量的Pearson相关系数

(三)回归结果分析

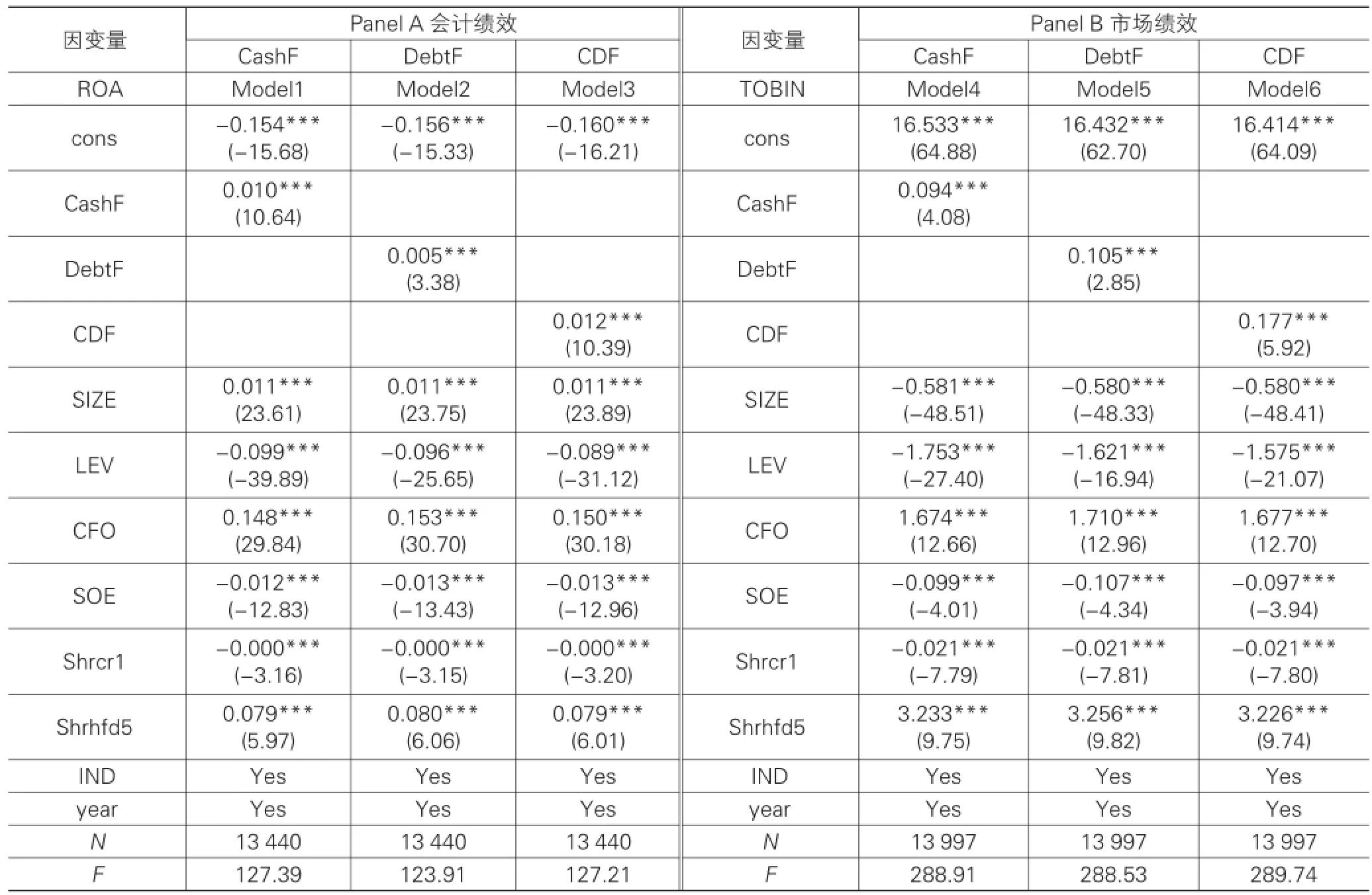

表4是财务灵活性对企业绩效的回归结果,会计绩效采用ROA进行衡量(Model1-3),市场绩效采用TOBIN进行衡量(Model4-6)。从表4的回归结果来看,Model1-3中财务灵活性指标均与ROA呈正相关关系,并在1%的水平上显著,表明财务灵活性对会计绩效具有促进作用。Model4-6中财务灵活性与市场绩效TOBIN在1%水平上显著正相关,且系数数量级更大,表明财务灵活性对市场绩效具有显著的提升作用,且提升程度更高。原因可能在于财务灵活性高的企业应对财务风险能力较强,能够降低企业面临的融资约束,同时更有利于抓住投资机会,最终提升企业绩效。回归结果验证了H1。

控制变量方面均表现出对企业绩效的显著作用。公司规模与会计绩效ROA在1%水平上显著为正,表明企业规模越大会计绩效表现越好,这与Li et al.(2008)、张祥建等(2015)、曾爱民等(2013)的研究结果一致[8,28,30];对于公司规模与市场绩效TOBIN在1%水平上显著为负,可能的解释在于相对小规模公司而言,大公司成长潜力更小,公司规模越小在资本市场上表现更好,这个结论与李健等(2012)、雷光勇等(2009)、罗党论和黄琼宇(2008)等多个文献研究结果一样[31-33]。财务杠杆与企业绩效显著负相关,说明负债越高可能会损害企业绩效,这与张祥建等(2015)、雷光勇等(2009)结果一致[8,32]。自由现金流对企业绩效具有显著正相关关系,表明现金流越充裕能够降低融资约束,越有助于提升企业绩效,研究结果与张祥建等(2015)一致[8]。最终控制人类型对企业绩效显著负相关,这与曾爱民(2013)统计分析结果一致[28]。第一大股东持股比例越高对企业绩效有不利影响,研究结果与雷光勇等(2009)、罗党论和黄琼宇(2008)一致[32-33]。股权集中度对企业绩效正相关,说明对企业有提升作用,这与曾爱民等(2013)研究结果一致[28]。

表4 财务灵活性与企业绩效回归结果

表5是财务灵活性、CEO社会连带与企业绩效的回归结果。从Model1-3的回归结果来看,财务灵活性与ROA分别在1%和5%的水平上呈显著正相关关系,表明财务灵活性有助于提升企业的会计绩效。CEO社会连带与企业绩效在1%水平上呈显著负相关关系,表明社会连带对企业绩效起到负面影响。原因可能在于社会连带的建立与维系需要企业投入一定的时间和成本,对企业绩效造成负面冲击。社会连带与财务灵活性的交乘项系数显著为正,说明企业的社会连带对财务灵活性与企业的会

计绩效发挥显著的调节效应。对于市场绩效TOBIN而言,Model4-6中财务灵活性指标对市场绩效TOBIN的回归系数为正,但不再显著;CEO社会连带与财务灵活性的交乘项系数在1%水平上显著为正,且远大于财务灵活性的系数,表明财务灵活性与社会连带发挥协同效应,有助于促进企业的市场绩效,即CEO社会连带对财务灵活性与市场绩效起到显著的正向调节作用。综合会计绩效和市场绩效的回归结果来看,CEO社会连带对财务灵活性与企业会计绩效和市场绩效均起到正向调节效应,即强化了财务灵活性对企业绩效的提升作用,H2b得到验证。同时,财务灵活性与社会连带交乘项系数的数量级远大于对会计绩效的回归系数,表明企业的财务灵活性与社会连带对企业的市场绩效的提升效应更高。原因可能在于企业的财务灵活性越高,社会连带越强,企业应对外部不确定因素的能力越强,有条件拓展业务以及进行新的投资,更有利于企业长期的价值创造。

表5 财务灵活性、社会连带与企业绩效回归结果

综合以上分析,财务灵活性对企业绩效具有正向提升效应,包括会计绩效和市场绩效。进一步分析,CEO社会连带对财务灵活性与企业绩效发挥显著的调节效应,即CEO社会连带强化了财务灵活性对企业绩效的提升效应。原因可能在于CEO社会连带能够给企业带来更低的融资成本,抓住更多的投资机会,享受政策方面的优惠等,从而通过社会连带将企业资源进行优化配置,进一步发挥财务灵活性的价值,有助于企业做出更合理的财务决策,给企业带来经济利益并最终提升企业价值。

六、稳健性检验

为增强本文结论的稳健性,减少研究偏误,本文执行了以下稳健性检验:

(1)变换财务灵活性企业的选择标准。财务灵

活性企业的界定,采用百分位法增强了研究的客观性,但也存在阀值选择的问题。如赵蒲和孙爱英(2004)采用20%的分位数划分财务保守企业(即负债财务灵活性企业)[34],曾爱民等(2013)选择30%的分位数划分财务灵活性企业[28]。不同的阀值选择得到的研究样本不同,可能会导致不同的研究结果。为此,本文选择20%、30%、40%的判定阀值,结果与本文结论并无实质性差异。

(2)变换CEO社会连带的度量方法。对于CEO社会连带指标的衡量,采用中位数分组进行稳健型检验,社会连带高于中位数取值为1,低于中位数取值为0,重新进行回归。实证结果发现,CEO社会连带对财务灵活性与会计绩效和市场绩效之间具有显著的正向调节效应。因此,检验结果基本保持一致。

(3)改变样本期间。考虑到金融危机时期可能会对企业财务灵活性产生影响,本文采用剔除了金融危机时期(2007年和2008年)之后的样本期间(2009年至2014年),重新对以上假设进行回归,实证结果与本文结论保持高度一致。

(4)基于国有企业和非国有企业的分组检验。考虑到国有企业的特殊性,将样本分为国有企业和非国有企业两类,分组检验CEO社会连带对财务灵活性与企业绩效之间关系的影响。实证结果发现,无论是国有企业还是非国有企业,以上的检验结果均保持高度一致。

(5)基于企业生命周期的分组检验。财务灵活性与CEO社会连带会受到企业生命周期的影响。当企业处于成长期时,需要大量资金扩大规模发展业务,以及抓住有利时机开拓市场,需要企业保持较高的财务灵活性;当企业发展进入成熟期,具有一定的竞争优势,市场比较稳定,需要寻找新的利润增长点或投资机会;随着企业发展后期进入衰退,业务萎缩,盈利能力随之下降。根据销售收入增长率的30%和70%分位点将样本企业划分为成长期、成熟期和衰退期三组进行分析。分析结果表明,对于会计绩效ROA,企业在成熟期和衰退期,社会连带对财务灵活性与会计绩效起到正向调节效应;对于市场绩效TOBIN,无论是成长期、成熟期还是衰退期的企业,社会连带对财务灵活性与会计绩效始终发挥显著的正向提升效应。因此,检验结果与本文结论保持一致。

七、结论与讨论

本文从资源配置的角度研究财务灵活性与CEO社会连带对企业绩效的影响,分别对短期会计绩效和长期市场绩效进行检验和分析。研究发现:第一,财务灵活性对企业的会计绩效和市场绩效具有显著的正向提升作用。第二,CEO社会连带对财务灵活性与会计绩效和市场绩效具有显著的正向调节效应,即强化了财务灵活性对企业绩效的提升效应。原因可能在于CEO社会连带能够给企业带来一些隐性资源,比如更大的融资规模,更低的融资成本,更多的投资机会等,通过将社会连带与财务灵活性相结合,充分发挥内外资源的联动效应,促进企业资源的优化配置,进而做出更合理的财务决策以提升企业绩效。因此,本文假说均得到实证检验的支持。

本文的研究丰富了财务灵活性与CEO社会连带对企业绩效之间关系的理论研究,对于我国新兴市场非正式关系普遍存在的制度背景下进行财务决策研究具有重要的启示意义。当下,企业面临的外部环境风云变幻,不确定性日益加剧,既可能给企业带来巨大的经营风险和负面冲击,也可能带来有利的投资机遇;相应地,企业掌控的资源以及应对风险的灵活性在未来发展中愈发重要。因此,企业在进行财务决策时必须把财务灵活性作为重要的考虑因素。同时,社会连带能够给企业带来大量的信息和资源,降低经营风险,促进企业发展。双管齐下,充分发挥财务灵活性与社会连带的协同效应,以增强企业应对不确定环境的反应和预防能力,才能更好地实现企业的长期价值创造。因此,对于提升企业财务决策和调配资源具有重要的实践指导意义。

[1]Gamba A,Triantis A.The value of financial flexibility[J].Journal of Finance,2008,63(5):2263-2296.

[2]DeAngelo H,DeAngelo L.Capital structure,payout policy,and financial flexibility[R].Working Paper of University of Southern California,2009.

[3]Rapp M S,Schmid T,Urban D.The value of financial flexibility and corporate financial policy[J].Journal of Corporate Finance,2014,29:288-302.

[4]Graham J R,Harvey C R.The theory and practice of corporate finance:Evidence from the field[J].Journal of Financial Economics,2001,60(2):187-243.

[5]Brounen D,Jong A,Koedijk K.Corporate finance in Europe: Confronting theory with practice[J].Financial Management,2004,33(4):71-101.

[6]Bancel F,Mittoo U R.Cross-country determinants of capital structure choice:A survey of European firms[J].Financial Management,2004,33(4):103-132.

[7]葛家澍,占美松.企业财务报告分析必须着重关注的几个财务信息——流动性、财务适应性、预期现金净流入、盈利能力和市场风险[J].会计研究,2008(5):3-9.

[8]张祥建,徐晋,徐龙炳.高管精英治理模式能够提升企业绩效吗?[J].经济研究,2015(3):100-114.

[9]Billett M T,Garfinkel J A.Financial Flexibility and the Cost of External Finance for U.S.Bank Holding Companies[J].Journal of Money,Credit and Banking,2004,36(5):827-852.

[10]Arslan A O,Florackis C,Ozkan A.Financial flexibility,cor-

porate investment and performance:Evidence from financial crises[J].Review of Quantitative Finance and Accounting,2014,42(2):211-250.

[11]Boubakri N,Cosset J,Saffar W.Political connections of newly privatized firms[J].Journal of Corporate Finance,2008,14(5):654-673.

[12]Faccio M,Parsley D C.Sudden death:taking stock of geographic ties[J].Journal of Financial and Quantitative Analysis,2009,44(3):683-718.

[13]杜兴强,陈韫慧,杜颖洁.寻租、政治联系与“真实”业绩——基于民营上市公司的经验证据[J].金融研究,2010(10):135-157.

[14]戴亦一,潘越,冯舒.中国企业的慈善捐赠是一种“政治献金”吗?——来自市委书记更替的证据[J].经济研究,2014(2):74-86.

[15]Lerner J,Sorensen M,Stromberg P.Private equity and long-run investment:The case of innovation[J].The Journal of Finance,2011,66(2):445-477.

[16]Billett M T,Garfinkel J A,Jiang Y.The influence of governmance on investment:Evidence from a hazard model[J].Journal of Financial Economics,2011,102(3):643-670.

[17]Hackbarth D,Mauer D C.Optimal priority structure,capital structure,and investment[J].Review of Financial Studies,2012,25(3):747-796.

[18]陈仕华,陈刚.企业间高管联结与财务重述行为扩散[J].经济管理,2013(8):134-143.

[19]张娆.企业间高管联结与会计信息质量:基于企业间网络关系的研究视角[J].会计研究,2014(4):27-33.

[20]Burak A G,Malmendier U,Tate G.Financial Expertise of Directors[J].Journal of Financial Economiecs,2008,88(2):323-354.

[21]Ciamarra E S.Monitoring by Affiliated Bankers on Bond of Directors:Evidence from Corporate Financing Outcomes[J].Financial Management,2012,41(3):665-702.

[22]唐新建,卢剑龙,余明桂.银行关系、政治联系与民营企业贷款——来自中国民营上市企业的经验证据[J].经济评论,2011(3):51-58.

[23]邓建平,曾勇.金融生态环境、银行关联与债务融资——基于我国民营企业的实证研究[J].会计研究,2011(12):33-40.

[24]陈仕华,马超.高管金融联结背景的企业贷款融资:由A股非金融类上市公司观察[J].改革,2013(4):111-119.

[25]王文兵,干胜道,段华友.企业财务保守、财务冗余与财务弹性的比较研究[J].华东经济管理,2013(7):139-147.

[26]Soenen L.Cash Holding:A Mixed Blessing?[J].AFP Exchange,2003,23(5):54-57.

[27]曾爱民,傅元略,魏志华.金融危机冲击、财务柔性储备与企业融资行为——来自中国上市公司的经验证据[J].金融研究,2011(10):155-169.

[28]曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据[J].管理世界,2013(4):107-120.

[29]马春爱.企业财务弹性指数的构建及实证分析[J].系统工程,2010(10):61-66.

[30]Li H,Meng L,Wang Q,et al.Political relationships,global financial,and corporate transparency:evidence from Chinese private firms[J].Journal of Development Economics,2008,87(2):283-299.

[31]李健,陈传明,孙俊华.企业家政治关联、竞争战略选择与企业价值——基于上市公司动态面板数据的实证研究[J].南开管理评论,2012(6):147-157.

[32]雷光勇,李书锋,王秀娟.政治关联、审计师选择与公司价值[J].管理世界,2009(7):145-155.

[33]罗党论,黄琼宇.民营企业的政治关系与企业价值[J].管理科学,2008(6):21-28.

[34]赵蒲,孙爱英.财务保守行为:基于中国上市公司的实证研究[J].管理世界,2004(11):109-118.

[责任编辑:程靖]

The Relationship between Financial Flexibility,CEO Social Connection and Corporate Performance

HU Qing1,CHEN Shao-hua1,HE Chen2

(1.School of Management,Xiamen University,Xiamen 361005,China;2.Accounting Institute,Hubei University of Economics,Wuhan 430205,China)

Based on all Shanghai and Shenzhen A-share listed companies from 2007 to 2014,this paper examines the relationship between financial flexibility,CEO social connection and enterprise performance.The results indicate that financial flexibility has a significant positive promotion effect on enterprise performance.CEO social connection plays a significant moderating effect on financial flexibility and enterprise performance.That is,it strengthens the positive promotion effect on financial flexibility and enterprise performance,including accounting performance and market performance.This paper enriches the study of financial flexibility and CEO social connection impact on enterprise performance,and has significance and important practical guiding meaning in improving enterprise financial decision-making and resources deployment.

financial flexibility;social connection;corporate performance;financial decision

F275;F271.5

A

1007-5097(2016)09-0112-08

2015-12-23

教育部人文社会科学重点研究基地重大项目(15JJD630011);湖北省统计局科研计划项目(ETK15-56)

户青(1985-),女,河南新乡人,博士研究生,研究方向:公司财务,公司治理;陈少华(1961-),男,福建莆田人,教授,博士生导师,厦门大学会计发展研究中心副主任,研究方向:财务会计理论与方法;贺琛(1987-),男,湖北孝感人,讲师,研究方向:公司财务,公司治理;

10.3969/j.issn.1007-5097.2016.09.017