中国文化情景下的企业融资研究框架

——基于嵌入性与关系融资的视角

史 达

(东北财经大学国际商学院,辽宁 大连 116025)

·金融与投资·

中国文化情景下的企业融资研究框架

——基于嵌入性与关系融资的视角

史 达

(东北财经大学国际商学院,辽宁 大连 116025)

近年来,嵌入性理论激起了研究者对企业融资理论的跨学科研究热潮。建立在嵌入性之上的融资机制是如何发挥作用的?中国文化情景下的关系在融资中发挥了什么作用?如何发挥作用?本文将围绕上述问题,在中国文化情景下,从社会网络分析的角度探讨企业的融资行为,并发展一套企业融资的研究框架。

企业融资;嵌入性;关系融资;关系成本;中国文化

一、问题的提出

企业融资理论的核心是现代资本结构理论。该理论的标志就是1958年莫迪利安尼和米勒的《资本成本、公司金融和投资理论》。到20世纪70年代后期,通过引入信息不对称理论和代理成本理论,研究者提出了资本结构的信号理论、优序融资理论、权衡理论和控制权理论等,并由此构成了目前企业融资理论的主要内容和分析框架。但上述建立在经济学基础上的企业融资分析框架,其经济学的基因决定了这些理论仍将企业视为孤立的行动个体,尽管事实上企业更像是一个与经济领域的各个方面发生种种联系的企业网络上的节点。与新古典经济学将社会假定为企业融资环境的“给定的外生变量”不同,社会学理论对经济学的工具主义还原论(Instrumental Reductionism)有着不同的见解。具有代表性的Polanyi[1]社会嵌入性(Embeddedness)理论的观点认为,企业家和金融机构都不是绝对理性的“经济人”;相反,个人的经济动机嵌入在社会关系中,经济行为属于社会活动的一部分。Berger和Udell[2]评论道,嵌入性可以用来弥补新古典经济学的不足,因为新古典经济学严格遵守理性、无个性以及独立性这些假设。沈艺峰等[3]更明确提出,忽视企业财务行为的社会嵌入性的思维,是现代企业融资理论的一个重要缺失。越来越多的企业融资问题研究者也注意到了这个问题,并将社会学理论纳入到研究体系之中,大量相关文献正在集中于关系融资、社会资本与企业融资、非正规金融这三个方面。

不过,这些研究仍有以下三个问题没有讨论清楚。其一,对于建立在嵌入性之上的融资机制是如何发挥作用的,仍然是一个“黑箱”。通常的研究只针对“输入”(发展和维护嵌入性)和“输出”(融资结果),未见对“作用过程”的讨论。其二,现有的研究中,几乎都是以西方的基于“契约”的嵌入性关系为框架,而未纳入“人情”等基于中国文化因素的嵌入性关系。对于“人情”等在融资中的作用,均放到非正规金融*主要指从亲友间借贷、职工内部集资等民间借贷。的研究范畴中了。其暗含的假设就是,在企业与金融机构间的正常融资活动中,似乎没有“你懂的”中国式关系的嵌入,而只有契约关系和银行对企业财务状况的理性技术测评。这又与目前经常发生的银行因“老板跑路”事件而深陷风险的事实不相符。*从媒体曝光的众多“老板跑路”事件中,均有银行深陷其中。如果银行完全从技术的角度对这些企业的资产负债情况进行审核,恐怕难以达到放贷的要求。那么之所以放贷,可能既有对行业前景的预期,也有基于对企业主个人的信任。其三,没有同时考虑建立和维护嵌入性的“关系成本”。嵌入性的建立和维护需要通过不断的人情交往以保持成员间的信任和利益共享。而关系成员间的人际交往会加重道德顾忌和心理负担,并使华人社会的人际交往显得既艰难又辛苦[4]。在实际情景中,也经常会听到企业主谈及融资问题时会抱怨“很累”。显然,企业主至少投入了很大的个人人力资源。基于上述的研究背景与动机,本文拟从嵌入性的观点出发,尝试在中国文化情景下,探讨关系在企业融资中的作用和影响。

二、嵌入性对企业融资的影响与作用机制

经济行为和社会结构的关系问题一直是经济学和社会学跨学科融合的焦点,而嵌入性作为社会学研究中的一个核心概念,为学科之间的交融提供了契机。Granovetter[5]认为,一切经济行为都嵌入在社会关系网络之中,交易行为是在社会互动中产生的。进一步地,Uzzi[6]通过对位于芝加哥附近的 11 家处于高度竞争的银行中 26 位受访者进行了调查,认为嵌入性是指群内的交换和讨论,基于稳定和惯例化成员间的长期联系基础之上,行为人不仅仅根据个人利益来决定自己的行为。嵌入性理论的贡献在于,在经济分析中引入了文化因素,认为经济行动受社会网络关系和结构等文化因素的影响。

具体就金融活动而言,20世纪初期,Mizruchi和Linda[7]提出,金融行动是受资源缺乏、社会结构和意义结构约束的,金融是社会的一个组成部分,社会是基本的参考系。*经济学家的通常观点认为,金融行为主要受个人偏好、资源稀缺性和技术的约束。市场和经济是金融行为的基本参考,社会是外生给定的,并主要通过数学建模,利用官方调查数据进行经验研究或模型推演。同时期的一些社会学家,如Hirsch等[8]以及 Smelser和Swedberg[9]也将现代金融行为放在社会关系的背景下进行考量,探索了货币和货币制度外在的文化、社会关系。这些理论探讨从广义上解释了社会行为在金融活动中的嵌入问题。后续则有更多的经验性研究来发掘嵌入性对关系融资的影响[10-11]。从中国的数据看,戴建中[12]的调查数据发现,私营企业在集资和向金融机构贷款时,有13%需要动用其社会网络中的各层干部资源。徐淑芳[13]与朱相平[14]进行了全面的梳理和综述,从这两篇文章所附的参考文献中,可以比较清晰地把握相关研究的发展脉络和主要研究成果。*从2006年以后发表的文献数量看,利用社会资本理论对中小企业融资问题进行的跨界研究,远远多于纯经济学视角的研究,已经成为了主流。总之,上述研究表明,企业的内源融资有限,很多资金必须从社会上进行筹集,因此,企业的融资行为必然是嵌入其社会网络之中的。

那么,嵌入性是如何对企业融资产生影响的呢?Allen等[15]发现,历史文化的沉淀导致了非正式制度在中国有着深厚的运行基础,而嵌入性能够显著降低信息不对称对企业融资行为的影响。林毅夫和孙希芳[16]发现贷方企业依靠人缘、地缘、亲缘和社会关系网络获取关于借方企业的信息,从而使得非正规金融能够在中小企业中得到充分发展。刘兴国等[17]认为社会资本决定了民营企业更倾向于通过亲朋网络进行融资,其个人网络关系有助于获取信息,从而减少融资时间和增加融资渠道。孔容和李行萍[18]通过调研发现,信任会促成贷款的完成,增加贷款机会。

总之,企业的融资行为虽然表现为货币资金的运动,但更多依靠的是一种社会机制,如契约、法律等正式制度和伦理、道德等非正式制度。总体而言,嵌入性是借助于社会网络的载体,通过信息获取、信任建立、道德规范和契约约束等四个方面对企业融资产生影响。

值得注意的是,并不是所有的研究都发出了相同的声音。Degryse和Cayseele[19]发现欧洲的情况相反, 随着建立关系的时间增加, 贷款条件恶化了。Cole[20]发现无论银行大小, 银企关系与银行批准贷款之间没有明显的关系。造成这种研究差异的原因有两个:其一,银行制度的差异。根据文献中的描述,Cole所研究的银行能够迅速获得有价值的私有信息,这些信息也能够被其他银行重新获得。所以,信息不对称问题在此已经先发性地解决了。其二,对于关系融资的量化,在不同文化情景下存在着不同的量化指标。研究者基于对“关系”的认知不同,采用的量化指标也不尽相同,导致研究结果出现驳诘对峙。因此,在这个众口驳杂的声音中引发了进一步的问题,即什么是关系融资?关系融资在中国文化情境下如何度量?

三、关系融资的量化:中国文化情景下的拓展

关系融资理论认为,社会关系对于企业资金的获得,起到了关键的作用[21]。青木昌彦[22]将企业融资方式分为距离型融资和关系融资,认为关系融资与以市场契约为基础的距离型融资不同,它是不同利益集团以攫取垄断租金为目的而形成的融资联盟。在目前的研究范式中,关系融资被视为市场交易的一种内生制度。对关系的界定,仍然在经济学的范畴之内。关系反映的是企业和一家基本银行或少数几家银行建立的长期封闭及规范化的契约关系,它的作用在于帮助银行搜集关于企业发展前景和贷款偿还概率等方面的信息,进而为信贷决策提供依据。如何韧[23]在对德国银行的研究中,尽管也指出了银行贷款官员与企业管理者之间的社会交际因素不容忽视,但仍认为银企关系是指银行具有一系列与公司治理有关的功能,如持有公司股份、在公司监事会中占有重要席位、为公司并购提供咨询和融资等。在类似主题的研究中,关系融资总是以银行对借款人保持密切监督和双方隐含的长期合约为基本特征的。甚至为了撇清非契约型关系对关系融资的影响,有的实证研究[24]还专门剔除了“政府关系对民营企业融资的影响”。尽管有的文章[25]将企业财务指标之外的一些信息,如创始人信息、对外支付信用记录和过去的现金水平等归类为软信息;或者将个人品质、企业员工和顾客的满意度及企业与顾客和供应商的关系等视为软信息[26-19],并根据这些软信息质量和数量的变化相应设定和修改贷款合同的内置条件,但这些软信息仍然偏硬,始终是以企业的财务信息为技术前提的。

进一步阅读对关系融资的量化实证研究,可更清楚地看出对关系融资的界定思路。归纳而言,大体的量化指标有以下几类:其一,银企关系持续的时间,如Cole[20]、周好文和李辉[27]。这类指标的实证研究表明,银企关系持续时间越长,银企关系就越密切,也更利于融资。其二,与企业有业务关系的银行数量,如Jiangli等[28]。研究结论为,与单家银行关系相比,多家银行关系更容易获得贷款。其原因在于,银行关系越单一,其贷款Herfindhal指数*Herfindhal指数,测量公司贷款关系的集中度,计算方法是每家银行给某家公司提供的贷款占这家公司总银行贷款比重的平方和。越高,贷款可获得性越大。其三,银企关系的深度。如何韧和王维诚[29]的结论认为,银企之间的社会交往和联系越多,越容易获得贷款。其四,高管的关系背景。朱相平[14]认为嵌入的关系包括高管的教育程度、担任高管的任职年限、高管的任职背景(是否曾经在政府和银行任职);Acquaah[30]采用企业经理与政府关系、经理与其他企业经理的关系、经理是否是协会领导来衡量企业社会资本。研究均证实高管的关系背景与贷款可获得性正相关。其五,尽管没有纳入社会和文化因素,但很多对于转型经济体的研究都将政府关系或政治关系纳入到指标范畴中[31]。如Claessens等[32]通过巴西企业的调研发现,每次选举后提供政治献金的企业从银行获得的贷款都有大幅度的提升。余明桂和潘红波[33]研究结果也类似,即发现有政治关系的企业比无政治关系的企业获得更多的银行贷款和更长的贷款期限。

上述五类指标构成了界定关系融资的指标群,尽管不同的文献对相关变量的设定存在差异,但基本上采用了上述指标群中的指标。然而,几乎所有关系融资的量化界定均未置入文化情景,未考虑企业和金融机构的社会属性。在现有研究中,比较少见地,陈伟鸿[34]将我国民营企业的关系融资界定为在民营企业外源性融资无法满足的背景下,基于中国传统的家族文化,在家族关系网(主要是亲朋好友间)范围内进行的融资。但该文没有文献综述的辅证,主要是作者思辨性的诠释。

西方的学术研究中并非绝对排斥关系中的人情因素。如社会交换理论*主要代表人物有霍曼斯、布劳和埃默森。视人与人之间的互动为一种计算得失的理性行为在西方的关系中,人情和感情终究要让位给理性。与此相反,中国的关系虽然也强调制度和契约的作用,但认为具有信任关系的人际连带,如家族、朋友和同窗关系等所形成的关系网络,是形成企业社会网络的基本关键要素。中国的关系主义现象并不一定是文化特有的。但是必须承认,现成的分析工具偏重于社会关系网络的结构特征,而没有充分反映或者完全没有反映中国文化的深层含义[35]。

因此,笔者认为,关系是中国人和中国企业重要的行为取向之一,行动者不可能脱离社会文化背景采取行动并做出决策,而是应当在具体动态的社会文化情景中考量研究目标。所以,关系融资的嵌入中应当包含可意会却难以传递的文化信息。

四、中国文化情景下的企业关系融资研究框架

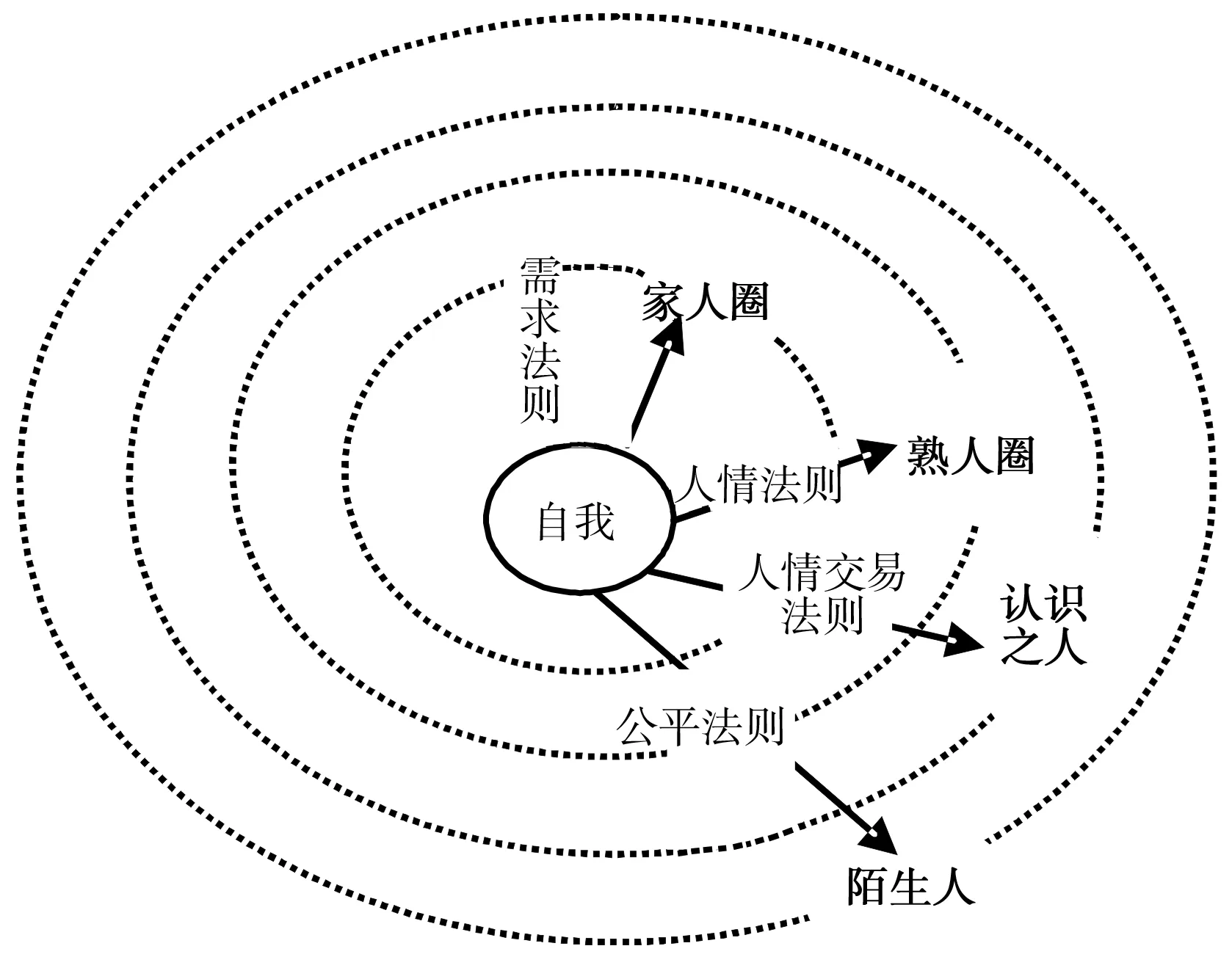

图1 中国文化情景下企业融资研究框架图

罗家德[36]与边燕杰[35]等在费孝通“差序格局”框架和林南“非对称性的社会交换关系”等基础上,提出了中国人网络圈子的分析框架和行为法则。本文以此为基础,提出如下企业融资的研究框架,如图1所示。

(一)框架的总体描述

企业所处的融资网络,从里向外,分别包括家人圈融资、熟人圈融资、认识之人融资和陌生人融资。这个融资网络是与企业的人际关系网络交织互叠的差序格局。在不同的差序格局下,企业遵照不同的行为准则进行融资活动。具体而

言,这套差序的行动准则由里及外包括四项:自我与家人之间的需求法则;自我与熟人之间的人情法则;自我与认识之人之间的人情交易法则;自我与陌生人之间的公平法则。*类似于杨国枢家人、熟人、生人的区分,以及黄光国将中国人的关系类型分为情感性关系、混合性关系和工具性关系,本文将关系分为家人、熟人、认识之人和陌生人四类。而伦理道德、信任声誉和契约法律是构建这四项行动准则的三个元素,这三个要素在四个法则中的不同分配比例,构成了四项法则的区别与联系。

(二)对三个要素的解释

伦理道德是借贷双方一致认可的重要的社会规范,对企业的融资行为有着重要的约束作用。伦理标准不仅表现为会在债务方的自我意识中形成一种道德观念,而且还表现为对债务方外在行为的评判。所以,在企业的融资活动中,企业不仅需要遵守商业规则,在企业家的意识中,还有一种道德判断,使每个人都有意识或者无意识地去遵守道德标准,或者考虑违背道德标准可能带来的后果。

信任声誉能在很大程度上解决借贷双方存在的信息不对称问题,有助于规避和降低违约风险。债务方与债权方的信任关系,以及债务方的声誉可以提高债务方的信用等级,保障了信誉机制的有效运行,约束了机会主义行为,降低了监督成本,有助于促进企业的融资行为。

契约法律主要是指借贷双方为了使自身获得持久的信任贷款而形成的社会性惩罚机制,是对融资活动最后的保护环节。由于来自于法律的压力(如罚款、牢狱之灾等),迫使债务方不敢轻易违约,从而降低融资活动的违约风险。

(三)行为法则的解释

家人关系适用于需求法则。家人关系居于中国文化“差序格局”的核心。在家人关系中,一般以义务为考量和权衡。通常而言,当某家庭成员需要融资时,其他成员都自觉有压力满足此需求。即便出于各种原因无法满足此要求,其他成员表达拒绝也会感觉难以启齿。

熟人关系适用于人情法则。借贷双方遵循“讲人情”的原则,心里都有一笔默契的“人情账”,在持续的、交互的施与受中,信任关系逐步确定,融资的深度与广度得以加深。正因为如此,熟人关系的信任感最强,甚至强过家人关系。

认识之人关系适用于人情交易法则,既有人情,又有交易。在企业融资中,债务人通常需要在情感性行为的修饰之下,与债权方(认识人)进行着契约强度较高的交易活动。同时,在交换双方心里都开始建立“人情账”,如果融资活动顺利,则会向熟人关系转变;如果融资活动不顺利,则会向生人关系转变。

陌生人关系适用于完全基于契约的公平法则。陌生人关系是在家人、熟人和认识之人关系之外的最后一个可以报价议价并使借贷双方利益最大化的融资博弈关系。在陌生人关系下,融资活动中的双方竞争公平对等,并力图使回报符合期望,而这一切均以签订契约为保证。

这四个法则是在差序格局的关系网络中,通过伦理道德、信任声誉和契约法律这三个要素的动态平衡而实现的。在家人关系中,伦理道德所占比例最大,而在陌生人关系中,契约法律最为重要。随着这三个要素分配比例的变化,融资关系就会随之变化。如某人与家庭成员之间通过完全契约而非伦理和血缘来建立融资交易,则这个融资关系就是陌生人关系,也就是所说的“亲兄弟明算账”。

(四)差序的变迁与关系成本

1.差序的变迁

企业的融资关系在不同的差序之间会产生各种变化,由外圈变为内圈或者由内圈变为外圈。伦理道德、信任声誉和契约法律这三个要素的分配比例是影响差序变化的核心。当分配比例变化时,企业的融资关系就会发生变化,从而形成动态变化的融资网络结构。

如前所述,在中国文化情景下,债务方在融资活动中会非常注重人情交换,积累人脉以待来日。即便是在陌生人关系中,债务方也会尽可能地建立人情关系,以期“一回生两回熟”。债务方会努力在融资活动中不断与认识之人或者陌生人进行人情交换使其成为熟人。同样的,债权人也会在融资活动中平衡契约行为与情感行为,以不同的融资条件对待自己的熟人、认识之人和陌生人,使得资金作为一种资源总是恰当地流于所当流、止于所当止。因此,在企业融资关系中,各个差序结构间的关系具有一定的权力地位不对等特征,这种不对等特性往往容易发展出自我规范——可能是被社会认可的规范,也可能是潜规则。

2.差序间变迁与关系成本

人情和信任关系的建立是有成本的,这种成本就是关系成本。就企业融资活动而言,人情和信任关系是借贷双方在长期交往过程中建立起来的关系,需要双方进行长期反复的博弈。关系成本是在关系融资研究中鲜被提及的一个问题。其中的默会暗示是,关系融资有助于减少信息不对称,建立一种持久性的组织关系,从而降低交易成本。但银行如何获取这些信息呢?信息的搜集和关系的建立不需要成本吗?周好文和李辉[27]的研究表明,由于我国企业的征信系统尚不健全,银行搜集信息的成本很高,银行获取关系融资的能力和激励不足,关系融资的发展受到限制。罗丹阳和殷兴山[37]也认为,商业银行不适合与中小企业发展关系型贷款,其原因在于对意会信息的搜集、处理和应用的传递成本相当高。所以,被用于降低交易成本的关系融资,也可能反而增加交易成本。

从契约型关系的角度看,关系成本的产生不可避免。首先,关系贷款涉及企业软信息的生产,这类软信息不易量化且不易标准化,使得信息成本较高。其次,信息的生产成本包括建立关系时的固定投入(如派遣客户经理)和随着后续交易付出的可变成本(如监督和更新成本)。Berger和Udell[38]认为,软信息的搜集、证实和传播都比较困难,是一种人格化信息,而且这种信息通常由经理个人掌握,容易产生代理人问题。

此外,在契约型关系(西方式关系)中,交易关系依靠法制的约束和保障进行运作。相比之下,中国式关系更加错综复杂。中国文化情景下,在进行交易前就需要建立起关系以便保证交易的顺利进行。因此,关系成本的考量应当成为企业融资研究中不可或缺的因素。

五、研究框架的政策性应用:小微企业融资难问题的解决思路

已有的对小微企业融资问题的研究主要集中在查找原因和提供药方两个方面。比较典型的,万伦来和丁涛[39]对该问题的成因进行了系统的文献综述。该综述评论了信息不对称、规模不匹配和制度缺陷三种观点,基本囊括了信息经济学、金融经济学和制度经济学视角下的主要国内外研究成果。在小微企业融资问题的症状表现和成因方面,似乎不存在大的争论和异议。但各种辨证治疗的解决药方却存在着非常明显的差异性,几乎每个药方都有其反对意见。

现有文献中提及的对策通常集中在三个方面: 其一,通过金融制度的创新,解决小微企业的融资环境。其二,通过资本市场的创新,向小微企业提供股权融资或债权融资的途径与工具。其三,通过社会中介组织创新,建立由政府支持的社会信用担保机制。但截然相反的观点认为:其一,对于目前中国能够提供的制度环境与社会成本的支持看,金融制度的改革与创新存在巨大的风险。其二,尽管存在资本市场,但对于大部分小微企业而言,入场券的稀缺程度甚至超过了资源本身。其三,单纯依赖外部制度环境和市场功能的改变,以及单纯依赖政府的政策支持,并不是一个有效的思路。因为,所有的外部解决方案实际都是将资金缺口的利益主体排斥在外,企业并没有参与到制度创新的过程中。进一步的佐证是,中国近十几年发布了许多促进中小企业发展的法律、法规(从1997年起几乎平均一年一部),再到中国人民银行和银监会等机构发布的一系列文件,但1997年以后中小企业的贷款满足率却呈不断下降趋势[40]。

然而,对于小微企业融资难的顽症,即便是凯恩斯开出的第一剂药方,也未能解决此问题[41];在美国和加拿大这样的金融体制完备和高金融自由度的国家,目前小微企业对金融资源的需求仍难以满足。这个世界性的难题是由金融制度本身内在的逐利基因决定的。所以,小微企业融资问题,更重要和理性解决思路可能并不在于消除融资缺口,而是通过政府的介入,帮助小微企业降低融资成本(关系成本),并探寻良好的治理之道。尽管政府已经制定了很多帮扶措施,但在现实的小微企业融资过程中,政府颁布的扶持措施与金融机构的实际做法往往呈现一定程度的分离。从制度逻辑来看,“墙上的规章制度”与政府组织所期望的具体实践并不完全一致。

因此,政府要实现政策层面对于融资双方运行方式的变革,以满足小微企业融资的期待。政府要通过大数据的建立,使小微企业的信用状况公开透明,增强小微企业违约的经济成本、法律成本和道德成本,尽可能地降低小微企业与银行建立关系的成本,以帮助小微企业获得更好的发展。嵌入性对小微企业而言,可能是一种负社会资本。因为小微企业融资网络是高排他性的差序结构,它需要通过不断的人情交往保持借贷双方间的信任、预期和利益共享。而企业家的时间总是有限的,当企业家将精力用于发展关系时,可能会导致小微企业在人际关系上的过度投资,而减少在企业创新方面的关注度。与此同时,商业利益和情感的交融也加重了借贷双方在正常商务交往时的道德顾忌和心理负担。所以,政策是否发挥作用,还在于政府是否能够通过制度建设,真正降低小微企业的关系成本,使得小微企业在融资过程中不再那么累,不再那么辛苦。

[1] Polanyi,K.The Great Transformation[M].Boston: Beacon Press,1957.2-18.

[2] Berger, A., Udell,G.Relationship Lending and Lines of Credit in Small Firm Finance[J].Journal of Business, 1995, 68 (3): 351-381.

[3] 沈艺峰,刘微芳,游家兴.嵌入性:企业社会资本和企业融资结构[J].经济管理,2009,(5):109-115.

[4] 龚虹波.论“关系”网络中的社会资本[J].浙江社会科学,2013,(12):99-104.

[5] Granovetter,M.Economic Action and Social Structure: The Problem of Embeddedness[J].American Journal of Sociology,1985,91(3):481-510.

[6] Uzzi,B.Embeddedness in the Making of Financial Capital: How Social Relations and Network Benefit Firms Seeking Financing[J].American Sociological Review,1999,64(4):481-505.

[7] Mizruchi,M.S.,Linda,B.S.Money,Banking and Financial Markets[A].Neil,J.Handbook of Economic Sociology[C].New York and Princeton: Russell Sage Foundation and Princeton University Press,1994.313-341.

[8] Hirsch,P.,Michaels,S.,Friedman,R.Clean Models vs.Dirty Hands: Why Economics Is Different from Sociology Structures of Capital[M].Cambridge: Cambridge University Press,1990.39-56.

[9] Smelser,N.,Swedberg,R.The Sociological Perspective on the Economy in the Handbook of Economic Sociology[M].Princeton: Princeton University Press,1994.1-20.

[10] Uzzi,B.Social Structure and Competition on Interfirm Networks: The Paradox of Embeddedness[J].Administrative Science Quarterly, 1997, 42(1): 35-67.

[11] Uzzi,B., Gillespie,J.Knowledge Spillover in Corporate Financing Networks: Embeddedness and the Form’s Debt Performance[J].Strategic Management Journal,2002,23(7):595-618.

[12] 戴建中.现阶段中国私营企业主研究[J].社会学研究,2001,(5):65-76.

[13] 徐淑芳.社会资本与金融发展[J].改革与战略,2008,(8):52-56.

[14] 朱相平.房地产企业融资结构影响因素研究的综合视角:企业社会资本[J].宏观经济研究,2012,(10):47-55.

[15] Allen,F.,Qian,J.,Qian,M.Law,Finance,and Economic Growth in China[J].Journal of Financial Economics, 2005, 77 (1): 57-116.

[16] 林毅夫,孙希芳.信息、非正规金融与中小企业融资[J].经济研究,2005,(7):35-44.

[17] 刘兴国,沈志渔,周小虎.社会资本对我国民营企业创业行为的影响[J].经济管理,2009,(6):41-45.

[18] 孔容,李行萍.信任下的弱势农户与农信社的信贷博弈分析——以陕西省为例[J].重庆大学学报(社会科学版),2010,(5):1-7.

[19] Degryse, H., Cayseele, P.Relationship Lending Within a Bank-Based System: Evidence from European Small Business Data[J].Journal of Financial Intermediation, 2000,9(1): 90-109.

[20] Cole,R.A.The Importance of Relationships to the Availability of Credit[J].Jounral of Banking and Finance, 1998,22(6):959-977.

[21] Chakravarty, S.Relationships and Rationing in Consumer Loans[J].Journal of Business,1999, 74(4): 37-128.

[22] 青木昌彦,奥野正宽.经济体制的比较制度分析[M].魏加宁等译,北京:中国发展出版社,2005.308-326.

[23] 何韧.德国银行业关系融资的理论与实践[J].世界经济研究,2004,(10):52-55.

[24] 黄纯纯.公司上市、关系贷款与中国银企关系的重建[J].管理世界,2003,(12):11-19.

[25] 苏峻,何佳.关系型信贷:一个基于信贷配给的模型[J].数学的实践与认识,2011,(13):52-53.

[26] Barber,B.An American Civic Forum:Civil Society Between Market Individuals and Political Community[J].Social Philosophy and Policy,1996, 13(1):269-283.

[27] 周好文,李辉.中小企业的关系型融资实证研究及理论释义[J].南开管理评论,2005,(1):69-74.

[28] Jiangli, W., Unal, H., Yom, C.Relationship Lending, Accounting Disclosure, and Credit Availability During the Asian Financial Crisis[J].Journal of Money, Credit and Banking, 2008,40(1):25-55.

[29] 何韧, 王维诚.银企关系与中小企业成长[J].财经研究,2009,(10):81-90.

[30] Acquaah, M.Managerial Social Capital, Strategic Orientation and Organization Performance in an Emerging Economy[J].Strategic Management Journal, 2007, 28 (12): 1235-1255.

[31] Khwaja,A.I., Mian,A.Do Lenders Favor Politically Connected Firms? Rent Seeking in an Emerging Financial Market[J].Quarterly Journal of Economics, 2005, 120 (4):1371-1411.

[32] Claessens,S.,Feijen,E., Laeven,L.Political Connections and Preferential Access to Finance: The Role of Campaign Contributions[J].Journal of Financial Economics, 2008, 88 (3): 554-580.

[33] 余明桂,潘红波.政治关系、制度环境与民营企业银行贷款[J].管理世界,2008,(8):9-19.

[34] 陈伟鸿.民营企业“关系融资”及其拓展[J].管理世界,2004,(10):143-144.

[35] 边燕杰.关系社会学及其学科地位[J].西安交通大学学报(社会科学版),2010,(3):2-5.

[36] 罗家德.关系与圈子——中国人工作场域中的圈子现象[J].管理学报,2012,(2):166-168.

[37] 罗丹阳,殷兴山.民营中小企业非正规融资研究[J].金融研究,2006,(4):142-149.

[38] Berger,A.N., Udell,G.F.Small Business Credit Availbaility and Relationship Lending:The Importance of Bank Orgnaizational Structure[J].The Economic Journal,2002,112(4):32-53.

[39] 万伦来,丁涛.麦克米伦缺口的“U型”演变趋势:理论与实证研究[J].经济学动态,2001,(12):16-17.

[40] 张建伟.法律、民间金融与麦克米伦“融资缺口”治理[J].北京大学学报(哲学社会科学版),2013,(1):127-141.

[41] Williamson,P.National Crisis and National Government[M].Cambridge:Cambridge University Press, 2003.255-258.

(责任编辑:巴红静)

2016-08-13

国家社会科学基金项目“小微企业融资困境与风险缓释机制研究”(12BGL041)

史 达(1973-),男,江苏吴江人,教授,博士生导师,主要从事社会网络和复杂网络等方面的研究。E-mail:shida@dufe.edu.cn

F832.48

A

1000-176X(2016)10-0041-07