央行货币互换:对国际货币体系的影响*

徐明棋

央行货币互换:对国际货币体系的影响*

徐明棋

论文梳理了中央银行货币互换的发展历史,研究了以美国联邦储备体系为首的西方六大中央银行将货币互换长期化并不设限额对于国际货币体系产生的“双重”影响,认为这一互换的长期化一方面对于国际金融市场的稳定具有积极作用,但是同时也维护了美元为核心地位的现存国际货币体系,对于国际货币体系改革具有负面影响。论文同时探讨了中国人民银行与其他国家中央货币互换对于国际货币体系的影响,认为是国际货币多元化发展的趋势使然,对于促进国际货币体系改革具有积极作用。

央行货币互换;国际货币体系;国际最后贷款人;人民币国际化

2013年10月以美联储为首的西方六国中央银行将他们原来的货币互换安排长期化并且不设限额,这在国际社会产生了巨大反响。与此相关联的是中国也在不断增加与其他国家中央银行的本币货币互换。央行的货币互换,尤其是西方六国的货币互换和人民币的货币互换对于国际货币体系的含义是什么?是否意味着西方货币尤其是美元将它们在国际货币体系的统治地位凝固化?人民币的货币互换对人民币国际化有什么样的影响?对国际货币体系又有什么样的影响?这些问题在国内外都引起了学者的广泛关注和思考。

本研究就是试图在梳理中央银行货币互换演进历史的基础上,探讨中央银行货币互换的性质,研究货币互换与国际货币体系改革的关系,并把中国人民银行与其他中央银行签署的人民币货币互换关系放到国际货币体系改革的背景下加以考察从而为推进国际货币体系改革提供一些思路。

一、 货币互换:简单的历史回顾

(一) 中央银行货币互换的基本概念

所谓互换(swap)原意是指调换,传统的互换是外汇掉期(foreign exchange swap)和货币互换(currency swap),他们是一种外汇交易,前者是交易双方通过合约对某种外汇的期限进行互换,后者是对外汇的币种进行互换,或者在互换币种的同时也进行期限的互换,无论是外汇掉期或者是外汇的货币互换,主要目的都是为了避免外汇汇率和币种的风险。这些交易一般由商业银行提供,而从事外汇掉期交易和货币互换交易的客户对象主要是进出口商以及进行跨国经营的其他主体。当然货币互换交易后来被广泛用作其他的目的,其中最著名的例子是2008年以前,希腊帕潘德里欧政府与高盛进行的货币互换,其目的是为了掩盖政府的负债规模。其做法是高盛向希腊政府提供美元的现汇(性质属于贷款,但是不被计算为贷款),希腊政府则用未来的政府固定公路收费收入(远期的欧元收入)与高盛提供的美元现汇调换。这样,以互换的名义就把希腊政府向高盛借款的性质掩盖了,因为从形式上看,可以说高盛将美元现汇换成了欧元的期汇,而希腊政府则将远期的欧元换成了当前可使用的即期美元。在希腊政府的财务报表上,这种债务就变成了外汇衍生品交易,只是这种交易是以欧元额外的远期贴水(实际上是利息)支付给高盛为前提的。

我们现在讨论的中央银行货币互换协议(currency swap agreement)则是另外一种不同性质的协议,它本质上是双方为对方提供备用信贷,是约定一方在一定的条件下用本国货币换取另一方货币或者其他货币的协议。货币互换协定可以是双边的,也可以是多边的,通常规定了一定的条件和期限,当甲方需要乙方提供货币援助时,乙方就根据事先约定的条件,将资金提供给甲方,而甲方则用本国货币换取乙方提供的外汇或者乙方的货币。这一类的货币互换协议通常由一国中央银行与另一国中央银行签署。

(二) 央行货币互换的历史回溯

中央银行货币互换的滥觞可以追溯到布雷顿森林体系下美国联储与法国中央银行1962年2月28日宣布并与3月1日生效的货币互换协议。当时,美联储为了维持美元汇率的稳定,需要欧洲国家货币干预市场。于是法国中央银行通过互换协议为美联储贷记5亿法郎,而美联储则为法国央行的账户贷记5000万美元。该笔互换最初只是短期的互换,期限为3个月。可是,随着美元危机的不断深化,美联储陆续又与奥地利、比利时、英国、德国、意大利、荷兰、瑞士、加拿大等国签署了互换协议,到了1963年互换的额度达到9亿美元。1971年8月美国政府宣布停止美元兑换黄金,美元汇率更是一落千丈,美国与欧洲国家的双边货币互换不仅没有停止,反而不断增加,到了1970年代中期,额度增加至200亿美元。此时的货币互换带有明显的西方其他国家帮助美国应对美元危机的特征,是布雷顿森林体系下为了平息市场抛售美元、抢购其他货币的风潮而采取的一种合作手段。因为布雷顿森林体系规定了所有成员国的货币与美元实施固定汇率制,市场汇率水平的波动不得超过官方汇率的上下1%,如果超过,各国有义务在市场干预以保持汇率的稳定。

布雷顿森林体系崩溃后,国际金融市场动荡成为经常的现象,金融危机也频繁爆发。当金融危机爆发后,一个国家货币当局最缺的就是外汇资金,因为稳定市场,应对投机者市场炒作和操纵,都需要货币当局在市场上动用巨额的外汇储备资金来干预。储备资金不足,就需要有外部资金的帮助。IMF虽然在职能上有义务提供信贷并帮助成员国稳定市场,但是在现实过程中,IMF资金到位的速度非常缓慢,常常要经过非常繁杂的谈判和内部审核程序。于是,在IMF提供的援助资金之外,中央银行之间的货币互换的协定就又成了应对市场冲击的主要手段,互换协定项下的资金就成了备用的外汇储备头寸。而且,央行的货币互换还成为一些国家应对突发性的市场冲击事件冲击的重要抓手。比如,2001年“9·11”恐怖事件爆发后,为防止金融市场动荡,美联储迅速与欧洲央行、英格兰银行及加拿大央行签署了临时性货币互换协议,期限均为30天。不过货币互换尽管一直被作为西方央行干预市场,应对突发性冲击的重要手段,但货币互换的规模有限,货币互换存续的时间通常也比较短。

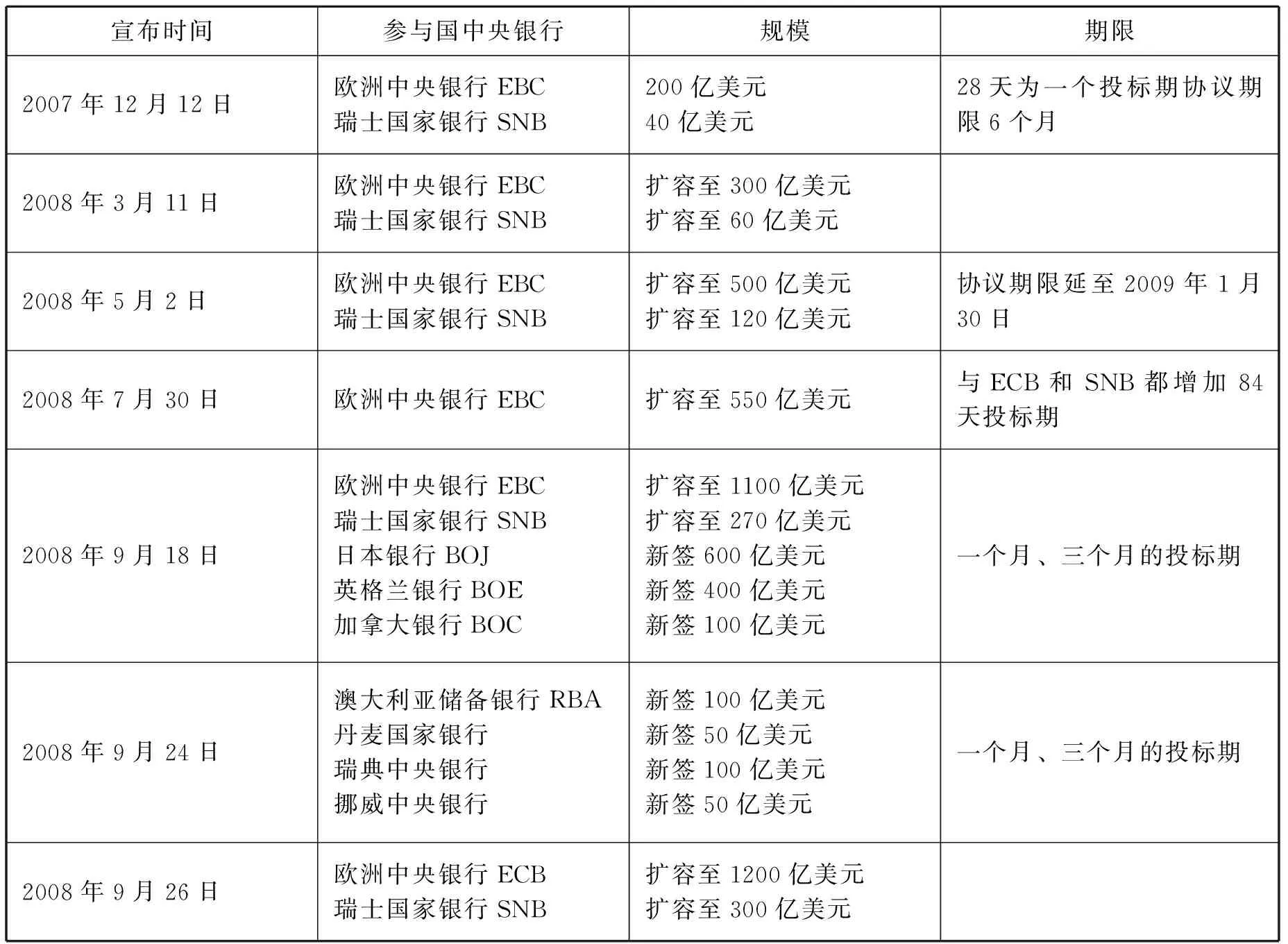

(三) 次贷危机后美联储货币互换的发展

新一轮央行进行大规模货币互换是在美国次贷危机引发全球性金融危机之后启动的,而且规模和期限都超过了历史上的货币互换。2007年12月,在美国次贷危机刚刚爆发初期,美联储就与欧洲中央银行、瑞士国家银行分别签订了200亿美元和40亿美元的货币互换协议。当时主要是为了让他们有足够的美元干预市场。随后,伴随着金融危机深化,截止2008年9月24日美联储又7次与欧洲中央银行和瑞士中央银行重签协议,将额度分别扩展至2400亿美元和600亿美元,而且在这个过程中,其他西方国家中央银行也纷纷与美联储签署了双边互换协议,截止2008年9月24日美联储共与9家西方中央银行签署了货币互换协议,协议互换的金额达到了6200亿美元。新加入的西方中央银行为:加拿大银行(300亿美元)、日本银行(1200亿美元)、英格兰银行(800亿美元)、丹麦中央银行(1500亿美元)、挪威中央银行(150亿美元)、澳大利亚储备银行(300亿美元)、瑞典中央银行(100亿美元)。到了2008年10月29日美联储签署的货币互换协议进一步扩展至14个国家的中央银行,总额高达8500亿美元,是IMF资金总额的4倍*这14个中央银行是澳大利亚储备银行、巴西中央银行、加拿大银行、丹麦国家银行、英格兰银行、欧洲中央银行、日本银行、韩国银行、墨西哥银行、新西兰储备银行、挪威中央银行、新加坡货币管理局、瑞典国家银行和瑞士国家银行。。该协议于2010年2月到期,此时由于国际金融市场恢复了相对稳定,该协议到期后就没有再续签。但是不久,欧债危机再次爆发并愈演愈烈,向欧洲国家提供流动性以稳定市场又成为西方中央银行不得不面对的课题,于是美联储又于2010年5月与加拿大银行、英格兰银行、欧洲中央银行、日本银行、瑞士国家银行签署了新的货币互换协议,期限为三年,这一新的互换协议没有设定具体金额,只是确定根据需要互换。2013年10月31日,当该互换协议再次到期后又被宣布长期化并继续不设限额。至此,中央银行货币互换提供临时性补充流动性的性质发生了根本性的变化,这一变化被一些人认为是新国际货币体系的雏形。美国次贷危机爆发后美联储与其他国家央行签订的美元货币互换详见表1。

表1 美联储在美国金融危机后签署的货币互换协议

续表

资料来源:1. Federal Reserve, Central Bank Liquidity Swaps, http://www.federalreserve.gov/monetarypolicy/bst_liquidityswaps.htm.

2. Goldberg, Linda S., Craig Kennedy and Jason Miu, “Central Bank Dollar Swap Lines and Overseas Dollar Funding Cost”,FRBNYPolicyReview, May 2011.

美联储的货币互换是根据《美国联邦储备法》第14条的授权制定的,由美联储公开市场委员会授权并审核,由纽约联邦储备银行实施管理。在金融危机期间主要是美联储向其他提供美元流动性。美联储与西方国家央行的货币互换作为一种备用信贷并不是免费提供的,如果一方根据协议向另一方提取了货币,就需要向另一方支付利息。利率一般是按照美元OIS利率(即美元隔夜指数掉期利率)*OIS(Overnight Interest Swap)实际上就是一定期限内美元隔夜掉期浮动利率的平均数。2009年,美联储为了降低美元资金的成本,将与其他国家中央银行的货币互换利率普遍在OIS+100基点的基础上降低了50个基点。从那以后起,美联储与其他央行的美元货币互换的利率基本上维持在OIS+50 bps。这被市场看成是美联储为了降低资金成本所做的努力。加50至100个基点,或者按照美元的LIBOR利率加50至100个基点收取。直接以美元OIS或者美元LIBOR利率计算,不加点的互换只有极个别的互换例子,比如美联储与澳大利亚储备银行2008年9月29日签订货币互换就采取了以美元LIBOR计息的方法,但是后来基本上都改成了美元OIS加一定基点的方法计算利息。从计息方法看,这种资金的使用成本要低于货币市场上的资金成本,但也不是最低的,相当于中央银行为本国最优信誉商业银行提供的短期信贷利率水平。据欧洲央行前官员Papadia的估算,美联储与其他央行的所有实际执行的货币互换利率水平大约在1%—1.75%之间*参见Papadia, Francesco, “Central Bank Cooperation during the Great Recession”, Bruegel Policy Contribution, Issue 2013/8 June 2013。。因此,从利息收取的角度看,央行货币互换执行时就等于美联储将其他国家央行当成本国的商业银行在提供流动性,只是这种流动性的提供是以对方国家货币作为对价提供的,而不是以美国政府的债券或者其他票据,也不是纯粹的信用贷款。美国接受其他央行的货币则不支付利息,换入的货币一般也是存在该国的银行账户上。到期后其他国家央行需要将美元与利息还给美联储,如果发生汇率变动,美联储也不承担汇率风险。理论上讲,如果未来其他国家中央银行向美联储提供本国货币的互换,也一样收取相同的水平利息,性质亦可以看成是向美联储提供了短期信贷。

(四) 其他央行的货币互换发展

央行货币互换的另一个例子是东盟的货币互换。东盟国家5个成员国*该五个ASEAN成员国是印尼、马来西亚、菲律宾、新加坡、泰国。早在1977年就曾经签订了货币互换协定,主要目的是为了防备市场动荡,通过区域的货币互换增加干预市场的外汇储备来源。原来是属于短期的协定,后来每年续签。东南亚金融危机爆发之后,由于原来的互换协议资金规模太小,在中日韩三国参加后扩展成了10+3“清迈协定”,在“清迈协定”下签署了一系列双边的货币互换子协定,互换的额度也大大增加。目前该协定已经从原有的双边基础发展成多变的协定,并进而发展成了共同的储备库,资金规模也已经决定从1200亿美元扩大至2400亿美元。

大多数货币互换都是本国货币与美元之间的互换,因为美元是主要的国际储备货币,是各国货币当局干预市场时使用的主要货币。但是,美国金融危机爆发后,美元价值出现了大幅度波动,这给很多国家的外汇储备保值增值带来很大的压力,持有美元的成本在不断上升。为了分散货币集中的风险,储备货币多元化的趋势出现了新的动向。但是由于欧元在欧洲主权债务危机的背景下也成为一个不稳定的货币,这给原来期望欧元分担美元价值不稳定风险的人们以重要打击,于是一些非主流的货币,也成为货币互换的主角,尤其发展中大国的货币也成为各国央行愿意持有的资产,在这样的背景下,一些国家就开始签订本国货币作为直接交换对象的互换货币协定。比如,2012年6月25日瑞士与波兰央行就签署了瑞士法郎与波兰兹罗提的本币货币互换协议,2012年12月4日印度与日本签署了150亿美元为期3年的本币互换协议。中国人民币更是在人民币国际化的背景下参与到双边的货币互换中。这是美元为核心的国际储备体系向多元化国际储备货币体系发展的必然结果,对于未来的国际货币体系改革有着重要的意义。

二、 金融危机的频繁爆发与西方央行美元货币互换长期化

(一) 美联储与西方央行货币互换长期化的各种观点评析

原来只是短期应对危机手段的中央银行货币互换在金融危机频繁爆发和市场不断动荡的冲击之下变成了常设的机制,而且没有限额,也没有具体使用限制和规则,这引起了市场和学术界的广泛关注。这是否说明金融动荡和金融危机也成为常态?或者是信用货币的发行者——中央银行面对经济全球化越来越需要跨境的货币发行合作机制与之相配合?还是试图建立国际货币信用治理机制?

美联储是货币互换的积极开创者和推动者,他们毫无疑问为本身的行动寻找了很有说服力的依据。美联储的学者Fleming and Klagge认为,在美国金融危机爆发并引发了全球性金融危机后,全球金融市场都发生了美元资金突然收缩的情况,美联储通过互换渠道为当时与美国签署货币互换协定的国家央行提供了及时的美元流动性,缓解了这些国家的金融收缩和冲击*Fleming, Michael J. and Nicholas J Klagge, “Federal Reserve’s Foreign Exchange Swap Lines”, Federal Reserve Bank of New York, Current Issues in Economics and Finance, Vol. 14, No. 4, 2010.。而且根据美联储学者的研究,在市场出现收缩的时候,使用美联储货币互换渠道提供的美元资金成本低于在市场上筹措美元的成本。因此他们认为,西方以美联储为中心的中央银行货币互换为这些国家在外汇储备以外提供了额外的流动性,帮助这些国家应对金融危机冲击,缓解危机做出了贡献*Goldberg, Linda S., Craig Kennedy and Jason Miu, “Central Bank Dollar Swap Lines and Overseas Dollar Funding Cost”, FRBNY Policy Review, May 2011.。当然,他们对美国金融危机为什么会导致其他国家金融市场发生流动性收缩,为什么也会遭受严重冲击,最后又需要美元来干预市场的原因是避而不谈的,隐含地认为这是自然的、不可改变的一种现状。

美国主流经济学家们对于央行的货币互换也持欢迎与积极鼓励的态度。美国彼得森国际经济研究所的高级研究员杜鲁门(Truman)认为危机频繁爆发,并且将来也无法根除,所以应该建立全球中央银行货币互换网络,在需要时扮演最终贷款人的角色。他还建议这个网络可以分成三个层次,在需要时按照不同的层次启动货币互换,第一个层次由IMF启动,按照IMF的标准和判断,认为在需要时可以建议成员国中央银行动用互换渠道,来为其他国家的商业银行提供流动性。第二层次是现有的中央银行集团(如六国中央银行),根据他们自己的标准和判断启动互换来为市场提供流动性。第三个层次是各个中央银行自己的需要在双边基础上建立和启动货币互换。虽然他没有详细论述这一全球性的货币互换体系如何建立,三个层次的互换启动之间的本质差别是什么,如何避免道德风险,但是他的建议引起了国际金融学术界的广为关注*Truman, Edwin. M., “Enhancing the Global Safety Net Through Central Bank Cooperation”, Vox, September 13, 2013.。

法国国际经济研究中心(CEPII)的Destais认为,尽管央行货币互换网络可能不是最优的,但是与有机制的国际最后贷款人相比,比如IMF相比,仍然是一个次优的选择,可以在市场发生严重的危机时,提供市场所需要的流动性*Destais, Christopher, “The International Monetary System as a Swap Nexus”, presented at Think 20 Meeting at Sydney, Australia, December 11, 2013.。他还认为,只要参与互换的中央银行坚持透明度,全球货币互换网络的积极作用还是会远远大于其负面作用,因此他建议可由G20出面对央行货币互换制定一些规则,保证透明度和避免道德风险*Destais, Christopher, “Central Bank Currency Swap and International Monetary System”, CEPII Policy Brief, No. 2014-15, September, 2014.。当然,他并没有深入分析为什么IMF作为最后贷款人虽然是最优选择,但却无法实现的原因。

新加坡学者Rana认为西方央行的货币互换之所以成为现存多边机制之外的流动性补充机制,而且主要参与者还是国际货币的发行者,原因就在于这些国家在现存的多边机制中无法在他们需要时获得所需的流动性,不管他们试图获得流动性的要求是否合法。因此在现行的多变体制比如IMF之外,他们需要一个补充性的渠道获得流动性,央行的货币互换就显得非常必要*Rana P. B., “The Evolving Multilayered Global Financial Safety Net: Role of Asia”, RSIS Working Paper, S. Rajatatnam School of International Studies, Singapore, May 16, 2012.。

奥布斯特菲尔德等人从稳定国际金融市场的角度也认为,当一个国家出现挤兑和资本集中外逃时,一个国家的储备水平是预测该国货币汇率将会贬值多少的重要指标,仅仅看国际收支账户的逆差规模是不够的。因此他们也认为美联储提供的货币互换额度是一个国家的备用储备,与一国的外汇储备具有同样的稳定汇率的作用*Obstfeld, Maurice, Jay C. Shambaugh and Alan M. Taylor, “Financial Instability, Reserves and Central Bank Swap Lines in the Panic of 2008”, American Economic Review, 99(2), 2009. pp.480-86.。

对于美联储为核心的西方央行货币互换所起的作用,西方学者也有一些不同看法。有人认为这种货币互换的实际意义并不大,因为当一个国家外汇储备接近枯竭时,动用货币互换对于维护本国货币汇率的作用是有限的*Hooyaman, Catharina J., “The use of foreign exchange swaps by central banks”, IMF Staff Paper, Vol 41. No.1, March 1994.。

另一些学者则认为,在遇到大危机冲击时,央行货币互换有积极作用,但是如果将其长期化、机制化,就会有问题。首先,将会使得参与互换的中央银行在一定程度上失去货币政策的独立性,因为货币政策主要是应对国内情况作出调整的,而如果外部需要互换而增加本币发行,将使中央银行失去货币政策的独立性。其二,中央银行本身在救助国内金融机构上就存在着道德风险问题,现在增加了国际因素,道德风险就很难控制。在国内,中央银行的救助有基本的破产程序作为基础,现在通过央行货币互换构建了国际最后贷款人的机制,而在国际上则无法建立国际化的破产机制。第三,作为国际最后贷款人的机制,不应该由几家中央银行控制,在平时应该由IMF发挥这样的作用,如果央行货币互换变成常设机制,将破坏IMF的职能*参见Papadia, Francesco 2013 “Central Bank Cooperation during the Great Recession”, Bruegel Policy Contribution, Issue 2013/8 June 2013; Destais, Christopher, “Central Bank Currency Swap and International Monetary System”, CEPII Policy Brief, No. 2014-15, September, 2014.。也有学者对美国选择货币互换的对象所持的政治判断表示担忧,因为秘鲁、土耳其、印尼和印度都曾想与美国签署货币互换而被美国拒绝。这种不能面向IMF所有成员国的货币互换使得IMF在必要时为所有成员提供流动性的作用仍然不能被忽视*Talley, Ian., “In Face-off, Fed’s Keeping the IMF Out of Its Currency Swap Domain”, The Wall Street Journal, May 22, 2014.。沈联涛还认为,西方央行的货币互换具有局限性的安排,将新兴市场国家排除在外,迫使新兴市场国家寻求自己的流动性补充渠道,新兴市场国家建立自己的货币互换和多边发展金融机构是必然的选择*Shen, Andrew, “Central Bank Currency Swaps Key to International Monetary System”, East Asian Forum, April 1, 2014.。

(二) 美联储货币互换的基本判断及存在的问题

通过以上西方学者对美联储为核心的美元互换机制构建以及长期化的分析,我可以得出几个清晰的判断。

第一,西方的主流观点为美联储与西方六国中央银行货币互换的长期化提供了理论与舆论支持。多数学者强调央行货币互换可以成为紧急情况下不可或缺的流动性补充,机制化的安排可以为现存的国际货币体系提供额外的稳定保障。这被不少学者看成是构建全球金融安全网的基础,对国际金融体系具有积极的意义。

第二,西方央行之间的货币互换并不是对IMF的取代,而是西方主要国际货币发行国本身有着无法向IMF寻求资金的其他资金需求,因此他们需要在IMF之外构建获得流动性的渠道。布雷顿森林体系崩溃前,IMF也曾经向发达国家提供过短期的资金救助,也为挽救美元危机向美国提供过贷款。但是布雷顿森林体系崩溃后IMF很少向发达国家提供资金援助,因为他们有能力自己解决流动性问题。不过2008—2009年的全球金融危机已经证明发达国家也已经无法独善其身,救助网络对他们也变得越来越重要。

第三,西方央行互换机制长期化、固定化存在缺点,其透明度、互换启动的原则、条件都可能引发道德风险。不少学者认为,应该以G20为基础制定相应的规则并实施监督。

第四,以美联储为核心的央行货币互换存在包容性、选择对象上的问题,新兴市场国家未能参与可能引发新的问题。应该在更加广泛的基础上构建范围更宽的中央银行货币互换网络,并需要进一步加强IMF在救助网络上的主导地位。

第五,多数观点并不认为货币互换是改革现存国际货币体系的途径,更没有明确的看法认为通过央行货币互换可以构建新的国际货币体系。

三、 西方央行货币互换与国际货币体系改革

(一) 西方央行货币互换与国际货币体系的关系

西方六国央行没有期限、没有限额的货币互换,本质上是为维持现存以美元为核心的国际货币体系服务的,因为随着美国经济实力和金融实力的相对下降,紧靠美国一家已经无法维持现存体系的稳定。而与此同时,多元化的国际货币体系中,其他五个央行发行的货币,包括欧元、英镑、日元、加元、瑞士法郎在美元大幅度波动,国际金融市场不稳时不仅无法取代美元成为市场的稳定器,反而本身成为危机成本的转嫁对象,遭受被动的冲击。因为当市场不稳定时,除了美国,其他国家干预市场的主要货币仍然是美元,于是他们也和美国一样有动力维持美元为核心的国际货币体系的稳定。以美元霸权为核心地位的国际货币体系具有两面性,一是可以保障国际经济交易得以在稳定的货币和金融环境下进行,现行的国际经济秩序得以被维持;但另外一个结果是美国可以继续在这个体系中获得好处,包括攫取铸币税以及向外转嫁美国调节自己经济的成本,而其他国家在这个体系中则承担维持稳定的相应成本。由于欧洲各国如日本、加拿大都是美国的盟友和小伙伴,目前无一方具有实力和意愿挑战美元的国际货币霸权,因此这种互换就成了他们被动的选择。沈联涛认为美联储与西方其他五个中央银行的货币互换就是为了维护本身利益和市场稳定,这种只顾自己的做法反而会使国际货币体系更加动荡*Shen, Andrew, “Central Bank Currency Swaps Key to International Monetary System”, East Asian Forum, April 1, 2014.。Rhee等人也认为区域货币合作与各国央行的货币互换并不能代替更广泛的国际合作,这些机制参与者的不同利益取向、运行机制和不同的透明度与全球金融体系稳定要求之间未必能够一致,因此需要全球层面在宏观经济政策、市场监测和救助条件上进行合作*Rhee, Changhyong, Lea Sumulong, Shahin Vallee, “Global and Regional Safety Net: Lessons from Europe and Asia”, Bruegel Working Paper 2013/06,November 2013.。Destais也认为西方央行货币互换需要在G20的基础上制定相关的透明度和条件设置的规则*Destais, Christopher, “Central Bank Currency Swap and International Monetary System”, CEPII Policy Brief, No. 2014-15, September, 2014.。

国内学者对于西方六国中央银行将货币互换长期化,并且不设限额也给予了高度的关注。目前国内有两种意见,一种是比较肯定的看法,主要是中国人民银行的一些学者,比如管涛、马骏等为代表。他们认为这是在IMF之外由发达国家央行通过自身的努力构建的一个补充流动性的安排,对于稳定发达国家金融市场有着积极的作用,从而对全球金融体系也是积极的。因为在此之前,金融动荡和危机主要发生在发展中国家,现在经过全球金融危机,发达国家的金融危机成为大家关注的焦点,而一旦他们发生危机,IMF的资金无法救助,只有主要发达国家中央银行在一起合作才能解决问题。因此,美联储、欧洲中央银行、英格兰银行、日本银行、加拿大中央银行和瑞士中央银行的多边互换是稳定国际金融市场的举措。这些学者认为中国应当在条件成熟时积极加入这一互换体系*参见管涛和马骏在上海发展研究基金会2014年9月27日在上海举行的“央行货币互换和地区金融安排的含义和启示”研讨会上的发言。。

我国派驻IMF的执行董事金中夏认为, 本轮金融危机以后建立的临时性双边协议实现了机制化、多边化。其主要作用可能在于:一是稳定国际金融市场;二是保持美元的主要储备货币地位;三是巩固国际货币体系既有格局; 四是应对全球治理格局的变化。参与互换的各方一方面在推动IMF改革,另一方面货币互换网络的建立,客观上弱化了IMF作为多边机构对国际货币体系的指导监督效力和“最后贷款人”角色*参见金中夏《央行货币互换利于全球金融稳定》,中国金融网,http://finance.jrj.com.cn/2015/01/19075518722792.shtml。。

徐以升认为,美联储为核心的货币互换网络为解决危机提供了一个新模式,但是美联储在货币互换的选择上排斥发展中国家,且执行的标准不透明。尽管如此,他认为中国应该与美国讨论加入美联储的美元互换网络以测试美国的态度。他还认为如果中美签署双边货币互换协定可以成为中美“新型大国关系”的重要内容*参见徐以升《新兴市场应测试美联储货币互换》,国际投资论坛,http://www.chinafair.org.cn/china/investweb/NewsMore.aspx?newid=40722, 2013-08-15。。

另一种观点相对比较负面。中国社科院副院长李扬认为西方六国央行货币互换是一个新的国际货币体系的雏形,未来将形成以全球多层次货币互换为基础的新的国际货币体系。因此,中国要认真对待,应该积极争取参与进去,而不是置之度外*参见李扬《一个对中南海不友好的经济联盟正在形成》, http://www.boxun.com/news/gb/pubvp/2013/12/201312190619.shtml。。国际经济交流中心的张茉楠认为,“美联储等六家央行的货币互换协议所构建的美元最后贷款人垄断机制,也将使以美元为中心的货币体系长期化,这很可能意味着,美国正在重新构建一个应对新兴经济体货币崛起的新货币联盟。事实上,一个以美联储为中心、主要发达经济体央行参与的排他性超级国际储备货币供求网络已经形成。这个网络已将发达经济体的货币供给机制内在地连为一体”。这个判断应该说基本正确,但是其提出的对策似乎与其基本判断相悖:“积极参与美国主导的‘双边互换网络”。尽管我国目前拥有高达3.95万亿美元的外汇储备,但正如在2008年就拥有高达1万亿美元外汇储备的日本还要与美联储提出货币互换(并最终达成无上限货币互换)一样,我国央行也应主动提出与美联储的货币互换,这样,当我国真正出现资本外流,央行需要外汇储备来应付时,拥有与美联储的货币互换,我国央行将拥有更灵活的美元头寸”*张茉楠:《尽最大可能在全球货币新架构中赢得活动空间》,《上海证券报》2014年6月26日。。

(二) 西方央行货币互换对国际货币体系改革的“双重“影响

对于国内外的这些观点,我们认为在承认既定的现状和稳定国际金融市场,应对危机这个角度看,上述有关西方央行货币互换长期化和机制化的积极看法有一定的正确性。但是,这些积极的作用和影响是有条件的,那就是在全球金融体系遭受冲击,导致世界经济陷入严重衰退时,央行的货币互换可以为他们提供额外的流动性,成为稳定金融市场的利器。

国内学者认为央行的互换网络如果不断扩大,形成一个多层次的互换网络,那么未来的国际货币体系就可以按照这种互换网络构成一个新的体系。但是我们认为,西方六个央行的货币互换不会带来新的国际货币体系,也不会促进国际货币体系改革,因为她的本质是维持现状、维持美元统治地位的现状。因此,这种互换安排客观上起的作用是阻碍改革或者延迟改革。因为这种互换在IMF体系之外提供了额外的备用流动性,IMF增资或者增加份额的改革方案就会被搁置,由IMF增资和增加配额带来的国际货币体系改革就会被延迟。美国国会否决了2010年12月IMF达成的增资和调整成员国份额的决议就在于美国现在有了替代的选择。

国内学者还期望新兴市场国家也参与美元互换的网络,或者通过建立自己的货币互换网络来构建新的货币体系。我们认为这是一种良好的愿望。虽然新兴市场国家之间未来也可以建立多层次的货币互换网络,但是能承担国际货币职能的货币不可能很多,大多数新兴市场国家的货币无法成为被广泛使用的国际货币,只有其中少数国家的货币会在国际经济交易中发挥计值货币和交易媒介的职能,因此多层次的货币互换网络将不会改变目前国际货币体系的基本特征和性质。

西方六国央行货币互换长期化、不设限额的安排本质既然是为了维护现存美元为核心的国际货币体系,那么现存国际货币体系的缺陷也就无法通过这种央行之间的货币互换得到克服。

现存国际货币体系的主要缺陷有三个方面:一是发挥国际本位货币职能的美元的价值不断大幅度波动,美联储的货币政策只着眼于美国国内经济需要,美元的国际货币职能也是为美国服务的,这就导致全球金融市场随美元价值波动而不断震荡和混乱;二是主要国际货币汇率之间的波动失去任何约束,汇率扭曲成为常态*对于主要货币之间的汇率水平常常处于扭曲水平是国际货币体系存在的缺陷在学界存在不同的看法,因为自由主义经济学家们认为只要是市场决定的汇率就是正确的汇率。问题是供求关系本身可能由于制度因素或者政府不恰当的干预处于扭曲状态,这就导致随后的调整会以危机方式进行。汇率应该由市场决定只是从长期的视角、从市场供求关系本身处于相对正常这个前提下才是正确的。否则美国学者也不会讨论汇率操纵问题,国际社会也就没有必要对目前的国际汇率体制进行讨论。交给市场来决定就行了!坚持浮动汇率的学者就是试图证明浮动汇率是市场决定汇率,但是问题是美国通过其货币政策的调整影响美元汇率水平,常常使得其他国家货币处于被动调整状态,对其经济产生冲击。这也就是为什么Calvo与Reinhart发现很多发展中国家“害怕浮动”却没有能够正确解释为什么他们要继续维持盯住汇率制的真正原因(参阅Calvo, Guillermo A., and Carmen M. Reinhart 2000 “Fear of Floating”, NBER Working Paper 7993, Cambridge: National Bureau of Economic Research, 2000)。,掌握国际货币发行主导权的国家任意将本国经济调节的成本向外转嫁,随着国际货币发行政策的调整,全球货币之间的汇率便大幅度波动以顺应全球流动性的扩张与收缩,很多学者的研究已经证明美联储的货币政策调整周期是引起全球流动性扩张和收缩的源头,而这种调整也是影响金融市场波动的主要因素*参见Rey, H.,“Dilemma not Trilemma: the Global Cycle and Monetary Policy Independence”, Proceedings -Economic Policy Symposium — Jackson Hole, 2013. pp.1-2. 以及Cesa-Bianchi, Ambrogio, Luis Felipe Cespedes, and Alessandro Rebucci, “Global Liquidity, House Prices, and the Macroeconomy: Evidence from Advanced and Emerging Economies”, IMF Working Paper, 2015/23两篇有代表性的论文。;三是国际收支失衡的调节机制也没有相应的规则,基本上是靠短期资金流动和失衡国家信用扩张的能力来维持,这就导致失衡不断积累,随后又常常通过危机和市场大幅度波动来强行调整,使调整的成本加大。所有上述缺陷加在一起,就成为国际金融危机不断爆发的重要原因。也正是因为此,国际社会不断呼吁加快推进国际货币体系改革*对国际收支调节机制存在的问题本人早在东南亚金融危机爆发与国际货币体系缺陷关系的相关论文中加以阐释。但是一些学者仍然认为现在的国际收支调节主要靠短期资本流动和国家信用的扩张调节的判断存在误判。有必要在此再做些解释。对于大多数非国际货币发行国,国际收支逆差出现后,如果不愿意通过本国的紧缩政策主动调整,则其必须通过短期借贷或者其他短期资本流入来维持。这往往是导致其在随后的年份里发生货币汇率下跌甚至发生金融危机的因素之一。而对于国际货币的发行国,则取决于该国国家信用支持的货币发行可以扩张到什么样的程度,即通过发货币来弥补可以维持到什么样的水平。对于主要国际货币发行国美国,只要国家信用没有问题,逆差可以持续扩大,但是对一些欧元区成员国,则国际收支逆差的持续扩大就可能引发债务危机。脱离了布雷顿森林体系下维持固定汇率义务,逆差国常常不愿意通过紧缩来维持外部平衡。而对于美国这样的主要国际货币发行国则将调节的责任推向顺差国,压顺差国货币升值来实现国际收支失衡的调节。顺差国则通常强调没有国际协定的制约,也不愿意本国货币升值来承担主动调节的义务。国际收支调节机制的扭曲与前述汇率水平常常处于扭曲状况存在内在的联系,这个问题要在本文中详细论述已经超出本文主题,不在此赘述。。西方六国央行货币互换没有在任何一个层面对上述三个主要的缺陷有修改和完善,也没有提供任何途径来改革上述三个主要的缺陷。央行的货币互换充其量在国际金融危机发生后提供了缓解危机冲击的缓冲和减轻冲击负面影响的救助手段。如果从改革国际货币体系的角度看,这种作用对于改革恰恰是负面的,因为危机的冲击往往是推动改革的动力,危机的破坏力越大,危机后推动改革的共识才越容易形成*本文之所以要分析西方银行货币互换与国际货币体系改革的关系,并且从客观的角度来评判央行货币互换对于国际货币体系改革的作用,主要是因为已经有学者提出了这方面的观点,有进一步澄清和研究的必要。一些学者认为央行货币互换将奠定新的货币体系,推动国际货币体系改革。本文否定其对国际货币体系改革的作用并不否定央行货币互换对于金融危机救助所起的积极作用,但是危机救助作用与对推动国际货币体系改革毕竟不是一回事。。

或许正是有了在危机发生时从理论意义上讲可以动用的无限的备用信贷,才使得美国认为IMF资金扩充的必要性降低,美国国会拖延了5年才在国际社会的压力下为2010年IMF董事会关于增加基金份额的调整成员国份额比例的决议开绿灯,使得国际社会绝大多数国家盼望的改革被延迟*2010年IMF董事会的决议涉及两个主要的内容,一是调整IMF份额在成员国之间的比例,削减发达国家,主要是欧洲国家不合理的过高的份额比例,如果按照这一比例调整,中国将从目前的3.996%上升至6.390%,投票权将从目前的3.806%升至6.068%,成为仅次于美国和日本的第三大份额和投票权的国家。第二是将IMF的基金份额增加一倍,由目前2384亿SDR增加至4768亿SDR,所有成员国都将按比例在IMF增资。由于在国际组织增资涉及美国的法律批准程序,必须要美国国会批准,所以美国国会不批准,该项决议就不能生效。增资和调整份额属于IMF重大事项,根据IMF章程,重大事项必须由85%的投票权通过方能生效。而美国一家具有16.6%的投票权,所以在重大事项上美国实际上具有了否决权。。因此,有理由相信美国事实上是在试图用西方央行的货币互换来延缓对IMF和国际货币体系的改革。*有学者认为美国联储为主导的美元货币互换延缓IMF和国际货币体系改革证据不足。其实从美国对待IMF增资、增加SDR发行的态度变化中我们可以得到这样的判断。在美国次贷危机引发全球金融危机后,美国一反过去的反对态度,积极支持IMF份额调整,支持增加SDR发行。但是随着危机平息,美联储将应对危机的临时货币互换变成与五个主要西方国家央行的无期限无限额的货币互换后,对于IMF增资和增加SDR的新的方案和建议都不再支持。因此,我们相信在这里做出这样的基本判断是中肯的。

西方央行的货币互换长期化和不设限额还会引发另外一个严重的问题,即这种不设限额的货币互换理论为其中的一个中央银行向另外五个中央银行借款提供了绿色通道,如很多学者所分析的那样,这种借款是没有前提条件的,那么这种货币互换就可能被其中某个中央银行不负责任的货币政策所绑架。如果没有抑制道德风险的其他手段,这种货币互换最终会使各国中央银行被动地增发货币,引发通胀;要么就可能引起其中的某个央行的拒绝为持续性提供流动性,最终所谓的无限额和无期限的互换也就无法维持。

当然,从次优选择的角度看,西方六国央行的货币互换也并非没有积极意义,他毕竟为未来可能的国际金融危机爆发时,提供了一个比较灵活、资金规模可以迅速增加的市场干预资金池,对于缓解危机冲击,救助一些受危机冲击的国家提供可动用的流动性。这也就是为什么西方主流媒体对于西方央行货币互换给予高度评价的原因。

四、 人民币货币互换与国际货币体系改革

(一) 人民币国际化与人民币货币互换

人民币国际化是布雷顿森林体系崩溃后国际货币多元化发展趋势的进一步发展的产物,也是中国经济发展到新阶段的一个必然结果。作为人民币国际化的抓手和重要内容,中国人民银行与32个国家(地区)央行的货币互换直接拓展了人民币的国际化范围,为这些国家将来直接持有人民币资产打下了良好的基础,是人民币从国际贸易结算货币向储备货币发展的重要桥梁。人民币进入SDR货币篮子将进一步促进人民币国际化的发展趋势。在人民币国际化的发展进程中,我国中央银行与国外中央银行的本币货币互换也发挥了积极的作用。

中央银行的人民币的货币互换协议对所在国企业和个人使用人民币具有重要的推动作用,因为当一国央行签署了人民币互换协议,意味着该国央行接受人民币作为重要的市场干预货币和备用的储备手段,人民币在该国市场上的信用也就得到了保障。这会极大地推进这些国家企业和个人使用人民币的积极性,并且在观念上将人民币作为可接受的交易货币。通常情况下,签署了双边互换协定的国家之间将会有必要进一步签署在各自金融市场上交易和兑换对方货币的附属协定,这对于人民币而言就意味着定向地逐步开放了人民币自由兑换,意味着定向地开放了中国的金融市场。比如,中国就在与澳大利亚签订货币互换之前允许在银行间交易市场上进行澳元与人民币的直接兑换,因为随着人民币被用于与澳大利亚的贸易结算,人民币贸易账户的资金可以投资于银行间金融产品,而这些产品在需要时是允许直接兑换成澳元的。

尚未完全自由兑换的人民币能够被其他国家青睐,愿意成为一些国家潜在的储备货币还得益于人民币价值稳定,并且有升值的潜力。另外,中国经济保持高速增长的前景使中国金融资产的实际回报率较高,比如中国国债的投资回报比较稳定,要高于主要发达国家的债券回报率,且风险很小也是一些国家愿意持有人民币资产的重要原因。当人民币逐渐在跨国贸易和金融交易中成为计值手段和交易媒介后,一些国家的中央银行持有人民币的意愿会进一步增强。

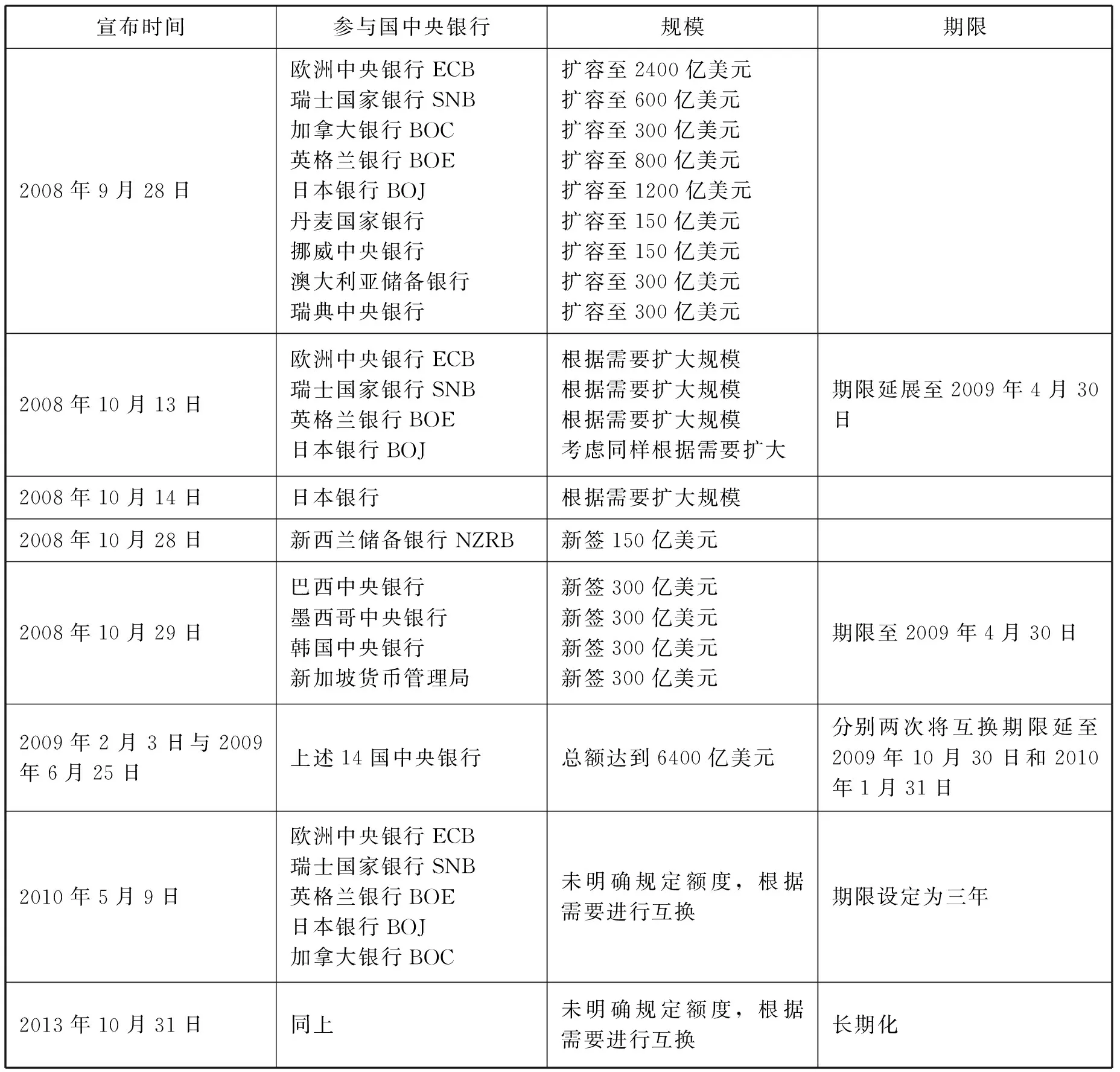

中国现在与33个国家(地区)签署了人民币与这些国家本币的货币互换协定,这对于中国而言,主要意义不在于有了备用信贷可以应付不时之需,而是将人民币国际化的水平和国际可接受程度提高到了一个新的水平,更为重要的是打破美元为基础的多重货币互换网络形成的美国国际货币体系固化的格局。

从时间上看,中国最早于2008年12月与韩国签订了1800亿元人民币/38万亿韩元的本币货币互换协定,开启了人民币作为货币互换的对价的先河(2011年该协定被续签,并且额度增加至3600亿人民币)。2009年中国政府开始推动人民币跨境贸易结算后,与之签署人民币本币互换的国家不断增加,至今已经与33个国家和地区的中央银行签署了人民币货币互换协定,互换总额超过3.3万亿人民币,分别为韩国、香港、马来西亚、白俄罗斯、印度尼西亚、阿根廷、冰岛、新加坡、新西兰、乌兹别克斯坦、蒙古、哈萨克斯坦、泰国、巴基斯坦、、阿联酋、土耳其、澳大利亚、乌克兰、巴西、英国、匈牙利、阿尔巴尼亚、欧洲中央银行、瑞士、斯里兰卡、俄罗斯、卡塔尔、加拿大、苏里南、亚美尼亚、智利和塔吉克斯坦等国中央银行(见下表2)。

表2 与中国签署人民币货币互换协议的国家

续表

资料来源:中国人民银行*人民银行2012年初以前与其他中央银行签署的双边本币互换协议通常都是三年有效期,到期后基本上都已经续签。目前已经到期,但是尚未见到人民银行网站公布续签或者展期信息的是乌兹别克斯坦。有可能人民银行正在与对方磋商续签,也有可能经双方同意已经展期而没有对外公布,目前缺乏这方面的信息。另外,2015年9月26—27日周小川行长参加第34届中亚、黑海和巴尔干半岛央行行长会议期间与格鲁吉亚国家银行行长卡达基泽签署了双边本币互换框架协议,表达了建立双边本币互换安排的意愿,但是还没有签订具体的互换协议。

(二) 人民币货币互换对于国际货币体系改革的意义

首先,它打破了以美元为核心的货币互换网络的排他性,对于新兴市场国家在国际货币体系中发挥更重要的作用,维护自身利益具有重要影响。美国集合西方主要国家签署不设额度和期限的货币互换,就是为了遏制任何其他货币可能对美元形成挑战。欧元、英镑、日元、加元以及瑞士法郎被纳入到辅助美元稳定的体系中,他们即使在一定范围和程度上也成为国际货币,也无法构成对美元霸主地位的挑战。但是,国际货币多元化的发展趋势是客观规律所推动的,人民币随中国经济的崛起发挥国际货币职能也是客观的发展趋势。西方央行排他性的货币互换不仅无法遏制新兴市场国家的崛起,反而会加快人民币国际化的进程。尽管人民币国际化在可预见的将来并不会成为替代美元的主要国际货币,但是在现有的国际货币中增加人民币并且发挥更大的作用是不可否认的前景。

其次,中国人民银行的人民币货币互换虽然在规模上不及西方六国央行的货币互换,但是在对象和国家数量上已经远远超过西方央行货币互换参与的国家数量,这种包容性得到了国际社会的广泛好评,为国际货币体系改革需要满足国际社会大多数国家的需求和利益这一正确的方向提供了诠释,将促进国际货币体系的改革。

最后,中国人民银行的人民币货币互换与中国积极推动成立的金砖国家开发银行、金砖国家应急储备库和亚洲基础设施投资银行相互呼应,将从竞争的层面推动整个国际金融体系改革的步伐。尽管美国仍然试图垄断国际货币金融规则的制定和话语权,但是面临新兴市场国家在原有的体系之外建立互补兼竞争性的机制,必然会提醒发达国家重视广大发展中国家的诉求,不得不认真考虑在维持其主导地位的前提下适应新的力量格局变化,做出局部的调整和让步,从而使国际货币体系的改革能够取得逐步的进展。

当然,中国人民银行与其他国家央行的人民币互换与美联储主导的美元互换都属于国际货币体系改革进程中的过渡性措施,并不能解决当前国际货币体系存在问题和缺陷,央行货币互换的流行进一步说明在全球建立更加广泛的合作机制变得更加必要和紧迫。在G20的基础上以IMF为平台推进发达国家和新兴市场国家的合作,就如何稳定国际货币金融体系,构建相应的规则和制度应该成为未来全球治理的重要内容。

(责任编辑:晓 亮)

Central Bank Currency Swaps: Impact on the International Monetary System

Xu Mingqi

This paper sorts out the history of central bank currency swap and analyses the dual impact of prolonging the currency swaps without amount limits among Western six major central banks centered at the US Federal Reserve. The paper argues that the swap agreement of no time and amount limits made by six Western central banks has a role of stabilizing international financial market, but at same time safeguards current international monetary system based on US dollar hegemony and checks the reform of international monetary system. The paper also studies the local currency swaps made by Chinese central bank PBOC and other central banks and the impact of these swaps on international monetary system. This paper believes that RMB and the local currency swaps of PBOC with other central banks are the result of trend of diversification of international currencies and serves to promote the reform of current international monetary system.

Central Bank Currency Swaps; the International Monetary System; International Lender of Last Resort; RMB Internation-alization

2015-12-06

* 本文系作者承担的国家重大课题“世界经济转型调整趋势与中国的应对战略研究”(项目编号:13&ZD047)的阶段性成果,同时得到了上海发展研究基金的资助,在此表示感谢。

T-821.6

A

0257-5833(2016)03-0051-14

徐明棋,上海社会科学院世界经济研究所研究员 (上海 200020)