异质机构投资者、实际控制人性质与银行高管货币薪酬

韩亮亮

(辽宁大学 商学院,辽宁 沈阳 110136)

异质机构投资者、实际控制人性质与银行高管货币薪酬

韩亮亮

(辽宁大学 商学院,辽宁 沈阳 110136)

文章对机构投资者在我国金融机构薪酬管制中的作用进行了研究。研究发现,机构投资者持股比例与银行高管货币薪酬在中央直管银行显著负相关,在非中央直管银行显著正相关,这表明实际控制人性质影响机构投资者在银行高管货币薪酬制定中的作用;投资主导型机构投资者持股比例与银行高管货币薪酬在非中央直管银行显著负相关,业务主导型机构投资者比例与银行高管货币薪酬在非中央直管银行显著正相关,这表明在银行高管货币薪酬制定中异质机构投资者会根据实际控制人的不同选择扮演“监督者”还是“合谋者”角色。

机构投资者;实际控制人;银行高管;货币薪酬

一、 引 言

近年来银行等金融机构高管薪酬问题受到社会各界的广泛关注,尤其是媒体曝光的部分银行高管“天价”薪酬引起社会公众强烈不满。为此我国政府自2009年以来陆续出台了与金融机构高管薪酬相关的管制政策和规定,旨在促进金融机构高管薪酬能够回归到合理的水平。同时,近年来机构投资者成为我国公司治理中一股越来越重要的力量,政府监管部门以及社会各界对机构投资者的公司治理行为给予了期望。那么,在政府通过外部薪酬管制来影响金融机构高管薪酬的制度背景下,代表市场力量的机构投资者是否发挥了作用,以及发挥了怎样的作用呢?已有研究成果还没有对这一问题进行深入研究,基于此,本文从机构投资者在公司治理中的“监督者”假说与“合谋者”假说出发,对机构投资者持股与银行高管货币薪酬关系进行了理论分析,并以自2009年薪酬管制以来我国16家上市银行为研究对象,运用连续6年获得的96个样本观测值进行实证分析。

本文的研究贡献主要体现在以下三方面:一是检验了我国金融机构薪酬管制背景下机构投资者的公司治理行为选择。现有文献虽有较多涉及机构投资者参与公司治理的研究,但研究机构投资者参与金融机构治理,并结合我国金融机构薪酬管制背景进行的研究还鲜有见到,本文则弥补并丰富了机构投资者参与银行治理领域的研究内容;二是从机构投资者异质性视角统一了有关机构投资者在公司治理中体现不同角色的分歧。已有研究主要从机构投资者的“监督者”或“合谋者”角度进行研究,本文从机构投资者异质性视角出发,根据机构投资者与银行间的业务关系、投资关系提出业务主导型机构投资者和投资主导型机构投资者两类。本文研究发现投资主导型机构投资者更多体现为“监督者”角色,业务主导型机构投资者更多体现为“合谋者”角色;三是把机构投资者异质性与上市银行实际控制人性质结合起来深入研究机构投资者持股与银行高管货币薪酬之间的关系。已有研究虽然也注意到了机构投资者异质性问题,但还鲜有从机构投资者异质性角度研究银行治理问题,更没有围绕银行实际控制人性质开展深入的分析。本文提供了投资主导型机构投资者持股比例、业务主导型机构投资者与银行高管货币薪酬在中央直管银行和非中央直管银行中不同关系的经验证据,丰富了机构投资者异质性和银行高管薪酬影响因素等方面的研究成果。

二、 理论分析与研究假设

20世纪80年代以来有关机构投资者的公司治理作用得到了国外学者的关注,而在我国直到近十年机构投资者参与公司治理的研究才得到关注。从现有文献来看,对机构投资者参与公司治理的研究主要形成了两种竞争性假说,分别是“监督者”假说与“合谋者”假说。监督者假说认为,机构投资者在公司治理中发挥了积极的监督作用,能够有效抑制管理层的自利行为[1-2][3]279。而合谋者假说认为,机构投资者不但不能发挥积极的公司治理作用,相反,却可能与上市公司管理层勾结,成为管理层的“合谋者”[4]237[5]71。在实践中,机构投资者的监督者角色主要表现为任免执行董事、促使公司建立并完善薪酬委员会、内部审计委员会和管理层薪酬激励制度[6]。机构投资者的合谋者角色主要表现为与公司管理层共同侵害其他中小股东利益[7]88、阻止管理层因绩效不佳发生的职位变更等[5]79。其中,根据机构投资者对高管货币薪酬水平或薪酬业绩敏感性影响的结果,可以判断机构投资者实施了监督行为或合谋行为。基于以上研究,本文试图从“监督者”与“合谋者”假说出发来分析自2009年我国薪酬管制以来机构投资者持股对银行高管货币薪酬的影响。

(一) 机构投资者持股与银行高管货币薪酬:监督者假说

有关机构投资者参与公司治理、积极发挥监督作用的效果得到了国内外相关研究的经验支持。如Hartzell和Starks(2003)[8]发现机构投资者的股权集中度与高管薪酬业绩敏感性正相关,与高管薪酬规模负相关,表明机构投资者在公司治理中发挥了监督作用,降低了代理成本。Almazan等(2005)[9]研究发现机构投资者持股比例越高,对管理层薪酬的约束作用越强,监督效果越明显。Janakiraman等(2006)[10]发现高管持股比例影响机构投资者对高管薪酬的影响,在高管持股比例低的公司中,前五大机构投资者持股比例与高管薪酬负相关。Ning等(2015)[11]研究发现公司中存在持股比例较大的机构投资者,公司管理层薪酬会得到一定抑制。国内学者研究表明机构投资者公司治理作用的发挥受到制度环境的影响,如伊志宏等(2011)[12]75以沪深两市A股非金融行业上市公司2003-2010年的数据作为研究样本,探讨了市场化进程、机构投资者与高管薪酬激励三者之间的关系,研究发现机构投资者积极治理效应的发挥受到制度环境的影响。近几年我国金融行业监管环境发生了深刻变化,我国财政部、银监会等部门从2009年开始陆续出台了一系列高管薪酬管制政策和规定,对银行等金融机构高管薪酬的构成、规模等提出了明确的要求,尤其是2009年9月,由人力资源和社会保障部、中组部、监察部、财政部、审计署和国资委联合出台了被人们称之为“限薪令”的《关于进一步规范中央企业负责人薪酬管理的指导意见(人社部发[2009]105号)》,要求所有国企高管年薪不得超过职工工资的20倍。2014年8月中共中央政治局审议通过了《中央管理企业负责人薪酬制度改革方案》相关文件,进一步强化对央企高管薪酬的管制。根据伊志宏等(2011)[12]83-84相关研究,可以预期这些制度环境的变化势必影响机构投资者参与银行治理。另外,国内研究还发现企业实际控制人影响机构投资者参与公司治理。如张敏和姜付秀(2010)[13]以沪、深两市2001-2008年的上市公司为研究样本,从企业产权归属角度研究了机构投资者对公司薪酬契约的影响,研究发现在民营企业中机构投资者起到了显著的治理作用,但在国有企业中机构投资者的治理作用不明显。这一结论表明机构投资者治理作用受企业实际控制人产权性质的影响。王彩萍和李善民(2011)[14]的研究也发现机构投资者参与公司治理的作用会因终极控制人性质不同而存在显著差异,他们发现在非国有控股公司中机构投资者的公司治理作用显著,而在国有控股公司中机构投资者治理作用难以充分发挥。在银行上市公司中,机构投资者公司治理作用的发挥也会受实际控制人的影响。根据张栋和郑红媛(2015)[15]的分类方法,把工、农、中、建、交、光大和中信七家银行划归为“中管金融机构”行列,这些银行的共性是国有大股东一股独大,并且董事长、副董事长均为中组部任命,把其他银行归为非中管金融机构。考虑到机构投资者持股比例越高,其退出的成本越高[3]281,因此,机构投资者持股比例越高,越有可能积极参与公司治理,发挥监督作用。基于以上分析,本文提出如下假设:

假设1:机构投资者持股比例越高,银行高管薪酬越低,并且在非中央直管银行中机构投资者持股比例与高管薪酬显著负相关。

不同类型的机构投资者在持股比例、持股期限、投资理念和偏好等方面不尽相同,这些差异导致各类机构投资者的公司治理效用迥然不同。在公司高管薪酬契约设计中,不同类型的机构投资者会选择不同的行为,扮演不同角色。Zheng(2010)[16]研究发现短期性机构投资者持股与高管期权业绩敏感性正相关,而其他机构投资者持股则没有表现出显著相关性。Ettore等(2012)[17]对欧洲大陆国家上市公司的研究发现,机构投资者影响高管的报酬结构,增加了基于股权的薪酬构成,并且,外国机构投资者持股比例与高管薪酬水平正相关。Felix等(2015)[18]把机构投资者的异质性特征拓展到代表机构投资者的董事身上,他们研究发现代表压力抵制型机构投资者的董事能够减少董事会的薪酬总额和固定薪酬,能够提高薪酬业绩敏感性,而代表压力敏感型机构投资者的董事则发挥相反作用。Huang和Zhu(2015)[19]发现在中国QFII比国内机构投资者更积极参与国有企业公司治理。国内学者主要把机构投资者划分为压力抵制型机构投资者和压力敏感型机构投资者,并对这两类机构投资者的公司治理行为进行研究,并且发现压力抵制型机构投资者更能够发挥公司治理作用[12]82[20]24。以上研究表明从机构投资者异质性角度出发能够更合理解释机构投资者的行为选择。本文根据机构投资者与银行间的关系将机构投资者划分为两类:一类为业务主导型机构投资者。这类机构投资者与银行既有投资关系又有商业关系,并且以商业业务关系为主,这种双重关系使得他们与持股银行的高管之间不只是股东—经理之间的委托代理关系,更重要的是由商业纽带产生的具有共同利益的合作关系。这类机构投资者一般与高管人员接触多,能获得更多内部信息,为了维持长久的业务关系,通常会在履行监督作用时做出让步,尽可能让高管多获得一些薪酬。这类机构投资者具体主要包括保险公司、信托公司、证券投资基金、券商、财务公司。另一类为投资主导型机构投资者。这类机构投资者与银行只有投资关系,他们与银行的利益冲突主要来自投资关系,面临更多的信息不对称,不能直接观察高管人员的行为,为了确保自己的投资会带来回报,他们会更积极地发挥监督作用,用公司业绩来衡量高管人员的努力,因此他们更希望高管薪酬与业绩挂钩,更关注银行高管薪酬业绩敏感性。基于以上分析,本文提出如下假设:

假设2:投资主导型机构投资者持股比例越高,银行高管薪酬越低,并且在非中央直管银行中投资主导型机构投资者持股比例与高管薪酬显著负相关。

(二) 机构投资者持股与银行高管薪酬:合谋者假说

国内外研究也提供了机构投资者与公司管理层结盟的理论解释和经验证据。Eakins(1995)[21]分析了机构投资者与公司管理层结成同盟的激励,认为机构投资者可能从事其他与公司有关的商业活动,比如提供保险、养老金管理、投资咨询以及投行服务等,所以机构投资者有保持与公司现有管理层良好商业关系的激励,同时,公司管理层为了能以较少的努力就获得个人私利,也有赢得机构投资者支持的激励。Pound(1998)[4]258、Woidtke(2002)[22]也认为机构投资者可能会采取某些败德行为与公司管理层进行同盟,共同侵害公司其他中小股东的利益。付勇和谭松涛(2008)[7]100对我国股权分置改革事件的研究提供了机构投资者与公司管理层合谋的经验证据。潘越等(2011)[5]78的实证研究发现,机构投资者持股比例越高,公司高管因绩差而被迫离职的可能性反而越小,这也表明机构投资者在我国上市公司高管职位变更事件上可能与上市公司管理层合谋。进一步,相对于中央直管银行,非中央直管银行高管的政治色彩相对淡一点,受政府监管的力度相对弱一些,这为机构投资者与银行高管达成合谋提供了相对更大的可能性。基于以上分析,本文提出如下假设:

假设3:机构投资者持股比例越高,银行高管薪酬越高,并且在非中央直管银行中机构投资者持股比例与高管薪酬显著正相关。

业务主导型机构投资者面对公司决策时会考虑与公司的其他商业关系来权衡各种决策的利弊,从而维护自身利益。因此,他们可能不会客观给出自己的决策建议,在公司治理中通常会采取“事不关己”的态度,甚至是与公司管理层“结成同盟”。目前国内学者还从会计稳健性、企业投资效率等多个方面提供了业务主导型机构投资者与公司管理层合谋的经验证据[20-23]。在非中央直管银行中机构投资者与高管合谋可能会更加严重。基于以上分析,本文提出如下假设:

假设4:业务主导型机构投资者持股比例越高,银行高管薪酬越高,并且在非中央直管银行中业务主导型机构投资者持股比例与高管薪酬显著正相关。

三、 研究设计

(一) 样本选择与数据来源

本文选取2009-2014年沪深两市A股16家上市银行为研究对象,利用得到的96份样本数据开展实证研究。机构投资者持股比例数据来源于锐思数据库,银行业绩、高管薪酬等数据来源于CSMAR数据库,并辅以各家上市银行年报对关键数据进行核实,同时对数据库缺失数据进行补充。

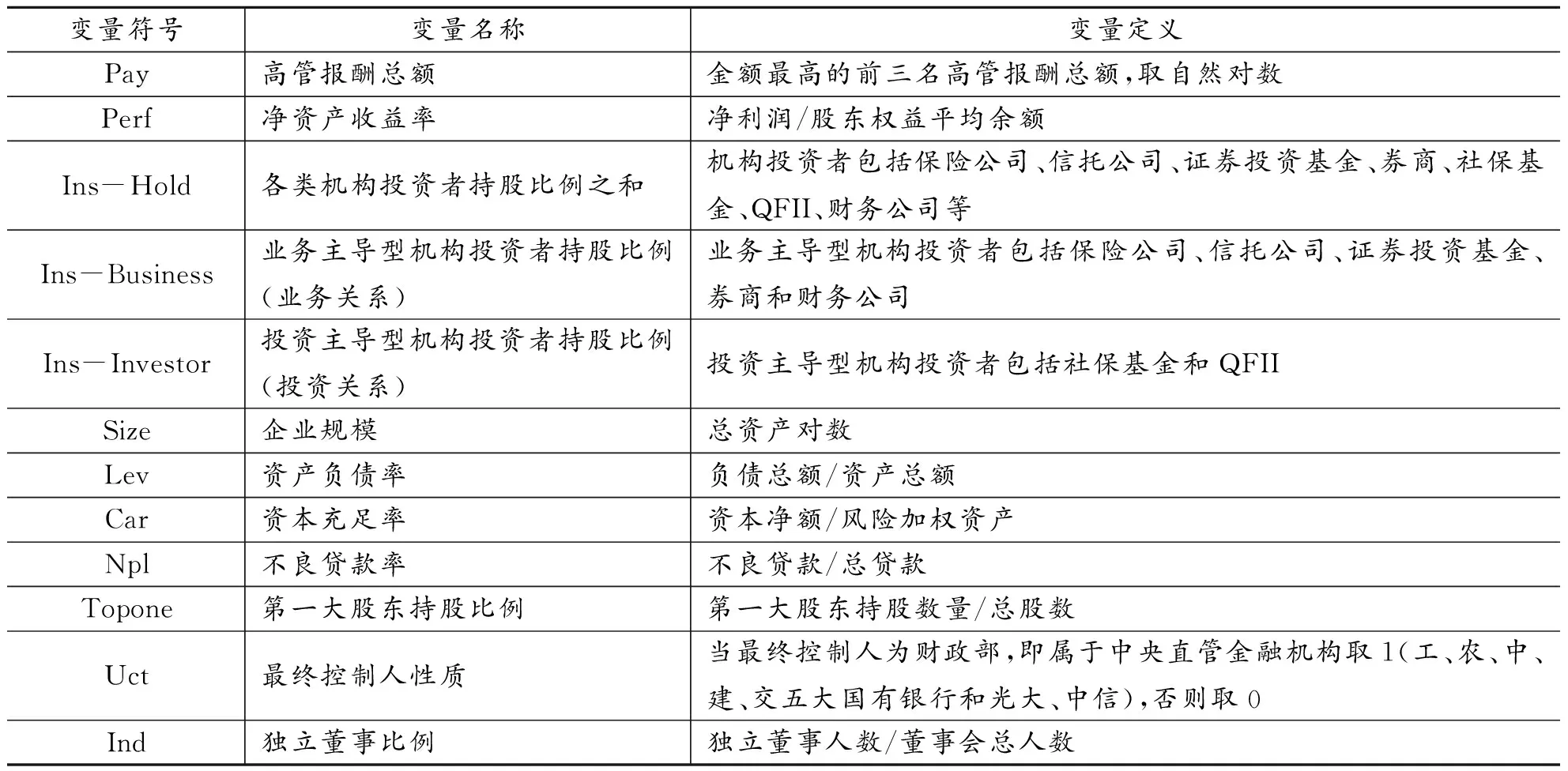

(二) 变量界定

1.高管货币薪酬。选取“金额最高的前三名高管的报酬总额”取自然对数作为被解释变量来刻画高管报酬变量。在稳健性分析部分,我们还选取经理层薪酬最高的前三名高管报酬总额”的自然对数做为被解释变量。

2.机构投资者持股比例。根据锐思数据库提供的数据范围,本文研究的机构投资者主要包括证券投资基金、券商、QFII、社保基金、保险公司、信托公司、财务公司和企业年金等。机构投资者持股比例是指上市银行期末各类机构投资者持股比例之和。另外,根据机构投资者与上市银行关系,将机构投资者划分为业务主导型机构投资者和投资主导型机构投资者。业务主导型机构投资者包括保险公司、信托公司、证券投资基金、券商和财务公司等,这些机构投资者持股比例之和为业务主导型机构投资者持股比例;投资主导型机构投资者包括社保基金和QFII,这些机构投资者持股比例之和反应投资主导型机构投资者持股比例。

3.公司业绩。采用净资产收益率来衡量,用净利润除以股东权益平均余额。

4.控制变量。根据已有研究文献选取资本充足率、不良贷款率、银行规模、资产负债率、董事会特征、股权特征和银行上市年份作为控制变量。具体变量界定见表1。

表1 变量界定

(三) 模型设计

为检验机构投资者整体持股对银行高管货币薪酬的影响(研究假设1和假设3),构建如下模型:

Pay=α0+α1Perf+α2Ins-Hold+α3Perf*Ins-Hold+α4Size+α5Lev+α5Car+α6Npl+α7Topone

(1)

为检验投资主导型构投资者持股对银行高管货币薪酬的影响(研究假设2),构建如下模型:

Pay=α0+α1Perf+α2Ins_Investor+α3Perf*Ins_Investor+α4Size+α5Lev+α5Car+α6Npl

(2)

为检验业务主导型机构投资者持股对银行高管货币薪酬的影响(研究假设4),构建如下模型:

Pay=α0+α1Perf+α2Ins_Business+α3Perf*Ins_Business+α4Size+α5Lev+α5Car+α6Npl

(3)

四、 实证结果与分析

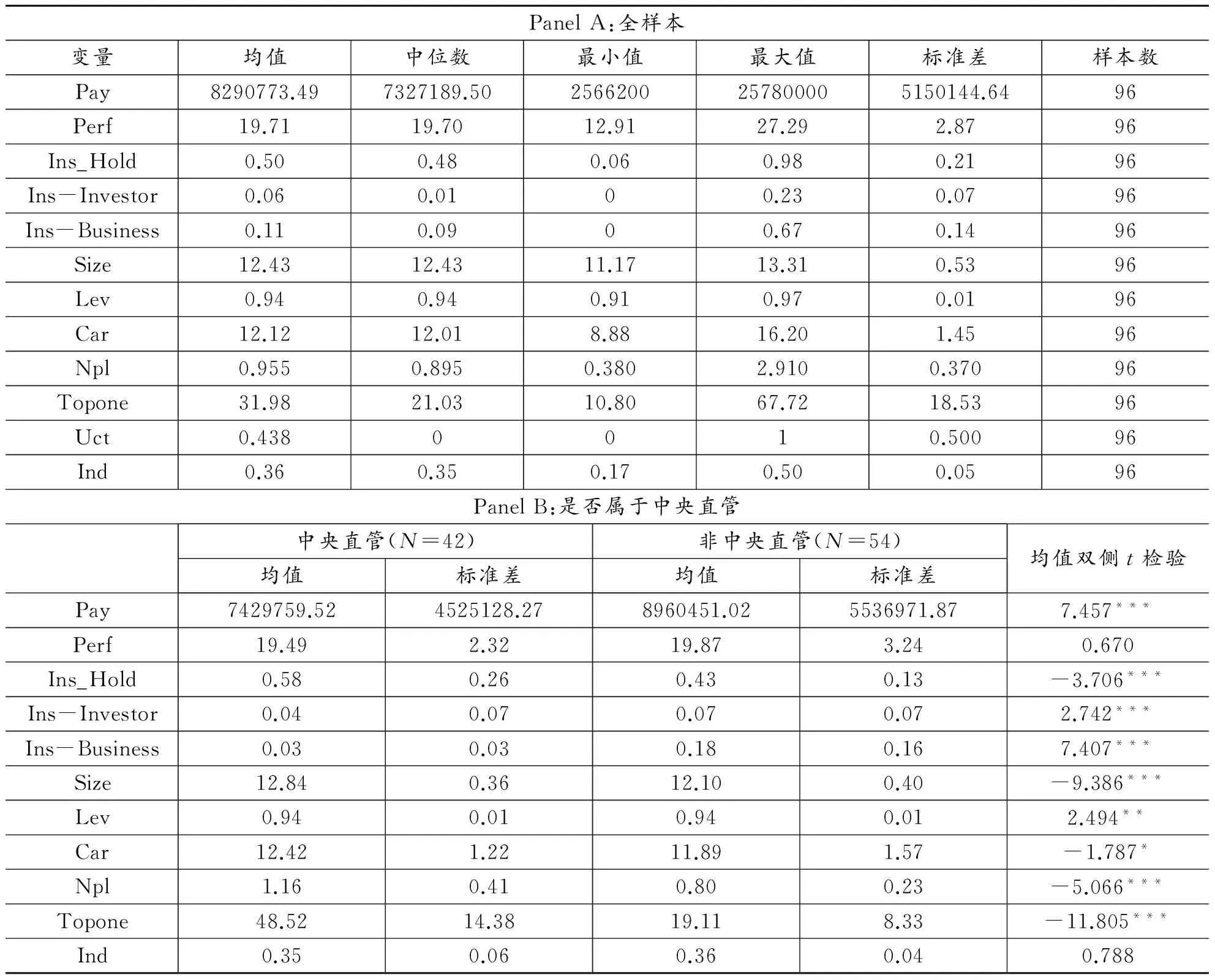

(一) 描述性统计

本文主要研究变量的描述性统计结果见表2。其中,Panel A为全样本统计结果,Panel B是根据是否隶属中央直管的分组统计结果。

从表2中的Panel A可以看出,上市银行前三位高管薪酬均值为829万元,但不同银行高管薪酬差距较大,标准差达515万元,其中最高的银行前三位高管薪酬达到2578万元,最低的只有256.62万元,相差2300多万元。全部机构投资者持股平均比例为50%,业务主导型机构投资者持股平均比例为11%,投资主导型机构投资者平均持股比例为6%。由此可以看出,全部机构投资者中除了投资主导型和业务主导型机构投资者外,还有一部分机构投资者没有被本文考虑进来,这主要是受机构投资者信息不全导致的。另外,投资主导型机构投资者持股比例高于业务主导型机构投资者。从表2中的Panel B可以看出,中央直管银行前三位高管薪酬均值为743万元,非中央直管的均值为896万元,并且非中央直管银行高管薪酬显著高于中央直管银行;机构投资者持有中央直管银行平均比例58%,显著高于持有非中央直管平均比例的43%;业务主导型机构投资者持有中央直管银行平均比例3%,显著低于持有非中央直管银行平均比例的18%;投资主导型机构投资者持有中央直管银行平均比例4%,显著低于持有非中央直管银行平均比例的7%。另外,公司业绩、独立董事比例在中央直管与非中央直管银行中没有呈现显著差异,中央直管银行在规模、资本充足率、不良贷款比率和第一大股东持股比例等方面均显著高于非中央直管银行,而非中央直管银行资产负债率显著高于中央直管银行。

表2 主要变量描述性统计

注:薪酬的描述性统计仍采用未经对数化处理时的数值,回归分析中采用了薪酬自然对数,*、**、***分别表示在10%、5%和1%水平上显著。

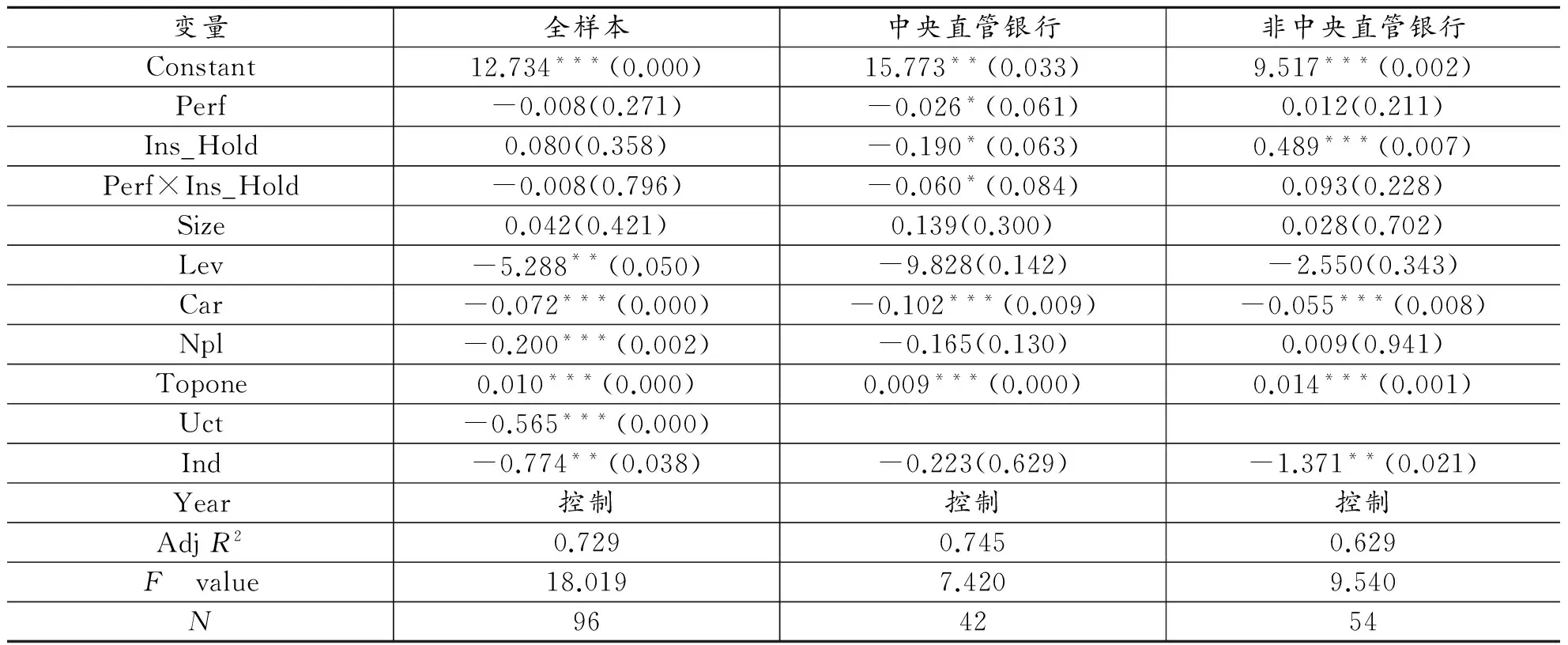

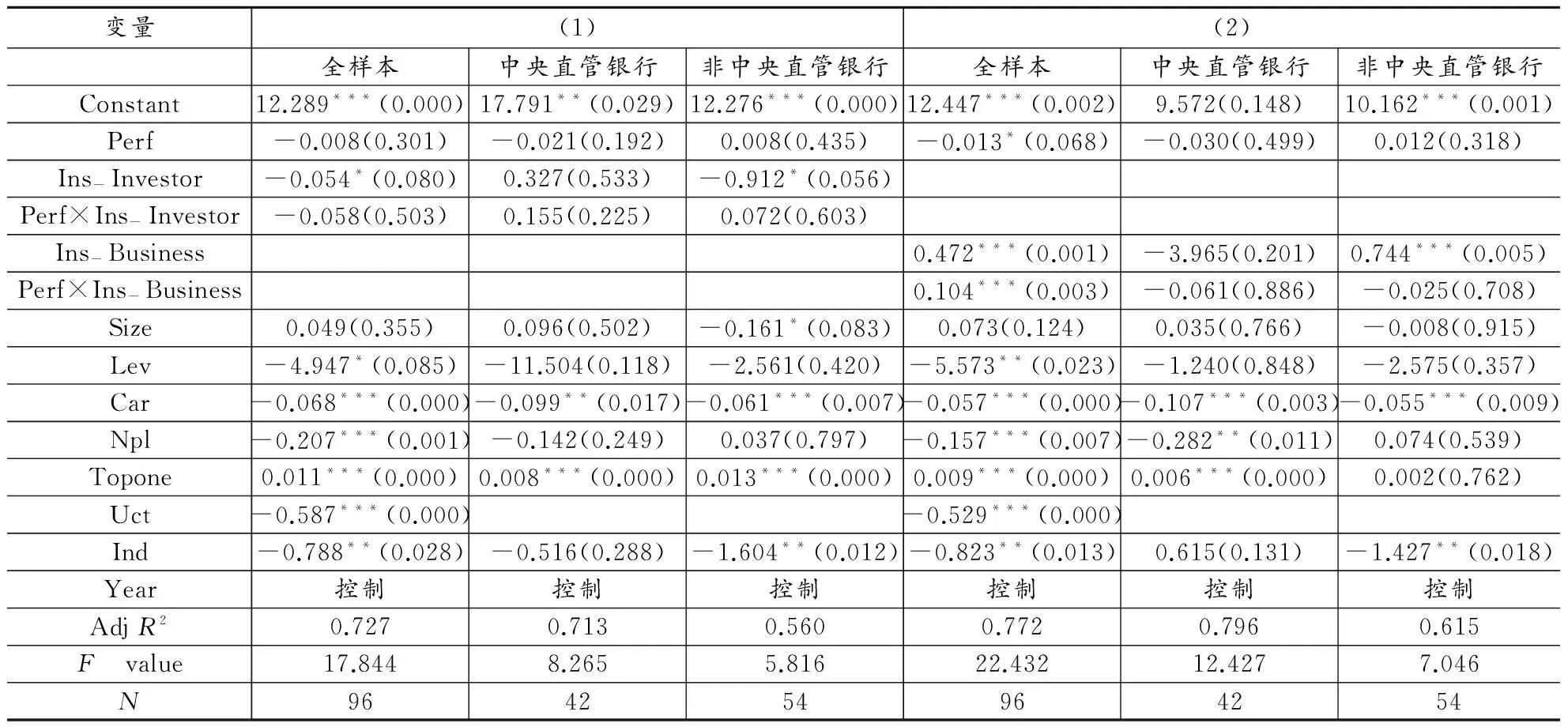

(二) 机构投资者整体持股、实际控制人性质与银行高管货币薪酬关系的回归

机构投资者持股、实际控制人性质与银行高管货币薪酬关系的回归结果见表3。从表3可以发现,在全样本下,机构投资者整体持股比例与银行高管货币薪酬正相关,但不显著,持股比例与业绩交乘项的系数也不显著,这表明把机构投资者视为整体来进行研究可能不会很好地揭示机构投资者对银行高管薪酬的影响;在中央直管银行中,机构投资者整体持股比例与银行高管薪酬在10%水平上显著负相关,持股比例与业绩交乘项的系数也在10%水平上显著为负,这表明机构投资者持股比例越高,银行高管薪酬越低,并且能够加剧银行业绩与高管薪酬负相关关系;在非中央直管银行中,机构投资者整体持股比例与银行高管薪酬在1%水平上显著正相关,这表明机构投资者持股比例越高,非中央直管银行的高管薪酬水平越高,这意味着在非中央直管银行中,机构投资者与银行高管的关系更加紧密,愿意通过货币薪酬激励来实现共同价值。以上回归结果虽然没有证实假设1和假设3,但从另一个侧面反映出银行实际控制人性质影响机构投资者的行为选择,为揭开机构投资者在银行治理中的角色,有必要从机构投资者异质角度做进一步分析。

表3 机构投资者持股对银行高管货币薪酬的影响

注:括号内为P值,*、**、***分别表示在10%、5%和1%水平上显著。

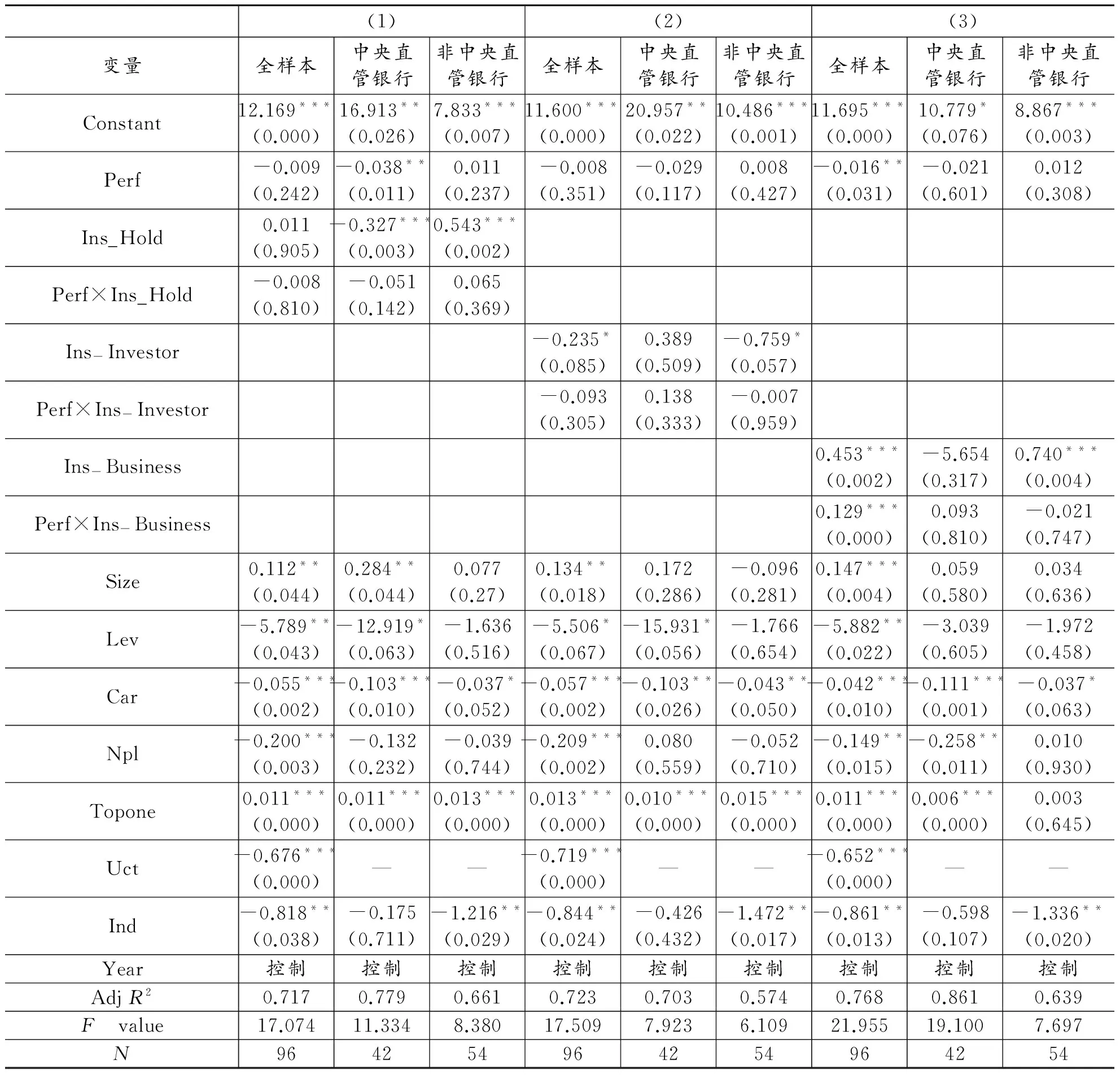

(三) 机构投资者异质性、实际控制人性质与银行高管货币薪酬关系的回归

在以上研究基础上本文区分了机构投资者的异质性,回归结果见表4。

表4 机构投资者异质性、实际控制人性质与银行高管薪酬关系的回归结果

注:括号内为P值,*、**、***分别表示在10%、5%和1%水平上显著。

从表4可以看出,在全样本下,投资主导型机构投资者持股比例与银行高管薪酬在10%水平上显著负相关;在中央直管银行中,投资主导型机构投资者持股比例与银行高管薪酬不存在显著相关性,这表明投资主导型机构投资者对中央直管银行高管薪酬的影响作用不明显;在非中央直管银行中,投资主导型机构投资者持股比例与银行高管薪酬在10%水平上显著负相关,这表明投资主导型机构投资者持股比例越高,非中央直管银行的高管薪酬水平越低,这意味着在非中央直管银行中,投资主导型机构投资者能够参与公司治理,积极发挥监督作用,假设2得到证实。

在全样本下,业务主导型机构投资者持股比例与银行高管薪酬在1%水平上显著正相关,这表明业务主导型机构投资者持股比例越高,银行高管货币薪酬也越多;在中央直管银行中,业务主导型机构投资者持股比例与银行高管薪酬负相关,但不显著;在非中央直管银行中,业务主导型机构投资者持股比例与银行高管薪酬在1%水平上显著正相关,这表明业务主导型机构投资者持股比例越高,非中央直管银行的高管薪酬水平越高,这意味着在非中央直管银行中,业务主导型机构投资者与银行高管的关系更加紧密,愿意通过货币薪酬激励来实现共同价值,假设4得到证实。

(四) 稳健性检验

为检验结果可靠性,分别采用“金额最高的前三名经理层高管报酬总额”替换高管薪酬变量、采用滞后一期机构投资者持股比例进行稳健性测试,结果没有发生实质性改变。限于篇幅,本文只提供了高管薪酬替换后的回归结果,见表5。

表5 机构投资者持股对银行高管货币薪酬影响的稳健性检验结果

注:括号内为P值,*、**、***分别表示在10%、5%和1%水平上显著。

五、 结论、启示与展望

本文从机构投资者在公司治理中的“监督者”与“合谋者”两种假说出发,结合机构投资者异质性和银行实际控制人性质对机构投资者持股与银行高管货币薪酬关系进行了理论分析,并利用我国16家上市银行2009-2014年96份样本数据进行了实证研究。结果发现:(1)在不考虑机构投资者异质性和银行实际控制人的情况下,机构投资者持股比例与银行高管货币薪酬不存在显著相关性;(2)在考虑了银行实际控制人后,机构投资者整体持股比例与银行高管薪酬在中央直管银行中显著负相关,在非中央直管银行中,机构投资者整体持股比例与银行高管薪酬显著正相关;(3)进一步地,同时考虑机构投资者异质性时,投资主导型机构投资者持股比例与银行高管货币薪酬在非中央直管银行显著负相关,而业务主导型机构投资者持股比例与银行高管薪酬在非中央直管银行显著正相关。本文研究结果表明机构投资者异质性、银行实际控制人性质以及制度环境影响机构投资者在银行高管货币薪酬设计中的作用,投资主导型机构投资者在银行治理中的作用主要体现了“监督者”假说,而业务主导型机构投资者主要体现了“合谋者”假说。从理论研究上看,本文的研究意义主要体现在三方面:一是检验了我国金融机构薪酬管制背景下机构投资者的公司治理行为选择,丰富了机构投资者参与银行治理领域的研究内容;二是从机构投资者异质性视角统一了有关机构投资者在公司治理中体现不同角色的分歧;三是把机构投资者异质性与上市银行实际控制人性质结合起来深入研究机构投资者持股与银行高管货币薪酬之间的关系,丰富了机构投资者异质性和银行高管薪酬影响因素等方面的研究成果。

本文研究结果也具有较强的实践启示。随着近几年国内机构投资者队伍的不断壮大以及境外机构投资者的进入,机构投资者的公司治理行为受到政府监管部门和市场参与者的高度关注。银行业是支撑实体经济发展的重要基础,其治理水平对整个经济能否持续健康发展起到重要影响。本文研究结果表明,机构投资者对中央直管银行高管薪酬的影响作用有限,但在非中央直管银行中,机构投资者能够影响高管薪酬契约,尤其是投资主导型机构投资者能够积极发挥监督作用,促进高管薪酬的合理化。但业务主导型机构投资者往往会与高管合谋,导致高管薪酬偏离合理水平。因此,本文建议:(1)对于非中央直管银行,可以通过引入或提高投资主导型机构投资者持股比例进一步发挥机构投资者的监督作用;同时,加强对业务主导型机构投资者与银行间各类业务的监督,减少由业务关系所产生的高管层私有收益。(2)对于中央直管银行,应进一步完善现代公司治理制度,减少政府对银行的非市场化干预,只有这样,代表市场治理力量的机构投资者才能够真正参与到银行内部治理,否则,无论是投资主导型机构投资者还是业务主导型机构投资者,他们只能选择机构投资者的第三种角色“旁观者”。

对于进一步研究展望,本文认为至少可以从两个方面展开:一是研究异质性机构投资者对银行高管隐形薪酬的影响,如在职消费等。本文只是考虑了异质性机构投资者对显性货币薪酬的影响,而同时考虑隐性薪酬会进一步丰富研究内容,并且可能获得更多研究结论;二是可以考虑把研究样本扩大到非上市银行,样本数量的进一步增加也会提高研究结果的可靠性。

[1]SHLEIFER A,VISHNY R W.Large Shareholders and Corporate Control[J].Journal of Political Economy,1986,94(3):461-488.

[2]MCCONNELL J J,SERVAES H.Additional Evidence on Equity Ownership and Corporate Value[J].Journal of Financial Economics,1990,27(2):595-612.

[3]CHEN X,HARFORD J,LI K.Monitoring:Which Institutions Matter?[J].Journal of Financial Economics,2007,86(2):279-305.

[4]POUND J.Proxy Contests and the Efficiency of Shareholder Oversight[J].Journal of Financial Economics,1988,20(1):237-265.

[5]潘越,戴亦一,魏诗琪.机构投资者与上市公司“合谋”了吗:基于高管非自愿性变更与继任选择事件的分析[J].南开管理评论,2011(2):69-81

[6]ASSAF H,YISHAY Y.Institutional Investors as Minority Shareholders[J].Review of Finance,2013,17(2):691-725.[7]付勇,谭松涛.股权分置改革中的机构合谋与内幕交易[J].金融研究,2008(3):88-102.

[8]HARTZELL J C,STARKS L T.Institutional Investors and Executive Compensation[J].The Journal of Finance,2003,58(6):2351- 2374

[9]ALMAZAN A,HARTZELL J C,STARKS L T.Active Institutional Shareholders and Costs of Monitoring:Evidence from Executive Compensation[J].Financial Management,2005,34(4):5-34.

[10]JANAKIRAMAN S,RADHAKRISHNAN S,TSANG A.Institutional Investors,Managerial Ownership,and Executive Compensation[J].Journal of Accounting,Auditing and Finance,2006,25(4):673-707.

[11]NING Y,HU X,XAVIER G.An Empirical Analysis of the Impact of Large Changes in Institutional Ownership on CEO Compensation Risk[J].Journal of Economics and Finance,2015,39(1):23-47

[12]伊志宏,李艳丽,高伟.市场化进程、机构投资者与薪酬激励[J].经济理论与经济管理,2011(10):75-84.

[13]张敏,姜付秀.机构投资者、企业产权与薪酬契约[J].世界经济,2010(8):43-58.

[14]王彩萍,李善民.终极控制人、机构投资者持股与上市公司股利分配[J].商业经济与管理,2011(6):26-33

[15]张栋,郑红媛.薪酬管制对国有上市银行高管薪酬影响研究[J].西南金融,2015(1):41-46

[16]ZHENG Y.Heterogeneous Institutional Investors and CEO Compensation[J].Review of Quantitative Finance & Accounting,2010,35(1):21-46.

[17]ETTORE C,HALIT G, NESLIHAN O.CEO Compensation,Family Control,and Institutional Investors in Continental Europe[J].Journal of Banking & Finance,2012,36(12):3318-3335.

[18]FELIX L,EMMA G M,FERNANDO T G.Institutional Directors and Board Compensation:Spanish Evidence[J].Business Research Quarterly,2015,18(3):161-173.

[19]HUANG W,ZHU T.Foreign Institutional Investors and Corporate Governance in Emerging Markets:Evidence of a Split-Share Structure Reform in China[J].Journal of Corporate Finance,2015(32):312-326.

[20]李青原,刘惠,王红建.机构投资者持股、异质性与股价延迟度研究[J].证券市场导报,2013(10):24-32.

[21]EAKINS S.An Empirical Investigation of Monitoring by Institutional Investors[J].American Business Review,1995,13(1):67-75.

[22]WOIDTKE T.Agents Watching Agents:Evidence from Pension Fund Ownership and Firm Value[J].Journal of Financial Economics,2002,63(1):99-131.

[23]陈爱华.异质性、机构投资者与会计稳健性[J].审计与经济研究,2014(6):75-82.

(责任编辑 毕开凤)

Heterogeneity of Institutional Investors, Nature of Actual Controller and Monetary Compensation of Bank Executives

HAN Liang-liang

(BusinessSchool,LiaoningUniversity,Shenyang110136,China)

This article studies the role of institutional investors in the process of the compensation regulation of financial institutions in our country. The results indicate that institutional investors’ shareholding ratio and bank executives’ monetary compensation has a significant negative correlation in the central governing bank, and has a significant positive correlation in the non central bank, which suggests that the nature of the actual controller affects the role of institutional investors in the bank executive pay making. Investment leading institutional investors and bank executives monetary compensation have a significant negative correlation in the non central bank, and the business-oriented institutional investors’ and bank executives’ monetary compensation has a significant positive correlation in the non-central bank, which indicates that the different institutional investors will choose the “supervisor” or “collusion” role according to the nature of the actual controller during the bank executive compensation making.

institutional investors; actual controller; bank executives; monetary compensation

2016-03-15

国家社会科学基金一般项目(15BGL077);辽宁省哲学社会科学规划基金重点项目(L13AGL009);辽宁省高等学校杰出青年学者成长计划(WJQ2014002);辽宁省社科联2016年度辽宁经济社会发展立项课题(2016lslktziglx-12)

韩亮亮,男,教授,管理学博士,主要从事公司治理与公司财务研究。

F270.7

A

1000-2154(2016)10-0069-10