发达国家转移支付制度对地方力及公共服务的影响

谢宇航 陈永正

[内容摘要]转移支什制度是发达国家用于均等化地区间公共服务水平的重要政策工具,它主要通过影响地方财力来影响地区间公共服务的水平。选取美国、德国和澳大利亚作为发达国家的代表,通过基尼系数和最大最小比值两个指标的分析发现,采用不同转移支付制度的三个国家,实现了不同的地方财力均等化程度:美国的地区闻财力均等化程度最低,德国居中,澳大利亚最高。利用服务提供比率这一衡量地区间公共服务均等化程度的指标发现,上述发达国家地方财力均等化和地区间公共服务均等化存在两种关系。其中,美国由于地区间财力均等化程度低极大地影响了财力薄弱地方政府提供公共服务的能力,从而导致州际较大的公共服务差距;澳大利亚长期高度的财力均等化也并未导致地区间公共服务的均等化,但这主要是地区偏好差异所致。

[关键词]转移支付制度;地方财力;公共服务;均等化

转移支付制度的存在是财政联邦主义实施并顺利运行的必要条件。由于地方政府财权与事权的不对等,转移支付既有助于实现效率又有助于实现公平。而且越来越多的国家将转移支付制度视为向各地区居民提供均等的公共服务的政策工具。比如:德国的均等化转移支付制度就是由宪法条款中“生活条件的均等化(uniformity of living concliffonfl,)”发展而来的,澳大利亚的联邦拨款委员会在报告中提出“每个州都应该被给予与其他州一样提供相同标准州级公共服务的能力,如果他们采取了同样的努力从其自有来源中征收收入,并且以平均水平的运行效率来管理其事务”。加拿大则在宪法中明确提出,要实施均等化转移支付以“确保省政府具有以合理可比的征税水平来提供合理可比的公共服务水平的足够收入”。本文选取均等化程度不同的三类国家中的代表——美国、德国和澳大利亚,来分析其具体的转移支付制度,以及该制度对地方财力及公共服务的影响。

一、文献回顾

(一)转移支付制度如何影响地方财力

各国调节地方政府财力的转移支付制度可分为专项转移支付制度和一般转移支付制度。对一般转移支付制度而言,则通常是根据地方财力差异大小的评估直接为地方政府提供一笔无条件的资金。但是,在评估地方政府财力时,却需要区别两种不同类型原因导致的财力差异:一是地方政府由于采取不同的财政支出一收入组合的地方选择所导致的差异;二是地方政府无法控制的低税基、高需求所产生的差异(Dafflon,2007)。一般而言,转移支付制度只对后一种原因所产生的差异进行调节。如果对第一种原因产生的差异进行调节,则会产生严重的激励问题,地方政府会通过调整自身政策来扩大获得的转移支付,从而不利于效率和公平。

在选择一般转移支付制度后,在调节地方财力上还有三个不同的方向:收人均等化、支出需求均等化和包括收支在内的全面均等化。一般而言,只有将地方政府收入能力和支出需求都包含在内的均等化才能真正解决地方政府提供公共服务的能力问题。

鉴于转移支付制度对地方财力影响的不同机制,中央政府在试图影响地方财力时,必须对转移支付制度进行合理设计,才能有效实现地方间的财力均等化。

(二)转移支付制度与公共服务的均等化

转移支付制度对公共服务的影响分为两个方面:一是通过专项转移支付等规定用途和方向的拨款来限制地方政府必须提供何种水平的公共服务;二是通过一般性转移支付等无条件拨款来均等化地方财力,地方政府具有自行安排支出方向和规模的自主权。前一种转移支付会对地方政府公共服务的供给产生直接影响,其效果一定程度上类似于由中央政府统一向全国提供相同的公共服务,只不过在专项转移支付制度下,地方政府成了实施中央政府支出目标的代理人。后一种转移支付对地方公共服务的影响则是间接的,主要通过财力的分配来影响公共服务。但地方财力的均等化是否会导致公共服务的均等化目前还存在多种观点。Blochliger(2008)认为地方政府间GDP的差异(也即财政收入差异)以及提供公共服务成本的差异是导致公共服务供给在地区间出现不均等的两个主要原因,因此建议通过一般性转移支付来实现地区间财力均等化,从而实现公共服务均等化。Khemani(2007)从政治经济学的观点出发,认为即使国家政治代理人打算依据不同辖区的需求和生产可能性让资源公平分配,但这些转移支付是否转换为获取基本服务的均等化则取决于地方政治在辖区间是如何运作的。也就是说,转移支付对地方政府实际提供的基本公共服务的影响取决于他们的政治激励。而财政联邦主义的理论则认为,由于各地方居民的偏好的差异,地方政府间利用均等化的财力提供差异化的地区间公共服务是非常合理的,也是符合社会福利最大化的准则的。

这些观点从其各自的视角出发都有其合理性,但都没有从历史发展和横向比较的视角来看待转移支付引致的财力均等化和地方公共服务均等化的关系。实际上在发达国家从地区间经济发展差距过大到较为平衡发展的历史纵向比较,以及现在的发达国家和发展中国家的横向比较来看,可以认为,在一国经济发展差距较大、地区间人均财力差异较大的时候,政府间财力均等化对公共服务的均等化有着重要的作用;而当地区间经济差距逐渐缩小,地方政府都能提供所必需的基本公共服务后,财力的均等化就不表现公共服务的均等化,而更多的是体现由于居民差异化偏好带来的差异化服务供给。

二、美国、德国、澳大利亚财政转移支付制度比较

(一)美国

美国联邦政府目前管理了1100多个对州和地方政府的转移支付项目。这些项目几乎都是专项转移支付,而且没有任何一项转移支付仅仅是为平衡次国家级政府的财政能力而设计的。

联邦政府对州政府最主要的转移支付项目是用于为低收入个人和家庭提供直接或间接帮助、支持教育支出和支持道路和高速公路建设的支出(见表1)。目前,向州政府提供的最大的联邦转移支付项目是医疗补助项目(Medical Assistance Program,Medicaid)。因此,本部分就以医疗补助项目为例,来分析美国的转移支付制度。

在美国,医疗保健服务主要由州政府提供,在满足联邦政府的基本要求之后,州政府有大量的自主权来决定医疗服务的覆盖范围、补偿标准等。由于医疗补助是一项权利项目,因此联邦政府不能规定拨款的上限,是以不封顶配套拨款的方式为州政府提供补助。

联邦对各州医疗补助支出的补助比例按下式计算确定:

联邦补助比例=100%-(州人均收入2/全国人均收入2)×45%

从这个公式中可以看出,联邦补助比例的计算明确地将对各州财政能力的衡量包含在内,即相对人均收入。其中,人均收入以过去3年的平均收入计算确定。公式中的45%意味着一个具有平均人均收入的州将获得55%的联邦补助比例。公式中将人均收入数值平方具有进一步增加那些低于全国平均人均收入的州的联邦配套率,降低那些高于平均人均收入的州的联邦配套率的效果。但联邦政府规定法定联邦配套率最大份额为83%,最低份额为50%。因此,在各州以人均收入确定的医疗补助支出中,有一半以上由联邦的拨款予以满足。2005年,联邦配套比例最高的几个州是密西西比州(77%)、阿肯色州和西弗吉尼亚州(75%)、新墨西哥州(74%);同时,有12个州受到最低50%的配套率的限制。

(二)德国

德国的财政转移支付制度是一种纵向和横向相结合的制度,除了由联邦政府对州政府的转移支付外,还存在着州政府之间的财力转移。德国现行的政府间财政制度是2005年生效的团结协议Ⅱ(solidarity PactⅡ)所规定的。

德国是一个具有三层级行政架构的联邦制国家,其三级政府间的税收分配实行大共享税的方式。在划分给州政府的49.5%的增值税收人中,其在各州政府之间的分配属于德国财政转移支付体系中的第一层级。

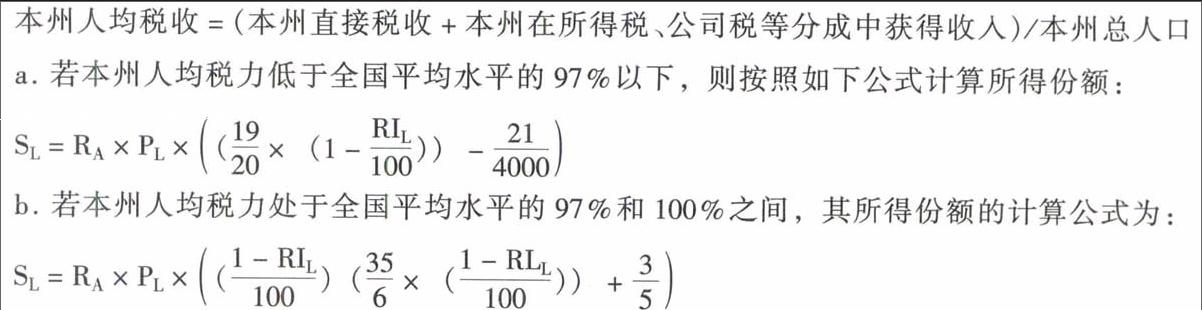

1.第一层级。增值税收入的预先平衡。第一步是将州级增值税的25%(最多为25%)根据各州的人均税力,即各州的人均税收与全国的平均人均税收(2010年人均为1309.23欧元)之比来分配。其中:

本州人均税收=(本州直接税收+本州在所得税、公司税等分成中获得收入)/本州总人口

a.若本州人均税力低于全国平均水平的97%以下,则按照如下公式计算所得份额:

其中,R

之后会确认这笔增值税不会超过州级增值税收入的25%。在2010年,这笔增值税数额为州级增值税收人的12.52%。如果25%的增值税不够,就按比例减少各‘‘接受者得到的增值税收入。

第二步是将剩下的增值税收入(2010年为87.48%)按照各州的人口数量平均分配。各州应得的增值税收入=(剩下的州增值税收人/各州总人口)×本州居民人数。这种分配方法也具有一定的均等化含义。因为一般来说富裕州的人均增值税收入更高,而贫困州的人均增值税收入更低,按人口数量平均分配增值税收人,相比按来源地返还增值税的做法(比如中国),更有利于贫困地区。

2.第二层级。州政府间的横向均等化。通过增值税收入的预先平衡后,财力较弱的州的人均财力将达到全国平均财力水平的95%左右。在此之上,德国实行了各州政府之间的横向财力均等化转移支付计划。德国宪法第107条确立了州际财政均等化的原则,其具体的实施则是通过财政均等化法案来规定的,即财政能力指数低于财力需求指数的州将获得由财政能力指数高于财力需求指数的州提供的转移支付资金。

其中,RSI

计算确定了各州的财力和财力需求后,就可以计算平衡指数了:

平衡指数:EA

财力大于财力需求的州,平衡指数大于1,就必须向联邦结算中心缴纳部分资金,而平衡指数小于1的州,则可以从中获得补助。具体的补助公式和贡献公式见表2。这些公式表明,通过横向均等化体系,贫穷辖区财力的75%将得到补偿,而富裕辖区的最高边际贡献率也为75%左右,这相比2005年之前的均等化体系,其边际均等化率有所下降。

3.第三层级。联邦政府的纵向补充拨款(supplementary federal grants)。联邦政府对州政府的纵向转移支付由两部分组成。第一类是向贫困州提供额外的援助,如果贫困州的财政能力指数加上横向均等化补偿后仍然低于财力需求指数的99.5%,那么它们将获得相当于差额部分77.5%的拨款。第二类是拨给那些承担各种财政负担的州。该类型下有三种不同的联邦拨款:第一种旨在补偿六个东部州(包括柏林)由于基础设施和自治市较低的财政能力导致的落后。2010年该项金额为87.43亿欧元。根据团结协议Ⅱ,这项拨款从2005年开始不断递减,到2019年将停止拨付。第二种是为五个东部州与高失业率和相伴随的高社会费用提供补偿。第三种是支持10个较小的州所承担的更高的政治管理成本,2010年为5.169亿欧元。

从2010年的数据来看,这三个层级的财政平衡的规模分别为805.87亿欧元、70.38亿欧元、128.83亿欧元。

(三)澳大利亚

澳大利亚财政均等化的目标是给予所有州提供相同服务水平的财政能力,同时又能够保持各州变化服务水平和标准以最好满足其居民需求的灵活性。因此,在具体设计财政均等化制度时,联邦拨款委员会贯彻了以下三个原则:(1)能力均等化原则,即联邦政府不会要求州政府为获得转移支付而在编制本州预算时遵循任何特别的政策,也即转移支付资金是完全无条件的。(2)全国平均水平标准原则。即各州均等化的标准反映的是所有州的全国平均水平,委员会不会做出关于什么标准应该是合理,或者哪个州是合理的标杆等判断,标准完全是根据各州实际做了什么的全国平均水平来确定。(3)政策中性原则。即一个州的自有政策或选择不应该直接影响该州所得到的拨款数量,因此转移支付数额的计算是独立于各州政策的。

在以上原则的指导下,各州的人均均等化拨款需求由以下公式得出:

各州人均均等化拨款(GST poo1)需求=各州人均评估支出一各州人均评估收入一各州获得的人均联邦特别拨款

1.各州评估支出(assessed expense)。评估支出是指各州为提供澳大利亚平均水平的服务所发生的支出。由于各州物理和经济条件的差异以及人口特征等都会导致提供服务的相对成本差异。这些无法由单个州政府控制的差异被称为不利因素(disabilities),从而使得一州需要花费比其他州更多(或更少)的人均支出以提供平均标准的服务,因此,必须根据各州的这些不利因素调整其在每项服务中的人均支出。在支出不利因素中,包括使用不利因素(use disabili-ties)和成本不利因素(cost disabilities)两类。前者受到使用率(rate of use)的影响。如果一州使用某项服务的人口比例高于这类人群占全国人口的比例,那么该州就具有正的使用不利因素;反之,则具有负的使用不利因素。后者受到每单位服务成本(cost of each unit of service)的影响,反映了投入价格等的州际差异(比如劳动力价格、电力价格、借贷价格等)带来的提供同一单位公共服务的成本差异(更高或更低)。

联邦拨款委员会把州政府提供的所有公共服务都纳入了支出评估范围,包括学校、道路建设、司法服务、社区服务、交通服务、福利与住房、投资、净借贷等。在考虑上述支出不利因素后,各州每项公共服务的评估支出由下式得出:

各州人均评估支出=全国人均标准支出×各项支出不利因素

其中,全国人均标准支出=该项服务全国平均人均支出=各州支出的总和/全国人口总数。

2.各州评估收入(assessed revenue)。评估收入是指各州按全国平均税率和相同的征税努力向其税基征税所能征收到的人均收入(包括税收和费用)。各州收入征收的差异可能是由于三个方面的原因导致的:征税范围的差异(减税、免税等)、税率的差异,以及由于经济和人口条件等州政府无法控制的收入不利因素(revenue disabilities)导致的税基差异。前两个方面的差异反映了州政府的政策选择,只有最后一个差异才反映了非政策的影响,因此拨款委员只将其考虑在内。

纳入收入估算的范围包括工薪税、印花税、土地税、保险税、采矿收入、汽车税等州政府开征的所有税种和收入类别。各州人均评估收入的公式如下:

各州人均评估收入=全国标准人均收入×各项收入不利因素

其中,全国标准人均收入=该项税收或收费的全国平均人均收入=各州该项税收或收费的总和/全国人口总数。

3.各州人均联邦特别拨款的估算。澳大利亚的均等化原则要求审视所有由州政府提供的服务,包括那些由SPPs提供资金的服务,因此在计算各州的收入时,也应该将这些资金包括在内,将其视为各州为提供标准水平的服务所可获得的资金。因此,那些从联邦特别拨款中获得高于(或低于)平均人均联邦特别拨款收入的州政府,对来自GST资金池的均等化拨款的需求会相应下降(或上升)。

在将以上三项计算出来后,再通过GST人均相对数的计算,就可以得出各州政府当年从GST资金池中得到的均等化拨款了。2013-2014财年,GST pool的规模达到499.8亿澳元,占州政府总收入的22%。

三、转移支付与地方财力均等化

本部分对美国、德国和澳大利亚三国转移支付制度的实际财力均等化效应进行比较分析,主要从两个方面展开:一是仅从州际人均财政收入的角度,通过基尼系数和人均收入最高、最低州比值来比较其收入的均等化程度;二是从收入一需求全面均等化的角度,利用美国和澳大利亚的可获得数据分析其均等化效应。

(一)美国

首先,从州际人均财政收入均等化程度看,表3的数据表明,在均等化前尤其是2010年,美国各州间人均财政收入的差异较大,基尼系数达到0.158,人均自有收入最高的阿拉斯加州是最低的田纳西州的4.58倍。联邦转移支付后,基尼系数下降为0.143,州际人均财政收入的差异缩小,具有一定的均等化效应。但相比德国和澳大利亚,这种均等化效应十分有限。

美国较低的财力均等化程度与其要求州政府提供配套资金的专项转移支付制度的设计有关。Bl~chliger(2013)指出,尽管州和地方政府确实通常会在受到补助的服务上支出更多,但差异缩小的效果很有限,Medicaid计划对减少差异几乎没什么帮助,因为贫困州通常在医疗保健方面支出更少。美国的经验表明,尽管贫困地区从更高的配套率中受益,但他们也更少愿意或无法提供自有来源资金,因此,总体的均等化效应很少。

另外,从收入一需求全面均等化的角度,根据Yesim Yilmaz等(2006)利用的代表性支出需求方法衡量的各州为提供标准水平的公共服务(包括中小学教育、高等教育、公共福利、健康与医院、公路、警务与惩戒系统等所有州级公共服务)所需要的人均代表性支出数据来看,图1的数据表明,美国人均收入较低的那些州也正好是那些人均代表性支出需求较高的州,现有的收入均等化程度还不能满足各州按全国平均标准的支出成本。因此,仅仅采用人均收入的基尼系数实际上还不能完全反映美国州际间财政差异的程度,也就是说这种差异程度被低估了。

(二)德国

总体而言,经过三层级的转移支付后,德国州际人均财政收入的基尼系数从O.198下降为0.095,最高和最低人均收入的比值也从3.258下降为1.717,财力均等化效果十分明显。但是在具体分析其各层级的转移支付时,却发现人均财政收入均等化效应呈现出先下降后上升的情况。

图2中蓝色部分是各州居民初始人均收入。从图2中可以看出,初始人均收入最低的五个州全是原东德各州:萨克森-安哈特、图林根、梅克伦堡一西波美拉尼亚、萨克森和勃兰登堡。此时,各州间的人均收入差异较大,基尼系数为0.198,经济较为发达的汉堡州是经济最不发达的萨克森一安哈特州人均收入的3.258倍(见表4)。经过第一层级的增值税预先平衡后,各州人均收入的差异已大为缩小,基尼系数降为0.042,最大/最小人均收入比值为1.372倍。总体而言,此时西德各州的人均收入仍略高于东德各州。

第二层级州际横向平衡的总体规模是最小的。从图2可以看出,该层级的平衡主要是经济较为发达的原西德各州向经济落后的东德各州的转移支付。经过横向平衡后,原东德各州的人均收入总体已经高于原西德各州了,而柏林和不莱梅两个城市州得到最多的横向平衡资金。因此,各州间人均收入的基尼系数反而有所扩大,变为O.051,人均财政收入最高的州变为柏林州,它是人均收入最低的下萨克森州的1.382倍。

第三层级的联邦补充拨款也主要是流向原东德各州和柏林、不莱梅两个城市州。这一层级的拨款进一步增加了东部各州的人均财政收入,原西部老州基本上成为德国人均收入最低的州。因此,各州间的基尼系数进一步扩大为0.095,人均收入最高的柏林州是人均财政收入最低的下萨克森州的1.717倍。

德国的转移支付制度虽然主要集中于财政收入的均等化,没有明确地将各州提供服务的成本纳入转移支付分配的计算中,但在第三层级的联邦拨款中实际上已经部分考虑了一些州更高的政治管理成本和社会费用,这些州又主要集中于东部各州,因此从人均收入均等化的角度看,可能反而扩大了基尼系数。如果将各州提供的主要公共服务的成本差异纳入考虑,其总体的均等化效果可能会有所下降。

(三)澳大利亚

与美国和德国的数据不同,从人均总收入来看,澳大利亚在实施财政均等化前后州际财力差异的基尼系数反而出现明显上升。拨款前人均自有收入的基尼系数为0.107,收入最高的西澳大利亚是收入最低的塔斯马尼亚的1.887倍;在均等化转移支付后,基尼系数上升为0.142,收入最高的北部领地是收入最低的维多利亚州的2.387倍(见表5)。

澳大利亚州际人均财政收入差异的这种反向变化与其均等化公式将各州提供公共服务的成本差异考虑在内有重大关系。根据联邦拨款委员会的数据,2014—2015年度,相比完全按各州人口数量平均分配GsT资金而言,在均等化公式下,由于各州收入筹集能力差异所导致的再分配资金规模为66.76亿澳元,而由于支出成本差异所导致的再分配资金规模则达到73.62亿澳元。图3所示的北部领地和维多利亚州之所以分别得到最高和最低的人均拨款额也正是由于两个州在提供服务方面的巨大成本差异造成的。维多利亚是一个紧凑型的州,其自然和社会经济环境都使得其在服务供给方面的相对成本低于全国平均水平:距离适中,物理环境相对有利,人口中的高成本群体(包括在公立学校上学的学生,低收入人群,土著居民或生活在偏远地区的居民)的比例低于平均水平。而在另一个极端,北部领地则具有非常高的服务成本:该州地域面积大,小规模人口分散在广阔的地域内,而且它远离澳大利亚中南部的主要经济活动中心,在其人口中有相对高比例的高成本群体。

因此,如果单从人均财政总收入的基尼系数来看,州际财力的实际差异只能说明部分问题,比如昆士兰、南澳大利亚、塔斯马尼亚和首都地区等主要由于人均收入能力低于平均水平的州,但对上述维多利亚州和北部领地而言就会存在很大的偏差。如果从人均评估支出与各州人均总收入的对比数据来看,澳大利亚则实现了充分的财力均等化,各州政府都有充足的财力以提供标准水平的公共服务,是与Searle(2002)提出的“以类似水平的税收提供类似水平的服务的能力”的财政均等化原则最为符合的国家。

四、地方财力均等化与公共服务服务均等化

美国、德国、澳大利亚作为州政府财政均等化程度不同的三类国家,是否也意味着州际公共服务均等化程度的差异呢?

(一)美国:州级公共服务水平与州财力高度相关

美国各州政府在各项公共服务中的人均代表性支出数据主要来自Yesim YilmazIn]等(2006)。在这篇论文中,Yilmaz运用代表性支出和收入方法重新评估了2002年美国各州政府的人均收入和支出情况。

笔者根据上述评估结果数据选取了小学和中学教育、公共福利、卫生和医院、环境与住房四项主要的公共服务和所有公共服务,计算了美国2002年人均财政收入最高的八个州和人均财政收入最低的七个州的服务提供比率来衡量美国各州的公共服务水平。数据结果显示,那些人均总收入最高的州同时也是在三项以上公共服务的州级支出水平高于平均水平的州,并且在所有服务加总后计算的服务提供比率也都大于1;而人均总收入最低的州(亚利桑那、田纳西、阿肯色和爱达荷)甚至在四项公共服务上的支出水平都低于全国平均水平,在所有服务加总后计算的服务提供比率都小于1。这些数据说明,由于美国转移支付制度在州际再分配的力度有限,那些人均财政收入较低的州缺乏相应的财力来提供全国平均水平的公共服务,而那些人均财政收入较高的州则在所有类型的服务上都提供了超过平均水平的服务,地区间存在着较大的公共服务水平差异。

(二)澳大利亚:高度的横向均等化并未导致地区间公共服务的均等化

正如前文所分析的,澳大利亚实行的政府间转移支付制度实现了既考虑州政府财政收入又考虑其支出需求的高度的横向均等化。但运用澳大利亚联邦拨款委员会的数据计算出来的2002-2003各州政府在部分州级服务上的服务提供比率却显示出一种混合的图景。

与美国不同,澳大利亚的数据并没有呈现出与转移支付后人均收入排名的相关性。人均收入最高的北部领地在所列的四项公共服务中的实际支出水平都低于全国平均水平,但在“所有服务”的衡量中却高于全国平均水平。人均收入排名靠后的维多利亚州在学校教育、医院、住房和所有服务上的服务提供比率都大于1。而Hull&Searle(2007)在对各州更长时期内各项服务提供比率的分析后指出,受不同年份州政府政策差异的影响,各州的服务提供比率都在平均水平上下波动。而“所有服务”的服务提供比率则与该州的执政党为工党还是自由党有较大关系:前者倾向于提供高于平均水平的服务,而后者则倾向于提供低于平均水平的服务。

以上分析说明,澳大利亚高度的横向财政均等化并未产生各州提供均等化公共服务的结果,相反,某些特定职能的服务水平在州际存在很大差异(比如道路),但这主要反映了州政府的政策差异和其背后的与服务需求和收入筹集偏好相关的社区选择,最终通过游说集团(lobby groups)和其他社区压力反映在被选举出来的政府类型上。澳大利亚的均等化制度只是一个能力均等化制度,目的是让各州政府更多地利用均等化的财政能力去提供满足各自选民的偏好,而不是要求各州提供相同的服务水平。

五、结语

通过以上对美国、德国和澳大利亚转移支付制度、地区间财力均等化和公共服务均等化的讨论,可以得出如下结论:

(一)发达国家的转移支付制度有助于均等化地方财力,但各个国家财力的均等化程度却存在着较大的差异。

从包括收入筹集能力和支出需求的全面均等化概念来看,本文所讨论的国家中,美国均等化程度最低,德国居中,澳大利亚最高。国家间财力均等化程度的差异主要与两个方面的因素有关:一是转移支付制度本身的设计,二是制度文化和历史。

(二)地区财力均等化与公共服务均等化的关系,可以理解为“必要不充分”,即前者是后者的必要条件,没有地区财力均等化,就没有公共服务均等化;但前者不是后者的充分条件,即使实现了地区财力均等化,某种公共服务地区差异也会存在。

以澳大利亚为例,财力均等化并不必然导致公共服务的均等化。联邦拨款委员会虽然通过横向拨款制度实现了澳大利亚各州财力的高度均等化,但各州在各项公共服务供给上的水平却存在着较大的差异。这是因为,只要为各地区提供均等化的财力就意味着公平,至于民选的地方政府是否选择提供相同的公共服务水平则取决于地方选民的偏好。