滇桂黔石漠化片区农民专业合作社主要风险类型及对信贷的影响研究:以广西为例

韦克游

(广西财经学院经济与贸易学院,广西南宁 530003)

滇桂黔石漠化片区农民专业合作社主要风险类型及对信贷的影响研究:以广西为例

韦克游

(广西财经学院经济与贸易学院,广西南宁 530003)

农民专业合作社风险主要类型依次为市场风险、自然风险、管理运营风险、道德风险、技术风险等五种风险类型,风险类型占比的高低与贷款可得性成反比。由于资产专用性风险,广西农村金融机构一般更乐于给那些大型硬件设施和基础设施比较完备的合作社放贷,以保证合作社将信贷资金用于专用性较弱的流通领域。由于普遍存在较高的风险,广西各地农村信用社等农村金融机构在给农民专业合作社贷款时,一般采用抵押贷款模式。应从强化贷款投资项目风险评估、发展农业订单、提升农业风险集散能力、强化外部审计构建滇桂黔石漠化片区农民专业合作社信贷融资风险防控机制。

信贷风险;农民专业合作社;滇桂黔石漠化片区;广西

滇桂黔石漠化片区涉及云南、广西、贵州三省(区)的15个地(市、州)、91个县(市、区),是全国14个片区中扶贫对象最多、少数民族人口最多、所辖县数最多、民族自治县最多的片区。滇桂黔石漠化片区是典型的集中连片特困地区,该片区的贫困主要是慢性贫困,贫困脆弱性是其重要特征,这种贫困的重要根源主要在于脱贫的社会基础薄弱,社会建设滞后,社会机制缺失,这就导致贫困人口自我发展机能缺失,脱贫的内生力量生长机制缺乏。因此,要根治滇桂黔石漠化片这样的集中连片特困地区贫困——慢性贫困、脆弱性贫困,离不开对农民专业合作社等农村新型合作组织的依托,必须发挥农民专业合作社等农村新型合作组织的多元扶贫效应。而要发挥农民专业合作社的扶贫效应,其前提条件是农民专业合作社自身发展壮大,具备足够的实力来带动贫困农户脱贫。但是滇桂黔石漠化片区这样的集中连片特困地区农民专业合作社的自身发展壮大并非易事,其中非常重要的一点是这一地区农民专业合作社面临各种风险,这些风险影响了农民专业合作社融资能力。那么滇桂黔石漠化片区农民专业合作社究竟面临哪些风险类型?这些风险对该地区农民专业合作社信贷融资能力有何影响?针对这些问题,本文基于广西的调查数据,深入分析滇桂黔石漠化片区农民专业合作社面临的主要风险类型及其对自身信贷的影响问题。

一、农民专业合作社信贷风险管理研究述评

国外研究成果通过博弈理论、交易费用理论、信息不对称理论、不完全契约理论等一些新经济理论研究农业合作社风险问题,有关农业经营风险的相关理论聚焦于合作制度安排如何降低交易成本和弱化风险的问题上。威廉姆森(1985)从交易费用经济学的视角研究了经济组织内在安排能通过弱化交易不确定性和防止机会主义方面降低交易费用的问题[1]。Nourse(1995)从新古典经济学的视角研究合作社如何增强农民抵御市场风险能力问题[2];有的认为外部治理机制的影响和冲击是农业合作社风险产生的重要原因(黄胜忠,2009)。近年来,对合作社的风险管理的研究历经了从外部环境分析到内部机制调适的过程[3]。Acs J.(1985)认为,“组织调适的偏离”与“外部环境的不确定性”是农业合作社风险生成的两种动因[4]。马彦丽等人(2008)认为合作社内部治理机制不规范和产权模糊造成代理问题和机会主义风险,这种风险危及合作社之生存[5]。近年来,人们开始关注新型农业经营主体的风险识别与防范问题,Shrotriya&Daman(2008)认为农民合作社的风险来源于经济社会宏观环境和自然环境的调整及变化[6]。张滢(2011)通过研究传统合作社和新型合作社这两种基本组织模式的风险识别问题后认为,农民专业合作社风险的生成是由内部治理机制的偏离失效和外部环境的不确定性来决定的,农民专业合作社提高风险应对能力的关键在于完善内部治理机制[7]。梁红卫(2011)深入研究了农民专业合作社风险的演进与成因、认知与偏好。在农民专业合作社财务风险方面,博弈论理论解释了信息不对称性和不完全性情况下,农民专业合作社的财务风险产生与规避问题[8]。Zusman &Rausser(1994)构建了一个核心的和N个非核心参与者的交易博弈模型,试图解决农业经济组织中群体选择的财务风险。国内一些研究主要从资源配置的角度、收益分配机制和内部提升的角度对农业经营主体的财务问题进行探讨,如谭小芳、李焱(2011)从农民专业合作社的特殊性研究了农民专业合作社财务风险问题[9],而从外部融资安全的角度和从外部功能嵌入的视角对农民专业合作社财务风险进行研究的比较少。有部分文献从制度安排的角度,对农民专业合作社的财务运行机制进行分析。也有少量研究涉足农民专业合作社融资风险问题,如高凌云等(2012)从融资结构的视角,分析内源融资和外源融资的不同风险[10],笔者提出通过治理结构安排来构建农民专业合作社信贷融资风险防控机制(韦克游,2013)[11],并重点考察了农户生产环节的致险因素对信贷可得性的影响(韦克游,2014)[12]。有学者探讨了通过新型农业经营主体的地位和顶层设计化解风险(孔祥智,2014)[13];有的对中外新型农业经营主体风险进行了比较(汪发元,2014)[14]。一些学者提出应在风险较大农业生产性服务和农产品销售环节重点扶持农民合作社(孟丽、钟永玲、李楠,2015)[15]。

综上,已有的研究成果侧重于从贷前的信用水平提升上增加农民专业合作社资金的可获得性,以此解决发展资金约束难题,较少从融资风险管控方面确保信贷资金的可偿还性,鲜有研究深入探讨农民专业合作社融资风险问题,仅有的少量研究主要是嵌入到农民专业合作社的风险管理中。同时,专门针对西部民族地区农民专业合作社融资风险的实证研究显得相当薄弱。相关研究多局限于某一种类型的农民专业合作体融资研究,较少从整体上系统揭示农民专业合作融资的共性问题。另外,在对农民专业合作社融资风险的分类研究中,相关研究成果侧重于探讨农民专业合作社融资风险问题,而对家庭农场、合作农场、农业龙头企业、职业农民、经营性农业服务组织等的融资风险问题探索显得不足。所有这些问题,为我们留下了很大的研究空间。

由于农业是一个弱质的风险产业,相对于传统农户,农民专业合作社的抗风险能力和市场话语权有所提升,但农民专业合作社因自身制度和功能不完善,其融资是一种风险较高的经济行为。[16]因此,能否实现可持续性融资,关键的一点在于是否存在一个有效的风险管控体系。因此,系统研究农民专业合作社的融资风险管控问题,显得非常迫切。

滇桂黔石漠化片区农民专业合作社发展相对滞后,急需培育壮大,才能发挥其扶贫带动作用。因此对资金要素的需求尤为迫切,资金约束已经成为影响滇桂黔石漠化片区农民专业合作社成长的主要障碍。由于经济社会发展滞后,民间融资难以解决其迫切的金融需求,因此对正规信贷依赖大大增强。然而,相对于其他地区,滇桂黔石漠化片区农业的弱质性更为突出,面临的风险更大,地理及气候等自然条件的相对恶劣所带来的自然风险,因人才缺乏等造成的经营风险和管理风险及操作风险,公共品供给的相对滞后弱化农民专业合作社的抗风险能力,远离城区和交通滞后等强化的资产地理专用性和信息的不对称,进而诱发道德风险,信息化建设滞后增加农民专业合作社面临的市场风险,等等,所有这些风险决定滇桂黔石漠化片区农民专业合作社信贷融资风险性管控是一个不容忽视的问题。

二、滇桂黔石漠化片区农民专业合作社主要风险类型及成因

农业生产对自然的依赖性、时间的季节性、周期性、地理空间的分散性、农产品市场价格的波动性和农产品的不易保质性,加上农民专业合作社、家庭农场和农户在市场上话语权的缺失,在交易中易遭“敲竹杠”行为,这注定了农业属于弱质的风险产业,滇桂黔石漠化片区农民专业合作社信贷融资是一种风险较高的经济行为。农民专业合作社信贷融资中资金链最薄弱的环节是因自身制度和功能不完善而产生的信贷风险,包括信用风险、生产风险及市场风险等。因此,对农民专业合作社信贷融资风险的管理需要立足于农民专业合作社类型识别及特征。在课题的研究过程中,为了收集到珍贵的第一手数据资料,课题组就滇桂黔石漠化片区农民专业合作社资金需求及信贷融资风险相关问题进行了问卷调查,调查方法采用实地调查法和观察法。由于条件的限制,本次调查以广西为落脚点,样本来自广西石漠化片区,所调查地点涵盖了广西石漠化连片特困区所涉及的7个市,包括广西南宁市、河池市、崇左市、百色市、柳州市、来宾市及桂林市。对样本点的选取一是考虑了数据的可得性(课题组其他相关参与人员比较了解当地的农业生产和农村发展情况,拥有一定的社会资源,利于调研的开展);二是这些地方农民专业合作社在滇桂黔石漠化片区和广西区域都具有一定的代表性;三是考虑地域代表性;四是与当前的我国农村扶贫工作紧密结合,本次调查的时间为2016年2—5月,调查的样本总数为100个,其中南宁20个,崇左15个,河池25个,百色20个,柳州市10个,来宾5个,桂林5个,全部为有效问卷。

从调查统计数据来看,农民专业合作社正面临信贷约束,而信贷约束的根源与农民专业合作社的风险有直接关系,较高的信贷风险使得农民专业合作社信用水平较低,导致贷款可得性较低。在过去的3年中,只有42%的样本农民专业合作社获得过银行贷款,银行金融机构对合作社的贷款远未能解决合作社的资金约束问题。造成获贷难的重要原因在于农民专业合作社存在着各种风险,金融机构必须为监督合作社履约付出较高成本,由此造成贷款合约较高的交易费用,因此,农村信用社不愿放贷给这些存在风险的农民专业合作社。

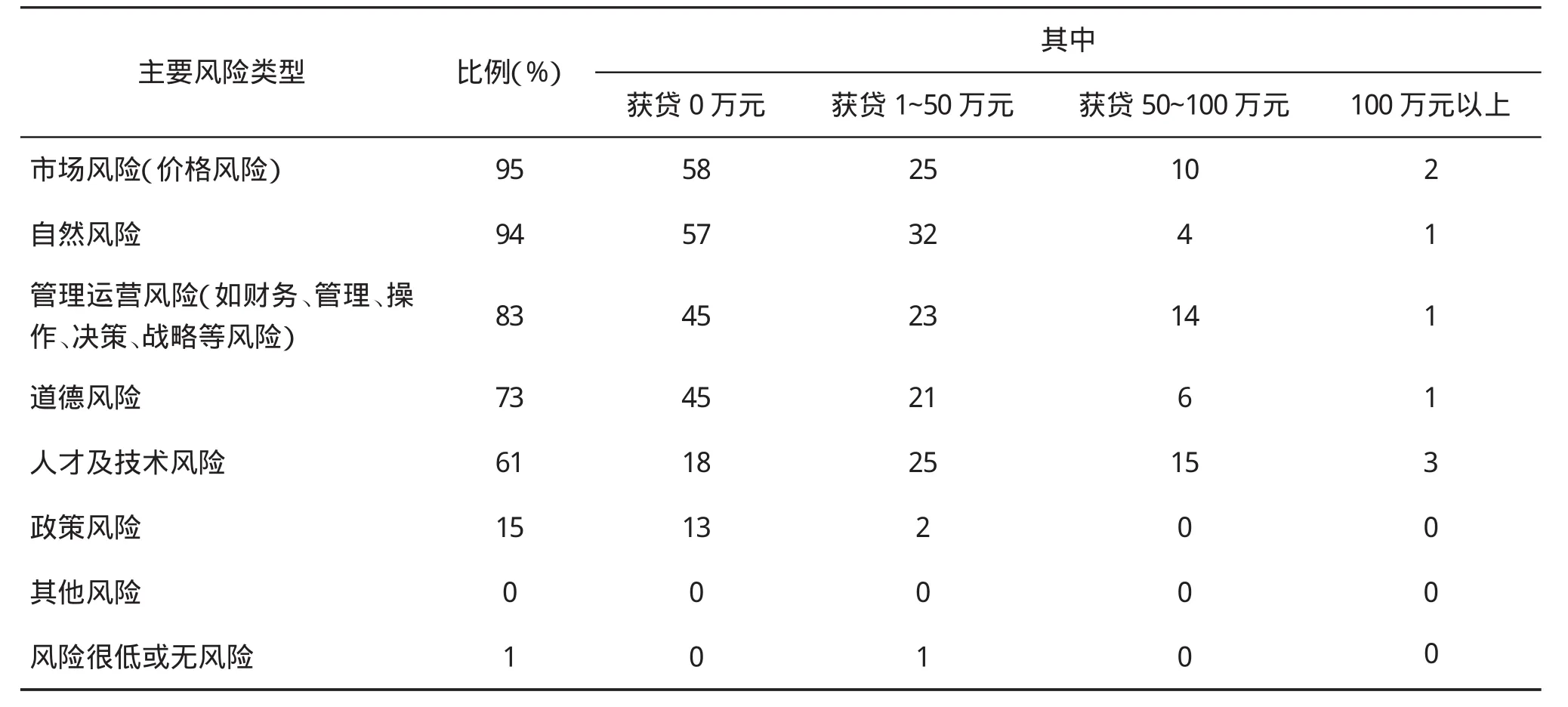

表1显示,绝大多数农民专业合作社都遭遇市场风险、自然风险、道德风险、人才及技术风险、管理运营风险、政策风险。风险比例最高的是市场风险,比例达95%,其次是自然风险,比例为94%;第三是道德风险,比例达到73%;第四是人才及技术风险,达到61%;第五是管理及运营风险,达到53%;最后是政策风险,比例达15%。

在市场风险方面,绝大多数农民专业合作社都面临着市场风险,占比达到95%(表1),所有未获贷款的合作社都存在着管理运营风险,这与农产品市场价格波动较大有关,每个农业经营主体都面临着市场价格突然下跌的风险,谷贱伤农,菜贱伤农常有发生,其中未获得贷款的合作社全都存在价格波动等市场风险。整体来看,获贷数额与市场风险反方向变动,市场风险越大,获贷的额度越低。从市场环境来看,农产品市场价格时常波动起伏,一般说来,由于功能欠缺,多数合作社从事的都是弱势农业,农业投入的当期规模往往根据上一个周期的市场供求及价格来决定,农业生产周期较长,季节性强,一旦确定当期供给规模,则无论市场供求及价格如何变动,无论自然条件如何变化,合作社短期内很难根据市场价格的变化及时调整经营战略,只能被动接受市场的反应,供给弹性几乎为零,因此面临的风险非常大。

在自然风险方面,调查发现,除了6个从事运输、农机服务和编织加工的合作社外,94%的合作社认为自身存在自然风险(表1)。农业生产对自然条件的依赖性较强,农业生长具有周期性与季节性,农业生产过程具有时间锁定效应,从而面临着较高的自然风险,尤其是从事种植业的农民专业合作社面临的风险会更高。虽然现代技术条件下的设施农业可在一定程度上打破农业生产的季节性,降低农业生产对自然的依赖程度,但设施农业属于高投入产业,对资金和技术要求较高,而广西农民专业合作社发展层次较低,资金密集型和技术密集型合作社不多,走高投入高产出道路在现阶段对农民专业合作社并不现实。

在管理运营风险方面,有83%的合作社存在管理风险(表1),所有未获贷款的合作社都存在着管理运营风险,获贷额度越高,管理风险越小,获贷额度与管理风险呈现反方向变动。大部分合作社遵循“入社自愿,退社自由”的原则,约束力不强,利益联结不紧密,经营体制实质上仍由分散经营、独立核算的单个农户组成,组织比较松散,资产不稳定及承贷主体不明确,加上产权不明晰,合作社财产被量化到成员账户下,而社员享有自由退出权利,退社时能够将该账户下的财产取回,财产不稳定性加重内环境的不确定性,增加了内部管理风险,直接限制了农民专业合作社独立承担民事责任的能力,增加交易的风险性。同时,由于农民专业合作社组织性质的特殊性导致其在贸易关系中常处于劣势地位,其财务风险容易被外部因素放大而不能由其自身来控制。由于农业生产经营的自然风险和市场风险皆较大,加之广西农民专业合作社功能不健全,外在风险容易传导向内部,加大内部的财务风险。广西农民专业合作社处于初级阶段,正处于起步或扩张期,内部制度缺陷,经营管理欠规范,财务管理欠规范,随意性较大,增加行为不确定,由此容易引发操作风险,这种经营体制往往不被银行承认,由此形成了合作社财务操作及管理运行等风险。另外,制度缺陷造成集体行动的困境,进而引发决策风险。虽然农民专业合作社在组织、管理与决策上强调自愿联合与民主管理,表面上看起来,民主管理可以集思广益,群策群力,减少有限理性,但由于合作社常常缺乏完善的制度安排,加之社员信息获取能力和分析能力相对较差,这容易造成合作社民主管理与决策陷入“集体行动的困境”,形成运营决策风险。

在道德风险方面,73%的合作社表示存在道德风险(表1),获贷额度越高,道德风险越小,获贷额度与道德风险呈现反方向变动。这主要是内部制度缺陷,经营管理不规范,随意性较大,增加行为不确定和道德风险,一些农户钻空子违约,一些农业龙头企业在交易中掌握着话语权,违约或拖欠销售货款的现象时有出现,形成了合作社贷款交易中的道德风险。

在人才及技术风险方面,有61%的合作社存在人才及技术风险,与前面几种风险不同的是,这类风险合作社中以获贷合作社为主,获贷额度超高,其所占比值高于其他类型风险合作社中同级获贷额度水平的合作社占比。未获贷款的合作社往往没有稳定人才队伍和稳定的技术支撑,或者从事某些技术更新过快的农业项目,因此信用水平难以提升,而那些获得贷款的合作社中,获得贷款额度低的合作社更容易面临人才风险,因为实力相对较弱,吸引人才和引进或更新技术的能力相对于大型合作社会更弱一些,而实力强的大型合作社在吸纳人才、更新技术装备、开发和引进技术、进行自主研发等方面能力会更强,因此信用水平更高,获贷额度也随之提高。

另外,相对于其他风险,政策风险比较低,只有15%的合作社存在政策风险,这些风险主要来自一些地方奖励和补贴政策朝令夕改,没有长远规划,导致当地合作社面临政策环境不稳定的风险。

表1 农民专业合作社风险主要类型及获贷情况(最近三年)

三、风险对滇桂黔石漠化片区农民专业合作社信贷的影响分析

(一)风险对农民专业合作社信贷实际主要投向的影响

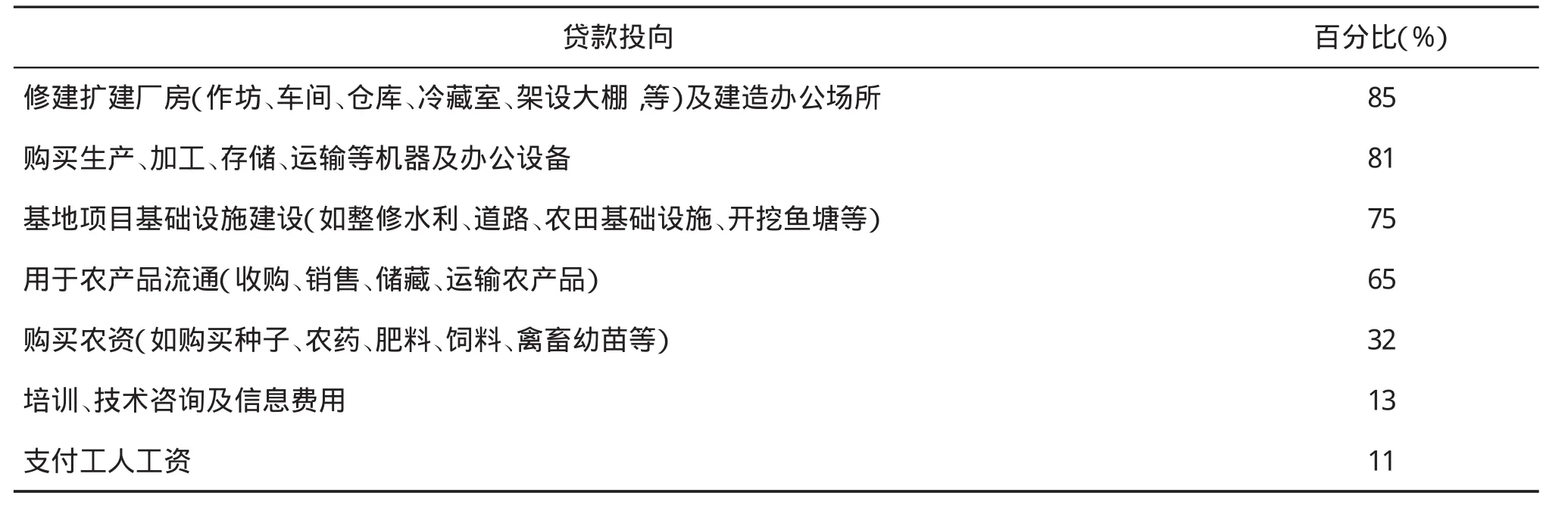

表2表明,农民专业合作社信贷融资是以修建扩建厂房(作坊、仓库、冷藏室、架设大棚等)及建造办公场所、购买机器及办公设备(生产、加工、存储、运输等硬件机器及办公设备)、基地项目基础设施建设、农产品流通(收购、销售、储藏及农产品物流)这四项为最主要的贷款投向,占比分别达85%、81%、75%、65%。而购买农资(如购买种子、农药、肥料、饲料、禽畜幼苗等)这两项则出人意料的占比较低,并不是最期望贷款投向,培训、技术咨询及信息费用和支付工人工资选择频次更少,这进一步证实自然风险及市场风险等生产经营风险是农民专业合作社发展的最主要阻碍因素之一。同时农民专业合作社不再局限于信息报务、技术服务、生产资料供应、农产品收购和销售等领域,很多农民专业合作社面临较大风险问题,需要不断扩大自身的经营规模,加强风险防控,提升抗风险能力,因此需要大量贷款资金。

表2 农民专业合作社信贷融资最期望投向(%)

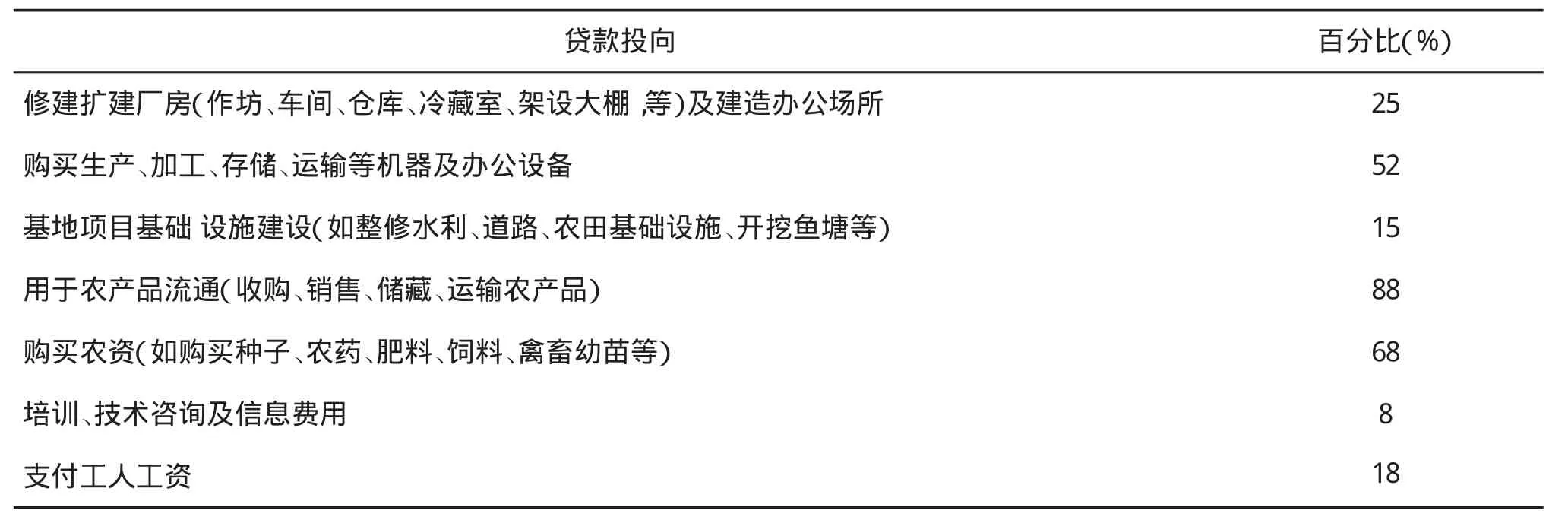

表3 获贷农民专业合作社信贷实际主要投向(%)

与期望的贷款投向相反,表3表明获贷农民专业合作社信贷实际主要投向领域依次为农产品流通、购买农资、购买生产加工存储运输等机器及办公设备,这种现象表明,能获得贷款的主要是那些实力雄厚的大型硬件设施(厂房、作坊、车间、仓库、冷藏室、大棚、办公楼等)和基础设施比较完备的合作社,由于已经拥有较为完备的大型硬件设备及基础设施,他们的贷款资金只需投向农产品流通和农资领域。这种现象背后的原因是资产专用性风险。资产专用性是新制度经济学的一个核心概念之一,威廉姆森认为,在交易的三方面属性中,资产专用性是最重要属性。他认为,资产专用性是指一个给定交易中资产的可转让性或移做他用的可能性[16],转作他用时其价值变为零的资产为完全专用性资产,而转作他用其价值不变的资产为通用性资产[17],资产专用性较高意味着一旦不能在现有交易关系中进行流动,资产的大部分价值将会转化为沉没成本。威廉姆森将资产专用性划分为地点专用性、自然属性的专用性(或实物资产专用性)、人力资本专用性、商标专用性和特定用途的资产等几种类型[18]。根据农民专业合作社生产经营及资产特点,本文只关注地点专用性、自然属性专用性和人力资本专用性。

显然,滇桂黔石漠化片区农民专业合作社固定资产投资、生产基地建设及基础设施建设投资是农民专业合作社专用性较强的投资,即专用性投资;从地理专用性看,由于滇桂黔石漠化片区农民专业合作社大多处于农村多山地区,如广西山区和丘陵区分布面广,高速公路等快速交通基础设施相对落后,交通不便和远离市区造成资产可转移性较差,土地、农资、农机、工棚、房舍等资产的自然属性或用途均受地理位置限制,从而造成其地点专用性较高,农民专业合作社无论是从事种植业、养殖业还是加工业,都与地理位置息息相关。尤其是滇桂黔石漠化片区大石山区和丘陵区分布面广,农民专业合作社固定资产因交通不便和远离城市,物流费用及管理费用相对较高,因此可转移性较差,地理专用性较强。从自然属性的专用性来看,农业生长周期性与季节性较强,且农民专业合作社的土地、水利及农机等有形资产用途的专用性较强,如更改资源配置,将严重削弱其使用价值甚至导致毫无价值[19]。

因此,农村金融机构在贷款审批时并不愿意看到农民专业合作社把贷款资金用于这些资产专用性比较强的投资上,如果那些合作社在固定资产方面的现有基础比较差,那么信用社往往会担心贷款资金被投往这些领域而形成信贷风险。同时,由于农民专业合作社农业经营的风险较高,农村信用社对合作社放贷时一般采用抵押贷款的方式,而合作社固定资产缺乏也就意味着可抵押品缺乏,而因获贷难度更大,这直接导致农村信用社给农民专业合作社放贷时大多采用抵押贷款模式(表6)。

(二)风险对获贷农民专业合作社的产业分布及还贷能力的影响

另外,贷款投放因风险程度不同而在农民专业合作社的行业分布中相当不均,从2011—2015年的五年时间里,传统种植和养殖类的生产合作社由于风险较大和周期性较长等问题,申贷难度较大,风险相对较低的农产品加工及购销类专业合作社、农资良种及饲料类专业合作社、农机服务类专业合作社贷款申请相对容易一些。调查发现(表4),所有的受访农民专业合作社都表示自己近几年来存在资金短缺问题,100%的受访农民专业合作社都有信贷需求,并都申请过贷款,但只有46个农民专业合作社获得过贷款,占46%。

表4 农民专业合作社信贷的行业分布情况(2011—2015)

即使在获得贷款的合作社中,大部分合作社仍然需要面对信贷风险问题,多家合作社表示因风险导致偿还贷款有较大压力(表5)。

(三)风险对农民专业合作社贷款方式的影响

调查结果同样显示,由于普遍存在较高的风险,广西各地农村信用社等农村金融机构在给农民专业合作社、专业大户、家庭农场等贷款时,一般采用抵押贷款模式(表6);担保贷款也是农村信用社倾向于采用的模式,但同样是因为风险而往往缺少担保方,所以担保贷款实际采用的也不多;信用贷款占比虽然不高,但也占一定的比例,在各种贷款模式中仅次于抵押贷款,这主要是因为信用贷款包含了小额信贷,小额信贷风险比较小,不少农户都获得过小额信贷,由于较高风险,在农民专业合作社的贷款中极少有大额信用贷款。表6同时表明,新型金融产品(农业订单融资、农产品赊销账款抵押融资、加工类农产品质押融资、农资预付款融资、农地信托受益权质押融资、农业保单融资、林权贷款、龙头企业或担保公司及政府部门担保)近年来虽呈逐年升高之势,但占比一直还很低,这说明广西农村金融机构金融创新不足,业务品种单一,缺乏有效应对风险的信贷机制,无法满足农民专业合作社及其农户对金融产品的多样化需求。

表5 风险对获贷农民专业合作社还贷的影响

表6 样本农村信用社对农民专业合作社贷款方式比例结构

四、滇桂黔石漠化片区农民专业合作社信贷融资风险防控机制构建

(一)强化贷款投资项目风险评估与防范

通过在桂南沿海和桂北山地等农业自然风险比较高的地方和对现代物流依赖程度较高的热带果蔬实行贷款投资项目评估制度,可以使合作社贷款项目能避险于未然,使合作社能谨慎经营,规避风险,提高项目的成功率。建立新型农业经营主体贷款投资项目评估审查制度,由于滇桂黔石漠化片区农民专业合作社自身实力较弱,应由当地政府或政府组建的农业服务公司牵头组织银行、省(自治区)级和国家级的农业龙头企业、滇桂黔三省区农业科研院所等科研单位和涉农高校的专家对农民专业合作社重大贷款投资项目风险进行评估分析,就是否能立项以及立项后的主要风险控制点进行分析评估,如评估结果风险过高,又无有效对策来降低风险,则当放弃或修改贷款投资计划。

同时,应加大生产技术风险防范,主要思路是提高农业生产的标准化,建立种养业标准化生产示范区。加强对所采用技术的市场调研和可行性评估,推广实施特色农业标准化全过程种植和养殖,制定种苗培育技术规程系列标准,加强对职业农民的技能培训,防止生产技术使用的操作风险。

另外,应强化贷款投资项目生产的自然风险防范。由于滇桂黔石漠化片区属于热带亚热带季风气候区,农业生产面临的自然风险比较高,特别是种植业需要靠天吃饭。显然,对于防范自然风险,农业基础设施建设非常重要,通过农业经营主体自己出资、政府出资或政府补贴方式加强农田整治、水利灌溉、喷灌打井、机耕道路、农用道路、水电设施、照明设备、天气预报等农业基础设施建设的投入,当地政府可建立农业自然灾害预警系统,提升农民专业合作社基础硬件装备水平,增强合作社、家庭农场和专业大户的防洪抗旱和防病虫害能力,避免或减少自然灾害风险。

(二)通过农业订单、农业保险和农产品期货转移投资风险

一是通过签订订单合同转移风险。农民专业合作社和家庭农场通过发展订单农业可将风险转移给实力雄厚的龙头企业,订单农业是一种合同农业或契约农业,对于农民专业合作社来说,订单农业具有市场性、契约性、预期性。因此实力弱小的合作社可通过订单合同方式将农业项目投资的市场风险转嫁给实力雄厚的农业龙头企业,从而避免生产的盲目性,规避市场风险。

二是通过参与政策性农业保险来转移农业项目投资风险。对于投保人来说,保险具有风险转移功能,滇桂黔石漠化片区农民专业合作社可通过参加农业保险的方式将农业风险转移给保险公司。尤其是鼓励合作社及家庭农场积极参加政策性农业保险,通过政策性农业保险,合作社及家庭农场可以获得政府的保费补贴,从而降低风险转移成本。

三是通过将农产品期货、期权合约等金融衍生性工具用于资产套期保值,以规避资产价值波动所引起的价格风险。充分利用期货、期权等金融衍生性工具进行套期保值交易,转移农业现货市场的价格波动风险,以保证贷款投资项目收益的稳定性。当然,滇桂黔石漠化片区农民专业合作社、家庭农场等新型农业经营主体大多处于初级阶段,对期货市场比较陌生,因此宜借助于当地政府、银行或农业龙头企业或通过合作方式间接介入期货市场,而对于实力较强的发育比较完备的合作社则可根据自身承受风险的能力直接进入期货市场套期保值,以此转移贷款项目投资风险。

(三)提升农民专业合作社农业风险集散能力

风险集散能力包括风险集中和风险分散。首先是风险集中,风险集中主要适用于合作社联盟(如总社或联社)。即在联社内部开展互助保险。日本的农协保险业务就是建立在内部互助保险的基础上,这种模式在日本获得很好的效果,是风险集中策略运用的典范。广西已经出现少数合作社联社,这些联社可借鉴日本的经验,由联社内部各成员社缴纳一定数量的保险金,组建合作联社保险基金,由联社总部统筹管理使用。当然,滇桂黔石漠化片区农民专业合作社还处于发展的初级阶段,规模较小,内部制度和管理不健全,区域性或行业性的联社很少,尚不具备风险集中策略的适用基础。因此,为提高合作社的竞争力,应推动合作社联社的成立,以提高合作社的市场话语权,增强合作社联合抵御风险的能力。

其次是风险分散。这种策略的理论依据是美国经济学家马柯维茨(Markowits)的现代资产组合理论,现代资产组合理论的提出主要是针对化解投资风险的可能性,分散投资对象可以减少个别风险(Markowits,1952)。对于实力较强管理较完善的农民专业合作社,可通过跨地域、跨所有制、跨行业开展经营和提供服务,通过开展多种经营以分散投资风险。

(四)强化农民专业合作社外部审计

合作社较发达的国家一般都重视合作社外部审计,这方面德国算是一个典范,德国实行合作社强制审计制度,1983年该国颁布的合作社法规定,合作社成立时必须经过当地审计师协会审计,只有审计通过了方能登记注册,且规定合作社成立后必须接受当地审计师协会的定期审计。合作社财务风险管理可借鉴德国成熟经验。通过由当地政府组织的相关审计组织对当地合作社进行财务审计,对合作社的资产、负债、损益的真实、合法和效益进行审计监督,并对合作社会计报表反映的会计信息依法作出客观、公正的评价,形成审计报告,出具审计意见和决定,以便揭示和反映合作社资产、负债和盈亏的真实情况,纠察合作社财务收支中各种违法违规问题,保证贷款的安全性。同时,应完善合作社审计的法律制度,将强制性外部审计纳入合作社法,明确规定外部审计和具体实施方法。除了正常的年度审计外,贷款银行可以提出外部审计的申请,当地县一级政府根据需要随时启动外部审计监督程序。

[1]Williamson,O.E.:TheEconomicInstitutionsof Capitalism,New York:The Free Press,1985:258-261.

[2]Nourse,E.G.:The Place of the Cooperative in Our National Economy:American Cooperation 1942-1945,Washington D.C.:American Institute of Cooperation,1995:286-291.

[3]黄胜忠.农业合作社的环境适应性分析[J].开放时代,2009(4):35-39.

[4]Acs J.:A Comparison of Models for Strategic Planning,RiskAnalysisandRiskManagement,Theoryand Decision,19(3):205-248,1985:91-97.

[5]马彦丽,孟彩英.我国农民专业合作社的双重委托—代理关系——兼论存在的问题及改进思路[J].农业经济问题,2008(5):55-60.

[6]Shrotriya,G.C.andDaman,P.:ClimateChangeand Agricultural Cooperatives,IFFCO Foundation,New Delhi,2008:68-75.

[7]张滢.农民专业合作社风险识别与治理机制——两种基本合作社组织模式的比较[J].中国农村经济,2011(12):14-24.

[8]梁红卫.农民专业合作社风险管理研究[D].杨凌:西北农林科技大学,2011.

[9]谭小芳,李焱.农民专业合作社财务风险分析及防范机制[J].农业技术经济,2011(10):115-120.

[10]高凌云,刘钟钦,姜文锋.我国农民专业合作社的融资结构与融资风险研究[J].农业经济,2012(6):89-91.

[11]韦克游,农民专业合作社信贷融资治理结构研究[J].农业经济问题,2013(5):62-69.

[12]韦克游,中国农村金融对农户生产经营的支持问题研究——基于时间序列的经验证据[J].金融论坛,2014(11):61-71.

[13]孔祥智,新型农业经营主体的地位和顶层设计[J].改革,2014(5):32-34.

[14]汪发元,中外新型农业经营主体发展现状比较及政策建议[J].农业经济问题,2014(10):26-32.

[15]孟丽,钟永玲,李楠.我国新型农业经营主体功能定位及结构演变研究[J].农业现代化研究,2015(1):41-45.

[16]彭腾.论赋予农民更多财产权利[J].湖南财政经济学院学报,2014(2):5-13.

[17]WILLIAMSON,O.E.The economic institution of capitalism[M].New York:The Free Press,1985:87-91.

[18][美]奥利弗·威廉姆森.治理机制[M].北京:中国社会科学出版社,2001:113-114.

[19]Williamson O E.Organization form,residualclaimant,and corporate control[J].the Journal ofLaw and Economics,1983,26:357-366.

[20]韦克游,农民专业合作社信贷融资机制研究[M].南宁:广西人民出版社,2014:235.

Major Risk Types of Farmers’Professional Co-operatives in Rocky Desertification Area of Yunnan,Guangxi and Guizhou and the Effects on Credit——A CaseStudyofGuangxi

WEIKe-you

(College of Economics and Trade,Guangxi University of Finance and Economics,Nanning 530003,China)

The major risks of farmers'professional co-operatives in Guangxi include market risk,natural risk,management operation risk,moral risk and technology risk.The degree of risk is inversely proportional to the loan availability.Because of the risk of asset specificity,Guangxi rural financial institutions are generally more willing to grant loan to the cooperatives with large hardware facilities and adequate infrastructure to ensure that the cooperatives apply more credit funds for weaker specificity currencies.Due to widespread high risk,Guangxi financial institutions like local rural credit cooperatives,when lending loans to farmers' professional co-operatives,generally apply the model of mortgage.The paper suggests to build up a risk prevention and controlmechanism for farmers'professionalcooperatives credit financing in the rocky desertification area of Yunnan,Guangxi and Guizhou by strengthening the loan risk assessment of investment projects,developing agricultural orders,promoting agricultural risk distribution ability and strengthening the external audit.

credit risk;farmer specialized cooperatives;Yunnan Guangxi Guizhou rocky desertification area;Guangxi

G10

A

1673-5609(2016)04-0079-11

[责任编辑:蒋椆媛][英文编辑:蔡林岐][责任校对:宛芸]

2016-06-29

国家社科基金一般项目“滇桂黔石漠化片区农村新型合作组织多元扶贫效应实证及对策研究”(16BGL202)、广西哲学社会科学规划课题“广西农民专业合作社融资平台构建研究”(13BJY006)、广西高校党的十八届三中全会精神研究课题“广西新型农业经营主体信贷融资风险防控机制及政策研究”(DSBD14YB16)、广西财经学院经济与贸易学院学科建设项目“广西新型农业经营主体发展研究”(2016)。

韦克游(1978—),男,广西都安县人,广西财经学院经济与贸易学院教师,管理学博士、研究员,中南财经政法大学工商学院兼职硕士研究生导师,研究方向:农业经济管理、农村扶贫、区域经济、农村社会保障。

注:本文系广西新型农业经营主体发展研究系列论文之一。

——基于制造业上市公司的经验证据