消费金融业务发展策略初探

俞蓉

消费金融业务发展策略初探

俞蓉

伴随中国经济的转型升级步伐加快,旨在提振内需、服务实体经济的消费金融业务正得到国内金融监管当局和商业银行的广泛重视。在国家政策的扶持下,国内金融机构积极推出具有特色的消费金融产品,给居民提供越来越便利的金融服务。消费金融业务本身具有风险高、小额分散等产品特性,对一家银行的微观贷款技术要求较高,要求其具备较强的市场营销能力和风险控制水平,必须在风险与收益之间寻找精确平衡。尽管面临日益激烈的竞争,但银行、消费金融公司、小额贷款公司、互联网金融公司等机构纷纷进入这一市场,希望深入挖掘中国居民消费升级的潜力。

文章从剖析消费金融业务的基本概念出发,总结归纳了国内外消费金融的基础理论,概括介绍我国消费金融业务的发展现状,案例剖析银行系(如:南京银行、平安银行)、消费金融公司和小额贷款公司发展消费金融的业务实践,提出国内消费金融发展策略探讨:一是在产品设计创新上,要利用互联网+思维,创新线上、线下消费金融产品,实现O2O营销方式;二是在业务流程再造上,提出分散营销、集中作业的运营方式;三是在风险控制优化上,要研发个人信用评分模型和反欺诈系统,以实现风险预警和监控。

金融机构;消费金融;发展策略

一、消费金融业务概述

消费金融是一个国家金融体系的重要组成部分,我国消费金融的发展以及金融机构的业务实践始终和国家扩大内需、提振消费的政策要求紧密相关,并与我国城镇居民人均GDP收入的稳步增长、国民消费升级的进程同步,因此消费金融不仅有着广泛的发展空间和创新空间,而且对金融运行和发展有着重要意义。回顾我国消费金融近年来的发展历程,可分为以下三个阶段:

第一阶段:消费金融萌芽阶段(20世纪90年代初~2005年)。90年代初,我国住房制度改革起步,房改房、福利房向市场化的商品房过渡,央行于1999年3月发布了《关于开展个人消费信贷的指导意见》,这一阶段金融机构的消费金融产品围绕住房需求衍生而来,主要集中在家装贷款领域。

第二阶段:消费金融启动阶段(2005年~2010年)。为应对国际金融危机,我国出台四万亿经济刺激政策,因此出现消费金融公司这一新兴事物。银监会出台《消费金融公司试点管理办法》,北京、上海、天津、成都先后成立“北银消费金融公司”、“中银消费金融公司”、“捷信消费金融公司”等四家试点公司。

第三阶段:消费金融拓容和创新阶段(2010年~至今)。电子商务的崛起、互联网、大数据的创新,使我国消费金融的业态形态发生了根本性的变化。2010年6月阿里巴巴小贷公司成立,2013年9月银监会对消费金融公司试点城市进行扩容并修改了消费金融公司管理办法,放松了监管要求,可引入非金融机构作为发起人设立。

消费金融概念的产生和发展根植于三大西方经济理论:凯恩斯有效需求不足理论、预期收入增长理论、消费者信用评分理论。国外关于消费金融不仅仅涉及经济学概念范畴,还与心理学、社会学等领域密切相关;国内关于消费金融的研究尚未形成统一体系,但其研究始终和国家扩大内需、提振消费的政策要求紧密相关。

二、国内消费金融发展现状分析

(一)国内消费金融发展整体概况

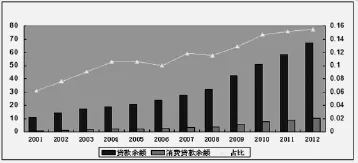

据国家统计局年度统计公报,我国2001~2012年间消费信贷余额的变动情况(图1)如下:

图1 我国2001-2012年消费信贷余额变动情况图 单位:万亿

从上图1可见,我国消费信贷余额从2001年的0.7万亿增长到2012年的10.43万亿,增长15倍,消费贷款在银行贷款中的占比从2001年的6%上升到2012年的16%,消费贷款已经成为银行贷款中的重要组成部分。消费贷款的成长和我国综合国力的上升密切相关,我国消费信贷余额与GDP的比重变化情况(图2)如下:

图2 我国2001~2012年消费信贷余额与GDP比重变动情况图 单位:百分比

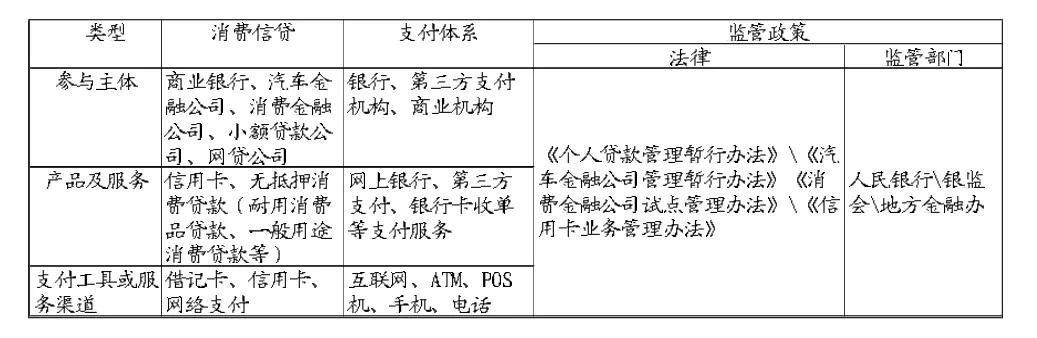

从上图2可见,我国消费信贷占GDP的比重不断上升,从2001年底的6%上升到2012年底的20%,其消费金融市场体系(表1)如下:

表1 中国消费金融市场体系表

(二)银行系消费金融典型案例

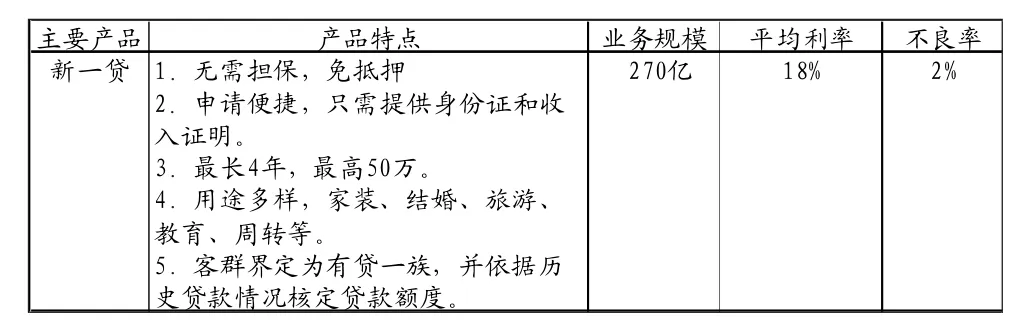

国有商业银行追求稳健、厌恶风险的信贷文化,均未将消费金融作为未来发展的战略性导向进行开发。然而,股份制商业、城市商业银行中均有发展消费金融的成功案例,如:平安银行。平安银行是本土银行中最早将消费金融定位成战略品种的金融机构,截至2013年12月末,该行消费金融产品“新一贷”的贷款余额已达到270亿,借助平安集团综合金融平台的整合优势,“土洋”结合:其土之处在于从现行中国实际出发,采集可信赖、可验证的第三方数据,以叠加增信的方式,确定客户授信条件;其洋之处在于,最早开创大规模电话直销、依托综合金融平台实现消费金融交叉销售,在数据挖掘和客户资源整合方面,着力甚多并采用多项国外先进技术。其发展情况如下表2所示:

表2 平安银行消费金融发展情况表

(三)消费金融公司系消费金融发展现状

欧美等国主要以设立消费金融公司形式满足国民消费融资需求,已经历约400年的发展历程。而我国现仅四家,表3如下:

表3 国内四家消费金融公司简介表

(四)小额贷款公司系消费金融发展现状

自2008年下发《关于小额贷款公司的指导意见》后,我国小额贷款公司开始进入高速发展期。截止2012年底,我国共有小额贷款公司5629家,贷款余额5329亿元,2010年6月成立的阿里巴巴小额贷款股份有限公司最为市场所关注,2012年一季度末,阿里小贷已经累计服务小微企业13万家,累计放贷260亿元,年利息收入已达到3.65亿元,贷款年利率平均在17%左右,不良率为0.9%。

三、消费金融发展策略探讨

(一)产品设计创新

消费金融的产品策略最为关键的是实现客户需求个性化、产品标准化的统一。消费金融是以大众客户为目标的小额信贷产品,它的构建应实现以下三种功能:

1.实现产品智能化。消费金融以大众客户为目标,必须接受海量的数据信息,因此消费金融的信贷产品必须基于信用评分和信贷自动决策系统,实现产品的智能交易、信贷审核管理平台,应对客户“贷与不贷”“能贷多少”由系统给出自动决策结果。

2.实现产品标准化。只有标准化才能迅速满足客户的需求,跟上市场变化节奏。消费金融产品必须优化申请、授信、发放等相关流程,为消费金融提供标准化、模块化的综合服务功能。

3.实现产品开放式。消费金融发展需要借助多种外部渠道的合作,会面对多种类型客户,消费金融应当能根据客户的个性化需求快速适配和部署信贷决策模块,并为前端的营销提供最大便利性。

总之,消费金融业务的产品设计应当追求高度标准化和个性需求多样化相统一的目标,其产品应具备“无需担保、申请便捷、规则标准、对象广泛”等特征。

(二)业务流程再造

银行信贷产品在应对互联网金融竞争时,应当更为强调客户体验感和服务效率。客户能够随时随地通过互联网或手机发起贷款申请,只需在网银或手机银行输入简单的需求信息,该请求通过后台的消费金融信贷产品智能交易管理平台快速分析处理后,客户即可实时得到适合的信贷产品信息。

(三)风险控制优化

在后金融危机时代,同业已普遍意识到将风险管理作为发现和处置“风险”的中后台环节是远远不够的,建立支持业务快速发展和以盈利为导向的风控模式是消费金融发展的趋势。消费金融业务的风险控制体系应包含两大支柱:一是建立以客户信用评分卡为核心的信用评价体系;二是建立以防范欺诈为核心的风险防控体系。同时,构建客户信用评分卡模型、开发信贷反欺诈技术、建立黑名单风险排查以及建立交叉验证识别欺诈制度。

俞蓉,女,江苏扬州人,东南大学MBA在读研究生,现供职于易途电商。

F832.2

A

1008-4428(2016)01-92-02