识别ETF投资误区

文/刘亦千 王馥馨 编辑/谢松燕

Wealth Management 理财

识别ETF投资误区

文/刘亦千 王馥馨 编辑/谢松燕

投资者对投资ETF参考指标通常会面临一些误区,因此必须加以识别,从而做出正确选择。

无论对于机构还是个人投资者来说,交易型开放式指数基金(ETF)是一种有效获取市场收益的分散投资工具。对于许多中小投资者来说,它具有众多好处,比如紧密跟踪指数、运作成本低、组合公开透明、交易便利及费率低等。在此基础上,机构投资者可通过ETF来获取某类市场β(资产的系统性风险系数)头寸,并可同时用于战略性或战术性策略。战略性运作持有ETF的时间较长,主要用做核心组合,或者填补资产配置中所需的某部分头寸;战术性运作一般用ETF做短期的机遇性投资,也常用于组合管理中的转持以及再平衡操作。

ETF投资趋势

自2004年底,我国发行首只ETF后,ETF在市场上迅速发展。近几年,不仅机构投资者认为ETF是对冲市场风险的有效工具,个人投资者也对ETF的了解更加深入。当然,ETF的发行情况依然受市场整体收益影响,市场好的时候ETF的申购热情激增,反之,则申购需求明显减弱(见附图)。

总体而言,若市场变得更加成熟,指数化投资的流行程度将得到大幅度的改善。例如,美国市场已接近半强式有效模式(市场价格能反映所有可得到的公开信息),美股中指数化投资的比例也恰恰是最高的。随着我国市场中机构投资者比例的逐步提高,投资者理念的进一步成熟,相信ETF将获得更多的青睐,成为投资组合中不可缺少的一部分。

ETF指标分析的误区

目前,市场上针对如何挑选ETF有着众多说法,也存在着一些误区。在如何投资ETF的问题上,市场上最常见的说法便是根据其流动性、费率和跟踪误差这几个指标来做出判断。投资者对这些指标通常会面临一些误区,必须加以识别,从而做出正确选择。

ETF的流动性

流动性高是ETF产品的一大优势。长期以来,无论外界环境如何变化,ETF一般都能保持良好的流动性。目前,国内市场上普遍认为ETF产品的规模越大则流动性越好。实际上,这种说法只在一定程度上成立。

ETF的流动性表现在三个方面:ETF在二级市场的交易量、跟踪标的资产的交易量和因ETF特殊的申购赎回机制而显得异常重要的一级市场上的流动性。这里的一级市场是指申购赎回ETF份额的市场,而二级市场是指交易现有ETF份额的市场。在国外一些引入做市商制度的一级市场中,做市商背负着提供流动性、稳定市场供求关系的使命,他们在二级市场购买需求大时制造更多份额,在抛售需求大时赎回份额。

然而,由于一级市场的流动性很难预测,个人投资者一般可根据标的资产的流动性来着手分析。事实上,一些低成交量ETF实际流动性较好的原因正是其标的资产。一只行业ETF的规模或者成交量虽小,但如果它潜在标的资产的流动性高,那么这只产品的流动性远没有想象中的那么差。如“广发中证全指信息技术ETF”的成交量较“华夏中小板ETF”低,但由于其标的资产的流动性高,所以它本身的流动性要比最初看起来高许多(见表1)。

表1 ETF流动性例子

表2 ETF总费率例子

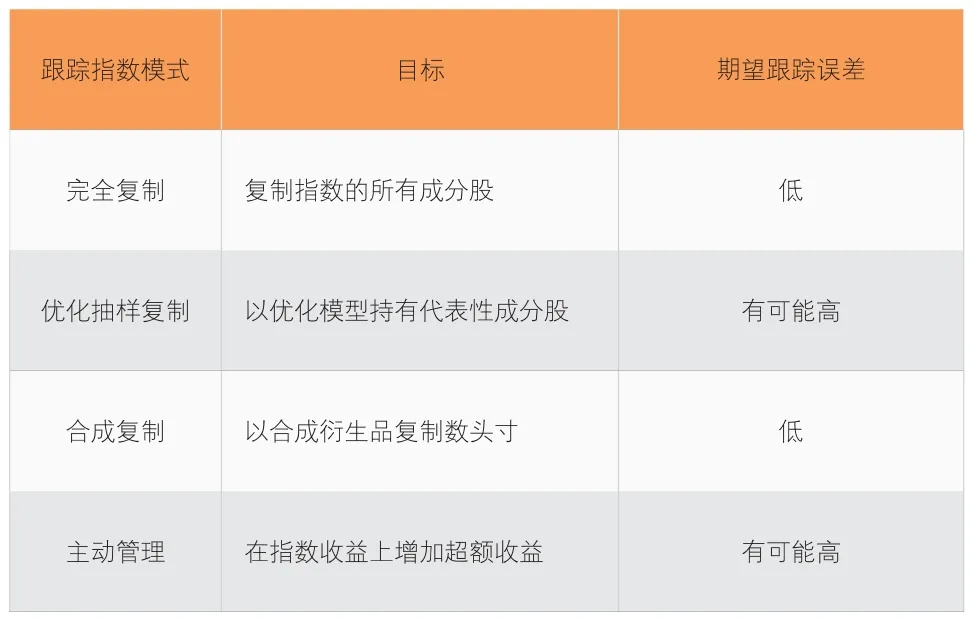

表3 ETF的跟踪模式与期望跟踪误差

ETF新发行份额情况数据来源:Wind,上海证券基金评价研究中心

ETF的费率

ETF的另一大优势为其廉价的交易与运作成本。一些投资者认为选择管理费最低的ETF就是最省钱的做法,但实际上,这样一只ETF却往往不是最便宜的。所以,我们应该从整体的费率角度来挑选产品。ETF的总费用可大致分为:佣金、买卖差价和管理费。在我国,由于ETF做市机制并未完全实施,买卖差价可被忽略不计,但在美国等采取报价驱动市场的国家,ETF做市商在提供流动性的同时将赚取买卖差价。

基于ETF在二级市场上的交易、佣金和买卖差价对于频繁交易的普通投资者来说是笔不小的开销,有些证券公司为了招揽生意而免除佣金,但有时管理费和买卖差价可能比佣金更昂贵。买卖差价通常会受以下因素影响:二级市场上ETF的交易量、标的资产的买卖差价、一级市场上申购和赎回的清算费用和做市商对冲头寸的开销。

虽然XYZ ETF收取的管理费较ABC ETF更高,但它在买卖差价上的优势却让它在总费率上胜出(见表2)。

ETF的跟踪误差

ETF的跟踪误差可以按每天、每周、每月或每年计算。多数的个人投资者以较频繁的模式交易ETF,而机构投资者对ETF的持有时间通常会长一些。交易越频繁,短期内的跟踪误差就越重要。这里的跟踪误差是指ETF基金收益率与跟踪标的指数收益率的偏差。

总体而言,ETF跟踪误差小通常意味着标的资产换手率较低,因此降低了交易成本。市场普遍认为ETF跟踪误差越小越好,这种说法有一定的道理,毕竟投资ETF的主要原因是获取指数收益。与指数型基金相比,ETF的跟踪误差普遍更小。但是,大家不应忽略很多事先决定的因素,包括跟踪模式、权重方式和再平衡频率,这些才是决定ETF跟踪误差大小的主要因素(见表3)。

目前,我国绝大部分的ETF以完全复制模式跟踪指数,同时也有一些以优化抽样复制模式存在的ETF,例如“富国上证综指ETF”等。在成分股数量庞大、成分股流通、所有权受限制(如一些新兴市场证券)或成分证券难以获取(如一些固收类证券)的情况下,以量化技术做优化抽样来复制指数不失为一个可行并有效的方法。

总而言之,投资者需要避开认识误区,识别每只ETF的投资价值,进而做出最优化的投资决策。

作者单位:上海证券基金评价研究中心