基于自由现金流量模型的上市公司价值投资研究

陈俊枝

【摘要】随着我国证券市场的不断发展,价值投资理论逐渐被我国投资者所接受。2015年以来,我国股市跌宕起伏,当前正处于低点,是价值投资者入场的好时机。巴菲特是价值投资理论的伟大践行者,认为价值投资的核心内容是内在价值,对内在价值的评估主要运用自由现金流量模型。鉴于巴菲特自由现金流量模型的不足,本文对自由现金流量模型进行改进,结合价值投资理论,以恒瑞医药为例进行价值投资研究,得出了恒瑞医药股票的市场价格稍低于内在价格,安全边际为3%。

【关键词】自由现金流量模型 价值投资 恒瑞医药

一、引言

随着我国证券市场的不断发展,价值投资理论逐渐被我国投资者所接受。2015年以来,我国股市跌宕起伏,当前正处于低点,是价值投资者入场的好时机。正确评估上市公司价值有利于价值投资者衡量公司业绩,为投资提供一定的依据。如何评估企业内在价值,寻找被市场低估的优质企业,是价值投资者需要解决的实际问题。

格雷厄姆被誉为价值投资之父,他把个人多年的投资经验总结于《证券分析》[1]中,之后又写了《聪明的投资者》[2],完善了价值投资理论,指出内在价值是价值投资理论的核心。巴菲特是价值投资理论的伟大践行者,认为内在价值是企业未来现金流量的现值。巴菲特[3]认为,自由现金流量可以用所有者收益来衡量,用财务报表中的净收入,加上折旧与摊销,扣除年均资本支出。自由现金流量=净收入+折旧-资本支出。这里的资本支出[4]是估计值,所以巴菲特对自由现金流量估算比较粗略,同时没有考虑营运资本的增加。在理论界,美国学者Franco Modigliani和Mertor Miller(1961)最早提出自由现金流量概念,指出公司价值取决于其未来产生的现金流量。Rappaport(1986)构建了Rappaport估值模型,采用五个关键价值驱动因素来估计企业的现金流量。Tom Copeland教授(1990)[5]详细地表述了自由现金流量的测算,等于企业的税后净营业利润,加上折旧与摊销等非现金支出,再减去追加的营运资本和经营性长期资产的增加。自由现金流量=(税后净营业利润+折旧与摊销)-(资本支出+营运资本增加)。

二、基于自由现金流的内在价值评估

根据我国上市公司的具体情况,本文认同Tom Copeland构建的自由现金流量公式,即企业的税后净营业利润,加上折旧与摊销等非现金支出,再减去追加的营运资本和经营性长期资产的增加。由于折旧及摊销在会计报表附注中列示,数据提取不方便,而资本支出无法根据财务报表直接得到数据。深入研究二者的勾稽关系,我发现资本支出可以拆分为净经营性长期资产增加和本期提取的折旧与摊销。所以,根据勾稽关系,我们可以对自由现金流量模型进行改进。

自由现金流量=(税后净营业利润+折旧及摊销)-(资本支出+营运资本增加)

=税后净营业利润+折旧及摊销-营运资本增加-(净经营性长期资产增加+折旧及摊销)

=税后净营业利润-营运资本增加-净经营性长期资产增加

=税后净营业利润-净经营资产净投资

本文采用的现金流量计算公式如下:

自由现金流量=税后净营业利润-净经营资产净投资(2-1)

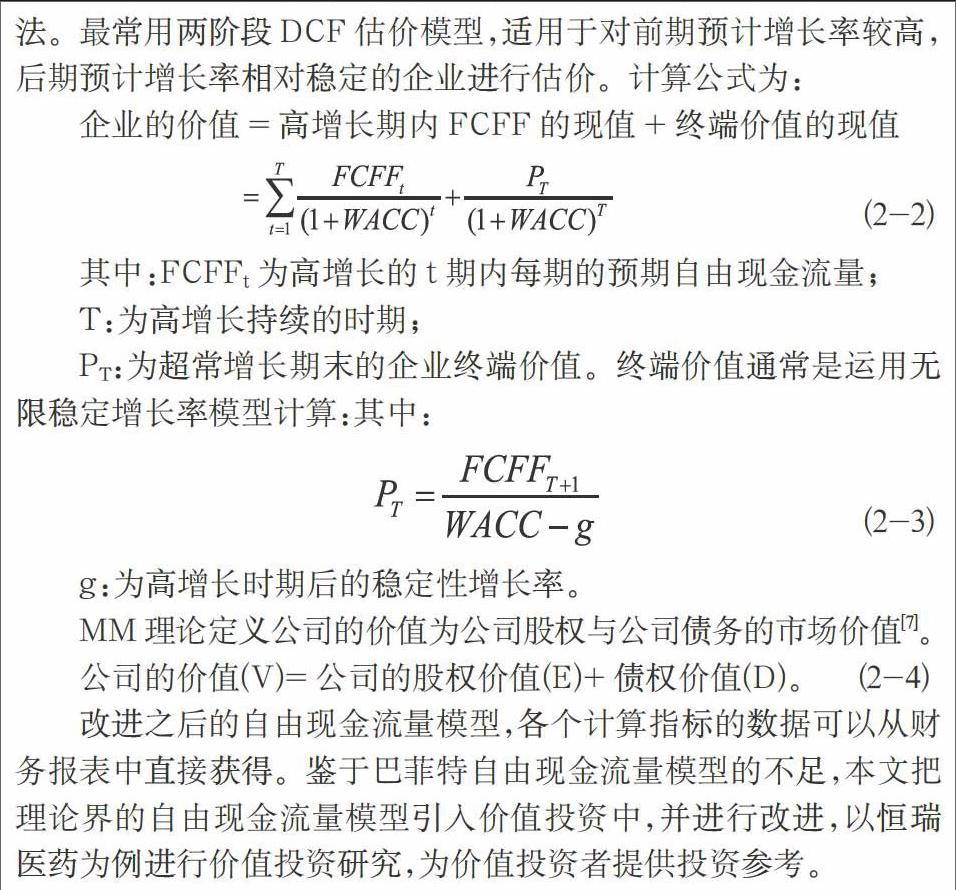

当前国际上比较流行用自由现金流量折现法评估企业价值[6],该方法是基于美国经济学家艾尔文·费雪的企业未来现金流量折现理论发展起来的一种企业价值评估方法。它的基本原理是将企业未来产生的现金流量全部进行折现并求和,从而得到企业价值的方法。最常用两阶段DCF估价模型,适用于对前期预计增长率较高,后期预计增长率相对稳定的企业进行估价。计算公式为:

企业的价值=高增长期内FCFF的现值+终端价值的现值

■(2-2)

其中:FCFFt为高增长的t期内每期的预期自由现金流量;

T:为高增长持续的时期;

PT:为超常增长期末的企业终端价值。终端价值通常是运用无限稳定增长率模型计算:其中:

■(2-3)

g:为高增长时期后的稳定性增长率。

MM理论定义公司的价值为公司股权与公司债务的市场价值[7]。

公司的价值(V)=公司的股权价值(E)+债权价值(D)。 (2-4)

改进之后的自由现金流量模型,各个计算指标的数据可以从财务报表中直接获得。鉴于巴菲特自由现金流量模型的不足,本文把理论界的自由现金流量模型引入价值投资中,并进行改进,以恒瑞医药为例进行价值投资研究,为价值投资者提供投资参考。

三、实证研究:恒瑞医药价值投资研究

(一)恒瑞医药基本情况

江苏恒瑞医药股份有限公司成立于1997年,是国内最大的抗肿瘤药生产基地,2000年10月在上交所上市。自公司上市后,恒瑞医药发展迅速,截止2014年,收入大概增长了15倍,复合增长率为约为22%,净利润增长了23倍左右,复合增长率约为25%,股价几乎每年都呈正增长。护城河理论是价值投资的重要理论,1993年巴菲特在致股东信中首次提出了“护城河”概念。他说一家真正称得上伟大的企业,必须拥有一条能够持久不衰的“护城河”。巴菲特说的护城河实际上就是企业抵御竞争对手对其攻击的可持续竞争优势。组成公司经济护城河有几个要素,规模经济,如沃尔玛;网络经济,如e-Bay;高转换成本,微软是这类护城河的绝佳例子;无形资产,如迪斯尼。恒瑞医药的护城河较宽,主要表现在其研发体系和国际化路线。恒瑞医药依据国际标准创制新药,每年投入巨额研发费用,约占销售收入的10%,超过了国际中型制药企业的标准,坚持走创新发展之路。恒瑞医药对创新的不断投入,为高速增长奠定了坚实的基础。经过这些年的持续创新研究,恒瑞逐渐打开了国际市场。2011年12月,恒瑞医药叩开了质量要求最高的美国医药市场之门,抗肿瘤药伊立替康注射液成功通过美国FDA认证。2012年8月,恒瑞用注射液奥沙利铂打开了欧盟医药市场。秉承创新和国际化理念,恒瑞医药已经拥有众多创新成果,逐渐走出国门,建立了较宽的护城河。

恒瑞医药是我国肿瘤药的领军企业,走在创新药的前端,市场一直很看好它,给出比较高的估值。恒瑞医药内在价值有多少?市场上的估值是否合理?本文结合价值投资理论,运用改进的自由现金流量模型对恒瑞医药进行价值投资分析。

(二)计算历史现金流量

按照自由现金流量模型,计算恒瑞医药的历史现金流量。根据恒瑞医药2010年至2014年财务报表数据计算自由现金流量的各个指标。

1.计算税后净营业利润。用营业收入减去各成本费用和所得税。

2.计算经营营运资本增加额。经营营运资本是企业维持正常运转必备的,是经营流动资产和经营流动负债之差。

3.净经营性长期资产增加。净经营性长期资产本期账面余额减去上期账面余额即为净经营性长期资产增加。

4.计算历史自由现金流量。

(三)未来绩效预测

恒瑞医药是我国领先的创新型化工医药企业,自上市以来营业收入复合增长率达到22%。恒瑞规划了创新和仿制的科研路线,仿制药成果显著,新药研发也有了阶段性成果。以后几年,随着创新药和重要仿制药投放市场,公司将进入又一个高速增长期。本文假设2015年至2019年恒瑞医药高速增长,2020年以后进入稳定发展期,我们分别计算预测期现金流量并估计后续期价值。

1.营业收入预测。恒瑞医药研发能力较强,最近五年销售收入年均增长率达到19.77%。根据以上分析,公司将进入下一个高速增长期,我们预测2015年~2019年营业收入年均增长率为25%,从2020年步入稳定增长阶段,以目前宏观经济增长率6.9%增长。

2.成本与费用预测。根据销售百分比法,预测各项成本与费用。首先,计算各指标占营业收入的比重,结果表明该比重每年变化不大。为了减少估值的主观性,本文按历史期平均值来估计预测期各指标,主营业务成本占当期营业收入17.14%,营业税金及附加占比1.65%,销售费用、管理费用占比58.40%,经营营运资本净增加额占比8.06%,净经营性长期资产增加占比4.72%。

3.根据各个指标,预测未来自由现金流量。

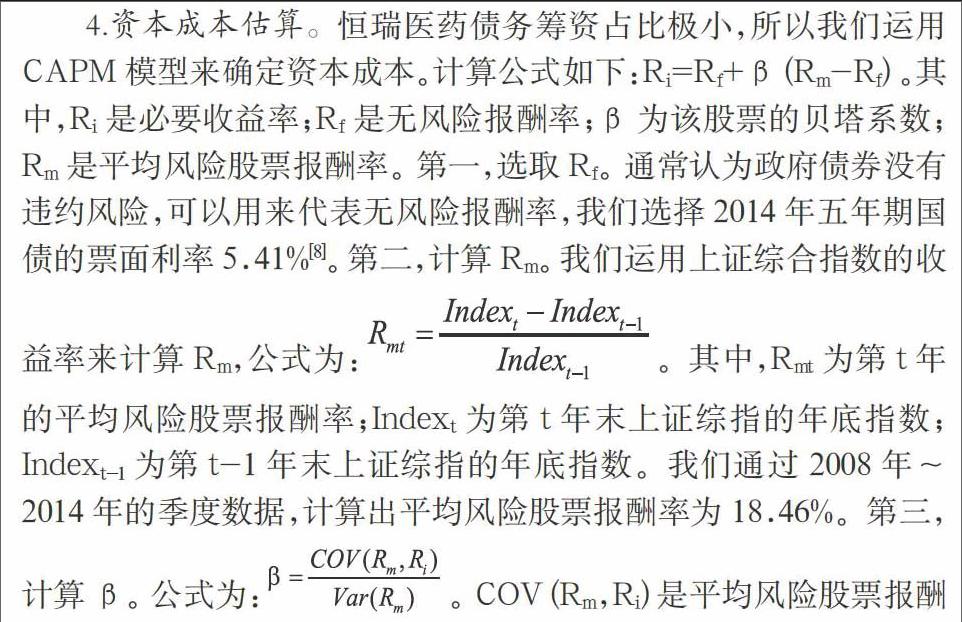

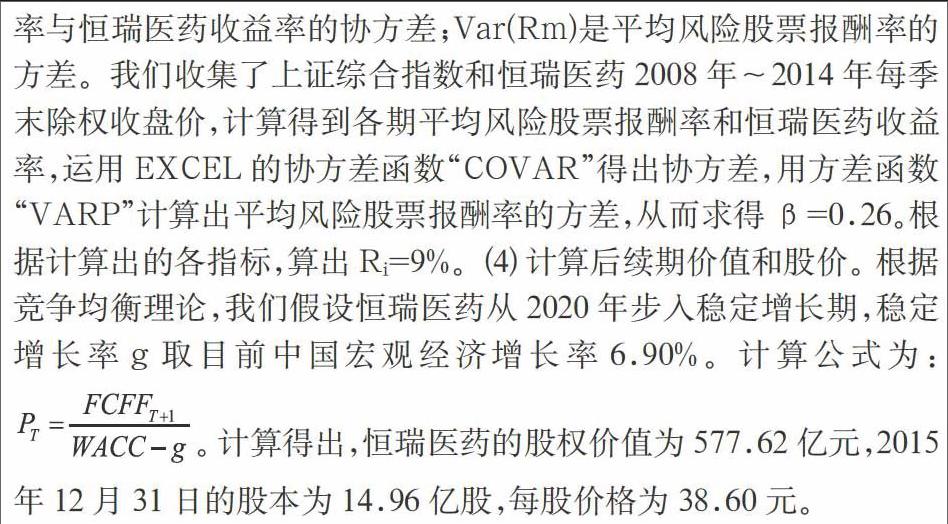

4.资本成本估算。恒瑞医药债务筹资占比极小,所以我们运用CAPM模型来确定资本成本。

四、投资建议

本文结合价值投资理论,运用销售百分比法,根据历史的财务比率和信息做出判断,比较保守地对恒瑞医药未来的发展进行了预测,评估的股票内在价格为38.60元。格雷厄姆认为安全边际对价值投资至关重要,投资者在购买股票之前一定要有一定程度的安全边际。所谓安全边际指投资者评估的股票内在价值与股票市场价格相比较,当市场价格是内在价格的40%左右即存在60%的安全边际时,可以购买该股票。2014年12月31日,恒瑞医药收盘价为37.48元,稍低于内在价格,安全边际为3%。当前该股票的安全边际比较低,价值投资者应谨慎购买。

本文的研究也存在一定局限性。由于企业的发展存在众多不确定性因素,本文对增长率的预测难免会有偏差,可能导致预测的股票价格有偏差。此外,资本市场中,影响股价的因素有很多,根据企业基本面预测的股价仅是价值投资分析的基础,具体投资还要综合资本市场诸多因素,进行投资决策。

参考文献

[1]Benjamin·Graham、David·Dodd.《证券分析》(第六版)[M].北京:中国人民大学出版社,2009年.

[2]Benjamin·Graham.《聪明的投资者》(第四版)[M].北京:人民邮电出版社,2010年.

[3]沃伦·巴菲特.《巴菲特致股东的信》[M].北京:机械工业出版社,2007年.

[4]刘建位.《巴菲特如何选择超级明星股》[M].北京:机械工业出版社,2006年.

[5]汤姆·科普兰.《价值评估——公司价值的衡量与管理》[M].北京:电子工业出版社,2002年.

[6]戴维·弗里克曼.《公司价值评估》[M].北京:中国人民大学出版社,2006年.

[7]宋健.《基于自由现金流的公司价值分析》[J].广东金触学沈学报,2005,(3).

[8]季斌.《基于自由现金流量折现模型的上市公司价值评估》[J].财会通讯,2012,(9).

——以恒瑞医药为例