双边投资协定(BIT)对中国OFDI区位选择的影响

贾玉成 张诚

摘要:双边投资协定(BIT)通过两国间政策安排的方式,降低了跨国投资者的投资门槛与风险,促进了中国OFDI的发展。但由于双边投资协定(BIT)签署国之间客观存在的发展水平与制度环境差距,其对中国OFDI影响的方式及程度可能存在明显的国别差异。利用2005—2012年中国对57个发展中国家的OFDI数据,通过面板校正标准差模(PanelCorrected Standard Error,PCSE)考察了双边投资协定(BIT)与中国OFDI区位选择的关系。从检验结果看:双边投资协定对中国OFDI具有促进作用,而且这种促进作用对低制度环境国家更加明显。

关键词:双边投资协定(BIT);制度环境;政治风险;对外直接投资

中图分类号:F832.48文献标识码:A文章编号:1005-6378(2016)02-0082-09

DOI:10.3969/j.issn.1005-6378.2016.02.015

一、引言

自从“走出去”发展战略实施以来,中国对外直接投资(OFDI)保持了较快发展势头。根据联合国贸发会议统计,2003年中国OFDI流量仅为28.55亿美元,2014年则高达1 160亿美元,成为仅次于美国和日本的第三大对外投资国[1]。在中国对外直接投资快速增长的过程中,防范与控制风险对于境外投资活动的健康发展具有非常重要的意义。双边投资协定①(BIT)作为一种双边法律规则,是政府层面为降低企业境外投资的门槛和风险,由两国间签署的有关投资待遇、利润汇回、税收安排等内容的一种制度安排。由于这种制度安排,被认为有助于降低双边投资者市场进入的成本与风险,即可以改善双边境外投资的软环境,因而成为中国政府为促进OFDI着力推行的重要举措。自1982年中国和瑞典签订第一个BIT至今,中国已签订并实施了128个BITs,并且,大部分是同发展中国家签署的。但是,作为对外投资行为主体的企业,对于这种政府间双边政策安排的反应又如何呢?或者说BIT对母国企业的对外投资动机和流向或投资目标地选择偏好,到底产生了什么样的影响呢?显然,搞清楚这些问题有助于我们客观评价和改进BIT的绩效,促进中国OFDI的更健康发展,因此,值得进行深入研究。

本文试图把东道国制度和BIT与制度的交互项引入分析,探讨中国进入发展中国家的投资偏好,以及BIT与东道国制度结合后对中国OFDI区位选择的间接影响。

二、文献回顾

对外直接投资的区位选择,受多种因素的影响。其中有些因素,如空间距离、要素秉赋、基础设施、市场规模和经营环境等,会影响境外投资在当地的经营成本与市场效率;另外一些因素,如文化距离、制度因素、社会政治环境等,则会影响境外投资的投资风险。一般来说,双边投资协定(BIT)虽然也会谋求通过影响东道国的营运环境,来降低母国资本在东道国的经营成本;但更多则是试图通过双边政策安排,降低母国资本在当地经营的不确定性,进而降低投资的风险水平。然而,从理论上讲,无论是前者,还是后者都会影响到对外直接投资的区位选择。

关于双边投资协定(BIT)对对外直接投资的影响,学术界虽早有研究,但却结论不一。一些研究成果认为,从实际效果看,BIT通过保护投资产权、保障投资公平和优惠待遇,促进了签约国之间的双边投资,显著增加了发展中国家的外资流入[23]。Egger和Merlo更认为,BIT不仅在短期内显著促进OFDI,而且其长期促进作用更加明显[4]。部分国内学者也就BIT对中国OFDI的影响进行了研究。张中元发现,签署双边投资协定,能促进中国OFDI流向具有较大规模OFDI存量的经济体,并认为对东道国制度水平具有重要的调节作用[5]。但是另外一些学者的研究则认为,BIT对OFDI的作用并不明显。BIT签订数量与吸引的投资并没有直接关系[6]。刘笋基于法制层面角度认为,BIT对OFDI影响的有限性主要体现在两个方面:第一,BIT的约束力仅限于缔约双方,缺乏普遍性。第二,由于發展中国家和发达国家间的利害对立,双方签订BIT的基本出发点差异巨大,前者注重对外资的管理与引导,后者则着重保护本国投资者的利益与安全,强调投资者的权利和东道国的义务[7]。

双边投资协定(BIT)对中国OFDI流向的影响,也是学者们关注的重要问题。张鲁青运用交互项检验的方法,证明了BIT与东道国制度质量间存在替代关系[8]。宗方宇等基于中国上市公司的OFDI数据,检验了BIT、东道国制度水平与中国OFDI的区位特征,发现BIT不仅能够促进企业到签约国投资而且能够替补东道国制度缺位,对于促进企业到制度环境较差的签约国投资的作用更大[9]。宋泽楠运用分组检验的方法同样发现,BIT对中国OFDI的作用,在制度水平低于中国的国家中影响较显著[10]。李平等利用中国宏观层面OFDI数据,指出BIT有助于弥补东道国制度缺陷,从而促进中国OFDI[11]。而另一些学者则考察了东道国制度对中国OFDI的影响,认为东道国质量与中国FDI负相关[1214],从而得出了与Wei、Globerman和Shapiro、Asiedu和Gani认为东道国制度优劣与FDI正相关完全相反的结论[1518]。

综上所述,学者们虽早已就BIT对中国OFDI区位选择的影响进行了多方面的研究,但仍然存在如下问题:第一,虽然大多数学者认为,双边投资协定(BIT)有助于降低在东道国投资的风险,并推论其对母国境外投资有促进作用,但经验性研究的结论却并不一致。这似乎说明,在承认双边投资协定具有对东道国制度替补作用的基础上,达成双边投资协定的两国间的制度质量差距及其替补效应,可能对母国OFDI产生重要影响。第二,从东道国制度质量对中国OFDI流向的影响看,相关的经验性研究结论也存在明显的分歧。对此,我们注意到,在基于东道国制度质量考察中国OFDI区位特征的已有研究中,学者们对东道国制度质量的测度,多采用世界治理指标(Worldwide Governance Indicators, WGI )世界治理指标(Worldwide Governance Indicators, WGI)由以下几部分构成:民主与军政(Voice and Accountability)、政治稳定和暴力(Political Stability and Absence of Violence)、治理效率(Government Effectiveness)、法制(Rule of Law)和腐败控制(Control of Corruption)。或国际风险政治指南(ICRG)制度风险指数包含以下12项指标,分别为:政府稳定性、社会经济条件、投资情况、国内冲突、国外冲突、腐败控制、军事政治、民族紧张、法律和规章制度、种族关系紧张、民主程度和政府服务质量。国家风险指南(PRS)参照世界治理指标(WGI)把制度风险分为6个指标,分别为民主与军政、政治稳定和暴力、治理效率、规制质量、法制和腐败控制。提供的制度风险指数。我们认为,这两种指数都侧重于对一个国家政治法律制度的测度,而不是经济市场制度。而实际上,一个国家的经济制度,表现为该国的经济市场化程度,肯定与国外投资效率有着更紧密的联系。为此,本文认为,如果将东道国的制度质量区分为政治制度和经济制度两个维度,并以此作为东道国制度质量的测度指标,来考察双边投资协议(BIT)对中国OFDI区位选择的影响,或许能够使结论更具解释力。

三、理论假设

跨国投资的区位选择,受多种因素的影响。联合国贸发会议(UNCATD),把这些因素归纳为三类:政策框架、商业便利与经济因素[19]。其中,经济因素包括基础设施、市场规模及其增长、劳动力成本与效率、其他投入品的成本等,主要通过市场影响企业的生产成本与产品价格;而政策框架与商业便利则表现为企业经营的软环境,主要影响境外投资者的商务成本与经营风险。在本文中,我们选择其中具有代表性的影响因素进行分析与检验,目的是考察双边投资协定对中国OFDI区位选择的影响。

(一)双边投资协定与中国OFDI

关于BIT对OFDI的影响,目前在学界仍未达成共识[6]。一些国内学者的研究,认为BIT可以增加中国OFDI规模[5][89]。但也存在相反的经验研究结论。我们认为,双边投资协定(BIT)作为国际投资法的重要组成部分,在保护外国投资者方面发挥着重要作用。双边投资保护协定对两国间投资的相关政策加以规定,有助于保护投资者权益,避免政策变化带来的不利影响,对于境外投资活动具有促进作用。可以预期,伴随着中国与其他国家签署的双边投资协议数量的增加,中国投资者可以在更多的国家得到投资保护,从而对对外投资行为产生促进作用。因此,我们提出假设1。

假设1:BIT的数量与中国OFDI规模正相关。

(二)东道国制度与中国OFDI

健全的法律制度与透明的政策环境,对外资的开放程度有利于降低外国投资的进入门槛与投资风险,降低企业营运的成本。因而,良好的东道国制度环境有助于促进FDI的流入[20],东道国制度水平应当与FDI正相关。但关于中国OFDI的经验研究结论却认为,中国偏向于在一些制度环境不健全的国家进行投资。对于这种结论的解释是,在中国,国有企业是国际投资的主力,他们的投资决策存在特殊之处。中国企业的“特殊性”,可能在制度环境差的国家更具竞争优势[21]。但中国OFDI到底是否具有低制度偏好?原因是什么?我们认为尚有待观察。基于以上认识,我们提出假设2。

假设2:中国OFDI规模与东道国制度质量正相关。

(三)BIT对东道国制度的调节

双边投资协定的内容,一般主要包括保护范围、投资待遇、征收补偿和争议解决四个方面。双边投资协定对不同类型东道国的投资保护效果存在着明显的差别。如果东道国的制度环境较为健全,即使没有双边投资协定的保护,境外投资者的权益也得到了恰当的保护,双边投资协定的作用不明显;反之,对于制度环境不健全的国家来讲,通过签订双边投资保护协定,可以弥补东道国制度环境不健全的缺陷,降低境外投资者的投资风险,双边投资协定的作用显著。同时,双边投资保护协定,还有助于推动制度环境较差的东道国改善自身的制度环境。据此,我们提出假设3。

假设3:双边投资协定会改善东道国制度环境,促进中国OFDI的增长。

影响境外投资区位选择的因素,除了制度外还包括其他诸多方面。在这里,我们选择如下因素作为控制变量,分别是:市场规模及其增长、自然资源秉赋、劳动力成本。

1.市场规模。较大的市场规模意味着允许较多的竞争者在规模以上进行经营,而较快的市场规模增长意味着较为宽松的市场竞争环境与更多的市场机会。因而,许多学者认为,东道国市场规模、市场机会和市场潜力是决定对外投资的重要区位因素[22]。Chakrabarti的研究表明东道国市场规模与对外直接投资成正比[23]。从一些有关中国OFDI的研究来看,中国企业更倾向于在较大市场规模[2425]与较多市场机会和潜力[26]的地区进行投资。

2.东道国自然资源状况。随着中国制造业规模的迅速发展,对自然资源的需求不断上升,内部资源不足以满足经济发展的要求,对外直接投资成为中国获取东道国资源的重要途径。从中国对外直接投资的统计数据看,资源型对外直接投资在对外直接投资存量与流量中的比重一直比较高,以采矿行业为例:从存量上看,2006年其比重约为20%,2013年仍保持16%;从流量上看,比重约为40%和23%根据《2013年度中国对外直接投资统计公报》相关数据计算得出。。资源类投资的区位选择有其特殊性,而且中国在境外资源类投资的进入较晚,使得一些企业不得不选择基础设施与制度环境较为恶劣的地区进行投资。另一方面,我们认为,中国资源型OFDI主要由国有大型企业完成,他们具有国家背景下的优势资源,如信贷优惠、资金担保等,因此抗风险能力较强。资源寻求型投资的区位决策特征一定程度上左右了中国对外直接投资的地区分布格局。

3.劳动力成本。由于劳动力的国际流动性较差,劳动力成本的高低成为影响国际投资区位选择的重要因素,特别是对劳动力成本较为敏感的劳动密集型产业与劳动密集型生产环节。近年来,随着中国平均工资水平的提高,一些劳动密集型的经营活动开始成规模地向东南亚及非洲转移。因而,有必要选择劳动力成本水平作为控制变量。

四、模型设定与数据说明

(一)模型设定

根据研究目标的要求,我们设定如下模型:

(二)变量设定

1.核心变量

(1)东道国制度度量。本文从政治制度和经济制度两维度对双边制度质量进行衡量。首先,对政治制度的度量,参照Amighini的方法[27],数据来自世界治理指标(Worldwide Government Indicators,WGI)。WGI采用5项指标,具体是:政治稳定性(Political Stability)、政府效率(Government Effectiveness)、监管质量(Regulatory Quality)、法制规则(Rule of Law)和腐败控制(Control of Corruption)。作为世界治理指标将各国的5项指标评分,得分越高说明该国制度环境越好。本文选择其中的法制环境(Rule of Law)指标作为东道国政治制度质量的代理变量,模型中以law来表示。其次,用全球经济自由度指数(Index of Economic Freedom,IEF)衡量经济制度质量。全球经济自由度(ief)是由美国传统基金会和华尔街日报联合发布制定的,对全球180多个国家經济体系自由程度进行了较为权威和详细的评分,其中分数范围从0~100,分数越高,表明该国家(或地区)的经济市场化、自由化程度越高,经济制度的质量越高。

(2)双边投资协定(BIT)。双边投资协定采取虚拟变量的方法衡量,如果中国与东道国签订的BIT在某年生效,生效年份之前取值为0,生效年份及其后取值为1。数据源自联合国贸发会议BIT数据库,并与中国商务部的BIT记录进行双重检验。

(3)BIT交互项。分别引入BIT与东道国法制制度和经济制度的交互项,双边投资协定的核心在于投资自由化和投资保护,法制制度和市场化程度恰恰与之相对应。因此,从东道国制度路径引入交互项,能够更加准确把握BIT对中国OFDI的间接影响。

2. 控制变量

我们从东道国和母国两方面引入控制变量。首先,东道国GDP、人均GDP和GDP增长率(hgdp、hpgdp、hggdp),分别表示东道国市场规模[2829]、市场机会[30]和市场增长潜力[3132]。中国OFDI的实践体现出强烈的市场寻求动机时,预期上述三个变量的符号显著为正。其次,以东道国工资水平(w)表示劳动力成本,预期中国OFDI存在低成本寻求动机,即工资水平的符号应显著为负。最后,参照Buckley等[33]以及Kolstad和Wiig的做法,控制东道国资源密集度,资源密集度(nr)定义为:东道国油气和其他矿物资源出口產值与总出口间的比重。这两组数据均来自WTO贸易统计数据库。

(三) 数据说明

充分考虑相关数据的可得和连续性等特点,最后选取与中国进行OFDI的57个发展中国家(和地区)为研究样本。OFDI数据来自《2013年中国直接投资统计公报》。该公报提供了2005—2013年中国OFDI数据,由于数据按照当前(2013年)美元价格计算,所以折算成2005年不变美元价格。

东道国GDP总量、人均GDP和GDP增长率的数据均来自联合国国民账户数据库(National Accounts Main Aggregates Database)。该数据库提供了各国1970—2014年的国民账户数据。本文选择以2005年不变美元价格为基准。

东道国工资数据从国际劳工组织官方网站获得。该数据以东道国本币统计,因此,需先将其折算成为美元,再以2005年不变美元进行调整。各国货币与美元汇率数据来自国际货币基金组织。

五、回归结果分析

(一)样本检验结果

在正式检验之前,先报告主要变量的相关系数,以观察是否存在严重的多重共线性问题。检验变量与模型变量间相关系数,均在0.5以下(表1),因此可以认为不存在严重的多重共线性问题。虽然ief(经济自由度)和law(法制制度)的相关系数达到0.87,但两者并不同时出现在检验模型中,因而不存在共线性问题。同时我们进一步考察了膨胀方差因子(Variance Inflation Factor, VIF),发现VIF都较小,因而进一步确认不存在多重共线性问题。针对面板模型的估计方法,通常有混合截面回归、固定效应模型和随机效应模型三种处理方法。通过Hausman检验来确定模型中不可观测变量的性质,结果显示(chi2(8) =117.26,Prob>chi2=0.000),应该选用“随机效应”模型。考虑到可能存在的个体固定效应和时间效应导致的异方差问题,我们也对异方差进行检验,结果显示(chi2(37)=68.85,p>chi2(20)=0.0011),说明可能存在异方差。因此,我们采用可行的广义最小二乘(Feasible Generalized Least Squares ,FGLS)分析:考虑到估计结果的稳健性,用最小二乘法(OLS)+面板校正标准误差(PCSE)进行估计。另外,对系数进行对数化处理,从源头上控制了异方差。

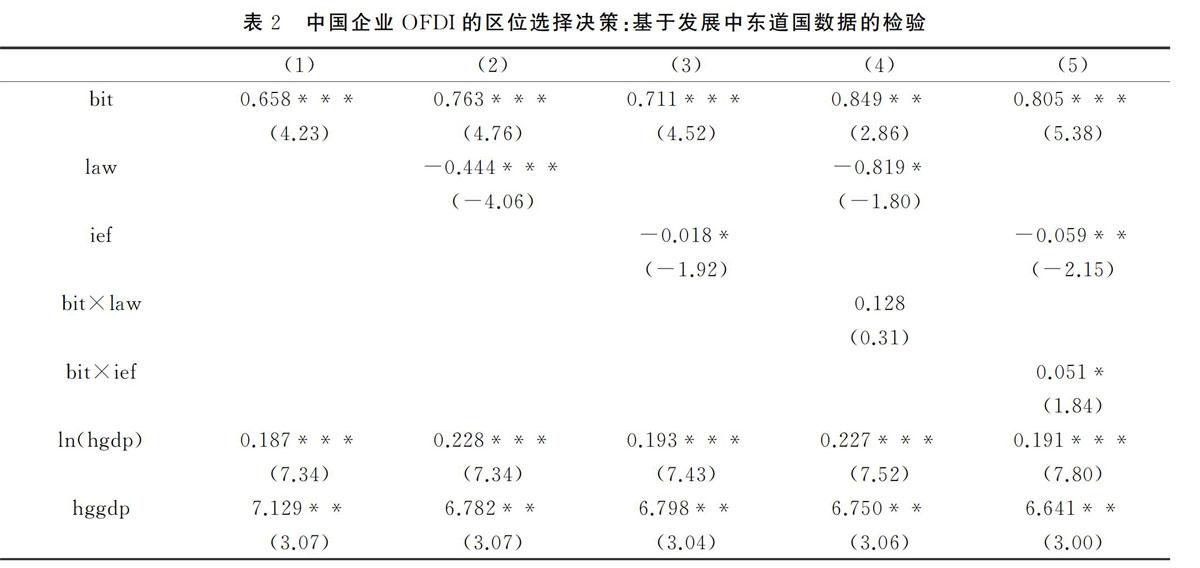

从估计结果看(表2),双边投资协定(BIT)系数显著为正。证明BIT从整体上对中国OFDI具有正向影响,中国与其他国家签订的BIT数量越多,越有利于OFDI规模扩大,验证了假设1。制度环境方面,东道国法制(law)系数显著为负,说明中国OFDI偏好制度环境较差的东道国;经济自由度(ief)系数显著为负,说明东道国经济制度环境恶劣有利于促进中国OFDI。总体上看,中国OFDI具有低制度环境东道国偏好特征,这一结论与假设2不符,但与Kolstad和Wiig[12]的观点一致:即中国OFDI偏向制度环境较差的东道国。对此可以从两方面解释:一方面,中国跨国投资以国企为主体,企业的国家背景和以往的经营经验可以在一定程度上规避东道国制度风险。另一方面中国是境外投资的后来者,且在境外投资活动中自然资源导向型占比较高,而资源导向型的投资存在较为明显的先行者优势,先行者获得了投资环境较好区域的探矿权,后来者只好选择投资环境较差的区域进行投资。而在加上双边投资协定因素后,中国企业对低制度环境东道国投资的倾向性更加明显,这说明中国企业境外投资低制度环境的偏好更大程度上来自资源类投资的区位决策特点及后来者劣势,而不是企业更加偏好风险。

进一步引入BIT与制度的交互性,检验BIT对东道国制度的调节作用。BIT与法制制度的交互项(bit×law)的系数为正,但不显著。说明BIT有利于提升东道国法律制度水平,但效果不明显。BIT与东道国经济自由度的交互项(bit×ief)的系数显著为正,说明BIT显著改善了东道国经济制度环境。总的来说,BIT有利于东道国制度水平提升,证实了假设3。然而,我们不禁要问,为什么BIT对东道国法律制度和经济制度的调节作用存在显著性上的差别呢?可能的解释包括以下方面:首先,BIT作为一种促进双边投资的法律协定,具体的条款约定,如对投资范围的扩大和资本流通的自由化等内容有利于缔约国制度环境的改善。其次,BIT对东道国制度的调节作用是有限度的,特别是涉及法制制度和经济制度层面。一方面,国家法制制度的改善是一个长期的历史过程,同时推动法制改善的动力主要源自内部力量,如执政者的内部政治改革、公民社会的推动力量等,因此BIT在其中的作用并不明显。另一方面,东道国市场化程度的改善,更多源于市场的主体动力。BIT 通过促进东道国市场开放和外来投资规模增长,提升了东道国市场竞争程度和市场活力,从而改善了经济制度。与此同时,law和ief的系数符号和显著性未改变,说明在引入交互项后,中国OFDI的东道国制度偏好并未改变(依旧是低制度东道国偏好)。据此得出以下结论:第一,BIT对中国OFDI的间接促进作用是显著存在并通过改善东道国制度的路径实现。第二,尤为重要的是,BIT对中国OFDI制度偏好影响是建立在已有制度偏好的基础上的一种强化作用,而非传统意义上的扭转偏好。BIT对东道国制度水平具有一定提升作用,但不足以改变中国OFDI的整体制度偏好。中国进入发展中国家投资具有低制度偏好,这与中国企业的“特殊性”相关,BIT的签订强化了缔约国之间的投资意愿,并建立起一系列投资保护规范,从而促进了中国向低制度东道国的投资。

從控制变量来看,检验结果符合传统理论预期。ln(hgdp)(东道国市场规模)和hggdp(东道国GDP增长率)系数显著为正,说明中国OFDI倾向于在市场规模较大的地区进行投资。ln(nr)(东道国资源密度)系数显著为正,说明中国OFDI与东道国资源禀赋正相关,表明中国OFDI具有较强的资源寻求动机。ln(w)(东道国劳动力成本)系数不显著,说明发展中国家的成本优势不明显,这可能与数据年限有关。Wald值均大于10,说明整体系数显著,结论可信。

(二) 稳健性检验

为了保证实证结果的稳健性,我们将中国和发展中东道国的GDP、人均GDP都滞后1期,重新进行检验。遵从以往研究,并未对其他变量滞后处理(表3)。从总体检验结果看,各变量的系数变化不大,且显著性基本不变,说明本文的结论较为稳健。

六、结论

本文基于2005—2012年中国对57个发展中国家的OFDI面板数据,考察了BIT对中国OFDI的影响。通过样本检验,结论如下:BIT对中国OFDI存在显著正向影响,BIT的签订有利于中国OFDI规模的增长。东道国法制制度环境和经济制度环境对中国OFDI规模具有负向影响,即中国OFDI偏好制度较差的国家。通过对BIT与东道国制度质量交互项的检验,我们发现,一方面,BIT对东道国法制制度的改善具有显著作用,对东道国经济自由度改善效果不明显。总的来说,BIT的签订有利于提升东道国制度质量。另一方面,在引入交互项后,中国OFDI仍旧偏好低制度东道国。说明,BIT对东道国制度的改善是建立在中国OFDI低制度偏好的基础上。换句话说,由于BIT降低了低制度环境地区的风险程度,从而对较低制度环境地区进行投资的倾向性更加明显了,这一结果意味着中国企业并不是具有不同于其他国家企业的风险偏好,而是由于作为跨国投资的后来者及资源类投资比重较大而出现的投资区位选择结果。

这一研究结果的政策含义在于:首先,双边投资协定在保护投资者权益、降低境外投资风险方面具有积极的作用,而且这种作用在(制度环境较差的)发展中国家更加明显。因而,中国应当重视推进与发展中国家(特别是其中具有资源秉赋优势和市场增长潜力的主要投资目标国)缔结双边投资协定。其次,BIT对东道国法制制度与经济制度改善效果存在差异。从一般意义上说,母国OFDI对东道国政治、经济制度的依赖性也存在差异。资源型OFDI与东道国政治制度具有较强的联系,而市场寻求动机下的OFDI则希望更高的经济自由化程度。因此,中国在推进与发展中国家缔结BIT时,也需根据中国OFDI的目标要求和东道国的制度环境特征,制定具体的双边投资保护协定条款,提高BIT对中国OFDI的促进效率。最后,中国企业在投资发展中国家时,要充分利用双边投资协定中的具体条款,保障资本运营的效益和安全。

[参考文献]

[1]UNCTAD. WorldInvestment Report 2015:Reforming International Investment Governance[M].United Nation.Geneva:2015:39-46.

[2]BUSSE M, J KONGER, P NUNNENKAMP. FDI Promotion through Bilateral Investment Treaties: More Than A Bit[J].Review of World Economics,2011(146):147-177.

[3]DESBORDES R, V VICARD. Foreign Direct Investment and Bilateral Investment Treaties: An International Political Perspective[J]. Journal of Comparative Economics, 2009(37):372-386.

[4]EGGER P, MERLO V. The Impact of Bilateral Investment Treaties on FDI Dynamics [J]. The world economy, 2007, 30(10): 1536-1549.

[5]张中元. 东道国制度质量,双边投资协议与中国对外直接投资—基于面板门限回归模型(PTR)的实证分析[J].南方经济,2013(4):49-62.

[6]KENNETH J. vandevelde,Investment Liberalization and Economic Development: The Role of Bilateral Investment Treaties[J].Columbia Journal of Transnational Law, 1998(36):501-524.

[7]刘笋.浅析BIT作用的有限性既对BIT促成习惯国际法规则论的反对论[J].法制与社会发展,2001(5):56-64.

[8]张鲁青. 双边投资协定对发展中国际吸引FDI的影响—基于面板数据的实证研究[J].财经科学,2009(9):26-33.

[9]宗方宇,路江涌,武常岐. 双边投资协定,制度环境和企业对外直接投资区位选择[J].经济研究,2012(5):72-81.

[10]宋泽楠. 中国对外直接投资的区位分布和响应机制:2002—2010年[J]. 改革,2013(1):41-49.

[11]李平,孟寒,黎艳. 双边投资协定对中国对外直接投资的实证分析—基于制度距离的视角[J].世界经济研究,2014(12):53-58.

[12]KOLSTAD I, WIIG A. What Determines Chinese Outward FDI[J]. Journal of World Business,2010(1):26-34.

[13]CHEUNG YM, HAAN J D, XING WANG, QIAN and SHU, YU. Chinas Outward Investment in Africa.HIKIMR[R].Working Paper, 2011:No.13.

[14]蒋冠宏,蒋殿春.中国对发展中国家的投资—东道国制度重要吗?[J]. 管理世界,2012(11):45-56.

[15]WEI S J. How Taxing is Corruption on Internal Investors[J].Review of Economics and Statistics, 2000,82(1):1-11.

[16]GLOBERMAN S , D SHAPIRO. Governance Infrastructure and US Foreign Direct Investment[J].Journal of International Business Studies,2003,34(1) :19-39.

[17]ASIEDU, ELIZABETH. Foreign Direct Investment in Africa: The Role of Natural Resources, Market Size, Government Policy, Institutions and Political Instability[J].The World Economy, 2006(29):63-77.

[18]GANI A. Government and Foreign Direct Investment Links; Evidence from Panel Data Estimations[J].Applied Economics Letters, 2007,14(10):753-756.

[19]UNCTAD. World Investment Report 2011:NonEquity Modes of International Production and Development[M].United Nation,Geneva,2011:197-191.

[20]BUCKLEY P J, CASSON M. A Theory of International Operations, in P.J. Buckley and P.N. Ghauri, eds., The Internationalization Process of the Firm: A Reader[M].London: International Business Thomson, 1999: 55-60.

[21]YEUNG H W, LIU W. Globalization China: The Rise of Mainland Firms in the Global Economy [J]. Eurasian Geography and Economics, 2008(1):57-86.

[22]BUCKLEY P J,A R CROSS,H TAN,L XIN and HINRICH VOSS. Historic and Emergent Trend in Chinese Outward Direct Investment[J].Journal of International Business Studies,2008(38):499-518.

[23]CHAKRABARTI A. The Determinants of Foreign Direct Investment: Sensitivity Analysis of Crosscountry Regressions[J]. Kyklos, 2001,54(1): 89-114.

[24]ZHANG Y. Chinas Emerging Global Business: Political Economy and Institutional Investigation[M].Basingstoke: Palgrave Macmillan, 2003:43-60.

[25]DENG P. Outward Investment by Chinese MNCs: Motivation and Implications[J].Business Horizons, 2004,47(3):8-16.

[26]蒋冠宏,蒋殿春. 中国对外直接投资的区位选择:基于投资引力模型的面板数据检验[J]. 世界经济,2012(9):21-40.

[27]AMIGHINI A, R RABELLOTTI, M SANFILIPPO. Chinas Outward FDI: An IndustryLevel Analysis of Host Country Determinants[R].Venice Summer Institutes, CESifo Working Paper, 2011: No.3688.

[28]WHEELER D, A MODY. International Investment Location Decisions: The Case of US Firms[J].Journal of International Economics, 1992(33):57-76.

[29]FRANKEL, JEFFREY and SHANGJIN WEI. Asean in a Regional Perspective[R].UC Berkeley Working Paper, 1996:c96-074.

[30]LANE P R. International Investment Positions: A CrossSectional Analysis[J].Journal of International Money and Finance, 2000(19):513-534.

[31]LIPSEY, ROBERT E. The Location and Characteristics of US Affiliates in Asia[R].NBER Working Paper ,1999:No.6876.

[32]LEE,CHANGSOO. Korea′s FDI Outflows: Choice of Locations and Effect on Trade[R]. KIEP Working Paper,2002:2-7.

[33]BUCKLEY P J,CLEGG L J, CROSS A R, et al. The Determinants of Chinese Outward Foreign Direct Investment [J]. Journal of International Business Studies, 2007(38):499-518.

【責任编辑郭玲】