研发支出加计扣除新政对企业所得税影响探析

——以高新技术企业为例

中国矿业大学管理学院 冯 敏 侯晓红

研发支出加计扣除新政对企业所得税影响探析

——以高新技术企业为例

中国矿业大学管理学院冯敏侯晓红

2015年11月2日,财政部、国家税务总局、科学技术部三部门联合发布《关于完善研究开发费用税前加计扣除政策的通知》。本文以高新技术企业为研究对象,主要从研发和生产经营活动费用的分配、固定资产折旧方法的选择和委托境内或境外机构加工的选择三个方面,探讨了研发支出加计扣除新收政策对企业所得税的影响,以供参考。

研发支出会计处理纳税调整

一、研发支出加计扣除新政的变化

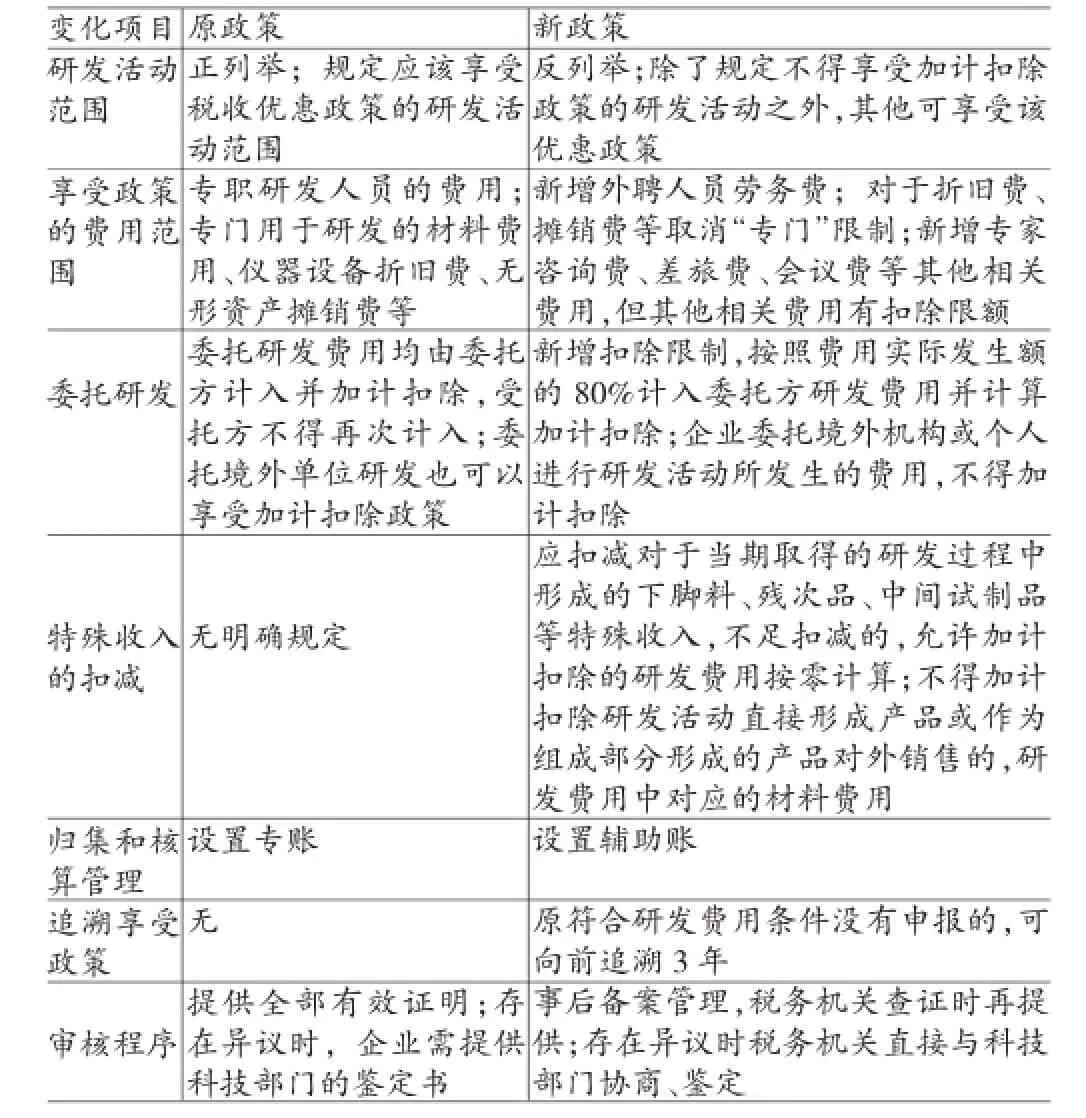

为贯彻落实新企业所得税法规定的研发支出税前加计扣除优惠政策,税务总局下发了《企业研究开发费用税前扣除管理办法》(国税发[2008]116号),之后财政部、税务总局又联合下发了《财政部、国家税务总局关于研究开发费用税前加计扣除有关政策问题的通知》(财税[2013]70号)(以下简称原政策)。为进一步促进企业创新转型,推动产业结构升级、提高我国自主创新能力,2015年11月2日,财政部、国家税务总局、科技部联合下发了《关于完善研究开发费用税前加计扣除政策的通知》(财税[2015]119号,以下简称新政策)。新政策与原政策相比在企业研发活动的范围、享受税收优惠政策的费用范围、委托研发、特殊收入的扣减、费用的归集和整理、追溯享受政策和审核程序等七个方面做出了调整,更有利于研发支出加计扣除,具体内容如表1所示。

表1 研发费用加计扣除新政内容汇总表

二、研发支出加计扣除新政对企业影响分析

(一)对研发和生产经营活动费用分配的影响

(1)税法依据。国家税务总局公告2015年第97号(以下简称“97公告”)规定,企业从事研发活动的人员和用于研发活动的仪器、设备、无形资产,同时从事或用于非研发活动的,应对其人员活动及仪器设备、无形资产使用情况做必要记录,并将其实际发生的相关费用按实际工时占比等合理方法在研发费用和生产经营费用间分配,未分配的不得加计扣除。财税[2014]75号文件还规定,企业属于生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业6个行业,则新购进单位价值超过100万元的研发和生产经营共用仪器、设备可采用加速折旧法。

(2)影响分析。大部分中小企业从事研发活动的人员同时会承担生产经营管理等职能,用于研发活动的仪器、设备、无形资产同时也会用于非研发活动。此外,就固定资产折旧而言,高新技术企业较多属于财税[2014]75号文件的6个行业,企业购进的研发和生产经营共用的仪器、设备也可采用加速折旧法,并且能够加计扣除。如果企业核算项目不清晰,不能在研发活动和生产经营活动间合理分配,则企业不能享受研发支出新税收政策。因此,企业首先,应按项目设置辅助账规范核算,一方面有利于区分各研发项目费用支出情况,便于各项目费用管理;另一方面也有利于企业申报研发支出加计扣除。企业在设置辅助账时,要注意以下方面:第一,明确企业核算和管理要求。企业应根据实际情况,选择辅助账核算种类如自主研发“研发支出”辅助账、委托研发“研发支出”辅助账等;第二,设置会计科目体系及辅助核算类型。企业根据核算和管理要求,设置相应的会计科目体系和辅助核算。高新技术企业在申请所得税税前加计扣除时,需要归集“直接投入费用”、“其他相关费用”等明细科目,而高新技术企业认定并没有单独核算费用的要求。因此结合实际情况和新税收政策,企业可直接设置“研发支出”科目,按项目设置辅助账进行精确核算和管理。此外,若企业某项目研发支出可全部费用化,企业可只设置管理费用—研发支出二级科目,然后将该二级科目设置为项目核算。第三,辅助账核算应体现研发活动进度。企业应根据研发部门立项或项目费用支出等工作,及时填制研发支出记账凭证并登入相应的辅助账,以便于研发费用的预算控制以及后期信息的归集、统计、分析等工作。其次,研发部门应对各研发项目耗用机器设备工时、耗用直接人工等做好记录,以及项目领用原材料要在领料单上写明用途,编制材料或燃料的分配表。人事部门应单独注明研发人员从事什么研发项目,若某个研发人员从事多个项目研发,可按工作量等方法在各项目间分摊,按月编制工资清单。财务部门要保存好研发项目的租赁合同、发票,每月编制租赁费租赁表、固定资产折旧分配表、无形资产摊销分配表等。

[例1]甲公司2017年初申请三个项目研发支出加计扣除。该三个项目均于2016年立项,并与生产经营共用一台租赁设备,设备租赁费每年120万元。方案一:甲公司财务部门没有按项目分项对研发费用进行会计核算,且研发部门没有记录项目耗用机器设备时间。因整理困难较大且无法统计项目和生产经营耗用工时,该设备租赁费不能加计扣除。方案二:甲公司财务部门按项目分项对研发费用设置辅助账核算,且研发部门统计三个项目耗用设备时间占共工时60%。故该项租赁费可税前加计扣除120×60%=72万元。企业再根据三个项目分别耗用工时,对租赁费进行分配。由此可见,企业财务部门完善研发支出辅助账核算,研发部门、人事部门等各个部门相配合,企业才能顺利完成研发支出加计扣除工作。

(二)对固定资产折旧方法选择的影响

(1)税法依据。财税[2014]75号文件规定,对于所有行业企业2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。根据相关规定,企业用于研发活动的仪器、设备,符合税法规定且选择加速折旧优惠政策的,在享受研发费用税前加计扣除时,就已经进行会计处理计算的折旧、费用的部分加计扣除,但不得超过按税法规定计算的金额。

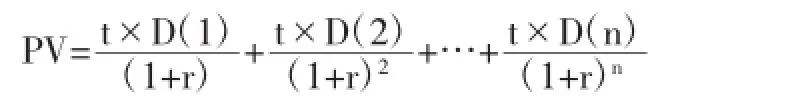

(2)影响分析。财税[2014]75号文件与97号公告说明企业可以共享研发支出新税收政策与固定资产加计扣除新政策,两政策之间并不冲突。固定资产折旧对所得税影响如下:

其中,PV为固定资产折旧产生的现金流量增加额现值;t为所得税税率;r为资本成本率;n为固定资产计提折旧的年限;D(1)表示第一年计提的固定资产折旧额。从上式可知,n越小,PV越大;或者D(1)、D(2)…越大,PV越大。即与直线法相比,若企业采用加速折旧的方法,固定资产折旧产生的现金流量增加额现值越大,带来的税收优惠越大。因此,企业购进专门用于研发的仪器、设备时,优先考虑加速折旧法。

[例2]甲企业为某高新技术企业,适用所得税税率为15%。因研发活动需要,2016年1月1日购置一台研发专用设备价值50万元,使用寿命为5年。假设甲企业当年研发支出全部费用化,在会计上按5年采用直线法计提折旧,且不考虑残值,资本成本率为10%。方案一:企业在税法上按5年采用直线法计提折旧,则税后现金流量增加现值为:50÷5× 15%×(P/A,10%,5)=1.5×3.794=5.69万元。企业第一年可加计扣除10×50%×25%=1.25万元。方案二:因该研发专用设备价值50万元小于100万元,按税法规定一次性计入当期费用。则税后现金流量增加现值为:50×15%×(P/A,10%,1)=7.5×0.909=6.82万元。因97号公告规定,企业在享受研发费用税前加计扣除时,应就已经进行会计处理计算的折旧、费用的部分加计扣除,但不得超过按税法规定计算的金额,故该设备在当年可加计扣除10×50%×25%=1. 25万元。企业第一年产生(50-10)×25%=10万元的递延所得税负债。由此可见,在税后现金流量增加现值方面,方案二比方案一多1.13万元;在第一年应纳税额方面,方案二使企业少缴税10+1.25=11.25万元。

(三)对委托境内或境外机构加工选择的影响

(1)税法依据。财税[2015]119号规定,企业委托外部机构或个人进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方研发费用并计算加计扣除,受托方不得再进行加计扣除。委托外部研究开发费用实际发生额应按照独立交易原则确定。企业委托境外机构或个人进行研发活动所发生的费用,不得加计扣除。

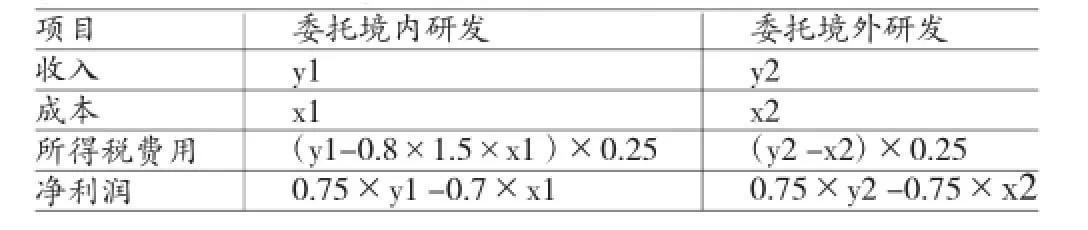

(2)影响分析。若境内技术高于或者与境外技术水平相当的情况下,企业应选择境内的机构或个人委托加工。但若境外机构或个人的技术比国内先进,企业要综合考虑两者收益大小。假设境内研发费用为x1,境外研发费用为x2;境内收入为y1,境外收入为y2,境内外相关研发费用具体如表2所示:

表2 委托境内、境外研发比较表

若企业选择委托境内研发,则0.75×y2-0.75×x2>0. 75×y1-0.7×x1,即y1-0.93×x1>y2-x2。因此,企业要提前做好预算,选择收益最大化的方法进行委托研发。

[例3]2016年1月1日,甲企业需委托科研机构研发某项目。若委托我国境内A公司(两者非关联方关系)进行项目开发,项目预计1年内完成,甲企业共支付给A公司10万元研发费用。项目完成后,能够为甲企业带来35万收入。若委托境外B公司(两者非关联方关系)进行项目开发,项目预计1年内完成,甲企业支付给B公司10万元研发费用。项目完成后,能够为甲企业带来35.3万收入。假设2016年丙企业支付的委托研发费用可全部费用化,则丙企业如何选择境内或境外机构?方案一:甲企业选择境内研发,最后的净利润为35-10-(35-10×0.8×1.5)×15%=21.55。方案二:甲公司选择境外研发,最后的净利润为35.3-10-(35.3-10)× 15%=21.505。由此可见,甲企业可选择方案一。例三中未考虑委托研发中存在的非货币衡量成本,因此,企业要综合考虑各项成本,选择给企业带来收益最大的研发机构。国内研发机构应提高研发水平,为企业带来更大的效益。

三、结论

研发支出新税收政策降低了高新技术企业研发成本,扩大了企业享受优惠政策的活动范围,很大程度上激发了企业研发创新。企业申报研发支出加计扣除时,不需要向税务机关提交全部有效证明,只需要保留好有关资料,税务机关要查证时再提供,实际上减少了审核程序,企业更容易享受该政策。财税[2015]119号文规定税务部门应加强研发费用加计扣除优惠政策的后续管理,定期开展核查,年度核查面不得低于20%。若企业对账务设置不符合要求或者政策解读有误,税务部门后续查核查面较大,企业面临税务风险较大。因此,企业及时与税务机关沟通,结合企业实际情况,充分享受研发支出新税收政策。

[1]财政部、国家税务总局、科学技术部:《关于完善研究开发费用税前加计扣除政策的通知》,财税[2015]119号。

(编辑 周 谦)