主要企业价值评估方法的分析与比较

王 宁

(作者单位:西安建筑科技大学)

主要企业价值评估方法的分析与比较

王宁

随着市场经济的越来越发达,企业间的竞争也随着日益加剧,企业的并购﹑重组﹑融资,企业的发展战略﹑经营方式的制定﹑业绩的考评等活动都要涉及企业价值评估。然而目前企业价值评估方法众多,在市场法,收益法和成本法这三大传统方法的基础上又发展出许多新理论新方法,这些理论和评估方法已经形成一定的规模和体系,但由于评估目的,环境条件及数据信息差异等原因,用不同评估方法对同一企业进行评估,往往得出差异较大的结果,所以本文对企业价值评估的主要方法进行梳理与分析。

企业价值;影响因素;方法体系

一、“企业价值评估”的由来及理论完善

企业价值的概念最早是在二十世纪六十年代由美国管理学者默顿﹒米勒和弗兰科﹒莫迪利安尼提出的。其思想来源是二十世纪初美国经济学家Irving Fisher的基本价值理论;1934年,杰明﹒格雷厄姆在其《证券分析》具体论述了如何根据损益表和资产负债表估算企业的内在价值,进一步奠定了现代企业价值评估理论的基础。到1958年默顿﹒米勒和弗兰科﹒莫迪利安尼共同发表了《资本成本﹑公司理财和投资理论》一书,第一次系统地把不确定性引入企业价值评估理论中,创立了企业价值评估理论;1961年在《股利政策﹑增长以及股票的价值评估》中,对企业价值评估进行了总结,提出和证明了四种评估模型——现金流量折现法﹑投资机会法﹑股利流量法以及收益流量法。1963年他们的《公司所得税和资本成本:一个更正》一书中,米勒和莫迪利安尼得出了不确定情况下及存在企业所得税情况下企业价值的评估模型,奠定了企业价值评估的理论基础。

1973年著名数学家费雪﹒布莱克和梅隆﹒舒尔斯提出了期权定价模型,即B-S期权定价模型,该模型主要用于测算股票看涨期权和看跌期权的价值;随后学者对此模型进行了修正,作为企业价值评估的新方法。

二十世纪八十年代以来,随着经济金融化和信息化的不断深入,以企业价值评估理论为指导,企业价值评估的应用领域得到极大拓展,从传统的并购重组﹑股权投资拓展到企业内部的财务决策﹑企业员工持股计划﹑法律诉讼﹑税基确定等。

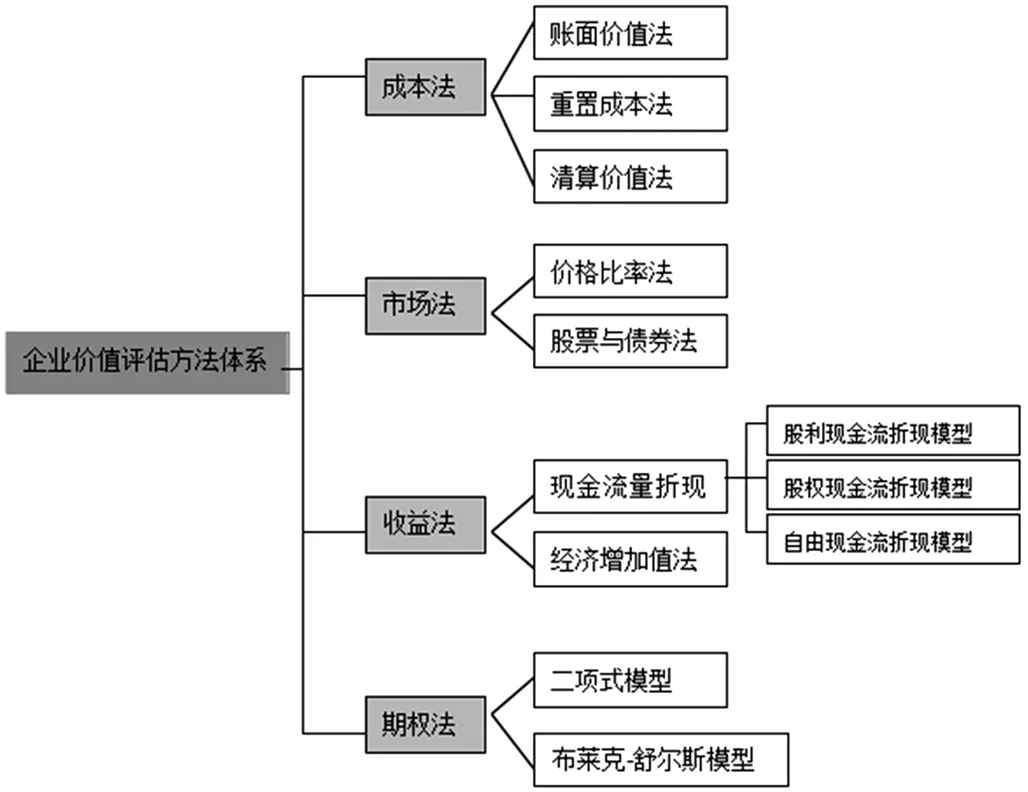

二、企业价值评估方法体系

随着我国企业价值评估行业的不断发展,企业价值评估方法也不断得到改进和发展,除了收益法﹑成本法和市场法三大经典评估方法的不断改进和完善以外,评估行业持续借鉴国外成功案例,在企业价值评估中引进期权理论和方法。这些评估方法分别从不同的角度﹑运用不同的模型对企业价值进行评估,成本法是利用经过调整的资产负债表中各项资产和负债的账面价值反映评估时点被评估资产的市场价值,利用企业的历史成本来估算企业价值,这种方法在过去几年应用很广泛,但随着经济结构的转型,第三产业的比例将会不断提高,这类企业主要以无形资产和无形产品为主,极大限制了成本法的使用,所以这种方法将会逐渐被淘汰;市场法是利用市场可比实例评估企业价值,目前应用比较广泛,市场法在应用时,需要关注几个前提:有一个充分发展﹑活跃的资本市场;在该资本市场上存在足够数量的与评估对象相同或相似的可比企业;能够收集并获得可比企业的市场信息﹑财务信息及其他相关资料;可以确信依据的信息资料具有代表性和合理性且在评估基准日是有效的。在实际评估过程中,即使存在活跃的市场,有足够数量的可比企业,但可比企业与评估对象情况相同或相似的也很少,所以一般情况下需要评估人员对两者之间的差异做出必要的分析和合理的调整,而调整过程中也存在很多主观因素,甚至有的细微差异调整起来非常麻烦。因为市场的瞬息万变和有些差异的难以调整性,这种方法还不是主流方法;收益法模型多样,形式简单明了,操作起来相对简单,成为目前的主要评估方法,期权估价法是一种比较新的方法,则应用于一些比较特殊的企业价值评估中,如高新技术企业﹑破产清算的企业。

目前应用最多的是收益法和期权法。收益法主要包含四大模型:经济增加值模型,股利现金流量折现模型,股权现金流量折现模型,企业现金流量折现模型;期权法主要的模型为布莱克-舒尔斯模型。

企业价值评估方法体系:

三、主要评估方法的分析与比较

1.现金流量折现法

(1)股息现金流折现法

现金流为股息时,称这一方法为股息现金流折现法,V0为评估基准日股票的评估值,r为与股息收益流相匹配的折现率,At为第t期上市公司分配给投资者的股息;股息现金流折现法简单明了,逻辑性强,股息折现模型假设股票的价值是预期股息的折现值,对于股息支付稳定﹑派息率高的企业模型可以很好地运用,但这类公司比较少,虽然该模型可以运用于无股息支付或低股息支付的股票价值评估,但需要对企业未来做许多假设,以及对股息支付比率作出调整以反映预期增长率的变化,在此基础上才能对股票价值进行评估,这在一定程度上限制了该模型的应用;另外企业价值的构成要素远不止股息现值这一项,仅仅评估股息价值可能会忽略其他项造成评估值偏低。

(2)股权现金流折现法

现金流为股权时,称这一方法为股权现金流折现模型,其中r是投资者期望的回报率,At为第t期公司的股权现金流(FCFE)

FCFE=净利润+折旧和摊销-资本支出-营运资本增加-归还本金+新债发行

当股息和股权现金流相等时或者股权现金流大于股息但超出部分的现金(即股权现金流减去股息)投资于净现值为零的项目时,股权现金流折现模型和股息折现模型的评估结果相同;而以下几种情况两种方法的评估结果不同:股权现金流大于股息,而且超出的现金投资于收益率高于期望回报率的项目,即投资于净现值为正的项目时,股权现金流模型计算出的价值高于股息折现模型;股权现金流大于股息部分的现金投资于收益率低于期望回报率的项目,那么股权现金流模型计算出的价值低于股息折现模型;股息高于股权现金流,股息折现模型计算出来的价值高于股权现金流模型计算出来的价值(如果股息持续高于股权现金流,为支付股息的派发,公司或者发行新股或者增发新债,这对股权价值将产生不利影响)。

(3)公司现金流折现模型

一般形式的公式中,At为未来第t期公司现金流,r为投入资本的加权平均资本成本(WACC),g为公司现金流的稳定增长率。公司现金流(FCFF)的计算方法有两种:

FCFF=EBIT×(1-所得税税率)+折旧和摊销-资本支出-营运资本的增加

FCFF=FCFE+利息费用×(1-所得税税率)+债务本金的偿还-新债发行

与股息折现模型和股权折现模型不同的是,公司现金流折现模型通过加权平均资本成本折现公司现金流,它评估的不是股权的价值,而是公司的整体价值。从公司整体价值中减去付息债务的市场价值就会得到股权价值,因此评估股东价值就有两种途径,一种是用股息或股权折现模型直接求出,另一种是用公司现金流折现模型求出企业整体价值然后减去付息债务市场价值间接求出,由于公司现金流是一种债前现金流,它不受财务杠杆比率变化的影响,因此对那些拥有较高财务杠杆的公司或正在调整财务杠杆的公司,用公司现金流折现模型评估股权价值效果会更好。

2.经济增加值法

经济增加值法是一种新生的方法,目前还没有得到广泛的应用,不过关于经济增加值法的理论研究已经逐渐成熟,经济增加值(EVA)是会计利润经过一些列的调整得到的,经济增加值不仅考虑了债务资本成本,还考虑了投资人投入资金的机会成本,由于经济增加值法所用的现金流是公司现金流调整得到的,故经济增加值法评估的也是企业整体价值。

经济增加值=息税前利润×(1-所得税税率)-税后利息支出-股权资本成本=税后营业净利润-资本成本=期初投入资本总额×(投入资本期望回报率-WACC)

企业价值=期初投入资本总额+各期经济增加值的现值

经济增加值的调整项目:研发费用,商誉,递延所得税,利息费用,折旧,各种准备金,存货,营业外收入。

由于现金流量受到投资的影响,现金流量折现法评估企业价值时,容易让领导者追求企业价值而对投资持消极态度,而导致实际企业价值受损;经济增加值法把投资决策需要的现金流量法与业绩业绩考核必要的责权发生制结合起来,反应公司真实的价值,注重公司的长远发展,追求股东价值的最大化。

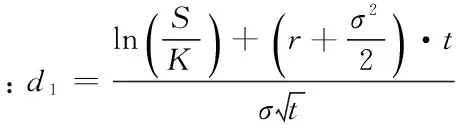

3.布莱克-舒尔斯模型

期权定价法可以很好的应用到濒临破产的企业以及高新技术企业,这种方法的应用将会越来越广泛。Black-scholes模型是期权评估法中最重要的一个模型,该模型适用于欧式看涨期权的价值评估,B-S模型应用的几个假设条件:

①标的资产价格服从对数正态分布;②在期权有效期内,无风险利率和经融资产收益变量是恒定的;③交易成本和税收为零;④该期权为欧式看涨期权;⑤不存在无风险套利机会;⑥证券交易是持续的;⑦投资者能够以无风险利率借贷。

C—看涨期权价格;S—标的资产的当前价格;

K—期权的执行价格;σ—标的资产价格变化的波动率;

t—期权的到期时间;r—无风险利率;

与传统的企业价值评估方法相比,B-S模型的优点在于他将未来的不确定性也考虑在其中,并将未来机会的价值也计算进了企业价值,这样使得企业价值评估结果更加合理和适应现代经济环境的发展变化。但是B-S估价模型是建立在上面其中假设条件之上的,在现实生活中基本没有企业可以达到以上条件,所以该模型只是对现实的一种模拟,所以在应用上有一定的局限性。

四、评估方法的展望及建议

目前我国经济正处于一个由高速增长趋于平稳增长的阶段,经济结构正在逐步转型,第三产业将会逐渐增多,相应的企业价值评估方法也应适应经济发展的要求,在高新技术企业﹑服务业企业不断探索新方法和模型,完善评估理论,解决经济发展的需要。对于市场法,可以用于企业的创业期和初步发展期,因为这段时间企业可能没有收益流,也可以将市场法用于初步估算企业价值,起到检验和辅助的作用;对于收益法,主要运用于成熟的﹑有稳定收益流的企业,在实践中要不断积累评估实践,收集和分析大量的评估数据,对三个评估参数进行长久和深入的分析研究,不断改进,将使用收益法时评估参数的误差降到最低;对于期权法,目前理论研究已经很多,但在实践中则应用很少,国家相关部门应该推进期权估价法的应用。

(作者单位:西安建筑科技大学)

[1]赵坤,朱戎.企业价值评估方法体系研究[J].国际商务财会,2010,(12).

[2]聂伟强.企业价值评估方法的比较.商情,2013,(42).

[3]李红杰.企业价值评估中的收益法研究[J].现代商业,2014,(27).

[4]牟仁艳,解佳龙,杨晓璇.基于EVA的国有企业价值评估模型构建与应用[J].企业经济,2013,(9).

[5]熊伟.期权模型法在企业价值评估中的应用.现代商业,2010,(35).

王宁(1990.11-),男,汉,陕西省商洛市,硕士研究生,西安建筑科技大学,研究方向:资产评估。