分析师跟进、政府干预程度与投资效率

赵康生 赵玉洁

分析师跟进、政府干预程度与投资效率

赵康生赵玉洁

本文从投资效率的视角研究了分析师跟进的公司治理作用,研究结果表明,分析师跟进较好地发挥了公司治理作用,分析师跟进、跟进人数以及明星分析师的跟进都与非效率投资显著负相关,分析师跟进能够有效地防范企业的过度投资和企业的投资不足行为,从而提高了上市公司的投资效率。进一步研究发现,分析师跟进的外部公司治理效应主要集中在政府干预程度较高的地区。

分析师跟进投资效率政府干预

一、引言

作为管理层的重要决策之一,投资效率很大程度上决定了企业价值。相对于发达资本市场,我国资本市场信息不对称现象较为严重,由此导致了更为严重的代理问题(Haw等,2012),更进一步地,信息不对称会引发逆向选择与道德风险,这两者是导致我国资本市场中产生摩擦的根本原因(任春艳和赵景文,2011)。资本市场上的逆向选择使得资金提供者(主要表现为银行等金融机构)通过信贷配给的方式控制融资规模,提高了企业的外部融资成本,产生了融资约束的现象。融资约束使得内源性融资不足的公司在面临投资机会时,企业不得不支付更高的外部融资成本,从而投资于新项目;抑或就此放弃原本可以投资的项目,导致公司出现投资不足的现象。与逆向选择不同,道德风险对非效率投资的作用机理主要表现为,在缺乏适当激励与约束的情况下,管理者可能为了自身的货币与非货币收益,将资金投入亏损或微盈利项目中,导致公司出现投资过度的现象,从而增加了企业的非效率投资行为。因此如何降低上市公司内外部之间的信息不对称程度,从而有效提高上市公司投资效率成为了我国资本市场重要课题之一。

国内外学者从公司治理角度对此问题展开了研究(钟海燕等,2010;陈运森和谢德仁,2011),囿于成本效益原则的限制,公司内部治理本身存在着固有的局限性,内部公司治理机制的不完善会降低企业的信息透明度,从而降低了资本市场的信息传递效率。钟海燕等(2010)等研究发现,导致国有上市公司出现过度投资以及投资效率低下的根本原因是国有上市公司的政府干预、薪酬管制和债务软约束这三大公司治理机制的弱化,并且认为要想从根本上提高我国国有上市公司投资效率,必须强化其内部治理机制。谢志华(2008)认为,即使完美的公司内部治理亦不可能完全实现公司治理的目标,即防止信息造假的行为、投资决策的低效甚至失误的行为、以及侵占所有者权益的行为,这就需要借助于外部公司治理机制来进行相应的控制。因此,本文以外部公司治理机制为研究视角,探讨了分析师跟进与上市公司投资效率之间的关系。另外,新兴加转轨市场经济国家的法律制度、监管条例等法治水平亦能够影响上市公司的投资效率(钟海燕等,2010;陈运森和谢德仁,2011)。鉴于此,本文研究的第二个主题是:我国各地区的政府干预程度差异是否会影响分析师跟进对投资效率的促进作用?

二、文献回顾及研究假设

证券分析师通过收集上市公司私有信息,深入调研行业的发展现状,对相关企业进行盈余预测与现金流预测并给出相应的投资评级,能够显著降低上市公司和投资者之间的信息不对称程度,提高资本市场效率(Beaver,2002)。分析师利用自己专业知识技能,对公司尚未披露的信息加以预测,与作为资本市场上信息主要提供者——公司管理层进行信息竞争,另外还整合分析上市公司已披露的相关信息,充当管理层对外披露信息的检验者与补充者(薛祖云和王冲,2011)。

作为资本市场的信息中介之一,分析师跟进并发布相关的研究报告有利于扩大上市公司信息披露的广度和深度。当公司发现新的正现值投资项目时,由于信息不对称的存在,公司很难在较短时期内快速筹集项目所需资金,特别是在我国这种资本市场尚未达到半强势有效的情况下,筹资不足导致公司投资不足尤为突出,公司迫切需要“寻找”市场信息“传播器”以向市场传递其利好的消息或者尽量减轻不利消息的影响,从而降低公司的外部融资成本(肖斌卿等,2010),此时分析师是最恰当的信息传递中介之一, 分析师跟进并发布相关信息,使得投资者及时了解公司真实、完整信息,进而降低管理层为了自身利益而进行的过度投资等非效率投资行为发生的可能性。

另一方面,分析师跟进被视于有效的外部公司治理机制之一(knyazeva,2007),其检验了分析师跟进对机构投资者的外部公司治理机制的替代作用,研究结果发现,相对于机构投资者持股比例高的上市公司,机构投资者持股比例低的上市公司分析师跟进与盈余管理程度的负相关关系更加显著。分析师通过搜集和整理其获取的私有信息、公开的市场信息、行业信息和宏观信息等,更加全面分析公司经营状况,对上市公司进行有效监督。分析师作为外部监管者,其无时无刻的监督,能有效抑制管理层的机会主义行为(谢志华,2008),保护投资者的权益不会因为管理层的过度投资行为而受到侵蚀。综上所述,分析师跟进有利于发挥信息中介作用,降低投资者和公司之间的信息不对称程度,缓解投资不足现象;另一方面,分析师跟进能够有效履行外部监督作用,进一步遏制上市公司的过度投资行为。因此,分析师跟进能够有效促进上市公司的投资效率,基于此,提出本文的研究假设1 (a):

研究假设1(a):在控制其他因素后,相对于未被分析师跟进的上市公司,分析师跟进的上市公司投资效率更高。

分析师跟进并发布相关的研究报告能够有效地提高和扩大上市公司信息传播的速度和广度,有利于信息搜集能力较差的中小股东及时获取上市公司相关信息,从而中小股东能够及时地监督上市公司管理层的自利行为(赵玉洁,2013)。因此,当上市公司被更多分析师跟进时,其受到关注程度越高,上市公司经营状况信息传播的速度越快,范围越广,上市公司非效率投资行为受到外部监督的可能性越大。因此,分析师跟进人数越多,越有利于促进上市公司投资效率的提升。潘越等(2011)研究也发现,在现如今新闻媒体、网络媒体以及微博、微信等多重交织的信息披露渠道的市场中,分析师跟进人数越多的上市公司,其相关信息能够多角度和多层面比对和校验,企业的真实信息就会被更全面、更真实地披露和分析。Derrien和Kecskes(2012)通过对外生性分析师追踪数量的研究,发现分析师的离去会导致公司当年投融资的减少,还会改变公司的筹资政策。因此,分析师跟进人数越多,上市公司的投资效率越高,据此,提出本文的研究假设1(b):

研究假设1(b):在控制其他因素后,分析师跟进人数越多,上市公司投资效率越高。

虽然分析师跟进有利于提高上市公司的信息传递速度和广度,但分析师的盈余预测和股票推荐评级过程中存在系统的乐观倾向(潘越等,2011),但这种乐观倾向会受到分析师担忧其职业声誉受损的制约。一般而言,分析师声誉可以约束分析师和券商潜在的利益冲突行为(Fang和Yasuda,2009)。对分析师或其所在的券商而言,进入《新财富》榜单所带来的良好声誉有助于提升证券公司在资本市场上讨价还价的能力,亦有利于提升分析师个人薪酬的增长率和更多的升迁机会,而缺乏声誉的证券公司和分析师则会降低其在资本市场上的竞争力(Harrison和Kubik,2003)。由于分析师需要不断重复与投资者打交道,短期机会主义行为也许在未来会受到投资者的惩罚,因此,基于长远收益和未来职业生涯的角度,证券分析师会珍惜和维护自己的声誉(王宇熹等,2012)。声誉越高的分析师,越容易被市场认可,在信息传递的速度和广度上更具优势,可以更好地监督上市公司管理层的自利行为,从而提高上市公司的投资效率。基于此,提出本文的研究假设1 (c):

研究假设1(c):在控制其他因素后,与其他分析师相比,明星分析师的跟进更能提高上市公司投资效率。

表1 相关变量描述性统计

表2 分析师跟进与投资效率回归表

由于我国上市公司是国有企业改制而成,地方政府基于其政绩目标的考虑会干预国有上市公司的行为,尤其是对上市公司的投融资等重大活动干预程度更甚,各种决策都会受到政府直接或间接的干预,这种情况一般在政府干预水平较高的地区以及最终控制人为国有的上市公司更为显著(陈运森和谢德仁,2011)。作为一个新兴加转型经济体,由中央政府主导的非均衡区域发展的策略以及现行分权制下各级政府行为的扭曲等,都使得我国各地区政府行政干预程度存在差异。部分地方政府为了GDP的增速、当地居民的就业率等社会性目标以及官员自身仕途晋升目标会要求或者提高地方国有上市公司投资各项地方政府选定的投资项目,为了诱导上市公司投资这些项目,地方政府会给地方国有上市公司提供各种优惠条件。因此,地方政府干预可能会导致这些上市公司存在过度投资行为,而这种现象在市场化水平低和政府干预水平高的地区尤其突出(程仲鸣等,2008)。

表3 分析师跟进、投资过度与投资不足回归结果表

另一方面,公司管理层存在一味追求投资规模的“经理帝国主义”的倾向,因为随着资源控制的增多,他们可以从中谋求的私利也更多(Cambini和Rondi,2010)。依据管制俘虏理论,地处政府干预程度较高的上市公司,更容易出现管制权利外溢的现象,管制者与公司管理层更容易达成隐性契约,为了个人私利而共谋(李延喜等,2013)。因此,与政府干预程度较低地区相比,处于政府干预程度较高地区的上市公司管理层更倾向于为了未来获取自身利益而接受地方政府的“授意”投资,从而导致上市公司的非效率投资增大,此时更需要诸如分析师跟进等外部公司治理机制履行监督职能,分析师跟进对投资效率的提高作用更加显著。据此,提出本文的研究假设(2):

研究假设2:相对于政府干预程度较低地区,干预程度较高地区的分析师跟进对投资效率的提高作用更为明显。

三、研究设计与数据来源

(一)投资效率度量

目前实证研究中较多地采用了Richardson(2006)模型来度量上市公司投资效率,本文亦参照该模型计算上市公司的投资效率,具体如式(1)所示:

其中,INVi,t代表i第t年新增的投资量,采用公司资产负债表中的固定资产、在建工程、无形资产以及长期投资合计数的变化量与平均总资产之比来度量。Growthit-1代表公司i第t-1年的成长机会,采用销售增长率作为公司成长机会的度量。Levit-1表示公司i第t-1年的负债水平,采用资产负债率来度量;Cashit-1表示公司i第t-1年的现金持有量,采用公司i第t-1年的交易性金融资产和货币资金之和与第t-1年年初总资产的比值来度量;Sizeit-1表示公司i第t-1年的资产规模,采用总资产的自然对数来度量;Ageit-1表示公司i截止到第t-1年为止的上市年数;Returnit-1为公司i第t-1年股票年收益率,本文采用上年度5月至本年度4月经市场调整的月股票回报率计算所得。INVit-1为公司i第t-1年的投资的新增量。为了消除不同行业投资水平和年度宏观因素的变化,对模型(1)进行分年度和分行业回归,回归残差代表样本公司的投资效率。

表4 分析师跟进、政府干预程度与投资效率回归结果表

(二)研究模型和变量定义

在计算了特定公司投资效率之后,采用模型(2)和模型(3)分别检验研究假设1和研究假设2。

其中,被解释变量(INV_Res)为上市公司的投资效率,采用模型1中的回归残差来度量。若回归残差为正,则表示投资过度,采用overINV来表示;若回归残差为负,则表示投资不足,采用underINV来表示。同时,为了便于理解,借鉴陈运森和谢德仁(2011)的做法,在回归分析中对投资不足(underINV)乘于-1,经过上述处理后,当投资不足(underINV)数值越大,表示上市公司的投资不足越严重,非投资效率越严重。同时对残差取绝对值(absINV)表示公司投资效率,absINV越大,投资越无效。

模型中解释变量(analyst)为分析师跟进,分别采用:(1)分析师是否跟进(follow),如当年度有分析师跟踪并出具相应的盈余预测报告,则为1,否则为0;(2)分析师跟踪的频次(number),采用当年度上市公司被不同分析师跟踪次数之和来度量;(3)明星分析师跟进(topanalyst),若当年度分析师入选了《新财富》杂志评选的最佳分析师榜单,则该分析师为明星分析师。上市公司当年度被明星分析师所跟踪,则为1,否则为0。解释变量(GOV)为政府干预程度,采用选取樊纲等(2011)编著的《中国市场化——各地区市场化相对进程报告》的“政府与市场的关系”指数作为政府干预程度的替代变量。由于樊纲等(2011)只提供了截止到2009年的指数数据,如何获取2010-2011年的数据是个问题。考虑到政府干预程度的相对稳定性,根据前三年指数的加权平均增长率计算2010年和2011年的相关数据。该指标的数值越大,表明该地区政府干预程度越低,市场化程度越高。

根据相关文献,模型中还加入了下列控制变量,以控制其他因素对企业投资效率的影响。各控制变量的具体含义如下:(1)自由现金流量(fcf),采用经营活动产生的现金流量净额与分配股利、利润或偿付利息支付的现金之间的差额与年末总资产的比值来度量;(2)公司高管薪酬(salary),采用公司前三高管薪酬的自然对数来衡量;(3)独立董事比例(Independ),采用独立董事在董事会成员中的比例作为其替代变量;(4)现金股利支付比例(payoff),若公司当年度发送现金股利,则为1,否则为0;(5)大股东持股比例(top1),采用第一大控股股东的持股比例来度量;(6)两职合一(dual),若董事长与总经理双职合一,则为1,否则为0;(7)管理层持股比例(manager),采用公司管理层持股合计数占总股数比例来度量;(8)公司股权性质(state),若公司实际控制人为国有性质,则为1,否则为0;(9)公司规模(size),对公司年末总资产取自然对数来度量;(10)公司管理费用率(adm),采用公司管理费用占主营业务收入的比例来衡量;(11)大股东掏空(tunnel),采用其他应收款占其平均总资产的比例来度量。

(三)研究样本与数据来源

本文选取沪深A股主板市场(不含创业板)2007年至2011年的非金融类公司为样本。样本筛选过程如下:(1)由于计算相关控制变量时需要采用上年度财务数据,删除上市年限不足一年的上市公司;(2)在计算投资效率时需要分年度、分行业进行回归,因此,如果年度行业内上市公司数量不足15家时,剔除该行业中的样本公司;(3)剔除财务数据缺失的样本公司。所有财务数据来源于CSMAR数据库和WIND数据库,个别缺失财务数据进行了手工收集,收集于中国证券协会网站、巨潮资讯、证券时报网站,分析师排名数据来源于新财富杂志。经上述数据筛选程序后,共获得了7168个年度公司样本数据。

四、实证结果及其分析

(一)描述性统计

表1统计了各研究变量的描述性统计结果。表1显示,样本公司中投资不足样本(3330个)要小于投资过度样本(3838个),表明我国上市公司整体上偏向于过度投资。投资效率(absINV)的均值为0.0407,中位数为0.0163,投资效率存在一定程度的右偏现象,最大值为8.1936,最小值为0.0001,最大值和最小值之间存在较大的差异性,表明样本公司之间的投资效率存在极端异常值现象。分析师跟进变量(follow)的均值为0.6109,表明样本公司有61.09%比例被分析师跟踪并发布了盈余预测报告,分析师跟进存在较明显的集中度;分析师跟踪次数(number)的均值为58.8344次,样本公司年度内平均有58.834次分析师跟进并签发盈余预测研究报告;其中,样本公司中有31.56%曾经被明星分析师所跟进。样本公司政府干预程度(GOV)的均值为8.84,中位数为9.11,两者较为接近。

样本公司的自由现金流量的平均值和中位数分别为0.0212和0.0218,两者较为接近。高管薪酬的平均值和中位数分别为13.7163和13.7368。样本公司的独立董事比例为36.38%,与现行规定独立董事占董事会成员的比例不得低于三分之一较为吻合。样本公司中进行了现金分红的比例为52.23%,董事长与总经理双职合一的比例为14.90%。样本公司大股东的持股比例均值为35.66%,管理层持股比例均值为1.44%。样本公司的管理费用率的均值为0.4899,该数值主要受到极端异常值的影响所致;大股东掏空的均值为0.0331。总体上而言,样本公司各变量的数量分布情况较理想,但最大值和最小值之间存在着较大的差异性,部分连续型变量存在极端的异常值。对此后续研究分析中,本文对连续变量进行上下1%的缩尾(winsorize)处理,后文不再赘述。

(二)实证结果

表2报告了分析师跟进对企业投资效率的影响,回归结果显示,调整后的R2都大于11%,F值也较大,并且通过了1%水平下显著性检验,模型的整体拟合度较好。分析师跟进(follow)与absINV在1%水平下显著负相关,表明与没有分析师跟进的上市公司相比,分析师跟进的上市公司投资效率更高。分析师跟进数量(number)与absINV在1%水平下显著负相关,表明分析师跟进数量越多,上市公司投资效率越高。进一步将样本限制于分析师跟进子样本时,如表2中的模型3所示。回归结果表明,明星分析师跟进(topanalyst)与absINV在1%水平下显著负相关,与一般分析师相比,明星分析师跟进更能提高上市公司的投资效率。上述回归结果说明分析师跟进发挥了较好的公司治理效应,分析师跟进有利于提高上市公司的投资效率。

表2的回归结果还显示,自由现金流(fcf)与absINV显著正相关,说明公司的自由现金流越多,公司投资效率越低。而大股东掏空(tunnel)与absINV显著负相关,这可能是大股东掏空导致了上市公司资金紧张,由此削减了冗余的投资支出,导致无效的投资项目较少(钟海燕等,2010),从而投资效率得以提高。而公司支付股利(payoff)以及第一大股东持股比例(top1)亦与absINV显著正相关,表明发放现金股利的上市公司、第一大股东持股比例越高的上市公司,其投资效率越低下。公司规模(size)与absINV显著负相关,表明上市公司规模越大,其投资效率越高。其他控制变量的系数和显著性则存在不一致的现象,与投资效率之间的关系并不确定。

进一步地,本文将投资效率划分为投资不足和投资过度两组,检验分析师跟进是否缓解投资不足,或者抑制投资过度,抑或是对两者同时发挥作用,实证结果如表3 所示。表3模型1至模型3回归结果显示,无论是follow、number还是topanalyst变量,都与过度投资(overINV )呈现显著性负相关关系(系数分别为-0.008、-0.001和-0.006),这表明分析师跟进、跟进人数和跟进质量越高,越能有效抑制公司的过度投资;同样地,表3模型4至模型6回归结果显示,无论是follow、number还是topanalyst变量,都通过了1%显著性检验(系数分别为-0.005、-0.001和-0.002),说明分析师跟进数量和质量越高,越能缓解公司投资不足。这一结果表明,分析师跟进较好地发挥了外部公司治理功能,分析师跟进能够有效地抑制公司的过度投资行为,缓解上市公司的投资不足行为。

表4进一步研究分析了政府干预程度对分析师跟进与投资效率之间关系的影响,回归结果显示,政府干预程度(GOV)与非效率投资(absINV)显著负相关,表明市场化程度越高的地区,其政府干预程度越低,上市公司投资效率越高,上市公司所在地区的市场化程度的改善有助于降低公司的非效率投资。更进一步地,政府干预程度与分析师跟进各维度的交叉变量(follow*GOV、number*GOV 和topanalyst*GOV)都与非投资效率(absINV)显著正相关,这表明当上市公司地处政府干预程度较低地区(GOV越大)时,分析师跟进对投资效率的提高效应被削弱了,亦即分析师跟进的外部公司治理效应主要集中在政府干预程度较高的地区。导致这一结论的原因是,政府干预程度较低地区上市公司的法律环境和公司治理机制较为完善,投资者依赖于分析师跟进等外部公司治理机制程度较低,由此导致了分析师跟进与投资效率之间的关系主要体现在政府干预程度较高地区。

(三)稳健性检验

1.剔除适度投资。本文采用Richardson(2006)模型计算了投资效率,但事实上,该模型忽略了公司存在的适度投资问题(陈运森和谢德仁,2011),如果模型回归残差在0 附近,可能是由于模型的偏误所导致,为了削弱这种影响,把投资过度组和投资不足组分别分成10 个组,剔除残差最接近0的2个组别来消除由于模型的偏误所导致的结果。研究结果表明,分析师跟进与非效率投资显著负相关,回归结果与前述结论保持了一致性。

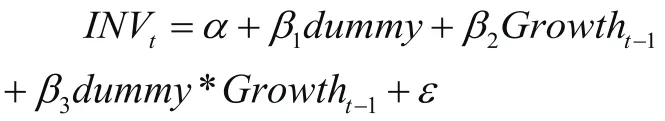

2.投资效率计算的替代方法。Chen 等(2011)认为可以直接采用公司的资本投资跟成长性回归进而求出投资效率, 具体模型为:

其中dummy为虚拟变量,若上市公司上年度营业收入增长率为负的话,则为1,否则为0。Growth为企业的成长机会,采用营业收入增长率来度量。

回归结果发现,分析师跟进与上市公司的非效率投资显著负相关,而且这种负相关关系主要集中在政府干预程度较高的地区。这表明前述论文结果是稳健的。

3.政府干预程度替代变量。本文亦采用了樊纲(2011)指数中的“中介组织发育和法律”指数作为政府干预程度的替代变量重新进行了研究,研究结果亦表明,分析师跟进与上市公司的非效率投资显著负相关,且这种负相关关系主要集中在政府干预程度较高的地区,这一结论与前述研究结论保持了一致性。

五、结论、建议与展望

企业投资是财务管理学和金融学中重要的内容之一,投资效率的高低直接影响到企业价值和股东的投资回报率。本文研究发现,分析师跟进能够较好地发挥公司治理作用,分析师跟进、跟进人数以及明星分析师的跟进都与非效率投资显著负相关,这表明分析师跟进有利于提高上市公司的投资效率。将投资效率划为投资不足和投资过度后发现,分析师跟进数量和质量越高,越能有效抑制公司的过度投资和缓解公司投资不足。进一步考虑到我国地方政府干预程度的差异化后发现,分析师跟进的公司治理效应主要集中在政府干预程度较高的地区,当上市公司处于政府干预程度较低的地区,分析师跟进对投资效率的提高效应被削弱了。

上述研究结论表明,分析师跟进能够有效地发挥外部公司治理作用,分析师跟进能够有效地促进上市公司的投资效率,但是这种促进作用仅体现在政府干预程度较高的地区。对此,提出相应的政策建议:(1)各级政府应当减少对企业的直接干预,减少和下放包括投资在内的各种行政审批事项,提高其市场化程度,促使公司治理水平的提升,从而提高投资效率;(2)在地方政府干预程度较高的地区,其市场化程度较低,内部公司治理机制更趋向于一种失效的状态,分析师的公司治理角色更加显著。因此监管机构应该更好地培育分析师等中介服务机构,促使分析师等中介机构更好地发挥其外部公司治理角色,提高公司的投资效率。

本文对分析师跟进与投资效率之间的关系进行了研究,研究结论有一定的理论和实践意义。囿于局限和篇幅限制,本文的研究还有待深化,未来可以从以下两方面拓展:(1)本文从横截面角度论证了分析师跟进与投资效率之间的关系,但横截面角度的论证提供的只是间接证据。而更直接的论证是如果一个公司被更多的分析师跟进,上市公司的投资效率是否确实提高了,即从时间角度对此问题进行研究。(2)在中国转型经济的特殊背景下,企业投资效率低下不仅与经理人的代理问题有关,而且往往是由于地方政府对企业的干预导致的,因此,未来可以进一步探讨不同产权性质条件下分析师跟进与投资效率之间的关系。

本文得到国家自然科学基金(71262005;71462012;71462011)的资助。

作者单位:复旦大学经济学院

江西财经大学金融学院

主要参考文献

1.陈运森,谢德仁.网络位置、独立董事治理与投资效率.管理世界.2011(7)

2.程仲鸣,夏新平,余明桂.政府干预、金字塔结构与地方国有上市公司投资.管理世界.2008(9)

3.樊纲,王小鲁,朱恒鹏.中国市场化指数:各地区市场化相对进程2011年报告.经济科学出版社.2011

4.李延喜,陈克兢,刘伶等.外部治理环境、行业管制与过度投资.管理科学.2013,26(1)

5.潘越,戴亦一,林超群.信息不透明、分析师关注与个股暴跌风险.金融研究.2011(9)

6.任春艳,赵景文.会计信息质量对公司资本配置效率影响的路径——来自中国上市公司经验证据的研究.经济管理.2011(7)

7.王宇熹,洪剑峭,肖峻.顶级券商的明星分析师荐股评级更有价值么?——基于券商声誉、分析师声誉的实证研究.管理工程学报.2012(3)

8.肖斌卿,伊晓奕,刘海飞.分析师跟进行为对上市公司资本成本的影响—来自中国证券市场的经验证据.南京师大学报:社会科学版.2010(5)

9.谢志华.关于公司治理的若干问题.会计研究.2008(12)

10.薛祖云,王冲.信息竞争抑或信息补充:证券分析师的角色扮演——基于我国证券市场的实证分析.金融研究.2011(11)

11.赵玉洁.法律环境、分析师跟进与盈余管理.山西财经大学学报.2013(1)

12.钟海燕,冉茂盛,文守逊.政府干预、内部人控制与公司投资.管理世界.2010(7)

13.BEAVER W H.Perspectives on recent capital market research [J].The accounting review,2002,77(2):453-474.

14.CAMBINI C,RONDI L.Incentive regulation and investment: Evidence from European energy utilities[J].Journal of Regulatory Economics,2010,38(1):1-26.

15.CHEN F,HOPE Q,LI QY,WANG X.Financial reporting quality and investment efficiency of private firms in emerging markets[J].The accounting review,2011,86(4):1255-1288.

16.DERRIEN F,KECSKES A.The real effects of analyst coverage[J].2012,SSRN Working paper.

17.FANG L,YASUDA A.The effectiveness of reputation as a disciplinary mechanism in sell-side research[J].Review of financial studies,2009,22(9):3735-3777.

18.HARRISON H, KUBIK J D.Analyzing the analysts: Career concerns and biased earnings forecasts [J].Journal of Finance,2003,58(1):313-351.

19.HAW I W,YU C,ZHANG X.Analyst following and audit risk: Evidence from audit fees in China[C].2012,American Accounting Association Annual Meeting and Conference.

20.KNYAZEVA D.Corporate governance,analyst following,and firm behavior.2007,New York University, Working paper.

21.RICHARDSON S.Over-investment of free cash flow[J].Review of accounting studies,2006,11(2):159-189.