经济周期、公司现金持有及其动态调整

宋静云

经济周期、公司现金持有及其动态调整

宋静云

本文通过对2202家上市公司13691个样本数据的实证研究,检验了2003-2013年间宏观经济因素对公司现金持有行为的影响。本文的实证证据表明,相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有水平更高。同时,相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有调整速度较慢。本文的研究有助于政府部门提高宏观调控水平和决策指导能力,有利于企业把握宏观经济发展规律,科学制订并合理实行现金持有政策。

经济周期 现金持有水平 调整速度 动态调整

一、引言

现金是公司最具流动性、最重要的资产,对企业的健康运营和持续发展具有重要的战略意义,同时,又由于它的稀缺性和极易被代理人随意使用的特点,企业的现金持有水平一直是理论界关注的重要问题。国内外学者对公司现金持有水平展开了多方面研究,主要集中于从预防性动机、交易性动机、税收动机、代理成本动机等方面进行分析和考察。但本文拟从企业所处的外部宏观环境出发,将经济周期分为经济扩张期与经济收缩期,试图基于宏观经济政策下的微观企业行为视角,分析宏观经济波动对企业现金持有行为的影响。

《人大研究报告》指出,2015年中国宏观经济在外部环境轻度改善、内部大改革全面展开、宏观经济政策相继定位等多重力量作用下,GDP增速呈现“底部波动”、“轻度回缓”的态势。十八届三中全会出台的《中共中央关于全面深化改革若干重大问题的决定》揭开全面改革大幕,改革必将在未来相当一段时期内对中国宏观经济运行机制及宏观经济走势产生基础性作用。2015年将是中国全面落实十八届三中全会精神、全面推行结构性改革的第一年,将是近20年来政治、社会、经济最为复杂的一年。同时,2015年也是世界经济步入“宏观政策逐步常态化,结构性改革全面深化”的大调整与大过渡的一年。宏观经济作为企业运行的大环境,宏观经济的变化必然对企业的现金持有行为有重大影响。在这个新的经济态势下,通过研究经济周期与企业现金持有及其动态调整,为公司科学制定并合理实施现金持有政策,加强企业的经营管理,把握经济活动的主动权都具有积极的现实意义。

二、文献回顾与研究假设

上世纪九十年代末,针对公司现金持有行为的研究得到了理论与实务界的广泛关注。西方学者主要从权衡理论、优序融资、委托代理、融资约束、公司治理结构以及银企关系等方面展开研究,并且取得了丰硕的研究成果。伯南科和格特勒认为,投资水平依赖于企业的资产负债表状况,较高的现金流量和资产净值对于投资有直接或间接的正面影响,直接的影响是因为它增加了内部融资的来源,间接的影响是因为它提供了更多的抵押品而减少外部融资成本。当企业遭受到经济中的正向冲击或负向冲击,其净值随之升高或降低时,经由信贷市场的作用会将这种冲击对经济的影响放大,这种效应称为金融加速器效应。Bernanke et al.(1996)指出经济周期波动中的金融加速器效应是由金融市场缺陷 ( 投融资双方的信息不对称) 造成的,投资者为保障资金安全,在信息甄别机制下会对负向冲击反应过度,从而产生冲击的乘数效应,即经济运行中的一点小的冲击会导致极大的波动。Baum et al.(2004) 分析了宏观经济不确定性对企业现金持有预防性动机的影响。

经济的周期波动作为企业所处的大环境,必定会对企业的现金持有产生影响。在市场经济条件下,企业家们越来越多地关心经济形势,也就是 “经济大气候”的变化。一个企业生产经营状况的好坏,既受其内部条件的影响,又受其外部宏观经济环境和市场环境的影响。一个企业,无力决定它的外部环境,但可以通过内部条件的改善,来积极适应外部环境的变化,充分利用外部环境,并在一定范围内,改变自己的小环境,以增强自身活力,扩大市场占有率。因此,作为企业家对经济周期波动必须了解、把握,并能制订相应的对策来适应周期的波动,否则将在波动中丧失生机。

已有大量文献基于融资约束理论对经济周期波动与现金持有水平之间的关系进行研究。基于预防性动机,企业为了抵御外部融资约束,现金持有水平与经济周期密切相关。在经济扩张期,企业的外源性融资成本下降,外部融资能力增加,需要保持的现金持有量下降。因此,企业的营运资金占用和投资支出都显著提高,从而推动产出增加,经济进一步繁荣。反之,在经济收缩期,企业外源性融资成本上升,外部融资能力下降,出于预防性动机,企业会提高现金持有水平。因此,将有部分资金退出生产,导致产出下降,经济进一步衰退。从本质上说,持有高额的现金储备可以被视为企业经理人购买的一项期权,在经济衰退期下执行这一权利,能够换得企业的长远发展(Baum等,2006)。对此,罗琦和张克中(2007)认为,当企业能够预期到经济不确定性导致的现金短缺风险时,基于预防性动机,往往会通过减少当期投资和增加当期现金储备来提高跨期投资选择权的价值。在经济波动中,经济收缩时企业的外部融资能力下降,面临的融资约束程度提高,导致具有更高的缓冲需求,所有这些因素促使企业提高现金持有水平。基于此,本文提出假设1:

假设1:相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有水平更高。

近些年以来,随着计量经济学实证方法在处理动态面板数据方面的研究不断深入,研究现金持有问题的实证方法已经逐渐由静态走向动态。已有研究发现,企业的最优现金持有水平并不是一个固定的现金持有比例,而是一个不断变化的现金持有比例范围,企业基于内外部条件的变化不断地进行着现金持有的动态调整。Opler et al.(1999)等最早提出了企业存在最优现金持有水平及调整行为的观点,开启了研究公司现金持有动态调整的先河,他们发现,企业的现金持有水平围绕某一目标值呈现波动式调整,并最终向该目标值进行调整。Ozkan et al.(2002)是最早利用动态调整模型和面板模型方法研究现金持有问题的探索者。他们通过建立部分现金持有动态调整模型,并以1984-1999年英国公司为样本研究发现,英国公司存在最优现金持有水平,且由于调整成本的存在,企业只能对现金持有进行“部分性”调整。

在 MM理论定义的完美资本市场中,由于不存在调整成本,公司的现金持有量可以迅速调整至目标水平。与之形成鲜明对比的另一个极端例子是,当现金持有调整面临无限大的成本时,公司则不存在向目标水平进行调整的动机。在公司的实际经营过程中,现金持有水平往往会偏离目标值,出现持有不足或持有过度的情形。在不同的偏离状态下,现金持有的调整方式存在很大的差异。例如,当公司过度持有现金时,可以通过投资支出(包括兼并收购) 增加现金股利。提高经理薪酬,以及增加研发支出和广告支出等方式来降低现金持有水平; 当现金持有不足时,一方面可以通过出售部分非核心资产或发行股票(如增发或配股) 的方式开源,另一方面也可以以降低现金股利、减少经理人薪酬,或缩减研发和广告支出等方式来节流。当然,在调整过程中这可以采用上述方式的组合。然而,上述两种情况下的调整成本是不同的,相对而言,降低现金持有面临的成本更低一些,而增加现金持有的成本则较高,因此公司降低现金持有的调整速度更快。基于此,本文提出假设2:

假设:2:相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有调整速度较慢。

三、研究设计

(一)样本选取和数据来源

本文选取2003-2013年沪深A股上市公司为样本,并进行了如下处理:一是剔除金融类行业的上市公司;二是剔除ST公司;三是剔除含B股或H股的样本,因为这些公司面临不同的监管环境,从而对其现金持有政策产生影响;四是剔除资不抵债的上市公司;五是剔除部分数据缺失的公司;六是剔除2003-2013年间当年上市的公司,因为IPO对企业的现金持有水平有较大的影响。经过处理后,最终得到 2202上市公司总计13691家公司10年观察样本值。在实证分析之前,针对模型的主要变量,对小于1%和大于99%的分位数均做了缩尾处理,目的在于克服样本离群值的影响。财务数据来源于深圳国泰安 ( GTA) 经济金融研究数据库 (CSMAR数据库),宏观经济数据来自于《国家统计局》。

(二)回归模型

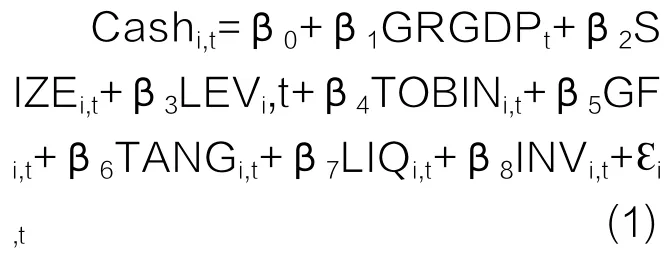

为了检验经济周期波动因素对上市公司现金持有量水平的影响,本文在借鉴OPSW(1999)模型的基础上,建立了如下回归模型(1),其中GRGDPt为第t期的宏观经济变量。

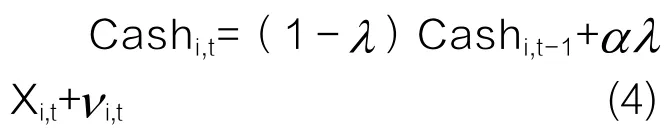

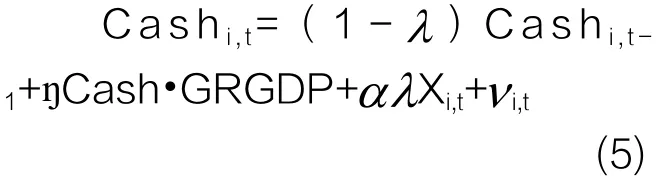

公司现金持有是一个动态调整的过程,不同时点上的公司最佳现金持有量具有动态变化的特征,因此,仅以现金持有量的高低来判断现金持有的行为是否合理并不稳健。考虑到上述因素,本文参考Garcia et al.(2009)、连玉君等(2010)的研究方法,采用如下(2)模型估计目标现金的持有水平,(3)部分调整模型来反映公司实际现金持有量的调整速度,从而有助于更好地验证不同环境下现金持有行为的合理性。

其中Cashi,t*表示公司i在第t年的目标现金持有水平,即最佳现金持有水平。向量组Xi,t为实证研究中一般会控制现金持有的影响因素,包括公司规模(Size)、资本结构(Lev)、成长机会(Tobin)、现金流量(Gf)、资产结构(Tang)、流动性(Liq)、投资支出(Inv)等变量。Cashi,t与Cashi,t-1之差为本期的实际调整量。调整系数可解释为企业向目标水平调整的速度,其值介于0到1之间。如果=0,表明调整成本大于调整的收益,公司不会进行任何的调整;当0<<1,则说明在存在调整成本的情况下,公司只进行了部分调整;如果=1,则意味着企业调整成本为零,企业可以在一个期间内完成全部调整,即公司i在第t年的现金持有量正好是企业的最佳现金持有水平上。将(2)代入(3),等到如下基础模型(4)。

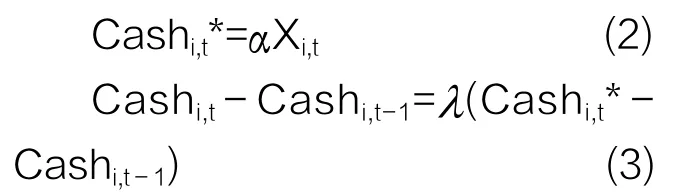

表1 变量定义及计量

表2 主要变量的描述性统计(总样本)

图1 2003-2013年样本公司的现金持有

为了考察经济周期波动对现金持有调整速度的影响,在( 4) 式右边加入当期经济增长率(GRGDP)和滞后一期现金持有量Cashi,t-1的交互项得到扩展的部分调整模型(5)。此时,公司现金持有调整系数是用1减变量Cashi,t-1的回归系数。因此,调整系数。

在(5) 式的所有待估系数中,根据公式可得公司的现金持有量受到变量Cashi,t-1的系数(1-) 与交乘项的系数ŋ的影响。而本文的研究目的,是重点关注交乘项的系数ŋ,原假设为ŋ=0,即现金持有调整是一个固定值,公司现金持有的调整不受经济周期波动的影响。由于GRGDP一般情况下为正,如果ŋ的符号为正,则说明现金持有调整速度会随经济增长的提高而降低,反之则会随经济增长的降低而提高。

上述模型是一个典型的动态面板模型。内生性问题使得OLS和固定效应估计都是有偏的,存在动态面板偏差,比较好的解决方法就是使用系统据估计(System GMM)。为此,本文采用Arellano和Bond(1995)提出的广义系统矩估计法进行估计,以克服个体异质性与内生性问题。因为系统估计量能够比较充分地运用整个样本信息,所以有利于更加有效地降低小样本导致的偏误。

(三)变量定义

本文将重点分析宏观经济因素对公司现金持有率的影响,被解释变量为现金持有比率(Cash),解释变量为国内生产总值年增长率 ( GRGDP)。同时,采用Dittmar&Mahrt-Smith(2007) 回归模型中使用的各项公司特征变量作为控制变量,如公司规模(Size)、资本结构(Lev)、成长机会(Tobin)、现金流量(Gf)、资产结构(Tang)、流动性(Liq)、投资支出(Inv)。主要变量定义见表1。

四、实证研究结果

(一)变量的描述性统计

表2列示了对总样本各主要变量的描述性统计结果,图1列示了样本公司现金持有水平均值与国内生产总值增长率的变动趋势。与连玉君等( 2010)的实证分析进行比较,可发现本文的实证数据特征与其非常接近。连玉君等的研究样本是1999年至2006年的上市公司,该样本的现金持有平均值为13.7%,本文的现金持有平均值为16.8%,说明近年来公司的现金持有水平略有提高,这与国外的情况很相似。

平均来说,样本公司的现金持有量占期初总资产比率为16.8%,而且不同公司的现金持有水平差异较大,现金持有水平最小的公司其现金持有量仅占总资产的0.7%,而现金持有水平最大的公司其现金持有量占总资产的比率高达60.8%。国内生产总值增长率(GRGDP)均值为9.5%,最大值为11.9%(2007年),说明2007年达到本轮经济周期的波峰位置,但受随后受到2008年国际金融危机冲击和国内调整的影响,经济增速开始减缓,公司的现金持有水平显著提高。在2005-2006年,我们可以看到,现金持有水平也有所提升,这也许可以归功于2005年4月启动的股权分置改革。同时,由表3可以大致看出,当国内生产总值增长率(GRGDP)持续增长时,公司现金持有水平均值相对减少,反之亦然。由此初步验证了本文提出的研究假设1,即相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有水平更高。

(二)相关性分析

表3报告了主要变量的相关性分析结果。从表3可以看出,无论是Spearman还是Pearson相关系数,国内生产总值增长率(GRGDP)与公司现金持有(Cash)均显著负相关,这表明当国内生产总值增长率增长较快时,公司现金持有水平有所降低,反之亦然。

(三)回归结果及其分析

本部分从静态和动态两个角度,对经济周期对公司现金持有及其动态调整速度的影响进行实证检验,然后,分别从静态与动态角度进一步地将研究样本以企业性质分组,分别考察在不同企业性质下,经济周期对现金持有水平的影响。

1.经济周期与公司现金持有的静态回归结果

表3 主要变量的相关性分析

表4 经济周期与公司现金持有的回归结果

表5 经济周期与公司现金持有动态调整的回归结果

表4列示了静态角度下经济周期与现金持有水平的回归结果,并且为了进一步考察二者之间的相关关系在不同性质的企业中是否有所不同,本文进一步将全部样本按照企业性质分为国有企业与非国有企业,重新进行相同的回归分析。从表4可以看出,所有回归检验的F统计量及其相伴概率(p=0.000)都非常显著。同时通过对解释变量进行Spearman与Pearson相关系数进行检验,发现各相关系数都在0.5以下,可以认为解释变量之间不存在明显的多重共线性问题。上述结果表明,模型(1)对各变量的线性拟合是显著有效的,并且无论是国有企业还是非国有企业,国内生产总值增长率(GRGDP)与公司现金持有(Cash)均显著负相关。

从表中估计结果来看,总体样本公司的国内生产总值增长率(GRGDP)的系数为-0.307,并且在1%的水平上显著,表明经济处于扩张期时,公司现金持有水平越低。上述分析验证了假设1提出的相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有水平更高,同时我们可以进一步发现,非国有上市公司现金持有水平(Cash)与国内生产总值增长率(GRGDP)之间关系较国有上市公司更为显著。

2.经济周期与公司现金持有的动态回归结果

对于动态面板模型而言,基于OLS的估计量上偏于Casht-1系数的真实值; 基于固定效应的估计量则下偏于Casht-1系数的真实值(Roodman,2009)。因此,基于上述两个估计量可以确定Casht-1系数真实值的大致区间。为此,分别采用OLS和FE方法估计模型(5) ,发现系统GMM方法估计出的 Casht-1系数都介于OLS和FE估计量之间。

表5呈现了相关模型的回归结果。可以根据前文推导出的公式数来计算现金持有的调整速度。对于总样本来说,调整速度=1-(0.734-2.171XGRGDP)=0.266+2.171XGRGDP;对于国有公司来说,调整速度=1-(0.819-2.598XGRGDP)=0.181+2.598XGRGDP;对于非国有公司来说,调整速度=1-(0.489-2.393XGRGDP)=0.511+2.393XGRGDP。根据上式可以发现,无论是国有还是非国有公司,当处于经济周期波动的扩张阶段,上市公司在经济周期波动现金持有调整速度较快;当处于经济周期波动的收缩阶段,上市公司在经济周期波动现金持有调整速度较慢。从而验证了前文的理论判断。

运用模型(5) 计算企业的现金持有调整速度,优点在于可以直观计算出调整的半周期。以2013年为例,当年的GRGDP为7.7%,根据,可以计算得出当年总样本公司的调整速度为0.167,对应的调整半周期(调整半周期=ln2/调整速度)为4.150年。其经济意义是,公司在2013 年要调整到目标现金持有水平必须要8.300年。同理,非国有公司的调整速度为0.381,对应的调整半周期为1.819;国有公司的调整速度为0.695,对应的调整半周期为0.997;比较二者可以发现: 不仅非国有公司的调整周期要长些,而且调整速度的边际效应存在显著差异国有公司现金持有调整速度受经济周期波动的影响更大,说明其现金持有水平的调整能力更强。可能的原因在于: 一是基于融资约束的外部环境,非国有公司的现金持有即使在经济繁荣期也不会过多低于目标水平,而是将保持在一个合理的区间。因此现金持有向目标水平调整的动机不是很强,表现为调整速度对外部因素不敏感。连玉君等(2010)也发现,调整成本的存在使得公司倾向于维持一个目标调整区间,并且在此区间内调整速度较慢。二是对于国有控股公司而言,因为其面对更多更丰富的融资渠道,所以能更充分地权衡各种融资方式的相对净收益。国有公司对于现金持有的调整成本更为敏感,表现为调整速度对外部冲击敏感。

(四)稳健性检验

为了确保研究结论的可靠性,本文还进行了如下稳健性检验:(1)对现金持有水平(Cash)的衡量,用“现金及现金等价物/总资产”来替代。(2)考虑到行业差异可能对本文的结论产生影响,把样本限定为制造业公司重新进行回归。上述结果与前文的研究结论无实质性差异。

五、研究结论

本文通过对2202家上市公司13691个样本数据的实证研究,检验了2003-2013年间宏观经济因素对公司现金持有行为的影响。通过实证检验分析,本文得出如下结论: (1) 相对于经济扩张时期,公司在经济收缩时期将面临较差的外部融资环境,如融资约束程度较高,融资成本上升等,为应对宏观冲击的不利影响,公司会具有较高的现金持有水平,并且民营上市公司的外部融资环境较为严峻,除外部融资约束程度较高外,还可能面临因国有银行借贷导致的融资难问题,因而,民营上市公司较国有上市公司具有较高的现金持有水平 。(2) 实证证据表明,相对于经济周期波动的扩张阶段,上市公司在经济周期波动的收缩阶段的现金持有调整速度较慢。

然而,经济周期波动对企业现金持有水平的影响因素众多,其传导途径及运作机理纷繁复杂,本研究不可能全面予以分析,相关结论还有待进一步的经验证据确认。未来对于宏观经济周期波动影响上市企业投融资行为的深入探讨更加值得我们期待。

作者单位:新疆石河子大学

主要参考文献

1.江龙,刘笑松.经济周期波动与上市公司现金持有行为研究.会计研究.2011(09)

2.连玉君,彭方平,苏治.融资约束与流动性管理行为.金融研究.2010(10)

3.刘树成.新中国经济增长60年曲线的回顾与展望——兼论新一轮经济周期.经济学动态.2009(10)

4.刘博研,韩立岩.公司治理、不确定性与流动性管理.世界经济.2010(02)

5.罗琦,张克中.经济周期波动与企业现金持有行为关联性探析.财贸经济.2007(10)

6.彭桃英,周伟.中国上市公司高额现金持有动因研究——代理理论抑或权衡理论.会计研究.2006(05)7.曲天野.我国中小企业融资约束及其对策分析.财经界(学术版).2011(07)

8.饶华春.中国金融发展与企业融资约束的缓解——基于系统广义矩估计的动态面板数据分析.金融研究.2009(09)

9.王春峰,周敏,房振明.基于流动性偏好的上市公司现金持有行为研究.管理学报.2010(03)

10.杨兴全,孙杰.公司治理机制对公司现金持有量的影响——来自我国上市公司的经验证据.商业经济与管理.2006(10)

11.杨兴全,孙杰.企业现金持有量影响因素的实证研究——来自我国上市公司的经验证据.南开管理评论.2007(06)

12.杨兴全,张照南.制度背景、股权性质与公司持有现金价值.经济研究.2008(12)

13.杨兴全,吴昊旻.货币政策、信贷歧视与公司现金持有竞争效应.财经研究.2014(02)

14.于蔚,金祥荣,钱彦敏.宏观冲击、融资约束与公司资本结构动态调整.世界经济.2012(03)

15.章晓霞,吴冲锋.融资约束影响我国上市公司的现金持有政策吗——来自现金-现金流敏感度的分析.管理评论.2006(10)

16.周宏,吴桂珍,李继陶.融资约束对中国上市公司投资行为影响的实证研究.财经科学.2012(05)17.Almeida H,Campello M,Weisbach M S.The Cash Flow Sensitivity of Cash. Journal of Finance, The . 2004

18.Aydin Ozkan,Neslihan Ozkan.Corporate cash holdings: An empirical investigation of UK companies[J]. Journal of Banking and Finance 2003 (9)

19.Christopher F. Baum,Mustafa Caglayan,Neslihan Ozkan,Oleksandr Talavera.The impact of macroeconomic uncertainty on non-financial firms’ demand for liquidity[J]. Review of Financial Economics . 2006 (4)

20.Dittmar A, Mahrt-Smith,J.Corporate Governance and the Value of Cash Holdings. The Journal of Finance . 2007

21.Faulkender M,Wang,R.Corporate Financial Policy and the Value of cash. The Journal of Finance . 2006

22.Jensen,M.Agency Costs of Free Cash Flow,Corporate Fi-nance,and Takeovers. The American Economist . 1986

23.Haushalter D,Klasa S,Maxwell W.F.The Influence of Prod-uct Market Dynamics on a Firm‘s Cash Holdings and Hedging Behavior. The Journal of Finance . 2007

24.Heitor Almeida,Murillo Campello,Michael S. Weisbach.Corporate financial and investment policies when future financing is not frictionless[J]. Journal of Corporate Finance . 2009 (3)

25.Kyojik (Roy) Song,Youngjoo Lee.Long-Term Effects of a Financial Crisis: Evidence from Cash Holdings of East Asian Firms[J]. Journal of Financial and Quantitative Analysis . 2012 (3)

26.Pinkowitz, L, Williamson, R.Bank Power and Cash Holdings:Evidence from Japan. Review of Finance . 2001

27.Ozkan A,Ozkan N.Corporate cash holdings: An empirical investigation of UK companies. Journal of Banking and Finance . 2004

——《资本主义经济危机与经济周期:历史与理论》评介