浅析船舶制造企业融资问题与对策

冯涛

【摘要】本文在分析探讨船舶制造企业融资问题的重要性基础上,根据船舶制造企业的特点,围绕船舶制造企业建造与生产周期,分析不同生产周期阶段,船舶企业融资的主要形式和存在的问题,并针对性的提出了相应的应对措施。

【关键词】船舶制造企业 生产周期 融资

一、引言

远洋运输业因其便利性、低成本等优势,目前已经成为国际贸易运输中使用最广泛的运输方式,承担着全世界90%贸易运输量。中国做外海洋大国,近年来远洋运输业发展更是跻身世界前列。随之带动中国造船业在世界造船市场占据了举足轻重的地位。

以英国造船、海运分析机构克拉克森2016年5月统计,今年1~4月份,全世界造船市场114艘新船订单,有59艘被中国造船舶企业业拿走。根据修正总吨(CGT,考虑船舶建造难度的度量单位)计算,中国造船舶企业业的市场占有率更是达到了49.3%。可以说占据了世界造船市场的半壁江山也不为过。

造船行业在一国总体经济体系当中所占地位也非常重要,据统计,在国民经济116个产业部门中,船舶工业与其中的97个产业有直接联系,关联面达84%,其中尤以机械、冶金、电子等行业最为密切。每建造一万载重吨船舶可以解决船舶及其上游产业3000个就业岗位。我国选择船舶产业作为调整振兴的十大产业之一,对当前应对危机、扩大内需、刺激经济发展将起到积极作用。

船舶制造行业周期受航运业影响,但一般波动周期会延迟1~2年。因此自从2008年世界经济危机以来,造船业在2009~2010年期间逐步受到订单、银行融资的影响。这种趋势维持到2015年以后,情况更是恶化到极点。截至2015年底,中国规模以上船舶工业企业(包括修造船厂、配套企业)的数量为1452家,相比2010年底的2141家,下降了32%。同时,全球造船完工量也从2010年的1.52亿载重吨,下降到2015年的9662万载重吨,同比下降36%(以上数据来源船舶工业协会数据)。总结这期间的船市特点,可以用“接单难、交船难、融资难”予以概括。

二、船舶企业融资现状与存在的问题

船舶制造企业属于重资金投入型企业,国内规模较大的船厂,其固定资产投资规模均在几十亿。并且,船舶订单生产周期都较长,按不同船型划分一般在10~18个月之间,所以保证船厂的资金链安全至关重要。

(一)船厂建设期与运营期资金筹措方式

在建设期,船厂的资金支出主要是固定资产建设,船厂的资金来源主要依靠股东投入、银行贷款、船舶预收款这三个途径。

1.根据国家有关规定。船厂股东资本金投入占总投资比重不得低于40%。并且资本金是否足额到位,也是从银行取得固定资产贷款的一项前提条件。

2.这一时期的银行贷款主要是固定资产长期贷款。贷款周期一般在5~8年。在申请贷款时,银行一般会审核船厂的各项审批文件、可行性研究报告、资本金到位情况之后进行放款。

3.船舶预收款是根据造船合同收取的预付款。在2005~2008年这段世界航运业高峰期内,很多造船合同首期预付款比例高达20%。很多船厂仅仅依靠合同预收款,就可以收到几十亿的资金。

在船厂运营期,船厂资金支出主要是生产流动资金,这时期船厂的资金来源包括生产经营现金流入、银行融资流入两部分。银行融资方面一般还是以银行流动资金贷款为主,辅以信用证押汇、船舶合同抵押贷款等其他贸易融资形式。

(二)经营过程中面临的资金缺口不断扩大

目前国际通用的造船合同分为5个节点,分别是合同签订、钢板加工开始、分段进坞合拢、船舶下水、交船。在2008年前船市较好时,这5个节点,每个节点可以收到船价20%的进度款,交船前共计可收到80%的船款。对于造船舶企业业而言,80%~90%的成本在下水之前完成,因此上述5个节点的收款方式可以满足造船舶企业业的生产资金需求。

但自从2008年世界经济危机以来,造船舶企业业经营形式急转直下。和造船高峰期相比,不仅船价缩水比例高代30%~50%,船东付款比例也从交船前预付船价的80%,降低到目前的30%~40%,由此产生了至少40%船价的资金缺口,造船舶企业业只能进行垫资生产。在最困难时期,各家船舶企业即使降低船价、调低预付款比例也要进行接单,因为不接单就面临资金链断裂、船厂停工的风险。而垫资生产,尤其是面对造价数千万美金的造船合同,对船舶企业来说无异于饮鸩止渴。以目前30万吨VLCC为例,市场造价在8500万美金左右,国内先进船厂从钢板加工开始到交船,周期一般在12到14个月之间。因此从开工之日起,船舶企业就要在未来一年内,至少垫资3400万美金进行生产。

以上还是在船东按期付款的前提下进行的分析,而在目前船舶市场当中,船东具有强势话语权,而且受航运业低迷拖累,船东运营船舶时也纷纷陷入亏损的泥潭。因此,船东会借故拖延付款、或者提出降低船价等要求。如果遇到这种情况,船舶企业面临的流动资金缺口还会扩大。

(三)银行融资遭遇困难

然而,在2008年世界经济危机之后,受航运业低迷影响,船舶制造业被国家归类为“产能过剩”行业,并且根据2009年2月国务院审议通过的《船舶工业调整振兴规划》,明确提出暂停现有船舶生产企业新上船坞、船台扩建项目。根据这一规定,国内各家银行都停止对船厂发放固定资产贷款。

受上述政策限制,新建船厂无论是国家政策、银行融资层面已无可能。同样的,这种限制也扩展影响到现有船舶企业当中。对于运营期船舶企业而言,受船东付款拖延、合同船价缩水影响下,经营资金缺口已不断扩大,在这种形势下正迅速消耗船舶企业自身积累的资金。而此时银行对于造船业也限制融资后,对于资金困难的船舶企业无异雪上加霜。

在运营期的船舶企业从银行的授信融资主要依赖于流动资金贷款、以及保函和信用证等贸易融资项目。目前,国内多家银行对造船行业贷款实行限额管理,而且很多项目的审批权都上收到总行层面。前几年船市高峰期,各家船舶企业都是银行贷款的优良客户,而现在见到上门寻求融资的船舶企业,银行却是唯恐避之不及或是谈判起来闪烁其词。

流动贷款收紧后,船舶企业无法取得资金直接弥补运营资金缺口。银行保函的限制更是从根本上影响到船舶企业的生存。银行还款保函,是为了保证船东利益,确保船舶企业因无法按期交船而需要退还船东预付款,银行在合同生效时向船东开出的保证函,这也是造船合同生效的前提条件。如今银行除了收紧保函额度,还向船舶企业提出配比存款、贷款等其他要求。

三、改善船舶企业融资困难的对策措施

(一)建立完善可行的融资模式

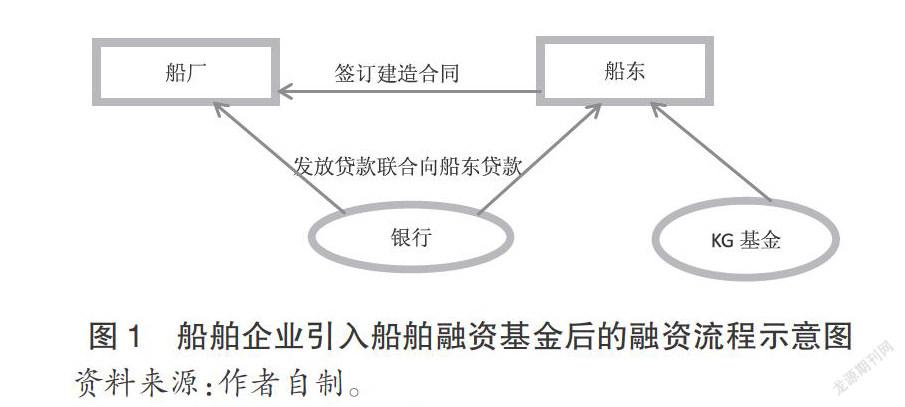

参考欧洲成熟的船舶融资模式,面向船东提供更为便利的融资贷款,以提高船东在船价较低时期的下单积极性。其实相比高峰期缩水40%以上的船价,目前很多船东已经有了抄底的兴趣,只是苦于手中资金有限。如果此时银行业可以看准时机,可以和船东、船舶企业三方进行合作,并引入第三方船舶融资基金以最大限度降低船东的付款压力。

即要求船东以船舶合同为抵押向银行申请抵押贷款,银行根据船东、船舶企业资质进行评估后,向船东发放相当于合同价格60%~80%部分的贷款,并只在建造节点完成时代替船东支付给船厂。船东获得贷款低于合同价格的部分,由KG基金这样的第三方投资人提供,这样船东实际投入的资金很少,甚至为零投入。而银行与基金可以靠船东今后的实际运营收回贷款。同样的,贷款银行对于该船东该笔建造合同的付款已给予落实,进一步还可以对船舶企业以该合同为标的发放流动资金贷款。

通过以上业务模式,银行取得两笔贷款收益,并且起到了推动船舶建造的推手作用。以下为该模式的流程示意图:

(二)银行内部考核机制改变

现在多家商业银行从总行层面实施利润优先的考核机制,作为公司制企业,这种追求利益最大化的考核无可厚非。但另一方面,银行还担负着保证社会金融秩序稳定,促进国民经济发展等更重要的职责。而目前这种以利润优先的考核方式,势必对下属分行开展业务时造成某种影响。

各分行在发放贷款时,受考核影响,势必优先考虑可以获取更高收益的项目。众所周知我国商业银行目前贷款利率早已处于国际较高水平,以1~3年期这种船舶企业非常适用的中短期流动资金贷款为例,目前的贷款利率为4.75%。而银行在此基础上仍继续上浮10%~20%,上浮后最高可达5.7%。即使如此,对于资金紧张的一些企业而言,仍然是供不应求。很多各省级分行,全年的贷款额度在上半年就已用完,造成下半年无款可放。并且在选择放款客户时,各下级分行也是选取可以接受更高贷款利率的客户,而降低了对客户其他方面的考量。这也会增加银行面临的坏账风险。

(三)船舶企业自身挖掘做好内功

在目前外部融资环境困难的大环境下,其实从船舶企业自身管理方面还是有文章可做的。

首先要制定详细可行的资金计划。根据公司的制造生产线表,提前做好资金计划,并按照月度滚动跟踪。因为造船合同从签订到交船一般历时在2年以上,因此要根据手中订单做好1~2年的资金计划。根据资金收支节点,在出现资金缺口的时期做好提前筹资准备。

这里有一点要注意,最好以2个月的原材料支付金额为资金最低水平,要将每个月的资金余额保持在最低水平线之上。其实很好理解,因为银行贷款目前都是实贷实付,不会一笔钱直接打给企业用于发工资、还贷款等使用,所以最好保留一部分自有资金以备不时之需。

船舶企业除了流动资金贷款形式之外可以尝试多种银行融资项目,并做好不同期限的资金融资搭配。例如可以采取信用证押汇等贸易融资取得3~6个月期限的短期资金,也可以采取造船合同抵押方式获得1~2年的中短期流动资金。同传统的流动资金贷款相比,这些贸易融资项目除了需支付利息成本之外,还会使融资企业产生部分交易环节的手续费、保险费等额外成本。

(四)做好融资币种搭配

由于造船合同多以美元计价,船舶企业会收到大笔的美元船款,所以在进行贷款融资时,美元贷款融资是非常普遍使用的。但实际工作中,也要注意根据人民币兑美元汇率的波动做好外币贷款比重的调整。具体措施是,在人民币兑美元汇率升值阶段,一般也会伴随着人民币加息。在此阶段可以增加美元贷款比例,一方面享受美元贷款低利率优势节约利息成本,又可以享受美元负债贬值而带来的汇兑收益。同样的,在人民币兑美元汇率贬值阶段,一般会伴随着人民币降息和美元加息。就以2015年到2016年上半年为例,如果美元融资与人民币贷款利息差大于人民币贬值幅度,则可以继续保持美元贷款份额,否则可以逐步替换成人民币贷款。

参考文献

[1]蔡宇宸.船舶产业基金—船舶融资方式的创新[J].中国造船,2011年04期.

[2]陈胜.船舶融资:中国银行业的机遇与挑战[J].中国远洋航务,2012年12期.

[3]邓露.我国船舶业融资渠道现状及国际模式借鉴研究[J].现代商贸工业,2011年01期.

[4]蔡莉妍、徐良坤.国际船舶融资面临的金融风险及对策[J].世界海运,2010年01期.

[5]吴君民,张金花.后金融危机我国船舶制造企业融资问题探讨[J].会计之友,2011年08期.

[6]毛明来,刘勇.中国船舶工业SWOT分析及金融支持策略研究[J].金融理论与实践,2013年02期.