“信用违约互换”裸卖空的风险与管制

王 倩,吴承礼

(吉林大学经济学院,吉林 长春 130012)

“信用违约互换”裸卖空的风险与管制

王 倩,吴承礼

(吉林大学经济学院,吉林长春 130012)

金融衍生工具的祼交易会增加市场的流动性风险、信用风险、系统性风险,甚至引发危机。实证研究表明,“信用违约互换(CDS)”祼卖空交易使希腊主权债务危机具有预期自致的特性。无论是主权债务危机中欧盟严禁信用违约互换祼卖空,还是中国股灾中对股指期货祼交易的全面禁止,都是“亡羊补牢”式的必要措施。要消除危机中的负反馈效应,应抑制投机,阻断危机自强化机制。中国应摒弃“市场原教旨主义”,借鉴欧盟经验,谨慎对待金融衍生工具的创新,抑制投机行为,严禁祼卖空交易;同时应警惕对城投债的“无风险套利”。

“信用违约互换(CDS)”;裸卖空;金融衍生工具;金融危机

一、引言

发生于1995年的巴林银行倒闭案使得人们开始关注金融衍生工具的破坏作用。美国次贷危机与欧洲主权债务危机中,各类基于金融衍生工具的投机性交易也使得人们将金融衍生工具视为危机爆发及蔓延的诱因。由此,欧美对金融衍生工具的监管随之强化,甚至明确禁止一些金融衍生工具的投机行为。早在2010年5月18日,德国财政部就禁止裸卖空欧元计价公债、“信用违约互换”以及德国10大金融机构股。2011年11月15日,欧洲议会通过禁止“信用违约互换裸交易”的法案。然而,国内学者或者认为欧盟禁止“信用违约互换”祼交易是不合理的[1],或者认为其仅是个权宜之策[2]。无独有偶,2015年夏,为防范股灾演化为系统性金融危机,我国对股指期货交易采取了“壮士断腕”式的管制,不仅全面禁止了祼卖空,甚至对持仓数量也进行了严格的管制。但是,“市场原教旨主义”的信奉者一方面认为严格管制影响了市场的自由秩序,指出非市场化的管制是不合理的;另一方面却又质疑管制的有效性。那么,应该如何看待金融衍生工具在金融危机中的作用?对金融衍生工具的严格管制是否有必要?对这些问题的思考不仅事关未来我国金融衍生工具的发展和监管政策,更决定着我国能否在金融创新与防范金融危机间实现平衡发展。

随着中国经济下行与金融市场的开放,防范系统性与区域性金融危机,保障金融体系的稳定发展,不仅成为中国政府的重要目标,而且已成为我国“十三五”期间的重要任务。眼下中国房地产去库存压力较大,“土地财政”难以为继,而经济新常态下地方财政收入增速放缓,金融危机期间我国政府加杠杆导致的地方政府债务累积已成为引发危机的潜在风险源。所以,辨析金融衍生工具诱发金融危机的机理,并提出科学的监管对策,应该成为防范中国爆发系统性金融危机的重点举措之一。而欧洲主权债务危机期间对祼卖空的严格管制为我们提供了很好的研究范例。我们从“信用违约互换”交易诱发欧洲主权债务危机的视角研究投机行为在金融危机的作用,进而证实欧洲加强祼卖空监管的必要性,不仅有助于防范我国爆发区域性的预期自致型债务危机,更可以为我国金融衍生品的监管,特别是针对祼卖空的监管提供理论与数据支持。

二、“信用违约互换”交易的含义及其风险

自1998年国际掉期与衍生工具协会(International Swaps and Derivatives Association)创立“信用违约互换”(Credit Default Swap,以下简称CDS)以来,CDS交易飞速发展。CDS交易是一种期权类衍生产品。在CDS交易中,合约的卖方为买方规避信用违约风险提供选择权,买方为获得选择权需要向卖方支付期权费。期权费即为CDS合约的价格,通常以基点的方式给出。一旦出现信用违约,合约卖方要么从买方按面值买入标的资产,要么支付违约标的价值缩水的差额,从而保障合约买方持有标的资产的价值稳定。CDS交易的风险转移功能在推动债券市场繁荣的同时,也便利了投机者利用CDS祼交易进行投机。CDS祼交易即CDS祼卖空是类比证券市场祼卖空而形成的业内术语,二者都是对某种投资标的的看空行为。证券祼卖空交易是指投资者在无法介入证券的情况下卖出该证券,而CDS祼卖空是指投资者在不拥有标的资产(债券或贷款)时,买入相关标的资产的CDS合约。因此,欧盟禁止CDS祼交易法案的实施就意味着投资者无法在不拥有希腊国债的情况下买卖CDS。

在理论上,CDS祼交易有加大金融市场风险的负面效应。首先,可能引发系统性风险。CDS交易只能转移而无法消除信用风险,风险的受让方成为新的关注点。CDS祼交易中,交易者并未持有标的资产,却通过买入CDS合约进行投机,此时,CDS合约的总价值就会超过合约标的资产的总值。当CDS合约不是用于为标的资产套期保值而成为投机套利的工具时,CDS合约就产生了杠杆作用。CDS合约价值的波动会导致风险的连动与蔓延,若参与CDS合约交易的某些金融机构破产,就可能引起连锁反应,引发系统性金融风险。其次,可能增加市场的流动性风险和信用风险。CDS交易在主权债务危机中扮演了导火索及加速风险蔓延的角色。虽然学者们一致认为政府财政状况恶化是发生主权债务危机的根源,但希腊财政赤字占GDP的比例远低于同期日本和美国的事实,表明危机中的投机行为是引发和扩大危机的重要因素,当主权债券受到CDS投机的冲击时就会引发预期自致债务危机。一旦政府财政状况恶化时,其债券的风险溢价就会上升,但CDS的祼交易会扩大风险溢价并加大信用风险和流动性风险。大量投机CDS价格上涨的买入交易,会推动CDS价格高涨,形成CDS泡沫交易。而CDS的高价又意味着合约标的资产 (政府债券)的违约风险较高,会影响投资者购买标的资产的意愿,从而使得债券的发行者融资成本进一步提高,财务状况进一步恶化,进而加大了标的资产市场流动性下降及信用等级下降的风险。再次,可能诱发过度投机,增加信用链条的脆弱性。随着CDS产品由传统的保险功能扩展为资产业务功能,CDS裸卖空就成为投机的工具。CDS祼卖空的投资者买入CDS合约的目的并不是为了规避持有标的资产的违约风险,而是通过转手CDS合约从中赚取价差。频繁的CDS合约转手交易降低了CDS合约及其基础标的资产的相关性,也使相关交易者间的信用链接更为复杂。一旦发生违约,产生的连锁反应,反而增加了市场的信用风险。最后,CDS合约的投机交易会引发预期自致性主权债务危机。财政收支出现困境的政府部门受到投机者攻击时,会使财政状况更为恶化,甚至爆发危机。而CDS合约就成为投机者发起攻击的重要工具。一方面投机者大量购入CDS合约,推高CDS价格,以打击投资者对主权债券的信心;另一方面又在主权债券市场大量作空主权债券,以打压主权债券的价格。这种组合投机,会迅速推高主权债券的收益率,从而使相关政府融资难度增加,进一步压低其信用状况,导致相关主权债券的信用评级下降。而信用评级的下降,意味着信用违约概率增大,会进一步推高CDS合约的价差和主权债券收益率。如此,投机者通过组合投机在获得了巨额利润的同时,也就引发了主权债务危机。

学者们针对危机中的投机行为,提出了预期自致债务危机的理论[3]。然而,现有的实证分析并未证实CDS交易是投机的工具,增大了主权债务风险。Scheher(2008)的实证研究表明,CDS价差上升和市场萎缩实际上反映了金融危机逐步深化及市场流动性日益枯竭的状况,其决定因素是流动性风险而非信用风险[4]。Adam和Joao(2008)通过交叉样本的实证分析,发现债权人通过CDS交易规避了债务人的信用违约风险,从而使债权人监督债务人的动力弱化。这使得市场约束弱化,增加了金融监管部门的监管压力且增加了市场风险。但CDS交易同时也提高了市场的完备性,并且降低了企业债务融资成本[5]。然而,国际货币基金组织(IMF)的《金融稳定报告》则认为,CDS交易不会对主权债券市场产生显著的影响[6]。国内对主权债务危机及CDS交易的研究多限于定性分析[7],未能科学刻画CDS在金融危机中的破坏作用,因此有必要对最先爆发危机的希腊进行实证分析,明确主权债务危机的特性,探究投机活动在危机中的作用,从而为中国防范地方债务危机以及加强对金融衍生品祼卖空的监管提供有益的启示。

三、CDS交易催生欧债危机的实证分析

自2010年上半年开始,伴随着希腊政府债券的大规模抛售,希腊国债的CDS价差一路冲高,同时希腊也在债务危机的泥沼中越陷越深。结合CDS交易的特性和主权债务危机爆发的演进过程,我们看到二者时间上是存在紧密联系的。以下将运用协整分析、脉冲响应和方差分解法证实CDS交易在主权债务危机中的催化作用。

(一)主权债券收益率与CDS价差的相互影响

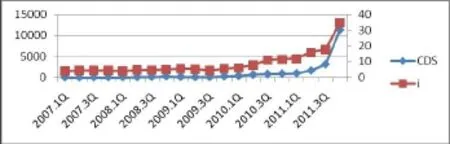

本文选择希腊10年期国债收益率(i)代表希腊主权债务危机的程度。收益率越高,国债违约的风险越大,主权债务危机也越重①。以希腊主权债券CDS价差(CDS)代表CDS交易的活跃程度,采用的是2007年1季度—2011年4季度的季度数据。从希腊主权债务收益率与CDS价差 (图1)趋势图可见,CDS价差与主权债券收益率有高度相关的走势。

图1.希腊主权债券收益率与CDS价差趋势图

尽管在2007—2009年的2年间,美国次贷危机已演化为全球金融危机,但希腊10年期国债收益率(i)总体保持在5%左右,CDS价差也保持平稳。然而,自2009年底希腊主权债务危机爆发及主权信用评级不断被下调后,10年期国债收益率(i)快速提高,特别是在2011年下半年,希腊10年期国债收益率(i)从15%直线上涨至35%。希腊主权债CDS价差同样是一路高歌猛进,从2009年下半年不到200个基点一路飙升到2011年底的11310点。

一方面,希腊主权债务危机日益严重,各种负面新闻层出不穷。同时,欧委会及其他成员国未及时采取有效的办法帮助希腊。欧元区成员国间合作的声明未被付诸实践,甚至一些人开始预言欧元会消失,于是形成了希腊债务注定违约的羊群效应②。当人们普遍预期希望主权债务会发生信用违约时,其风险溢价自然提高,CDS价格也一路上扬。

另一方面,大量的CDS祼交易形成了强势多头,使CDS价格出现了泡沫,甚至希腊主权债券CDS的价格在2011年11月达到了10000个基点。这说明希腊主权债券CDS合约的买方为规避信用违约风险所支付的期权费已经超过了信用违约发生时所能获得的赔偿。这标志着CDS已经从规避信用违约风险的最终使用性商品转变为投机性商品,CDS买方已不再对其规避信用违约风险的功能感兴趣,而只对资产交易中获得的利润感兴趣。于是CDS这种金融衍生品价格已经与其标的资产的价值无关了。CDS合约被持续买入的动力仅源于人们预期其价格还将上涨,这种上涨和其自身内在价值已毫无关系,参与者进行CDS交易是出于其价格还将持续上升的预期。人们在“博傻”③的过程中,吹大了金融衍生品的价格泡沫,但泡沫破灭时也就是危机爆发时。可以说,是针对希腊主权债券的投机行为推高了CDS的价格,而CDS价格的飙升打击了投资者购买希腊主权债券的信心,从而使希腊政府融资的成本上升,财政困境加剧,又进一步强化了希腊主权债券违约的预期,并引发进一步的投机。于是这样的恶性循环,导致了预期自致性债务危机,并增强了危机的破坏性。

(二)主权债券收益率与CDS价差的长期均衡关系

虽然投机行为会催生主权债务危机,但传统理论认为危机爆发的根源在于成员国财政汲取能力弱化以及财政支出非理性扩张的矛盾,宏观经济环境也会通过预期效应和通胀税效应影响危机。因此可采用如下线性模型进行实证分析:

其中,i为10年期国债收益率,CDS代表CDS价差,FD为财政赤字,PPI为生产者物价指数,其他对国债收益率有影响的因素被归入随机误差项中。相关数据为2008年1月至2011年12月间希腊的相关月度数据,来自于ECB和Bloomberg数据库[8]。其中财政赤字指标由希腊每月财政支出与收入差额加上固定常数后均调整为正数,数值越大说明财政赤字越严重。由于我们采用的是时间序列数据,需要在进行平稳性检验的基础上合理选择分析工具。

1.ADF单位根检验

本文对相关变量进行ADF检验以确定其平稳性,并基于变量的折线图来确定是否具有截距项和时间趋势,以最小AIC准则确定最佳滞后期。ADF检验结果如表1所示:

表1.变量单位根(ADF)检验结果

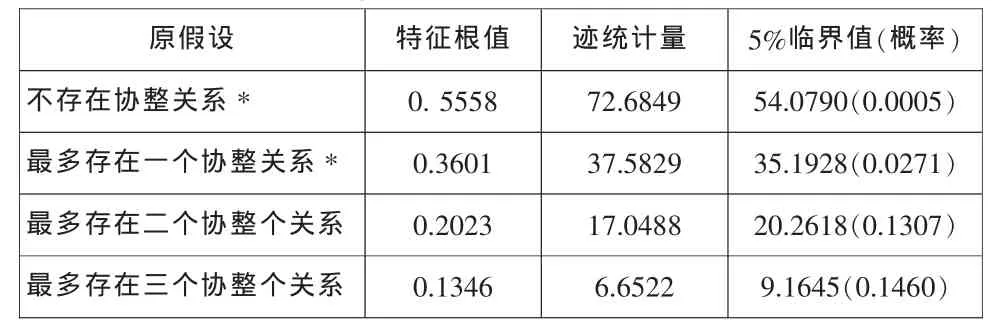

2.Johansen协整检验

表2.Johansen协整检验结果

迹统计量表明,变量间至少存在长期均衡关系。

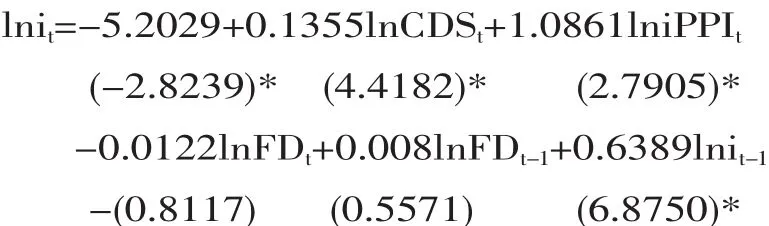

3.CDS价差与国债收益间的长期均衡关系

我们运用E-G两步法刻画相关变量间的长期均衡关系。考虑到财政赤字对主权债务危机的滞后影响、财政赤字数据不存在自相关,以及债券收益率的惯性,基于最小二乘法得到协整向量,并对残差的水平值在无截距无趋势项的条件下进行ADF检验。其检验值为-7.3619,在1%(-2.6162)的水平拒绝存在单位根的原假设。这说明相关变量间的协整关系存在,有如下长期均衡关系:

其中,括号中数字表示各个系数的t统计值,*表示在1%的水平下显著,该实证模型的调整后R2= 0.9760,F统计量为375.76,DW值为2.185,表示模型的拟合程度很强,无自相关。lnCDSt的系数为0.1355,表明在其他条件不变的情况下,CDS价差每变动1%国债收益率就会增长0.1355%。这意味着CDS交易出现投资泡沫时会使主权债务危机恶化,且影响显著。lnPPIt的系数表明生产者价格指数每提高1%,国债收益率会提高1.0861%,且影响显著。这表明,希腊政府在统一欧元及统一金融市场的环境下无法通过通货膨胀减轻债务,相反会因投机者在预期实际收益下降后进一步抛售希腊国债,推高国债收益率,加重主权债务危机。而lnit-1的系数为0.6389表明国债收益率有显著的惯性,主权债务危机有自增强的趋势。实证结果中当期财政赤字的系数为负,而前一期财政赤字的系数为正,则说明减少当期财政赤字非但不能缓解主权债务,反而会因紧缩的财政政策而使危机恶化,但是财政赤字却有加重危机的滞后作用,前一期的财政赤字越高,当期危机的程度越重。这也反映了主权债务危机中,政策的两难,紧缩的财政政策从长远看可减少政府债务有助于缓解危机,但短期的市场压力会加大。然而,值得关注的是,当期与前一期财政赤字对国债收益率的影响均不显著,而CDS价差、PPI和前一期国债收益率的影响均在1%的水平下显著。这在一定程度上印证了希腊主权债务危机具有预期自致的特性,被普遍视为危机根源的财政状况恶化并未产生显著影响,代表或者影响投机活动的价格对危机程度有着显著影响。

4.基于VEC模型的脉冲响应与方差分解

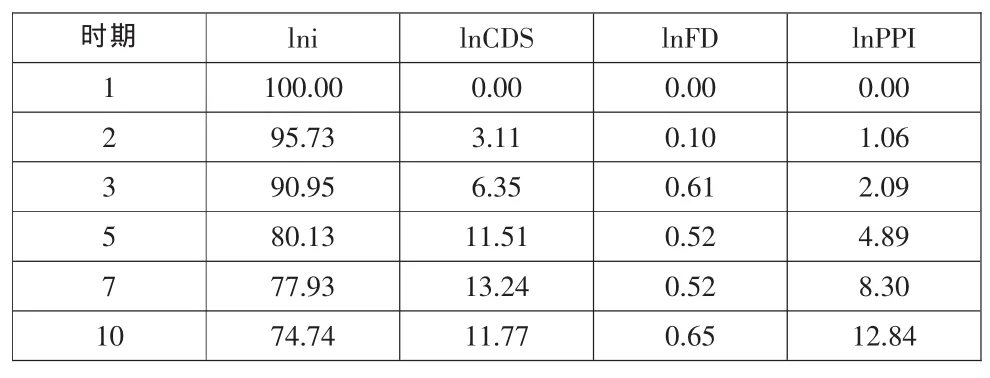

脉冲响应函数可以描绘出随机扰动项的一个标准冲击对内生变量的当前值和未来值的影响,刻画任意变量的新息如何通过模型影响其他变量,并反馈到自身的动态过程。方差分解则可以用相对贡献率描述每个内生变量的波动对VEC模型中的分量的冲击。lni的脉冲响应和方差分解结构如图2和表3所示:

图2 lni的脉冲响应函数

表3.lni的方差分解

可见,lni在受到一个正的冲击之后对于自身的冲击一直有着正的持续性的影响,虽然在第2期有短暂下降,但随着时间推移影响不断扩大。Lni的方差也主要来自于自身。初始变动完全来自于自身变动,虽然此后有衰减,但至第10期贡献率仍高达74.74%。这说明主权债务危机有自我增强的趋势,一旦融资条件恶化,就会深陷债务危机的泥潭,形成危机——融资困境——危机加重的恶性循环。lnCDS在受到一个正的冲击之后对lni有持续性的正向影响,并在第5期达到高点后,正向影响平稳地长期存在,其对lni方差的作用有随时间增加的趋势,但贡献仍小于lni自身,贡献的最大值为13.24%。这说明CDS交易加剧了危机,但作用仍弱于主权债券市场交易自身。lnFD在受到一个正的冲击之后短期内对lni有正向影响,但在第3期后影响为负,而且随着时间推移,其负向冲击越大。其对lni方差的解释力一直很小,最大贡献率仅为0.65%。这说明在危机发生期间,一次财政扩张在短期内会使危机恶化,但从长期来看却有助于降低主权债券的收益率,只是这种作用的效力远小于主权债券市场和主权CDS市场对危机的自增强作用。lnPPI在受到一个正的冲击之后对lni一直有着单调递增的正的持续性影响,虽然初期影响非常小,但随着时间推移影响不断扩大。这说明对实际收益率的追求使得投机者对通货膨胀是敏感的,政府无法通过通胀税效应减轻债务负担,相反通胀会进一步推高国债的名义收益。总之,脉冲响应和方差分解进一步证实金融交易自身是影响主权债务危机的主要因素,财政赤字状况有作用,但贡献微弱。

四、结论与启示

实证分析表明,在长期均衡关系中,CDS价差、前一期的国债收益率和通胀水平是决定主权债券收益率的主要因素。一旦危机爆发,金融市场成为决定危机程度的主要因素,CDS价格的上升推动了10年期国债收益率的上涨,国债收益率上涨所形成的融资困境具有较强的负反馈效应。这证实了本文的理论分析,即金融衍生工具的投机是欧洲主权债务危机的导火索,投机活动使欧债危机具有预期自致的特性。同时,脉冲响应函数和方差分解都显示出国债收益率自身是危机恶化的主要推力。这说明CDS交易作为催化剂使CDS价格与国债收益率间形成一个恶性循环,加剧了欧洲主权债务危机。因此,禁止CDS祼交易有助于消除其对主权债务危机的催化作用,但却无法在根本上扭转局面。能够快速抑制市场悲观预期的对策是通过欧盟国家的团结与IMF的援助,打破债务危机发生国的融资困境,降低其主权债券收益率,进而打破恶性循环。欧洲中央银行拟干预债券市场,从而使西班牙国债收益率降低就是缓解危机的有效措施。

虽然金融衍生工具在欧洲主权债务危机中的破坏作用很大,但并不是导致危机爆发的根本性原因。欧洲五国单一的经济结构、过高的福利政策、在货币政策独立性缺失的情况下实施扩张的财政政策才是问题的根源。因此,欧盟并未全盘否定CDS交易本身,而只是单纯地限制了具有投机性质的CDS祼交易。这不仅有助于遏制CDS交易的投机,避免再出现保费高于补偿额的泡沫现象,还可以充分利用CDS交易的信用增级拓宽融资渠道,并扩大债券市场规模和价格发现的功能。

在我国的此次股灾中,对冲基金运用金融衍生品投机的破坏力已说明,我们应借鉴欧盟的经验,谨慎看待金融衍生品,严格管制其中的投机因素,扬长避短。无论是主权债务危机中欧盟严禁CDS祼卖空,还是中国股灾中对股指期货祼交易的全面禁止,都是“亡羊补牢”式的必要措施。因此,我国在金融衍生品监管中须摒弃“市场原教旨主义”而应遵循以下原则:首先,明确金融衍生品市场的交易规则,严禁以收益互换等衍生工具创新规避政府对场外配资的监管,完善场外交易的信息披露制度;其次,严禁金融衍生工具的祼交易,打击投机性质的金融衍生工具交易,通过控制杠杆与过度投机加强金融衍生品与基础金融产品的相关性,发挥金融衍生工具价值发现与套期保值的功能;再次,引入金融衍生工具的集中报价系统,实现对每笔衍生品合约交易的追踪,避免信用链条过度延长,控制系统性风险的累积。

希腊主权债务危机的预期自致特性也提醒我们要关注中国地方政府债务的风险及其中的投机,例如城投债“无风险套利”的投机行为可能会成为中国资本市场的潜在威胁。尽管城投债是企业债,并未列入地方政府的资产负债表,但其与地方政府的密切关系,使其在拥有较高收益率的同时还享有政府的隐性担保。投资者预期地方政府甚至中央政府会兜底的“监管套利”,使得城投债被视为无风险高收益的资产,并推动了城投债近年来的大幅增长。然而,地方政府债务的累积、银根收紧、对隐性担保预期的变化都有可能会触发对城投债的抛售,引发地方政府债务危机。因此,消除隐性担保,抑制投机,健全地方政府内在的预算约束机制,才是避免危机爆发的根本而有效的思路。

注:

①发行债券是政府融资的一个最主要手段,但是主权债务危机致使政府违约风险急剧上升,投资者信心不足,会要求更高的风险溢价。为了可以顺利地筹措资金,政府将不得不提高国债收益率来抵补可能的风险从而吸引购买者。通常国债收益率高达7%,被称为主权债券违约的触发点。

②“羊群效应”又称从众行为,是从心理学角度研究经济人在信息不完全、未来不确定环境下的行为理论。当信息不对称或者信息识别能力的差异使某个参与者掌握的信息不充分时,他往往从其他参与者的行为中提取信息,从而采取类似的行为。

③博傻理论(greater fool theory),是指在资本市场中(如股票、期货市场),人们之所以完全不管某个东西的真实价值而愿意花高价购买,是因为他们预期会有一个更大的笨蛋会花更高的价格从他们那儿把它买走。

[1]谢世清.主权信用违约互换的运作及启示[J].国际金融研究,2011,(3):83.

[2]徐光,邵诚.关于“裸卖空”和“CDS裸卖空”的经济分析及启示[J].国际金融研究,2011,(3):95.

[3]Aguiar,Mark,Manuel Amador,Emmanuel Farhi and Gita Gopinath.Crisis and Commitment:Inflation Credibility and the Vulnerability to Sovereign Debt Crises[M].Harvard University Working Paper(October 2012).

[4]Sche icher,M.How Has CDO Market Pricing Changed During the Turmoil Evidence from CDS Index Tranches[J]. ECB Working Paper,2008,Series No.910.

[5]Adam B.Ashcraft and Jo?ao A.C.Santos.Has the CDS Market Lowered the Cost of Corporate Debt?[J].European Central Bank,January 25.2008.

[6]IMF.Global Financial Stability Report[DB/OL].http://www.imf. org/external/pubs/ft/gfsr/2008/02/pdf/text.pdf,April,2010.

[7]巩勋洲,张明.透视CDS:功能、市场与危机[J].国际经济评论,2009,(1).

[8]ECB和 Bloomberg数据库[DB/OL].http://www.bloomberg. com/quote/GGGB10YR:IND/chart/.2016-05-10.

【责任编辑:林莎】

Risks and Regulation of“CDS”Naked Short Selling

WANG Qian,WU Cheng-li

(College of economics,Jilin University,Changchun,Jilin,130012)

Naked short selling as a financial derivative instrument may increase the liquidity risk,credit risks,systematic risks,and even trigger crisis.Empirical studies show CDS(credit default swaps)naked short selling makes the Greek sovereign-debt crisis have expected and self-imposed characteristics.In Greek crisis,European Union forbid CDS naked short selling.In Chinese stock market crash,stock futures naked short selling was completely prohibited.They are both necessary measures taken in the hope that it is not already too late.To root out the negative feedback effects in crisis,we need to curb speculation and interrupt self-feedback mechanism.China should discard“market fundamentalism”,learn from EU experience to be cautious about the innovation of financial instruments,curb speculation,prohibit naked short selling,and at the same time be wary of riskless arbitrage of quasi-municipal bond.

credit default swaps(CDS);naked short selling;financial derivative instrument;financial crisis

F 830.2

A

1000-260X(2016)03-0074-06

2016-01-12

国家社会科学基金重大项目“‘一带一路’战略实施中推进人民币国际化问题研究”(2015ZDA017);吉林大学青年领袖培育计划项目“互联网金融的模式风险与对应策略”(2015FRLX07)

王倩,理论经济学博士、数量经济学博士后,吉林大学中国国有经济研究中心研究员、吉林大学经济学院金融系主任、吉林大学欧洲问题研究中心副主任,教授,博士生导师,从事金融经济学研究;吴承礼,吉林大学经济学院博士研究生,从事金融理论与政策研究。