生命周期视角下两权分离和股权制衡对信息披露的影响——来自深圳证券市场上市公司的经验数据

谢 赤,杨 俊

(湖南大学 工商管理学院,湖南 长沙 410082)

生命周期视角下两权分离和股权制衡对信息披露的影响——来自深圳证券市场上市公司的经验数据

谢赤,杨俊

(湖南大学 工商管理学院,湖南 长沙 410082)

摘要:文章基于企业生命周期理论视角,探讨上市公司控制权与现金流权分离以及股权制衡对信息披露质量的影响。根据深圳证券交易所对其上市公司2009-2014年的信息披露考评结果,实证研究发现:成熟期公司的信息披露质量优于成长期和衰退期公司;公司控制权与现金流权分离程度越大,其信息披露质量越差,尤其是成熟期和成长期公司更为显著;与“一股独大”的公司相比,股权制衡度高的公司在一定程度上可以削弱两权分离对信息披露质量的负面影响,特别是成熟期和成长期公司比衰退期公司的股权制衡的作用更加明显。

关键词:信息披露;两权分离;股权制衡;企业生命周期

[DOI]10.3969/j.issn.1007-5097.2016.08.022

一、引 言

信息披露是外界投资者了解公司经营和财务状况的一个重要途径。上市公司高质量的信息披露可以减少资本市场上投资者与公司之间的信息不对称,对保护投资者和提高整个资本市场的运行效率具有重要作用。公司的信息披露可分为强制性披露和自愿性披露,前者只提供关于公司的基本信息,后者则是公司在披露证券监管部门明确规定的基本财务信息之外主动披露其他信息[1]。资本市场的逐步完善使得投资者面临的投资机会更多,因此他们会要求公司披露更多更高质量的信息以满足其投资决策需求。公司披露的相关信息越多,越有利于投资者进行投资选择,而这也是保护投资者权益的先决条件。

20世纪60年代开始有学者对公司信息披露进行研究,其关注点主要集中在信息披露的状况和披露的影响因素等方面。近年来中国资本市场发展迅速,但上市公司信息披露的情况却不太理想,财务造假和违规披露事件频发,如2011年“中国概念股”在美上市受挫,其中就有公司蓄意造假、隐瞒重大会计信息的背景[2]。事实上,信息披露机制的不完善在一定程度上造成了上市公司信息披露的各种问题,如财务舞弊行为、信息披露失真等,给上市公司形象和投资者的信心无疑会带来影响。纵观现有文献,对信息披露影响因素的研究大多是围绕公司股权特征、董事会特征等展开的。例如,La Porta,Lopez和Shleifer认为,股权集中时信息披露质量会偏低[3];Beasley以及Chen和Jaggi的研究都发现,独立董事的引入能完善公司监督机制,减少财务报告舞弊,有利于信息披露质量的提高[4,5]。但Eng和Mark以新加坡上市公司为样本的研究发现,管理层持股、独立董事比例与自愿性信息披露质量负相关[6]。

尽管现有对公司信息披露的研究成果较为丰富,但它们并未从控制权与现金流权分离以及股权制衡的交叉效应角度进行考察。其中,两权分离是指大股东可以利用较少的现金投入获取公司较大的控制权,这种偏离一股一权现象的存在为大股东侵占公司资源和中小股东利益提供了便利。股权制衡是指公司更倾向于合理分散的股权安排,即由几个大股东共同分享控制权,通过内部牵制形成大股东之间相互监督的股权模式[7]。同时,大多数对信息披露的研究是基于面板数据或者是从静态角度完成的,没有从企业生命周期的视角探讨信息披露的质量。“企业生命周期”由Haire在1959年最早提出,他认为,企业的发展过程与生物的成长曲线类似,在不同的生命周期阶段有不同的生命特征,如现金流、会计盈余和企业规模等财务特征会表现出显著的差异性,这种差异性会体现到两权分离和股权制衡对信息披露的影响上[8]。因此,本文借鉴已有的关于两权分离、股权制衡和公司信息披露的研究成果,从企业生命周期这个新的视角动态地考察中国上市公司控制权与现金流权分离以及股权制衡对信息披露质量的影响,为进一步改善上市公司信息披露状况和加强对投资者的保护提供参考。

二、理论分析与研究假说

企业的生命周期如生物有机体一样存在“生老病死”,企业生命周期理论对生命周期阶段的划分一般都是沿着初创、成长、成熟、衰退这一线索进行的。在中国,上市公司通常都是在取得一定的发展成就之后才通过上市公开募集资金的,它们大多经历过初创期。因此,为研究方便本文将中国上市公司的生命周期简单划分为成长期、成熟期与衰退期三个阶段。

(一)两权分离对信息披露的影响

公司治理中存在两种委托代理问题,早期主要研究股东与职业经理人之间的代理问题,认为公司股东与经理人之间产生的由于信息不对称和双方追求自身利益的最大化造成的代理问题。而近年来更集中于对大股东与中小股东之间的代理问题进行研究,即“第二种代理问题”,主要体现在大股东侵占上市公司的资源以谋取私利,损害了中小股东的利益。现金流权和控制权的偏离是造成大股东侵占公司资源的便利因素。其中,现金流权(cash-flow rights)是指股东按其实际投入公司的资金占总投资的比例决定的股东享有公司收益的权力,也可称为所有权。控制权(control right)是一种基于所有权所衍生出来的可以影响或决定公司重大决策的权利,即投票权[3,9]。早在1932年,Berle和Means就指出在现代企业组织中存在所有权和控制权分离的现象[10]。La Porta,Lopez和Shleifer则首次从控制权与现金流权分离的角度考察公司治理结构,发现大股东会依据其占据优势的控制权和现金流权,通过金字塔或是交叉持股等方式实现公司的现金流权与控制权的分离,以侵占企业价值[3]。随后,Claessen,Djankov和Lang以东亚8个经济体的数据再次证明了控制权和现金流权分离现象的存在[9]。此外,罗党论和唐清泉发现,民营控股的上市公司的两权分离程度和大股东的“掏空”程度显著相关[11]。叶勇、胡培和黄登仕(2005),张欣哲、周静和罗春燕等以及刘星,刘理和豆中强的研究也都证实,两权分离会对企业经营绩效与企业价值产生负面影响[12-14]。

实际上,两权分离程度过大不仅会对企业价值产生负面影响,同样也会影响到信息披露质量。Fan和Wong以及Attig,Fong和Gadhoum等学者的研究均表明,两权分离会导致公司信息披露质量的下降[15,16]。但是,Doidge,Karolyi和Stulz的研究有不同的结果,他们认为在特定的条件下两权分离会使得股东自愿采取自我约束机制来降低代理成本,这种情形下可能对信息披露的负面影响就没有那么显著[17]。马磊和徐向艺则指出,大股东对公司的控制具有隐秘性和复杂性,大股东常常通过混淆和模糊公司业绩、隐瞒低利润部门的信息等手段掩盖其对公司的“掏空”行为[18]。游家兴和李斌认为,这些信息的不真实反映了信息披露质量低下,会导致投资者与公司的信息不对称,加剧公司大股东以攫取私利为目的的败德行为,影响投资者决策,有损于公司绩效[19]。

处在生命周期不同发展阶段的公司在两权分离上也会呈现不同状态。处于成长期的公司规模逐渐扩大,市场份额不断增加,公司所有者为更好地实施管理开始引入职业经理人,于是逐渐出现“第一种代理问题”。但成长期的公司所有权主要集中在少数大股东手里,并且能够在公司的管理中能够获得较多的公司利益分配,“第二种代理问题”出现的可能性较小。

处于成熟期的公司经营业绩较稳定、规模较大,发展过程中组织成员持续增加以及层级制度不断完善,组织内部关系进一步复杂化和多元化。同时,中小股东的涌现使得公司股权结构进一步分散,容易出现大股东与中小股东之间的委托代理问题,即“第二类代理问题”。随着公司的发展注入的现金资金越来越多,大股东的现金流权被稀释即公司利益分配比例下降,但是控制权还是掌握在大股东手中,也就出现了偏离一股一权的两权分离现象。当大股东现金流权远小于其控制权,通过侵占行为获得收益会远高于努力经营公司获得的利润分享,此时转移和侵占上市公司资源动机越强烈,且容易通过操纵信息披露掩盖掠夺行为。

处于衰退期的公司成长机会减少,利润增长缓慢甚至出现负增长,为保证公司的上市资格和投资者的信心,股东可能会采取对信息披露的违规操纵即进行选择性的信息披露,掩盖公司真实经营和财务信息以确保公司的正常运营,从而会影响到信息披露质量[20]。基于以上分析,本文提出假设1。

H1:相比于衰退期公司,成长期和成熟期公司控制权与现金流权的分离对信息披露质量的负面影响更为显著。

(二)股权制衡条件下两权分离对信息披露的影响

事实上,中国上市公司股权集中度普遍相对较高,中小股东无法对大股东做出的管理决策进行全面了解和监督,大股东可能会利用这种信息上的优势损害中小股东的利益。王奇波和宋常认为,如果股权能够合理分散,通过其他大股东的股权制衡形成大股东之间的相互监督模式将有利于改善这一状况[7]。La Porta,Lopez和Shleifer的研究也发现,拥有足够与第一大股东抗衡的股份的第二大股东在某种程度上可以抑制大股东的侵占行为[3]。Pogano和Roell通过实证研究证实,拥有多个大股东的公司可以有效抑制大股东掏空公司资产等掠夺行为[21]。处在生命周期的不同阶段,公司的发展战略和股权制衡呈现不太一样的状态。成长期公司一切以公司发展为前提,更多的资金会投入到日常生产经营活动中,以求扩大公司规模和增加市场份额,而有关公司发展的经营策略都会由所有者制定,并且在这一阶段更容易出现“一股独大”的现象,股权制衡度较低。处于成熟期的公司拥有更充足的自由现金流与盈余资金,更容易被侵占,但是成熟期公司的股权结构在公司成长过程中不断优化,形成对公司而言更为合理的股权安排,也就是拥有多个大股东共同制定决策,从而演化成大股东相互制衡的局面,对大股东谋求私利行为产生约束作用。衰退期公司的盈利能力与融资能力持续下降,可能面临严重的财务风险,甚至是破产危机,同时企业的自由现金流不多,限制了大股东的私利侵占行为,此时股权制衡的约束作用不明显。

但是,无论在生命周期的哪一阶段,大股东的利益侵占行为在“一股独大”的公司更为显著。在这类公司中,中小股东的持股比例与大股东差距过大,对大股东起不到约束作用。但在股权制衡度高的公司,其他大股东能够积极参与到公司的管理决策中,能有效抑制大股东对其他中小股东利益的侵占。在公司中可能会存在股东因为利益而结成联盟的情形存在,但是前提是利益谈判达到多方股东的共识。而如果是由于其中一个股东的私利侵占行为导致对公司不利的消息出现时,这种利益联盟就存在崩塌的边缘。因此,本文认为存在数个大股东的股权制衡局面可能会在一定程度上抑制由于控制权与现金流权分离而产生的私利侵占行为,进而影响信息披露。基于以上的分析,本文提出假设2。

H2:与“一股独大”的上市公司相比,股权制衡度较高的公司能有效提高信息披露质量,尤其是成长期和成熟期公司在这方面更为显著。

三、研究设计

(一)样本选择

考虑到目前国内只有深圳证券交易所对其上市公司的信息披露进行评级,以及2008世界性经济危机对公司信息披露的影响较大,本文选取深市上市公司2009-2014年的相关数据为样本,并对其进行如下筛选:①剔除金融保险类上市公司;②剔除被特殊处理的公司;③剔除相关数据缺失的公司。最后得到样本观察值5 955个,其中2009-2014年各年度样本观测值的个数分别为555、798、1 045、1 178、1 151 和1 228。本文使用的信息披露变量数据从深圳证券交易所网站(www.szse.cn)由手工收集获得,其他变量数据来自国泰安(CSMAR)数据库。

(二)变量定义

1.被解释变量

本文模型中的被解释变量为信息披露质量。目前,相关学者对于信息披露质量的度量主要采用以下三种方法:一是采用权威机构对企业信息披露的评价作为信息披露质量的指标。国际上有标准普尔公司(S&P)“透明度与信息披露评级”、投资管理研究协会(AIMR)报告信息披露质量评级以及国际财务分析和研究中心(CIFAR)指数信息披露评级等;国内目前主要有深圳证券交易所对深市上市公司发布的信息披露考评结果。例如,伊志宏、姜付秀和秦义虎等便采用了这种度量方法[22];二是研究者自行构建信息披露质量指标体系进行衡量,如陈君兰和谢赤[23];三是选择在一定程度上能反映公司信息披露质量的其他指标,如采用盈余质量指标和信息披露次数等作为信息披露质量的替代指标,如曾颖和卢正飞[24]。

如前所述,国内目前只有深圳证券交易所对其上市公司的信息披露进行考评,具体是依据《信息披露工作考核办法》(2006年颁布),考核深交所上市公司的年度信息披露行为的及时性、准确性、完整性、合法性,对这4个方面分别打分确定,结果分为优秀、良好、及格、不及格等4个等级。本文为研究方便起见,按考评等级由高到低分别赋值4、3、2、l,以分析深交所上市公司的信息披露现状。

2.解释变量

上市公司普遍存在两权分离现象,大股东有可能为掩盖私利行为而进行选择性信息披露,对信息披露质量将产生负面影响。因此,本文借鉴La Porta,Lopez和Shleifer[3]以及Claessen,Djankov和Lang[9]的研究,以所谓分离系数表示两权分离程度。分离系数由现金流权比例与控制权比例的比率表示,其中现金流权为终极控股股东所持有的所有控制链上的现金流权比例之和,控制权为各控制链上最小投票权之和,分离系数越小,现金流权与控制权的分离程度越大,反之亦然。同时,如果企业拥有多个大股东则可以形成相互监督的股权结构,有利于提高公司经营的透明度。此外,较高的股权制衡能够抑制侵占公司资源的行为,因而会削弱两权分离对信息披露的负面影响。基于以上分析,本文引入两权分离、股权制衡以及它们的交叉项作为解释变量。

3.控制变量

参考已有文献的做法,为避免除自变量外的其他因素的影响,本文引入下列控制变量:①独立董事比例。现有研究表明,独立董事比例对信息披露质量存在影响;②第一大股东持股比例;③其他控制变量,包括企业规模、资产负债率、现金持有水平以及年度和行业的固定影响。上述相关变量的定义见表1所列。

表1 变量定义

(三)模型设定

本文根据上述两个研究假设构建两个回归模型,分别检验公司控制权与现金流权分离、股权制衡与两权分离的交叉效应对公司信息披露的影响,回归模型如下:

其中,b0为截距项,bi(i=1,2,…,7)为模型回归系数,ε为随机干扰项。

(四)企业生命周期的划分

目前,对企业生命周期的判别方法主要有综合打分法、产业增长率法和现金流组合法三种。曹裕,陈晓红和万光羽对这三种方法进行了实证比较,发现现金流组合法对企业生命周期的判别具有一定的稳定性,并且其敏感度较高[25]。据此,本文采用Dickinson提出的现金流组合法来判别企业的生命周期[26]。该方法将现金流分为经营活动现金流、投资活动现金流和筹资活动金流,它们之间不同的组合代表公司运用资源、获取资金、经营能力和外部宏观环境与企业战略的交互作用的不同,研究者可以以此构建企业生命周期代理变量[2]。结合国内上市公司的基本情况,根据中国上市公司的现金流组合将生命周期划分为成长期、成熟期、衰退期三个阶段,具体划分见表2所列。

表2 不同生命周期阶段的现金流组合特征

四、实证结果与分析

(一)描述性统计

表3为研究样本变量的描述性统计结果。由表可以看出:①信息披露质量的均值为3.02,标准差为0.580,说明在深圳证券交易所上市的公司的信息披露质量总体较好,但各个公司之间信息披露质量存在较大程度的波动;②控制权与现金流权分离系数均值为0.833 0,表明深市大多数上市公司的两权分离程度较小;③股权制衡度的最小值为0.005 7,最大值为0.998 4,说明不同公司的股权制衡度差异较大;④资产负债率、企业规模和现金持有水平的最大值最小值差距较大,尤其是公司规模的波动较大;独立董事比例均值为0.372 2,即其数量超过董事会成员的1/3;第一大股东持股的最大值为0.894 1,最小值为0.036 2,均值为0.354 0,表明大多数公司的第一大股东持股比例超过30%。

表3 全样本描述性统计

表4是处于企业生命周期各个阶段各变量的描述性统计,由此可以得出以下结论:①成熟期公司的信息披露质量较成长期与衰退期的要好,公司透明度较高;②生命周期三个阶段公司的两权分离系数均超过了0.8,说明公司的两权分离程度小;③成熟期公司的股权制衡度均值为0.322 2,小于成长期的0.329 1,说明可能是因为成熟期公司的股权更为集中,在两权分离与股权制衡交叉项中,成长期公司的均值与标准差均高于处于其他两个阶段的公司;④成熟期公司较之另外两个阶段的公司持有的现金水平较高,均值为0.252 8,说明成熟期公司经营活动较为稳定,拥有充足的自由现金流;成长期和衰退期公司的资产负债率均高于0.4,成长期公司成长机会多,需要大量资金投入生产经营活动中,而衰退期则需要大量资金维持正常的生产经营;成熟期公司独立董事的比例低于处于成长期与衰退期公司,说明成熟期公司组织内部结构复杂,董事会独立性较低;成熟期公司的第一大股东持股比例较高。

表4 生命周期各阶段描述性统计

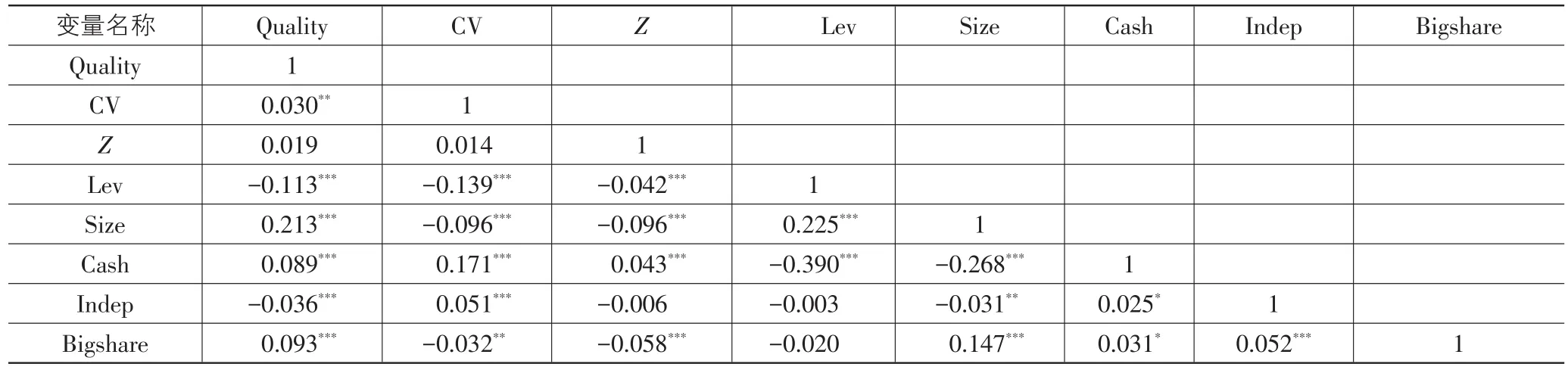

(二)相关系数分析结果

表5为研究变量的Person相关系数矩阵。由表5中数据可知,上市公司信息披露质量与两权分离系数在5%水平下显著正相关,两权分离系数越大(即公司中两权分离程度越小),其信息披露质量越好。信息披露质量与公司规模、现金持有水平和第一大股东持股比例均显著正相关,而由表4可知成熟期公司的规模、现金持有水平与第一大股东持股也都高于处于其他生命周期阶段的公司,说明信息披露质量与企业生命周期存在某种联系;信息披露质量与资产负债率显著负相关,表明资产负债率高的公司一般面临较大的偿债压力,风险承受能力较弱,易陷入财务困境,因此公司股东会进行选择性信息披露;信息披露质量与独立董事比例负相关,可能是由于中国上市公司的独立董事来源不具备应有的独立性,未能起到监督董事会的作用。本文中其它变量的相关系数均小于0.40,相关性较弱,可以判断各变量之间不存在明显的多重共线性。

表5 回归模型变量的相关性检验结果

(三)模型回归结果与分析

1.股权制衡条件下两权分离对信息披露的影响

表6中的结果显示,两个实证模型中全样本的控制权与现金流权分离系数的回归系数分别为0.253 和0.179,且均与信息披露质量显著正相关,其中两权分离系数越大表示公司的控制权与现金流权分离程度越小,此时的信息披露质量越好,即两权分离程度对信息披露质量有显著的负面影响。上市公司的两权分离程度越大,控股股东对公司内部资源或是外部中小股东的利益侵占机会更多,更有可能通过选择性的信息披露来掩盖侵占利益行为,在一定程度上降低信息披露的质量。而股权制衡与两权分离的交叉项的回归系数为0.086,在1%水平下股权制衡度下显著正相关,即表示在相同的两权分离程度情况下,股权制衡度越高也越有利于信息披露质量的提高;另外两权分离的回归系数由模型1的0.253降到模型2中的0.179,说明股权制衡一定程度上能够削弱了两权分离对信息披露质量的负面影响。

表6 生命周期各阶段回归结果表

同样,由表6模型1的回归结果中可以得出,公司规模和现金持有水平的回归系数分别为0.132和0.403,均与信息披露质量在1%水平下显著正相关,公司规模和现金持有水平都体现着上市公司的经营实力,表明实力越是雄厚的上市公司越有可能披露质量更高的信息。第一大股东持股比例与信息披露质量在1%水平下显著正相关,说明股权越集中,信息披露质量越高。而资产负债率的回归系数为-0.213,在1%水平下显著,相比较负债少的公司,负债水平高的公司承担的财务风险更大,可能会出现财务舞弊现象降低信息披露质量。独立董事比例也同样与信息披露质量在1%水平下显著负相关,独立董事的引入是对董事会进行监督,但实证结果说明中国公司的独立董事的作用还未体现。模型2也得到同样的结论。

2.生命周期不同阶段股权制衡条件下两权分离对信息披露的影响

如前所述,本文将企业生命周期分为成长期、成熟期和衰退期等三个阶段,按照此三个阶段对样本分组,分别进行检验,具体结果见表6所列。在生命周期的不同阶段的回归结果可以看出明显差异,成长期公司两权分离系数对信息披露质量的正面影响在5%水平下显著,说明在公司的快速发展时期,两权分离对信息披露质量产生的影响较大。股权制衡度与两权分离交叉项的回归系数为0.079,在5%的水平下显著,对比模型1中两权分离系数的回归系数,模型2中的回归系数明显变小,说明股权制衡明显削弱了两权分离对信息披露的负面作用。相对而言,成熟期公司的两权分离系数与信息披露质量在10%水平下显著正相关,说明在成熟期中两权分离程度对信息披露质量的负面影响相对较大;在模型2中,成熟期公司股权制衡度与两权分离交叉项回归系数为0.118,且在5%水平下显著,两权分离系数的回归系数由模型1中的0.171下降到0.105,即股权制衡削弱了两权分离对信息披露质量的消极作用。对处于衰退期的公司而言,两权分离程度、股权制衡度与两权分离交叉项均与信息披露质量没有显著性关系。在这种情况下,公司的经营和财务状况都不理想,公司没有可供大股东侵占的资源,而信息披露质量的高低可能取决于管理者的决策。

在企业生命周期不同阶段,控制变量中的资产负债率与信息披露质量均为显著负相关,说明无论是处于成长期、成熟期还是衰退期的公司的资产负债率越高,可能存在的潜在风险也就越大,因此信息披露质量可能越低;另外,生命周期三个不同阶段的公司规模均与信息披露质量在1%水平下显著,说明实力越强的公司的信息披露质量可能越好;成熟和衰退期的公司现金持有水平也与信息披露质量在1%水平下显著,成熟期公司一般具有良好的产品品质和稳定的市场份额,会将更多地资源投入到产品质量或是设备更新以维持或增加现有市场份额,提高经营绩效,因此不能忽视现金持有水平对公司的信息披露的影响,而衰退期则是因为资金紧张等原因对公司的信息披露产生重要影响。生命周期三个阶段的公司的独立董事比例与信息披露质量负相关,但仅在成长期的公司回归结果中显著,说明中国上市公司的独立董事未能真正起到监督作用,更是未能达到有效改善信息披露现状的目的。第一大股东持股比例在成熟期和衰退期与信息披露质量显著正相关。

由以上分析可知,生命周期不同阶段的公司两权分和股权制衡度与两权分离的交叉项对信息披露的影响存在明显差异,但是股权制衡都在一定程度上能够削弱两权分离对信息披露质量的负面影响。所以,公司应适当提高股权制衡度,对信息披露进行监管,减少公司内部股东对公司资源和中小股东利益的侵占,保护外部投资者,提高公司价值。

(四)稳健性检验

本文采用的是现金流组合法对企业生命周期阶段进行划分。目前存在多种生命周期划分方法且各具优势,为检验本文对企业生命周期的划分的合理性和稳健性,依据Anthony和Ramesh[27]、李云鹤和李湛[28]的研究,以营业收入增长率、留存收益率、资本支出率和企业年龄为指标进行打分综合判定生命周期阶段,检验结果与本文大体一致,表明本文对企业生命周期阶段划分的现金流组合方法得出的研究结论是稳健的。

五、研究结论与建议

公司外部是通过上市公司披露的相关信息来及时了解公司的经营和财务状况的,信息披露质量的高低对外部投资者和整个资本市场都十分重要。本文以2009-2014年深圳证券交易所A股上市公司为研究样本,从企业生命周期视角考察控制权与现金流权分离以及两权分离和股权制衡的交叉项对公司信息披露质量的影响,其中信息披露质量根据深圳证券交易所的信息披露考评结果得出,实证研究发现:

(1)上市公司控制权与现金流权的分离程度越大,信息披露质量越差;处于生命周期不同阶段的公司两权分离度对信息披露质量影响的程度存在明显差异,其中成熟期和成长期公司两权分离程度对信息披露的影响更为显著。

(2)两权分离与股权制衡度交叉项表明,股权制衡会降低两权分离对公司信息披露的负面影响。也就是说,上市公司控制权与现金流权的分离程度越小,股权制衡越强,公司的信息披露质量越高。因此,中国上市公司可以考虑通过加强股权制衡以改善控制权与现金流权的分离造成的信息披露质量低下的现状。

(3)其它因素也会对信息披露质量产生影响,如较高的资产负债率和独立董事比例不利于信息披露质量的提高,而越大的公司规模和越高的现金持有水平越有利于提高信息披露质量。

根据上述研究结果,本文特从公司和监管两个层面提出相关建议:一方面,上市公司应选择适合公司长远发展的制度安排,减少公司内部因管理不善或制度安排不合理产生的利益冲突和利益侵占行为,巩固公司治理结构,为实现公司健康发展提供原动力;另一方面,监管当局需要进一步完善信息披露相关制度,加强对上市公司的信息披露监管,降低上市公司因制度不完善或监管不力产生的投机行为,切实保护投资者利益,维护市场的健康有序发展。

参考文献:

[1]叶建光.交叉上市与自愿性信息披露——基于沪市上市公司的实证研究[J].暨南学报:哲学社会科学版,2014,36 (3):153-159.

[2]周勤业,王啸.美国内部控制信息披露的发展及其借鉴[J].会计研究,2005(2):24-31.

[3]La Porta R,Lopez-de-Silanes,Shleifer A.Corporate ownership around the world[J].Journal of Finance,1999,54(2):471-517.

[4]Beasley M S.An empirical analysis of the relation between the board of director composition and financial statement fraud[J].The Accounting Review,1996,71(4):443-465.

[5]Chen J P C,Jaggi B.Association between independent nonexecutive directors,family control and financial disclosures in Hong Kong[J].Journal of Accounting and Public Policy,2000,19(4):285-310.

[6]Eng L L,Mark Y T.Corporate governance and voluntary disclosure[J].Journal of Accounting and Public Policy,2003,22(4):325-345.

[7]王奇波,宋常.国外关于最优股权结构与股权制衡的文献综述[J].会计研究,2006(1):83-88.

[8]Haire M.Biological models and empirical histories in the growth of organizations[M].New York:John Wiley,1959.

[9]Claessens S,Djankov S,Fan J P H,et al.Disentangling the incentive and entrenchment effects of large shareholdings [J].Journal of Finance,2002,57(6):2741-2771.

[10]Berle A,Means G.The modem corporation and private property[M].New York:MacMillan,1932.

[11]罗党论,唐清泉.金字塔结构、所有制与中小股东利益保护——来自中国上市公司的经验数据[J].财经研究,2008,34(9):132-143.

[12]叶勇,胡培,黄登仕.中国上市公司终极控制权、现金流量权及其与东亚、西欧上市公司的比较分析[J].南开管理评论,2005,8(3):25-31.

[13]张欣哲,周静,罗春燕,等.民营公司两权分离度、内部制衡机制与经营绩效关系[J].证券市场导报,2012(4):41-46.

[14]刘星,刘理,豆中强.控股股东现金流权、控制权与企业资本配置决策研究[J].中国管理科学,2010,18(6):147-154.

[15]Fan J P H,Wong T J.Corporate ownership structure and the informativeness of accounting earnings in East Asia [J].Journal of Accounting and Economics,2002,33(3):401-425.

[16]Attig N,Fong W M,Gadhoum Y,et al.Effects of large shareholding on information asymmetry and stock liquidity [J].Journal of Banking and Finance,2006,30(10):2875-2892.

[17]Doidge C,Karolyi G A,Stulz R M.Why do countries matter so much for corporate governance[J].Journal of Financial Economics,2007,86(1):1-39.

[18]马磊,徐向艺.中国上市公司控制权私有收益实证研究[J].中国工业经济,2007(5):56-63.

[19]游家兴,李斌.信息透明度与公司治理效率——来自中国上市公司总经理变更的经验数据[J].南开管理评论,2007,10(4):73-79.

[20]李云鹤,李湛,唐松莲.企业生命周期、公司治理与公司资本配置效率[J].南开管理评论,2011,14(3):110-121.

[21]Pagano M,Roell A.The choice of stock ownership structure:Agency costs,monitoring,and the decision to go public[J].The Quarterly Journal of Economics,1998,113(1):187-225.

[22]伊志宏,姜付秀,秦义虎.产品市场竞争、公司治理与信息披露质量[J].管理世界,2010(1):133-143.

[23]陈君兰,谢赤.上市公司信息披露质量测度与评价[J].证券市场导报,2013(3):25-35.

[24]曾颖,陆正飞.信息披露质量与股权融资成本[J].经济研究,2006(2):69-79.

[25]曹裕,陈晓红,万光羽.控制权、现金流权与公司价值——基于企业生命周期的视角[J].中国管理科学,2010,18 (3):185-192.

[26]Dickinson V.Cash flow patterns as a proxy for firm life cycle[R].Working Paper of Fisher School of Accounting,University of Florida,2007.

[27]Anthony J H,Ramesh K.Association between accounting performance measures and stock prices:A test of the life cycle hypothesis[J].Journal of Accounting and Economics,1992,15(2):203-227.

[28]李云鹤,李湛.管理者代理行为、公司过度投资与公司治理——基于企业生命周期视角的实证研究[J].管理评论,2012,24(7):117-131.

[责任编辑:欧世平]

杨俊(1990-),女,湖南长沙人,硕士研究生,研究方向:资本市场投融资管理。

中图分类号:F292.9

文献标志码:A

文章编号:1007-5097(2016)08-0147-08

收稿日期:2016-05-27

基金项目:国家自然科学基金项目(71373072);教育部博士点专项科研基金项目(20130161110031)

作者简介:谢赤(1963-),男,湖南株洲人,教授,博士生导师,金融与投资管理研究中心主任,研究方向:金融工程与风险管理;

The Effect of Separation of Cash Flow and Control Rights and Check-and-balance Ownership Structure on Information Disclosure from the Perspective of Enterprise Life Cycle —Empirical Data from Listed Companies in Shenzhen Stock Exchange

XIE Chi,YANG Jun

(College of Business Administration,Hunan University,Changsha 410082,China)

Abstract:Based on the perspective of enterprise life cycle,this paper studies the effect of separation between cash-flow rights and control rights and check-and-balance ownership structure on the quality of information disclosure.According to the quality of listed companies'information disclosure which is assessed by Shenzhen Stock Exchange from 2009 to 2014,we find that the information disclosure'quality of companies in maturity stage is better than companies in growing and declining stage;separation of the two rights has a negative effect on the quality of information disclosure,which is more significant in mature companies and growing stage.Furthermore,compared with companies dominated by a single stockholder,companies with checkand-balance ownership structure have more shareholders can reduce the negative effect of separation of two rights on the quality of information disclosure to a certain extent,and the effect made by check-and-balance ownership structure of companies in maturity stage and growing stage is more significant than it in declining stage.

Keywords:information disclosure;separation of cash flow and control rights;check-and-balance ownership structure;enterprise life cycle