创新驱动发展与金融支撑体系研究新进展

邵传林 王丽萍

(兰州财经大学金融学院,甘肃兰州730020)

创新驱动发展与金融支撑体系研究新进展

邵传林 王丽萍

(兰州财经大学金融学院,甘肃兰州730020)

中国当前的金融体系对创新驱动发展的支持力度有待提高,银行主导型金融体系和市场主导型金融体系在支持创新驱动发展上各具有不同的优势。金融支持企业创新驱动发展的成效取决于企业的规模和发展阶段,以及政府支持性政策、制度基础设施等配套性措施,且信用担保体系、资本市场发育、银行业经营机制、产业结构、地方政府干预等因素也会影响金融支撑创新驱动发展的效果。

创新驱动发展;金融支撑体系;创新型企业;研究进展

一、引言

本世纪初期,由美国次贷危机引发的金融危机在短短几年内波及全世界各个国家,进而导致全球性经济低迷。为摆脱困境,不少发达国家开始强调金融体系对科技创新的支持作用,借助金融创新加快推进高新技术产业发展,试图以此发掘新的经济增长点。纵观全球一体化发展趋势和国外金融支撑创新驱动发展取得的丰硕成果,让我们更加坚信自主创新是一个民族进步的灵魂,是一个国家兴旺发达的不竭动力。

创新驱动发展旨在转变企业对国外技术的学习及模仿,在产品研发设计上以自主创新为主要目标,通过具备自主知识产权的核心技术来提高企业效益,从而进一步推动经济增长。在推动企业创新发展的过程中,金融体系起到了不可或缺的作用。从经济发展层面分析,科学技术是第一生产力,金融对创新的支持则是第一推动力。传统金融对企业的支持大多停留在机械设备、厂房等基础设施层面,而在创新驱动发展背景下金融支持则更多地表现为高密度的资本支持,不仅包括大量的研发投入、技术投入,更重要的是人力资源的投入,在投入强度增加的同时投入结构也发生着变化。在经济“新常态”的背景下,“大众创业、万众创新”方兴未艾,供给侧改革成为媒体和社会各界热议的焦点问题,有越来越多的产业需要从“中国制造”转向“中国创造”,在此背景下实体经济创新驱动发展会产生日益增长的融资需求。因此,亟需构建完善的金融支撑体系以助推经济创新驱动发展,促进高新技术产业发展,提高我国企业自主创新水平。另一方面,近年来中央政府也将发展重点放在了创新上,连续出台的一系列方针政策都不断强调金融支撑与创新发展的关系,如 《中共中央、国务院关于深化体制机制改革加快实施创新驱动发展战略的若干意见》、十八届五中全会公报、“十三五”规划等文件均明确指出,创新发展是“双轮驱动”,金融创新要与科技创新协调发展,要积极发挥金融创新对科技创新的推动作用,培育和发展资本

市场,提高信贷对创新发展支持的灵活性,形成各类金融工具协同支持创新的良好局面,最终使得创新在全社会蔚然成风。

本文拟从金融支撑对创新驱动发展的作用机制入手,立足于国内外学者的研究,对创新驱动发展与金融支撑体系之间的关系作出梳理和总结。本文的理论贡献在于通过梳理国内外相关文献来阐明金融支撑体系影响经济创新驱动发展的内在机理,肯定了金融支撑对企业创新的积极作用,并通过分析二者之间的关系进一步阐述金融支撑企业创新的意义和重要性。但就目前而言,中国金融市场的发展仍不完善,尤其是资本市场不成熟,金融体系对创新发展的支持还存在很大的提升空间。本文总结了金融体系促进企业创新发展中存在的制约因素并提出了相关建议。本文的学术价值在于通过系统研究,从作为实践先导的理论视角丰富了创新驱动发展与金融支撑体系的相关文献,且基于当前学者的研究并结合“十三五”规划、供给侧改革等热点话题展望了未来的研究方向。

二、创新驱动发展与金融支撑的关系

(一)创新驱动发展离不开金融体系的支撑

一个国家创新能力的强弱是决定一国经济保持持续且稳定发展的关键。创新驱动发展的目的在于创新成果向生产过程的转化,其实现方式是企业的技术创新,而企业的技术创新又离不开金融体系的支撑。

从企业创新角度来看,创新活动本身就是一种周期性很长的研发活动,在这个过程中需要大量资金投入,这使得创新发展离不开金融体系的支撑[1]。从金融支撑方面来看,完善且高效的金融支撑体系对创新的促进作用主要表现在以下方面[2]:一是分散风险。作为一种创新活动,风险是不可避免的,但人们往往为了规避风险而倾向于选择风险较低且收益稳定的企业做投资,这会导致专业化程度较高的研发创新难以发展,而完善的金融体系则可以将不同特征、不同成本以及不同流动性的金融工具进行最优组合以促进企业创新发展[3]。例如,以银行为代表的金融机构可为创新型企业提供跨期风险分担。此外,创新型企业也可通过股票市场和债券市场以发行股票和债券的形式分散风险[4]。二是动员储蓄及资源的有效分配。企业创新与资本积累是密不可分的,资本积累通常是企业创新的必要前提。金融市场能够将分散于个人、家庭、企业的闲置资金汇集起来,通过股票、债券等金融工具使闲散资金流向研发创新型企业,并且政府还可借助政策性金融工具来改进创新型企业的资本配置效率[5][6]。三是信息披露功能。信息不对称问题是企业在发展和创新过程中难以获得资金的主要障碍,这是因为投资者可能没有足够的时间和精力去搜集信息,也可能没有渠道去搜集信息,此时高效完善的金融市场便能为投资者提供更多有用信息,从而对投资者起到帮助作用[7]。四是激励及监督作用。首先,资本市场可通过让管理者和员工持股的方法有效解决委托代理行为中代理人激励问题,因为企业创新效益将会影响到每个人的利益,这就使得管理者和员工更有动力进行创新研究。其次,对透明度较高的股票市场来说,投资者可通过股票价格以及相关公开信息判别企业盈利能力及现状,对创新型企业进行有效监督。这种监督机制可以约束企业行为,同时企业为了提升业绩又会不断进行研发创新[8]。

(二)金融体系的分类及其影响

1.金融体系的分类

对金融体系的探究最早可追溯到雷蒙德·戈德史密斯所著的《金融发展理论》一书,之后学者们根据金融体系对资源配置方式的不同将其分为银行主导型金融体系和市场主导型金融体系。银行主导型金融体系通常是指融资主体(企业等)从银行间接借入资金,其主要形式为信贷,代表国家是德国和日本。市场主导型金融体系一般是指融资主体通过资本市场直接融入资金,主要形式有股票、债券、保险等契约凭证[9],典型代表为英国和美国。后来学者们就何种金融体系更有利于企业创新和促进经济发展进行了深入研究,并逐渐形成了银行主导型和市场主导型两种学派[10]。银行主导型学派认为,银行等金融中介容易获得企业的相关信息,有利于减少搜集信息的成本和降低借贷风险,提高信息搜集的效率,进而提升资源的有效配置[11]。市场主导型学派则强调金融市场能为企业提供多样灵活的金融产品和工具,也有利于改善公司治理结构[12][13]。

2.金融体系的选择对创新驱动发展的影响

一个国家金融体系的选择与其法律起源、政治因素、历史原因、文化传承都是息息相关的[14]。正如中国经济体制经历了从计划经济到市场经济的发展历程,金融体系也具有银行主导和政府干预的特征[15]。在中国,银行主导型的金融体系通过货币的储蓄推动银行资本的积累,在政府的干预下将部分资源用于特定的项目。但随着经济全球化的进一步加深,银行主导型金融体系逐渐显示出了对实体经济创新驱动发展的桎梏,而资本市场融资方式的灵活和高效率越来越受到创新型企业的青睐。国外学者的研究也发现,在促进企业创新方面市场主导型金融体系要比银行主导型金融体系更有效率[16][17]。举例来说,铁路起源于英国,在19世纪铁路算得上是新兴产业,在发展之初英国伦敦证券交易所为其提供了大规模的融资,及时有效地解决了资金问题。同样的例子还有美国计算机产业的发展,作为一种有风险的高科技行业,依靠股票市场融资更能促进该产业的迅速崛起。因此,银行主导型金融体系是市场主导型金融体的逻辑起点,市场主导型金融体系是银行主导型金融体系发展到一定阶段的必然产物。而且,法国金融制度由银行主导型金融体系向市场主导型金融体系的演进也为其提供了一个很好的佐证。

三、创新驱动发展视野下金融支撑体系的组成与结构

(一)金融支撑体系的内容及有效性

依据古典经济学市场均衡理论,在金融支撑企业创新发展过程中,需求主体是从事创新活动的企业,供给主体则是融资中介,其中,直接供给主体为资本市场上的投融资机构,间接供给主体是以银行为代表的金融中介[18]。在企业创新过程中,何种金融体系对促进企业创新更有效一直是众多学者讨论的话题,有不少学者对其进行了实证研究。研究发现,不论是银行主导型还是市场主导型金融体系对企业创新活动均有影响,但限于研究视角和选取模型的不同而得出两种观点。第一种观点认为,以银行为代表的金融机构对企业创新的支撑作用大于资本市场[19][20][21]。这是因为银行在中国金融体系中仍占主导地位,对企业创新支持力度比较大,尤其是在比较落后的中西部地区,资本市场发展不完善,创新型企业通过资本市场进行融资的成本要高于银行贷款的成本[22]。第二种观点认为,资本市场对企业创新更具促进作用[23]。原因是资本市场可为企业创新提供多种融资工具,不同的创新型企业可根据自身特点进行选择,从而提高了融资效率。而且创新型企业通过股票或者债券融资不需要固定资产的抵押,弥补了创新型企业固定资产少这一缺陷[24]。近年来,我国资本市场快速发展,对创新型企业的支持力度越来越大,以北京市为例,从2007年开始,银行信贷在创新型企业融资中的占比明显下降,而资本市场融资却越来越活跃[25]。

(二)金融支撑、企业异质性与创新

1.金融支撑、企业规模与创新

20世纪70年代左右,学术界普遍认为大型企业是技术创新的领头羊,熊彼特也称大企业是整个社会经济发展的助推器。“二战”以后随着世界经济的蓬勃发展,学者们逐渐认识到相当数量的小企业也对创新发展起到了不可或缺的作用。目前学术界在金融体系支持大企业还是中小企业创新发展更有效方面仍存在争议。支持大企业的学者如William[26]、许平[27]等认为:大企业尤其是国有企业拥有大量可作为抵押的固定资产,容易从银行或资本市场获得融资,即资金优势显著;大企业中垄断企业居多,市场控制力大,以创新投入与产出衡量企业创新能力大小时,大企业具有明显优势[28]。支持小企业的学者如Gilder[29]等认为,小企业具有灵活性,能根据市场变化进行创新,而大企业对市场变化不敏感,具有时滞性。另外,小企业管理结构简单,研发人员的收入与企业效益直接挂钩,使得研发人员更有创新动力,因而对市场探索的敏锐性也较高,更易发掘潜在的市场商机,故以创新产出效率来衡量企业创新能力时小企业效果明显[30]。

2.金融支撑、企业发展阶段与创新

依据企业在创新过程中表现出的不同特点,可将企业创新过程分为三个阶段:第一阶段为创新孕育阶段,此阶段属于创新思想的萌发阶段,具有较高的不确定性和研发风险,故银行等金融机构一般不愿为处于此阶段的企业提供信贷支持,在这个阶段企业主要依靠自有资金和政府财政资助进行研发创新;第二阶段为创新成果转化阶段,这一阶段企业开始将创新技术转化到新产品中去,此时风险投资机构、天使投资等资本市场投资主体愿意为企业提供资金支持;第三阶段为新产品形成阶段,这一阶段的特征是创新产品规模化生产,逐渐形成新的行业,相应的融资需求也开始减弱[31]。还有人将企业创新细分为种子期、初创期、成长期、成熟期、衰退期五个阶段,其中,处于种子期的企业创新资金主要由政府和天使投资基金资助;而从初创期到成熟期金融市场的支持力度较大;最后在成长期由于风险下降易获得银行的贷款支持[32]。

(三)金融支撑创新发展的配套体系

1.基础制度建设。近年来,国家大力支持创新发展,借助“互联网+”平台,传统金融服务未涉及和不完善的领域得到发展,涌现出了电子银行、金融租赁业务、P2P模式、众筹等新金融产业,为企业创新注入了新动力。但金融支撑创新驱动发展的基础制度建设仍不完善,尤其是知识产权制度有待完善,知识产权制度为企业创新发展提供了制度支撑,完善知识产权保护的相关法律法规有助于解决产权评估、产权转让、产权处置及变现等问题[33]。除此之外,政府还要加大对科技应用型人才的培养,积累人力资本,实行产、学、研相结合的研发模式,这不仅能促进科技成果转换,还能降低研发风险。同时,鼓励和提倡跨学科研究合作,增强知识互补性能更好地发挥创新本身的正外部性和对经济发展的加速效应[34]。再次,建立信息交流共享平台,这既有利于银行对企业创新发展进行信息交流,又有助于提高商业银行对企业的认知。我国创新技术领域涉及较多行业,如新兴材料、生物医药、能源等,每一个领域又有若干分支,银行若没有专业知识则很难预测企业发展前景,因此,设立专门部门和平台处理创新型企业信贷是非常有必要的[35]。最后,建立健全的征信体系,扩大征信体系为金融机构服务的范围,定期向融资机构推送信用等级报告。同时引导律师事务所、会计师事务所等中介服务机构为企业创新融资提供咨询服务。

2.政府支持。目前政府对企业创新的支持主要集中在政府税收、法律政策环境、产权保护、激励措施、研发经费投入等方面。比如,美国和加拿大政府为了促进企业研发投入经常出台税收优惠政策,并且这些优惠政策更加倾向于小微企业[36]。此外,政府也常常通过出台新政策来补助企业的研发创新支出,同时刺激金融机构为企业创新融资,为企业创新提供好的外部发展环境[37][38]。Guellec和Pottelsberghe 对OECD17个国家的政府行为和企业创新之间的关系进行研究发现,政府补助每提高1美元将带动企业研发投入增加1.7美元,这种促进作用呈 “倒U”型[39]。胡永健和周寄中对我国政府补贴与企业研发行为进行研究也发现,当政府补助达到创新投资额度的40%时,这种促进作用就会降低[40]。目前我国正处于经济转型时期,在企业创新过程中,政府一直扮演着不可或缺的角色[41][42],政府对金融制度的安排和调整对企业创新融资至关重要。政府有必要运用宏观调控手段对企业创新融资环境进行改善,一方面要打破金融机构对金融业务的垄断,加快金融体制改革,强化竞争机制,提升金融机构运行效率,另一方面要构建与创新发展相适应的金融体系,着力化解创新风险与金融安全保障之间的矛盾,解决企业创新和金融体系“两张皮”问题[43]。

为了适应新时期的发展需要,越来越多的产业开始从“中国制造”走向“中国创造”。我国政府也出台了很多优惠政策支持企业进行自主创新,如国务院关于实施 《国家中长期科学和技术发展规划纲要(2006-2020年)》若干配套政策的文件中提到,中小企业可在税前将创新研发费用提前扣除以减轻企业税费压力。2015年9月,中共中央办公厅、国务院办公厅印发了《深化科技体制改革实施方案》,该方案强调要建立以企业为主导的产业技术创新机制,激发企业创新内生动力,完善中小企业创新支持方式,到2020年,基本建立适应创新驱动发展战略要求、符合社会主义市场经济规律和科技创新发展规律的创新发展体系,进入创新型国家行列。

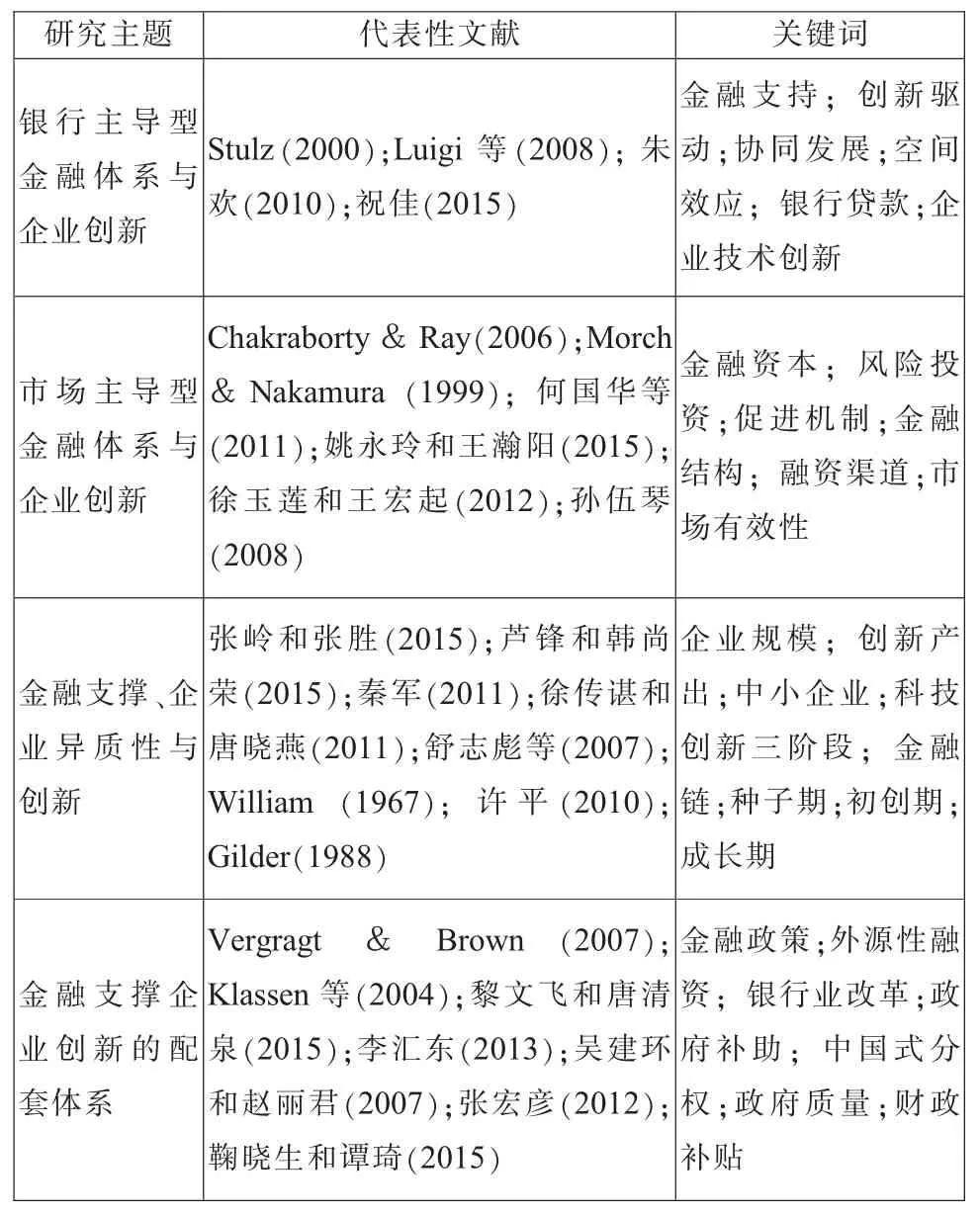

依据上述分析可知,金融支撑对企业创新发展具有重要作用。为了便于理解和认识金融支撑与企业创新的关系,本研究将已有文献进行梳理和归类,见下表1:

表1 相关研究文献的整理和归类

四、金融支撑创新驱动发展的效果、挑战与政策选择

(一)金融支撑创新驱动发展的效果评价

学者们对金融支撑创新驱动发展进行了大量研究,对金融支撑的成效也进行了相关评价。首先,有学者立足于微观层面,以中国中小板及创业板上市公司为样本,运用静态、动态面板数据模型实证研究了金融体系对创新支持的效率,结果发现,创新基金对创新的支持效果最好,股票、债券类融资次之[44]。其次,基于中国上市公司的数据实证考察地区金融发展水平与企业研发投入之间的关系时发现,银行业的改革和当地金融业发展能积极推动上市公司增加研发投入资金,且这种推动对小企业的影响更为显著[45]。还有学者从产业结构、风险特性及最优金融结构方面总结了金融支撑体系、企业创新与经济增长之间的关系,结果表明,在经济转型与产业结构升级的大背景下,当前银行主导型金融体系仍适应经济发展需要,发展中国家要充分利用后发优势优化产业结构和资本市场,不能盲目刺激资本市场过度发展[46]。再次,金融发展对企业创新的支持效果具有地区依赖性和行业依赖性。比如,芦锋和韩尚荣基于面板模型对东部、中部、西部地区进行研究发现,在技术或新产品孕育阶段,风险投资机构数量对企业创新有显著的正影响,且在影响程度上东部地区大于中部地区,中部地区大于西部地区,这可能是由于东部地区经济发展速度快且对资本市场的支持力度较大导致的[47]。叶子荣和贾先洲基于行业性质的差异进行实证检验发现,金融体系对技术模仿型的实用新型外观设计有明显促进作用[48]。总之,基于以上学者的研究不难发现,金融体系对创新驱动发展的支撑过程具有区域性差异和行业差异,这也给我们今后的研究指明了方向。

(二)金融支撑创新驱动发展的制约因素分析

创新驱动发展离不开金融体系的支撑,但就当前而言,中国当前的金融体系对企业创新的支持力度依然不够,难以满足企业的创新融资需求,究其原因,主要存在以下制约因素:

一是信用担保体系不完善。企业融资难、融资贵已是不争的事实,尤其是对科技型创新企业而言,该类企业固定资产少、规模小,可提供给银行的抵押资产不足,常常遭受信贷排挤或金融排斥。再加上企业创新投资风险大、科技贷款缺乏信用担保机构,为了规避风险和坏账,商业银行对科技贷款的发放非常谨慎,少贷款或不贷款成为了最优策略选择。从国外经验来看,信用担保是联结创新型企业与金融中介的重要纽带,国外担保公司一般为商业性担保机构,拥有良好的信息交换平台和经验[49],但受限于我国信用担保体系不完善,信用担保难以破解我国创新型企业融资难问题,我国的担保机构大多是由政府一次性出资设立,缺乏后期资金支持,担保种类单一,市场化程度低[50]。

二是资本市场不成熟。不同金融体系对创新过程的协同程度存在差别[51]。我国证券行业起步较晚,但仍飞速发展,对创新的支持也逐渐增加。从结构上看,我国债券市场以国债为主,由于准入门槛限制导致企业债券占比很小,严重阻碍了创新型中小企业融资。此外,风险投资未能合理给予科技型企业帮助,如在创新发展初期风险投资不足,而到了成长期后期则出现“拥挤”现象[52]。此外,中国多层次资本市场仍不完善,中小板市场和主板市场趋于相似,代办股权转让系统也仅仅是经纪业务,融资功能欠佳。

三是银行业经营机制的制约。我国银行所采用的经营模式为分业经营,这对保障金融安全、防范金融危机起到了很好的作用,但这种模式难以满足创新型企业多样化的融资需求,严重抑制了金融机构为企业创新行为提供股权融资的可能性,也不利于金融产品本身的创新[53]。进一步来说,目前商业银行一直遵循安全性、流动性与收益性这三大原则,在缺乏有效担保的前提下,拒绝向创新型企业贷款,从而降低了科技信贷的可得率[54],并且过长的审批时间和高额融资成本也会减弱科技型企业进行研发创新融资的积极性[55]。

四是产业结构的限制。影响金融支撑创新驱动发展的制约因素还包括产业结构的不合理。企业研发资金的投入对创新有积极的影响,但我国的产业结构一直以劳动密集型产业为主,许多新技术源于国外,本国自主创新发展缓慢,再加上资源配置过于分散,重复建设和资源浪费比较严重[56],从而对企业创新产生抑制作用。同时,由于对外开放程度不同,在华企业的外资投资主要集中于低附加值产业,对高新技术产业投资较少,致使科技溢出现象有限,从而对我国科技创新推动作用不大[57]。

五是地方政府的过度干预。政府通过财政工具干预地区经济发展,政府行为对企业创新有重要影响[58]。稳定的政府行为可为本地企业提供适宜的经济环境和投资预期,有利于企业进行创新活动,但很多地方政府为了提高本地区各项经济发展指标而频繁变动以财政税收为核心的政府行为,使得企业对未来发展环境缺乏“安全感”,可能导致企业减少或放弃创新投入,进而破坏政企关系。因此,过度干预企业发展,频繁变动财政行为,会对企业创新产生负面影响[59]。

(三)进一步完善金融支撑创新驱动发展的建议

学者们基于不同视角就进一步完善金融体系对创新驱动发展的促进作用提出了若干建议:一是构建高科技行业担保制度。由于大多数科技型中小企业具有规模小、名气低、风险高的特点,致使商业银行不愿意对其发放贷款,再加上当前信用评级机构不够完善,这进一步抑制了科技型企业的创新融资需求。因此,当前应建立科技担保机制,拓宽权利质押的范围,依据不同行业设计不同的融资质押方案[60]。二是完善多层次资本市场。首先要降低资本市场的准入门槛,同时推进三板市场和中小企业板市场创新发展,以此满足不同类型、不同成长阶段的创新型企业融资需求。其次,完善代办股权转让系统、改革发行和上市一体化行政审批制度,设置灵活的上市标准,适当降低科技型中小企业的上市要求。在权益融资方面,发挥市场选择机制,发展柜台交易,放宽对风险投资的退出管制[61]。今年两会的一个重要议题就是金融体制的改革,包括大力发展股权融资,提高直接融资比例,完善多层次资本市场,使市场在资源配置中起决定性作用,促进金融更好地为实体经济服务。三是创新信贷模式。传统信贷需要稳定的还款流程和必要的担保方式,但创新型中小企业难以满足这些条件。从实践经验来看,创新信贷模式要求银行、政府、保险公司、企业等经济主体协同推进,同时也要与国家金融政策相结合[62]。四是减少政府“有形之手”的干预。在企业创新发展过程中,政府除了积极营造创新环境、提供创新政策帮扶外,应更多地让市场对资源进行配置,尽可能地少干预或者不干预企业发展。

五、对已有研究的评述

综上所述,当今学术界对金融支撑创新驱动发展的研究主要是从金融结构、政策导向、制度分析、资金来源等角度进行推理论证,基于不同的实证模型和研究视角得出了不同的结论和启示,并且取得了丰硕的成果,但仍有很多问题有待进一步解决。一是对创新驱动发展过程中企业内部创新管理的分析尚不多见。企业是创新发展的主体,企业的整个创新过程具有周期长、调整成本高等特点,但针对我国企业在创新过程中存在的问题,国内文献大都集中于研究企业外部环境的影响,尤其是以优化金融环境为主,对企业内部自身创新管理方式、制度文化、产业结构及资产负债等的研究文献比较少,尤其是以实证为基础的研究甚少。二是缺乏对金融政策与企业创新的整合研究。国内外对金融支撑创新政策效果评价的研究是创新驱动发展的又一重要领域,既有文献在此方面的研究比较常见,但缺乏系统性和逻辑性的统一。例如,在研究信贷支持模式时对企业所属行业没有进行区分,不同行业在创新过程中存在的风险及资金需求是不同的。其次,对金融政策有效性的研究不充分,即金融政策在实施过程中是否受到了金融机构和企业的积极响应,以及在此过程中是否会由于企业无力偿还借款而导致银行等金融机构坏账增多等。三是实证研究文献多采用国家、地区宏观层面数据,对西部欠发达地区的实证分析偏少。在金融促进创新驱动发展影响的实证研究文献中,学者普遍采用宏观层面数据进行实证建模,由于西部欠发达地区创新型企业及金融机构相关数据收集困难,基于西部地区层面的实证研究不多见,但从紧迫程度来看,对西部欠发达地区进行实证研究则更有助于缩小东中西创新差距和金融发展差异,同时提出的政策建议也更具有现实意义。

国外学者对金融支撑与创新驱动发展之间的关系研究较早,不论在理论方面还是实践发展方面都相对成熟,值得我们有选择地借鉴。本文试图突破既有研究的局限性,在前人研究的基础上进一步拓展研究范围,多方面考虑创新发展与金融支撑相互作用的机理。在研究过程中发现国内外学者在金融支撑创新发展领域还存在分歧,如:银行主导型、市场主导型金融体系对企业创新谁更有利、金融支撑体系对大企业还是小企业创新哪个更有效等。虽然当前的研究未取得一致结论,甚至存在矛盾,但总的来说表现为研究的不断丰富和深化。

[1][49]张宏彦.基于科技创新导向的金融支撑政策研究[J].科技进步与对策,2012(7):p98~101.

[2][16]Levine R.Financial Development and Economic Growth:View and Agenda[J].Journal of Economic Literature, 1997(35):p688~726.

[3]Saint-Paul G.Technological Choice,Financial Markets and Economic Development[J].European Economic review,1992 (36):p763~781.

[4]孙伍琴.金融发展促进技术创新的机制及启示[J].杭州电子科技大学学报(社会科学版),2008(9):p15~19.

[5]Stiglitz JE.Credit Markets and the Control of Capital[J]. Journal of Money Credit Bankin,1985(17):p133~152.

[6][53]黄国平,孔欣欣.金融促进科技创新政策和制度分析[J].中国软科学,2009(2):p28~37.

[7]吴建环,赵丽君.对我国支持自主创新的金融政策的反思[J].财经论坛,2007(4):p269~270.

[8]金珊珊.金砖国家科技创新金融支撑体系研究[D].大连:东北财经大学,2014.p38~41.

[9]白钦先,常海中.法国金融制度:由非典型的银行主导型向市场主导型演进[J].金融论坛,2005(6):p48~54.

[10]LevineR.Bank-basedormarket-basedfinancial systems:which isbetter?[J].SocialScience Electronic Publishing, 2000(4):p398~428.

[11]Luigi B.,Fabio S.,Alessandro S.Banks and Innovation: Micro-econometric Evidence on Italian Firms[J].Journal of Financial Economics,2008(2):p197~217.

[12]ChakrabortyS.,RayR.Bank-basedVersus Market-based Financial Systems:A Growth-theoretic Analysis [J].Journal of Monetary Economics,2006(2):p329~350.

[13]Morch R,Nakamura M.Banks and Corporate Control in Japan[J].Journal of Finance,1999(54):p319~339.

[14]汪办兴,汪兴隆.金融体系比较与演进:理论综述[J].经济评论,2005(6):p78~85.

[15]王晓青,李涛.后危机时代金融体系的完善与创新——银行主导型和市场主导型金融体系的比较研究 [J].审计与经济研究,2011(7):p94~101.

[17]Allen F.,Gale D.Diversity of Opinion and Financing of New Technologies[J].Journal of Financial Intermediation,1999 (8):p68~89.

[18]白钦先.金融结构、金融功能演进与金融发展理论的研究历程[J].经济评论,2005(3):p39~45.

[19]Stulz R.M.Financial Structure,Corporate Finance and Economic Growth[J].International Review of Finance,2000(1): p11~38.

[20]朱欢.我国金融发展对企业技术创新作用效果的实证分析[J].科技管理研究,2010(14):p26~30.

[21][51][57]祝佳.创新驱动与金融支持的区域协同发展研究——基于产业结构差异视角[J].中国软科学,2015(9):p106~116.

[22]鞠晓生,谭琦.中国金融改革对企业创新的影响:制度比较与政策分析[J].科技进步与对策,2015(10):p20~24.

[23]何国华,刘林涛,常鑫鑫.中国金融结构与企业自主创新的关系研究[J].经济管理,2011(3):p1~7.

[24]徐玉莲,王宏起.科技金融对技术创新的支持作用:基于Bootstrap方法的实证研究[J].科技进步与对策,2012(2): p1~4.

[25]姚永玲,王瀚阳.科技创新与融资资本融合关系研究——基于北京市的实证分析[J].中国科技论坛,2015(9): p103~108.

[26]William S.Market Structure,Product Differentiation and Industrial Research[J].The Quarterly Journal of Economics, 1967(4):p639~657.

[27]许平.我国高技术产业企业规模和创新能力的关系研究[J].科技管理研究,2010(16):p17~19.

[28]舒志彪,于君博,于永达.企业规模与企业创新产出关系的实证研究[J].科技进步与对策,2007(2):p22~26.

[29]Gilder G.The Revitalization of Everything:The Law of the Microcosm[J].Harvard Business Review,1988(2):p49~61.

[30]徐传谌,唐晓燕.企业规模与技术创新关系研究综述[J].科技管理研究,2011(8):139~143.

[31][47]芦锋,韩尚荣.我国科技金融对科技创新的影响研究——基于面板模型的分析[J].中国软科学,2015(6): p139~147.

[32]张岭,张胜.金融体系支持创新驱动发展机制研究[J].科技进步与对策,2015(5):p15~19.

[33]马一德.创新驱动发展与知识产权制度变革[J].现代法学,2014(5):p48~60.

[34][48]叶子荣,贾宪洲.金融支持促进了中国的自主创新吗[J].财经科学,2011(3):p10~18.

[35]李希义,缪海波.银行贷款支持科技型中小企业的制约问题——基于北京市的调查分析[J].中国科技论坛,2015 (8):p116~120.

[36]KlassenK.,PittmanJ.,ReedM.ACross-national Comparison of R&D Expenditure Decisions:Tax Incentives and Financial Constraints[J].Contemporary Accounting Research, 2004(3):p639~680.

[37]Vergragt P.,Brown H.S.Sustainable mobility:from technological innovation to societal learning[J].Journal of Cleaner Production,2007(11-12):p1104~1115.

[38]李汇东,唐跃军,左晶晶.用自己的钱还是用别人的钱创新?——基于中国上市公司融资结构与公司创新的研究[J].金融研究,2013(2):p170~183.

[39]Guellec D.,Pottelsberghe B.V.The Impact of Public R&D Expenditure on Business R&D[J].Economics of Innovation&New Technology,2000(3):p225~243.

[40]胡永健,周寄中.政府直接资助强度与企业技术创新投入的关系研究[J].中国软科学,2008(11):p141~148.

[41][56]张玉明,梁益琳.企业自主创新的多元资金支持模型实证研究[J].科技进步与对策,2011(10):p80~86.

[42]薛庆根.金融支持、政府与企业投入的科技创新效率研究[J].科技管理研究,2012(13):p15~19.

[43]王珍义,陈璐,李元霞.金融安排、外源融资与自主创新——基于中部六省的面板数据分析[J].科技进步与对策, 2013(1):p115~121.

[44]叶莉,王亚丽,孟祥生.中国科技金融创新支持效率研究——基于企业层面的理论分析与实证检验[J].南开经济研究,2015(6):p37~53.

[45]解维敏,方红星.金融发展、融资约束与企业研发投入[J].金融研究,2011(5):p171~183.

[46]龚强,张一林,林毅夫.产业结构、风险特性与最优金融结构[J].经济研究,2014(4):p4~16.

[50]孙兆刚.创新驱动战略与金融创新协同发展机理研究[J].科技进步与对策,2015(6):p30~34.

[52]秦军.科技型中小企业自主创新的金融支持体系研究[J].科研管理,2011(1):p79~88.

[54]丁涛,胡汉辉.金融支持科技创新国际比较及路径设计[J].软科学,2009(3):p50~54.

[55]杜鹏程,杜佳婧,李敏.科技型小微企业融资与国有商业银行改革[J].中国软科学,2013(9):p143~147.

[58]安苑,王珺.财政行为波动影响产业结构升级了吗?[J].管理世界,2012(9):p19~35.

[59]黎文飞,唐清泉.政府行为的不确定抑制了企业创新吗?——基于地方财政行为波动视角[J].经济管理,2015(8): p45~54.

[60]蒋玉洁,徐荣贞.自主创新型企业的金融支持体系研究[J].经济问题探索,2007(11):p145~149.

[61]左志刚.金融结构与国家创新能力提升:影响机理与经验证据[J].财经研究,2012(6):p48~58.

[62]吕铁,余剑.金融支持战略性新兴产业发展的实践创新、存在问题及政策建议[J].宏观经济研究,2012(5):p18~26.

A New Research Progress in Innovation-driven Development and Financial Support System

Shao Chuanlin Wang Liping

(School of Finance Lanzhou University of Finance and Economics,Lanzhou Gansu730020,China)

China current financial system of innovation-driven development support has room for improvement. Bank-based and market-based financial system has different advantages in supporting innovation-driven development.Financial support of enterprises innovation-driven development has depends on the effectiveness of the enterprise’s size and stage of development,government support policies,institutional infrastructure and other supporting measures.Usually,the factors,such as credit guarantee system,capital market development,banking operating mechanism,industrial structure,and local government intervention,can also influence the effect of financial support innovation-driven development.

innovation-driven development;financial support system;innovative enterprises;research progress

F124.3 F832.1

A

1671-6639(2016)02-0001-08

2016-05-26

本文为甘肃省社科规划项目“甘肃省创新驱动经济发展的金融对策研究”(项目编号YB051);兰州财经大学丝绸之路经济研究院2015年度重点项目“丝绸之路经济带创新驱动发展的金融支持研究”(项目编号JYYZ201505);甘肃省高等学校科研项目资助“金融生态环境和企业家精神双重视角下的创新驱动发展研究”(项目编号2015A-090)的部分成果。

邵传林(1982-),男,兰州财经大学金融学院副教授。

王丽萍(1989-),女,兰州财经大学金融学院金融学专业2015级硕士研究生。