金融发展的经济增长效应:线性还是非线性

——基于面板门限模型的跨国经验研究

杨洋 赵茂

(云南大学发展研究院,云南昆明650091)

金融发展的经济增长效应:线性还是非线性

——基于面板门限模型的跨国经验研究

杨洋赵茂

(云南大学发展研究院,云南昆明650091)

采用1981—2010年88个国家的面板数据,以金融发展变量为门限,应用面板门限模型对金融发展的经济增长效应是否存在系统性的非线性结构变化及其一般化形式进行实证检验。研究结果显示:金融发展的经济增长效应存在双重门限的近似“斜S型”非线性结构形式,表明适宜的金融发展水平是经济实现最优增长的重要条件。研究的结论为探索和构建我国金融发展的最优条件提供了重要的理论启示。

金融发展;经济增长;非线性;面板门限模型

一、引言及文献评述

金融发展的经典理论充分论证了金融体系在经济增长中的重要作用(Schumpeter, 1911; Goldsmith, 1969; McKinnon, 1973; Shaw, 1973),一个运行良好的金融体系能够有效促进资本积累与经济效率提升进而推动经济增长。近20年来,随着计量经济技术的进步与跨国实验数据可获取性的提高,涌现了大量关于金融发展与经济增长关系的实证研究,以King 和Levine(1993)为代表的文献基于大量国家样本考察金融发展与经济增长的关系,得出了金融发展对经济增长具有显著正向效应的一般性结论。

然而,随后大量的实证研究似乎让金融发展与经济增长的理论关系变得扑朔迷离。第一类研究关注了金融发展对经济增长具有正向效应的初始条件,这一条件被称为金融发展的“门槛效应”(Lee, 1996),即人均收入水平低于“门槛”的国家其金融发展的经济增长效应并不明显,而只有当人均收入水平跨越“门槛”之后金融发展才具有显著的正向增长效应。然而,即使在那些已经跨越了收入“门槛”的国家之间,金融发展的经济增长效应也会存在差异,并可能出现与传统理论预测相悖的结论。基于此,第二类研究侧重于考察金融发展的经济增长效应是否随某些条件(如经济发展水平或金融发展水平)的变化而体现异质性。从经济发展水平变化的角度来看,一部分研究发现了转型国家或低收入国家金融发展的经济增长效应反而强于市场经济国家或高收入国家的直接证据(Fink等, 2005; Bangake和Eggoh, 2011)。从金融发展水平变化角度,另一部分研究结论则表明金融发展的经济增长效应随金融发展程度的提高而呈现弱化的趋势(De Gregorio和Guidotti, 1995; Beck 等, 2000; Rousseau和Wachtel, 2011),尤其在那些金融发展过度的国家,金融发展对经济增长存在一定的负向效应(Ductor和Grechyna, 2015)。

经典理论预测与现实经验之间以及现实经验相互之间研究结论的不一致使得金融发展与经济增长之间的理论关系变得更加复杂,不同研究者由于选取了不同的观测样本或采用了不同的技术方法,会导致研究结论存在显著差异。然而,值得我们再次深究的核心命题则是,从长期来看,金融发展的经济增长效应是否客观存在某种系统性的变化特征?尽管相关研究对金融发展的经济增长效应在不同的国家、不同的时期或不同的发展阶段(以经济发展阶段或金融发展阶段考量)所存在的异质性进行了探讨,刻画了金融发展与经济增长之间可能具有一种非单调的关系(Deidda和Fattouh, 2002)。但是,这种非单调关系的一般化形式究竟如何仍尚不清晰。Rioja和Valev(2004)试图以金融发展程度作为划分国家样本的重要依据,采用系统GMM方法分别对金融发展程度较低、中等、较高三个样本区域金融发展对经济增长的效应进行研究,结论显示,在金融发展程度低的国家样本区域金融发展对经济增长的效应并不明显,在金融发展程度中等的国家样本区域金融发展对经济增长具有显著的正向效应,而在金融发展程度高的国家样本区域金融发展对经济增长则存在弱化的正向效应。尽管Rioja和Valev对金融发展与经济增长的非单调关系的形式给出了初步结论,然而,将跨国面板按照某种条件进行主观划分的非统计方法在捕捉金融发展的异质性经济增长效应方面仍缺乏一定的客观性,同时也尚未从理论层面对金融发展的经济增长效应的这种非线性变化进行合理的解析。

为此,本文采用1981—2010年88个国家的面板数据,应用Hansen(1999)的面板门限模型,试图回答金融发展的经济增长效应是否具有系统性的非线性变化特征以及这种非线性效应的一般化形式究竟如何,并对此作出较合理的理论解释。本文的主要贡献在于:一是为金融发展的经济增长效应的客观变化提供跨国证据,验证金融发展对经济增长是否存在非线性效应及其一般化形式,并给出理论解释;二是基于面板门限回归模型,从实证角度对金融发展的线性抑或是非线性的经济增长效应现实检验提供科学合理的方法。

二、金融发展的非线性经济增长效应:来自全球的典型事实

金融发展的非线性经济增长效应,即金融发展对经济增长的影响并不呈现出稳定的线性变化趋向,或者说金融发展对经济增长的影响依赖于某些条件的变化(如金融发展条件)而表现出异质性特征。从全球范围看,一个典型的特征事实是发展中国家普遍存在的金融抑制现象,McKinnon(1973)和Show(1973)认为,金融抑制是阻碍发展中国家经济发展的主要原因。发展中国家的利率限制与市场管制,限制了金融资产和负债的增长,特别是降低了储蓄激励,从而抑制了投资与配置效率,难以有效支持经济增长。因此,金融深化条件不同的国家之间存在着金融发展对经济增长促进效应的差异。另一个典型的特征事实是,金融自由化主义的泛滥成为导致金融过度繁荣进而催生金融危机的直接证据。一个过度繁荣的金融体系往往蕴含某些抑制经济增长的内在机制或渠道,即使在那些没有发生金融危机的国家,金融过度发展仍会通过不同机制或渠道对经济增长产生阻碍,如金融部门对实体部门的“挤出效应”(Santomero和Seater, 2000;苏基溶和廖进中,2010)、金融虚拟化与独立化(王国忠和王群勇,2005)、金融脆弱性与风险积累(Haiss等, 2011)。由此,在那些金融发展过度的国家,反而可能存在着金融发展对经济增长促进效应的弱化。可见,金融发展的经济增长效应客观上依赖于一国金融发展的状态或条件,在金融抑制或金融过度条件下金融发展对经济增长的效应并不一定遵循经典的线性推论,并由此可能形成金融发展的非线性经济增长效应。

为直观反映长期内金融发展是否对经济增长具有非线性效应,对1971—2010年76个发达与发展中国家的金融发展与经济增长历史数据进行拟合观测,其中,采用私人信用水平(由货币存款银行和其他金融机构向私人部门提供的信用占GDP比重衡量)作为金融发展程度的代理指标,采用真实人均GDP的自然对数衡量经济增长水平。通过简单计算40年76个国家的金融发展平均程度与经济增长平均水平,并绘制反映二者变化关系的散点图,如图1所示。

图1 金融发展的非线性经济增长效应:来自世界国家的直接证据

数据来源:世界银行、金融发展与结构数据库(Financial Development and Structure Dataset,Beck等,WBI,2013)。

图1勾勒了一幅来自世界国家的金融发展与经济增长的关系图,其中,横轴表示金融发展水平变化,纵轴表示经济增长水平变化。不难看出,金融发展对经济增长的影响并不呈现出简单的线性特征,金融发展的经济增长效应可能存在边际递减规律,并且,高程度的金融发展未必导致高水平的边际经济增长(如美国、瑞士和日本)。来自世界国家的直观证据初步表明,可能存在金融发展的非线性经济增长效应。

三、面板门限模型设定与指标说明

为了进一步检验金融发展的经济增长效应究竟呈线性还是非线性变化,本文基于Hansen(1999)发展的面板门限模型进行实证检验。面板门限模型能够有效判断样本的所有观测值究竟适用于相同的还是异质的回归函数,并基于一个观测变量值(门限值)将样本的所有观测值划分为不同的回归类别(Hansen,1999)。不同于Rioja and Valev(2004)根据金融发展程度对国家样本进行主观划分的方法,本文应用面板门限模型,依据面板数据内在规律进行样本划分,能够客观识别金融发展对经济增长影响的异质性特征,从而有效克服样本划分的主观偏误。

(一)面板门限模型的设定

“门限回归”本质上是对分组检验方法的一种拓展,Hansen(1999)提出的面板门限模型将样本的结构变化内生化,在模型中引入门限变量的示性函数以考察样本回归函数的异质性。

设单一门限模型的基本形式为

(1)

为了获得参数估计量,需要对每一个观测值减去组内平均值以消除个体效应μi,变换后的模型为

(2)

通过对观测值进行累叠,(2)式可用矩阵形式表示为

y*=X*(γ)β+e*

(3)

对式(3)采用OLS估计得到的估计值

β^(γ)=(X*(γ)′X*(γ))-1X*(γ)y*

(4)

残差平方和为

S(γ)=e^*(γ)′e^*(γ)

(5)

其中,e^*(γ)=y*-X*(γ)β^(γ)为残差向量。通过最小化S1(γ)来获得γ的估计值,即

γ^(γ)=argminS1(γ)

(6)

γ

得到参数估计值后,需要对门限效应是否显著以及门限估计值是否等于真实值进行检验,第一个检验的原假设由线性形式表示为

(7)

备择假设为

(8)

检验统计量为

(9)

其中,S0为原假设H0下求得的残差平方和,由于在原假设H0下门限值γ无法识别,从而导致F1统计量的分布是非标准的。对此,Hansen(1999)建议采用“自抽样法”(Bootstrap)来获取渐进分布,进而构造P值。

第二个检验的原假设为

H0∶γ^=γ0

(10)

相应的似然比统计量为

(11)

(12)

(13)

γ2

(二)指标选择与说明

本文采取两个主流指标来衡量金融发展水平,分别是:(1)私人信用(Private Credit,PCRED),私人信用指标是衡量金融发展水平的经典指标,见Beck等,(2000)、Rioja and Valev(2004)等,采用存款货币银行和其它金融机构向私人部门发行的信用占GDP比重衡量;(2)流动负债(Liquid Liabilities,LIQUID),流动负债是反映金融规模或金融深度的重要指标,见Goldsmith(1969)和King and Levine(1993),采用流动负债占GDP比重衡量。

控制变量集综合考虑了影响经济增长的重要方面,包括经济发展初始条件、教育水平、贸易开放、价格水平、资本形成,分别由五个指标代理,具体如下:(1)经济发展初始条件(IPGDP),采用初始人均GDP指标代理,采用每五年初始年份的真实人均GDP值表示,用于衡量经济发展初始条件对经济增长的影响;(2)教育水平(EDU),采用中学入学率指标代理,采用中学在校生总数占符合中学官方入学年龄人口的百分比表示,用于衡量教育水平对经济增长的影响;(3)贸易开放(TRADE),采用进出口总额占GDP比重表示,用于衡量贸易开放水平对经济增长的影响;(4)价格水平(INFLA),采用平均通货膨胀水平表示用GDP平减指数测算的通货膨胀水平(年通胀率)衡量,用于反映价格水平变化对经济增长的影响;(5)资本形成(CAPITAL),采用资本形成总额占GDP比重表示,用于衡量资本形成水平对经济增长的影响。以上控制变量代理指标被相关文献如Beck等,(2000)、Rioja和Valev(2004)所采用。

四、实证分析及结果

(一)数据来源和处理方法

本文的金融发展水平代理指标数据来源于Beck等,(2013)的“金融发展与结构数据库”,控制变量指标数据均来源于世界银行。本文选取1981—2010年88个国家的指标数据,并采用Beck和Levine(2000)的方法,将样本期间按照五年间隔划分为6个观测点,分别是1981—1985年、1986—1990年、1991—1995年、1996—2000年、2001—2005年、2006—2010年,对每个观测点的指标数据进行五年平均,缺失数据采用平均值替代或根据数据变化趋势进行填补。

(二)面板门限模型估计与结果

本文旨在通过跨国面板数据检验金融发展的经济增长效应是否具有非线性特征以及存在何种非线性一般化形式。为此,本文依次在单个门限、双重门限、三重门限的设定下对式(12)进行估计。为了考察金融发展的经济增长效应是否随金融发展程度的变化而具有异质性特征,即非线性特征,本文分别以金融发展水平的代理指标私人信用(PCRED)和流动负债(LIQUID)作为门限变量,考察以私人信用或流动负债为门限变量的情况下,金融发展的经济增长效应是否存在非线性特征及其变化形式。

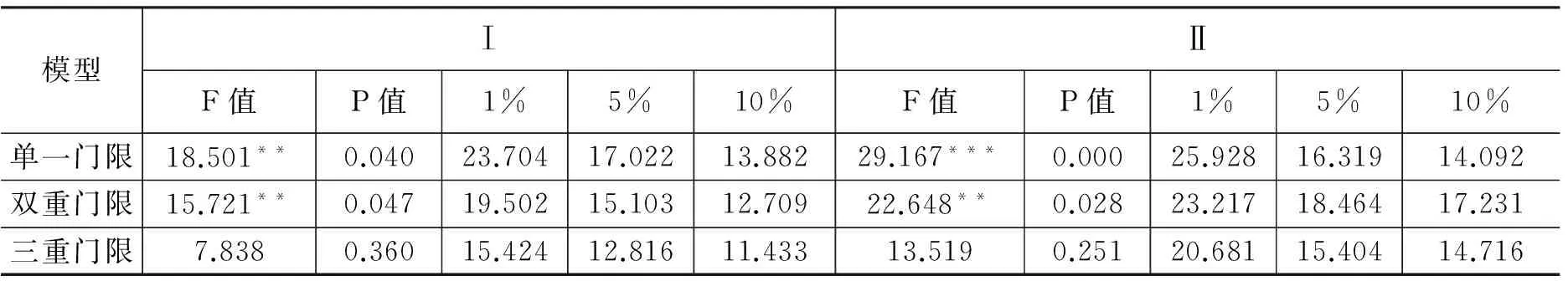

1. 以私人信用为门限变量的模型估计结果

以私人信用为门限,并分别以私人信用作为解释变量构建模型Ⅰ和以流动负债作为解释变量构建模型Ⅱ。门限检验结果如表1所示,在模型Ⅰ和模型Ⅱ中,私人信用均显著存在双重门限值[0.303,0.859],从而将金融发展变量对经济增长的影响划分为三个区制,即金融发展水平低区制(PCRED≤0.303)、金融发展水平中区制(0.303

表1 PCRED门限效应检验

注:(1)P值和临界值均为采用Bootstrap方法反复抽样300次所得;(2)***、**和*,分别表示在1%、5%和10%水平下显著。

表2 PCRED双重门限模型估计结果

注:括号内的值表示White异方差设定下的标准误差,***、**和*,分别表示在1%、5%和10%水平下显著。

进一步考察在双重门限下不同区制的金融发展变量回归系数差异,分析金融发展的非线性增长效应的一般化形式。门限模型的估计结果如表2所示,在金融发展水平低区制(PCRED≤0.303),以私人信用和流动负债衡量的金融发展对经济增长均具有显著较小的正向效应,在金融发展水平中区制(0.303

2. 以流动负债为门限变量的模型估计结果

以流动负债为门限,并分别以私人信用作为解释变量构建模型Ⅲ和以流动负债作为解释变量构建模型Ⅳ。门限检验结果如表3所示,在模型Ⅲ和模型Ⅳ中,流动负债均显著存在双重门限值[0.425,0.947],从而将金融发展变量对经济增长的影响划分为三个区制,即金融发展水平低区制(LIQUID≤0.425)、金融发展水平中区制(0.425

表3 LIQUID门限效应检验

注:(1)P值和临界值均为采用Bootstrap方法反复抽样300次所得;(2)***、**和*,分别表示在1%、5%和10%水平下显著。

表4 LIQUID双重门限模型估计结果

注:括号内的值表示White异方差设定下的标准误差,***、**和*,分别表示在1%、5%和10%水平下显著。

同样,进一步考察在双重门限下不同区制的金融发展变量回归系数差异,分析金融发展的非线性增长效应的一般化形式。根据门限模型的估计结果如表4所示,以LIQUID为门限变量的双重门限模型估计结果显示,在金融发展水平低区制(LIQUID≤0.425),以私人信用和流动负债衡量的金融发展对经济增长均具有显著较小的正向效应,在金融发展水平中区制(0.425

五、结论与启示

本文采用1981—2010年88个国家的面板数据,应用面板门限模型,分别以私人信用和流动负债作为门限变量,对构建的面板门限模型进行门限效应检验和估计,结果均显著存在金融发展对经济增长影响的双重门限,并形成了金融发展的经济增长效应的三种区制。研究结论表明,不管是以私人信用还是流动负债作为门限变量,金融发展对经济增长的效应变化均呈现出基本一致的非线性特征,即:在金融发展水平低区制内,金融发展的经济增长效应显著较小;在金融发展水平中区制内,金融发展对经济增长具有显著较强的正向效应;在金融发展水平高区制内,金融发展的经济增长效应呈现弱化甚至逆转的趋向。研究结论进一步表明,金融发展的经济增长效应随金融发展水平的变化而存在系统性的近似“斜S型”结构的非线性形式。

金融发展的非线性增长效应本质地反映出金融发展对经济增长的影响如何随着金融发展程度的变化而出现异质性,这种异质性特征暗含了不同金融发展条件下金融发展与经济增长之间内在理论关系的突变。一方面,金融抑制下的利率管制和市场准入限制使得部分国家的金融体系深化举步维艰,较低的金融发展水平难以有效为促进投资、创新与经济效率提升提供基本的功能支持,进而可能陷入金融发展与经济增长的“低水平陷阱”;另一方面,金融自由化主义的泛滥导致了金融体系的急剧膨胀与金融的过度发展,并进而可能通过以下机制或渠道对经济增长产生抑制性。其一,金融体系的过度膨胀导致对实体部门的生产性资源如物质资本和人力资本吸收过多,从而对实体部门经济增长产生明显的“挤出效应”;其二,各类大量的以债务关系作为基础的证券化活动的演进,表面上看促进了金融发展水平的提高,但实质上则加剧了金融资本的虚拟化与独立化,从而使得金融发展过程与实体经济发展过程发生相互脱离;其三,金融系统具有先天的“内在不稳定性”,金融体系越庞大和越复杂,其稳定性就越差,金融体系内部蕴藏的大量潜在风险会产生自我增强效应并通过某些不可观测的渠道向实体部门传递。

由此可见,只有处于适宜金融发展水平的国家才能够实现金融发展对经济增长促进效应的优化。我国正处于经济转型的关键时期,如何从经济发展的阶段性特征出发,研究和构建我国转型阶段金融发展的最优条件,促进金融发展的深度、结构、制度以及监管等基本条件与实体经济发展的潜在需求形成有效匹配,是当前及未来有效推进我国金融改革与发展需要考虑的一个重要问题。

[1]苏基溶, 廖进中. 金融发展的倒U型增长效应与最优金融规模. 当代经济科学, 2010(1): 45-54.

[2]王国忠, 王群勇. 经济虚拟化与虚拟经济的独立性特征研究——虚拟经济与实体经济关系的动态化过程. 当代财经, 2005(3): 5-10.

[3]Schumpeter J. The Theory of Economic Development [M]. Cambridge:Harvard University Press, 1911.

[4]Goldsmith R W. Financial Structure and Development [M]. New Haven: Yale University Press, 1969.

[5]Mckinnon R. Money and Capital in Economic Development [M]. Brookings: Brookings Institution Press, 1973.

[6]Shaw E. Financial Deepening in Economic Development [M]. Oxford :Oxford University Press, 1973.

[7]King R, Levine R. Finance and Growth: Schumpeter Might Be Right [J]. Quarterly Journal of Economics, 1993, 108(3): 717-737.

[8]Lee J. Financial Development by Learning [J]. Journal of Development Economics, 1996, 50(1): 147-164.

[9]Fink G, Haiss P, Mantler C H. The Finance-Growth Nexus: Market Economies vs. Transition Countries [R].New York: EI Working Paper, 2005.

[10]Bangake C, Eggoh J C. Further Evidence on Finance-Growth Causality: A Panel Data Analysis [J]. Economic Systems, 2011, 35(2): 176-188.

[11]Gregprio J, Guidotti P E. Financial Development and Economic Growth [J]. World Development, 1995, 23(3): 433-448.

[12]Beck T, Levine R, Loayza N. Finance and the Sources of Growth [J]. Journal of Financial Economics, 2000, 58(1): 261-300.

[13]Rousseau P L, Wachtel P. What Is Happening to the Impact of Financial Deepening on Economic Growth [J]. Economic Inquiry, 2011, 49(1): 276-288.

[14]Ductor L, Grechyna D. Financial Development, Real Sector, and Economic Growth[J]. International Review of Economics and Finance, 2015,37(5): 393-405.

[15]Deidda L, Fattouh B. Non-Linearity Between Finance and Growth [J]. Economics Letters, 2002, 74(3): 339-345.

[16]Rioja F, Valev N. Does One Size Fit All: A Reexamination of the Finance and Growth Relationship [J]. Journal of Development Economics, 2004, 74(2): 429-447.

[17]Hansen B E. Threshold Effects in Non-Dynamic Panels: Estimation, Testing, and Inference [J]. Journal of Econometrics, 1999, 93(2): 345-368.

[18]Santomero A M, Seater J. Is There an Optimal Size for The Financial Sector [J]. Journal of Banking and Finance, 2000, 24(6): 945-965.

[19]Haiss P, Juvan H, Mahlber G B. The Impact of Financial Crises on the Finance-Growth Relationship: A European Perspective[J]. Paper Submitted for Publication in The Journal of Banking and Finance, 2011,10(10):11-52.

责任编辑王丽英

The Impact of Financial Development on Economic Growth:Linear or Nonlinear?——An Empirical Study Using Multinational Panel Threshold Model

YANG Yang, ZHAO Mao

(School of Development Studies, Yunnan University, Kunming 650091, China)

This paper makes an empirical analysis by using panel threshold model with the threshold for financial development to examine whether a systematic nonlinear structure is embedded in the effect of financial development on economic growth based on panel data for 88 countries during 1981—2010. The results show that an approximate sloping-S shaped nonlinear structure with double threshold exits in the effect of financial development on economic growth. It shows that a suitable level of financial development is the significant condition to achieve optimal economic growth. The conclusion of this paper provides an important theoretical inspiration to explore and construct the optimal conditions for financial development in countries.

financial development; economic growth; nonlinearity; panel threshold model

1005-1007(2016)08-0028-8

2016-06-03

杨洋,男,云南大学发展研究院讲师,博士,主要从事金融发展理论研究;赵茂,男,云南大学发展研究院博士生,主要从事金融发展理论研究。

F830

A