职业生涯关注下CEO预期任期对 盈余管理行为的影响

饶育蕾,郭世俊,王颖

(1. 中南大学商学院,湖南长沙,410083;2. 长沙理工大学经济与管理学院,湖南长沙,410083)

职业生涯关注下CEO预期任期对 盈余管理行为的影响

饶育蕾1,郭世俊1,王颖2

(1. 中南大学商学院,湖南长沙,410083;2. 长沙理工大学经济与管理学院,湖南长沙,410083)

从CEO职业生涯关注视角,选取2007—2014年我国沪深A股上市公司为样本,实证检验CEO预期任期对盈余管理行为的影响。结果发现:CEO预期任期与公司应计和真实盈余管理行为呈负相关关系,说明长的预期任期在某种程度上能抑制公司的盈余管理行为。进一步研究发现,上述结论在非面临换届的样本组中成立,而面临换届压力的样本组中CEO的预期任期不能抑制应计盈余管理行为;当CEO为新任职时,预期任期也不能抑制应计盈余管理行为;对于已过退休年龄的 CEO而言,预期任期对应计盈余和真实盈余管理行为均不具有影响 关系。

CEO;预期任期;职业生涯关注;盈余管理

一、引言

近年来,上市公司的CEO出现频繁更换的现象。据思略特咨询公司数据显示,世界500强企业CEO的平均任期为6.5年,《财富》杂志则表示这一任期还在逐渐缩短,任期低于5年的上市公司比例大幅度上升。著名管理咨询公司博思艾伦更是宣称“临时CEO”的年代已经来临——CEO职业生涯的匆忙卸任对于企业来说已经是“新常态”。数据表明,我国上市公司CEO平均任期仅为3.2年,这就迫使CEO在很短的时间内向董事会、外部投资者彰显自己的经营能力,以期获得良好的职业发展。事实上这也形成了CEO的一种隐性激励,即劳动力市场通过公开可见的业绩来评估经理人能力,据此提供经理人所期望的未来工资,这种隐性激励就是职业生涯关注。[1]会计盈余是评价CEO能力的主要信息,那么,出于职业生涯关注的隐性激励,CEO是否会操控公司披露的盈余信息以获得良好的职业发展呢?

盈余管理问题备受学术界和实务界的关注,近年来的研究发现盈余管理行为存在以下两种不同的情境:应计盈余管理是在现行会计准则允许的范围内不改变实际经营活动的前提下粉饰公司的经营业绩[2];真实盈余管理通过改变公司实际经济活动而实现,会对公司的现金流、未来经营业绩以及长期价值产生影响。[3]研究发现,当上市公司面临股票发行定价、管理层寻求高额股权和薪酬激励等活动时会选择不同的盈余管理手段。[4, 5]由于投资者对操纵应计盈余与真实盈余的业绩有不同的反应,因而盈余管理方式也会影响投资者对CEO业绩的评价,那么CEO职业生涯关注的隐性激励是否导致盈余管理的差异性呢?

本文以2007—2014年我国A股上市公司为样本,研究 CEO预期任期所衡量的职业生涯关注的隐性激励对公司盈余管理行为的影响,以期剖析经理人盈余管理的行为动机。现有研究已关注到 CEO 变更会对盈余管理产生影响[6],但这种影响背后的机理是本文拟深入探索的。本文根据是否面临换届压力将样本分为两类,分别考察这两类CEO的预期任期对盈余管理的影响;由于职业生涯关注度差异会影响隐性激励作用的发挥,本文还考察了 CEO 处于“高龄”或“新任”两类极端预期任期情形下公司的盈余管理行为,以衡量职业生涯关注多样性的隐性激励动机。

二、文献回顾与研究假设

CEO任期分为既定任期和预期任期。既定任期体现了市场对 CEO能力的肯定并对其决策行为产生积极影响[7];预期任期则是对CEO未来任职期限的预期,体现了职业生涯关注的隐性激励,这也同样影响CEO的决策行为并对公司绩效产生一定影响。[8, 9]现有研究强调了 CEO既定任期对公司盈余管理行为的作 用[10],而职业生涯关注隐性激励这一视角也是值得进一步探索的,因为预期任期这一隐性激励可能缓减CEO的盈余管理行为。

盈余管理粉饰了公司短期绩效表现,不能为公司长期绩效带来收益:应计盈余管理是一种短视行为,不利于公司长期发展;真实盈余管理则可能对公司未来长期的价值造成负面影响。[11]预期任期的隐性激励则可能使CEO减少盈余管理行为。Fama[12]最早提出职业生涯关注的隐性激励能部分替代显性激励从而解决道德风险问题。Holmstrom[13]进一步强调了这种隐性激励,他指出职业生涯关注能够激励管理者为自身的良好声誉而努力工作。Graham[14]也指出CEO职业生涯关注是影响其财务报告决策的重要动机。Arya[15]发现即使在非盈利组织中,高管职业生涯关注也与企业会计利润的增长显著正相关。Chen[16]研究发现CEO职业生涯关注与其风险偏好有着显著关联,预期任期越长,隐性激励作用越甚,说明CEO越关注长期利益,越愿意为公司制定最佳发展策略从而提交一份真实可靠的财务报告,减少应计和真实盈余管理行为。此外,现有研究表明CEO预期任期和盈余质量均与CEO的声誉存在相关性,声誉为决策者提供了一种隐性激励,从而形成一种有效的约束力。[17]市场对 CEO声誉的评级直接决定了其未来职业的发展,预期任期越长的CEO会越倾向于维护自己的良好声誉。而盈余管理对CEO的声誉而言存在风险性,一旦被发现有夸大公司盈余的嫌疑,将使股东质疑其财务报告的可信度,并对其职业生涯发展造成重大污点。因此,预期任期越长,CEO越有动机减少应计和真实盈余管理行为。基于此,提出如下假设:

H1:CEO预期任期越长,越能抑制公司应计盈余管理和真实盈余管理行为。

上市公司章程一般都规定了 CEO一届任期的固定年限,在任期将结束时,CEO将面临连任或解聘的短期压力,对职业生涯的高度关注可能使其更加注重短期业绩的信号作用。现有研究表明,CEO在任期的最后一年有强烈动机夸大盈余[18],希望通过报告较高的业绩,以此提高自己最终的薪酬水平。[19]同时,CEO在任期的最后一年进行盈余管理很难在其离开之前被发现。因此,CEO面临换届压力且预计自身会面临解聘时,会更关注当前利益,弱化声誉问题,进行盈余管理。而当CEO预期自身还有连任的可能,基于这一隐性激励及职业生涯的关注,存在换届压力的CEO面临一个矛盾选择:一方面,出于对职业生涯的关注,有动机提交一份业绩优良的财务报告以提高市场对其经营能力的评估[20],因而有动机进行盈余管理;另一方面,由于真实盈余管理对公司经营业绩有一定的负面影响[21],CEO预期任期越长或自身连任的可能性越大,越会兼顾公司的长远发展,以盈余管理方式换取的短期业绩动机减弱。基于此,提出如下假设:

H2:换届压力将弱化CEO预期任期对应计盈余管理行为的抑制作用。

还有两类特殊的CEO:高龄CEO与新任CEO。高龄CEO对职业生涯关注程度低,而新任CEO则对职业生涯高度关注。[22]

据规定,我国男性高管的退休年龄为60周岁,女性为55周岁。①这里将超过该年龄的CEO定义为高龄CEO 。这类CEO的任职受到广泛关注,他们既可以在任期满时选择安稳退休,也可以因为工作或者业绩优秀而被续聘,而市场对其已有稳定的评价,且续聘意义远不如处于其他职业生涯时期的CEO,其职业生涯关注程度会有所降低,预期任期的隐性激励作用降低,不能抑制其盈余管理行为。

新任 CEO 对职业生涯的高度关注使其更加在意短期业绩信号,而市场也往往用公司的当期表现来衡量新任 CEO的能力[23],当期业绩也是其建立良好声誉的前提。即使CEO是从职位晋升中获取的或是组织内部提拔继任的,其经营能力同样也会受到市场的质疑。[24]Axelson和Bond[25]研究发现在任期初期,即使是客观因素导致了公司业绩较差,市场也会归因于CEO能力不足,进而影响CEO的整个职业生涯。因此,新任 CEO也面临两难的抉择:一方面,对新任CEO能力的评价来自于当期业绩,一旦新任CEO在初期被给予“差评”,其整个职业生涯将受到重大负面影响,为了避免被贴上“低能力”的标签甚至在当期被解雇,新任CEO会有较大的盈余管理动机;另一方面,CEO预期任期较长,更要兼顾自身职业生涯规划和公司长远发展,预期任期的隐性激励会使新任CEO减少这种损害公司长远利益的真实盈余管理行为。基于上述分析,提出如下假设:

H3:高龄CEO的预期任期对应计盈余和真实盈余管理行为均不具有抑制作用。

H4:新任压力会弱化CEO预期任期对应计盈余管理行为的抑制作用。

三、研究设计

(一) 样本选择与数据来源

我国新会计准则于2007年1月1日在上市公司执行,为使用统一的会计口径数据,本文选取 2007—2014年我国沪深A股上市公司为样本。剔除ST和*ST 公司、金融类上市公司以及主要指标数据缺失的样本,最终共获得10 662个样本。为了排除异常值对结果的影响,对部分回归模型的变量在1%和99%分位处做了WINSORIZE 处理。

(二) 变量设计 1. CEO预期任期

本文借鉴 Antia[26]的方法,采用既定任期和年龄的行业调整值为预期任期的主要衡量指标,具体方法如下: 式中:Tenureind,t为i公司所属行业的CEO截至t年的平均既定任期;Tenurei,t表示i公司的CEO截至t年的既定任期;Ageind,t为i公司所属行业的CEO截至t年的平均年龄;Agei,t表示i公司的CEO截至t年的年龄。

2. 盈余管理

(1) 应计盈余管理

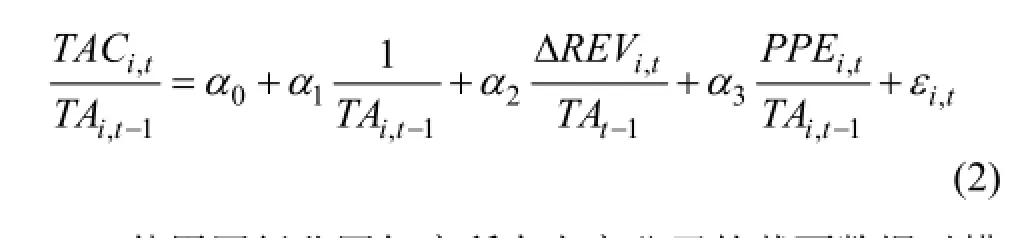

应计盈余管理的衡量方法有许多,Dechow[27]在比较了多种方法后认为修正后的Jones模型最为恰当,本文沿用这一做法。具体方程如下:

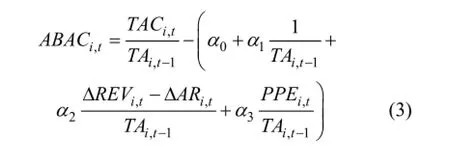

使用同行业同年度所有上市公司的截面数据对模型(2)进行回归,将回归系数α1、α2、α3代入下式,计算出异常应计盈余ABAC:

其中:TACi,t为样本公司i在t期的净利润减去该公司在t期经营活动产生的现金净流量;TAi,t为公司i在t期的期末总资产;ΔREVi,t为公司i在t期相对于上期的主营业务收入增加额;PPEi,t为公司i在t期的期末固定资产总值;ΔARi,t为公司i在t期相对于上期的应收款项增加额。

(2) 真实盈余管理

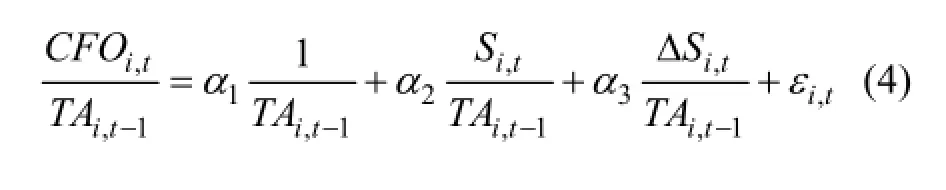

本文借鉴Roychowdhury[28]的研究方法,从异常现金流、异常生产成本、异常酌量性费用三个维度来衡量真实盈余管理活动,具体方法如下:

①异常现金流

CFOi,t为公司 i在 t期的经营活动净现金流,Si,t为公司i在t期的销售收入,回归方程如下:

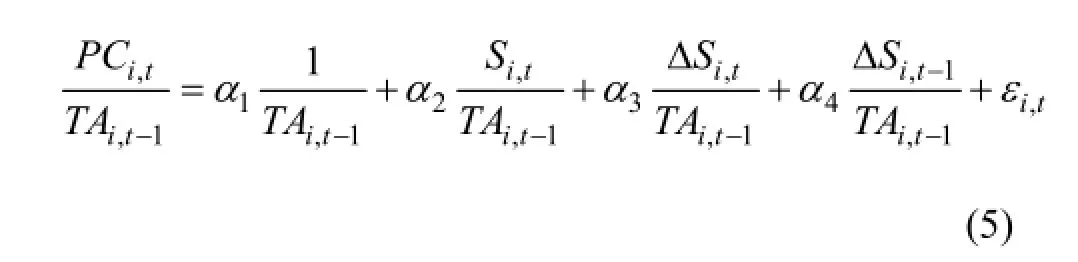

②异常生产成本

PCi,t为公司i在t期的总生产成本,为产品销售成本与存货变化之和,方程如下:

③异常酌量性费用

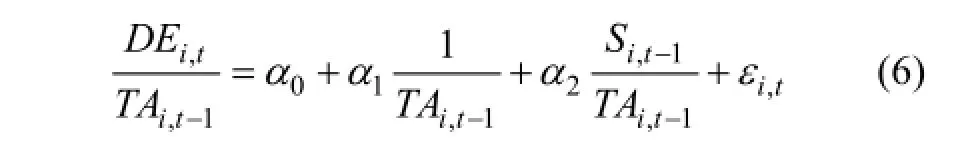

DEi,t为公司 i在 t期的酌量性费用支出,用销售费用与管理费用之和表示,方程如下:

与应计盈余的计算方法相似,先分行业和年度分别对三个模型进行 OLS 回归,估计出各个方程的回归系数,然后求出其各年度的估计值。用各年度实际值减去估计值,求出上市公司的异常经营现金净流量(ABCF)、异常生产成本(ABPC)和异常酌量性费用(ABDE)。同时借鉴Alissa[29]的做法,先对三个变量逐一进行回归,然后用ABPROXY衡量总的真实盈余管理水平,方程如下:

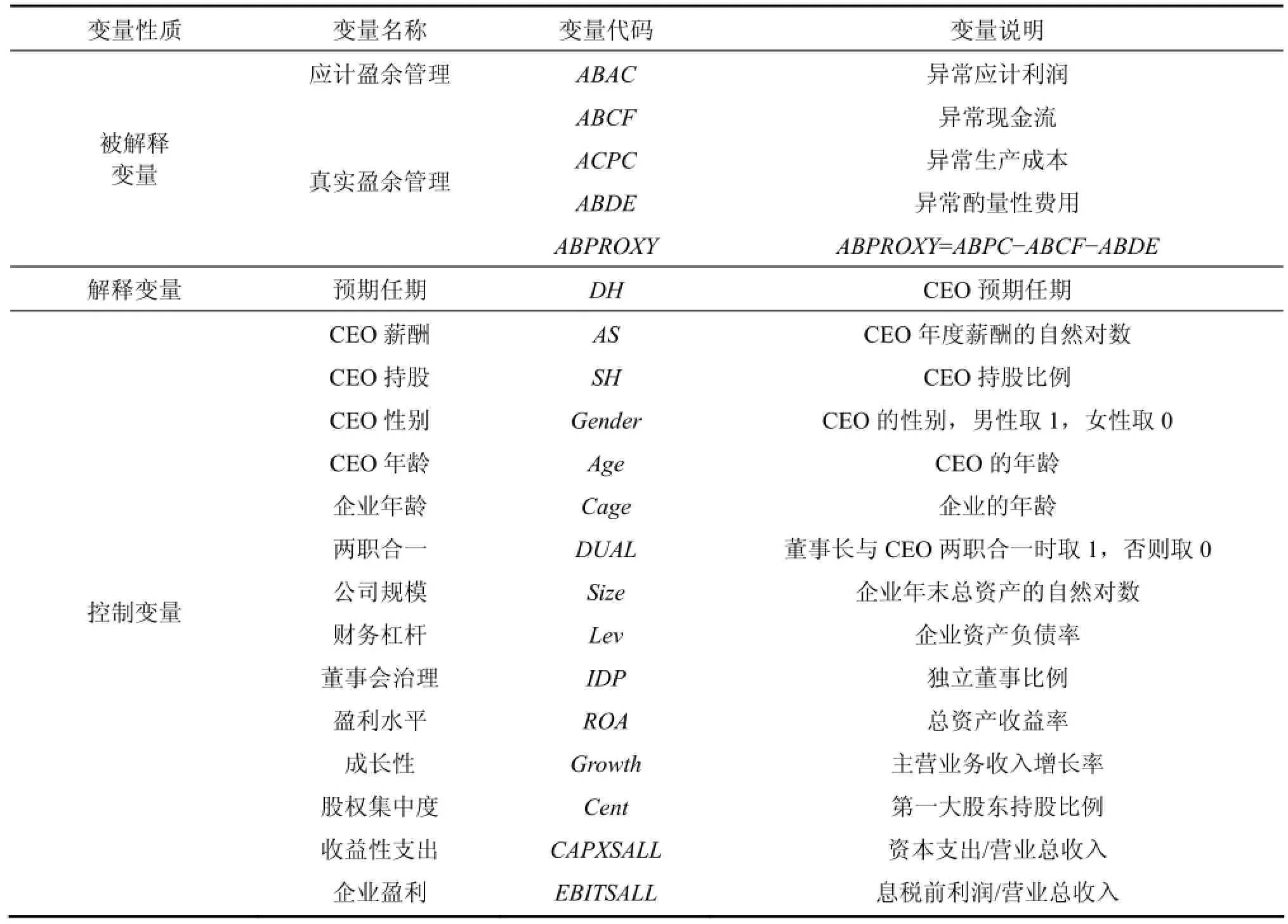

3. 控制变量

借鉴相关文献,本文的控制变量分别为CEO年度薪酬、CEO持股比例、CEO性别、CEO年龄、企业年龄、董事长与CEO两职合一、公司规模、财务杠杆、董事会治理、盈利水平、公司成长性、股权集中度。具体变量定义见表1。

表1 研究变量定义

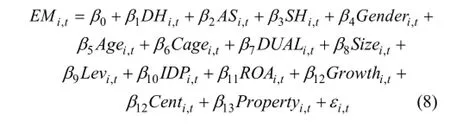

(三) 回归模型

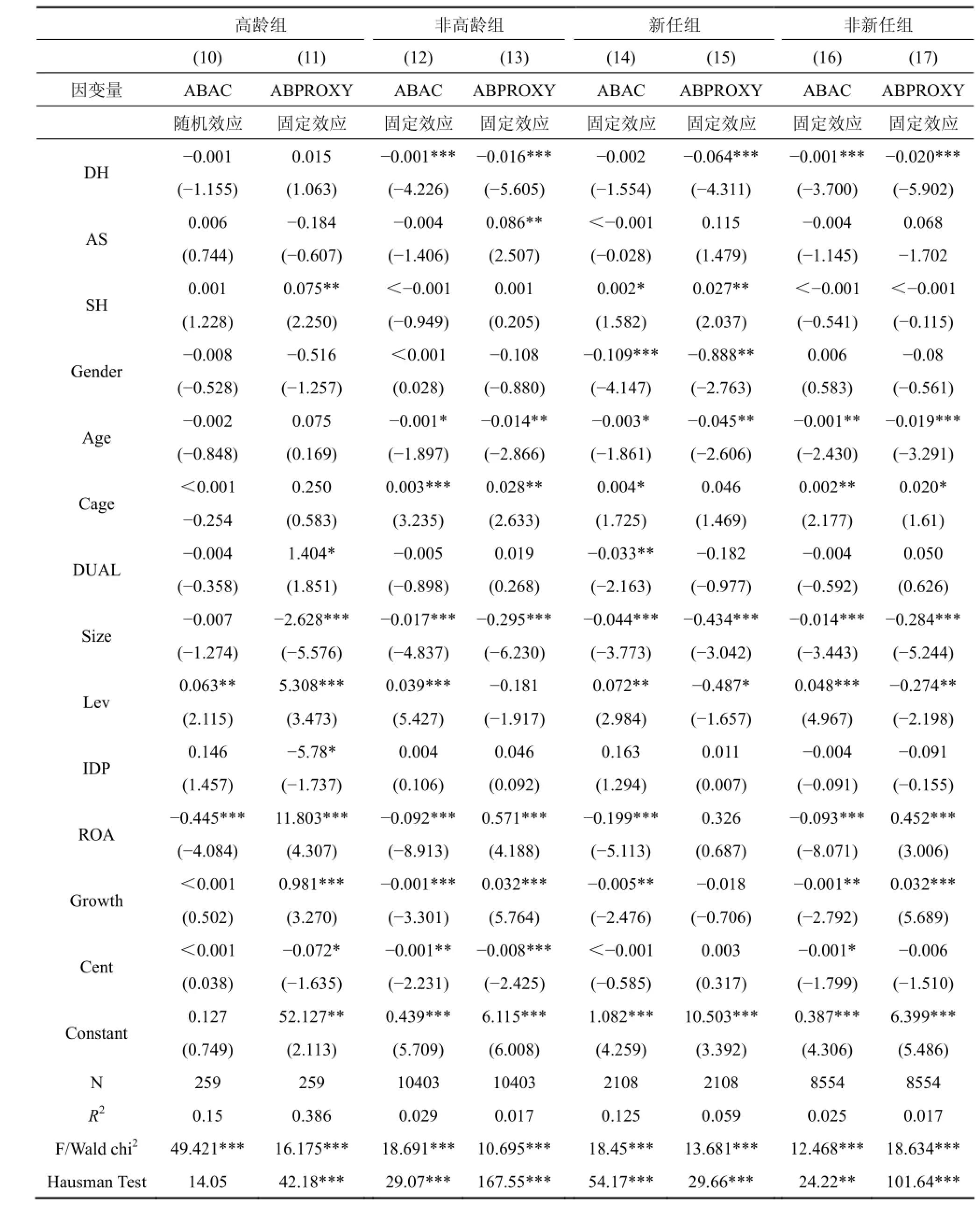

为了考察CEO预期任期对企业盈余管理的影响,本文采用面板回归方法,建立如下回归模型:

EM即为盈余管理代理变量,包含应计盈余管理(ABAC)和真实盈余管理(ABPROXY,由异常生产成本(ABPC)减异常现金流(ABCF)和异常酌量性费用(ABDE)所构成)。其他符号意义见表1。

四、实证研究

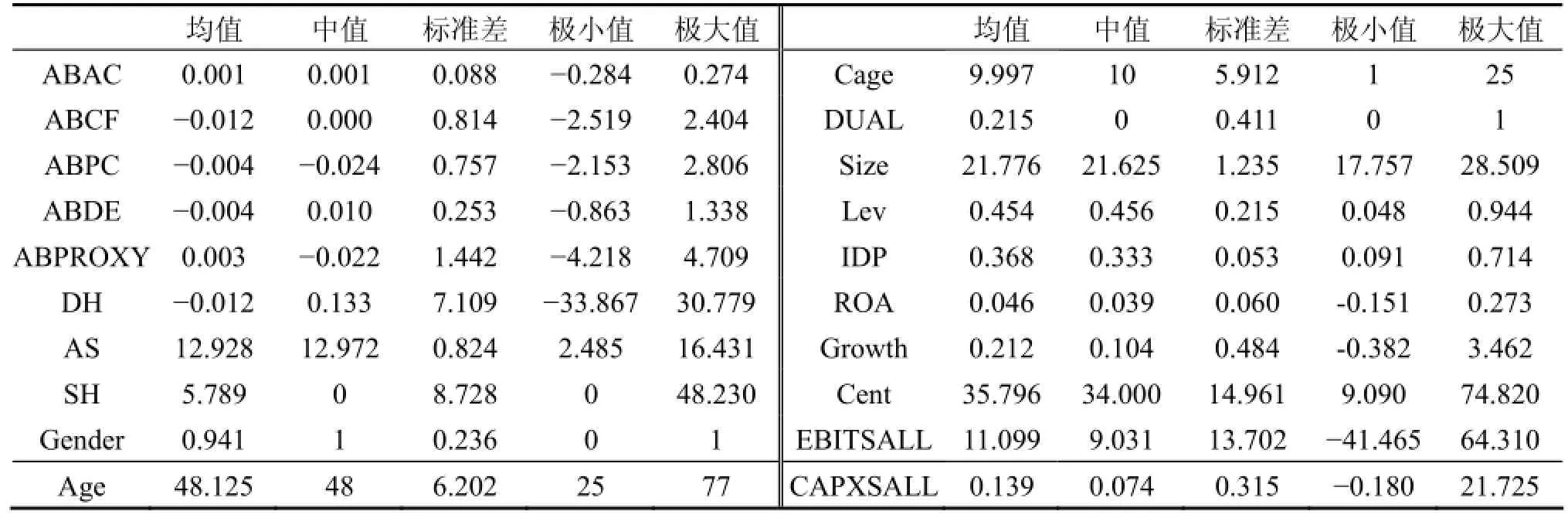

(一) 描述性统计

表2为全样本的描述性统计,共计10 662个样本。从全样本来看,沪深A股上市公司应计盈余均值和中位数均为0.001,说明我国A股上市公司存在应计盈余调整利润的情况。真实盈余 ABPROXY的均值为0.003,中位数-0.022,标准差为 1.442,表明各公司之间真实盈余情况差异较大。从CEO预期任期来看,DH的均值-0.012,标准差7.084,说明CEO的预期任期普遍偏低且差异较大。DH最大为 30.779,说明该CEO很年轻,其预期任期较长。DH最小值为-33.867,说明该CEO很年长,以行业平均水平来估计其34年前就应该离任了。CEO的年龄跨度从25到77岁,差异显著。CEO性别均值为0.941,说明样本中男性CEO居多。

(二) 回归分析

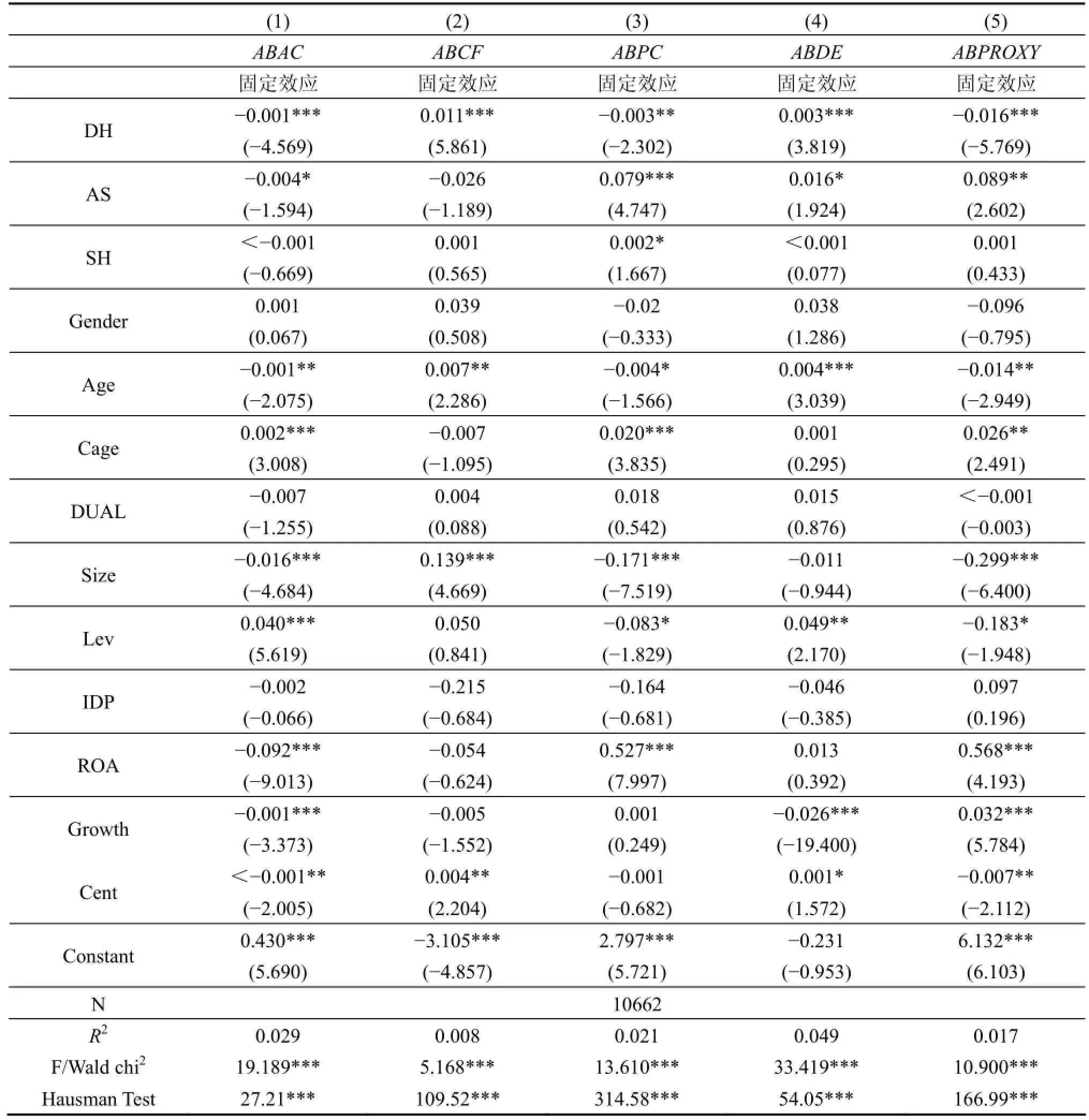

1. CEO预期任期对盈余管理的影响

表3为全样本CEO预期任期与公司盈余管理的回归结果。五个回归模型的Hausman检验均在1%水平上显著,故均采用固定效应面板模型。异常应计盈余ABAC对应的DH的系数为-0.001,在1%水平上显著,说明CEO的预期任期与应计盈余存在显著负向关系。从真实盈余管理三个变量来看,异常现金流ABCF和异常酌量性费用ABDE对应的DH均在1%水平上正向显著,异常生产成本ABPC对应的DH在5%水平上负向显著,且真实盈余管理代理变量ABPROXY对应的DH的系数为-0.016,T值为-5.769,说明CEO的预期任期能显著抑制其真实盈余管理行为,验证了本文的假设 1。从整体水平来看,基于职业生涯关注的隐性激励,CEO为维护自身声誉,有动机减少应计和真实盈余管理行为。

表2 变量描述性统计表

表3 CEO预期任期与盈余管理回归结果

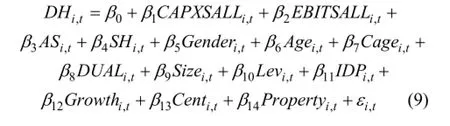

2. 换届压力下CEO预期任期对盈余管理的影响表4中方程(6)~(9)为是否面临换届压力的CEO预期任期与企业盈余管理的回归结果。没有面临换届压力时,CEO预期任期的隐性激励仍然有效,应计盈余ABAC和真实盈余ABPROXY对应的DH均在1%水平上负向显著。面临换届压力时,CEO的职业生涯关注可能使其注重短期绩效信号,回归结果表明,应计盈余管理对应的DH的系数为负,但并不显著;真实盈余管理对应的DH的系数为-0.019,且在1%水平上显著,说明换届压力弱化了预期任期对应计盈余管理的抑制作用,但并不影响真实盈余管理。由于真实盈余管理严重损害企业长期利益,预期任期越长,其隐性激励作用越能发挥作用,从而降低真实盈余管理 动机。

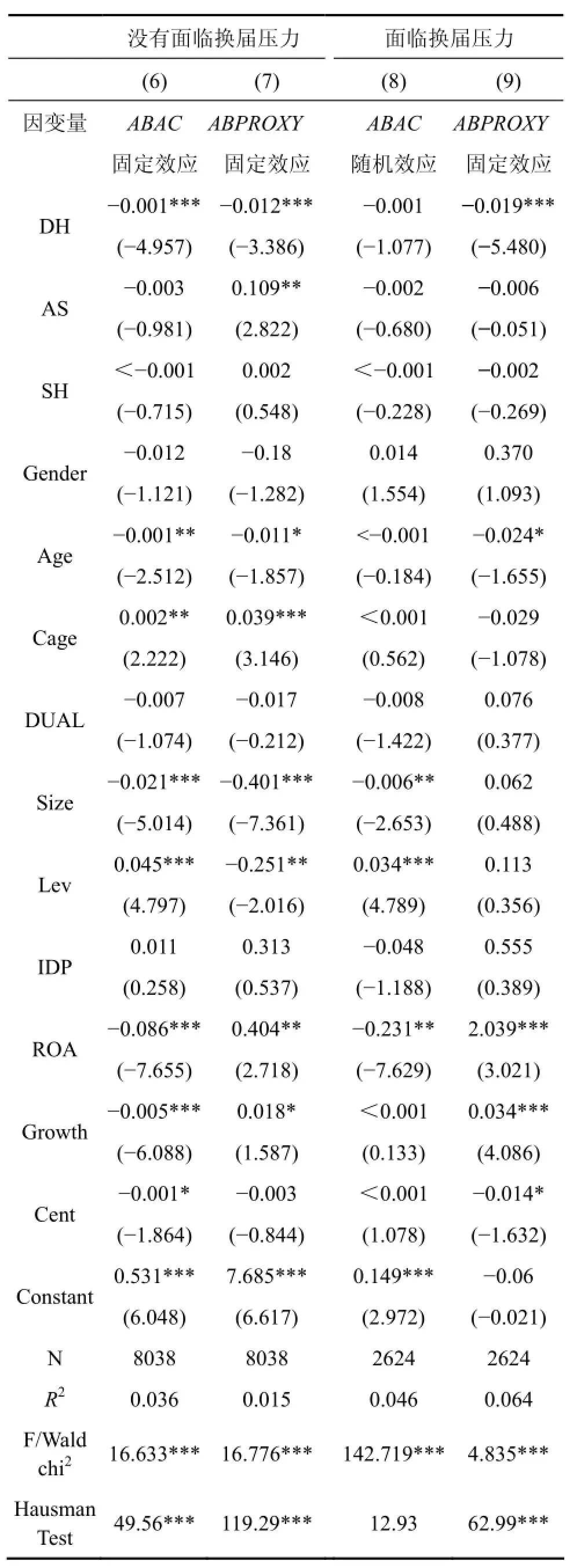

3. 高龄组和新任组CEO预期任期与盈余管理

表5中回归方程(11)~(17)验证了本文的假设3和4。通过对比高龄组和非高龄组发现,预期任期对应计盈余和真实盈余的抑制作用并不显著,且真实盈余管理对应的DH的系数为0.015,说明高龄CEO对业绩信号的迫切需求,而在非高龄组中,CEO预期任期对应计和真实盈余管理存在显著的抑制作用,验证了假设 3。回归方程(14)~(17)对比了新任组与非新任组,发现新任组中应计盈余管理对应的 DH的系数为-0.002,但并不显著,真实盈余管理对应的DH在1%水平负向显著,而非新任组中,应计和真实盈余管理均存在显著的负向关系,说明新任CEO的职业生涯关注使其有强烈的动机操控应计盈余,但并不影响预期任期对真实盈余管理的抑制作用。

(三) 稳健性检验

一直想有个展览馆,这个愿望在2005年第一次实现。于大同市云冈公园,花了五六万元,租了六间房子。好不容易建起来了,但公园整体开发没有跟上,只展览了一个星期便关门了。李建明记得,那个位置在现在公园湖边上。

为了检验上述回归结果的稳健性,本文从如下几个方面进行了检验。限于篇幅,没有列出相应的回归结果。

第一,内生性问题。考虑到企业绩效、规模等特征会影响CEO对预期任期的判断,存在内生性,借鉴Antia[26]的做法,先根据如下方程找出影响CEO预期任期DH的变量,然后再代入回归方程(8)中:

表4 “面临换届压力”组和“非面临换届压力”组CEO预期任期与盈余管理回归结果

表5 高龄组和新任组CEO预期任期与盈余管理回归结果

回归结果显示,应计盈余和真实盈余对应的 DH的系数分别为-0.001和-0.015,均在1%水平上显著,与表3的回归结果一致,证明了原回归结果的稳健性。

第二,变量替换。在计算CEO预期任期时,本文选取行业任期和年龄的中位数作为标准,重新衡量CEO预期任期。应计盈余管理变量对应的DH在5%水平上负向显著,真实盈余管理对应的DH在1%水平上负向显著,和CEO预期任期与盈余管理的回归结果一致。

第三,盈余管理方向。考虑到盈余管理的方向性问题,本文对应计盈余管理和真实盈余管理的衡量指标取绝对值后重新进行回归。结果发现预期任期与应计盈余管理和真实盈余管理之间依然存在显著负向关系,与表3回归结果一致。

五、结论

CEO的行为决策对上市公司的正常运作有着举足轻重的作用。预期任期这一职业生涯关注度的隐性激励是影响其行为决策的重要因素。本文以我国沪深A股2007—2014年上市公司数据为研究样本,采用面板回归方法,实证检验CEO预期任期与企业盈余管理的关系。研究得到以下结论:

其一,CEO预期任期与企业应计盈余管理和真实盈余管理均存在显著的负向关系,表明CEO职业生涯关注发挥了隐性激励作用,能够有效抑制公司盈余管理行为。

其二,是否面临换届压力的分组检验结果表明,没有换届压力的 CEO其预期任期与应计盈余管理和真实盈余管理均显著负相关,而面临换届压力的CEO其预期任期仅与真实盈余管理存在显著负向关系,表明职业生涯关注弱化了预期任期对应计盈余管理的抑制作用,但并不影响其与真实盈余的关系。

其三,从CEO年龄的极端样本看,高龄CEO 的预期任期对应计盈余管理和真实盈余管理均不存在抑制作用,新任CEO的预期任期仅与真实盈余管理存在显著负向关系,说明对职业生涯的过度关注和忽视均会影响预期任期这一隐性激励作用的发挥。

以上结论有助于加深对上市公司 CEO职业生涯隐性激励的认识,为公司治理机制设计中如何注重隐性激励的作用,使CEO既注重自身的职业生涯发展,又有效抑制企业盈余管理行为,更注重企业的长期发展提供了实证依据。

本文的研究也存在一定局限性。本文采用同行业企业CEO任期的平均水平来衡量CEO的预期任期,而实际上 CEO可能会更倾向于参考类似经营状况公司CEO的任职情况,或同行业中大型优质企业CEO的任职情况,这在一定程度上会导致对CEO预期任期的衡量偏差,进而影响本文研究结论的可靠性。今后的研究可以探索其他的CEO预期任期衡量方法,如根据CEO变更概率和既定任期的线性组合来衡量CEO预期任期。此外,采用CEO强制变更概率、经理人市场竞争强度等来衡量职业生涯的隐性激励也是未来研究可以进一步探索的方向。

注释:

① 各年度高管退休年龄规定略有调整,本文根据各年度规定对应调整高管退休年龄界限。

[1] Autrey R L, Dikolli S S, Newman D P. Career concerns and mandated disclosure [J]. Journal of Accounting and Public Policy, 2007, 26(5): 527-554.

[2] Dechow P M, Skinner D J. Earnings management: Reconciling the views of accounting academics, practitioners, and regulators [J]. Accounting Horizons, 2000, 14(2): 235-250.

[3] Gunny K A. The relation between earnings management using real activities manipulation and future performance: Evidence from meeting earnings benchmarks [J]. Contemporary Accounting Research, 2010, 27(3): 855-888.

[4] Badertscher B A. Overvaluation and the choice of alternative earnings management mechanisms [J]. The Accounting Review, 2011, 86(5): 1491-1518.

[5] 袁知柱, 郝文瀚, 王泽燊. 管理层激励对企业应计与真实盈余管理行为影响的实证研究[J]. 管理评论, 2014(10): 181-196.

[6] 林永坚, 王志强, 李茂良. 高管变更与盈余管理——基于应计项目操控与真实活动操控的实证研究[J]. 南开管理评论, 2013, (1): 4-14.

[7] Souder D, Simsek Z, Johnson S G. The differing effects of agent and founder CEOs on the firm's market expansion [J]. Strategic Management Journal, 2012, 33(1): 23-41.

[8] Arya A, Mittendorf B. The benefits of aggregate performance metrics in the presence of career concerns [J]. Management Science, 2011, 57(8): 1424-1437.

[9] Autrey R L, Dikolli S S, Newman D P. Performance measure aggregation, career incentives, and explicit incentives [J]. Journal of Management Accounting Research, 2010, 22(1): 115-131.

[10] Ali A, Zhang W. CEO tenure and earnings management [J]. Journal of Accounting and Economics, 2015, 59(1): 60-79.

[11] 于忠泊, 田高良, 齐保垒, 等. 媒体关注的公司治理机制——基于盈余管理视角的考察[J]. 管理世界, 2011(9): 127-140.

[12] Fama E F. Agency problems and the theory of the firm [J]. The journal of Political Economy, 1980(4): 288-307.

[13] Holmström B. Managerial incentive problems: A dynamic perspective [J]. The Review of Economic Studies, 1999, 66(1):169-182.

[14] Graham J R, Harvey C R, Rajgopal S. The economic implications of corporate financial reporting [J]. Journal of accounting and economics, 2005, 40(1): 3-73.

[15] Arya A, Mittendorf B. Career concerns and accounting performance measures in nonprofit organizations [J]. Accounting, Organizations and Society, 2015, 40: 1-12.

[16] Chen Y. Career concerns and excessive risk taking [J]. Journal of Economics & Management Strategy, 2015, 24(1): 110-130.

[17] 陈德球, 雷光勇, 肖童姝. CEO 任期, 终极产权与会计盈余质量[J]. 经济科学, 2011(2): 103-116.

[18] Wells P A. Earnings management surrounding CEO changes [J]. Accounting and Finance, 2002(42): 169-193.

[19] Kalyta P. Accounting discretion, horizon problem, and CEO retirement benefits [J]. The Accounting Review, 2009, 84(5): 1553-1573.

[20] Palmer T B, Wiseman R M. Decoupling risk taking from income stream uncertainty: A holistic model of risk [J]. Strategic Management Journal, 1999, 20(11): 1037-1062.

[21] 王福胜, 吉姗姗, 程富. 盈余管理对上市公司未来经营业绩的影响研究——基于应计盈余管理与真实盈余管理比较视角[J]. 南开管理评论, 2014(2): 95-106.

[22] Nam J, Wang J, Zhang G. Managerial career concerns and risk management [J]. Journal of Risk and Insurance, 2008, 75(3): 785-809.

[23] Hermalin B E, Weisbach M S. Information disclosure and corporate governance [J]. The Journal of Finance, 2012, 67(1): 195-233.

[24] Gibbons R, Murphy K J. Optimal incentive contracts in the presence of career concerns: Theory and evidence [R]. National Bureau of Economic Research, 1991.

[25] Axelson U, Bond P. Investment banking careers: An equilibrium theory of overpaid jobs [M]. Financial Markets Group, London School of Economics and Political Science, 2011: 30.

[26] Antia M, Pantzalis C, Park J C. CEO decision horizon and firm performance: An empirical investigation [J]. Journal of Corporate Finance, 2010, 16(3): 288-301.

[27] Dechow P M, Sloan R G, Sweeney A P. Detecting earnings management [J]. Accounting review, 1995(2): 193-225.

[28] Roychowdhury S. Earnings management through real activities manipulation [J]. Journal of accounting and economics, 2006, 42(3): 335-370.

[29] Alissa W, Bonsall S B, Koharki K, et al. Firms’ use of accounting discretion to influence their credit ratings [J]. Journal of Accounting and Economics, 2013, 55(2): 129-147.

[编辑: 苏慧]

Impact of CEO’s expected tenure on earnings management behavior in career concerns

RAO Yulei1, GUO Shijun1, WANG Ying2

(1. School of Business, Central South University, Changsha, 410083, China; 2. School of Economics and Business Administration, Changsha University of Science and Technology, Changsha 410083, China)

By taking the perspective of CEO’s career concerns, the present study selects samples from Chinese listed companies from 2007 to 2014 to undertake an empirical test on the impact of CEOs’ expected tenure on earnings management behavior. It is found that the longer the CEO’s expected tenure, the less accrual earnings management and real earnings management of listed companies, which illustrates that longer expected tenure can suppress, to a certain extent, the earnings management in the company. Further study shows that this relationship is also significant in the group without transition pressure. For the group with transition pressure, CEO’s expected tenure does not inhibit accrual earnings management. Besides, this relationship is the same for the new CEO. However, for some CEOs who are over retirement age, expected tenure does not inhibit accrual earnings management and real earnings management.

CEO; expected tenure; occupation career concerns; earnings management

F230

A

1672-3104(2016)03-0098-09

2015-12-31;

2016-04-12

国家自然科学基金项目“上市公司策略性信息披露的实验与实证研究”(71372063);教育部人文社会科学研究青年基金项目“基于经理人职业生涯关注的上市公司策略信息披露研究”(14YJC630133);湖南省自然科学基金项目“经理人声誉激励对上市公司策略性信息披露行为的影响研究”(2015JJ3006)

饶育蕾(1964-),女,四川资中人,中南大学商学院教授,博士生导师,主要研究方向:公司金融,行为金融等;郭世俊(1990-),男,重庆人,中南大学商学院硕士研究生,主要研究方向:公司金融,财务管理等;王颖(1986-),女,湖北黄冈人,管理科学与工程博士,长沙理工大学经济与管理学院讲师,主要研究方向:公司金融,行为博弈等