美国税收事先裁定的实践及经验

◆张建忠

美国税收事先裁定的实践及经验

◆张建忠

内容提要:税收事先裁定允许纳税人获知对预期事项税收结果的确定性,因此在税务管理和税务遵从中被认为是必不可少的。税法本身的不确定性导致了税收事先裁定的大量需求,然而在美国实际上很少运用税收事先裁定。文章通过分析美国税收事先裁定在实践中很少运用的原因,提出我国引进税收事先裁定制度时需要进行更充分的理论研究。

税收事先裁定;私人信件裁定;纳税人

一、美国税收事先裁定简介

1911年瑞典施行税收事先裁定以来,税收事先裁定逐渐被各国税务管理机构接受,越来越多的国家开始建立税收事先裁定制度。1954年美国出台了关于私人信件裁定(Private Letter Rulings)的详细指南。该指南以私人信件的形式提供税收事先裁定,因此,也称为信件裁定。税务机关对税收事先裁定的定义是:“裁定是由国家办事处(National Office)向纳税人或其授权代表发布的书面说明,它用法律去解释或实施系列特别事项”。①Robert E.Meldman, Richard J.Sideman, Federal Taxation:Practice and Procedure (6th ed), 2001。

美国国税局发布了一个收入程序法案来细化申请私人信件裁定的程序,并解释了国税机关对私人信件裁定的处理方法。根据手续程序,凡申请私人信件裁定,纳税人必须提供个人信息、关于交易事实的全部说明、有关公司经营的其他信息。裁定无论是通过或是遭到拒绝,都被送到业务部门的人员手中,业务部门负责检查纳税人的纳税申报,纳税人依靠裁定结果执行交易。

美国国税局就税收事先裁定问题确立了不同的程序指南。裁定要求可能与联邦税有关,并就纳税申报表递交之前已进行的交易或将来拟进行的交易进行处理,还可以处理某些特殊交易的税收事项或税收相关方面的要求。对于法律(而非事实)问题,纳税人可以信任该裁定且本身并不受其约束,裁定不可以视为先例。税务机关会定期发布特殊法律问题清单,有些清单上的问题可能并没有做出事先裁定,具体包括:1.缺乏正常的交易目的以及主要目的是为了减少联邦税,或只涉及事实问题;2.案件正在接受税务审计或正提起诉讼,或该案件与纳税申报表提交当年已完成的交易有关;3.虚拟假设的情形或只是拟进行交易的一部分,或这个问题还涉及拟进行交易的其他方案;4.在正式做出答复之前纳税人撤回申请;5.外国政府提出要求,指出美国法律影响到他们的法律;6.提议立法的效果(包括联邦立法、州立法以及国外立法)。美国允许税务机关撤销或改变税收事先裁定,且具有追溯力。但是在下列情况下一般不会撤销或修改:1.对于重大事实没有误述或遗漏;2.交易在主要方面与裁定相符;3.所适用的法律没有修改;4.纳税人基于本裁定善意行事,而具有追溯力的撤销将会对纳税人造成损害。

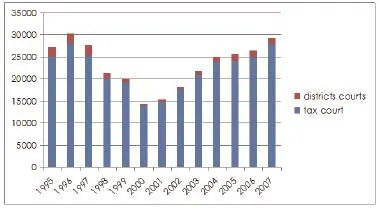

二、美国税收事先裁定的实践

税收事先裁定的重要性是用于处理税法的不确定性,美国前国税局官员莫蒂默·卡普林(Mortimer Caplin)在1962年指出:“基于税法的复杂性和高税率,可以理解为什么纳税人在没有确切的税务结果时,时常犹豫开展重要的商业业务”。①Mortimer M. Caplin, Taxpayer Rulings Policy of the Internal Revenue Service: A Statement of Principles, 20 N.Y.U. Proc. of the Twentieth ann. Inst. on Fedtax'n 1, 1 (1962).税法的频繁变动是造成税法不确定的重要根源。1954—2008年,在美国有超过500部公共法律修改了税法,每一部公共法律的修改都会改变联邦税务机关的区域代码,而这些区域代码覆盖到不同地区的代码。而且,依靠一般反避税原则,如经济实质原则,也造成了大量税法的不确定性。与税法存在不确定性相一致的是每年呈递的大量税务案件。纳税人可以通过三个不同法庭申请裁定:美国税务法院、联邦地区法院、美国联邦索赔法院。图1列出了在1995—2007年间向这些法院呈递的税务案件,显示了案件数量的变动。案件数量的变动证明了联邦税法的不确定性,这种申诉与税务案件总体的高数量又是一致的。

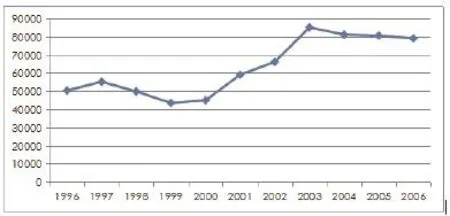

并非所有联邦税务案件都是在法庭上解决的。当纳税人不满税务审计结果时,他们可以要求与申述办公室商谈,这种申诉作为内部上诉来判定税务审计工作。图2显示出在1996—2007年间向内部税务诉讼的数量。如果只有很少的税法的不确定性,结果仅会引起少量的纳税人与税务审计人员的不满,只会有少量的内部申诉。图2中显示的相对较高的内部诉讼的数量,以及事实上内部申诉数量上升,与法律的不确定性是一致的。

图1 1995—2007年美国法院税务案件

图2 1996—2007年美国内部税务申诉案件数量

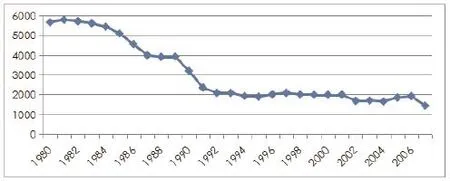

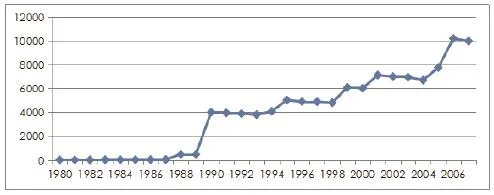

税收事先裁定对纳税人的重要性加上税法的不确定性,由此判断在美国将会出现大量的税收事先裁定,图3给出了1980—2007年美国发布的私人信件裁定的数量。20世纪80年代以来,年私人信件裁定的数量相对较低,从1981年的5782个减少到2007年的1436个。这个数据与前面图1中列示的税务案件总数量相比是比较低的,尤其是与图2中显示的内部税务申诉数量相比更少。在2007年,不同的法庭承接了30869个案件,内部税务申诉接收了79479,但是仅仅只发布了1436个私人信件裁定。

税收事先裁定的数量理论上应该很高,特别是从纳税人角度看,如果一项交易的风险高,为了得到较小的有利的裁定机会,也会申请私人信件裁定。而事实上相对较少的私人信件裁定似乎与理论上的观点是矛盾的。这种矛盾可能有两方面的原因,一是税收事先裁定的成本,过高的申请成本是税收事先裁定用得少的一种可能解释;二是在决定是否申请税收事先裁定时,纳税人的战略分析。

图3 美国税收事先裁定申请数量(1980—2007年)

图4 美国税收事先裁定申请成本(1980—2007年)

图4给出了美国1980年以来申请费用的变化情况。根据图4,私人信件裁定的申请费用从1987年的免费到2007年的10000美元。尽管申请费用的上涨能部分的解释每年私人信件裁定数量的减少,但是这种增加似乎不能够提供一个关于总体信件裁定数量减少的合理解释。第一,在1987年之前都是免费的,直到1990年,也没有超过600美元。这段时期,也是相对较少的裁定数量(1989 年3920)。第二,从1990年到2007年,申请费用大增(从3966美元到10000美元),但是,如图3所示,从1993年到2006年,裁定数量大致稳定。第三,在1990年,申请费用剧增,相比纳税人的收入(在一定的水平),申请费实际很小,收入相对较高的纳税人是不考虑这个正常费用的。

另一个影响申请私人信件裁定的成本是纳税人等待发布正式裁定的时间。私人信件裁定极少在90天内获得,一般是在90-183天。如果涉及复杂的实际情况或新问题,在任何地方都会花费6个月到1年时间。然而在信件裁定申请提出后的21天之内,税务官员会与纳税人会面并告知他有利或不利裁定的可能。因此,即使经过很长时间发布裁定,多数情况下纳税人都在21天之内知道预期裁定结果并做相应的行为调整。

设想纳税人考虑某项交易时,关于这项交易的纳税金额在税法上是不确定的。法律用一种方式解释对纳税人是有利的,意味着支付较低的税金,或者以另外一种方式解释对纳税人不利,意味着支付较高的税金。纳税人必须判断在执行交易前是否提交税收事先裁定,或者不申请裁定而运用有利的税法解释开展业务。

三、影响税收事先裁定的因素

如果纳税人运用有利的法律解释执行交易,在税务审计中,税务机关采用的是不利解释,那么纳税人不但被要求遵守规定,还要被罚款。相反,如果纳税人申请了税收事先裁定,然后税务机关发布了不利裁定,纳税人或者放弃交易或者遵从裁定,从而避免了税收惩罚的风险。当税法存在几种解释时,运用有利的解释很少使纳税人置身于刑事或民事惩罚中。在申请税收事先裁定时,通常更多考虑的是战略弊端,这些弊端主要有:

(一)增加税务审计。针对不同类型的纳税申报的税务审计率很低,个人纳税申报的审计率虽由2000年的0.49%上升到2007年的1.03%,但是仍然很低。企业收入的纳税申报审计率在2004年只有0.19%,公司的纳税申报审计率在1997年是2.62%,2007年是1.24%。①Id. at IRS Face-to-Face Audits of Federal Income Tax Returns Filed by Corporations, http://trac. syr.edu/tracirs/highlights/current/corporations.html.如此低的审计率说明纳税申报被审计的可能性极小,但当申请了私人信件裁定后,就会加大被审计的可能性。

(二)增加税务稽查。尽管大多数纳税申报的审计率很低,但对有些纳税申报的审计率又相对较高。某些行业大公司的审计率在2004年达到了100%,比如自然资源、建筑、重工业、运输、零售、食品、医疗和药品等行业。其他行业的大公司在2004年的审计率依然是100%,如交通、科技和传媒。②Id. at Audit Rates for Large Corporations with Assets of $250 Million or More, http://trac.syr.edu/ tracirs/highlights/v10/audindustry.html.即使这些大公司在企业主体中的数量是很小的一部分,但他们控制90%的资产,挣得87%的利润。③Id. at Corporation Assets and Income Relatively Few Corporations Have Most Income and Assets, http://trac.syr.edu/tracirs/highlights/v10/corpassets.html.因此,尽管在个人的纳税申报中审计率较低,但对控制经济活动主体的大公司的审计率还是较高的。这些公司将不会限制税务审计,因为即使不申请,他们的审计率也是接近100%。阻止这些公司申请税收事先裁定的还有一个因素,即增加税务稽查。多数情况下,审计人员无法侦查出纳税申报中的争议性问题。因此,即使在审计率接近100%的情况下,纳税人能预期到许多法律上不明确的税务问题不会被侦查出。相反,针对一个模棱两可的问题申请税收事先裁定,强化这一问题,肯定会引起税务机关的关注。考虑到接受税务机关稽查的可能性增加,将会促使纳税人选择不申请税收事先裁定。

(三)税务检查人员的专业知识。大公司面临的是非常高的审计率,一旦被发现存在税法上不确定的问题,纳税机关一定会检查相关的法律问题而不管纳税人是否申请税收事先裁定。尽管如此,纳税人还是会选择不申请税收事先裁定,因为税务机构的专业水平会决定法律的解释。

税务审计是由地方税务机构执行,而税收事先裁定是由国家税务办公室发布。税务机关在解释法律时候可能犯两种错误:一是依靠错误观点判断采取的有利法律解释;二是依靠错误的法律观点评判采取的不利法律解释。税务人员越专业,犯错的可能性就越小。如果税务人员犯了第一种错误,纳税人将不会纠正他,他们宁可得到不利事实的有利解释。如果税务机关犯了第二种错误,纳税人将会提供法律观点来指正他们的错误,纳税人可以针对税务机关的错误观点向税务申诉办公室提出诉求。由于国税机构比地税更加专业,他们很少犯上述错误。因此,纳税人宁愿地方税务机关执行法律解释,这种情况阻碍了纳税人申请税收事先裁定。

(四)先例效应。直到20世纪70年代中期,私人信件裁定才在美国国内收入法6110章中颁布,1977年得到解释。但是税收事先裁定的先例效应却被正式限制。国内收入法6110(k)(3)章规定:“明确的判定不能作为先例”。似乎税收事先裁定并没有先例价值,但至少税务机关会向纳税人解释类似的案例。

(五)执行交易的承诺。在众多案例中,某些交易面临纳税金额的法律不确定性。假设这些交易能以不同的方式构建,而且这些交易的构建影响了法庭对法律问题的判决,当判定如何解释税法的不确定性时,税务机关考虑的是对税收收入的影响。相应的,如果交易的开展方式相对于纳税人是有利的,税务机关可能不愿意将其提交法院,因为法院的裁定是有先例的,因此,法院的有利裁定对未来税收收入将会不利,税务机关宁可等待一个以某种方式构建的不利于纳税人的类似交易时,才再将其提交法院。此时,执行没有实行裁定的交易会导致税务机关在税务审计中采取有利的解释,然而申请税收事先裁定会导致一个不利裁定。原因是,税务机关清楚负面的事先裁定不会被申诉,且这样的裁定不会在法庭上形成先例效应而减少未来税收收入。通过执行交易,纳税人放弃了被纳税机关做出负面裁定后不执行交易的选择,这种结果减少了税收事先裁定的动机。

四、美国税收事先裁定的经验

税收事先裁定可能会改变企业的缴税模式,尤其是涉及兼并重组等复杂经济活动时可能发生根本性变化——由税务机关事后对交易定性并征税,变为事前对交易定性并确定税额。从税收征管理念来说,税收事先裁定意味着税务管理由税务机关管理为主向纳税人自我管理的转变。通过事先裁定制度,税务机关的征税成本将大幅降低,并能更及时准确地掌握企业信息。而对企业来说,可以获得税务机关更多有针对性的个性化服务,提高税收政策适用的确定性;消除税收风险,增加商业活动的确定性等。从两者的关系来说,该制度使双方由“对立”关系转变为“和谐一致”关系。

我国地方上首例运用事先裁定的税务处理案例是2012年马钢集团将下属马钢股份公司非钢产业进行剥离,并把调整后的方案正式提交安徽省国税局申请事先裁定,安徽省国税局给出了“此次资产重组不征收增值税”的意见。这次实践表明,事先裁定服务不是一蹴而就,其背后是税收工作模式的积极探索。随着《税收遵从合作协议》的签署,征税方式变革正在各省推广开来,其中就包括了税收事先裁定的条款。

税收事先裁定允许纳税人获知对预期事项税收结果的确定性,因此在当今世界的税务管理和税务遵从中被认为是必不可少的。税法本身的不确定性导致了税收事先裁定的大量需求,然而在美国实际上很少运用税收事先裁定。因此,我国在引进并建立税收事先裁定时,需要充分考虑纳税人对税收事先裁定的认同。

第一,申请税收事先裁定会自动增加税务机关的检查,因为一般情况下税务检查率较低,申请事先裁定会引来税务机关对可能交易的检查。纳税人希望法律上模棱两可的问题不被检查,通过申请税收事先裁定,纳税人强化了这一问题,引起税务机关的关注,此结果将导致纳税人放弃事先裁定。

第二,税收事先裁定是由上级税务机关发布,而税务检查是由地方税务机关执行。上级税务机关人员相对专业,他们很少在法律解释问题上出错。然而,纳税人宁可税务人员多犯错而不是少犯错,因为他们可以从犯错的纳税义务中获利,一旦错误被发现将会导致另一个较高的纳税义务。

第三,如果一个有利的法律解释预期会减少未来税收收入,比起纳税检查,税务机关将不愿意采纳这一税收事先裁定。事实上,税收事先裁定有一个先例效应,因为他们很容易发布和获取,对于同一情形的纳税人,税务机关有责任做到一致性。相反,税务检查机关的决策不具有先例效应,因为他们的工作不对外公开。对于没有事先裁定的交易,在发生税务纠纷的情况下,税务机关可以保证在税务检查中的合理解释,而纳税人始终处于不利地位,从而使税收事先裁定显得可有可无。

(责任编辑:东方源)

F812.423

A

2095-1280(2016)03-0052-05

张建忠,男,湖北民族学院经济与管理学院经济学博士,讲师。