弹性预算在企业现金管理中的应用

人民日报社计划财务部 朱蕾

弹性预算在企业现金管理中的应用

人民日报社计划财务部 朱蕾

摘 要:本文从弹性预算的原理和特点出发,对弹性预算的编制方法进行分析。在此基础上,对企业现金持有量的影响因素、现金管理的弹性状况进行分析与阐述,并运用弹性预算原理编制企业现金管理计划,将弹性预算与企业现金持有量弹性特征很好地结合到一起,提出了企业现金管理及预算的解决思路。

关键词:弹性预算 营运资金 现金管理

企业的生存与发展,在很大程度上依赖于营运资金的管理,而现金管理是营运资金管理的一个重要组成部分。在企业现金管理不完善的众多原因中,一个主要的原因是现金持有量高度的不确定性,这些不确定性是由于企业内外部环境等众多因素造成的。在现金管理的实务中,有一些常见的理论模型,但这些单独的模型不见得适用于每一个企业,在进行现金管理时,需要结合影响现金持有量的具体因素进行灵活运用。在现金管理过程中,可以将不同的理论模型结合起来,并把弹性预算引入到现金管理过程中,以适应企业现金持有量的弹性特点。

1 弹性预算的概述

1.1 弹性预算的概念及特点

弹性预算是在成本按性态划分的基础上,根据业务量与收入、成本费用之间的数量关系,按预算期内可能达到的业务量范围编制的预算。弹性预算的特征包括:(1)按多种业务量水平确定不同的预算值,扩大了预算的适用范围;(2)便于计算实际业务量所对应的预算值;(3)能够随业务量的变化对预算值做出及时调整。

1.2 弹性预算的编制方法

弹性预算的编制方法包括公式法、列表法与图示法。(1)公式法。公式法是将业务量和预算对象的变动关系,用一个数学公式做出通用的列示。一般情况下,可以用公式Y=a+bX来近似地表示。公式法的优点是,普遍适用于任何作业量水平下的预算活动。(2)列表法。列表法是将确定的业务量范围分成若干水平,依次估算各水平业务量所对应的预算值,在表格中汇总列示出来。列表法的优点是在确定的业务量范围内,不论业务量的多少,都可以直接找到相近业务量的数值,便于查阅和比较。(3)图示法。图示法是把不同业务量与对应预算数额,用直线或曲线标示在坐标图上,从而形成直观的预算结果列示。图示法的优点是可使人获得直观的印象。但要通过测量来判断数据,会影响结果的准确程度。上述各种弹性预算编制方法,都可以保持预算数值的动态性,体现出预算工作对内外部环境变化的高度适应性。

作者简介:朱蕾(1982-),女,上海人,硕士,人民日报社计划财务部资金管理处副处长,主要从事资金管理方面的研究。

2 企业现金管理概述

2.1 现金管理概述

在企业全部资产中,现金是流动性最强的一种。现金管理的核心问题就是确定现金持有量,即以尽可能低的现金持有成本来合理地确定现金持有量,便于企业及时调整现金持有成本,从而提高现金持有效率与效益。

2.2 企业现金持有量的影响因素

企业现金持有量的影响因素主要包括以下几点。(1)企业日常现金流量是否同步。当企业现金流入量与现金流出量相互匹配或接近时,就不必持有大量现金;当现金流入量与现金流出量不能同步时,企业就需要持有较多的现金。(2)企业现金交易频率。当企业现金交易的频率较高时,需要持有较多的现金;反之,则可以持有较少的现金。(3)企业短期借款能力。如果企业短期借款能力较强,则可以持有较少的现金数额;反之,则须持有较大的现金数额。(4)企业能接受的现金短缺风险程度。如果企业不愿接受缺少现金带来的损失,则所需持有较多的现金。如果企业愿承担现金短缺的风险,则可以持有较少的现金。(5)企业面临的投机机会。如果企业面临比较多的投机机会,持有的现金数额就较大;反之,持有的现金数额则较小。(6)现金管理办法的限制。根据《现金管理条例》的规定,企业在现金使用的范围及限额等方面都会受到相应的制约。

3 企业现金持有量弹性分析

企业现金持有量弹性是指在企业内外部环境发生变化时,企业的现金持有数量会随之调整,使企业能以保持最低的现金持有成本的同时,取得现金使用效率和效益的最大化。由此可以看出,现金持有量弹性是以现金持有相关成本为前提条件的。

3.1 现金持有相关成本

企业在持有现金时会发生以下三种成本。(1)机会成本。当企业的资金以现金的形式存在时,会使企业失去进行其他投资可能带来的收益,由此付出的代价就是机会成本。现金持有量越大,机会成本越高。(2)管理成本。管理成本是指企业现金管理人员的工资、安全措施费等各项管理费用,现金管理成本是固定性的成本,与现金持有量之间不存在依存关系。(3)短缺成本。现金短缺成本是指在企业缺乏足够的现金时,因不能满足正常的业务需求而遭受的损失,现金短缺成本与现金持有量成反方向变动。

3.2 运用弹性预算原理进行现金持有量弹性分析

对于最佳现金持有量的分析,理论上存在成本分析模式、随机模式等多种应用模式,且各种模式之间往往相对独立使用。

按成本分析模式观点,企业的最佳现金持有量可以测算。将现金管理相关的三项成本相加得到总成本,即总成本=机会成本+管理成本+短缺成本,能使总成本达到最低的现金持有量就是最佳现金持有量。依据随机模式理论,尽管现金需求量难以准确预测,但企业可以根据经验并结合实际情况,推测出最低现金持有量,并依次计算出最高现金持有量与最优现金返还线,这样就能使现金持有量体现出一定的弹性范围。为了更好地体现出现金管理的弹性,可以将成本分析模式与随机模式结合起来,集中各自的优点,共同解决现金持有量的弹性问题,更好地反映企业不同现金持有量及对应的现金持有成本的变动状况。在随机模式环境下,结合弹性预算原理,可以很好地得到现金持有量的弹性范围。接下来,在现金持有量的弹性范围内,运用成本分析模式,分不同的情况依次算出各种现金持有量对应的现金持有总成本,以此得到现金管理相关成本的各项弹性数据。

根据上述设想,可以设定管理成本MC一般保持不变,单位机会成本为CC,单位短缺成本为SC,现金管理总成本为TC,实际现金需求量为D,现金持有量预测值为X,最高现金持有量为H,最低现金持有量为L。

当现金持有量预测值X处于不同状态时,对应的现金管理总成本如下:

(1)当X>D时,TC=MC+X·CC;

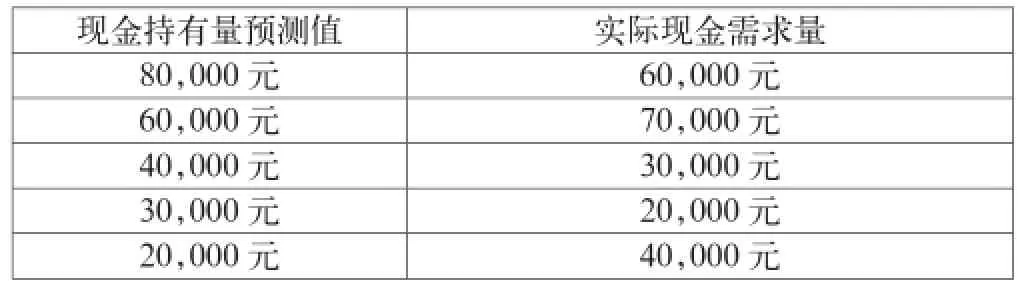

(2)当X (3)当X=L时,TC=MC+L·CC+(D-L)·SC; (4)当X=H时,TC=MC+H·CC。 假设某企业的现金最高持有量为80000元,最低持有量为20000元,管理成本MC=100元,单位机会成本为0.05元,单位缺货成本为0.03元,现金持有量的预测值与实际现金需求量数值如表1所示。 表1 根据前述现金管理总成本计算公式,可以得出各种情况下企业现金持有量及其现金管理成本 的弹性预算如表2所示。 表2 由以上分析过程可以看出:(1)预算考虑了不同现金持有量及其对应的现金持有成本状况,适用范围较广;(2)不论现金持有量预测值与实际现金需求量对比关系如何,都有对应的公式计算出不同现金持有量对应的现金持有成本,具有极强的适应性。 通过将成本分析模式与随机模式融合起来,并结合弹性预算理论,实现了现金持有量及对应现金持有成本的弹性管理,体现出了现金管理思想的创新。 企业的现金管理始终面临内外部环境的不断变化,而弹性预算则很好地适应了这种变化,把企业内外部环境中的各种不确定性与弹性预算的特点结合起来。运用弹性预算原理结合不同的现金管理模式编制企业现金管理计划,可以使企业现金管理预算更加富有动态性,从而提高企业整体资金管理的灵活性和效率性。 参考文献 [1]中国注册会计师协会.财务成本管理[M].北京:中国财政经济出版社,2016. [2]张俊蕾.企业营运资金管理中存在的问题分析[J].金融经济,2011(22). [3]吕煜瑜.企业现金管理的现状分析和思考[J].学理论,2010(25). [4]梁晓瑾.企业库存现金管理存在的问题及对策[J].企业家天地,2011(08). 中图分类号:F275.1 文献标识码:A 文章编号:2096-0298(2016)06(b)-048-02