我国商业银行利率不确定性实证研究

刘澄,皇甫玉婷,赵若

(北京科技大学东凌经济管理学院,北京 100083)

我国商业银行利率不确定性实证研究

刘澄,皇甫玉婷,赵若

(北京科技大学东凌经济管理学院,北京100083)

[摘要]通过运用GARCH-VaR模型对银行利率的风险进行度量,选取1年期上海银行间同业拆借的隔夜利率数据(Shibor)进行实证分析。结果显示Shibor对数收益率的统计分布为非正态分布且为时间稳定序列,同时存在一定自相关性及异方差性。随后采用AR(1)-GARCH(1,1)模型在三个不同的残差分布假设下,对数据进行模拟并计算VaR值,并采用失败检验法对VaR值进行回测检验,结果表明在GARCH-VaR模型下,当假设残差分布为正态分布和广义误差分布时,计算得到的VaR值更合理,能够通过回测检验;而残差分布为学生t分布时,风险值会被高估,无法通过回测检验。

[关键词]利率市场化;利率风险;VaR模型;自回归条件异方差

1 引言

我国利率市场化转变主要依托“政府渐进”模式实施[1]。到目前为止,除存款利率尚未完全放开外,我国利率市场化已逐步实施[2]。利率市场化会对我国商业银行的传统经营模式造成冲击,存贷利差在利率完全市场化后短期内将会明显收窄[3]。商业银行不得不在平衡收益与风险的基础上合理定价,即在获得市场份额的同时又能以合理定价有效覆盖风险[4]。

随着我国利率市场化进程的逐步深入,我国商业银行利率的不确定性和波动性也逐步增加,利率风险成为我国商业银行所面临的主要风险之一[5]。如何有效的识别、衡量及管理利率风险已成为我国商业银行面临的重要挑战[6]。利率风险的度量是利率风险管理的前提[1]。西方发达国家有较为成熟的利率风险度量模型值得借鉴和参考[7]:利率敏感性缺口模型[8]、久期分析[9]、VaR方法及模拟法[10]。由于VaR方法的简洁性、市场风险的可防范性等优势,被广泛采纳[11]。由于我国银行利率长期以来处于管制状态,在银行利率风险度量模型方面较为欠缺,国内关于VaR模型的研究起步也比较晚[12]。郑文通于《金融风险管理的VaR方法及其应用》[13]一文中就VaR模型引入我国的必要性进行了概况性的阐述,对VaR方法在我国风险度量方面的应用起到了一定的指导作用。李成、马国校应用VaR模型对我国银行间同业拆借市场每日加权平均利率进行实证研究[14]。

本文将选取2010年5月4日至2014年5月4日上海银行间同业拆借的隔夜利率数据(Shibor)共1 000个样本数据进行实证分析。对数据进行正态性检验、稳定性检验、自相关性检验以及条件异方差检验。结果显示,利率时间序列不满足同方差性,不能简单应用VaR模型进行计算,本文的模型建立将结合GARCH模型和VaR模型。考虑到利率时间序列的异方差性和自回归性,在三种不同分布(正态分布、学生t分布、广义误差分布)的假设条件下,分别建立AR(1)-GARCH(1,1)-N模型、AR(1)-GARCH(1,1)-t模型以及AR(1)-GARCH(1,1)-GFD模型,对Shibor数据进行模拟分析,并在对应模型下计算出相应的风险价值。为评定风险值的准确性,本文采用Kupiec提出的失败检验法对模型估计结果进行回测检验。检验结果显示,当假设残差分布为正态分布和GFD分布时,计算得到的VaR值更合理,能够通过回测检验;而残差分布为学生t分布时,风险值会被高估,无法通过回测检验。

2 模型

2.1VaR模型

VaR方法以数理统计为基础对风险进行衡量,用一个指标数值(VaR值)对风险状况进行表征。通过对置信度的设定,得到在不同的置信水平下的VaR值,对金融机构的风险进行不同程度的衡量。

在正态分布情况下的VaR值表达式如下:

其中W0为初始投资的资产金额,α为临界值,为在该期限内的回报率均方差。然而实际分布和正态分布相比,会出现“厚尾”和“峰位左偏”的现象,表明极端事件发生的概率要比标准正态分布中计算的概率要高一些。在这种情况下,可以假设该资产未来价值或者回报率的分布服从自由度为n的t分布。可以将计算VaR值的公式一般化为:

其中K(c)表示在特定分布和一定的置信区间C之下的临界值α。δ表示各种资产组合价值的标准差。如果只考虑线性风险因素,会有一定的局限性。鉴于此,引入非线性敏感程度以及其他风险因素,计算公式如下:

公式(3)中用di、dj分别表示资产组合价值对风险因素i、风险因素j变化的敏感性,ρij表示风险因素i和风险因素j之间的相关系数,δ1,δ2分别表示风险因素i、j的标准差,γi,γj分别为资产组合针对第i、j中风险因素的变化的非线性敏感程度,S2表示其他风险因素。

2.2自回归异方差模型

对于许多经济问题而言,μt的条件方差σ2往往依赖于很多时刻之前的变化量。如果考虑到σ2的计算式是σ2的一个分布滞后模型,用一个或者两个σ2的滞后值来代替较多的的滞后值,就得到了广义自回归条件异方差模型GARCH模型。

在GARCH模型(GeneraIized Autoregressive ConditionaI Heteroscedasticity modeI)中,需要考虑条件均值和条件方差两个不同的设定。

在金融领域中,对于含有多个ARCH项和GARCH项的高阶GARCH(q,p)模型,其条件方差表示如下:

其中q为GARCH的阶数,p为ARCH项的阶数;α(L)和β(L)是滞后算子多项式。

在实际中,很多金融时间序列的无条件分布较正态分布有更加“宽厚”的尾部,为了描述该分布的尾部特征,一般对误差项的分布情况做一定的假设。通常情况下,GARCH模型中关于残差分布的假设有以下三个:正态分布假设(亦成为高斯分布假设)、学生t分布假设以及广义误差分布假设(GFD假设)。

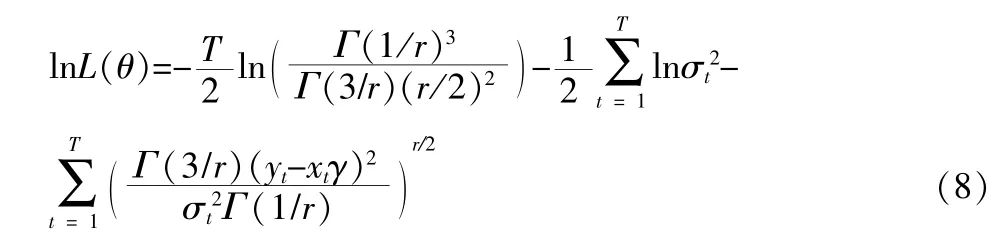

这里θ代表参数向量。

其中k为自由度,当k→∞时,学生t分布也趋近于正态分布。这样,参数的估计就变为在自由度k>2的约束下使最大似然函数最大化的问题。

这里的r>0,当r=2时,GFD分布就是一个正态分布。

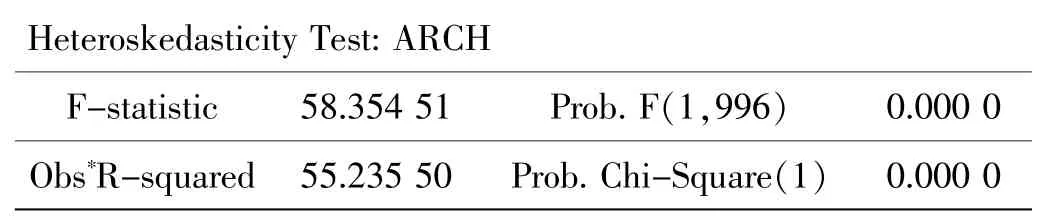

本文将选用由FngIe于1982年提出的ATCH-LM检验模型来验证是否具有ARCH效应,即检验残差序列是否存在ARCH效应的拉格朗日乘数检验(Lagrange MuItipIier test)。

3 Shibor数据选取、统计特征及实证分析

3.1数据选取

我国商业银行利率市场化进程正逐步展开,由于中国银行同业拆借利率(China Inter-bank Offered Rate,Chibor)是由银行间融资交易的实际交易利率计算得出,加之银行间融资活动的不积极,使得Chibor数据不能很好地代表我国利率市场的实际情况。因此,选择市场化程度更高,稳定性和连续性都相对较好,并且能够提供一个较为统一、完整、有效的短期利率曲线的上海银行间同业拆借利率Shibor数据作为研究对象,对我国市场利率风险进行度量。

若按照时间周期分类,Shibor可以分为O/N(隔夜)、1 W(1个星期)、1 M(1个月)等种类。由于隔夜拆借利率的频繁度远大于其他周期的拆借利率,能够更好的反映市场状况,因此本文选取上海银行间同业拆借的隔夜利率数据进行实证分析。数据选取区间为2010年5月4日至2014年5月4日的Shibor数据,样本容量为1 000个。

3.2统计特征分析及回测检验

本文将对上海银行同业拆借隔夜利率做取对数处理:

Rt=In(Shibort)-In(Shibort-1)(9)

描述性统计分析如下:

如图1所示,上海银行同业隔夜拆解利率的对数收益中,偏度为0.514 144大于零说明隔夜拆解利率为右偏序列;峰度值大于3,说明样本序列的尖峰特点,由此可知样本数据不服从正态分布。分析可知Shibor对数收益率序列以0%为中心,在其附近上下波动,可初步判断相应的样本数据为随机序列。

本文选用ADF检验法对样本数据的平稳性进行检验。结合上述收益率走势曲线的特点可知Shibor对数收益率在零上下波动,没有明显趋势项。因此在单位根检验中不包含常数项和时间趋势项。如表1所示。

图1 Shibor对数收益率分布统计图

图2 Shibor的收益率走势曲线

表1 单位根检验

单位根检验结果显示,将ADF值与显著水平分别为1%、5%、10%的情况下所得检验值进行对比,不难发现ADF检验结果最小(绝对值最大),因此Shibor对数收益率为平稳的时间序列。

接下来检验数据的自相关性,数据处理如表2所示。

表2 自相关性检验

根据表2所得结果显示,各阶偏相关系数(PAC)和自相关系数(AC)均不为零,且在一阶滞后的情况下,P=0.003,即在95%的置信水平下拒绝原假设,序列存在自相关性。因此需要通过最小二乘法用AR(1)模型估计方程以消除自相关性。对Shibor收益率在LSM-AR(1)模型下进行模拟结果如表3所示。

表3 LSM-AR(1)模拟

在LSM-AR(1)模型下对收益率的残差序列进行一阶滞后的LM相关性检验如表4所示。

表4 残差序列进行一阶滞后的LM相关性检验

分析上表4可知在5%的显著水平下,在LSM-AR(1)模型下的残差序列不存在序列相关性,见表5。

表5 时间序列的ARCH-LM检验

分析得到的ARCH-LM检验结果:F统计量和T*R2统计量是显著的,其对应的P值均为零。因此,残差序列存在ARCH效应。

本文选取AR(1)-GARCH(1,1)模型对收益率序列进行分析,在正态分布、学生t分布以及GFD分布这三种残差分布假设上,结合GARCH模型来分析银行间同业拆借利率序列的风险值,并对三种不同分布下的结果进行分析。

在AR(1)-GARCH(1,1)-N分布模型中的均值方程和条件方差为:

在AR(1)-GARCH(1,1)-t 分布模型中的均值方程和条件方差为:

在AR(1)-GARCH(1,1)-GFD 分布模型下的均值方程和条件方差为:

对以上三个模型分别进行参数估计,计算得到标准差,在9 5%置信条件下得到分位数并最终求得每日的VaR序列见表6。

对于VaR值是否准确需要进行回测检验。本文将采用Kupiec提出的失败检验法对上述三种分布模型的VaR值进行检验。

假设(1-c)为置信水平,T为总的考察天数,N为考察期期间的失败天数,则失败频率为P=(N/T)。在零假设P=c的零假设条件下,构造服从自由度为1的卡方分布的似然比检验,来对失败频率与显著性水平c的差别进行评定。

Kupiec提出的似然比检验公式表示如下:

表6 AR(1)-GARCH(1,1)模型下的估计结果

将收益率按照大小排序,与三种不同分布模型下得到的VaR值相比,得到各个分布模型下的实际失败天数;同时,在置信水平为95%的条件下,确定相应的实际失败天数及实际失败频率,并计算出对应的LR统计量。结果如表7所示。

表7 三种不同分布模型回测检验表

根据表7得到的结论分析可知,用AR(1)-GARCH-N分布模型和AR(1)-GARCH-GFD分布模型估计的VaR值通过了回测检验,AR(1)-GARCH-t分布模型得到的VaR值未通过回测检验。AR(1)-GARCH-N分布模型和AR(1)-GARCH-GFD分布模型估计的VaR值非常接近,回测失败天数相同,均落在非拒绝域内,能够在一定程度上表示Shibor对数收益率的风险价值。

3 结论

本文运用GARCH-VaR模型对银行利率的风险进行度量,通过对上海银行间同业拆借利率数据建模进行实证分析,得出以下结论:①该数据序列是平稳的时间序列,存在“尖峰厚尾”现象,为非正态分布,并存在一定的自相关性和条件异方差性。②在残差序列的三种不同分布(正态分布、学生t分布、广义误差分布)的假设下建立模型对Shibor数据进行模拟分析及风险值VaR计算,通过Kupiec的失败频率检验法对计算结果进行衡量对比,结果显示AR(1)-GARCH-N分布模型和AR(1)-GARCH-GFD分布模型估计的VaR值非常接近,回测失败天数相同,均落在非拒绝域内,能够在一定程度上表示Shibor对数收益率的风险价值。而残差分布为学生t分布时则无法通过回测检验。③数据模型的选取对最终计算得到VaR值是否有效有较大影响。因此如何建立合理的数据模型对数据进行拟合,是进行风险计量的关键问题之一。

主要参考文献

[1]胡新智,袁江.渐进式改革:中国利率市场化的理性选择——利率市场化的国际经验及其对中国的启示[J].国际经济评论,2011(6).

[2]周小川.关于推进利率市场化改革的若干思考[J].中国总会计师,2011(1).

[3]周茂清.利率市场化给商业银行带来的机遇、挑战及其应对[J].当代经济管理,2012,34(6).

[4]武剑.利率市场化进程中的利率风险管理[J].财经科学,2003(2).

[5]贺国生,栗红宇.商业银行利率风险度量的历史演变及现实启示[J].金融理论与实践,2005(1).

[6]赵自兵.升息周期中商业银行的利率风险分析[J].国际金融研究,2004(9).

[7]L Angbazo.CommerciaI Bank Net Interest Margins,DefauIt Risk,Interest -Rate Risk,and Off -baIance Sheet Banking[J].JournaI of Banking & Finance,1997,21(1):55-87.

[8]Chen R,Yu L.A NoveI NonIinear VaIue-at -risk Method for ModeIing Risk of Option PortfoIio with MuItivariate Mixture of NormaI Distributions [J].Fconomic ModeIing,2013,35(9):796-804.

[9]陈祖功,查奇芬.久期模型在银行利率风险测定中的应用[J].统计与决策,2008(17).

[10]Herrera R,Schipp B.VaIue at Risk Forecasts by Fxtreme VaIue ModeIs in a ConditionaI Duration Framework[J].JournaI of FmpiricaI Finance,2013,23(5):33-47.

[11]刘宇飞.VaR模型及其在金融监管中的应用[J].经济科学,1999(1).

[12]李焰.我国商业银行的利率风险及管理研究[J].财贸经济,2000(9).

[13]郑文通.金融风险管理的VaR方法及其应用[J].国际金融研究,1997(9).

[14]李成,马国校.VaR模型在我国银行同业拆借市场中的应用研究[J].金融研究,2007(5).

doi:10.3969/j.issn.1673 - 0194.2016.03.079

[中图分类号]F830.33

[文献标识码]A

[文章编号]1673-0194(2016)03-0144-05

[收稿日期]2015-12-01

[作者简介]刘澄(1967-),男,北京科技大学东凌经济管理学院金融系主任,教授,博士生导师,主要研究方向:信用管理,风险管理,投资规划与投资策略,金融营销,投资行为分析,金融机构管理,宏观金融政策。