沪渝房产税扩围房价效应识别

——基于反事实分析的经验证据

白文周 刘银国 卢学英

(安徽财经大学,安徽 蚌埠 233030)

沪渝房产税扩围房价效应识别

——基于反事实分析的经验证据

白文周刘银国卢学英

(安徽财经大学,安徽 蚌埠 233030)

摘要:房产税扩围对高房价住宅销售价格能够产生抑制效果,但由于沪渝两地住房市场结构存在显著差异,房产税扩围对沪渝两地新建商品住宅销售价格整体产生两种截然相反的影响。较改革前,重庆新建商品住宅销售价格月度同比增长率月均下降约10个百分点,而上海同比增长率则月均上升约3~5个百分点。房产税扩围的影响与市场结构有密切关系,不能笼统给出房产税扩围有效或无效的简单判断。

关键词:房产税扩围;反事实识别;处理效应

一、引言及相关文献回顾

自2011年沪渝两地实施房产税扩围改革,即将房产税征税范围由原先的商业用房扩大到居民居住用房,有关房产税扩围的房价效应研究开始大量出现。已有文献关于房产税对房价影响主要有两种观点。一种观点认为,房产税对房价有明显抑制作用。例如:韦志超等(2006)研究认为,在短期供给缺乏弹性情形下,开征房产税必然会导致房价下跌。况伟大(2009)基于消费者-开发商与投资者-开发商模型的分析认为,在其它条件不变时,开征物业税将导致房价下降。骆永民等(2012)基于动态一般均衡模型和数值分析也认为,对住房持有环节征收房产税在长期可以有效降低房价,并具有平抑房价变化的自动稳定器功能。贾康(2012)认为,要使房地产业健康发展,不考虑在保有环节逐步建立一个像美国、日本等成熟市场经济国家都具有的房产税是万万不能的。另一种观点认为,利用房产税难以实现抑制房价的改革目标。例如:吴俊培(2006)认为,房产税和房产交易价格是两个不同领域的问题,用房产税降低房产交易价格无论是在理论上还是在实践上都有问题。刘尚希(2010)认为,用税收手段抑制房价具有不确定性。安体富等(2010)认为,调控房价是一个系统工程,税收不能独自担此重任,更不应由它带头。谷成(2011)认为,房产税在很大程度上具有商品税性质,在需求缺乏弹性情况下,税负主要由住房的购买者承担,所以难以实现通过征税打压房价的政策目标。然而,上述研究都不是针对居民住房征税,很难据此判断房产税扩围对房价产生的影响。另外,也有个别研究使用沪渝改革这个自然实验,比较改革前后房价变化。例如:郭宏宝(2011)利用沪渝两地改革后1—4月份数据进行对比分析。Bai et al.(2014)利用特征价格模型对沪渝两地改革的房价效应进行计量分析。但这两项研究无论是在方法上还是在数据时限上都存在较大缺陷。

房产税扩围改革是否会影响住房价格?这一问题在理论上并不难理解。无论是基于特征价格模型还是基于托宾Q模型进行分析,对所持房产征税,因增加未来支付或减少未来住房消费净收益流,在供给缺乏弹性情况下都会使房价下降。然而,由于现实的复杂性,在经验上识别房产税改革的房价效应并不简单,因为无法同时观察到同一样本在改革和未改革两种状态下的真实信息(Hechman et al.,1989)。不仅如此,在中国,数据的可获得性在很大程度上也限制了一些先进识别方法的使用。即使在欧美地区,有关房产税改革价格效应的识别自Oates(1969)的经典研究以来也一直备受质疑。因为从影响住房价格的众多因素中有效分离出房产税的作用是一件非常困难的事,这其中至少包括五个方面问题需要解决,即Palmon et al.(1998)所提出的低识别问题、度量误差问题、同时性偏误问题、潜在误设问题及被选变量与未选变量间潜在相关性问题。除此之外,Ross et al.(1999)还指出,这类研究也存在函数形式与税收的内生性问题。虽然已有研究采用工具变量估计,将样本限于同质地理区域内住房(Cohen,2010)、小型住房(Gallagher et al.,2013)、构造准试验(Palmon et al.,1998)等方法,但这些方法仅能降低上述问题对估计结果的影响程度。为克服上述问题,后来的研究一般使用两种方法:一种是自然试验,即使用外生实施的房产税改革;另一种是微观数据,即利用住房调查数据。例如:Feldman(2010)就曾同时使用上述两种方法研究美国1994年密歇根通过的Proposal A对住房价格的影响。自然试验方法不仅克服了上述问题的很多方面,也解决了因缺乏纵列数据而无法回答的一些新问题。而微观数据则可以解决不同度量实践造成的有效税率度量误差问题。

然而,自然试验和微观数据两种方法对数据要求较高,在中国缺乏所需数据支持。虽然2011年1月沪渝两地开始试点的房产税改革是一个非常不错的自然实验,但由于缺乏房价以外更多信息,尤其是住房缴纳的房产税信息,所以难以获得住房微观数据。更何况各地区房价变化受政策面影响非常明显,很难完全控制住房产税以外共同趋势变量的影响。不过,由于住房持有环节所课税收并不是地方政府提供公共品的主要融资来源,所以尽管公共品数量和质量会在一定程度上资本化为房价(冯皓 等,2010;梁若冰 等,2008),但房产税、公共品和房价之间的内生问题并不严重。此外,两地试点办法中对房产税税基核算采用房产购买价而非评估价,所以也不会产生评估实践造成的一系列问题。和已有文献相比,本文可能的贡献在于:一是运用自然试验法和差分法研究房产税改革房价效应;二是在已有文献仅评估房产税改革平均价格效应基础上,采用Athey et al.(2006)提出的CIC方法考察房产税改革房价效应的分位特征*尽管Feldman(2010)考察过税收负担分布的房价效应,但其只是离散考察了平均价格上下的房价效应差异。;三是对沪渝两地分析结果进行对比,并基于两地不同市场结构对结果差异性进行讨论。

二、中国的房产税发展与沪渝试点经验

房产税在中国并不是一个新税种,早在1950年1月,政务院公布《全国税政实施要则》就明确规定全国统一征收房产税,并在同年6月将房产税和地产税合并为房地产税。1951年8月8日,政务院正式公布《城市房地产税暂行条例》。1973年简化税制后,城市房地产税被并入工商税,并只对有房产的个人、外国侨民和房地产管理部门继续征收房地产税。1984年10月,随着两步利改税和全国工商税制改革,恢复对企业征收城市房地产税。同时,鉴于中国城市土地国有,因而使用者没有土地产权的实际情况,城市房地产税被拆分为房产税和土地使用税。1986年9月15日,国务院发布《中华人民共和国房产税暂行条例》决定,对在中国有房产的外商投资企业、外国企业和外籍人员征收城市房地产税。从实施细则看,房产税征税范围仅限于城镇经营性房屋,并根据房屋经营使用方式区别自用和出租两种,前者按照房产计税余值征收,后者按照租金收入征收。2009年,《财政部、国家税务总局关于房产税、城镇土地使用税有关问题的通知》又将房产经营中的出租和出典进行了区别对待,规定产权出典的房产,由承典人依照房产余值缴纳房产税。从上述演进过程可以看出,中国并不是没有房产税,所以,在税收与房价问题讨论中许多学者提出,中国税制存在问题,缺乏对住房持有环节和消费环节课税,显然不符合中国实际情况。中国一直以来都有对房屋持有环节课税的税收规定,只是征税范围仅限于经营性住房而已。从这个逻辑上说,沪渝两地试点开征的房产税并不是一个新税种,准确地说,仅是原有税种征收范围的扩大。

当然,从2011年1月沪渝两地房产税试点暂行办法看,这次改革不只是扩大征收范围,还包括税率和计税基础的调整。表1归纳了沪渝两地房产税试点暂行办法。从中可以看出,两地具体征税细则存在较大不同,其中,上海注重人均而重庆更重视住房层次,上海只看新增而重庆增量存量都包括,上海税率固定而重庆税率累进,上海免税以人均为依据而重庆免税以套数为依据。从2011—2012年试点情况看,两地呈现出基本相同的特征,即所征房产税数量较少,在整个地方财政收入中所占比例很低。2011年和2012年,上海市征收的房产税分别为22.1亿元和24.6亿元,占上海市地方财政收入比重分别仅为0.644%和0.657%,而重庆市征收的房产税则分别为20.7亿元和27.2亿元,占重庆市地方财政收入比重分别为1.30%和1.59%*数据分别来自上海、重庆两市财政局网站中公布的2011年、2012年预算执行情况分析,其中,重庆市并没有直接公布房产税数据,但在2012年预算执行情况分析中提到2012年耕地占用税、土地增值税、城镇土地使用税、契税和房产税增长较快,分别增长19.2%、28.6%、22%、11.3%和31.3%,五项合计增收46.8亿元,而根据分析中公布的2012年地方税收分税种情况表中耕地占用税、土地增值税、城镇土地使用税和契税的增收额5.6亿元、17.6亿元、8.5亿元和8.6亿元,可以计算出2012年房产税增收额为6.5亿元,再根据增长率推算2011年房产税约为20.7亿元。需要注意的是,两地各年预算执行情况分析中并没有明确房产税中房产税试点所征收到的收入部分。。这和两地2011年和2012年政府基金收入中国有土地使用权转让收入相比也是一个很小数目,上海两年土地出让收入分别高达1491亿元和1245亿元,重庆两年则分别为1309.3亿元和1312.9亿元*数据来源于上海、重庆两市财政局公布的预算执行情况分析。。不仅如此,上述数据还不都是房产税试点征收到的税收,如果剔除经营性住房,因试点征收到的税可能要小得多。从收入规模上可以判断,房产税在中国并不是地方政府财政支出的一个重要融资手段,这一点和美国有极大不同。这使得Palmon et al.(1998)提到的问题在中国房产税改革中不会很严重。

表1 上海、重庆两地房产税试点办法对比分析

三、典型事实与识别方法构造

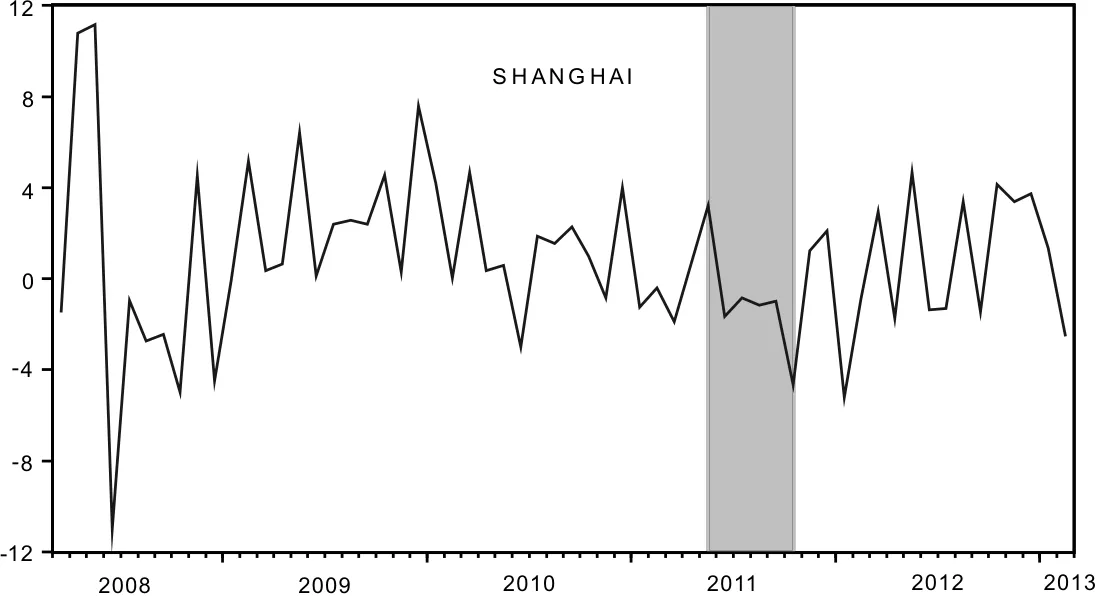

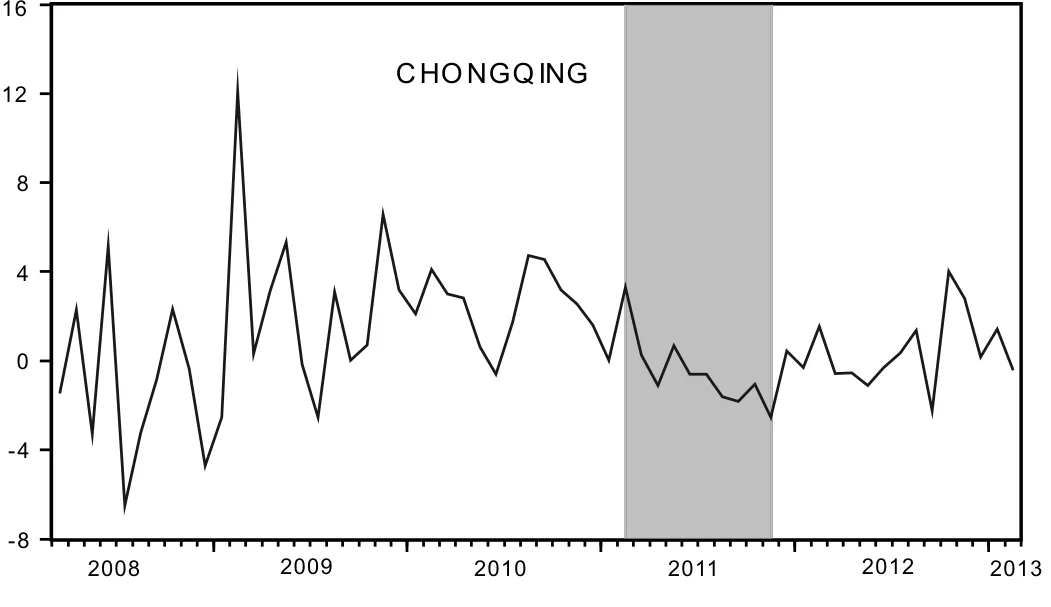

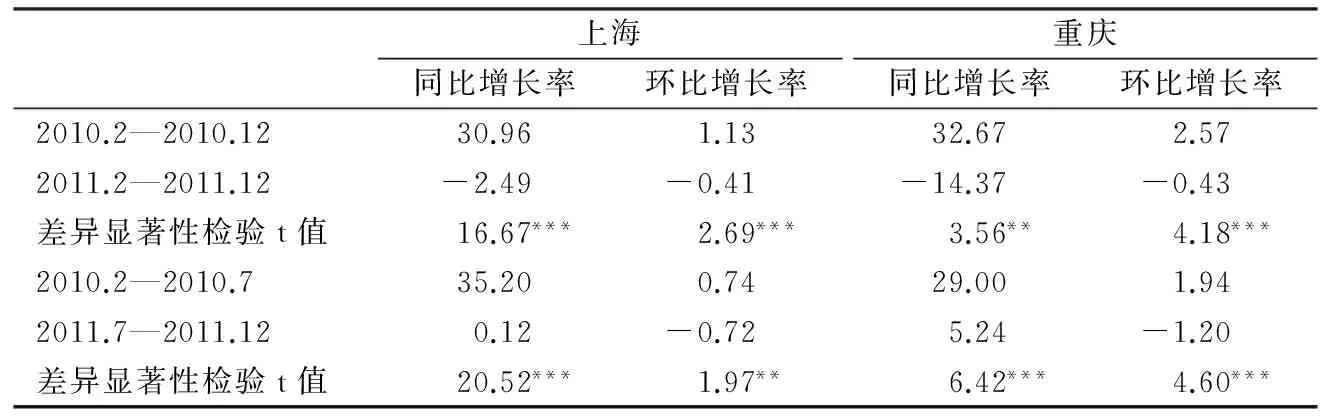

识别沪渝两地房产税改革房价效应,需要获得沪渝两地改革前住房价格水平。然而,构造这种反事实方法依赖两件事情,即数据的可获得性和数据满足的统计假定。就后者而言,可以看到,从最强到最弱假定包括,改革地区选择的外生性、随意性、可加和时间不变异质性、外生协变量存在等。依赖于上述被满足的假定,才能决定可能的估计方法(Ito,2007)。在构造本文反事实识别方法之前,可以对沪渝两地房产税改革前后住房价格变化做直观描述。图1和图2利用环比增长率和同比增长率描绘了沪渝两地新建住宅销售均价走势,从图中阴影部分可以直观看出,在沪渝两地房产税试点改革后,住宅销售均价增长表现出一段时间的放缓,甚至出现负增长,尤其是同比增长率的变化更加明显,持续时间也更长。表2又利用均值差异对改革前后房价变化显著与否进行了分析。从中可以看出,改革试点之前一年沪渝两地新建住宅价格同比增长率月均分别为30.96%和32.67%,自试点改革次月至2011年年底,两地新建住宅均价月均同比增长率分别下降了2.49%和14.37%,下降幅度非常明显。考虑到沪渝两地试点之前,有关住宅持有环节课税就被广泛讨论,预期作用可能会对新建住宅市场产生影响。据此剔除改革试点前后半年时间,比较2010年2月—7月和2011年7月—12月两地新建住宅月均同比增长率,两个区间的均值差异更加显著。两相比较,虽然月均环比增长率试点前后的差距明显变小,但差距也都至少在5%水平上显著。

图1 沪渝两地新建住宅销售均价环比增长率

图2 沪渝两地新建住宅销售均价同比增长率

上海同比增长率环比增长率重庆同比增长率环比增长率2010.2—2010.1230.961.1332.672.572011.2—2011.12-2.49-0.41-14.37-0.43差异显著性检验t值16.67***2.69***3.56**4.18***2010.2—2010.735.200.7429.001.942011.7—2011.120.12-0.725.24-1.20差异显著性检验t值20.52***1.97**6.42***4.60***

注:***、**、*分别表示1%、5%、10%水平上显著。

然而,依据上述呈现的直观证据,要得出沪渝两地房产税改革试点至少在短期对房价产生了明显影响这一结论,显然很不严谨。因为还不清楚房价变化与房产税改革试点之间是否存在必然因果关系。换句话说,造成房价上述变化的因素有很多,比如居民购买力、宏观调控政策等,房产税改革试点仅是其中。测度这一因素在房价变化中扮演的角色,前提是需要控制好所有其他因素的影响。为此,设定房产税改革房价效应为te,其表达式为:

(1)

(2)

(3)

然而,关系式(3)成立的合理假定非常严格,包括必须能准确识别影响房价的所有因素,且所有这些因素不受改革试点所影响,即Xi必须独立于改革试点Di,并与房价之间关系,即式(2)中各参数是稳定的。且E(ε0i0)=0,并与X正交。另外,样本i房价不受样本i以外因素的系统影响,比如宏观调控政策、自然事件等。然而现实情况几乎不可能满足上述要求。由于无法确定所有其他因素和改革试点之间是否呈正交关系,也就不能用改革前样本地区房价与影响房价因素之间的统计回归获得改革后反事实情况。为解决这一问题,将考察对象扩大到始终未被改革试点覆盖的样本,并将其称为控制组。假定控制组和处理组(被改革样本)在改革前房价之间保持某种稳定关系,并认为这种稳定关系如果没有改革试点将会始终保持下去。在上述一系列合理假定下,就可以利用控制组房价预测处理组如未被改革试点覆盖房价情况。上述逻辑关系依然是通过式(2)推导出来,因为类似于式(2),控制组中样本地区房价同样取决于一系列影响房价的因素Y(yi1,yi2,…,yim),即存在式(4),其中,p0=(p01,…,p0k)′,α0=(α01,…,α0k)′,B是一个k×m矩阵,ε0=(ε01,…,ε0k)′。和式(2)一样,式(4)满足独立性假设。

p0=α0+BY0+ε0

(4)

如果按照Hsiao et al.(2012)的方法,假定改革前控制组和处理组房价之间存在某种相关性,即所有决定房价的因素在地区间保持一致,这样式(4)中的Y和式(2)中的X即为同一组变量。既然所有地区都受共同因素(x1,x2,…,xn)所影响,就可以通过动态因子方法和最大似然估计获得这些影响因素。然而两方面因素限制了我们这样做:一是数据问题,至少目前35个大中城市月度数据还很不充分;二是改革试点的时间较短。在这种情况下,基于所有地区房价受共同因素影响这一事实,本文通过利用控制组房价预测处理组如未进行改革试点房价水平。为此,在假定r(B)=k条件下对式(4)进行变换,即等式两边同乘以B-1,并通过移项获得式(5),再将式(5)代入式(2),即可获得式(6)。

X=B-1p0-B-1α0-B-1ε0

(5)

p0i0=α0i0+βB-1p0-βB-1α0-βB-1ε0+ε0i0

(6)

其中,β=(β1,β2,…,βn)。用θ0i0=α0i0-βB-1α0,ϑ0i0=ε0i0-βB-1ε0,将式(6)简化为式(7),其中,γ=βB-1=(γ1,γ2,…,γn)。

p0i0=θ0i0+γp0+ϑ0i0

(7)

四、实证过程与结果分析

Bai et al.(2014)使用国家发改委编纂的31个省市自治区商品住宅价格数据,尽管这一数据集具有较长时期优势,但也存在一定的缺陷。首先,地区异质性对估计方程将会产生较大影响。尽管1998年中国正式提出住房市场化改革,但各省市进展并不一致,不仅如此,各省市对中央宏观调控的反应策略也不一样。其次,除了四个直辖市,地区加总数据增加了商品住宅价格的度量误差。最后,Bai et al.(2014)用一个虚拟变量消除2008年积极财政政策对房价的影响,然而由于这一政策是面向全国的,这就意味着处理组住房价格中应该已包括了2008年中央调控的影响,再增加一个2008年之后虚拟变量将会产生新的扭曲*除非沪渝两地对2008年中央积极财政政策反应与众不同,但Bai et al.(2014)并没有给出与众不同的证据。。为尽可能消除地区异质性的影响,本文在数据集选择上仅包括2008年2月—2013年2月时段,其中2008年2月—2011年1月为房产税改革试点前时段,2011年2月—2013年2月为改革试点后时段。在样本选择上,本文选择国家统计局确定的35个大中城市,其中,上海、重庆为处理组,其余33个城市为对照组。此外,由于房产税改革试点主要针对商品住宅,所以房价也仅指35个大中城市新建商品住宅销售价格*因未能获得可靠的二手房销售数据,本文没有再分析二手房价格在房产税改革试点前后的变化特征。,但为尽可能消除多重共线性问题,本文使用新建商品住宅销售价格月度同比增长率(稳健性分析的,本文也使用了新建商品住宅指数月度同比增长率)。在数据来源上,考虑到官方数据一直备受质疑,本文从城市房产网和搜房网购买了本文所需的房价分析数据*本文采用城市房产网和搜房网数据,相对于官方公布数据更加准确,因为两网公布的数据是各市实时房产交易数据,没有人为修饰成分。。

根据前述分析,建立如下实证模型:

(8)

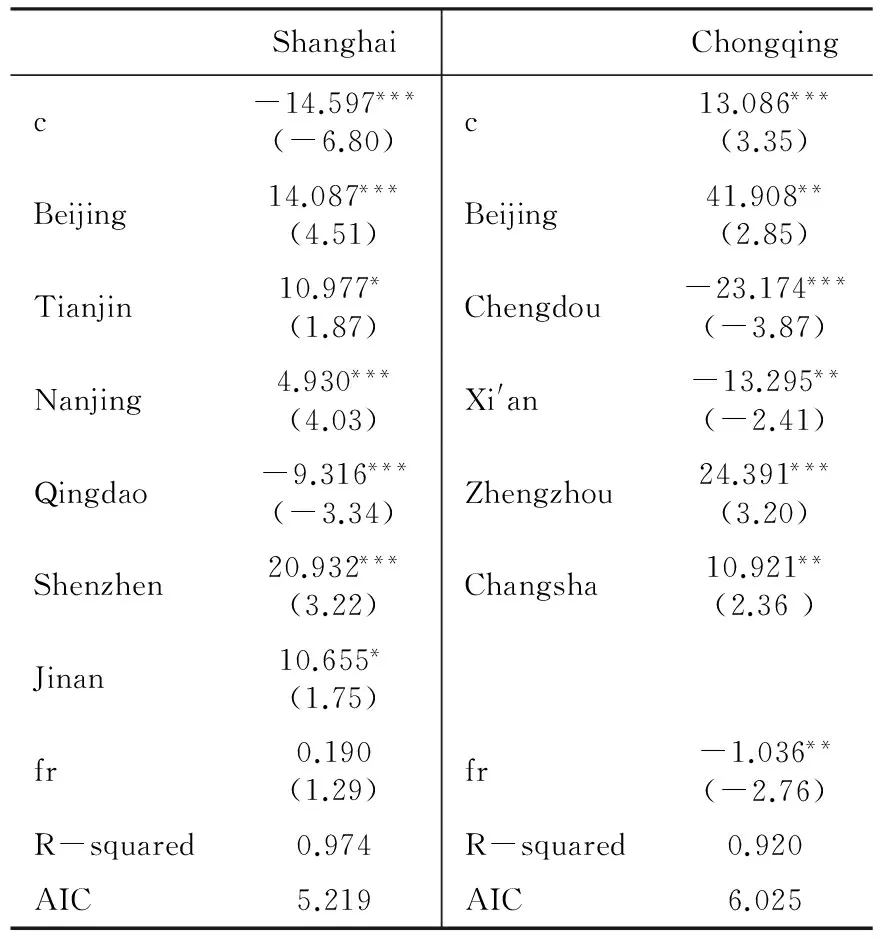

表3 沪渝两地改革前房价与对照组房价关系估计结果

注:表中括号内为t值;为消除可能存在的变量度量误差引起的异方差问题,模型采用加权最小二乘法进行估计。

(9)

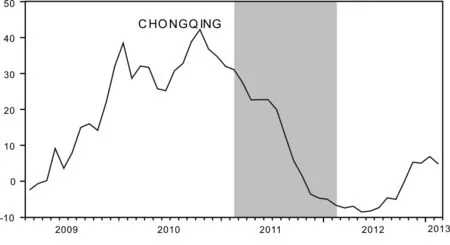

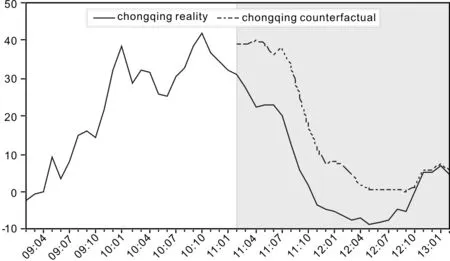

图3 处理组重庆房价实际值与反事实预测值

图4 处理组上海房价实际值与反事实预测值

从图3和图4来看,重庆样本的处理效应te<0,上海样本的处理效应te>0。这说明在沪渝两地房产税改革试点对房价存在截然相反的影响。在上海,房产税改革试点致使房价上涨,但在重庆,房产税改革试点却使房价下跌。从两地处理效应时间变化趋势看,重庆呈先强后弱特征,上海则比较均衡。从平均处理效应大小看,重庆房产税改革试点使房价同比增长率月均下降近10个百分点,上海房产税改革试点使房价同比增长率月均上升约0.7个百分点。之所以如此,与沪渝两地房产税改革具体内容有关。从沪渝房产税制度对比可以看出,重庆对新老住房都征税,而且税率累进幅度很大,使得住房买卖双方对未来税收负担预期都非常强,导致买者会慎重考虑买房决策,进而出现市场需求强度下降;同时,也导致住房投资者出于降低税负动机增加多余住房出售。两方面结合造成房价在房产税改革正式推出后出现较大幅度下降。由于重庆房产税减免是根据套数而非面积,所以影响不仅波及高价房、大面积住房,也会波及小面积住房。也就是说,重庆房产税影响将会表现为整体性,而非结构性。相比较而言,上海税率相对较低,税收减免以人均60平米为标准,而在上海这样一个国际大都市,土地稀缺程度更高。这些因素导致市场对上海房价上涨的预期将会更高,从而出现市场对购入住房的净收益有正预期。同时,在日趋稀缺的土地资源约束下,有限的住房供给使房产所有者具有很强的房产税负转嫁能力。这种转嫁主要通过提高租金来实现。租金上升使得购房相对成本下降,从而提高了收入水平相对较低住户自购住房的激励。由于这些群体具有较强刚性需求,在收入约束下主要选择小户型低价位住房。而这类群体进入市场并不受房产税改革所影响,因为这类住房都是构成房产税征税对象。上述原因使得上海小户型住房在房产税改革后出现价格升高现象。上述分析可以通过沪渝两地房产市场中90平米以下住房销售价格指数得到印证。图5和图6是按照与式(8)同样的估计方法得到的两地小户型住房销售价格变化路径,图中显示两地小户型住房销售价格指数变化并不相同*这里最好的证据是比较不同面积和销售价格住房在房产税改革前后的成交面积,但由于缺乏这方面数据,所以本文采用了90平米新建商品住宅销售价格指数。另外,从城市房产网提供的沪渝两地房产税改革前后租房市场租金价格变化情况看,上海房产税改革后每平方米租金水平有明显上升,而重庆每平米租金价格在房产税改革前后并没有表现出明显的差异。。

图5重庆小户型住房销售价格指数变化趋势

图6上海小户型住房销售价格指数变化趋势

为检验上述分析结论是否稳健,本文利用搜房网购买的新建住宅指数计算获得同比增长率替换前述分析中新建住宅销售价格同比增长率。结果表明,重庆市处理效应月度均值约为-3.11,而上海市处理效应月度均值约为1.38。说明房产税改革使重庆住宅指数月度同比增长率平均下降3.11个百分点,使上海住宅指数月度同比增长率上升1.38个百分点。这一结论与前述销售价格同比增长率模拟结果在方向上是一致的。根据一系列分析,在沪渝两地房产税改革试点房价效应上可以获得一个基本判断,即房产税对市场的影响并不是唯一的,这要取决于两个因素,一是房产税的改革措施,二是房产税作用的市场结构及其特征。但这一判断并不否认税收导致的相对价格变化,以及这种变化在市场供需决策中形成的替代效应,即税收成本上升总是会导致市场对相关商品和劳务的需求下降。之所以在前文分析中获得房产税在沪渝两地产生不同价格效应,一个重要原因就是前述所衡量的处理效应仅是平均值,即测度的是处理组同一个样本内不同价格和面积住宅的平均处理效应。而实际上,由于房产税征税对象的设定,其中有很大一部分住宅不是房产税的征税对象。这意味着,税收改革通过改变不同价格和面积住房的相对成本而改变住房市场结构。所以,要想真正判断房产税改革对不同类型住房产生的差异化影响,需要获得前述处理效应的分位特征。由于两地房产税征税的税率设计以价格为依据,作为稳健性分析,本文进一步通过分位数回归考察房产税扩围改革对不同价位住房价格的影响。

由于重庆数据不完整,所以分析房产税扩围改革对住房价格影响的分位特征只针对上海样本。根据上海市地税局规定,2011年销售价格低于28426元/平方米,住宅适用税率为0.4%,2012年这一标准调整为26898元/平方米。根据这一标准,房产税对上海市各区产生的平均影响应该有所差异,因为各区适用0.6%这一税率的新建住宅所占比重存在较大差异。图7根据搜房网数据整理出各区新建住宅中适用0.6%的住宅比重。从中可以看出,上海市不同行政区之间适用0.6%税率的住宅比重存在较大差异。这种差异应该在房产税改革试点后使不同行政区新建住宅销售均价出现差异化反应。

基于这样一个事实,本文使用Athey et al.(2006)的CIC方法获得分位处理效应:

(10)

图7上海各行政区适用0.6%税率住房比率

图8上海房产税改革试点价格效应分位数特征

五、结论及启示

通过改革前后数据的实证分析,可以认为,就房产税对新建商品住宅市场产生的直接影响而言,房产税对被征税房产,尤其是高价房的确具有明显的抑价效应。分位数回归结果表明:在高价房占比较高的行政区域,改革试点使房价同比增长率下降大约2~4个百分点。同时,房产税对房价影响与其制度设计有很大关系,税收累进程度越高,征税范围越宽,市场决策空间就会越小,对房价的影响也就越明显。本文研究显示,重庆因为其征收范围不仅仅限于新购住宅,还包括改革前已经购入的高档商品住宅,从而使得重庆在改革后出现整体性住房价格月度同比增长率下降现象,下降幅度月均达10个百分点。相比较而言,改革后的上海,整体性房价不仅未下降,反而出现一定幅度的上升。房产税在两地市场产生的不同效应,不是因为房产税对市场的影响呈现结构性特征,或者说房产税制度对住房价格影响存在某种制度临界条件,而是两地市场结构存在差异。正如分位数回归结果所显示的,房产税对课税房产价格总是产生负的影响。然而房产税所设计的选择性征税对象,为市场主体在投资消费决策中选择较低税负房产提供了激励。房产税在市场投资消费决策中产生的替代效应,使得在同一个市场中市场内部出现结构性调整,非课税或低税负房产需求出现相对上升,而课税或高税负房产需求出现相对下降。这种源于相对价格引致的市场结构调整,在均衡时所呈现的结果,并不完全取决于房产税,还会与市场环境有关。面对房产税形成的住房投资或消费成本,在住房价格只升不降的预期下,房产税的整体抑价效果不可能非常显著。

由于受篇幅所限,本文仅限于讨论房产税产生的房价效应。基于本文的研究发现,可以认为:房产税要想真正发挥控制房价的作用,需要扩大房产税的征税范围,不仅应包括征税对象的扩大,由新购住房扩大到所有存量住房,由高档住房扩大到普通住房,而且应包括扩大房产税的征税区域,也即当下正在讨论的扩大房产税试点范围。只要扩大征税范围,房产税引致的替代效应就会减弱,对市场主体房产投资和消费决策产生的扭曲影响也将会减小。当然,在房产税扩围的同时设计好公平公正的房产税减免制度尤为重要。此外,尽管房产税对高价房有明显抑价效应,但作为不动产税,其税收功能是否应该包括控制房价上涨,也是一个值得深入思考的问题。

近年来,食品安全事件频发,可用于课堂教学的案例数不胜数。无论是三聚氰胺毒奶粉事件还是地沟油事件,以及后来发生的染色馒头、瘦肉精和毒胶囊事件,都在充分说明着将案例教学的重点放在食品添加剂的卫生安全问题、食物中毒及其预防、食品卫生安全监督管理等几个应用性、实践性较强的章节。

参考文献:

安体富,金亮. 2010. 关于开征物业税的几个理论问题[J]. 税务研究(6):36-44.

韦志超,易纲. 2006. 物业税改革与地方公共财政[J]. 经济研究(3):15-24.

冯皓,陆铭. 2010. 通过买房而择校:教育影响房价的经验证据与政策含义[J]. 世界经济(12):89-105.

谷成. 2011. 房产税改革再思考[J]. 东北财经大学学报(4):91-97.

郭宏宝. 2011. 房产税改革目标三种主流观点的评述:以沪渝试点为例[J]. 经济理论与经济管理(8):53-62.

贾康. 2012. 房地产税的作用、机理及改革方向、路径、要领的探讨[J]. 北京工商大学学报(社会科学版)(2):1-6.

况伟大. 2009. 住房特性、物业税与房价[J]. 经济研究(4):151-160.

梁若冰,汤韵. 2008. 地方公共品供给中的Tiebout模型:基于中国城市房价的经验研究[J]. 世界经济(10):71-82.

刘尚希. 2010. 物业税难以抑制房价[N]. 中国改革报,-05-17.

骆永民,伍文中. 2012. 房产税改革与房价变动的宏观经济效应:基于DSGE模型的数值模拟分析[J]. 金融研究(5):1-14.

吴俊培. 2006. 我国开征物业税的几个基础理论问题[J]. 涉外税务(1):5-8.

ATHEY S, IMBENS G W. 2006. Identification and inference in nonlinear difference-in-differences models [J]. Econometrica, 74(2):431-497.

BAI C E, LI Q, OUYANG M. 2014. Property taxes and home prices: a tale of two cities [J]. Journal of Econometrics, 180(1):1-15.

COHEN M. 2010. Future evidence on the capitalization of property taxes: a case study of upper Dublin township [R]. Finance.Wharton.Upenn.Edu/~rlwctr/papers/7605.pdf.

HECKMAN J J, HOTZ V J. 1989. Choosing among alternative nonexperimental methods for estimating the impact of social programs: the case of manpower training [J]. Journal of the American Statistical Association, 84(408):862-874.

HSIAO C, CHING S H, WAN S K. 2012. A panel data approach for program evaluation: measuring the benefits of political and economic integration of Hong Kong with Mainland China [R]. Journal of Applied Econometrics, 27(5):705-740.

FELDMAN N E. 2010. A reevaluation of property tax capitalization: the case of Michigan′s Proposal A [R/OL]. www.bus.umich.edu/Conference Files/MIAX/Feldman.pdf.

GALLAGHER R M, KURBAN H, PERSKY J J. 2013. Small homes, public schools, and property tax capitalization [J]. Regional Science and Urban Economics, 43(2):422-428.

ITO S. 2007. A practical guide to the program evaluation methods [R]. Part of the Research Project on “Health Service and Poverty” at the Institute of Developing Economics.

OATES W E. 1969. The effects of property taxes and local public spending on property values: an empirical study of tax capitalization and the Tiebout hypothesis [J]. Journal of Political Economy, 77(6):957-971.

PALMON O, BARON S. 1998. New evidence on property tax capitalization [J]. Journal of Political Economy, 106(5):1099-1128.

ROSS S, YINGER J. 1999. Sorting and voting: a review of the literature on urban public finance [M]// Handbook of Regional and Urban Economics. 3 :2001-2060.

(责任编辑刘志炜)

Effects of Real Estate Tax Reform in Shanghai and Chongqin on House Price: An Empirical Study on the Analysis of Counterfacturals

BAI WenZhou LIU YinGuoLU XueYing

(Anhui University of Finance and Economics, Bengbu 233030)

Abstract:The real estate tax expansion has inhibitory effect on high housing sales price. The real estate tax expansion has opposite effects on newly-built house price in Shanghai and Chongqin as there are quite different housing market structures in these two areas. The monthly growth rate of newly-built house price in Chongqing declines by 10 percent every month while the average month rate rises by 3-5 percent in Shanghai. The impact of real estate tax expansion has close relation with market structure, and the effective or ineffective impact of real estate tax expansion can not be generally decided.

Keywords:real estate tax broadening; counterfactual identification; underpricing effects

收稿日期:2015-06-26

作者简介:白文周(1964--),男,河南洛阳人,安徽财经大学副教授。

基金项目:本文为国家自然科学基金项目“国有企业自由现金流量优化与控制机制研究”(71172190)、“国有企业多元治理逻辑、董事会行为合法性与企业可持续成长”(71572001)的阶段研究成果。

中图分类号:F812.42

文献标识码:A

文章编号:1001-6260(2016)01-0070-10

刘银国(1964--),男,安徽阜阳人,安徽财经大学教授,博士生导师。

卢学英(1971--),女,安徽宿州人,安徽财经大学副教授。