全球LNG贸易新趋势与中国LNG行业发展

马昌峰,刘申奥艺( .中国石油天然气集团公司咨询中心;. 墨尔本大学 )

全球LNG贸易新趋势与中国LNG行业发展

马昌峰1,刘申奥艺2

( 1.中国石油天然气集团公司咨询中心;2. 墨尔本大学 )

摘 要:随着全球LNG贸易的快速发展,LNG与管道气呈现全面竞争态势。与进口管道气相比,我国进口LNG在采购价格、市场区位方面优势日趋明显。各类资本正积极进入我国LNG业务,并将对我国进口天然气以管道气为主的供应格局产生重大影响。建议中国油气企业统筹管道天然气与进口LNG的协调发展,充分利用全球LNG资源,扩大我国天然气来源;对现有高价LNG长贸资源进行价格复议,通过国际合作降低国内LNG项目风险;创新市场销售模式,积极推进LNG高效市场开发;统筹考虑调峰效率和效益,积极发挥LNG灵活的调峰作用。

关键词:LNG;行业发展;贸易趋势;政策建议

随着全球LNG贸易的快速发展,LNG与管道气呈现全面竞争态势。与进口管道天然气相比,我国进口LNG在采购价格、市场区域方面的优势日趋明显。各类资本正积极进入LNG业务,将对我国以管道进口气为主的天然气供应格局产生重大影响。天然气是当前我国最现实、最可靠的清洁能源选择,在推动国产天然气发展的同时,建议国家出面协调解决严重影响LNG接收站利用效率的高价长贸协议问题,并通过政策支持LNG在季节调峰中的主导作用,引导天然气发电健康发展,提高天然气在我国一次能源消费中的比重,实现我国天然气行业创新、协调、开放、共享的新发展。

1 全球LNG与管道气呈现全面竞争态势

1.1 全球天然气需求低速稳定增长,LNG供应能力增长迅速

从2005年至今,全球天然气需求缓慢增长,年均增长率为2.0%左右。2014年和2015年全球天然气消费量分别增长了0.85%和2.7%;预计2035年前,全球天然气需求年均增长1.9%左右[1]。

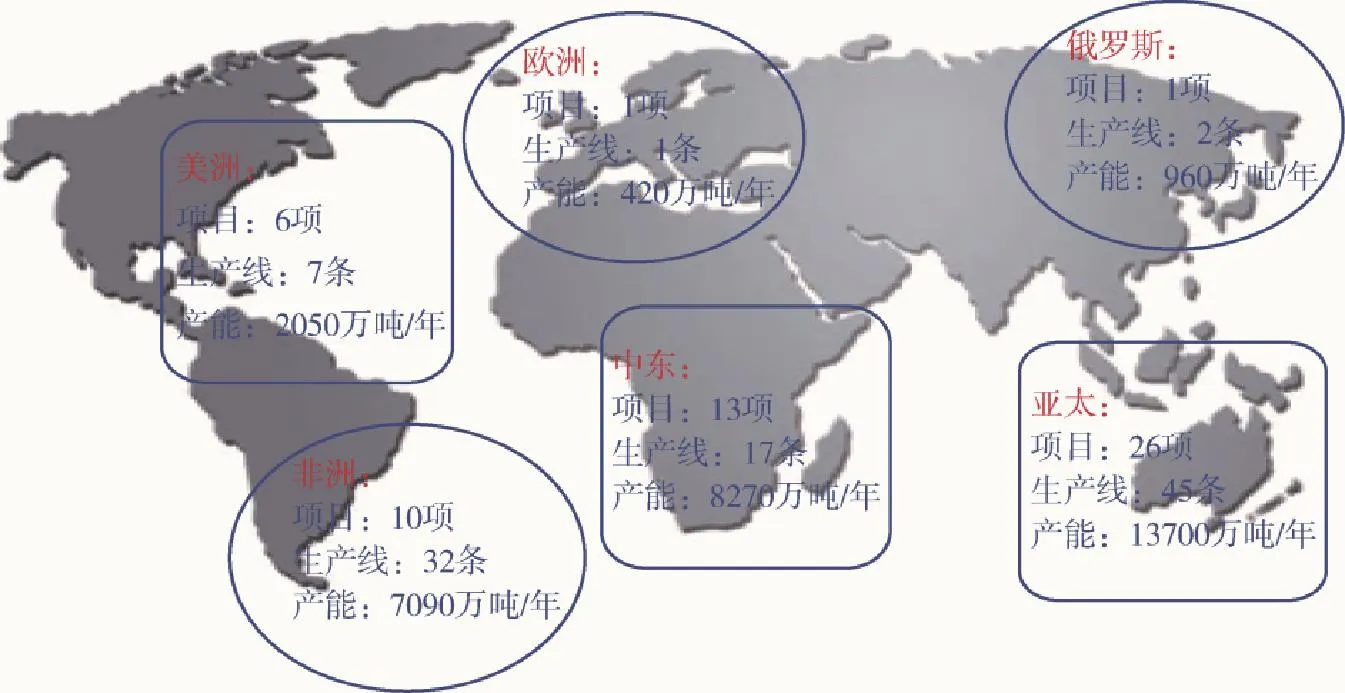

与低速缓慢的天然气需求增长相比,得益于技术进步和成本的降低,全球天然气液化和LNG接收站能力增长迅速。截至2015年底,全球天然气液化能力达到3.25亿吨/年,较上年增长5.2%。其中,2015年澳大利亚APLNG(煤层气液化)、Gladstone LNG和Queensland Curtis LNG共计3个项目投产,新增产能1980万吨/年。全球LNG已投产项目分布见图1。

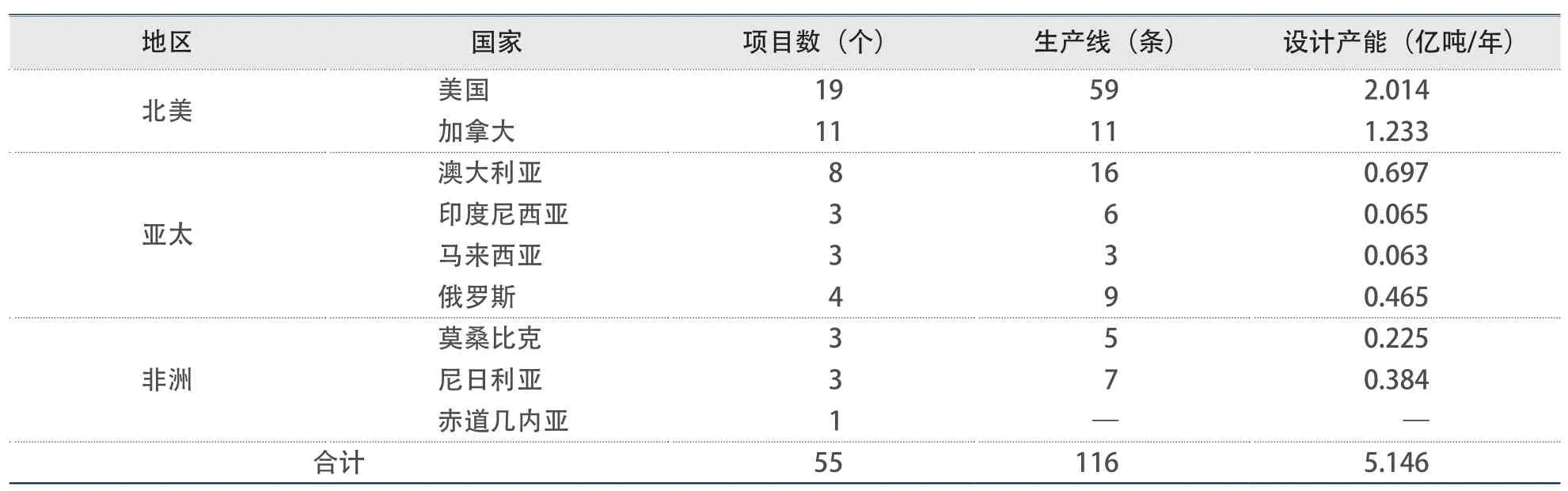

2016年,全球将有7个百万吨级天然气液化项目计划投产,新增产能超过5000万吨/年。计划及在建LNG项目55个,产能合计超过5亿吨/年(见表1)。

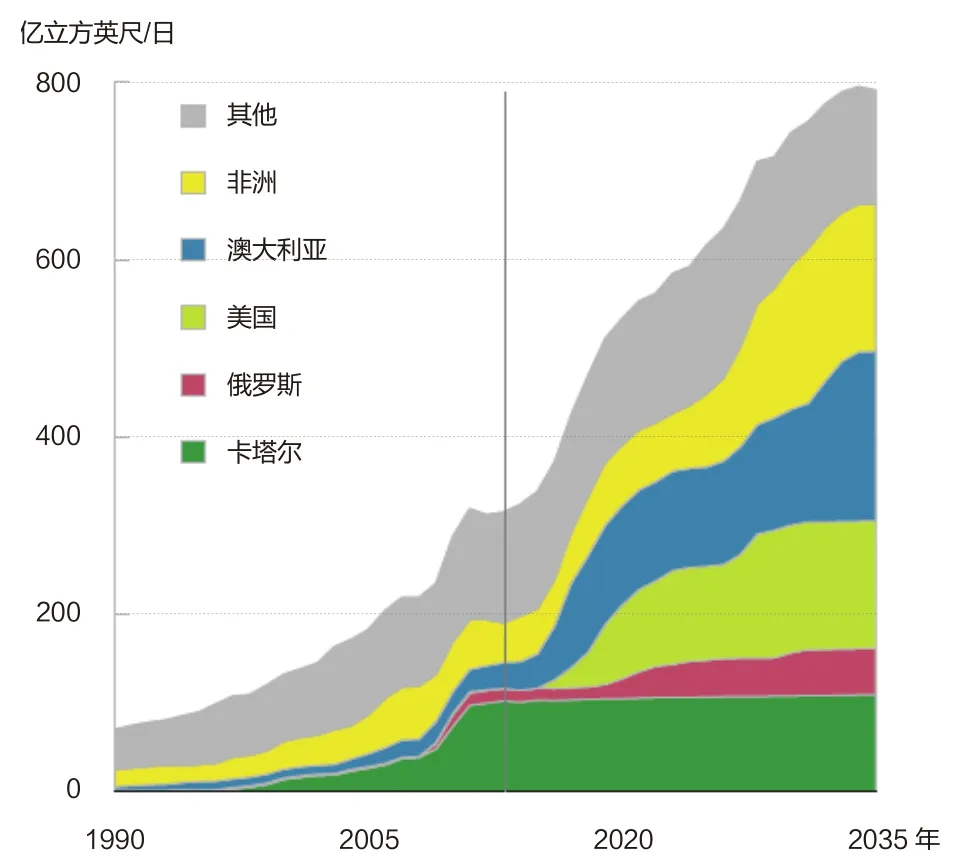

全球规划、设计、在建的总液化能力若全部投产,2020年全球天然气液化能力将接近8亿吨/年;考虑到部分项目将受到需求、竞争力等因素影响可能被延期或取消,2020年全球LNG产能将达到5亿吨/年左右,能源咨询机构FACTS预测为5.24亿吨/年[3]。传统的LNG生产国卡塔尔、印尼、澳大利亚、阿尔及利亚等的供应量保持增长,新兴的美国、加拿大、俄罗斯以及非洲部分国家的液化能力增长潜力巨大。2035年前全球LNG供应能力变化情况见图2。

截至2015年底,全球23个国家和地区拥有100个LNG接收站,共429个储罐,储存能力超过5020万立方米,接收能力超过7亿吨/年,已经高于天然气液化能力。

图1 全球LNG已投产项目分布

1.2 全球LNG贸易快速增长,将超过管道成为最主要的天然气贸易方式

随着天然气液化及LNG汽化设施的快速发展,LNG国际贸易发展迅速。2005-2015年,全球LNG贸易量由1888亿立方米增长至3383亿立方米,年均增长6.0%,明显高于同期天然气贸易量增速。受全球经济增速放缓等因素影响,2012年和2014年全球LNG贸易量出现了小幅下滑。2015年,全球LNG贸易量创历史新高,由上年的3323亿立方米增长至3383亿立方米,同比增长1.8%,LNG贸易量占总贸易量的比重达到32.5%。2010-2015年,世界天然气贸易中LNG的占比提高了2个百分点(见表2)。

全球LNG贸易量中长期将呈增长趋势。尽管不同研究机构的预测数据有所不同,但总体趋势是一致的。伍德麦肯兹预测[5],中期受装置投产及美国LNG出口的影响,到2020年全球LNG贸易量预计达到4890亿立方米,年均增长率为7%左右;长期看增速将趋缓,到2025年和2030年,全球LNG贸易量将分别达到5950亿立方米和7090亿立方米,年均增长3%~4%。 BP预计,2035年前全球LNG贸易量将超过管道天然气,成为最主要的天然气贸易方式(见图3)。

表1 全球计划及在建天然气液化项目情况

图2 2035年前全球LNG供应能力[1]

表2 2010-2015年世界天然气贸易情况 单位:亿立方米

1.3 LNG价格快速下降,与管道气价格竞争的局面逐渐形成

受市场供应宽松、需求放缓等因素影响,全球LNG现货价格大幅下跌。2015年,日本、印度的LNG现货价格同比分别下跌46.9%、44.9%。2016年4月份美国亨利中心(Henry Hub)的现货均价为1.91美元/MMBtu(0.45元/立方米),英国国家平衡点(NBP)的现货均价为4.00美元/MMBtu(1.03元/立方米);5月份日本、印度的LNG现货到岸价格分别为3.48美元/MMBtu(0.83元/立方米)、4.2美元/MMBtu(1.00元/立方米)。LNG价格快速降低,使LNG与管道气相比竞争力快速提升。

图3 全球天然气消费量中贸易量占比变化趋势

1.4 与管道气单一固定的贸易形式相比,LNG交易方式更加灵活多样

管道天然气贸易需要铺设输气管道,很大程度上受制于买卖双方的地理位置、运距等因素,而LNG贸易在供应方、采购方、采购合同等方面都体现出更大的灵活性。管道气一般采用长贸合同、照付不议方式,LNG贸易则存在中期、短期、现货、易货等多种贸易合同形式。2015年1-8月全球新签LNG长贸合同量仅为2700万吨/年,而合同期低于5年的短期LNG合同大幅增加,短期合同占比由前两年的9%提高到2015年的15%。

LNG灵活的贸易方式还使联合采购成为可能。联合采购有助于提高LNG买家联合体的议价能力和买方的市场竞争力,有助于区域内买家之间利用需求季节性差异进行调剂互补,还有助于目的地条款和转售条款进一步放开,促进LNG合同量的再出口和互换,提升市场的流动性。由于国际LNG市场供应宽松,长贸协议条款也出现了松动。2015年年底,印度Petronet LNG公司和卡塔尔Resgas公司协商,将与LNG长贸合同价格挂钩油价的滑动平均周期由过去的60个月缩短至3个月,从而使LNG价格由12~13美元/MMBtu降至6~7美元/MMBtu,大大提高了LNG价格对油价变化的响应速度;2015年11月,中国海油启动国际招标转售澳大利亚的LNG船货;中国石化计划从2016年起减少购买澳大利亚APLNG 公司10%的长期合同量。

图4列示了LNG合同的未来发展方向。

2 LNG成为中国多元资本进入天然气能源市场的重要通道

近年来,我国天然气消费受价格、经济等因素影响增速有所放缓,但发展空间仍然较大。随着我国天然气对外依存度不断增大,LNG已成为我国进口天然气的重要来源。受现货LNG价格低、套利空间大、业务链短的诱惑,进口LNG成为我国资本市场的“新宠”,并得到国家政策支持。

2.1 我国天然气发展潜力仍然较大,LNG已成重要来源

与世界平均水平比,我国天然气消费差距较大。2015年我国人均天然气消费量139立方米,天然气占一次能源消费总量的比重约为5.9%,仅为世界平均水平的1/4,与部分发达国家相比,差距更大。除国产天然气和进口管道气之外,进口LNG已成为我国天然气资源的重要来源。2015年,我国进口天然气达690亿立方米,同比增长10.6%,占消费量的比例为33.7%;其中LNG进口量2160万吨(约300亿立方米),增长11.1%,占天然气总进口量的43.5%(见图5)。

截至2015年底,我国已建成投运的大型LNG接收站共11座,总接收能力为4080万吨/年(约560亿立方米/年)。预计到2020年,我国LNG接收站总接收能力将达到8960万吨/年(约1250亿立方米/年)。

图5 2006-2015年我国天然气进口量及构成

2.2 高价长贸合同进口LNG价格倒挂,导致进口企业巨额亏损

由于我国大多数进口LNG的长期贸易合同(定价公式)是在高油价时签订的,合同价格在15~17美元/MMBtu (3.75~4.25元/立方米)。高价LNG除了少量“液来液走”通过槽车外销的方式外,大部分进入长输管道,与管道气一起按国家规定的门站价进行出售,导致我国进口LNG长期处于亏损状态,每立方米亏损约1~2元。2011-2015年中国石油进口的LNG平均价格高达17美元/MMbtu(折合4.25元/立方米)。2015年,受国际油价大幅下跌的影响,中国进口天然气价格有所下降,但进口成本仍高于调价后的门站销售价格,进口企业亏损严重。考虑到汽化成本,沿海地区进口的LNG供气成本高于2.6元/立方米,与上海、广东2.18元/立方米的门站价格相比,每立方米亏损额超过0.42元。自2015年11月20日起,国家将非居民用气门站价格下调0.7元/立方米,长贸合同进口LNG重新陷入巨额亏损。与此同时,部分长贸合同陆续进入执行窗口期,高价进口的LNG与市场需求的矛盾日益突出。由于进口LNG与国内天然气销售价格存在倒挂等原因,既有的LNG接收站能力利用率持续降低,从2010年的76%降至2014年48.7%,2015年进一步下降至47.7%。

表3列示了我国主要LNG接收站进口LNG的价格及数量。其中,除了中国海油早期建设的广东大鹏、上海洋山等项目的价格相对较低外,中国石油、中国石化及中国海油其他项目的价格均较高。

2.3 LNG现货价格套利空间大,与管道气的比价效应显著

受国际油价下跌的影响,国际LNG现货价格急剧下降。2016年3月份,我国现货LNG到岸价约4.25~4.5美元/MMBtu(1.01~1.07元/立方米,不含税),在完税并考虑接卸环节后,成本在1.6~2.0元/立方米,与国内LNG槽车送到价2.5~3.0元/立方米价格相比,有较大的套利空间;甚至与管道气门站价格相比,也存在较大的套利空间。例如,同期中亚管道气到岸价为198美元/千立方米(1.29元/立方米,不含税),加上长距离输送至东部沿海地区的管输费(每立方米1元多),已经显著高于现货LNG到岸价。随着我国进口LNG贸易量的不断增大,进口LNG与管道气的比价效应将进一步增强,并将在较大程度上影响我国管道天然气的定价。

2.4 各类资本积极进入LNG业务,市场多元化趋势明显

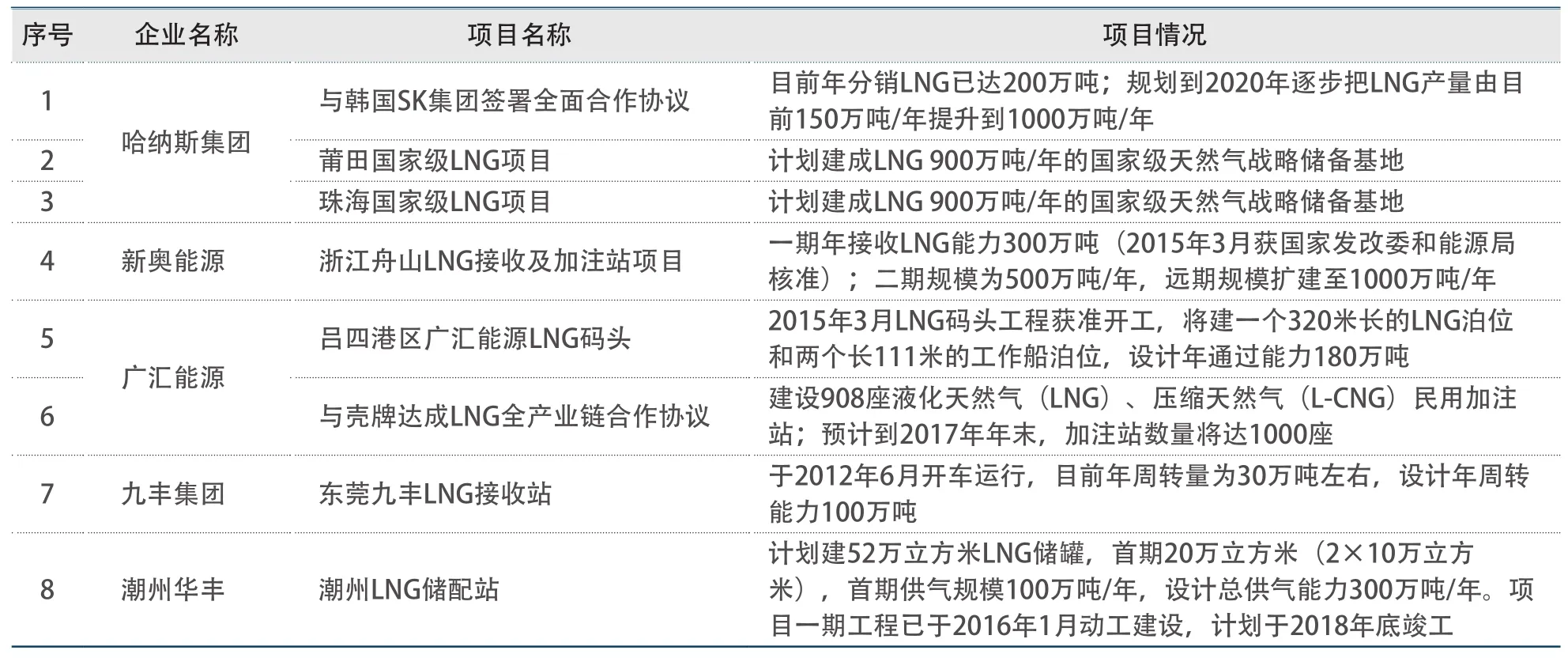

LNG现货套利空间大、国家鼓励各类资本参与天然气基础设施建设以及LNG接收站第三方公平准入政策的支持,使各类资本纷纷进入LNG接收站业务。与炼油业务相比,进口LNG业务具有流程短、投资少的特点,更有利于民营企业的进入。华润、新奥、广汇、九丰、哈纳斯等央企和民企正积极进行引进LNG资源谈判和建设LNG接收站装置(见表4)。首个民营接收站——东莞九丰LNG接收站已于2012年成功投运(100万吨/年);新奥能源、广汇能源等企业的LNG接收站及码头项目已获得国家发展与改革委核准,正在建设;距江苏如东LNG只有60千米的启东广汇LNG接收站预计2017年初投运。由于没有高价长贸合同的负担,又具有民营企业运作成本较低、竞争手段灵活等特点,并且借助中国海油、中国石油等传统油气企业先期进入LNG领域的示范作用和奠定的技术、人力基础等,后续建设的这些LNG项目更具有竞争力,成为中国石油、中国海油等传统天然气优势企业在沿海天然气市场新的竞争对手。

表3 我国主要LNG接收站进口LNG价格及数量

3 对我国LNG行业发展的建议

天然气可以在发电、工业燃料、取暖等领域替代煤炭,大量减少污染排放;天然气发电还可以与光电、风电等间歇性能源互补,在提高电力生产总体清洁度的同时确保电力系统的稳定性。在新能源和可再生能源技术取得巨大突破之前,天然气将是中国实现能源结构从高碳向低碳转型升级的最方便、最现实的清洁能源。全球天然气资源保障充足,特别是LNG贸易的快速发展使天然气日益成为全球性贸易资源。我国天然气相关产业也具备了较好的发展基础,充分利用国内国外“两种资源、两个市场”,做大我国天然气行业正是时机。

表4 民营企业LNG业务及接收站建设情况[6]

3.1 充分利用全球LNG资源,扩大我国天然气来源

尽管过去十几年,我国天然气消费快速增长,但与世界平均水平比,仍有较大的差距。随着中国城镇化水平的不断提升,城镇气化率将逐步提高,天然气消费增长空间仍然很大。在国内天然气产量快速增长的同时,进口天然气数量也不断增加,并已基本具备管道气、LNG多渠道供应的格局。管道天然气具有供应稳定可靠的优势,作为我国进口天然气的主力在较长一段时间内不会改变。LNG的出现改变了天然气市场的原有格局,增强了市场的灵活性。随着LNG国际贸易量的增加,管道天然气和LNG的竞争将日趋激烈,我们应充分利用全球LNG资源价格低位的大好时机,扩大我国天然气资源的进口来源。随着我国天然气管道、LNG接收站的建设不断推进,我国天然气市场将形成“西气东输、海气登陆、就近供应”局面,LNG将成为我国天然气的重要来源。

3.2 对现有高价LNG长贸资源进行价格复议,通过国际合作降低国内LNG项目风险

借鉴印度Petronet公司经验,建议国内三大国有石油公司联合政府,由政府出面与资源供应商及政府进行价格复议,通过采取价格复议、终止合同、出售部分长贸合约等可能的措施降低亏损,努力降低进口LNG整体资源池成本。同时,研究国内LNG项目与国际大公司合资合作的可能性,开展资源、液化、市场一体化合作,实现LNG全球采购、运输和销售,开发国内和国际LNG市场,降低国内LNG项目风险,提高项目竞争力。

3.3 创新市场销售模式,积极推进LNG市场高效开发

在管网相对不发达地区,先期采用快速、灵活、小成本的LNG(小型LNG储罐、杜瓦瓶等)“点供”培育市场,待需求扩大形成规模后,适时建设管道实现点到面的管道天然气稳定供应,有效引导和控制市场发展方向。形成“点供”培育市场、“直供”占领市场、“专供”拓展市场,骨干管网调节巩固市场的供应格局。

天然气在重卡、船舶、公共交通及高端工业用户等领域仍有较大的发展空间。建议通过与城市签署相关战略协议,积极推进城市公交LNG的利用发展;争取在内海、沿海及铁路运输的LNG政策取得突破,通过“气化长江”等重点工程推动LNG船舶燃料业务发展;与汽车制造等相关行业结合,提升重卡、公交等各项以气代油技术进步,推进LNG作为车用燃料的整体应用。

3.4 统筹考虑调峰效率和效益,积极发挥LNG灵活的调峰作用

我国储气库(尤其是盐穴储气库)具有建设难度大、建设周期长、按规划建成投运的难度较大的特点,因此利用储气库调峰的风险较大。相比之下,我国的LNG接收站具备较好的站基、人员、建设基础,增容难度小[7]。建议在我国沿海地区积极利用LNG项目进行调峰,并积极争取国家的支持,解决分类气价、峰谷气价的问题,同时参照国家支持储气库建设的相关政策支持LNG接收站建设。

天然气发电厂可实现快速开停,能起到快速有效的调峰作用。建议研究以天然气发电进行调峰的优惠气价方案,促进我国天然气发电的发展,提升调峰的效率和效益,实现我国“天上电网、地下管网”的灵活调配供应局面。

参考文献:

[1]BP. BP Energy Outlook to 2035 (2016 edition)[R].

[2]JOHNMCKAY. LNG Im port Terminal[J]. LNG Journal,2015(10):67-70.

[3]FACTS.Global Gas and LNG Markets:Critical Future Drivers[R].June 2013.

[4]BP. BP Statistical Review of World Energy[R]. June 2016.

[5]Wood Mackenzie.G1obal Gas Markets Long Term Outlook_H1 2015[R].June 2015.

[6]钱兴坤, 单卫国, 王新哲. 提高亚洲天然气市场的灵活性[J]. 国际石油经济, 2015(12):27-33.

[7]王莉, 李伟. 中国发展LNG储备调峰的可行性探讨[J]. 国际石油经济, 2015(6):51-62.

[8]孙贤胜, 钱兴坤, 姜学峰, 主编.2015年国内外油气行业发展报告[M]. 石油工业出版社,2016.

编 辑:萧 芦

编 审:王立敏

收稿日期:2016-06-13

The new trend of global LNG trade and China's LNG development

MA Changfeng1, LlU Shenaoyi2

(1.CNPC Advisory Center; 2.The University of Melbourne, Australia)

Abstract:With the rapid development of the global LNG trade, LNG and pipeline gas presents a full competition. Compared with imported pipeline gas, China's import of LNG has the distinct advantages in the purchase price and market locations. All kinds of capitals are actively entering the LNG business and accordingly have a signifcant impact on the supply pattern of China's pipeline imports of natural gas which take the pipeline gas as the leading. The paper suggests China's oil and gas companies should coordinate the development of pipeline gas and importing LNG, make full use of global LNG resources and expand China's natural gas source;review the long-term trade resources of high price LNG and reduce the risk of domestic LNG project through the international cooperation; innovate marketing mode and positively promote LNG efcient market development; compressively consider efciency and beneft of peak-shaving and positively facilitate the LNG fexible peak-shaving efects.

Key words:LNG; industry development; trade tendency; policy suggestion