股权质押与大股东双重择时动机

徐寿福,贺学会,陈晶萍

(1.上海财经大学 金融学院,上海 200433;2.上海对外经贸大学 金融管理学院,上海 201620)

股权质押与大股东双重择时动机

徐寿福1,2,贺学会2,陈晶萍2

(1.上海财经大学 金融学院,上海 200433;2.上海对外经贸大学 金融管理学院,上海 201620)

摘要:择时动机是大股东决策和行为的重要影响因素,股权质押行为为我们提供了一个透明的研究视角。文章以大股东决策中可能存在的股票市场和信贷市场双重择时动机为考察对象,研究发现:大股东的股权质押意愿和质押规模与股票错误定价显著正相关,即上市公司股价被高估会推动大股东股权质押;相对于信贷紧缩时期,大股东在信贷宽松时期更愿意进行股权质押,且质押规模更大;股票错误定价和信贷政策会同时影响大股东的股权质押意愿和规模。文章结果表明,大股东股权质押存在对股票市场和信贷市场的双重择时动机。文章的研究结论拓展了关于市场择时和股权质押的研究文献,而且有助于深化对大股东决策动机以及大股东股权质押影响因素和经济后果的理解。

关键词:股权质押;择时融资;市场时机;错误定价;信贷成本

一、引言

股权集中度较高的公司普遍存在大股东与中小股东的代理冲突问题(Shleifer和Vishny,1997),择时融资常常是大股东最大化控制权私有收益、攫取上市公司和中小股东利益的重要手段之一。近年来,随着我国资本市场的迅速发展,大股东股权质押活动频繁发生,越来越受到广泛关注。股权质押因股东自身“融资需要”而产生,大股东以股权作质押换取其所需资本,其面临的资金短缺是质押行为的直接诱因,这彰显了大股东资金短缺的窘境(艾大力和王斌, 2012)。那么,大股东的股权质押是否会存在选择市场时机的动机呢?由于股权质押本质上属于抵押贷款,同时其以股权作为质押品,又与股票市场密切相关,这种择时动机是否会同时体现在股票市场和信贷市场中呢?本文试图解答以上问题。这不仅有助于为大股东择时融资提供新的经验证据,而且能够深化对大股东股权质押动机和后果的理解,同时也能为完善上市公司治理结构和资本市场监管制度建设提供启示。

股权质押为考察我国上市公司大股东的择时融资动机提供了不可多得的例证。首先,股权质押不同于增发、配股等传统的股权再融资方式,受到监管制度的影响更小。传统的股权再融资必须得到证监会的批准,这不仅会阻碍上市公司合理利用市场时机,而且审批制度中规定的融资条件也会限制有融资意愿但达不到融资条件的上市公司进行融资,从而导致上市公司的传统融资行为并不完全由其自主决定。而大股东质押上市公司股份仅需在与银行等金融机构签订协议后,依法办理出质登记并履行相关信息披露义务,质押合同即可生效,因而受到监管程度较小,大股东的自主决定权较高。其次,尽管上市公司股权再融资可成为大股东获取私有收益的重要手段,但向其他股东增发股份或大股东放弃认购配售股份都会导致大股东控制权被稀释。对大股东而言,股权质押不仅在债务融资的同时仍能维持其控股地位,而且有助于大股东将“经济存量”转化为“经济能量”,从而发挥其利用财务资源的杠杆作用(王斌等,2013)。最后,股权质押本质上属于抵押贷款,但与其他类型的质押品不同,股权的价值与股票市场密切相关,由此大股东股权质押决策不仅受信贷市场条件影响,更可能受到股票市场状况的影响,这为考察大股东融资过程中是否存在多重择时动机提供了独特的样本。

本文以2005-2014年中国A股上市公司为研究对象,检验了大股东股权质押在股票市场和信贷市场中的双重择时动机。实证结果表明,我国上市公司大股东进行股权质押时存在明显的双重择时行为。一方面,股价估值水平越高,大股东实施股权质押的意愿越强,股权质押规模越大;另一方面,信贷资金成本越高,大股东实施股权质押的意愿越弱,股权质押规模越小。本文的贡献可能体现在以下几个方面:(1)区别于已有多数文献从公司内部治理角度探讨大股东股权质押的动机,本文从外部市场环境的视角检验了市场时机对大股东股权质押的影响,有助于更深入地理解大股东股权质押行为;(2)相对于配股、增发等上市公司再融资方式,股权质押受行政监管程度较小且具有维持大股东控制权的优势,更能体现融资过程中大股东的自主意愿,由此本文以股权质押为研究对象考察大股东的择时融资动机,为鉴别大股东的择时融资行为提供了更加“清洁”的经验证据;(3)与已有文献单独考察上市公司及其大股东的股权择时融资或债务择时融资不同,本文提供了大股东融资存在多重择时动机的证据,深化了对大股东择时融资行为的理解。

二、文献回顾与研究假设

(一)文献回顾

以大股东的存在作为“物质基础”的股权质押融资行为多见于新兴经济体(如中国和印度等)普遍存在大股东的公司中(王斌等,2013),已有文献主要从委托代理角度考察了股权质押的动机及其后果。

一些文献考察了公司治理因素对大股东股权质押动机的影响,如大股东的产权性质和持股比例(王斌等,2013)。李旎和郑国坚(2015)研究认为,市值管理作为我国股票市场全流通背景下上市公司的长效激励机制,促进了股票价格的平稳上涨,提升了债权人接受股权作为质押品的意愿,从而有助于控股股东的股权质押融资。

另一些文献考察了大股东股权质押融资的经济后果。一种观点认为,大股东股权质押融资会造成严重的大股东与中小股东之间的代理冲突,损害公司价值。Yeh等(2003)发现,股权质押比例越高,上市公司大股东与中小股东之间的第二类代理问题越严重。郑国坚等(2014)发现,发生大股东股权质押的上市公司中,大股东占款程度更高。郝项超和梁琪(2009)研究认为,最终控制人的股权质押行为存在明显的弱化激励效应和强化侵占效应,公司价值与最终控制人的股权质押比例之间存在负相关关系。张陶勇和陈焰华(2014)发现,控股股东更倾向于为自身或第三方融资提供质押担保,并由此导致了更低的公司绩效。另一种观点则认为,质权人对质押品质量的监督使股权质押具有一定的治理作用。作为保障债权实现的手段之一,在股权质押过程中,债权银行会利用质押品质量的“激励效应”控制信贷风险,以降低债务代理成本(谭燕和吴静,2013)。王斌和宋春霞(2015)发现在股权质押情形下,质权人的存在发挥了外部治理作用,抑制了公司对“应计性盈余”的操控程度。

另外,市场时机对公司股权融资的影响已经受到了学术界的广泛关注。Stein(1996)的理论分析指出,当非理性市场中投资者情绪导致公司股票被错误定价时,理性的管理者会在股价高估时发行股票,而在股价低估时回购股票,这奠定了市场择时理论的基础。一些针对公司CFO的调查结果显示,股价高估或低估情况是公司股权融资决策需要考虑的重要因素(Graham和Harvey,2001;Brau和Fawcett,2006)。在Stein(1996)的基础上,Baker等(2003)进一步分析了市场时机影响公司投资的股权融资渠道。随后,许多文献提供的经验证据都支持了上市公司股权融资存在择时现象,如Bakke和Whited(2010)、Alti和Sulaeman(2012)以及Campello和Graham(2013)等。

我国上市公司股权融资过程中同样存在择时行为。刘端和陈收(2009)研究发现,我国上市公司发行权益和增加债务的双重融资决策存在市场时机的选择。束景虹(2010)研究认为,股权融资偏好的根本原因在于股票价格的高估。罗琦和付世俊(2015)以及罗琦和贺娟(2015)还提供了股权再融资过程中控股股东为获取更多利益或资源存在择时动机的证据。

尽管债务融资也是公司外部融资的重要方式之一,但对债务融资择时现象的研究相对较少。Baker和Wurgler(2013)将债务融资择时定义为公司在债务成本异常低时实施债务融资的行为。Graham和Harvey(2001)对CFO的调查发现,利率是公司债务融资决策中最受关注的因素。Greenwood等(2010)研究认为,债券收益率曲线的不同时点存在对债券供给的不同冲击,从另一个侧面体现了公司债务融资择时行为的存在。刘端和陈收(2009)研究发现,我国上市公司债务融资决策中存在市场时机的选择,公司会权衡各种债务的收益和成本,并通过债务融资调整杠杆。

综上所述,关于股权质押的已有文献大多从公司内部治理角度考察股权质押动机,鲜见对外部市场影响因素的探究,不能为深刻理解上市公司股权质押动机提供全面视角。另外,绝大多数考察公司择时融资的研究文献将公司股权融资择时行为与债务融资择时行为分开研究,并且对公司债务融资择时行为的研究明显不足。以股权质押作为研究对象不仅能够同时考察上市公司在股票市场和信贷市场中的择时行为,也能为深刻理解上市公司股权质押动机提供证据。

(二)研究假设

大股东股权质押是指大股东以其所拥有的股权作为标的物而设立质押,本质上是担保贷款的一种形式,质押股权的价值决定了大股东能够从银行等金融机构融得资金的规模。显然,股票市场的估值水平直接决定了质押股权的价值,必然会对大股东的股权质押意愿和质押规模产生影响。

首先,股票错误定价所导致的质押股权价值的变化改变了大股东的资产质量和信贷条件。在股权质押过程中,银行等金融机构一般都会在一定折扣率的基础上按照被质押的股权市值提供信贷资金,因而股票估值越高,大股东能够获得的资金规模越大。而且随着高涨的投资者情绪而带来的股票价格上升及相应抵押物价值升水,上市公司的资信水平会相应提高(Bernanke和Gertler,1990),在某种程度上也为大股东的资产状况提供了“背书”。资产质量和信贷条件的改善提高了大股东股权质押的意愿和规模。

其次,股票错误定价所导致的质押股权价值的变化影响了部分大股东通过股权质押进行“掏空”的动机和利得。郝项超和梁琪(2009)认为,大股东通过股权质押从金融机构提前获取与股权价值成比例的贷款,可能是其变相收回投资的行为。当股价高估时,大股东通过股权质押获得的贷款规模越大,其“掏空”收益越高,从而导致大股东具有更强的股权质押动机。反之,当公司股价低估时,大股东通过质押股权获得的“掏空”收益相对较小,因而采用股权质押收回投资或实施“掏空”的意愿较弱。

最后,股票错误定价所导致的质押股权价值的变化也影响了质权人提供资金的意愿和规模。现实存在的信息不对称使银行无法准确把握经济周期、行业发展、宏观政策调整、企业前景等影响公司价值的内外部信息,不仅无法准确识别股价波动的根源,而且会参考股票市场价格的非理性波动做出贷款决策(黄宏斌和刘志远,2013)。Goyal和Yamada(2004)发现,即使控制了公司基本面的影响,银行贷款对股价非理性变动依然敏感,而且在依赖于银行借贷和持有大量股票等质押品的公司中尤为显著。一方面,信息不对称促使质权人会通过股票价格的变动观测公司的经营状况,较高的股票价格增强了银行等金融机构提供信贷的意愿;另一方面,股权相对于其他质押品(如固定资产等)具有更高的流动性,当债务人出现违约风险时,质权人收回贷款的便利性更强。股价非理性变动对银行等金融机构放贷意愿的影响客观上导致了大股东股权质押意愿和规模的变化。

综上分析,股票错误定价引起大股东的股权质押意愿和规模会发生同向变化,即更强烈的股权质押意愿和更大的股权质押规模与股权价值高估相联系,而股价被低估则会抑制大股东股权质押的意愿和规模。由此,本文提出以下研究假设:

假设1:其他条件不变时,大股东的股权质押意愿和规模与股票错误定价正相关。

对大股东而言,尽管股权质押具有诸多优势,但同样意味着代价和风险。为尽可能降低股权质押所带来的风险,大股东进行股权质押时必然会考虑信贷市场环境的影响。一方面,股权质押本质上属于抵押贷款,质押股权产生的现金流权收益将从大股东转移至质权人,*我国《担保法》第68条规定: “质权人有权收取质物上产生的孳息。”从而形成了大股东股权质押的机会成本。同时,抵押贷款要求大股东按照协议到期还本付息,因此信贷成本成为影响大股东采用股权质押获取信贷资金的首要因素。丧失的现金流权收益和必须承担的资金成本构成了大股东股权质押的显性货币成本。当货币政策较紧或信贷利率较高时,融资成本上升,大股东的过度资金需求会得到一定的遏制。另外,较高的利率也意味着较高的资金收益率,从而大股东放弃的现金流权收益的代价也较高。由此,较紧的货币政策和较高的信贷利率必然会降低大股东股权质押的意愿和规模。

另一方面,大股东质押股权借入款项后有可能面临质押品价值下降、自身偿债能力不足等“财务压力”,从而触发“控制权转移风险”(王斌等,2013),形成股权质押的隐性成本。大股东的股权质押或冻结现象将会提供关于大股东自身财务状况的重要信息,大股东以股权质押的方式向金融机构融资,可能说明其资金链紧张且融资能力有限,这是大股东面临财务约束的重要信号(郑国坚等,2014)。因此,较高的信贷成本对大股东沉重的“财务压力”而言无疑是“雪上加霜”,可能进一步放大控制权转移风险,降低大股东股权质押的意愿和规模。

我们由此推断,信贷市场环境必然会影响大股东股权质押的意愿和规模。当信贷市场资金供给不足导致信贷成本较高时,大股东会降低股权质押意愿,并减少股权质押规模;反之,当信贷市场资金供给充足、信贷成本较低时,大股东的股权质押意愿较强,股权质押规模较大。由此,本文提出以下研究假设:

假设2:其他条件不变时,大股东的股权质押意愿和规模与信贷成本负相关。

三、研究设计

(一)数据来源与样本筛选

本文以2005-2014年中国A股上市公司为研究对象,按照以下标准筛选样本:(1)剔除金融保险类公司样本;(2)剔除样本期间被ST或PT的公司样本;(3)剔除同时发行A股和B股、H股或其他外资股的双重上市公司样本;(4)剔除上市不到两年的公司样本;(5)剔除缺失值样本。需要特别说明的是,为准确捕捉市场环境对大股东股权质押行为的影响,本文以季度作为检验周期。中国股市是典型的新兴市场,如果以年为周期来考察,过长的检验区间有可能抹杀中国股票收益的真实特性(游家兴和吴静,2012)。经过以上样本筛选程序,本文共获得55 622个公司-季度观测值。*与许多文献仅采用实施了股权质押的样本作为考察对象不同,本文采用全部上市公司作为检验对象,原因在于股权质押并非随机事件,会受到多种因素的影响,仅仅以股权质押样本作为考察对象将会产生样本选择偏差问题。

本文的股权质押数据来自WIND资讯数据库。鉴于该数据库的股权质押数据中部分质押股东的季度持股数据错误或缺失,本文根据巨潮信息网的上市公司股权质押公告进行了手工修正和完善。本文的GDP和企业景气指数来源于中经网统计数据库,M2发行量和贷款利率数据来源于中国人民银行官方网站,股票价格数据、公司财务数据和公司治理数据均来源于CSMAR数据库。

(二)变量选取

1.被解释变量:本文分别采用第一大股东是否实施股权质押(Pledge)、股权质押频率(PlgFreq)和累计质押比例(PlgRate)作为被解释变量,度量大股东股权质押意愿和规模。若季度内第一大股东实施了股权质押,Pledge取值为1,否则取值为0。PlgFreq为第一大股东在某一季度内的质押次数。PlgRate为季度内第一大股东累计质押股数与季度末大股东持股数量之比。

2.解释变量:首先,本文采用股票错误定价来度量股票市场时机。借鉴Rhodes-Kropf等(2005)的做法,本文通过比较公司市场价值与基础价值来度量错误定价,为此估计以下模型:

Misit=Ln(M/V)it=mit-vit

(2)

其次,本文选择两个变量来度量信贷市场时机。(1)借鉴李志军和王善平(2011)的做法,以名义GDP增长率与M2增长率之差来度量货币政策的松紧程度。名义GDP增长率在一般意义上衡量经济发展所需要的货币,M2增长率则反映了货币的供应水平,如果差值为正,则MP取0,表明处于货币政策紧缩时期,货币供应存在缺口,信贷市场融资成本较高;如果差值为负,则MP取1,表明处于货币政策宽松时期,货币供应充足,信贷市场融资成本较低。(2)采用中国人民银行公布的贷款期限为6个月至1年(含)的贷款利率Rate来度量信贷市场融资成本。考虑到样本期间我国尚未实现完全的利率市场化,且贷款利率变动幅度较小,利率的绝对变动可能难以捕捉大股东股权质押的信贷市场择时行为,因此本文以样本期间Rate的中位数为分组标准,设置虚拟变量Dum,当贷款利率低于Rate中位数时取1,代表低利率时期,否则取0,代表高利率时期。

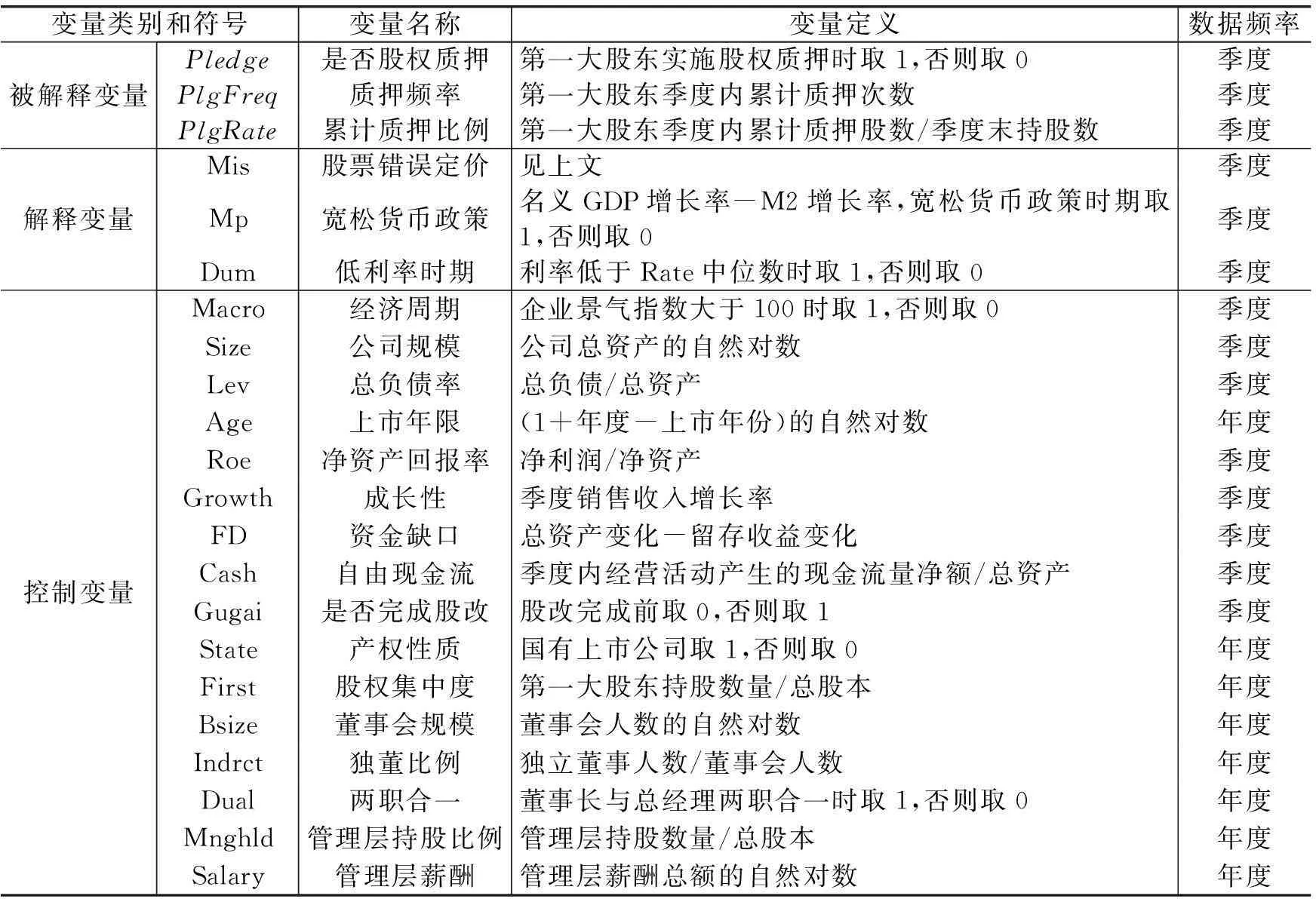

3.控制变量:*作者感谢审稿人提出的有关控制变量设置的建设性建议。首先,经济周期会影响公司投融资行为(Dittmar和Dittmar,2008),本文借鉴潜力和胡援成(2015)的做法,采用企业景气指数(BCI)来度量宏观经济周期(Macro),以控制宏观因素对股权质押的影响。*本文还采用企业景气指数(BCI)的原始值、GDP增长率和M2增长率来重新度量宏观经济周期,结果未发生根本性变化。其次,本文控制了公司规模(Size)、负债率(Lev)、上市年限(Age)、盈利能力(Roe)、成长性(Growth)、资金缺口(FD)、自由现金流(Cash)以及是否完成股改(Gugai)等公司基本特征。再次,本文控制了产权性质(State)、第一大股东持股比例(First)、董事会规模(Bsize)、独董比例(Indrct)、董事长与总经理是否两职合一(Dual)、管理层持股比例(Mnghld)和管理层薪酬(Salary)等公司股权和治理特征。最后,本文还控制了年份-季度和行业。*本文依据2001年中国证监会公布的《上市公司行业分类指引》,首先按照行业一级代码进行行业分类,然后对制造业按照二级代码进行进一步分类,最后共得到21个行业类别。各变量定义见表1。

表1 变量定义

(三)模型构建

本文构建了如下多元回归模型来检验大股东股权质押的市场择时行为:

Plgit=β0+βMarketTimingi,t-1+∑βjControli,t-1+YrQtt+Indκ+εi,t

(3)

其中,Plg分别为被解释变量Pledge、PlgFreq和PlgRate,MarketTiming分别为解释变量Mis、Mp和Dum,Control为一系列控制变量,YrQt和Ind分别为年份-季度和行业虚拟变量。特别需要说明的是,当被解释变量为Pledge时,我们采用logit模型进行估计;当被解释变量为PlgFreq和PlgRate时,由于许多上市公司的大股东并未实施股权质押,从而被解释变量存在许多零值,此时若采用OLS方法会产生估计偏误,因此本文采用tobit模型进行估计。

四、实证结果分析

(一)描述性统计

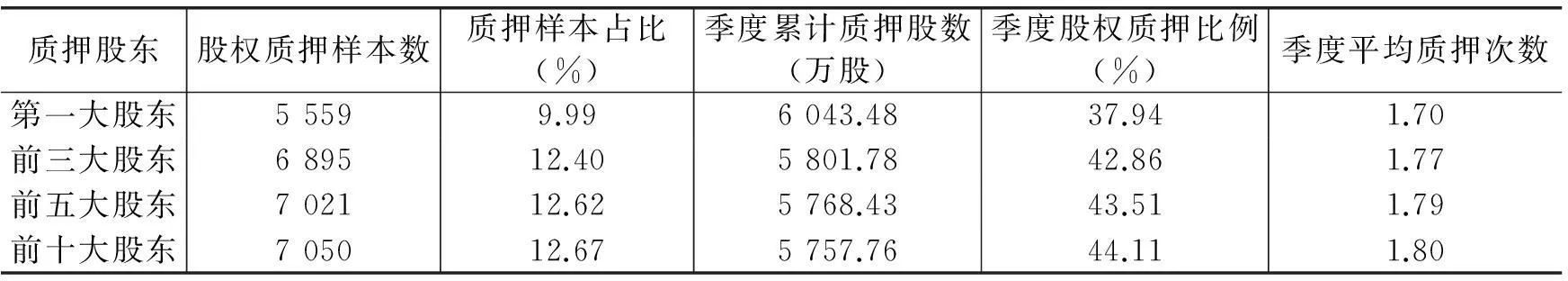

表2对本文的股权质押样本进行了大致描述。在55 622个公司-季度观测值中,第一大股东实施过股权质押的样本为5 559个,占比约为9.99%。第一大股东股权质押的平均规模约为每季度6 043.48万股,约占大股东持股总数的37.94%。每一季度第一大股东股权质押的平均次数约为1.7次,与谭燕和吴静(2013)的统计结果类似,表明我国许多上市公司大股东存在连续质押行为。表2的统计结果还显示,实施股权质押的股东主要为第一大股东,分别占前三大、前五大和前十大股东股权质押样本的80.62%、79.18%和78.85%。因此,本文主要以第一大股东的股权质押作为研究对象。

表2 股权质押样本情况

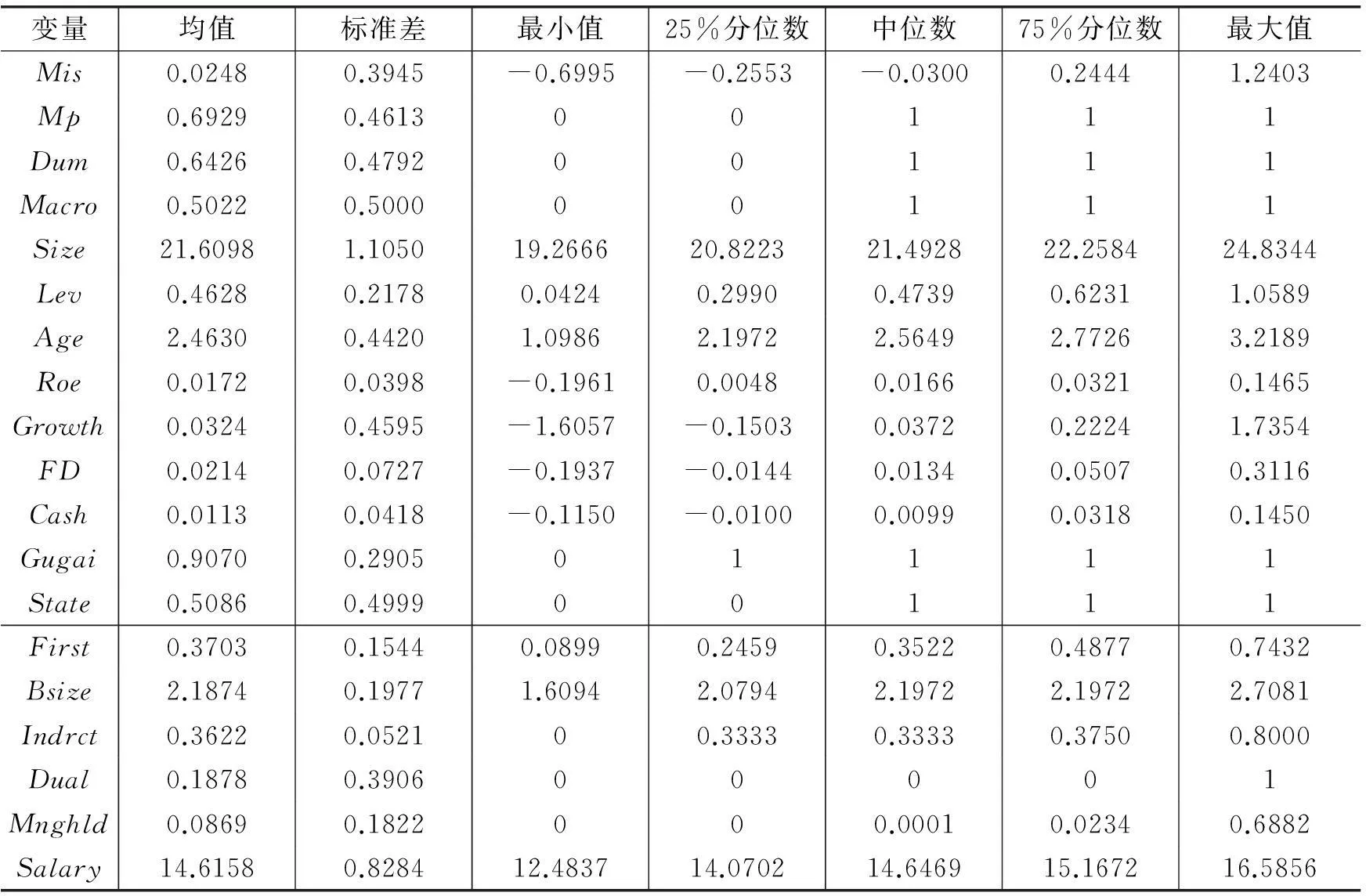

表3给出了解释变量和控制变量的描述性统计。Mis的均值为0.0248,表明我国股票市场总体而言存在一定的股价高估情况,与许多文献阐述的我国股票市场存在泡沫的观点相符。Mp和Dum的均值分别为0.6929和0.6426,表明整个样本期间超过60%的时间段处于宽松货币政策时期和低利率时期,两者之间的相关系数为0.60,表明本文选取的度量信贷条件的变量之间具有较强的相关性。为避免回归中极端观测值的影响,本文对所有连续变量在1%和99%的水平上进行了缩尾处理。

表3 变量描述性统计

(二)单变量检验

本文首先对不同市场时机下的大股东股权质押特征进行单变量检验,结果见表4。*需要说明的是,表4对股权质押特征变量的分组描述和检验是基于全部样本的,与表2仅针对股权质押样本的特征描述存在明显差异。另外,本文还采用Wilcoxon秩和检验进行了分组中位数比较,结果支持股价高估与股价低估、货币政策宽松时期与货币政策紧缩时期各变量存在显著差异。PanelA比较了股价高估和股价低估时大股东股权质押的特征。结果显示,股价高估时Pledge、PlgFreq和PlgRate的均值分别为0.1150、0.2109和0.0375,显著高于股价低估时的0.0867、0.1342和0.0334,初步表明股价高估时大股东具有更强的股权质押意愿和更大的股权质押规模。PanelB以货币政策松紧分组,比较了货币政策宽松时期和货币政策紧缩时期的大股东股权质押特征。结果显示,货币政策宽松时期Pledge、PlgFreq和PlgRate的均值分别为0.1129、0.1965和0.0388,显著高于货币政策紧缩时期的0.0744、0.1177和0.0285,表明相对于货币政策紧缩时期,货币政策宽松时期大股东股权质押的意愿更强,股权质押规模也更大。

表4 单变量检验

注:t值采用绝对值表示,***表示1%的显著性水平。

(三)多元回归分析

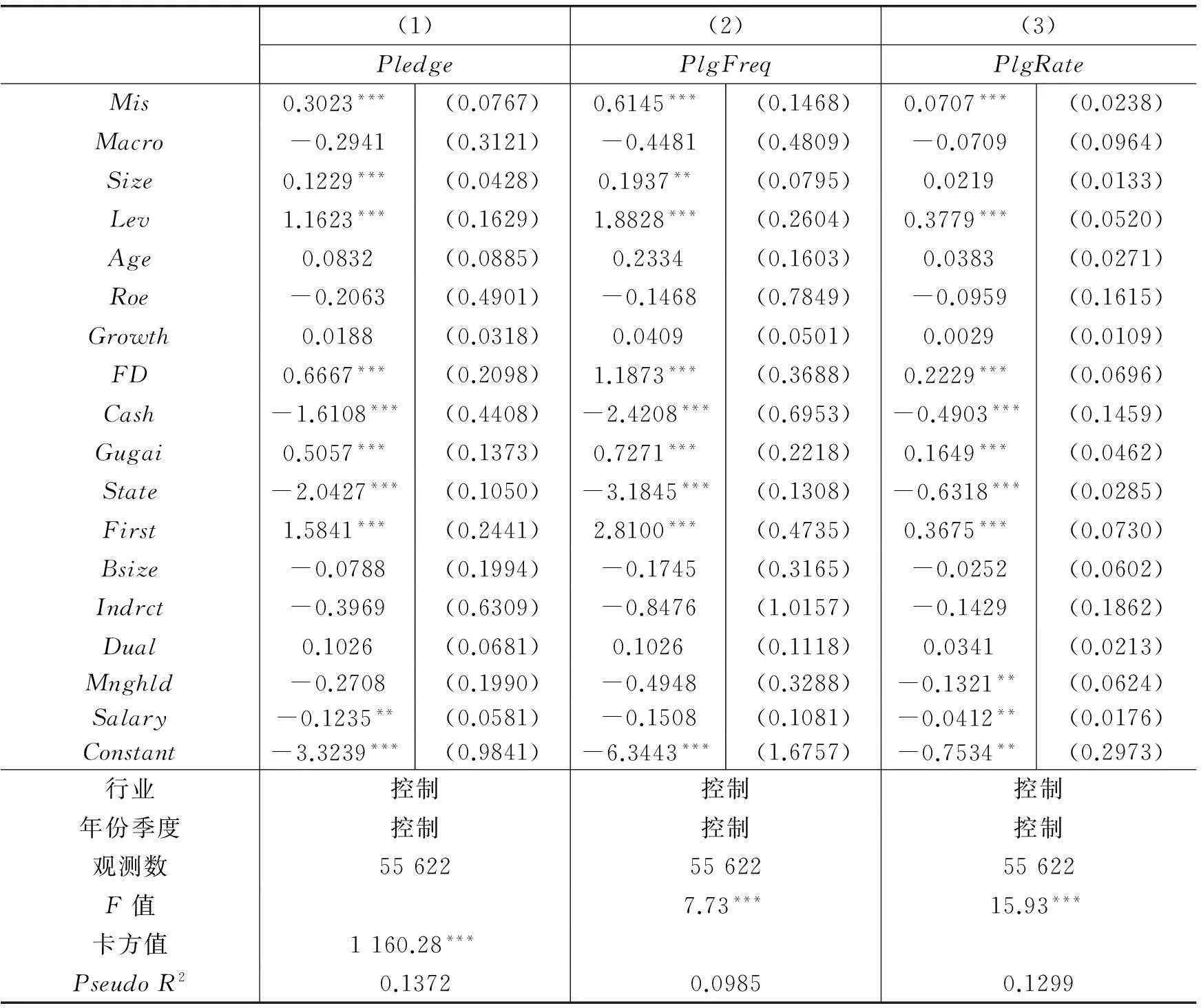

本文首先以股票错误定价Mis为解释变量,采用logit和tobit模型检验大股东股权质押的股票市场择时动机,结果见表5。模型(1)以Pledge为被解释变量,采用logit模型进行分析,Mis的系数显著为正,表明股票错误定价程度越高,大股东更可能实施股权质押。模型(2)以PlgFreq为被解释变量,采用tobit模型进行分析,Mis的系数也显著为正,表明股票错误定价程度越高,大股东股权质押频率越高。模型(1)和模型(2)的结果表明,大股东股权质押的意愿与股票错误定价正相关,即当股价高估时,大股东更愿意实施股权质押;反之,当股价低估时,大股东股权质押的意愿则相对较弱。模型(3)采用tobit模型检验了大股东累计质押比例PlgRate与股票错误定价Mis的关系,Mis的系数显著为正,说明大股东股权质押规模与股票错误定价正相关,即大规模的股权质押与股价高估相联系,而小规模的股权质押与股价低估相联系。表5的结果为假设1提供了强有力的支持,当股票估值较高时,大股东股权质押的意愿更强,质押规模更大,从而表明大股东股权质押具有选择股票市场时机的特点。

表5中控制变量的结果显示,大股东股权质押意愿和规模与公司规模Size正相关,可能的解释是,大公司的治理相对完善,更有助于遏制大股东对上市公司采取直接的“掏空”行为(如大股东占款),使资金紧缺的大股东转而采用股权质押进行融资。总负债率Lev的系数显著为正,资金缺口FD的系数显著为正,自由现金流Cash的系数显著为负,表明当上市公司财务状况欠佳且现金流紧缺时,大股东通过其他方式侵占上市公司利益而缓解自身资金紧张可能收效甚微,继而更可能进行(更大规模的)股权质押。是否完成股权分置改革的虚拟变量Gugai的系数显著为正,表明股权分置改革后大股东股权的流通有助于其实施股权质押,从而提高了大股东质押的意愿和规模。产权性质State的系数显著为负,表明非国有上市公司因面临更严的融资约束而更可能进行(更大规模的)股权质押。第一大股东持股比例First的系数显著为正,表明持股比例高的大股东实施股权质押后面临的控制权转移风险更小,从而更可能实施(更大规模的)股权质押。另外,管理层持股比例和管理层薪酬的系数为负,表明管理层激励对大股东股权质押具有一定的抑制作用。

表5 股票错误定价与大股东股权质押

注:括号中为经公司层面聚类调整的标准误,***、**和*分别表示1%、5%和10%的显著性水平。

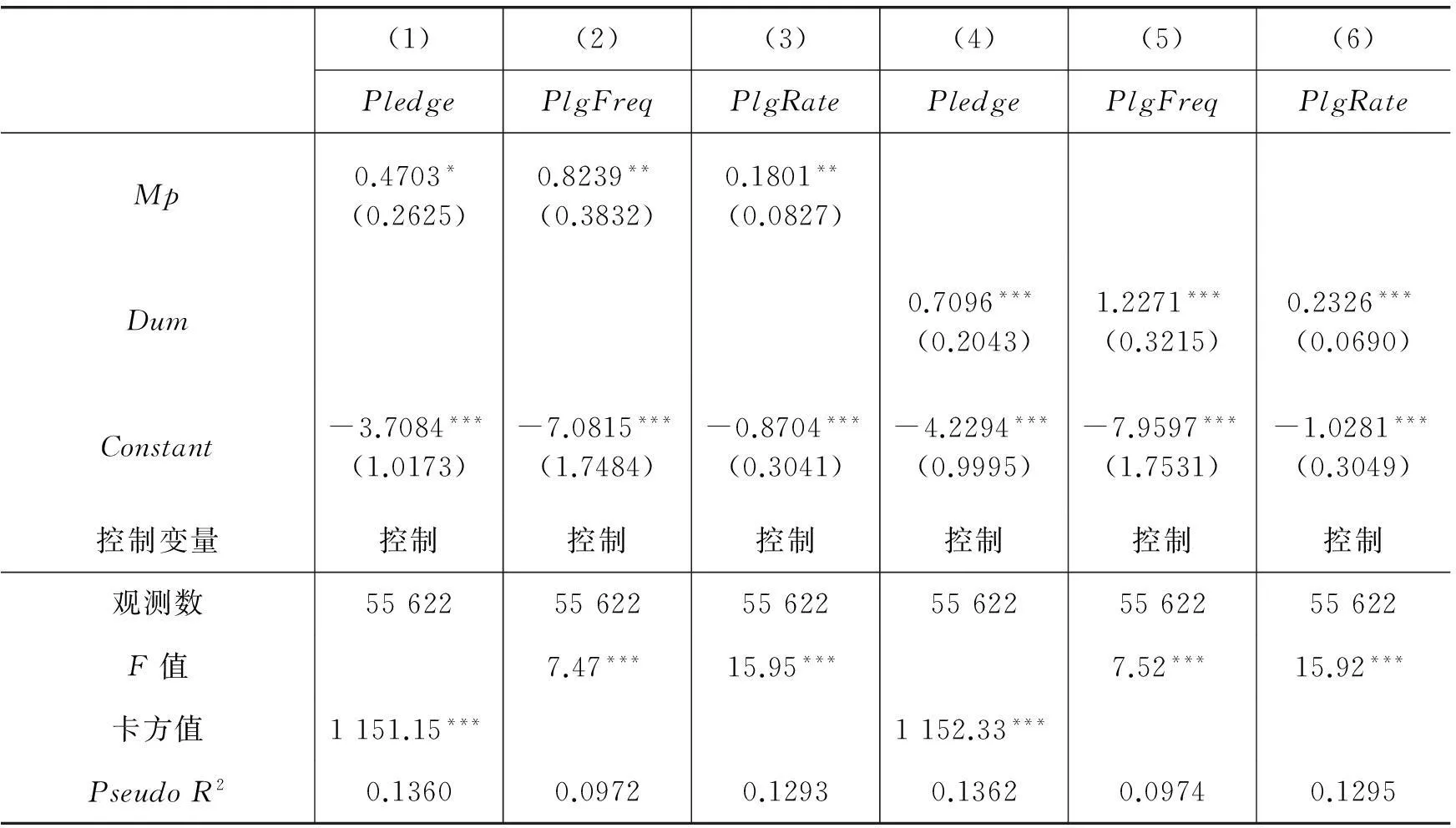

表6分别以宽松货币政策虚拟变量Mp和低利率时期虚拟变量Dum为解释变量,考察了大股东股权质押的信贷市场择时动机,模型的设定和回归方法与表5相同。结果显示,除模型(1)中Mp的系数仅在10%的水平上显著外,模型(2)和模型(3)中均在5%的水平上显著为正。这表明在货币政策宽松时期,大股东股权质押意愿更强、质押规模更大,意味着宽松的货币政策降低了信贷市场的融资成本,为大股东股权质押提供了更好的信贷市场时机。模型(4)至模型(6)的结果显示,Dum的系数均显著为正,表明当贷款利率较低时,大股东具有更强的股权质押意愿,并愿意进行更大规模的股权质押。这与模型(2)和模型(3)的检验结果存在内在逻辑上的一致性。整体而言,表6的结果基本支持了假设2,表明大股东股权质押存在信贷市场择时行为。表6中控制变量的系数符号和显著性基本与表5一致。

表6 信贷市场时机与大股东股权质押

注:括号内为经公司层面聚类调整的标准误,***、**和*分别表示1%、5%和10%的显著性水平。控制的系数符号及显著性与表5高度一致,限于篇幅未列出控制变量的结果。下表同。

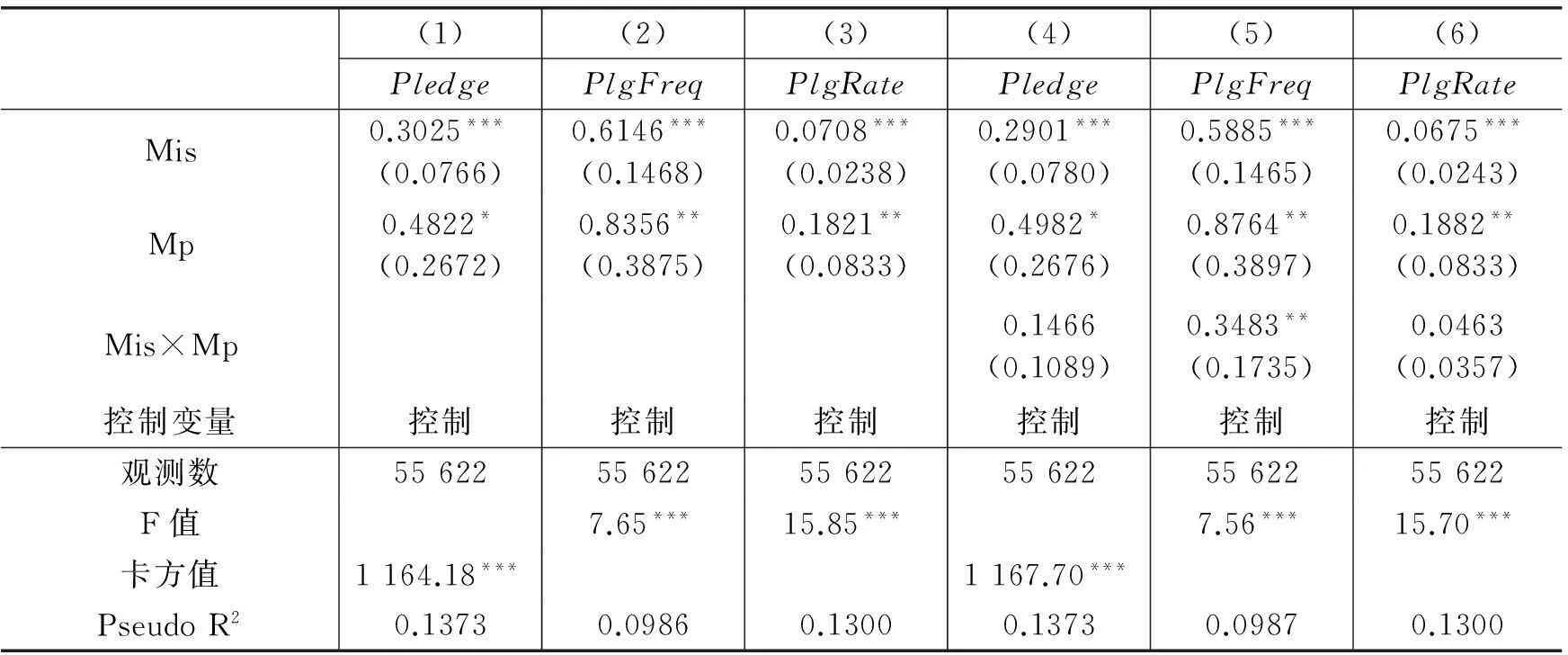

尽管上文已经提供了股票市场时机和信贷市场时机会影响大股东股权质押意愿和规模的证据,但是大股东的两种择时动机是否会同时存在?两者相互独立抑或相互影响?深入分析这些问题将有助于我们更全面地理解大股东的双重择时动机。为此,本文进一步对大股东股权质押双重择时动机的同时存在性和相互影响进行了检验,结果见表7。

表7中模型(1)至模型(3)同时包含了解释变量Mis和Mp。结果显示,各解释变量系数的显著性基本与表5和表6一致。Mis的系数显著为正,Mp的系数除模型(1)外均在5%的水平上显著为正,即股票市场时机和信贷市场时机都会显著影响大股东股权质押意愿和规模,表明大股东股权质押同时存在股票市场择时动机和信贷市场择时动机。模型(4)至模型(6)中加入了Mis×Mp,以检验两种市场择时动机是否会相互影响。结果显示,交互项系数除模型(5)外均不显著,而且Mis和Mp的系数值和显著性均未发生明显变化,没有充分的证据支持股票市场时机和信贷市场时机在大股东股权质押过程中存在相互影响。本文进一步以Dum代替Mp来检验两种择时动机是否同时存在及相互影响,结果仍支持表7的结论。

表7 两种择时动机的同时存在性及相互影响

(四)稳健性检验

首先,本文参考游家兴和吴静(2012)等文献,借鉴Berger和Ofek(1995)的做法,基于所处行业和规模计算公司的内在价值,在此基础上通过比较公司实际价值与其内在价值来衡量公司股票的错误定价,重新检验了假设1。其次,本文分别采用贷款期限为一年至三年(含)及三年至五年(含)的中长期贷款利率,重新定义低利率时期以度量信贷市场时机,检验了大股东股权质押的信贷市场择时行为,以排除利率期限差异对本文结论的影响。再次,考虑到股权分置改革对上市公司的影响巨大,许多上市公司在股改前后甚至发生了质的改变。为此,本文剔除了研究样本中上市公司股改前的6 131个观测值,采用剩余的49 491个公司-季度观测值重新检验了本文的研究假设。最后,股票市场时机对大股东股权质押具有显著影响,但这种股票市场择时行为可能会受到公司股权融资行为的影响。为此,本文剔除了实施过配股、增发等股权再融资的1 212个观测值,采用剩余的54 410个观测值考察了大股东股权质押的择时动机。稳健性检验结果基本上支持了本文的研究假设,表明本文的研究结论是比较稳健的。

五、结论与启示

本文以2005-2014年中国A股上市公司的股权质押行为为研究对象,以股票错误定价度量股票市场时机,以货币政策松紧程度和贷款利率度量信贷市场时机,检验了大股东融资的双重择时动机。研究发现,大股东股权质押意愿和规模与股票错误定价显著正相关;同时,在宽松货币政策时期或低利率时期,大股东具有更强的股权质押意愿,并实施了更大规模的股权质押。研究结果表明,大股东股权质押存在对股票市场和信贷市场的双重择时动机。进一步检验发现,两种市场时机同时影响了大股东股权质押行为,但并不会相互影响。

股权质押为我们提供了一个观察大股东行为的透明窗口。本文通过将股票市场估值和信贷市场松紧程度纳入研究视野,考察了大股东融资决策行为的双重择时动机。这有助于深入理解上市公司大股东融资决策背后的动机和逻辑,也为进一步考察大股东行为的影响因素及其后果提供了新的启示。本文的研究视角和结论为上市公司及其大股东行为逻辑的研究提供了新的起点,具有研究上的可拓展性。首先,本文仅述及股票市场和信贷市场双重择时动机的存在性,但并未穷尽决策中的所有重要因素,如上市公司本身的治理因素、产业链变动等。其次,大股东双重择时行为的风险在哪?这种择时行为的“顺周期”特性是否会放大股权质押市场的风险,从而形成宏观金融风险?此外,作为放款方的银行等金融机构会受到何种影响?他们应该如何进行相应的风险管理?这些都是值得进一步深入挖掘的研究问题。

参考文献:

[1]艾大力,王斌.论大股东股权质押与上市公司财务:影响机理与市场反应[J].北京工商大学学报(社会科学版),2012,(4):72-76.

[2]黄宏斌,刘志远.投资者情绪与企业信贷资源获取[J].投资研究,2013,(2):13-29.

[3]郝项超,梁琪.最终控制人股权质押损害公司价值么?[J].会计研究,2009,(7):57-63.

[4]李旎,郑国坚.市值管理动机下的控股股东股权质押融资与利益侵占[J].会计研究,2015,(5):42-49.

[5]李志军,王善平.货币政策、信息披露质量与公司债务融资[J].会计研究,2011,(10):56-62.

[6]刘端,陈收.上市公司权益与负债双重融资决策实证研究[J].管理科学学报,2009,(1):125-136.

[7]罗琦,付世俊.股价同步性与控股股东市场择时[J].中南财经政法大学学报,2015,(1):125-131.

[8]罗琦,贺娟.股票市场错误定价与控股股东投融资决策[J].经济管理,2015,(1):109-118.

[9]潜力,胡援成.经济周期、融资约束与资本结构的非线性调整[J].世界经济,2015,(12):135-158.

[10]束景虹.机会窗口、逆向选择成本与股权融资偏好[J].金融研究,2010,(4):72-84.

[11]谭燕,吴静.股权质押具有治理效用吗?——来自中国上市公司的经验证据[J].会计研究,2013,(2):45-53.

[12]王斌,蔡安辉,冯洋.大股东股权质押、控制权转移风险与公司业绩[J].系统工程理论与实践,2013,(7):1762-1773.

[13]王斌,宋春霞.大股东股权质押、股权性质与盈余管理方式[J].华东经济管理,2015,(8):118-128.

[14]游家兴,吴静.沉默的螺旋:媒体情绪与资产误定价[J].经济研究,2012,(7):141-152.

[15]张陶勇,陈焰华.股权质押、资金投向与公司绩效——基于我国上市公司控股股东股权质押的经验数据[J].南京审计学院学报,2014,(6):63-70.

[16]郑国坚,林东杰,林斌.大股东股权质押、占款与企业价值[J].管理科学学报,2014,(9):72-87.

[17]Alti A, Sulaeman J. When do high stock returns trigger equity issues?[J]. Journal of Financial Economics, 2012, 103(1): 61-87.

[18]Baker M, Stein J, Wurgler J. When does the market matter? Stock prices and the investment of equity-dependent firms[J]. Quarterly Journal of Economics, 2003, 118(3): 969-1005.

[19]Baker M, Wurgler J. Behavioral corporate finance: An updated survey[A]. Constantinides G M,Harris M,Stulz R M. Handbook of the economics of finance set (Volumes 2A&2B): Corporate finance and asset pricing[C]. Dutch:North-Holland,2013.

[20]Bakke T, Whited T M. Which firms follow the market? An analysis of corporate investment decisions[J]. Review of Financial Studies, 2010, 23(5): 1941-1980.

[21]Berger P G, Ofek E. Diversification’s effect on firm value[J]. Journal of Financial Economics, 1995, 37(1): 39-65.

[22]Bernanke B, Gertler M. Financial fragility and economic performance[J]. Quarterly Journal of Economics, 1990, 105(1): 87-114.

[23]Brau J C, Fawcett S E. Initial public offerings: An analysis of theory and practice[J]. Journal of Finance, 2006, 61(1): 399-436.

[24]Campello M, Graham J R. Do stock prices influence corporate decisions? Evidence from the technology bubble[J]. Journal of Financial Economics, 2013, 107(1): 89-110.

[25]Dittmar A K, Dittmar R F. The timing of financing decisions: An examination of the correlation in financing waves[J]. Journal of Financial Economics, 2008, 90(1): 59-83.

[26]Goyal V K, Yamada T. Asset price shocks, financial constraints and investment: Evidence from Japan[J]. Journal of Business, 2004, 77(1): 175-199.

[27]Graham J R, Harvey C R. The theory and practice of corporate finance:Evidence from the field[J]. Journal of Financial Economics, 2001, 60(2-3): 187-243.

[28]Greenwood R, Hanson S, Stein J C. A gap-filling theory of corporate debt maturity choice[J]. Journal of Finance, 2010, 65(3): 993-1028.

[29]Rhodes-Kropf M, Robinson D T, Viswanathan S. Valuation waves and merger activity: The empirical evidence[J]. Journal of Financial Economics, 2005, 77(3): 561-603.

[30]Shleifer A, Vishny R W. A survey of corporate governance[J]. Journal of Finance, 1997, 52(2): 737-783.

[31]Stein J. Rational capital budgeting in an irrational world[J]. Journal of Business, 1996, 69(4): 429-455.

[32]Yeh Y, Ko C, Su Y. Ultimate control and expropriation of minority shareholders: New evidence from Taiwan[J]. Academia Economic Papers, 2003, 31(3): 263-299.

(责任编辑康健)

Stock Pledge and Large Shareholders’Dual Timing Motivations

Xu Shoufu1,2,He Xuehui2,Chen Jingping2

(1.SchoolofFinance,ShanghaiUniversityofFinanceandEconomics,Shanghai200433,China;2.SchoolofFinance,ShanghaiUniversityofInternationalBusinessandEconomics,Shanghai201620,China)

Abstract:Market timing is one of important factors in the decision-making and behavior of large shareholders, and stock pledge behavior provides us with a relatively transparent research perspective. This paper takes possible dual timing motivations in the decision-making of large shareholders as the research object and comes to the following conclusions: firstly, the desire and size of large shareholders’ stock pledge are significantly and positively related to the stock mispricing, meaning that overvalued stock prices can drive large shareholders to pledge their stock holdings; secondly, compared with the credit squeezing period, large shareholders are more willing to pledge their stocks and the pledging size is also larger during the credit easing period; thirdly, stock mispricing and credit policy affect the desire and size of large shareholders’ stock pledge simultaneously. It suggests that large shareholder’s stock pledge exists dual timing motivations in stock and credit markets. This paper extends the literature of market timing and stock pledge, and is helpful to the deep understanding of large stockholders’ motive for decision-making and influencing factors & economic consequences of large stockholders’ stock pledge.

Key words:stock pledge; market timing financing; market opportunity; mispricing; credit cost

收稿日期:2016-02-22

基金项目:国家自然科学基金项目(71273164,71473157,71503162);中国博士后科学基金面上资助项目(2015M570357)

作者简介:徐寿福(1980-),安徽宣城人,上海财经大学金融学院博士后,上海对外经贸大学金融管理学院副教授;

中图分类号:F830.9

文献标识码:A

文章编号:1001-9952(2016)06-0074-13

DOI:10.16538/j.cnki.jfe.2016.06.007

贺学会(1971-),安徽安庆人,上海对外经贸大学金融管理学院教授,经济学博士;

陈晶萍(1973-),黑龙江哈尔滨人,上海对外经贸大学金融管理学院副教授,管理学博士。