上市公司会计信息质量与投资效率研究

刘婉立+张苗

摘要:本文研究上市公司会计信息质量与投资效率之间的关系。理论分析表明,高质量的会计信息质量,可以通过在公司治理中发挥的作用来提高企业的投资效率。实证研究表明,我国企业会计信息质量总体水平尚有待提高;会计信息质量与投资过度或投资不足呈显著负相关,即高质量的会计信息能够减少上市公司的投资过度或投资不足行为。

关键词:会计信息质量 投资效率 公司治理

上市公司会计信息的质量不仅关系到利益相关者的决策质量,而且对提高其自身资源配置的有效性也具有十分重要的意义。本文中的投资即企业资源配置,既包括企业的对外投资,也包括对内投资。本文将从会计信息的经济后果这一视角出发,在我国企业会计信息质量对投资效率作用机理分析的基础上,采用实证的方法对我国企业会计信息质量与投资效率的关系进行分析,从提高会计信息质量的角度,为改善我国上市公司投资的非效率行为提供一种新的思路。

一、作用机理与研究假设

企业的投资效率,即新增投资偏离预期投资的程度,新增投资偏离预期投资的程度越小,投资效率越高,投资不足或过度投资,均被视为非效率投资。会计信息质量主要是通过影响经理人的投资行为和投资选择,进而影响投资效率。

高质量的会计信息,能够通过在企业经理人报酬合约中的激励作用,鼓励企业经理人积极寻求高回报的投资项目,合理配置企业资源,从而避免因投资不足而导致的非效率投资行为;高质量会计信息的充分披露,同时能够抑制经理人因单方面占有较多信息,为了谋取自身利益最大化而过度投资从而导致的非效率行为。因此本文提出如下假设:

假设1:会计信息质量与投资不足显著负相关;

假设2:会计信息质量与过度投资显著负相关。

二、研究设计

本文以深交所披露的信息披露评级结果作为上市公司会计信息披露质量的代理变量,以Richardson残差度量模型来衡量企业的投资效率,通过多元线性回归的方法,检验我国企业会计信息质量与投资效率的相互关系。

(一)样本选择与数据来源

本文选取的样本为深交所2012—2014年所有A股主板上市公司,并按如下标准进行筛选:(1)剔除ST 公司、金融和保险行业公司;(2)剔除研究期间内相关数据缺失的公司,最后得到的样本公司为每年419家,三年共计1 257家。财务数据和市场数据主要来自CSMAR数据库,信息披露评价体系考核结果来自于深交所网站。

(二)变量定义。

1.解释变量:会计信息质量(AQ)。本文以我国深交所披露的上市公司信息披露评级结果作为会计信息质量的替代变量,并对深交所信息披露评级结果进行赋值,A(优秀)、B(良好)、C(合格)、D(不合格)四个等级分别赋值为5、4、3、2,值越大代表会计信息质量越高。

2012—2014年1 257家样本公司信息披露评级结果为:A级为159家、B级为883家、C级为192家、D级为23家。统计结果见表1。

通过赋值可以看出,2012—2014年样本公司信息披露质量均值分别为3.900、3.917、3.995,中位数都为4,表明信息披露质量整体水平不高,但从2012—2014年有逐步向好趋势。统计结果见下页表2。

2.被解释变量:企业投资效率(Inv)。本文选择采用Richardson残差度量模型来衡量投资效率,Richardson残差度量模型能够有效地对每家企业每年的投资效率进行精确度量,模型如下:

Invi,t=β0+β1Cashi,t-1+β2Growi,t-1+β3Epsi,t-1+β4Levi,t-1+β5Sizei,t-1+β6Invi,t-1+∑Year+∑Industry+εi,t-1(1)

其中,Invi,t为公司第t年的新增投资支出,用第t年新增对内、对外投资之和来表示;Cashi,t-1为公司现金持有量,用第t-1年的现金来表示;Growi,t-1表示公司的投资机会,用第t-1年的营业收入增长率来表示;Eps 表示公司的盈利能力,用公司第t-1年的每股收益来表示;Levi,t-1表示公司的偿债能力,用第t-1年的资产负债率来表示;Sizei,t-1为公司规模,用第t-1年总资产的自然对数来表示;Invi,t-1为公司第t-1年的新增投资支出。Invi,t、Cashi,t-1、Invi,t-1均需除以当期期初总资产,以消除规模效应的影响。Year和Industry为年度和行业虚拟变量。需要指出的是,本文考虑到我国资本市场和发达国家资本市场相比,其成立的时间较短,故影响因素没有包括公司上市年限。

首先,根据模型估算出资企业正常的投资水平,然后,用模型的回归残差代替企业的非效率投资,具体来说,用Overinv表示正残差,用Underinv表示负残差的绝对值,Overinv和Underinv的值越大,意味着投资效率越低,即投资过度或投资不足程度越严重。

2012—2014年1 257家样本公司中,417个样本的残差是大于零的,占样本总数的33.17%;有840个样本的残差是小于零的,占样本总数的66.83%,这说明在我国上市公司中,相较于投资过度的现象而言,更容易出现投资不足的现象。样本公司的残差绝对值均值2012、2013、2014年分别是0.360、0.317、0.233(其中,Underinvi,t组的残差绝对值均值2012、2013、2014年分别是0.597、0.511、0.295;Underinvi,t组的残差绝对值均值2012、2013、2014年分别是0.255、0.227、0.196),无论是从整体上,还是从Overinvi,t组、Underinvi,t组来看,投资效率都有逐年向好的趋势。统计结果见表3。

3.控制变量。上市公司的投资效率,不仅受到企业经理人投资行为和投资选择的影响,而且受到企业治理结构的影响,因此,本文选择公司规模、股权性质、独立董事比例以及高管持股比例等作为控制变量。

公司规模(Size)。公司规模的划分通常以企业的“从业人员数”“销售额”以及“资产总额”为标准,本文取“企业期末总资产的自然对数”为标准。王娟(2013)发现上市公司的规模越大,融资能力越强,由于掌握较多的资源,能够较好地把握投资机会,反之则投资也会有限制。刘星等(2014)发现相对大规模公司而言,小规模公司更容易出现因为投资不足而产生的非效率投资行为,而大规模公司更容易出现过度投资的非效率投资行为。

股权性质(State)。股权性质指国有控股或非国有控股。李瑛和杨蕾(2014)发现与国有控股公司相比,非国有控股公司在融资、投资等方面享受的种种优惠政策明显不足,因为受到更多的融资约束而更容易产生投资不足行为。

独立董事比例(Indirector)。独立董事指独立于公司股东且不在公司内部任职,并与公司或公司经营管理者没有重要的业务联系或专业联系,并对公司事务作出独立判断的董事。程柯等(2012)、李莉等(2014)发现独立董事可以改善企业的过度投资行为。

高管持股比例(Sharehold)。高管持股比例是指上市公司高层管理人员所持有的公司股数占总股数的比例。钟宜彬(2011)、罗明琦(2014)发现高管持股比例越高,企业投资不足或过度投资的程度越低。

变量描述见表4。

(三)模型选择

本文以投资效率作为被解释变量,以会计信息披露质量作为解释变量,以公司规模、股权性质、独立董事比例、高管持股比例为控制变量,建立多元线性回归模型,检验会计信息质量对投资效率的影响,模型如下:

Underinvi,t=β0+β1AQi,t-1+β2Sizei,t-1+β3Statei,t-1+β4Indirector i,t-1+β5Shareholdi,t-1+∑Year+∑Industry+εi,t-1 (2)

Overinvi,t=β0+β1AQi,t-1+β2Sizei,t-1+β3Statei,t-1+β4Indirector i,t-1+β5Shareholdi,t-1+∑Year+∑Industry+εi,t-1(3)

其中,β0为常数项,εi,t为误差项。模型(2)用来检验假设1,模型(3)用来检验假设2。

三、实证结果及检验

(一)会计信息披露质量与投资效率

为了更好地观察会计信息质量与投资效率的关系,本文根据会计信息披露质量的高低将样本分成四组,并分别用A、B、C、D组来表示。根据描述性统计可以看出,样本公司中,A、B、C、D组残差绝对值的均值分别为0.157、0.269、0.465、1.283,会计信息披露质量越高,公司投资效率也越高,残差的描述性统计见表5。会计信息披露质量与投资效率的关系图见图1。

(二)变量相关性检验

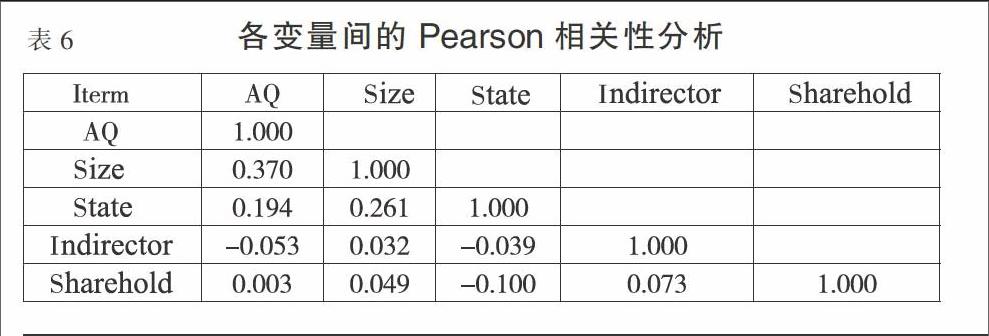

为了更准确地刻画各变量之间的相关关系,本文对模型中主要变量进行Pearson相关性分析。相关性分析结果显示,各变量之间的相关系数均小于0.6,这说明所建立的回归模型中各变量之间不存在多重共线性,其相关关系不会影响多元回归分析结果。各变量间的Pearson相关性分析见表6。

(三)回归分析

1.会计信息质量对投资不足影响回归分析。会计信息披露质量与投资不足,相关控制变量的回归结果显示:会计信息披露质量变量的回归系数为-0.075,与投资不足在1%的水平上显著,这说明会计信息披露质量越高,投资不足行为越少,提高会计信息披露质量能缓解公司的投资不足,与预期相符。从控制变量来看,公司规模与投资不足在1%的水平下显著负相关,这表明公司规模越大,投足不足的现象越少。回归结果见表7。

2.会计信息质量对投资过度影响的回归分析。会计信息披露质量与投资过度,相关控制变量的回归结果显示:会计信息披露质量变量的回归系数为-0.066,与投资过度在10%的水平上显著,这说明会计信息披露质量越高,投资过度行为越少,提高会计信息披露质量能缓解公司的投资过度,与预期相符。从控制变量来看,公司规模与投资过度在1%的水平下显著负相关,股权性质与投资过度在10%的水平下显著正相关。公司规模与投资过度的估计系数显著为负,这表明公司规模越大,投资过度的现象越少;股权性质与投资过度的估计系数显著为正,这体现了对非国有控股的公司而言,国有控股公司更容易出现投资过度的现象。回归结果见表8。

四、研究结论

本文的研究结论如下:(1)理论分析表明,会计信息质量主要是通过影响经理人的投资行为和投资选择,进而影响投资效率;(2)实证检验发现,会计信息披露质量与投资不足在1%的水平上显著负相关、与投资过度在10%的水平上显著负相关,这说明会计信息质量的提高对非效率投资有抑制作用,且对抑制投资不足作用更大。从控制变量来看,公司规模与投资不足、投资过度在1%的水平下显著负相关,这表明公司规模越大,投足不足、投资过度的现象越少;股权性质与投资不足在10%的水平下显著相关,这体现了对非国有控股的公司而言,国有控股公司更容易出现投资过度的现象。本文的研究表明,我国会计信息的质量对投资决策具有影响,且具有较强的经济后果,因此,不断改善会计信息质量将对提高企业投资效率具有积极作用。J

参考文献:

[1]王娟.上市公司投资效率评价与影响因素研究[D].湖南大学,2013.

[2]计方,刘星.集团控制、融资优势与投资效率[J].管理工程学,2014,(01):26-38+9.

[3]李莉,关宇航,顾春霞.治理监督机制对中国上市公司过度投资行为的影响研究——论代理理论的适用性[J].管理评论,2014,(05):139-148.

[4]李瑛,杨蕾.不同产权性质下会计稳健性与非效率投资行为实证研究[J].预测,2014,(05):36-41.

[5]罗明琦.企业产权、代理成本与企业投资效率——基于中国上市公司的经验证据[J].中国软科学,2014,(07):172-184.

[6]程柯,陈志斌,赵卫斌.产权性质、独立董事机制与投资效率——来自中国A股非金融类上市公司的经验证据[J].技术经济,2012,(03):103-109.

[7]钟宜彬.投资效率和股权结构——基于上市公司股权再融资角度[J].工业技术经济,2011,(10):143-149.

[8]Richardson,Scott Over-Investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2-3):159-18.