人民币对美元汇率变动分析及趋势预测

孙鸣蔚

摘要:影响人民币汇率变动的因素很多,主要分为中长期因素和短期因素。中长期因素主要包括:国际收支状况、通货膨胀率差异、利率差异、经济增长率、宏观经济政策导向等。文章通过对中长期因素的分析来初步预测2016年人民币对美元汇率走势,为政府相关部门提供决策参考。

关键词:人民币;美元;汇率;趋势预测

一、前言

2005年7月21日,我国政府开启汇率改革,人民币汇率不再盯住美元,转而采取有管理的浮动汇率制度,参考一篮子货币进行调节。这意味着人民币兑美元的汇率变动分析更加复杂。判断人民币对美元汇率走势需要分析影响人民币汇率变动的主要因素。从总体状况来看,影响汇率变动的因素主要分为中长期因素和短期因素。中长期因素主要包括:国际收支状况、通货膨胀率差异、利率差异、宏观经济政策导向等。本文主要通过对中长期因素的分析来初步预测2016年人民币兑美元汇率走势。

二、汇率趋势分析

本文主要从国际收支状况、通货膨胀率水平以及利率水平等三个方面分析其对汇率的影响,并且结合2015年人民币兑美元汇率走势,预测2016年人民币兑美元的汇率变动状况。

(一)国际收支状况

2015年国家统计局的国际收支状况数据显示,我国经常账户出现顺差,资本和金融账户出现逆差。即与前几年“双顺差”的状况不同,2015年,我国国际收支出现“一顺一逆”的状况。从前三季度的数据,可以发现,经常账户顺差总计12881亿人民币,同时,资本与金融账户逆差为4703亿人民币。依据最新的国际标准,经常账户与资本和金融账户必然相对而符号相反。我国资本与金融账户逆差表明我国对外净资产增加。预计今年,我国国际收支将继续呈现“经常账户顺差,资本和金融账户逆差”的格局。其中,经常账户将保持一定规模的顺差。货物贸易维持顺差,我国国内需求会保持相对稳定,进口变化不大,进口规模仍会低于出口。而资本和金融账户将持续逆差,不同项目的跨境资本流动将呈现有进有出的局面。总之,预计我国2016年国际收支状况将基本稳定,跨境资本流动风险总体可控。人民币兑美元汇率水平将与2015年水平大致一样。

(二)通货膨胀率状况

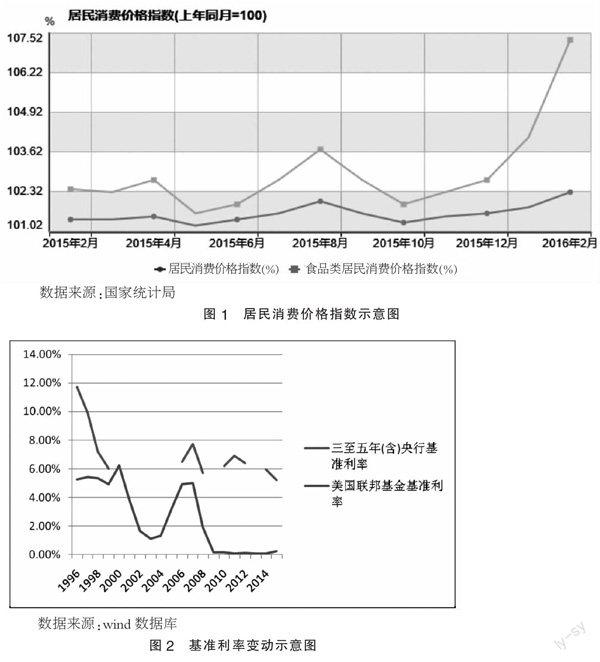

一般情况下,衡量通货膨胀率的指标主要有CPI、PPI和RPI三大指标。在此,主要分析CPI的走势。由图1可以看出,自2015年10月份起,我国居民消费价格指数持续上升,尤其是在2015年12月至2016年2月期间,CPI迅速上升。在2016年2月达到107.3%。其中,可以看到食品类价格指数是推动CPI的主要内因。从国家统计局了解到,2016年初由于强寒潮的来袭,鲜菜、鲜果的生产运输上升,其价格环比分别上涨7.2%和4%。另外,寒假、春节出行人数增加,使交通和旅游价格上升。因此,在2016年初出现了CPI上升较明显的趋势。而CPI又是衡量物价水平的重要指标。但是,这一外因的影响是暂时性的。从基本面上看,去年,我国货币币值总体保持稳健,居民收入稳中趋升,国内经济增速放缓,并未明显推升物价。另外,由于国际大宗商品表现低迷,输入性因素制约了我国商品尤其是非食品商品价格的上涨。由此,可以预见2016年我国CPI涨幅较2015年微升,但仍能维持在较低的通胀水平。同时,由于近几年国际粮食价格大幅低于国内价格,进口大豆、稻谷、大米、小麦、玉米等粮食数量大幅增加,这对国内相关商品价格上涨也形成约束。食品类价格指数是CPI的主要影响因素,这也就奠定了2016年我国CPI基本维持稳定的基础。

综上,笔者预测, 2016年CPI同比增长比率将控制在2%以内,物价水平基本保持温定,通胀水平较低。当一国出现通货膨胀时,物价水平会上升,导致出口减少,进口增加,进而外汇收入会小于外汇支出,从而本币汇率下降。我国2016年通胀水平较低,也预示着我国人民币兑美元汇率会走势偏弱,但基本维持稳定。

(三)利率水平

根据利率平价理论,利率变动会对汇率产生影响。两种不同货币的利率差异应等同于市场预期的汇率变动的百分比。如果一国利率水平较高,将吸引国际资本流入,推动该国货币需求量上升,从而导致本币汇率上扬。从图2中可以看到,自1996年至2015年,我国央行的基准利率均高于美国联邦基金基准利率。2015年,我国央行基准利率为5.25%,而美国基准利率为0.25%,可以看见,两国之间利率相差5%。但是,图2中反映,我国基准利率水平自2014年起有明显下滑现象,央行自2014年11月22号开始实施了一系列降准降息的政策,下调了金融机构人民币贷款和人民币存款的基准利率。结合上文的CPI走势分析,我国2016年人民币预计还会有轻微的贬值趋势,那么预计利率水平仍将保持下降趋势。另一方面,从图2中还能看到,美国联邦基准利率2008年至2014年连续接近零利率水平,这是由于美国自次贷危机起连续实施了4轮量化宽松政策,而2015年美国利率水平回升,表明美国正结束量化宽松,预计2016年美国基准利率将上升至1.1%。综上所述,中美两国之间虽然存在利差,但是利率差异在缩小。在短期内,利率相对较高的国家,会吸引大量短期资本流入,使得外汇供给增加,那么本币汇率会上升。那么从利率水平来分析,2016年人民币兑美元汇率会有轻微上浮,但上浮空间不大。

(四)经济增长率状况

从长期来看,一国的经济增长状况对汇率水平有决定性影响。因为汇率反映了一国货币的对外价值,而经济实力奠定了汇率水平的基石,其中衡量国内经济实力的主要指标是GDP。由此可见,从长期看GDP与人民币汇率有很大相关性。当一国的GDP指数逐年上升,并且GDP增长率较高时,则该国的货币汇率就叫高。相反,当一国为低经济增长率,则该国货币汇率低。

2005~2015年GDP数据表明我国GDP呈现逐年增长态势,2015年我国GDP总量达到676708亿元。GDP增长意味着我国的国民收入水平在逐渐增加,居民需求不断上升,对人民币的需求也越来越大。从这一方面来看,人民币汇率有缓步上升的态势。但是近十年GDP同比增速则显示,自2011至2012年GDP增速急剧下降,2012年至今GDP增速呈现缓慢下降的态势。这一现象背后的原因有很多。其中,从需求方面看,我国存在需求不足现象。自2008年金融危机以来,在全球经济疲软的大环境下,全球出口增速十年见顶回落,过去三年持续零增长,中国较难独善其身。同时我国低成本优势不再,低端制造业向东南亚转移已成态势。其次,我国的产业结构存在低附加值产业、高消耗、高污染、高排放产业比重偏高,而高附加值产业、绿色低碳产业、具有国际竞争力产业的比重偏低的状况。表现在消费领域中,即呈现出较为明显的供需错配:国内消费增速持续下降与中国居民在海外疯狂扫货,国内航空客运增速缓慢下行与跨境出游却持续高增长形成鲜明对比。另一方面,我国的产能过剩行业圈占资源,不利于经济的中长期发展。总而言之就是消费、投资、出口拉动经济的“三驾马车”疲软,无力拉动我国经济的长期发展。

近三年GDP同比增速分别为7.7%、7.3%和6.9%,这表明GDP增速在缓慢下降,其中2015年创1990年以来GDP增速最低点,因此笔者预测2016年GDP增速也会有缓慢下降的态势。人民币兑美元汇率预计略微走弱。

(五)宏观政策导向

宏观经济政策主要包括三个部分,分别是货币政策、财政政策和汇率政策。紧缩性的财政政策和货币政策往往会使一国货币汇率上升;扩张性的财政政策和货币政策则可能使货币的汇率下降。

自2008年金融危机以来,我国持续实施稳健偏松的货币政策,央行基准利率不断下调。自2014年以来,央行不断推出创新货币政策工具,比如SLO、SLF、MLF等,用于定向增加特定领域,特别是小微民营企业的流动性。从2015年的状况来看,央行采取持续降准降息的政策并且配合使用创新货币政策工具。总之,在货币政策方面,央行一直实施宽松的货币政策。

在过去的一年,国家先后出台一系列稳增长、调结构、防风险的政策,国民经济运行出现了总体平稳的势头。一方面,政府积极推进改革,不断加大改革力度。2015年起国家提出并实施“供给侧”改革。供给侧改革旨在促进过剩产能有效化解;降低社会融资成本,化解房地产库存,同时防范化解金融风险。为助推“供给侧”,政府同时提出“营改增”的战略方针,并提出在2016年实现全面“营改增”。营改增作为深化财税体制改革的重要措施和供给侧结构性改革的补充战略,已初步取得积极成效,今年五月份开展全面“营改增”后,营业税将退出历史的舞台。“营改增”的直接作用是实现了增值税对货物和服务的全覆盖,从而基本消除了重复征税,打通了增值税抵扣链条,这将进一步促进社会分工协作,有力地支持服务业发展和制造业的转型升级。另一方面,“营改增”能够减轻企业税负,是财税领域“降成本”的重要措施,其实质是用短期财政收入的减少换取持续发展势能的潜在增长,推动我国经济向中高端水平发展。这些措施都有利于释放改革红利,增强经济发展活力。

三、2016年人民币兑美元汇率走势预测

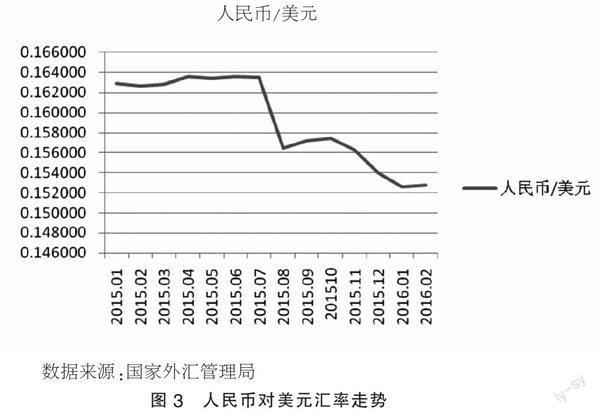

从图3可以看出,2015年以来人民币对美元汇率走势持续偏弱,尤其是2015年7~8月期间,汇率降幅较大,这一现象是由多方面因素造成的。人民币汇率除了受到上述国际收支状况、通货膨胀状况以及利率水平的影响外,还会受到市场预期等因素的影响。从2015年的情况来看,一方面人民币升值预期消退,导致企业结汇意愿减弱、留汇意愿增强。另一方面是美元升值国内企业和居民加快了海外资产的配置,国内银行也增加了外汇头寸。总之,过去几个季度,我国面临的资本流出的压力加大,人民币走贬。

2016年预计人民币兑美元汇率的走势不会大幅走弱。从国际收支分析,我国将继续保持“一顺一逆”态势,跨境资本风险总体可控。而在物价方面也基本保持低通胀的水平,预计人民币走贬压力不会太大。从今年年初的汇率走势图,我们可以看到汇率水平基本保持平稳并略有上浮。预计2016年人民币大幅贬值的可能性很小,对美元汇率贬值幅度不会超过3%,汇率走势会在保持基本稳定的态势下略微走弱。

参考文献:

[1]陈辉,博罗中.影响人民币对美元汇率的因素及走势分析[J].金融视线,2011(07).

[2]耿晓娟.人民币对美元汇率的因素及走势[J].中国证券期货,2012(11).

[3]张志柏人民币对美元实际汇率的均值回复研究[J].商业时代2012(13).

[4]胡再勇. 人民币对美元日汇率决定模型研究[J].上海金融学院学报,2014(04).

[5]崔红宇,万志宏 人民币兑美元汇率波动区间设定—基于货币冲击视角[J].世界经济研究,2016(04).

(作者单位:广东金融学院研究生院)