“营改增”对房地产企业影响之探讨

丁睿

摘 要:2016年将是房地产行业迎来全面税制改革的关键一年。在尚待推广实施“营改增”的几个行业中,房地产行业关系着国计民生,因其业务的复杂性和特殊性,尤其成为业界关注的热点。房地产企业在这次税制改革面前何去何从,“营改增”后究竟会对房企产生哪些影响,企业应采取哪些措施积极应对,针对这些问题进行了一系列探讨,希望给房企实务方面带来一些借鉴和启示。

关键词:营改增;房地产企业;税负;影响;措施

中图分类号:F299 文献标志码:A 文章编号:1673-291X(2016)08-0020-02

引言

伴随着2012 年1 月1 日上海交通运输业和部分现代服务业“营改增”试点工作的开展,“营改增”税制改革在全国范围内拉开帷幕。国家税务总局局长王军在2015年1月召开的全国税务工作会议上进一步明确,将在未来实现包括建筑安装业、房地产业、金融业、生活服务业在内的“营改增”全覆盖。房地产企业如何运用税收政策,合理进行税务筹划,将对企业的健康发展乃至整个产业链的良性循环具有深远意义。

一、“营改增”后对房地产企业的影响

(一)对企业资产及相关指标的影响

房地产企业的资产主要由存货、投资性房地产及固定资产等项目构成。实施“营改增”后,改变了原来采购资产或发生建安费用全额计入成本的做法,按照企业取得的增值税专用发票列示税款进行进项税抵扣,将相应减少存货中开发成本及投资性房地产、固定资产的入账价值,从而总资产项目金额较之前有所降低。

例1:建造某办公楼项目,购入空调主机设备A,其增值税专用发票列示:含税价款1 170万元,税率17% 。A资产不含税价=1 170万÷(1+17%)=1 000万元。

A资产入帐价值及会计分录如表1所示。

企业资产负债表中列示的资产总额较之前降低,在企业负债总额保持不变的前提下,评价企业偿债能力的指标——资产负债率有所上升,财务风险的增大将会对企业融资能力造成一定的影响。

(二)对企业营业收入、营业成本及利润相关指标的影响

主要体现在营业收入、营业成本和营业税金及附加等项目。“营改增”后,不再以产品的销售价全额计入营业收入,取而代之的是扣除了销项税额后的金额。营业成本的入账金额由扣除进项税额后计入开发成本的相应金额转入。原先按照营业收入5%计提的营业税计入营业税金及附加,“营改增”后增值税销项税将不计入营业税金及附加,营业税金及附加项目列示金额有所降低。相应,营业利润等数据指标也将发生不同的变化。

例2:房产企业出售某项资产B,含税收入5 550万元,假设适用增值税率11%,不含税收入=5 550万÷(1+11%)=

5 000万元。营业成本含税价2 000万元,假设均取得增值税专用发票,增值税率17%,不含税价=2 000÷(1+17%)=1710万。期间费用500万元。其他适用税率:营业税率5%,城市维护建设税率5%,教育费附加(含地方教育费附加)5%,所得税率25%。

“营改增”前,营业税金及附加:5 550×5%+5 550×5%×(5%+5%)=305万元

“营改增”后,营业税金及附加:5 000×11%×(5%+5%)=55万

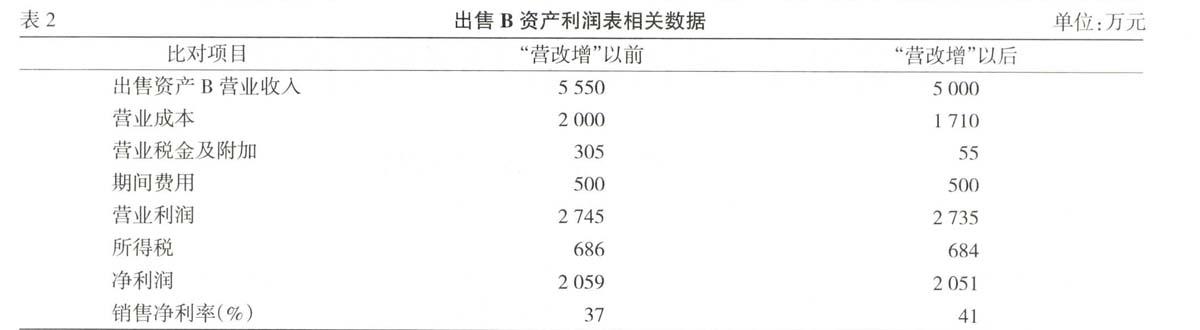

出售资产B,利润表相关数据对比如表2所示。

出售B资产事项,“营改增”前后,利润表各项目列示数据、销售净利率指标均存在不同程度的差异,对营业收入、营业税金及附加的变动影响最大。在销售净利润差距不大的情况下,由于营业收入确认金额的差异,使销售净利率指标提高较为显著,改善债权人对企业盈利能力的评价。

(三)对企业现金流量的影响

主要体现在经营活动产生的现金流量。如表1:A资产入账价值及会计记录对比表及表2:出售B资产 利润表相关数据对比表所示,“营改增”后,一方面,以扣除进项税后的价款计入开发成本,并最终结转至营业成本,将使成本费用较之前有所降低,从而经营活动现金净流量有所增加;另一方面,由于房产开发周期较长,在项目尚未达到预售状态前,只会产生成本费用的进项税,而未发生房产销售的销项税,进项和销项相互抵扣后,可能相当长的时期内不交或少交纳增值税款,减少了资金占用,改善了房地产企业的现金流状况。

二、房地产企业“营改增”税制改革的应对措施

(一)关注税收政策,及时进行税务筹划

房地产开发成本中大约有25%—35%为前期投入土地成本,其中支付的土地使用权出让金、动迁补偿款等事项,取得的是政府部门开具的财政专用收据,此部分金额较大,目前尚无法进项抵扣。为此,房企应保持高度敏感,仔细研究国家有关法规政策,关注相关部门是否出台减税措施、是否存在后续征税环节进行补充抵扣的可能、税收政策完善细则等焦点问题,及时做好税收筹划工作。

(二)加强工程成本管理,合理甄选供应商

“营改增”后房企能否从供应商那里取得增值税发票,将直接决定成本费用税金能否进行抵扣。房产企业采购对象广泛,大到机器设备,小到五金配件,合作的供应商规模、品质参差不齐。房企应对供应商户重新梳理,优先选择正规资质、具有增值税纳税人资格并开具增值税专用发票的合作对象。不同的供应商,其扣减税率可能存在差异,这也是房企在确定供应商时要考虑的一个重要因素。及时与施工单位办理工程进度决算并取得增值税专用发票,最大限度地争取进项税额抵扣,节约企业的税金成本。

(三)建筑施工业务外包,合理转移税负风险

房产企业涉及的产业链较为复杂,从现实的业务流来看,很难每个环节都能取得相应的增值税票,因而易造成税金无法及时、足额抵扣的情况。对此,房企可选择进行职能性转变,除拿地、销售外,建工业务全部外包,尽量减少零星用工,通过业务外包的形式将建筑施工业务从其主业中剥离出去,所以只需在外包业务完成时向上游的建工企业索取增值税发票,从而将某些无法实现进项税抵扣的风险进行了转移。

(四)增加精装修房比例,扩大企业盈利空间

降低税负最直接的方法就是取得更多的增值税专用发票以备抵扣。“营改增”之后,房企为了降低税负,应在既定的战略框架内进行税收筹划。精装修产品在核算成本时相对简单易行,房企可以选择提高房屋建设装修标准,特别是增加住宅用房中精装修的比例,通过增加装修采购的固定资产价值,如空调、供暖设备、厨卫设施等,获取更多的固定资产及相关物料的增值税发票进行抵扣,提高整体建安成本占总成本的比例,达到降低企业税负、增加盈利空间的目的。

结语

国家为完善税收体系,消除重复征税,“营改增”势在必行。新的税制改革对房地产企业来讲,充满着机遇与挑战。两大税种的衔接,给房企带来更多税收筹划空间。改革当前,房企应未雨绸缪,转变发展模式,增强企业核心竞争力,促进行业变革,实现我国房地产行业健康、持续发展,带动整个产业链的良性循环。