企业社会责任能抑制盈余管理吗?

——基于强制披露企业社会责任报告准实验

刘 华,魏 娟,巫丽兰

(1.华中科技大学 管理学院,武汉 430074; 2.香港城市大学 商学院,香港 999077)

企业社会责任能抑制盈余管理吗?

——基于强制披露企业社会责任报告准实验

刘华1,魏娟1,2,巫丽兰2

(1.华中科技大学管理学院,武汉430074; 2.香港城市大学商学院,香港999077)

摘要:具有负责任声誉的企业一定会做出负责任的行为吗?本文以2006-2013年沪、深A股上市公司为样本,研究强制披露企业社会责任报告对盈余管理的影响。研究发现:强制披露企业社会责任报告与操纵性应计利润显著负相关,说明企业承担社会责任后显著地减少了操纵性应计,提高了会计信息质量。同时,强制披露企业社会责任报告对真实盈余管理,特别是操纵性酌量费用,存在显著抑制作用。由于业绩好坏会影响企业盈余管理动机,本文进一步分析企业业绩对强制披露企业社会责任与操纵性应计、真实盈余管理关系的调节作用。区分不同盈利状况,我们发现强制披露企业社会责任对应计项目和真实盈余管理的抑制作用主要集中在盈利较差的样本组,声誉机制在高风险公司效果更为显著。考虑机构投资者和分析师监督作用、随机效应和关键变量测量误差影响后,声誉责任的监督作用依旧存在。

关键词:强制披露;企业社会责任;操纵性应计;真实盈余管理

一、引言

从20世纪90年代开始,美国等多个国家的企业掀起了自愿承担社会责任的浪潮。企业承担社会责任,建立了负责任的企业形象[1]。那么,这类负责任的公司一定会做出负责的行为——抑制盈余管理,提高会计信息质量吗?已有研究表明,自愿承担企业社会责任(Corporate Social Responsibility, 简称CSR)、披露社会责任报告的公司具有负责任、讲道德的企业文化,有较高的应计质量和较少的真实盈余管理[2-5]。在另一些情况下,企业社会责任活动被管理者视为与利益相关者建立良好联系、减少盈余管理负面影响的工具,承担社会责任的企业反而进行更多的盈余管理[6-7]。企业自愿承担社会责任与盈余管理关系的研究并没有形成一致结论。这可能是由于大多数研究是基于自愿承担社会责任的样本公司,研究结论存在自选择偏误(Self-selection Bias)。在绝大多数国家处于自愿承担社会责任、披露社会责任报告时,我国率先要求一批代表性企业强制披露企业社会责任报告,增强企业承担社会责任的意识。那么,强制披露社会责任报告的政策是否内在的提高企业社会责任意识——抑制盈余管理、提供负责任且高质量的财务信息呢?基于此,本文以我国“2008年强制披露企业社会责任报告政策”自然实验为研究对象,分析企业强制披露社会责任报告、承担社会责任对操纵性应计、真实盈余管理行为的影响。

从2002年起,我国逐渐开始关注企业社会责任承担问题。2002年,中国证监会第一次公开提出上市公司应关注社会福利、环境保护、公益事业,承担企业社会责任。随后银监会在2007年做出《关于加强银行业金融机构社会责任的意见》,要求银行业金融机构定期发布企业社会责任年度报告。2008年上交所、深交所分别发布做好企业社会责任报告工作的通知,明确规定“上证公司治理板块”样本公司、发行境外上市外资股公司、金融类公司以及“深证100”成分股公司应按照《上市公司社会责任指引》发布企业社会责任报告。自此,我国披露企业社会责任报告的公司从2009年开始骤然增加。2013年毕马威公司的企业社会责任调研报告显示,2008年以前“全球财富250强”的中国公司极少披露企业社会责任报告,而在2013年,75%的被调查中国公司披露了企业社会责任报告,超过亚太地区平均水平(70%)。这一方面表明在我国企业社会责任承担浪潮下研究企业社会责任承担问题的重要性,另一方面也为企业社会责任经济后果研究提供了充足的样本。

本文以2006-2013年上交所和深交所A股上市公司作为研究样本,将2008年强制披露社会责任报告的公司视为处理组,未披露社会责任报告的公司视为控制组,构建双重差分(Difference-in-Differences,简称DID)模型,分析强制披露企业社会责任报告政策对盈余管理的影响。本文利用修正Jones模型计算操纵性应计利润和真实盈余管理活动作为盈余管理衡量指标,研究发现披露企业社会责任报告与操纵性应计和真实盈余管理指标存在显著负相关。由于盈利较差的公司相比盈利好的公司更有动机进行盈余管理,本文进一步研究企业社会责任与盈余管理关系在高盈利样本组和低盈利样本组之间的差异,研究发现强制披露企业社会责任报告对盈余管理的抑制作用主要表现在业绩较差的样本组,说明强制披露企业社会责任带来的“声誉责任”效应在盈余管理倾向高的样本组更加显著。考虑到机构投资者和分析师对盈余管理行为的影响,本文进一步控制机构投资者持股比例和分析师跟踪人数,研究发现除了机构投资者和分析师外,披露社会责任报告后的“声誉责任”对企业盈余管理也存在显著监督作用。为了保证研究结果的稳健性,本文进一步考虑随机效应和变量测量偏误的影响,研究结果依然支持强制披露社会责任报告政策能够显著减少盈余管理行为的假设,使得本文研究结果更加可信。

本文主要贡献有如下几点:(1)Kim等[4]和Prior等[6]率先利用国外样本研究了自愿承担社会责任的企业是否比未承担社会责任企业有更少的盈余管理。在此基础上,本文分析强制披露社会责任报告、承担企业社会责任能否抑制操纵性应计和真实盈余管理行为,并依照样本公司业绩水平分组,考察公司业绩对企业社会责任与盈余管理关系的影响,拓展了企业社会责任对盈余管理影响的研究。(2)本文分析声誉机制在企业社会责任与盈余管理关系中的作用,研究发现强制披露社会责任促发的“声誉责任”能够显著减少盈余管理行为,而且声誉的监督作用在盈余管理倾向高的样本组尤其显著,有益的补充了我国声誉机制的研究。(3)本文立足于我国企业社会责任承担和披露现状,分析强制披露社会责任报告政策能否让企业做出更具有责任感的行为,为强制披露政策的效果评估提供了实证依据。论文其余部分安排如下:第二部分为文献综述与假设;第三部分为研究设计;第四部分为实证结果分析;第五部分为研究结论。

二、文献综述与研究假设

Watts和Zimmerman认为盈余管理是管理者对会计数据施加的外部干预[8]。这种干预行为不仅会误导利益相关者对公司绩效的估计,还会影响以财务报告为基础的契约结果,因此盈余管理被视为不道德而且不负责任的行为[4-5]。承担社会责任的企业会减少盈余管理等其他不负责任的行为吗?国外学者以自愿承担社会责任的企业为研究对象,分析企业社会责任对盈余管理的影响,形成了两个主要假说——“道德关注”假说和“风险策略”假说。

“道德关注”假说认为注重社会道德是企业社会责任的重要要求。企业在追求经济利益最大化的同时,构建符合社会道德的企业文化是对社会负责任的行为。Carroll初次提出企业社会责任,认为负责任的企业除了经济上盈利、遵守法律,还应该符合社会道德、承担慈善责任[9]。Garriga和Melé进一步明确提出企业社会责任理论应该包含以下四个部分:道德理论、政治理论、整合理论和工具理论。Garriga和Melé认为企业是社会中一部分,应该通过有道德的行为为社会做贡献,并整合道德需求与利益最大化需求,为股东创造价值[10]。根据“道德关注”假说,承担社会责任的企业,在社会道德指引下诚实守信,会减少盈余管理,提高会计信息质量[2-5]。Atkins认为企业真正的社会责任就是为信息使用者提供透明的会计报告[11]。Choi等利用韩国数据分析商业道德与财务报告质量的关系,他们以操纵性应计、会计稳健性和应计质量作为财务报告质量衡量指标,研究发现财务报告质量高的公司可能参加更多企业社会责任活动,同时具有商业道德的公司更可能提供高质量财务信息[2]。同样,Hong 和Andersen及Kim等利用美国KLD(现为MSCI)数据研究企业社会责任与盈余管理的关系,认为承担更多社会责任的公司应计质量更高、真实盈余管理活动更少[3],且更不可能成为美国证监会(SEC)调查目标[4]。利用亚洲国家数据,Scholtens等依旧认为企业承担社会责任会减少盈余管理行为[5]。

然而,Stevens认为负责任、讲道德的企业不一定在其他行为中依旧负责任[12]。学者们进一步提出企业社会责任的“风险策略”假说,认为企业自愿承担社会责任是管理者为了赢得利益相关者支持,减少盈余管理风险的策略[6-7]。管理者在薪酬最大化、促进公司对外融资和减少政府监督等目的下进行盈余管理,致使财务信息偏差,最终影响股东或利益相关者利益。这种盈余管理行为可能遭到利益相关者抵制,并威胁管理者的声誉和任职[13]。面对这样的风险,管理者积极参加各种社会责任活动,满足利益相关者需求、树立负责任的企业形象,作为获取利益相关者支持的工具[6]。Salewski等以欧洲国家为样本,研究发现承担社会责任的企业有更多的操纵性应计、更低的会计稳健性和更差的会计信息质量[7]。因此,在“风险管理”假说下,管理者的社会责任活动可能隐藏着高水平的盈余管理。

企业承担社会责任除了反映企业的道德关注和风险管理策略外,还能明显地提高公司声誉[14-15]。在我国强制披露企业社会责任报告的政策环境下,企业披露其社会责任承担情况及经济后果,为企业建立了负责任的声誉,并对企业未来决策活动产生了两种不同影响——“声誉责任”和“装饰效应”。企业的“声誉责任”主要来源于媒体监督[16-17]。一方面媒体积极宣传企业社会责任活动,为企业建立良好的声誉,增加了顾客忠诚和满意度[18];另一方面,由于公众能够识别和惩罚企业的不负责任行为[19],媒体对企业不负责任行为的曝光和追踪造成了负责任声誉丧失、阻吓了企业不负责任的行为,如偷税漏税、操纵财务信息、食品安全隐患[20-22],形成一种“声誉责任”。由此可见,媒体监督下的声誉机制是法律制度外监管公司行为的重要力量[23],在外部舆论带来的“声誉责任”下,企业可能会在未来的决策中表现得更具有社会责任[24-25],减少盈余管理,提高会计信息质量。

另外,类似风险管理策略,强制披露企业社会责任报告也可能产生声誉的“装饰效应”。Godfrey及Minor和 Morgan认为良好的声誉是公司的一项保险措施。在公司出现负面信息时,声誉好的公司更能够被公众原谅,降低了不正当行为带来的负面影响[26-27]。强制披露社会责任报告的企业可能在负责任声誉的掩饰下进行更多的盈余管理,以粉饰承担社会责任和强制披露社会责任报告中成本对业绩的负面影响。由此可见,我国的企业社会责任强制披露政策对盈余管理的影响是一个经验问题。基于此,本文提出两个相互对立的假设:

H1a:在其他条件不变下,强制披露企业社会责任报告的公司相比控制公司有较少的盈余管理行为,包括操纵性应计和真实盈余管理。

H1b:在其他条件不变下,强制披露企业社会责任报告的公司相比控制公司有较多的盈余管理行为,包括操纵性应计和真实盈余管理。

三、研究设计

(一)变量度量

1.强制披露企业社会责任报告度量

本文根据企业是否强制披露社会责任报告建立虚拟变量(Man_CSR),若企业在2008年被要求强制披露社会责任报告,则视为处理组样本,Man_CSR取值为1;若企业在2006-2013年均没有披露社会责任报告,则视为控制组样本,Man_CSR取值为0。

2.操纵性应计度量

盈余管理相关文献均采用操纵性应计作为账面盈余操作的衡量变量[28]。黄梅和夏兴平对操纵性应计盈余测算发现基于截面的分年度、分行业修正Jones模型相比其他模型估计结果误差更小[29]。借鉴已有研究成果,本文使用修正Jones模型估计操纵性应计(DAit)[30],并参照Kothari等控制ROAt-1,计算业绩调整后的操纵性应计利润[31]。回归模型如下:

TAit/Ait-1=α0(1/Ait-1)+α1(ΔREVit-ΔRECit)/Ait-1+α2PPEit/Ait-1+α3ROAit-1/Ait-1+εit

(1)

其中TAit为第i个公司第t年的总应计利润,本文用扣除特殊项目后的利润减去经营活动现金净流量净额作为总应计衡量指标。△REVit为第i个公司第t年的主营业务收入变动额。△RECit为第i个公司第t年的应收账款变动额。PPEit为第i个公司第t年固定资产总额。所有变量用滞后期总资产进行调整。对模型(1)分年度分行业回归,估计出模型中系数ɑ0、ɑ1、ɑ2、ɑ3,然后分别估计出各公司分年度的非操纵性盈余(NDAit),根据DAit=TAit/Ait-1-NDAit计算操纵性应计(DAit)。

当公司存在极端业绩、处于快速增长期、经营性现金流量变动大时,修正Jones模型估计的操纵性应计可能高估公司的盈余管理水平[34]。为了减少模型产生的估计偏差,后续多元回归分析中控制了公司盈利水平、成长性、现金流量和其他影响盈余管理水平的公司特征。

3.真实盈余管理活动度量

现有研究显示企业经常使用真实盈余管理作为调整应计项目的替代手段,并在二者之间权衡[24-27]。因此本文同时分析CSR对操纵性应计和真实盈余管理活动的影响。本文选取四个真实盈余管理指标,依次为操纵性经营现金流量、操纵性生产成本、操纵性酌量费用和真实盈余管理总额。具体度量方式计算如下:

我们借鉴Roychowdhury的模型[32]计算操纵性经营现金流量,回归模型如下:

CFOit/Ait-1=α0+α1(1/Ait-1)+α2(Sit/Ait-1)+α3(ΔSit/Ait-1)+εit

(2)

其中CFOit为第i个公司第t年的经营活动现金净流量,Sit为第i个公司第t年的营业收入,△Sit为第i个公司第t年的营业收入变动额,本文利用上一期总资产进行规模化处理。对模型(2)分行业分年度回归,估计的残差即为操纵性经营现金流量(AB_CFO)。

已有研究将生产性成本定义为年度产品成本和存货变化之和[35],为了估计操纵性生产成本,本文先根据模型(3)、模型(4)估计出产品成本和存货变化额。

COGSit/Ait-1=α0+α1(1/Ait-1)+α2

(Sit/Ait-1)+εit

(3)

ΔINVit/Ait-1=α0+α1(1/Ait-1)+α2

(ΔSit/Ait-1)+α3(ΔSit-1/Ait-1)+εit

(4)

以上模型中,COGSit为第i个公司第t年的产品成本,△INVit为第i个公司第t年的存货变化,Sit为第i个公司第t年的营业收入。△Sit为第i个公司第t年的营业收入变动额。同样,本文利用上一期总资产对所有变量进行规模化处理。根据模型(3)和模型(4)估计的样本公司年度产品成本和存货变化,本文估计生产成本(PRODit)。利用模型(6)分行业分年度回归,计算出模型残差项,即为操纵性生产成本(AB_PRODit)。

PRODit=CODSit+ΔINVit

(5)

PRODit/Ait-1=α0+α1(1/Ait-1)+α2

(Sit/Ait-1)+α3(ΔSit/Ait-1)+α4(ΔSit-1/Ait-1)+εit

(6)

最后,根据Roychowdhury的衡量方法,本文构建如下模型计算操纵性酌量费用(AB_EXPit)[32]。国外相关文献中酌量性费用包括研发支出、广告费用和管理费用。由于我国上市公司年报将研发支出和广告费用并入管理费用和销售费用,本文参见方红星和金玉娜的处理方法,用管理费用和销售费用近似的衡量酌量性费用[33]。

DISEXPit/Ait-1=α0+α1(1/Ait-1)+

α2(Sit-1/Ait-1)+εit

(7)

其中DISEXPit为第i个公司第t年的酌量性费用,包括销售费用和管理费用。Sit为第i个公司第t年的营业收入。同样,本文利用上一期总资产对变量进行规模化处理。对模型(7)分行业分年度回归计算出的残差项即为操纵性酌量费用(AB_EXPit)。

4.真实盈余管理总额

参考Cohen等的方法[34],本文构建了真实盈余管理综合性指标(COM_EMit)。根据COM_EMit= AB_PRODit-AB_CFOit-AB_DISEXPit,计算真实盈余管理总额。

(二)实证检验模型

强制披露企业社会责任报告政策很大程度上是一个外生事件,为本文考察企业社会责任对盈余管理的抑制作用提供了一个良好的自然实验。强制披露企业社会责任报告的企业被视为处理组,反映了强制披露政策对企业社会责任意识的影响;未披露企业社会责任报告的企业被视为控制组,表示没有直接受到强制披露政策影响,并通过构建如下DID模型检验前文假设。

ABS_DA=α0+α1Man_CSR+α2Post+α3Post*Man_CSR+α4Growth+α5ROA+α6CFO+

+α7Refinance+α8BIG4+α9HHI++α10SOE+α11Size+α12Lev+Industry dummy+Year dummy+ε

(8)

REM=β0+β1Man_CSR+β2Post+β3Post*Man_CSR+β4Growth+β5ROA+β6CFO+β7Refinance+β8BIG4+β9HHI+β10SOE+β11Size+β12Lev+Industry dummy+Year dummy+ε

(9)

其中REM代表真实盈余管理指标,包括操纵性经营现金流量(AB_CFO)、操纵性生产成本(AB_PROD)、操纵性酌量费用(AB_EXP)、真实盈余管理综合性指标(COM_EM)。Man_CSR虚拟变量表示处理组或控制组,当公司强制披露企业社会责任报告时取1,表示处理组;未披露企业社会责任报告为0,表示控制组。Post时间虚拟变量表示强制披露社会责任报告政策,当年份为2009年及以后,则Post取值为1,否则取值为0。为了检验强制披露企业社会责任报告政策对盈余管理的影响,本文构建Post*Man_CSR交互项。如果强制披露企业社会责任报告能够有效增强企业社会责任意识,减少盈余管理,则Post*Man_CSR的系数β3将存在某种显著性。

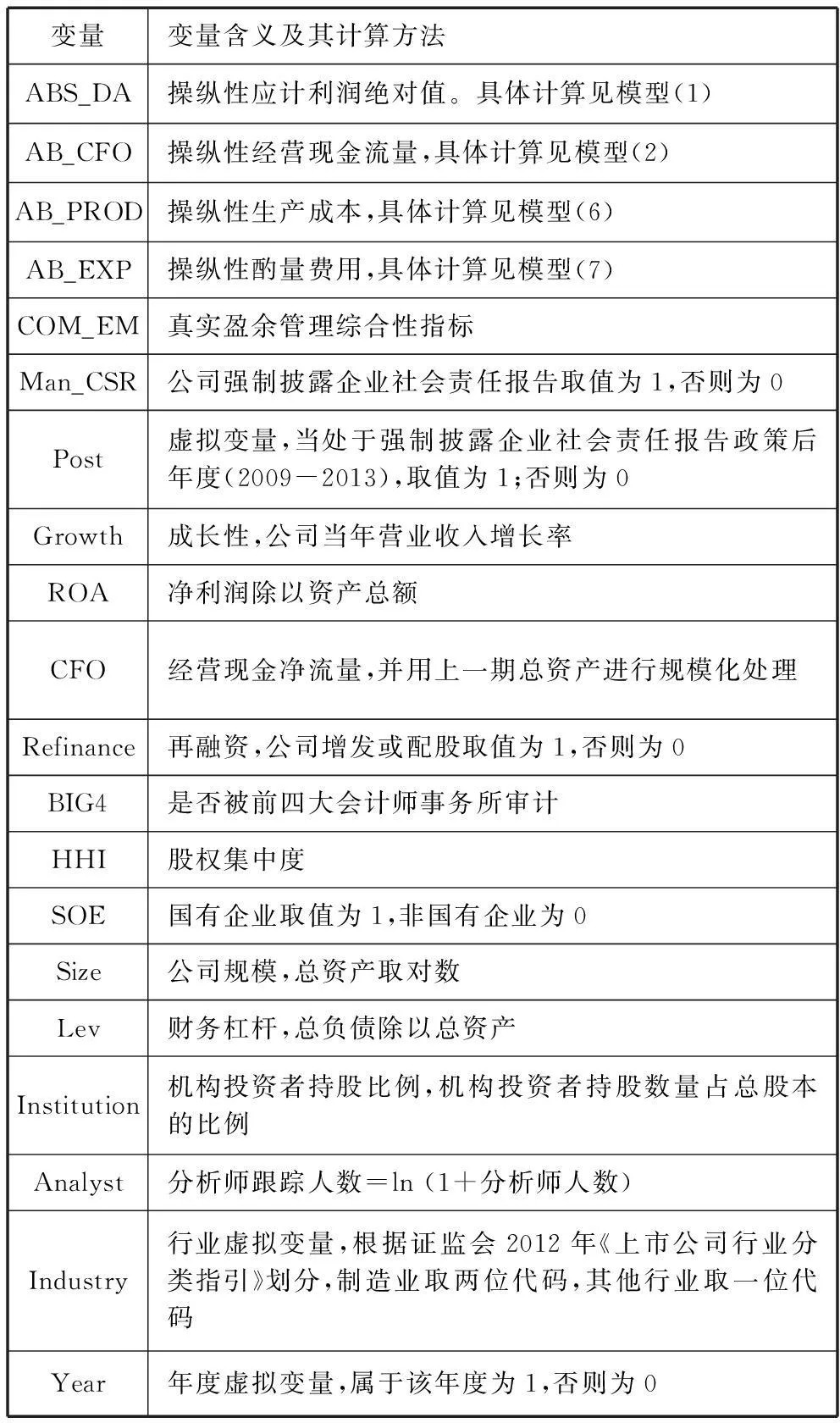

参考已有文献,本文增加了以下控制变量,包括成长性(Growth)、总资产报酬率(ROA)、经营现金流量(CFO)、再融资(Refinance)、是否为四大会计师事务所审计(BIG4)、股权集中度(HHI)、实际控制人性质(SOE)、公司规模(Size)、资产负债率(Lev)、行业(Industry)和年度(Year),具体变量定义见表1。

表1 变量定义

(三)样本选择与数据来源

2008年上交所和深交所分别发布《上市公司企业社会责任指引》,要求“上证海外版”、“上证公司治理板块”、“上证金融板块”及“深证100”成分股公司发布社会责任报告。因此本文选取2006-2013年A股上市公司为初始样本。根据已有文献,本文对样本进行如下处理:(1)删除金融、保险类上市公司;(2)删除盈余管理指标计算中分年度分行业样本不足十个的公司;(3)删除其他控制变量中数据有缺失的样本。经过上述处理,形成本文最终研究11041个研究样本。由于不同盈余管理衡量指标缺失情况不同,以下各个模型的研究样本也存在差异。

本文强制披露企业社会责任报告数据于上交所、深交所网站以及公司网站手工收集,机构投资者持股数据取自WIND数据库,其他财务数据均来自CSMAR数据库。此外本文根据WIND数据库和年度财务报告对所有财务数据进行抽样核对,以保证数据可靠性。

四、实证结果分析

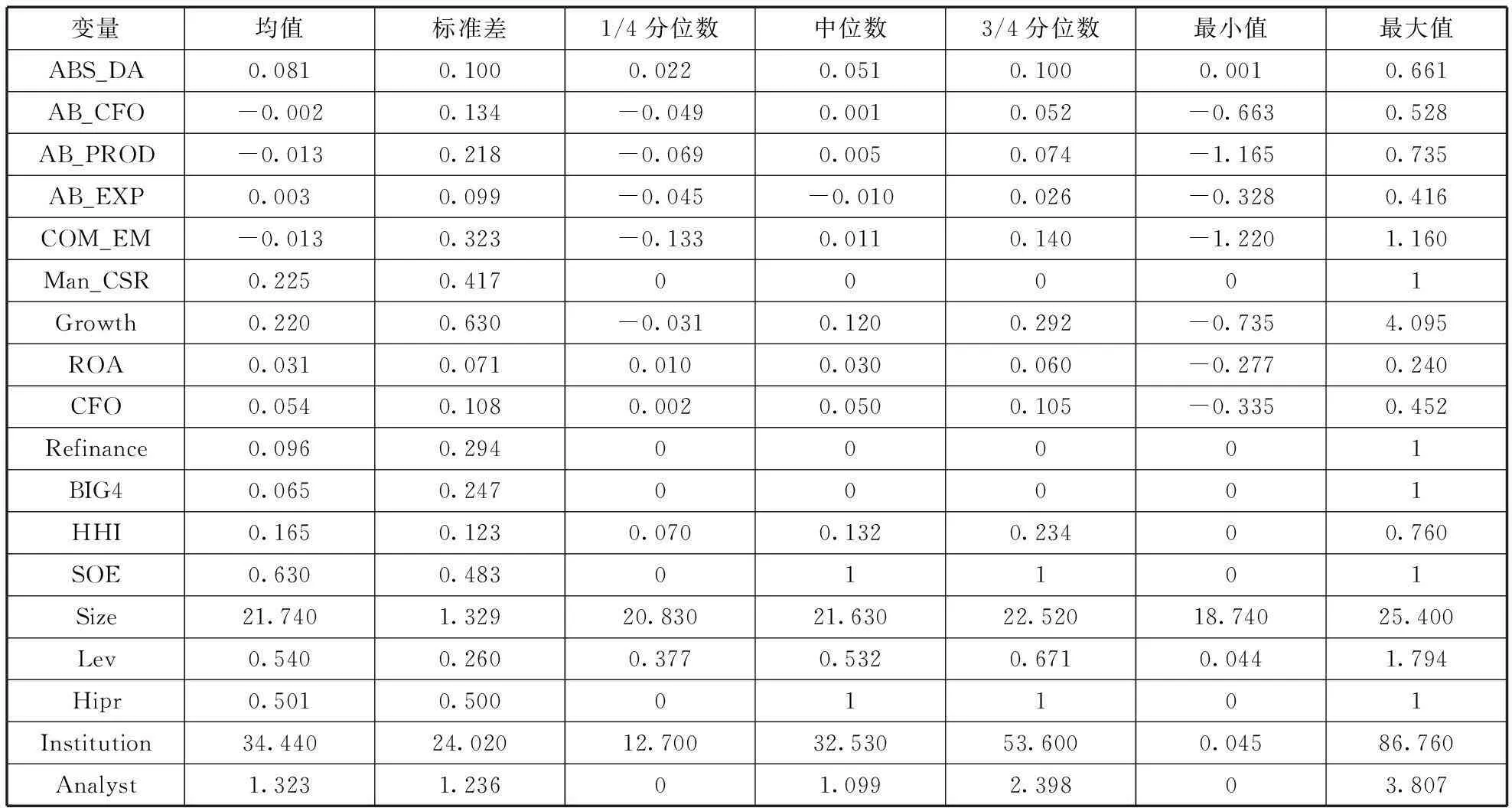

(一)描述性统计与单变量检验

表2变量的描述性统计表中,操纵性应计绝对值(ABS_DA)的均值(中位数)是0.081(0.051),最大值和最小值分别为0.661、0.001,与刘启亮等[35]结果中均值(中位数)0.079(0.052)非常接近。操纵性经营现金流量(AB_CFO)均值(中位数)为-0.002(0.001),最大值和最小值分别为0.528、-0.0.663。操纵性生产成本(AB_PROD)均值(中位数)为-0.013(0.005),最大值和最小值分别为0.735、-1.165。操纵性酌量费用(AB_EXP)均值(中位数)为0.003(-0.010),最大值和最小值分别为0.416、-0.328。盈余管理综合指标(EM_COM)的均值和中位数为-0.013(0.011),最大值和最小值分别为1.160、-1.220。与以往研究数据结构类似。

表3为分样本均值T检验和中位数Wilcoxon检验。近2400家样本公司强制披露企业社会责任报告,占总样本22%左右。表3中强制披露企业社会责任报告样本组(Man_CSR=1)与未披露企业社会责任报告样本组(Man_CSR=0)相比,操纵性应计和真实盈余管理均存在显著差异。强制披露社会责任报告企业的操纵性应计、操纵性生产成本和真实盈余管理综合性指标显著小于未披露样本组,强制披露组操纵性经营现金流量和操纵性酌量费用等真实盈余管理活动指标均大于未披露样本组,该结果说明强制披露社会责任报告公司的操纵性应计调整和真实盈余管理均少于未披露组,强制披露企业社会责任报告政策可能减少企业盈余管理行为,提高盈余质量。此外,相比未披露样本公司,强制披露企业社会责任报告公司更具成长性、企业盈利状况更佳、更可能选聘国际四大会计师事务所。

表2 变量描述性统计结果

表3 分样本单变量检验

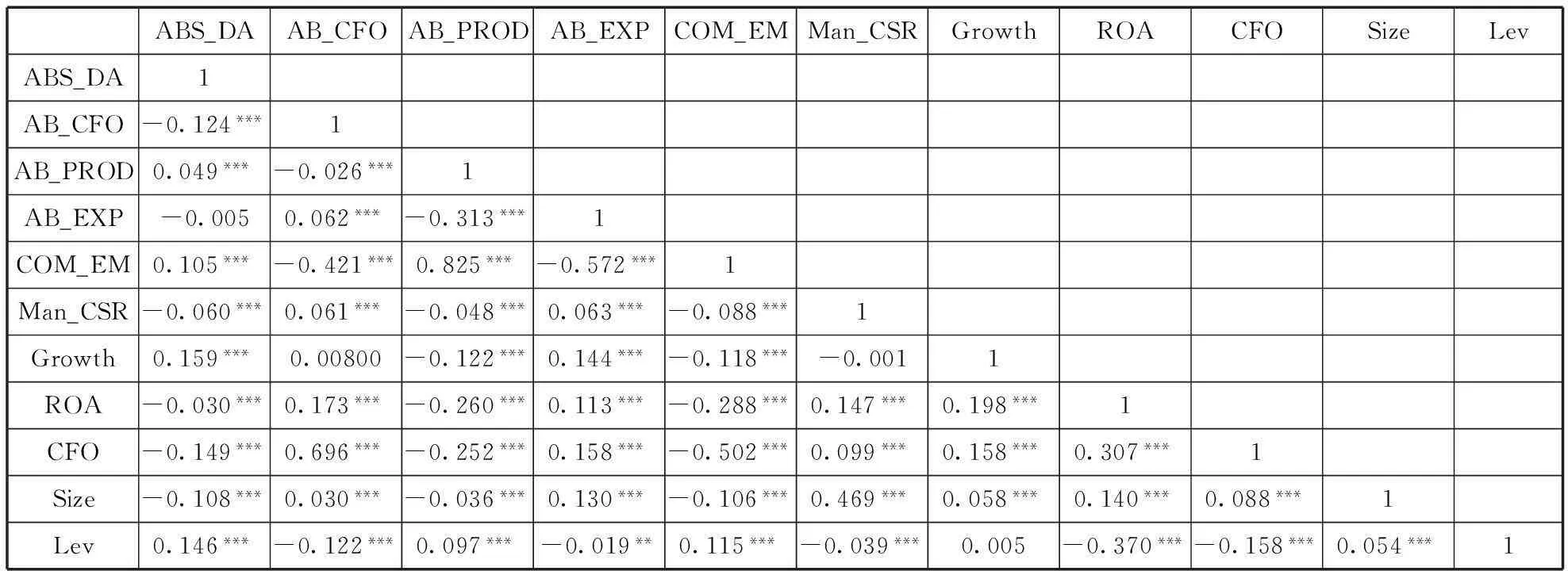

(二)相关性检验

表4为主要变量间Pearson相关系数分析。表4中强制披露企业社会责任报告与操纵性应计绝对值(ABS_DA)、操纵性生产成本(AB_PROD)、盈余管理综合指标显著(COM_EM)显著负相关,与操纵性经营现金流量(AB_CFO)、操纵性酌量费用(AB_EXP)在1%显著性水平下正相关,说明企业强制披露社会责任报告后可能减少了通过应计项目、主营业务收入、销售费用和管理费用的盈余管理活动。

表4 主要变量间相关系数表

(三)企业社会责任对操纵性应计的影响

表5第(1)列和第(2)列为强制披露企业社会责任报告政策对操纵性应计影响的回归分析结果。根据Peterson研究建议,本文OLS回归中控制了行业和年度虚拟变量,并按照公司做cluster处理,以减少OLS多元回归分析偏误[36]。表5第一列中Post*Man_CSR的系数为-0.013,在1%的水平下显著。这一结果说明,相比控制组样本公司,强制披露企业社会责任报告公司在社会责任报告披露后操纵性应计显著下降1.3%,强制企业承担社会责任能够减少操纵性应计方面的盈余管理,支持假设H1a。加入所有控制变量后(表5第二列),Post*Man_CSR的系数(-0.008)依旧显著,说明强制披露企业社会责任政策能显著减少公司的操纵性应计,与Kim等研究结果一致[4]。

以上DID分析结果表明,相对于控制组,强制披露社会责任报告后,公司社会责任感明显增强,显著抑制应计操纵盈余管理,盈余质量明显提高。正如Minor和Morgan指出企业社会责任是一种重要的声誉保险,参加社会责任活动的企业做出不负责任行为比不参加社会责任产生的影响更坏[27],会计选择盈余更容易被审计师发现,为了维护企业形象,承担社会责任的公司会减少利用应计项目操纵利润。控制变量方面,成长性、经营活动现金净流量、对外融资需求等与操纵性应计关系与已有文献一致。

(四)企业社会责任对真实盈余管理的影响

表5第(3)至(6)列为强制披露企业社会责任报告与真实盈余管理多元回归分析,包括操纵性经营现金流量、操纵性生产成本、操纵性酌量费用和真实盈余管理综合性指标。所有回归结果在公司层面做cluster处理。表5中Post*Man_CSR与操纵性经营现金流量、操纵性酌量费用正相关,与操纵性生产成本、真实盈余管理指标负相关,这表明强制披露企业社会责任公司会主动减少真实盈余管理活动,特别是操纵性酌量费用盈余管理,支持本文假说H1a。

综上所述,相对于未披露样本公司,强制披露企业社会责任报告样本公司减少了操纵性应计和真实盈余管理行为,这表明我国强制披露企业社会责任报告政策能够激发“声誉责任”,增强企业社会责任意识,提高会计信息质量。虽然政府是我国企业承担社会责任的重要推动因素,依旧达到了国外自愿承担社会责任的监督效果。

表5 企业社会责任与操纵性应计、真实盈余管理

注:括号内为在公司层面Cluster后的标准差,回归结果中*、**、***分别表示研究结果在10%、 5%、1%的显著性水平显著。

(五)稳健性检验

1.控制机构投资者持股和分析师人数

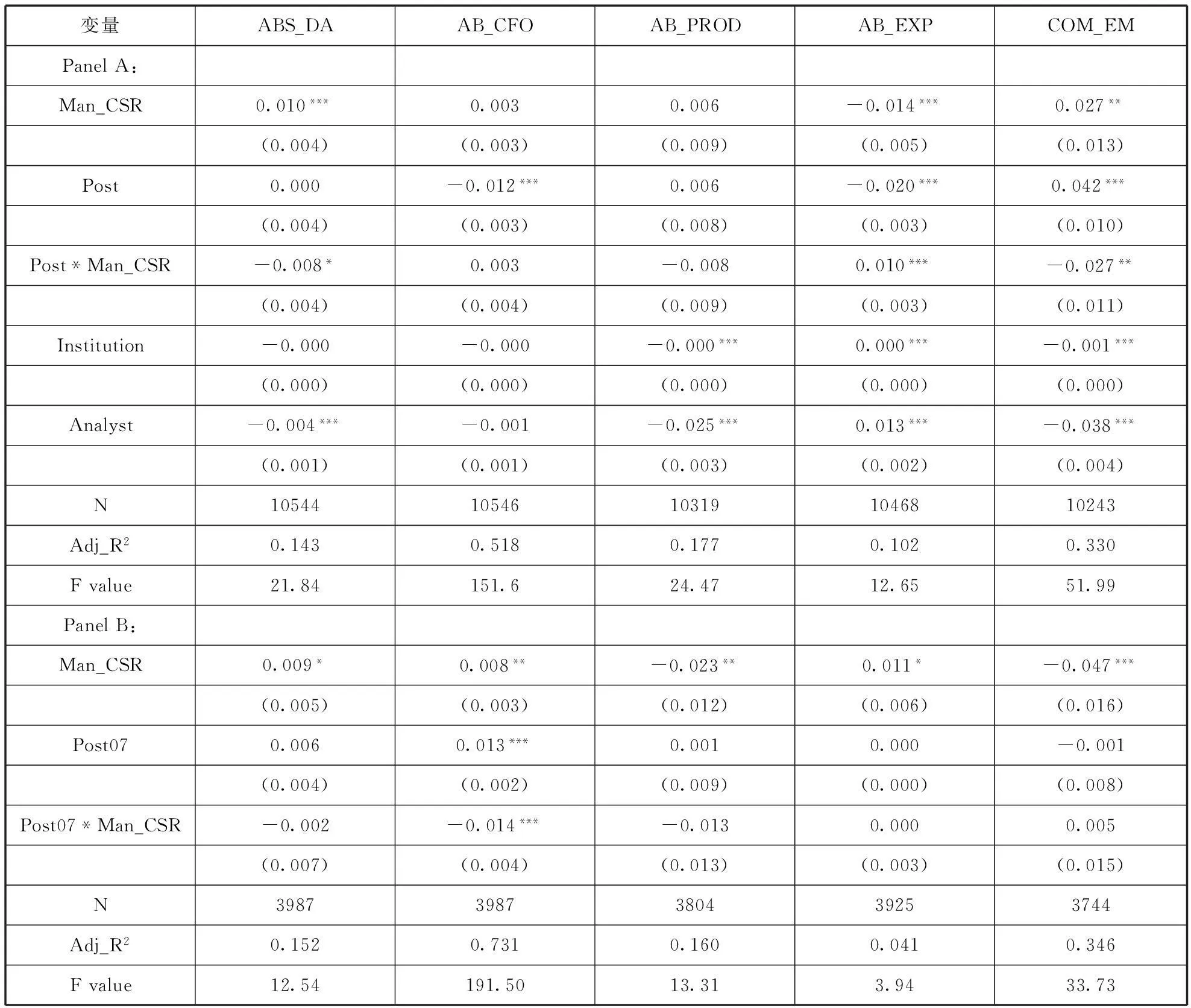

已有文献研究发现机构投资者和分析师等的外部监督能够有效减少公司操纵性应计利润和真实盈余管理行为[4,32,38]。同时机构投资者和分析师等外部监督能够提高企业信息透明度,增加股票流通性。根据我国强制披露社会责任报告公司的选取标准,流通性高的公司更可能位于强制披露企业社会责任样本公司。为了控制机构投资者和分析师等外部公司治理机制对强制披露社会责任报告与盈余管理关系的影响,本文进一步控制机构投资者持股比例和分析师人数。表6的Panel A为控制机构投资者持股和分析师跟踪人数后强制披露社会责任报告与盈余管理的多元回归分析结果。表6的Panel A中,Post*Man_CSR与操纵性应计绝对值显著负相关,与操纵性酌量费用和真实盈余管理综合性指标显著正相关,这说明类似于机构投资者和分析师,媒体监督下的企业声誉责任对盈余管理行为也存在显著制约作用,与Kim等[4]研究结果一致。

表6 企业社会责任与操纵性应计、真实盈余管理——稳健性分析

注:括号内为在公司层面Cluster后的标准差,回归结果中*、**、***分别表示研究结果在10%、 5%、1%的显著性水平显著。其他控制变量与表5相同,限于篇幅的原因没有列示。

2.安慰剂实验

我们依然怀疑以上强制披露社会责任报告政策对企业操纵性应计、真实盈余管理的抑制作用并不是由2008年强制披露企业社会责任报告政策引起,这种结果在任何一年都存在。为了减少随机效应对本文结果的影响,我们以2007年为虚拟政策年(Post07),在2006-2008年期间构建虚拟的DID模型。如果2007年的虚拟政策依然导致虚拟处理组操纵性应计显著减少、操纵性酌量费用和真实盈余管理综合指标显著增加,即Post7*Man_CSR与ABS_DA显著负相关,与AB_EXP、COM_EM显著正相关,则表明以上分析结果是随机因素造成的,不能支持本文假设。从表6的Panel B回归结果中可以发现,安慰剂实验中的Post7*Man_CSR与ABS_DA、AB_EXP和COM_EM不存在预期的关系,进一步支持了以上实证结果。

3.使用其他操纵性应计模型

本文使用Jones模型替代业绩调整的截面修正Jones模型计算操纵性应计利润,重复上述实证分析,研究结果未发生实质性变化。此外,本文用当期ROA计算业绩调整的盈余管理指标,实证结果依旧稳健,本文并未报告该结果。

五、进一步分析:不同公司业绩水平时企业社会责任对盈余管理的影响

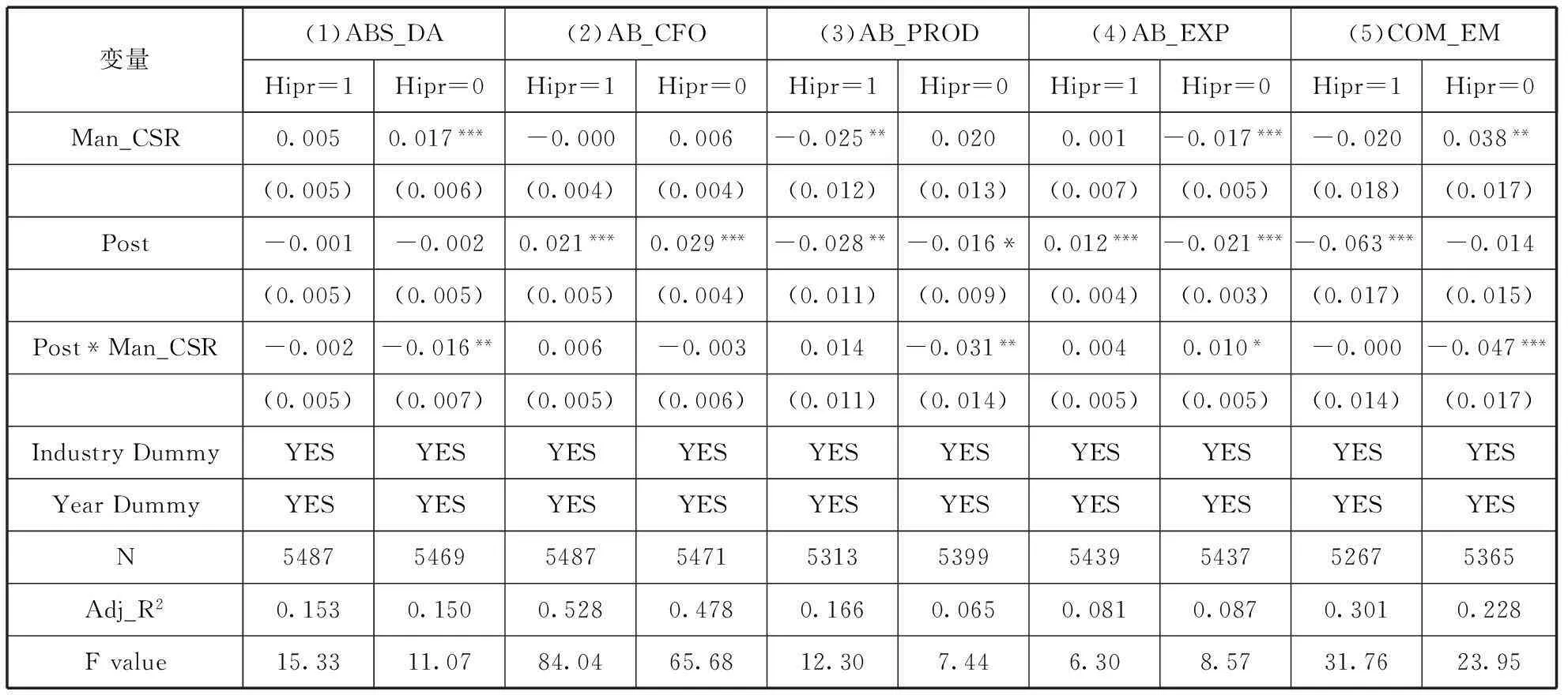

本文结果可能存在一个替代性假设,即公司业绩因素导致强制披露社会责任与盈余管理显著负相关。业绩好的公司更可能出现在“上证海外版”、“深证100成分股”等强制披露社会责任板块,同时业绩较好的公司盈余管理动机更小[28],因此强制披露企业社会责任报告对盈余管理的负相关可能是业绩作用的结果。同时,Walson呼吁进一步考察公司业绩对企业社会责任与盈余管理关系的调节作用[37]。因此参照Walson的做法,根据公司盈余水平设定虚拟变量(Hipr),当公司盈余高于年度均值时取值为1,否则为0。本文分别对高盈余样本组(Hipr=1)和低盈余样本组(Hipr=0)检验强制披露企业社会责任报告对操纵性应计和真实盈余管理的影响,结果见表7。

表7中,高盈余样本组中Post*Man_CSR与操纵性应计和真实盈余管理指标都不存在显著相关关系。而低盈余样本组中Post*Man_CSR与操纵性应计绝对值在5%的显著性水平下负相关,与操纵性生产成本、真实盈余管理指标显著负相关,与操纵性酌量费用显著正相关,这说明强制披露企业社会责任对操纵性应计、真实盈余管理的抑制作用在业绩较好公司不明显,而对于业绩较差的处理组公司,强制披露企业社会责任政策有效减少了公司盈余管理行为。此外,分样本回归中,强制披露企业社会责任报告政策对盈余管理的抑制作用比全样本分析中更为显著。以上结果说明强制披露企业社会责任报告对操纵性应计和真实盈余管理的抑制作用与公司业绩相关。公司业绩越好,企业财务信息报告压力越小,盈余管理动机也越小,此时强制披露企业社会责任报告对盈余管理没有明显抑制作用。而当公司业绩较差时,强制披露企业社会责任导致的“声誉责任”显著抑制了公司的应计项目和真实盈余管理行为,这一结果说明“声誉责任”能抑制更为激进的盈余管理行为,进一步排除了好的业绩导致企业社会责任与盈余管理负相关的替代性假设。

表7 企业社会责任、公司业绩与盈余管理

注:括号内为在公司层面Cluster后的标准差,回归结果中*、**、***分别表示研究结果在10%、 5%、1%的显著性水平显著。控制变量与表5相同,限于篇幅的原因没有列示。

六、研究结论

具有负责任声誉的企业是否会一如既往地表现出负责任的行为呢?企业社会责任作为企业的一种重要实践,能够显著提高公司声誉,这种负责任声誉是抑制操纵性应计和真实盈余管理这些不道德行为,还是为盈余管理提供绝佳的掩饰呢?本文以2006-2013年A股上市公司为样本,依据2008年强制披露企业社会责任政策自然实验研究强制披露企业社会责任报告、承担企业社会责任能否抑制操纵性应计和真实盈余管理,提高财务信息质量。研究发现:(1)强制披露社会责任能够有效减少企业操纵性应计;(2)强制披露社会责任报告能够有效减少真实盈余管理,特别是控制了企业操纵性酌量费用;(3)由于业绩不同的公司盈余管理需求不同,声誉机制对盈余管理抑制作用的强弱也存在差异。为了考察不同业绩状况时声誉机制的治理作用是否存在差异,本文按照业绩状况做分组检验,发现强制披露企业社会责任报告政策对盈余管理的抑制作用主要集中在盈余较差的公司,这一结论说明声誉责任对盈余管理需求高的公司更为显著。该实证结果在控制机构投资者、分析师影响,考虑随机效应和关键变量衡量误差问题后依然稳健。

本文从盈余管理视角,研究强制披露企业社会责任报告政策的实践效果,发现强制披露政策在我国能够产生“声誉责任”效应,有效抑制操纵性应计利润和真实盈余管理行为。本文分析结果说明企业在考虑股东权益最大化的同时关注利益相关者诉求,积极承担社会责任产生的负责任声誉能规范管理者行为。声誉机制监督对法律制度层面的监管起到了重要的补充。这些经济后果分析为进一步推进我国企业社会责任承担提供了实证依据。

参考文献:

[1]Gao F., Lisic L. L., Zhang I. X. Commitment to Social Good and Insider Trading [J]. Journal of Accounting and Economics, 2014, 57(2): 149-175.

[2]Choi T. H., Pae J. Business Ethics and Financial Reporting Quality: Evidence from Korea [J]. Journal of Business Ethics, 2011, 103(3): 403-427.

[3]Hong Y., Andersen M. L. The Relationship between Corporate Social Responsibility and Earnings Management: An Exploratory Study [J]. Journal of Business Ethics, 2011, 104(4): 461-471.

[4]Kim Y., Park M. S., Wier B. Is Earnings Quality Associated with Corporate Social Responsibility [J]. The Accounting Review, 2012, 87(3): 761-796.

[5]Scholtens B., Kang F. C. Corporate Social Responsibility and Earnings Management: Evidence from Asian Economies [J]. Corporate Social Responsibility and Environmental Management, 2013, 20(2): 95-112.

[6]Prior D., Surroca J., Tribo J. Are Socially Responsible Managers Really Ethical? Exploring the Relationship between Earnings Management and Corporate Social Responsibility [J]. Corporate Governance, 2008, 16(3): 160-177.

[7]Salewski M., Zülch H. The Association between Corporate Social Responsibility (CSR) and Earnings Quality——Evidence from European Blue Chips [J]. Journal of Accounting and Auditing, 2013, 4(3): 55-96.

[8]Watts R. L., Zimmerman, J. L. Towards a Positive Theory of the Determination of Accounting Standards [J]. The Accounting Review, 1978, 53(1): 112-34.

[9]Carroll A. A three-dimensional conceptual model of corporate performance [J]. The Academy of Management Review, 1979, 4(4): 497-505.

[10]Garriga E., Melé D. Corporate Social Responsibility Theories: Mapping the Territory [J]. Journal of Business Ethics, 2004, 53(2): 51-71.

[11]Atkins B. Is Corporate Social Responsibility Responsible [J]? Forbes.com (November 28), 2006.

[12]Stevens B. Corporate Ethical Codes: Effective Instruments for Influencing Behavior [J]. Journal of Business Ethics, 2008, 78(4): 601-609.

[13]Zahra S. A., Priem R. L., Rasheed A. A. The Antecedents and Consequences of Top Management Fraud [J]. Journal of Management, 2005, 31(6): 803-28.

[14]沈洪涛, 王立彦, 万拓. 社会责任报告、鉴证报告能否传递有效信号?——基于企业声誉理论的分析 [J]. 审计研究. 2011, 4: 87-93.

[15]Zhang M., Tong L., Su J., Cui Z. Analyst coverage and corporate social performance: Evidence from China [J]. Pacific-Basin Finance Journal, 2015, 32, 76-94.

[16]Rhee M., Haunschild P. R. The Liability of Good Reputation: A Study of Product Recalls in the US Automobile Industry [J]. Organization Science, 2006, 17(1): 101-117.

[17]Miller G. S. The press as a watchdog for accounting fraud [J]. Journal of Financial Economics, 2006, 44(5):1001-1033.

[18]李海芹, 张子刚. CSR对企业声誉及顾客忠诚影响的实证研究 [J]. 南开管理评论, 2010, 13(1): 90-98.

[19]雷宇.慈善、“伪善”与 公众评价 [J]. 管理评论, 2015, 27(3):122-132.

[20]叶康涛, 张然, 徐浩萍. 声誉、制度环境与债务融资——基于中国民营上市公司的证据 [J]. 金融研究, 2010, (8): 171-183.

[21]Luo J., Meier S., Oberholzer-Gee F. No News is Good News: CSR Strategy and Newspaper Coverage of Negative Firm Events [J]. Harvard Business School, 2012, Working paper.

[22]吴元元. 信息基础、声誉机制与执法优化——食品安全治理的新视野 [J]. 中国社会科学, 2012, (6): 115-133,207-208.

[23]李焰, 王琳. 媒体监督、声誉共同体与投资者保护 [J].管理世界, 2013, (11):130-143, 188.

[24]王霞, 徐晓东, 王宸. 公共压力、社会声誉、内部治理与企业环境信息披露——来自中国制造业上市公司的证据 [J]. 南开管理评论, 2013, 16(2):82-91.

[25]贾兴平, 刘益. 外部环境、内部资源与企业社会责任 [J]. 南开管理评论, 2014, 17(6): 13-18.

[26]Godfrey P. C. The Relationship between Corporate Philanthropy and Shareholder Wealth: A Risk Management Perspective [J]. Academy of Management Review, 2005, 30(4): 777-798.

[27]Minor D., Morgan J. CSR as Reputation Insurance: Primum Non Nocere [J]. California Management Review, 2011, 53(3): 40-59.

[28]Dechow P, Ge W., Schrand C. Understanding Earnings Quality: A Review of the Proxies, Their Determinants and Their Consequences [J]. Journal of Accounting and Economics, 2010, 50(2): 344-401.

[29]黄梅, 夏新平. 操纵性应计利润模型检测盈余管理能力的实证分析 [J]. 南开管理评论, 2009, 12(5): 136-143.

[30]Dechow P., Dichev I. The Quality of Accruals and Earnings: the Role of Accrual Estimation Errors [J]. The Accounting Review, 2002, 77(s-1): 35-59.

[31]Kothari S. P., Leone A., Wasley C. Performance Matched Discretionary Accrual Measures [J]. Journal of Accounting and Economics, 2005, 39(1): 163-197.

[32]Roychowdhury S. Earnings Management Through Real Activities Manipulation [J]. Journal of Accounting and Economics, 2006, 42(3): 335-370.

[33]方红星, 金玉娜. 高质量内部控制能抑制盈余管理吗?——基于自愿性内部控制鉴证报告的经验研究 [J]. 会计研究, 2011, (8): 53-60.

[34]Cohen D., Dey A., Lys T. Real and Accrual-based Earnings Management in the Pre- and Post- Sarbanes-Oxley Periods [J]. The Accounting Review, 2008, 83(3): 757-787.

[35]刘启亮, 罗乐, 张雅曼等. 高管集权, 内部控制与会计信息质量 [J]. 南开管理评论, 2013, 16(1): 15-23.

[36]Petersen M. A. Estimating Standard Errors in Finance Panel Data Sets: Comparing Approaches [J]. Review of Financial Studies, 2009, 22(1): 435-480.

[37]Watson L. Corporate Social Responsibility, Tax Avoidance, and Earnings Performance [J]. Journal of the American Taxation Association, 2015, forthcoming.

[38]Yu F. F. Analyst Coverage and Earnings Management [J]. Journal of Financial Economics, 2008, 88(2): 245-271.

(本文责编:海洋)

Can Corporate Social Responsibility Inhibit Earnings Management?——A Quasi-Experiment of the Mandatory Disclosure of Corporate Social Responsibility Report

LIU Hua1,WEI Juan1,2,WU Li-lan2

(1.SchoolofManagement,HuazhongUniversityofScience&Technology,Hubei430074,China;2.CollegeofBusiness,CityUniversityofHongKong,Hongkong,999077,China)

Abstract:Whether firms taking corporate social responsible activities will behavior responsibly in other corporate decisions? The regulation on mandatorily disclosure of corporate social responsibility report provides a good quasi-experience to study this research question. This paper tests the impact of mandatorily disclosure of corporate social responsibility report on accrual and real earnings management using the samples of A-share listed companies in Shanghai and Shenzhen Stock Exchange during 2006 to 2013. We find that whether mandatorily disclosure corporate social responsibility report is negatively related to discretionary accrual. Meanwhile, mandatorily disclosure corporate social responsibility report can decrease real earnings management, especially discretional expense. These results suggest that mandatorily disclosure corporate social responsibility report can generate “reputation responsible” effect, which can monitor firms’ earnings management and improve the quality of accounting information. Considering that firms with bad performance have larger motivation to do earnings management. We further examine whether the monitor effect is different between good performance firms and bad performance firms. When the sample is distinguished by profitability, we find the inhibit effect of mandatorily disclosure is significant in lower profitable firms, but not significant in higher profitable firms. This result suggests that the monitor effect of reputation is larger when firms have more motivation to behave irresponsibly. After considering the influence of institutional ownership, analyst, random effect and measurement errors, the reputation responsible effect is still holding.

Key words:mandatorily disclosure;corporate social responsibility;discretionary accrual;real earnings management

中图分类号:F275

文献标识码:A

文章编号:1002-9753(2016)04-0095-13

作者简介:刘华(1967-),男,湖北钟祥人,华中科技大学管理学院教授,博士生导师,研究方向:公司治理、财政税收管理。

基金项目:国家自然科学基金项目(项目编号:71473093);国家社会科学基金项目(项目编号:14BJY140)。

收稿日期:2015-12-13修回日期:2016-02-28