投资者申购赎回与投资费用——来自中国开放式基金的实证分析

黄孝武 王雄军

(中南财经政法大学 金融学院,湖北 武汉 430073)

投资者申购赎回与投资费用——来自中国开放式基金的实证分析

黄孝武王雄军

(中南财经政法大学 金融学院,湖北 武汉 430073)

摘要:本文以中国开放式基金为样本,讨论了运营费和申购赎回费对投资者申购赎回的影响。本文发现的两种类型的基金费用对投资者申购赎回行为影响的结论明显不同于已有文献。资金流入和流出均与运营费和申购赎回费负相关,特别是资金净流入与申购赎回费负相关,与运营费呈正相关,而运营费对基金业绩有较大负面影响。中国大陆投资者对待运营费既不像美国投资者那样“漠视”,也不像中国台湾地区投资者那样“敏感”。进一步研究发现,机构投资者对运营费反应敏感,而个人投资者对申购赎回费反应敏感。市场竞争和投资者的特征可以为本文的结论提供解释。本文的研究揭示了“用脚投票”机制尚未在我国基金市场有效发挥作用的主要原因是市场竞争不充分和投资者对基金业绩变动不敏感。

关键词:基金申购赎回费;基金费用;基金业绩;开放式基金

一、引言

在开放式基金市场上,投资者对基金管理人的奖惩是通过申购赎回方式(即“用脚投票”)来表现的。投资基金的费用和业绩是影响投资者决策的最重要因素[1][2]。一般地,投资基金的费用主要由三部分构成:一是投资者申购赎回时一次性缴纳的申购赎回费,属于投资者“看得见费用”;二是基金运作过程中产生的费用,如管理费、托管费、销售服务费、信息披露费、审计费等;三是基金在进行证券买卖时须向证券经纪商缴纳的交易佣金。虽然第二、三部分费用看起来为基金运营费,但事实上是由投资者共同承担,属于投资者“看不见费用”。在实践中,申购赎回费是按照投资规模的一定比例向投资者收取,而运营费较为复杂,有的是按照基金资产规模的一定比例予以计取,有的按照实际发生的计取。在成熟市场中,市场竞争机制会导致基金费率趋向合理[3]。但对于运营费的界定是不严格的,基金管理人为了自身的利益会把本应由其自己承担的费用转嫁给投资者承担,运营费用越不透明,投资基金的代理成本越高[4]。一般来说,关注申购赎回费体现了投资者对投资成本的重视,而关注基金运营费体现了对基金业绩的重视。投资者对不同费用的关注差异受到基金费率形成机制的影响,也会影响到申购赎回所体现出来的市场约束机制的效果。美国基金市场的经验数据显示,投资者较为关注申购赎回费,而且通过申购赎回机制迫使基金管理人控制运营费不合理增长[5][6]。中国的基金业处于发展阶段,投资者如何对待“看得见费用”和“看不见费用”?投资者的行为特征背后的影响因素是什么?这些问题构成了本文的研究动机。这对于完善基金信息披露制度、降低投资成本并促进基金市场良性竞争具有一定的现实意义。

本文的价值体现在以下方面:首先,与以往文献强调基金业绩影响投资者申购赎回行为分析不同,本文讨论了投资费用对投资者申购赎回行为的影响,可以更好地理解投资者的申购赎回行为。其次,与成熟市场机制不同,中国基金费率具有明显管制特征,本文讨论了不同投资费用与投资者申购赎回关系,有利于进一步理解中国开放式基金的运行规律。

本文结构安排如下:第二部分为文献回顾和研究假设;第三部分是样本数据选取与变量的统计分析。第四和第五部分分别给出实证结果与分析、结果的有效性检验。最后是全文总结并分析其政策含义。

二、文献回顾及研究假设

关于基金市场投资者申购赎回,已有文献大多讨论其与基金业绩的关系。一般认为资金净流入与基金业绩成正相关[1][7][8][9],而部分学者认为中国基金资金净流入与基金业绩成负相关,即存在“赎回异象”[10]。

部分文献讨论了投资者申购赎回行为与基金投资成本间的关系。在与申购赎回费用关系上,一般认为申购赎回费是投资者进行基金投资的参与成本。Sirri和Tufano分析了参与成本对投资者申购赎回影响,发现资金净流入与申购赎回费呈负相关[11]。Barber等拓展这一研究,构造了投资者进行基金投资的总成本,把基金费用理解为申购赎回费和运营费,结果发现较高申购赎回费会抑制投资者的净申购,而运营费对投资者的净申购影响不明显[5]。Wang等针对我国台湾地区的基金样本研究得出了不一致的结论,即较高的运营费会抑制投资者的净申购行为[12]。在美国市场上,申购赎回费率远高于运营费率,而在台湾地区却是相反,表面上看是基金费率结构上差异导致了结论的不一致。Ivkovi等进一步分析了基金费用分别对投资者的申购和赎回行为影响,发现基金投资者的申购和赎回行为对基金费用的反应是不对称的,高费用会抑制投资者的申购行为,同时也抑制了投资者的赎回行为[13]。

在与基金营销费用关系上,一般认为金融产品营销可处理好投资者面临的信息沟通和交易便利性等问题,有利于降低投资者的参与成本和搜寻成本[14][15][16][17],基金营销能够有效增加投资者净申购,从而增大基金资产规模[18]。有学者分别以销售服务费和销售渠道成本作为基金营销费用的代理变量,发现增加基金营销费用有利于提高投资者净申购,有利于资金净流入[19][20]。但这一结论可能与基金市场成熟型投资者的构成比例有关,成熟型投资者一般具备较强的判断能力,基金营销对其申购赎回决策影响较小[21]。有文献显示不成熟型投资者往往依赖经纪人选择基金,而经纪人容易受到销售佣金的激励,倾向于向投资者推荐高费用的基金[22][23][24]。自然地,由谁(投资者还是基金管理人)承担基金营销费用成为问题的关键。美国证券交易委员会(SEC)1980年制定了12b-1规定,严格限定由投资者承担的营销费。中国证监会2010年制定了类似的法规,即《开放式证券投资基金销售费用管理规定》,防止基金管理人把销售成本转嫁给投资者。因此,通过加强外部监管、市场竞争和投资者对基金业绩变动的敏感性,改善和提升基金管理人运营费用透明度,有利于改善投资者申购赎回与基金销售费用间的关系[25][26][27]。

上述文献从基金投资者角度来分析其申购赎回行为与其投资成本(包括申购赎回费用、运营费用和营销费用等)之间的关系,文献结论并未一致。同时,鉴于中国基金市场投资者结构与成熟市场的差异,投资者申购赎回与投资基金的成本间关系仍然值得进一步探索。正因为如此,本文拟进一步讨论中国基金市场投资者申购赎回行为与不同投资费用的关系。

理论上讲,基金运营费构成了投资者投资基金的间接成本,其会对基金业绩产生直接影响,而申购赎回费是投资者的直接成本,只对投资者获取的最终收益产生影响。据此,我们提出研究假设H1。

H1:基金运营费会负面影响基金业绩,而申购赎回费对基金业绩影响不明显。

在基金市场上投资者购买基金产品时往往具有认知偏差和行为偏差,表现为其申购基金产品时的行为特征与购买耐用消费品类似,更多的是关注初始的直接投资成本(申购赎回费),往往会忽略其间接成本(运营费)[28][29]。而投资者进行赎回决策时,往往把申购赎回费作为投资基金的边际成本而不是沉没成本,因而较高的申购赎回费会抑制投资者的赎回行为。同时,投资者的赎回决策也可能存在“处置效应”,即会继续持有业绩差、申购赎回费用高的基金[28]。此外,基金的申购赎回费直观透明,投资者较易关注,而基金的运营费不透明,往往在基金业绩掩盖下,不易受到投资者关注。基于这些考虑,我们提出关于投资者申购、赎回及净申购行为与投资者各成本间关系的假设。

H2a:投资者申购行为与基金总费用、运营费以及申购赎回费都呈负向相关。

H2b:投资者赎回行为与基金总费用、运营费以及申购赎回费都呈负向相关。

H2c:投资者净申购行为与运营费呈正相关,与申购赎回费呈负相关。

关于投资者类型,机构投资者通常在信息获取、信息分析、理性决策等方面都优于个人投资者,他们对基金费用的反应比个人投资者更理性。申购赎回费属于一次性费用,会随着投资期限的延长而不断摊薄的投资成本,运营费属于经常性费用,对基金业绩产生持续性影响。机构投资者一般倾向于长期投资,因其资金规模优势而对申购赎回费具有较强的议价能力,其关注焦点更多是基金业绩而不是投资成本。大多数个人投资者总是期待着短期收益,比较关注其投资成本。因此我们提出研究假设H3。

H3:机构投资者更关注运营费,个人投资者更关注申购赎回费。

三、数据样本、变量定义与描述性统计

(一)样本与数据

本文讨论投资者申购赎回行为与投资成本费用间关系,以2005~2014年中国股票型基金和混合型基金为样本。我们剔除了投资海外市场的合格境内机构投资基金(QDII),仅分析投资于国内市场的开放式基金。关于基金业绩本文利用复权收益率、詹森指数等多种方法进行衡量。考虑到詹森指数要求基金至少有24个月存续期,因此本文剔除掉存续期短于2年的基金样本。最后形成了一个10年期756支开放式基金的非平衡面板数据。本文所用的基金数据,如财务数据、基金申购和赎回数据、基金净值数据等均来自wind金融数据库。本文所有数据预处理和数据分析均使用Stata 13.0软件完成。

(二)变量定义

1.被解释变量。本文选用基金资金相对变动率作为投资者申购赎回的代理变量,具体有基金的申购率、赎回率和净申购率等。相关变量计算方法如下。申购率(inflow)=本期基金申购额/上期末基金资产净值;赎回率(outflow)=本期基金赎回额/上期末基金资产净值;净申购率(netflow)=申购率-赎回率。

2.解释变量。本文的解释变量是各种投资基金费用,使用的变量主要有基金运营费率、年度申购赎回费用率以及总费率。各指标计算方法如下。运营费率(Ofee)=2×本期基金运营费用/(上期末基金资产净值+本期末基金资产净值);年度申购赎回费用率(Ffee)=(申购费率+赎回费率)/5①;总费率(Tfee)=运营费率+年度申购赎回费用率。

(三)描述性统计

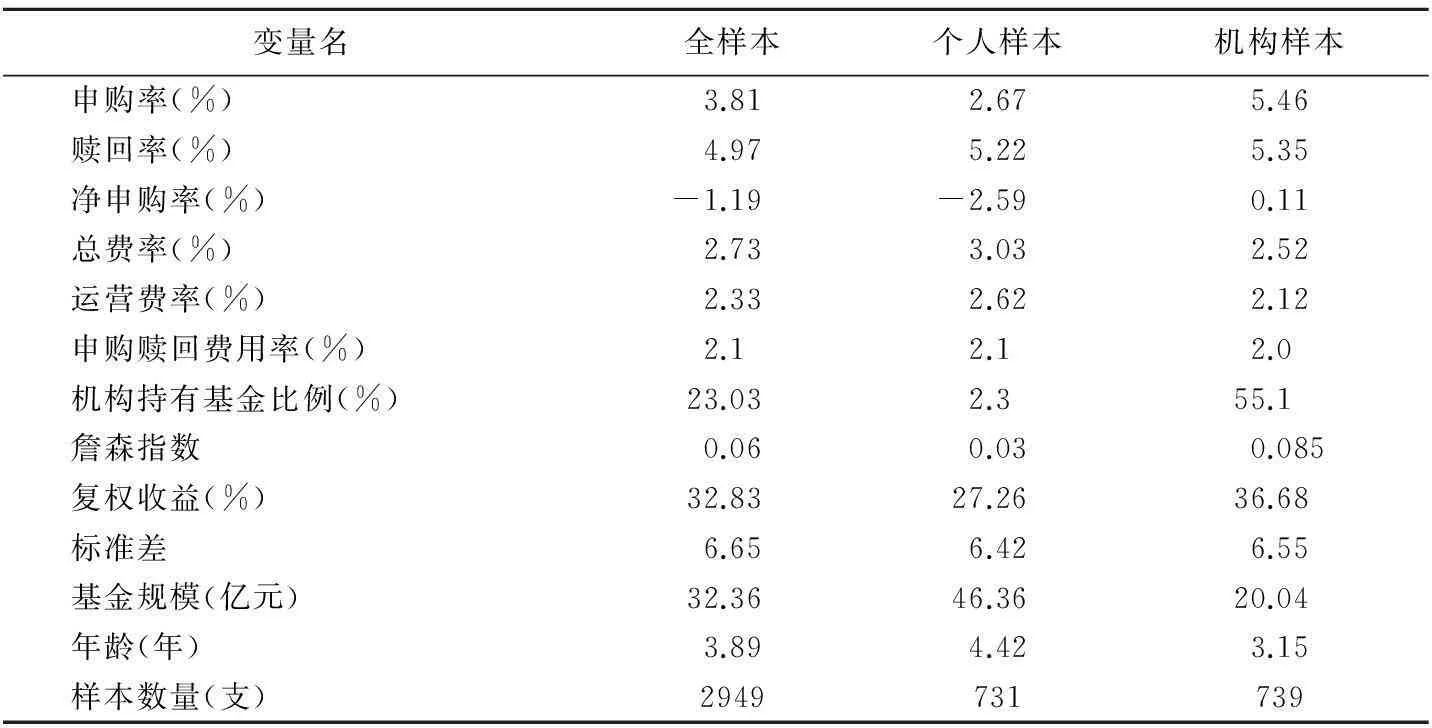

表1显示了主要变量的均值统计结果。由于现有数据不能直接分离机构投资者和个人投资者的申购赎回信息,我们采取了间接处理方法,即按照机构持有基金比例对基金样本进行四分位分组。以其中机构持有基金比例最高的25%代表机构投资者样本,最低的25%代表个人投资者样本。在机构投资者样本中,净申购率、总费率和运营费率的均值分别为0.11、2.52和2.12,詹森指数均值为0.085。在个人投资者样本中,净申购率、总费率和运营费率的均值分别为-2.59、3.03和2.62,詹森指数均值为0.03。简单地从基金费用和基金业绩指标的均值来看,机构投资者样本存在“低费用-高业绩”的现象,而个人投资者样本存在“高费用-低业绩”现象。

表1 主要变量的均值统计结果

四、实证分析

(一)基金费用对基金业绩的影响

首先,讨论基金运营费和申购赎回费对基金业绩的影响,借鉴Wang等的模型[12],本文构建以下模型:

returnit=β0+β1Ofeei,t-1+β2Ffeei,t-1+∑βicontrolsi,t-1+εit

(1)

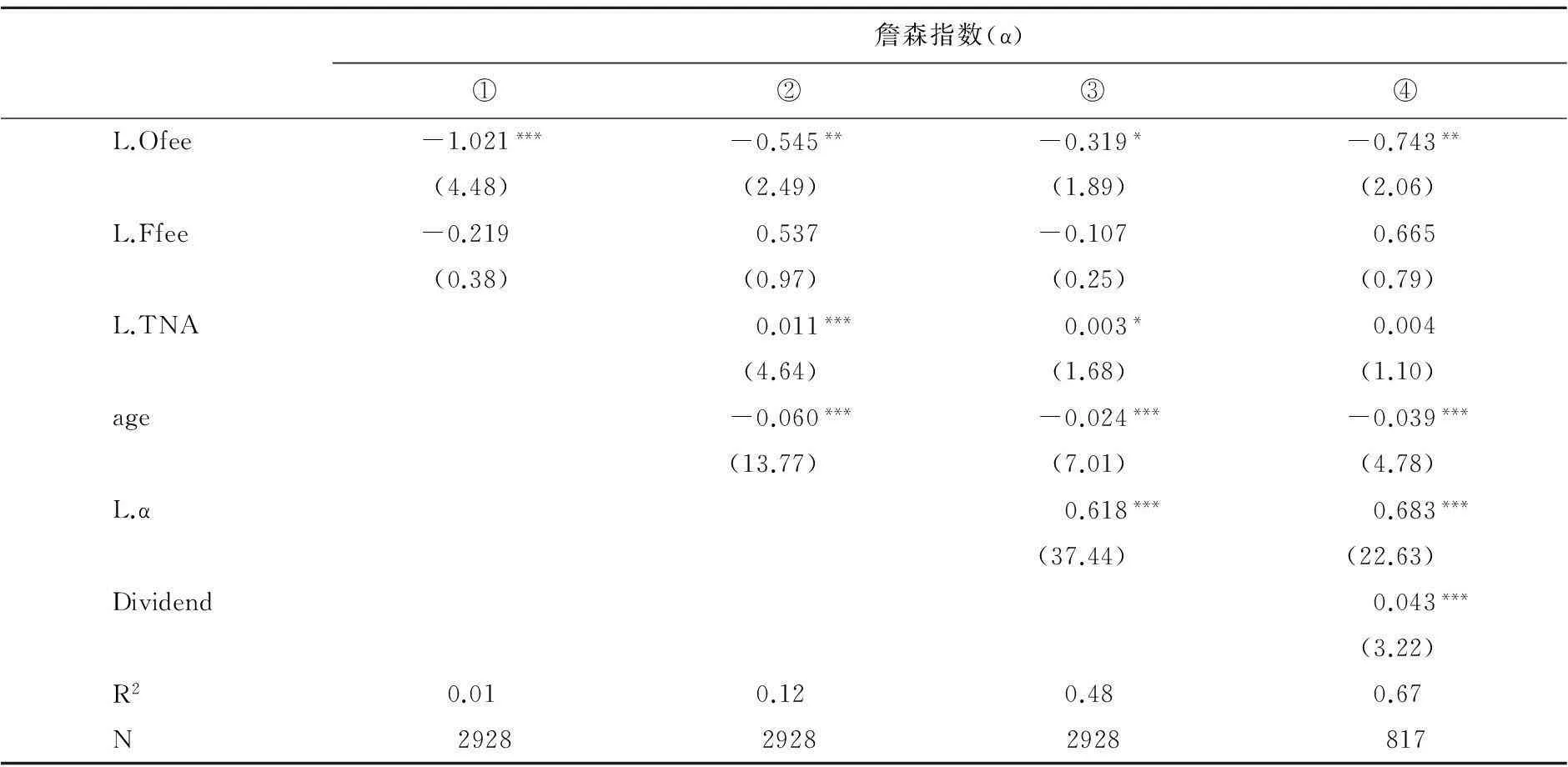

逐步回归的结果如表2所示。从表2中可以看出:基金运营费对詹森指数衡量的基金业绩有显著负向影响,而申购赎回费则对基金业绩影响不明显,并且该结论是稳健的。验证了研究假设H1,即较高的运营费会导致较低的基金业绩。

(二)基金费用对投资者申购赎回行为的影响

本文建立一个非平衡面板数据的固定效应模型③,模型(2)是检验基金投资总费用对投资者申购赎回影响,模型(3)是检验运营费和申购赎回费对投资者申购赎回影响。

flowit=β0+β1Tfeei,t-1+∑βicontrolsit+εit

(2)

flowit=β0+β1Ofeei,t-1+β2Ffeei,t-1+∑βicontrolsit+εit

(3)

表2 基金费用对基金业绩影响

注:***,**,*分别表示1%,5%和10%的水平上显著;L.表示该变量的滞后一期;括号内值为t值;下表同。

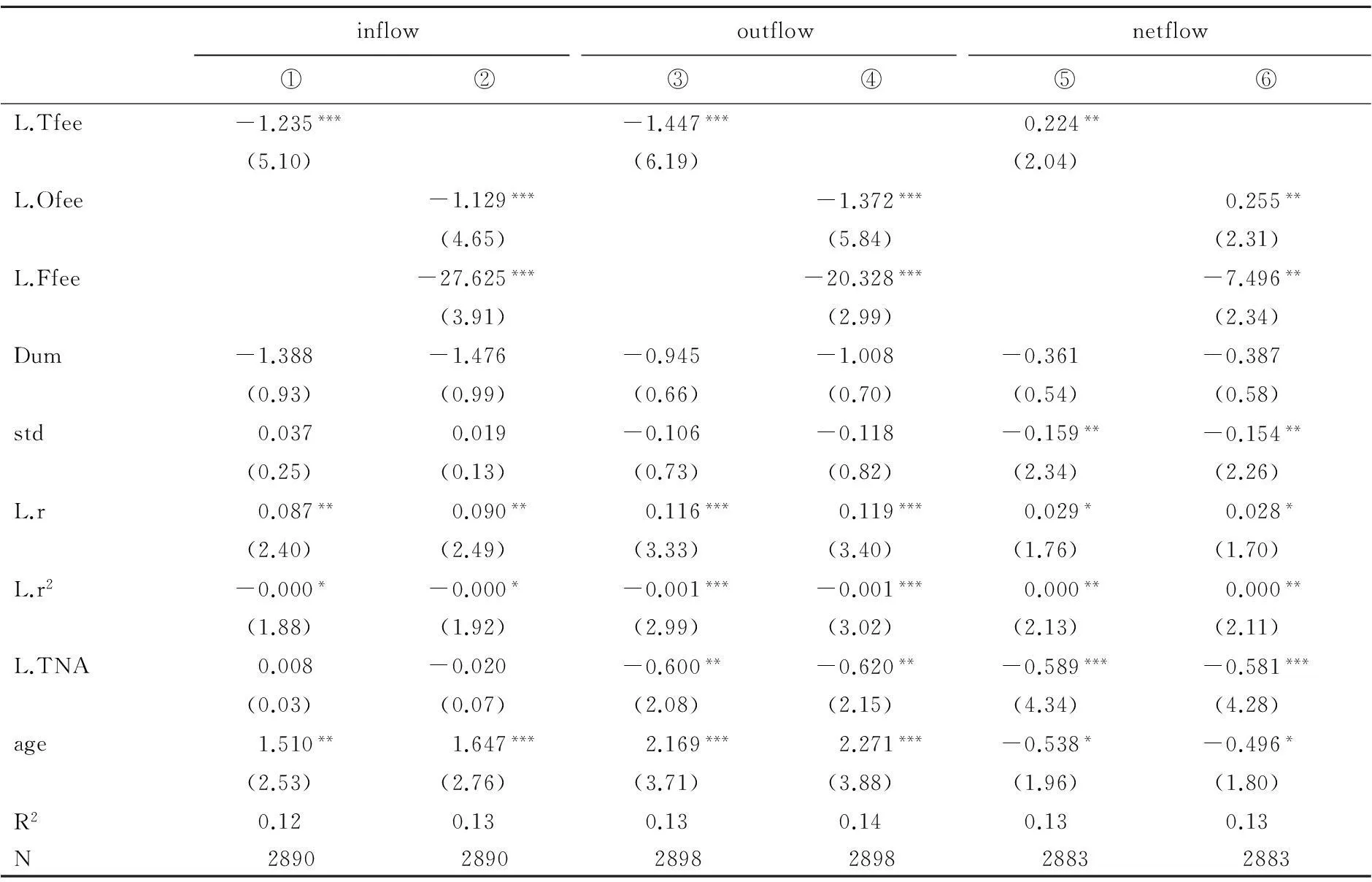

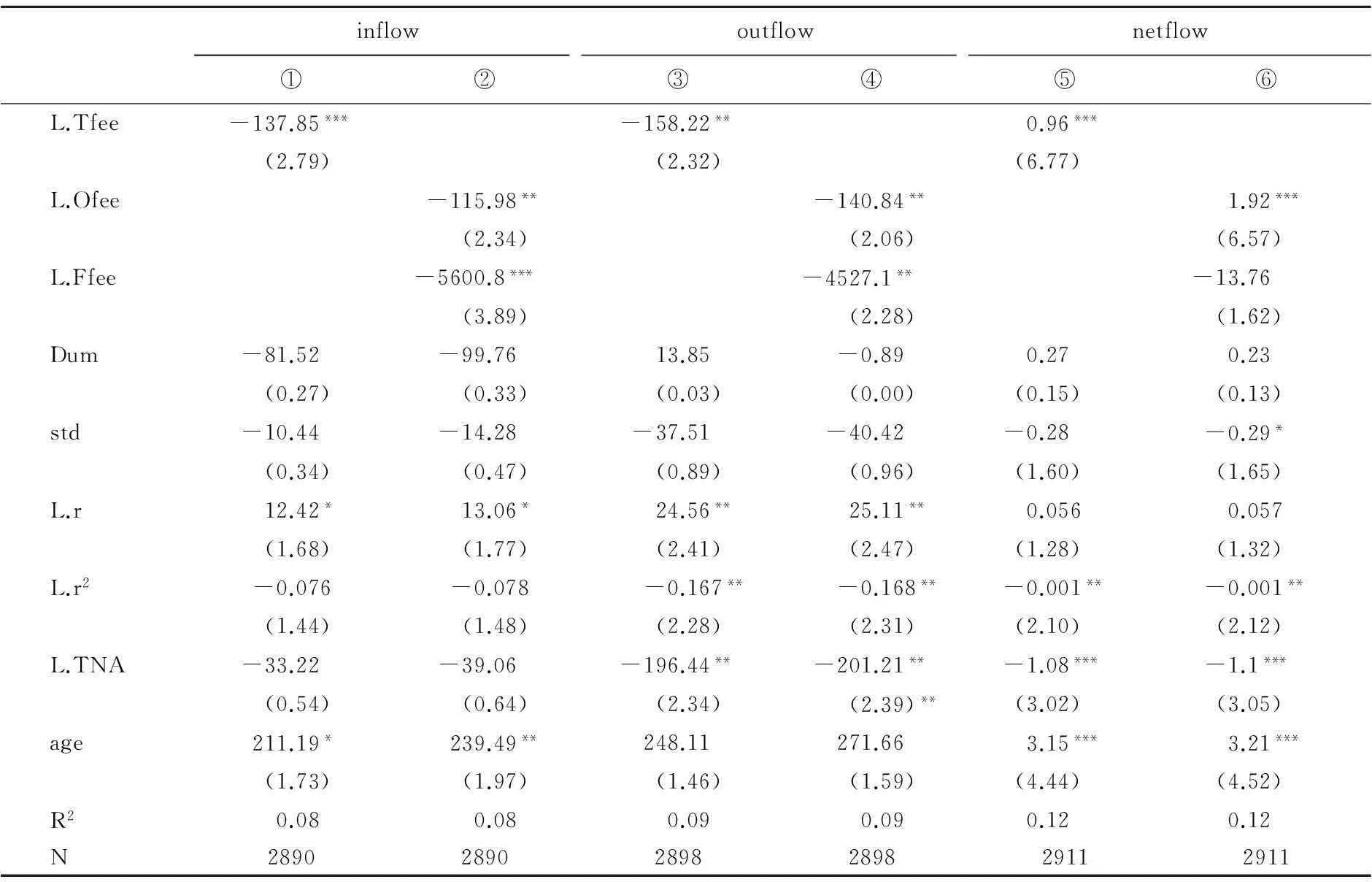

结果如表3所示:其中①、②列显示了各项费用对投资者申购行为影响。资金流入与总费用、运营费以及申购赎回费均呈负相关,显示了投资者申购时会避免选择高费用的基金,验证了研究假设H2a;③、④列显示了各项费用对投资者的赎回行为影响。资金流出与总费用、运营费以及申购赎回费均呈负相关,意味着高费用抑制了投资者的赎回行为,验证了研究假设H2b;⑤、⑥列显示了各项费用对投资者净申购行为影响。资金净流入与总费用、运营费均呈正相关,与申购赎回费呈负相关,投资者的净申购行为表现为追逐运营费高的基金,回避申购赎回费用高的基金。这与Barber等以及Wang等的结论存在明显差异。

表3 基金费用对投资者申购赎回行为影响

市场竞争和运营费透明度可以为本文的结论提供合理解释。市场竞争在降低“看得见费用”和“看不见费用”的作用取决于投资者对业绩变动的敏感性。市场竞争很容易导致“看得见费用”降低,而敏感型投资者还能够获得“看不见费用”降低的好处。美国共同基金市场竞争激烈以及投资者对业绩变动敏感,导致“看得见费用”和“看不见费用”均呈现了下降趋势。2000~2013年,美国股票型共同基金的平均运营费率由0.1%下降到0.077%,平均申购赎回费用率由1.4%下降到1%。投资者对基金业绩变动的敏感性以及市场竞争机制可以有效约束“看不见费用”,因而投资者更在意的是“看得见费用”。我国台湾地区却相反,市场竞争容易降低“看得见费用”,由于投资者缺乏对业绩变动的应有敏感性,市场竞争未能有效约束“看不见费用”[12]。中国大陆基金市场管制与竞争并存,不充分的市场竞争并没有导致“看得见费用”和“看不见费用”下降。2005~2015年间,中国大陆基金市场规模、基金管理公司数量、基金数量分别增长17.8倍、2.2倍和13.6倍。市场竞争确实降低了基金管理公司的收益,但并没有惠及投资者。股票型基金投资者所支付的申购赎回费率一直维持在2%左右,管理费率和托管费率分别维持在1.5%和0.25%左右,而基金销售渠道商成为市场竞争的受益者。美国严格规定了由基金投资者承担的营销费用(12b-1费),而我国监管机构对基金营销费用的规定非常宽泛,再加上基金运营费不透明,基金管理人很容易把本应由基金管理人负担的营销成本转嫁给基金投资者承担。

其他控制变量的回归结果解释:大公司基金的哑变量与资金净流入相关性不显著,基金管理公司的“品牌效应”并没有影响投资者的净申购行为。资金净流入与基金历史业绩正相关,与基金风险负相关,这与山立威和申宇的结论一致[20]。基金规模与资金净流入负相关,基金规模越大增速越慢。基金年龄与资金净流入负相关,与肖峻和石劲的结论一致,反映出我国基金投资者的“喜新厌旧”偏好[9]。

(三)基金费用对不同类型投资者行为的影响

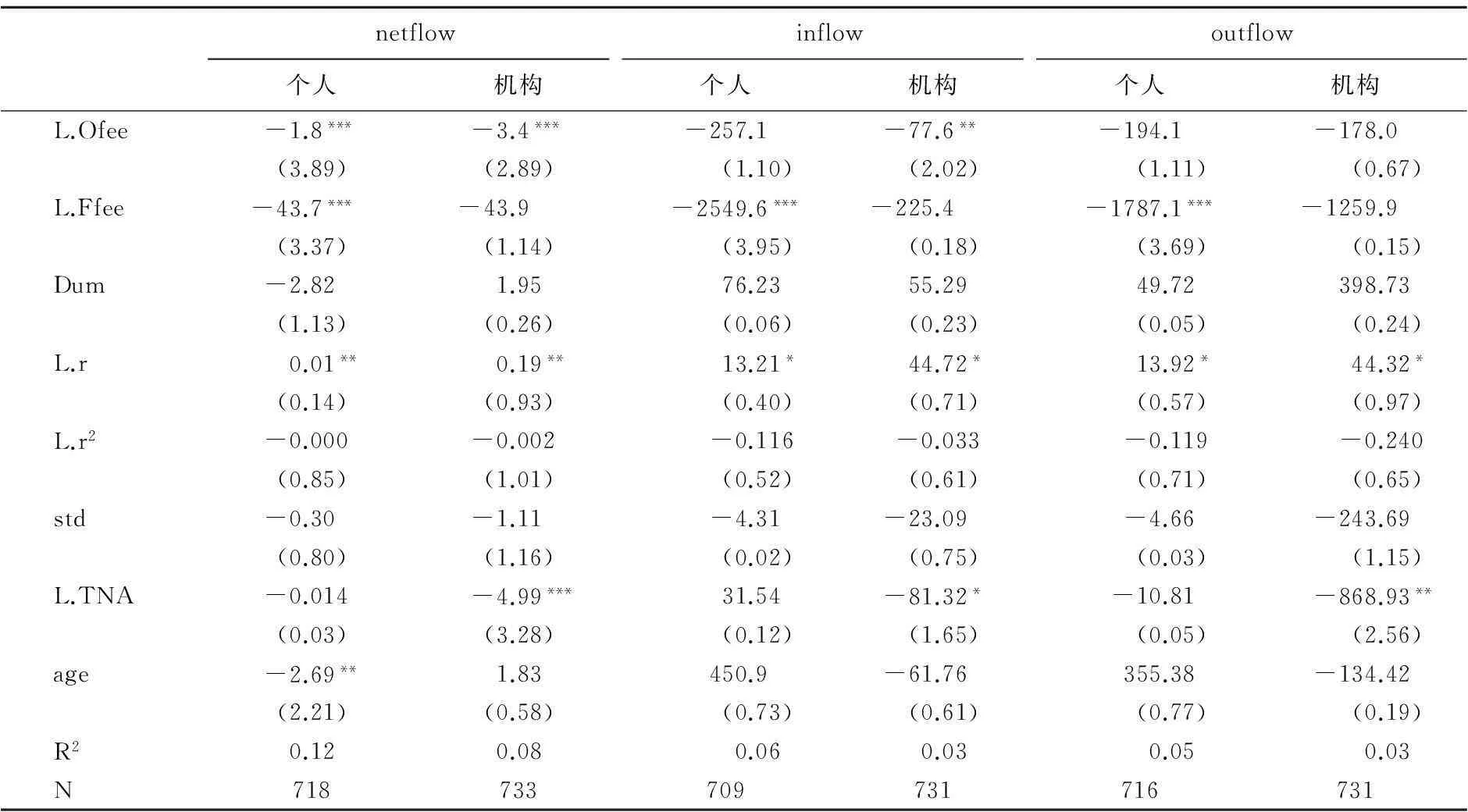

进一步检验不同类型投资者与投资费用之间的关系,我们检验了不同投资者申购赎回与基金费用的关系。重复模型(3)的过程,结果如表4所示。

表4 基金费用对机构投资者和个人投资者行为的影响

从表4可以看出,机构投资者的净申购与基金运营费呈显著负相关,与申购赎回费相关性不显著;而个人投资者的净申购与申购赎回费呈显著负相关,与基金运营费的相关性不显著。机构投资者对“看不见费用”反应敏感,而个人投资者对“看得见费用”反应敏感,机构投资者对基金费用的反应显然比个人投资者明智。实证结果与研究假设H3一致。

(四)稳健性检验

为了检验结论的稳健性,我们变换投资者申购赎回的衡量指标,采用申购额、赎回额的自然对数作为衡量申购赎回的指标。相比较申购率和赎回率指标,该指标所反映的投资者行为信息不会因基金规模因素影响而出现偏差。资金流入或流出规模很大,意味着投资者的申购或赎回规模大,但因基金规模大反而导致申购率、赎回率等衡量投资者行为的信息不真实。采用新的衡量申购赎回指标,重复上述实证过程,其结果如表5所示。从表5可以看出投资者申购行为与总费用、运营费以及申购赎回费均呈显著负相关;而赎回行为与总费用、运营费以及申购赎回费均呈显著负相关。同时净申购行为与总费用、运营费均呈显著正相关,与申购赎回费相关性不显著。回归结果再次验证了结论的稳健性。

表5 基金费用对投资者申购赎回行为的影响

表6的结果显示:机构投资者的申购和净申购行为均与运营费呈负相关,与申购赎回费相关性不显著。个人投资者的申购、赎回以及净申购行为均与申购赎回费呈负相关,与运营费相关性不显著。回归结果验证了研究假设H3结论的稳健性。

五、结论及政策建议

针对中国开放式基金样本分析,我们得到投资者申购赎回与基金投资费用之间关系的结论如下:第一,投资者申购基金时较为谨慎,过高的基金费用会抑制投资者的申购行为。实证结果显示资金流入与总费率、运营费率、申购赎回费率均呈显著负相关。降低基金申购赎回费率,降低投资者的投资成本可以显著地吸引资金流入。第二,投资者的赎回行为与基金总费率、运营费率、申购赎回费率均呈负相关。这可能与投资者“处置效应”有关,因为基金费用越高越抑制了投资者的赎回行为。第三,投资者的净申购行为表现为追逐运营费高的基金,回避申购赎回费用高的基金。实证结果显示资金净流入与运营费率正相关,与申购赎回费率负相关。基金费用对投资者申购赎回行为的综合影响结果揭示,一方面市场竞争没有降低“看得见费用”,中国基金投资者仍承担了较高的投资成本。另一方面,投资者对基金业绩变动不敏感,“用脚投票”机制尚不能有效约束运营费用不合理增长。第四,机构投资者和个人投资者对待基金费用的反应存在明显差异。机构投资者对基金运营费敏感,而个人投资者对申购赎回费敏感。机构投资者对待基金费用的反应显然比个人投资者更为理性。

表6 基金费用对机构投资者和个人投资者行为的影响

开放式基金赋予了投资者申购赎回的权利,这一权利是投资者选择“用脚投票”奖励或惩罚基金管理人的具体形式。在中国基金市场上竞争不充分和投资者对基金业绩变动缺乏敏感性,可能是导致基金投资者在对待投资费用上异样特征的原因。为充分发挥投资者“用脚投票”的约束机制,需要进一步完善相关政策:

首先,合理引导市场竞争,强化信息披露,促使基金运营费的降低和提高透明度。通过市场竞争和提高基金运营费透明度,抑制基金管理人转嫁成本等不当行为。

其次,加强销售渠道竞争,降低投资者的投资成本。渠道垄断阻碍了基金申购赎回费用降低,大力发展直销渠道或互联网销售渠道,形成与传统渠道有效竞争,让市场竞争的优越性惠及普通投资者。

最后,发展机构投资者。以个人投资者为主体的中国基金投资者没能利用好“用脚投票”机制惩罚绩差基金管理人。我国基金市场需要发展一些专业性的机构投资者,如基金中的基金(fund of funds)。这样一方面可以促进基金管理人之间的竞争,另一方面用利于专业机构发挥其监督基金管理人能力及其成本优势。

注释:

①关于申赎费的分摊年限选择,一般是根据投资者的平均持基年限来确定。由于没有投资者平均持基年限的数据资料,我们统一按照研究周期5年来分摊。本文也按照3年和7年的分摊年限进行同样分析,结论没有明显差异,说明分摊年限的处理不会影响结论的稳健性。

②本文计算风险调整收益所采用的市场收益基准是沪深300指数收益率。

③我们对回归模型进行了个体固定效应的F检验和Hausman检验,其P值均小于5%,说明个体效应和回归变量相关,验证了本文使用固定效应模型的合理性。

参考文献:

[1] Ippolito R.Consumer Reaction to Measures of Poor Quality: Evidence from the Mutual Fund Industry[J].Journal of Law and Economics,1992, (35):45—70.

[2] Berk E., Jonathan B., Richard C., et al. Mutual Fund Flows and Performance in Rational Markets[J]. Journal of Political Economy, 2004, (112):1269—1295.

[3] Houge T., Wellman J. The Use and Abuse of Mutual Fund Expenses[J]. Journal of Business Ethics, 2007, 70 (5):3—32.

[4] Roger M., Richard B, Gregory B, et al. Disclosure and Agency Conflict: Evidence from Mutual Fund Commission Bundling[J]. Journal of Financial Economics,2012, 103(5):308—326.

[5] Barber B., Odean T., Zheng L., et al. Out of Sight, Out of Mind: The Effects of Expenses on Mutual Fund Flows[J]. Journal of Business,2005, 78 (6):2095—2116.

[6] QianM. Is “voting with Your Feet” An Effective Mutual Fund Governance Mechanism?[J]. Journal of Corporate Finance,2011,17(1):45—61.

[7] Friesen C., Sapp A. Mutual Fund Flows and Investor Returns: An Empirical Examination of Fund Investor Timing Ability[J]. Journal of Banking & Finance,2007,31(9):2796—2816.

[8] Guercio D, Reuter J. Mutual Fund Performance and the Incentive to Generate Alpha[J]. The Journal of Finance, 2014, 69(4):1673—1704.

[9] 肖峻,石劲. 基金业绩与资金流量:我国基金市场存在“赎回异象”吗?[J].经济研究, 2011,(1):112—115.

[10] 陆蓉,陈百助,徐龙炳,等. 基金业绩与投资者的选择——中国开放式基金赎回异常现象的研究[J].经济研究,2007,(6):39—50.

[11] Sirri E., Tufano P. Costly Search and Mutual Fund Flows[J]. The Journal of Finance, 1998, 53(5):1589—1622.

[12] Wang J.Y, Fok R, Gao M, Liu Y.J, et al. Out of Sight, not Out of Mind: The Evidence from Taiwan Mutual Funds[J]. International Review of Economics & Finance, 2015,37(1):138—156.

[14] 李飞. 全渠道营销理论——三论迎接中国多渠道零售革命风暴[J],北京工商大学学报(社科版),2014,29(3):1—12.

[15] Inderst R, Ottaviani M. Misselling through Agents[J]. American Economic Review, 2009, (99):883—908.

[16] 冯旭南,李心愉. 参与成本、基金业绩与投资者选择[J].管理世界, 2013,(4):48—58.

[17] Aydogdu M., Wellman J. The Effects of Advertising on Mutual Fund Flows: Results from a New Database[J]. Financial Management, 2011,40(3):785—809.

[18] Ban J. Effects of Sales Expenses and Management Expenses on Mutual Fund Performance and Flows[J]. Asia-Pacific Journal of Financial Studies, 2015, 44(1):129—173

[19] 李志生,徐谦,刘淳,等. 营销投入与基金资金流动——基于中国开放式基金的经验证据[J].清华大学学报(自然科学版), 2013,(8):1192—1201.

[20] 山立威,申宇. 基金营销与资金流动:来自中国开放式基金的经验证据[J].金融研究,2013, (1):192—206.

[21] Khorana A., Servase H. What Drives Market Share in the Mutual Fund Industry?[J]. Review of Finance, 2012,16(2):81—113.

[22] Johnson T.. Who Incentivizes the Mutual Fund Manager, New or Old Shareholders?[J]. Journal of Financial Intermediation, 2010, 19 (2): 143—168.

[23] Boldin M., Cici G. The Index Fund Rationality Paradox[J]. Journal of Banking & Finance, 2010, 34(1):33—43.

[24] Inderst R., Ottaviani M. How (not) to Pay for Advice: A Framework for Consumer Financial Protection[J]. Journal of Financial Economics, 2012, 105(2):393—411.

[25] 陈学胜. 交叉上市、信息环境与沪深A股市场流动性[J].中南财经政法大学学报, 2016,(1):96—106.

[26] 蒋玉梅. 投资者情绪、股票错误估值与上市公司投资[J].经济与管理,2014,28(1):44—50.

[27] 王昌荣,王元月. 市场竞争、管理层权力与薪酬——业绩敏感性[J]. 东岳论丛, 2015,36(11):67—73.

[28] Singal V., Xu Z. Selling Winners, Holding Losers: Effect on Fund Flows and Survival of Disposition-prone Mutual Funds[J]. Journal of Banking & Finance, 2011, 35(10), 2704—2718.

[29] Adams J., Mansi S., Nishikawa T.,et al.Are Mutual Fund Fees Excessive?[J]. Journal of Banking & Finance, 2012, 36(8): 2245—2259.

(责任编辑:肖加元)

中图分类号:F832.49

文献标识码:A

文章编号:1003-5230(2016)02-0048-09

作者简介:黄孝武(1967— ),男,湖北洪湖人,中南财经政法大学金融学院教授,博士生导师;

收稿日期:2015-12-24

王雄军(1975— ),男,江西南昌人,中南财经政法大学金融学院博士生。