未成年子女死亡险限额的法律规范之完善

孟路路 友邦保险有限公司上海分公司

未成年子女死亡险限额的法律规范之完善

孟路路友邦保险有限公司上海分公司

一、引言

出于保护无民事行为能力人,防范受益人为获得保险金而加害被保险人的道德风险,《中华人民共和国保险法》(以下简称《保险法》)规定,投保人不得为无民事行为能力人投保以死亡为保险金给付条件的人身保险,保险人也不得承保。但基于父母与子女的血亲伦理关系及未成年人获得保险保障的需求,在绝大多数情况下,父母不会为了获得保险金而将未成年子女杀害,法律同时规定父母可以为其未成年子女投保以死亡为保险金给付条件的人身保险,保险公司可以承保。但是为了防止道德风险,《保险法》仍然对保险金的给付作了限制性规定,即因被保险人死亡给付的保险金总和不得超过国务院保险监督管理机构规定的限额。保监会2015年9月14日发布的《中国保监会关于父母为其未成年子女投保以死亡为给付保险金条件人身保险有关问题的通知》(保监发〔2015〕90号,2016年1月1日起生效实施),将未成年人划分为两个年龄段,并且对原保险金额进行了较大幅度的提升。这与之前将未成年人死亡险的保险金限额统一规定为10万元相比,无疑有了较大进步,值得肯定。但笔者认为,该种年龄段划分及保险金额限制的规定仍不能很好地兼顾我国特殊的家庭结构及不同年龄段未成年人的风险特点。为此,本文试图从我国的特殊家庭结构出发,结合不同年龄段未成年人的风险特点以及目前保险市场上该类产品存在的问题,就将来如何更好地完善该条规定及建立健全保险业相关配套措施进行探讨。

二、我国家庭结构现状及特征

持续多年的计划生育政策使中国的独生子女家庭占所有家庭的比例很大,当前城市的独生子女家庭在所有家庭中的占比为70%。中国经济发达地区尤其是东部的北京、天津、上海及其邻近的苏州等地区,在20世纪70年代早期甚至更早前就提倡一对夫妇只生一个孩子,是我国计划生育政策执行最早、也是较为严格的地区,因此这些地区在人口控制方面取得重大成就的同时,人口结构不合理的问题日趋严重(马西亚,2007,《我国经济发达地区已婚独生子女的婚育模式研究》)。独生子女家庭并不具备理想的家庭结构,对父母而言,独生子女意味着唯一的精神支柱,而唯一性其实就是脆弱性。因此,独生子女家庭本质上是风险家庭,一旦遭遇变故就可能演变为弱势家庭。

尽管独生子女意外伤亡在独生子女总体中所占比例很低,但对于出现这一情况的独生子女家庭来说其影响则是难以预计的。对独生子女家庭而言,唯一孩子的夭折将使整个家庭陷入绝望和痛苦的深渊,虽然部分省份和地区出台了一些鼓励和帮助失独夫妻再生育的政策,但由于力度较小,且主要为一次性补助,对于缺乏足够经济能力再抚养一个孩子的家庭来说,仍不能解决长期的实际问题。许多失独夫妻,尤其是失去未成年人子女的父母,虽然会希望再生育一个孩子来抚平心理和感情的重创,并且也还具备再生育的身体条件,但由于考虑到自己的年龄和孩子的抚养及成长问题,大多怀着绝望的心情忍痛放弃了再生育的机会。因此,除了逐渐完善社会保障制度以外,如何通过商业保险来规避失独夫妻再生育却无力抚养的风险就显得势在必行且十分具有社会意义。

三、我国的相关法律法规及发展历程

《保险法》第三十三条第二款规定,父母可以为其未成年子女投保以死亡为保险金给付条件的人身保险,但同时又规定,父母为其未成年子女投保的人身保险,因被保险人死亡给付的保险金总和不得超过国务院保险监督管理机构规定的限额。即《保险法》授权中国保监会制定相关法律条文予以规范。关于限额,加上最近一次发布的通知,保监会先后共发布了四个通知。

(一)1999年3月22日,保监会发布了《中国保险监督管理委员会关于父母为其未成年子女投保死亡人身保险限额的通知》(保监发〔1999〕43号,现已失效),规定父母为其未成年子女投保的人身保险,死亡保险金额总额不得超过人民币5万元。同年5月25日,保监会又在《关于对〈关于父母为其未成年子女投保死亡人身保险限额的通知〉中有关问题的请示的答复》(保监寿〔1999〕7号)中明确,“死亡保险金额不得超过5万元”指的是累计死亡保险金额的限额。死亡保额的限定标准不得以任何方式提高。

(二)2002年3月22日,为了适应保险市场发展的需要,保监会发布了《中国保险监督管理委员会关于在北京等试点城市放宽未成年人死亡保险金额通知》(保监发〔2002〕34号,现已失效),该通知规定:自该通知发布之日起,在北京市、上海市、广州市和深圳市投保的未成年人人身保险的死亡给付保险金额的上限由5万元提高到10万元;其他地区的保险公司及分支机构办理未成年人人身保险业务,其死亡给付保险金额仍应严格按照保监发〔1999〕43号文件执行。

(三)2010年,保监会将上述规定的适用范围从北京、上海、广州和深圳市几个试点城市扩大到全国,在2010年11月15日发布的《中国保险监督管理委员会关于父母为其未成年子女投保以死亡为给付保险金条件人身保险有关问题的通知》(保监发〔2010〕95号)中规定,对于父母为其未成年子女投保的人身保险,在被保险人成年之前,各保险合同约定的被保险人死亡给付的保险金额总和、被保险人死亡时各保险公司实际给付的保险金总和均不得超过人民币10万元。这意味着自该通知生效实施之日即2011年4月1日起,投保人与一家或多家保险公司签订以未成年人死亡为给付条件的人身保险合同,其保险金总额不能超过10万元,超过部分无效,保险金赔付的顺序依照投保人与保险人签订保险合同的时间顺序。

例如投保人先在A保险公司为未成年子女投保了保额为6万元的人身保险,后又在B保险公司投保8万元保额的人身保险,如若发生约定的未成年人死亡的保险事故,则由先签订保险合同的A保险公司赔付6万元,后签订保险合同的B保险公司则只需赔付4万元。

(四)2015年9月14日,保监会发出了《中国保监会关于父母为其未成年子女投保以死亡为给付保险金条件人身保险有关问题的通知》(保监发〔2015〕90号),规定了“对于父母为其未成年子女投保的人身保险,被保险人不满10周岁的,保险金额不得超过20万元;对于被保险人已满10周岁但未满18周岁的,不得超过50万元。”该通知自2016 年1月1日起执行。

四、当前保险市场上存在的两点问题

从以上保监会对于该问题的相关规定的演变历程可以看出,考虑到社会发展的实际情况以及保险市场发展的实际需求,保监会逐步提高了父母为其未成年子女投保以死亡为给付保险金条件的人身保险的保险额度,尤其是最近一次发布的通知,摒弃了之前“一刀切”的做法,根据未成年人的特点将其分成了两个年龄阶段,分别予以规定了不同保险金额的限制,并且保险金额有了大幅的提升,这在一定程度上是符合社会及保险市场发展规律的。但笔者认为,该通知仍没有从根本上解决目前保险市场上存在的问题,还有进一步改善的空间。

笔者认为,法律对于未成年人死亡保险额度的设定既要满足社会对该类保险的合理保障需求,也要兼顾保护未成年人的人身安全,尽可能规避或减少可能产生的道德风险。综合考虑未成年人的特征及我国目前的家庭结构与社会保障现状,笔者认为仍有必要对该条款进行更加符合实际情况的修改。

目前,由于保险行业缺乏统一征信平台,保险公司之间无法实现信息互通,造成实践中存在投保人隐瞒已投保的事实而在其他保险公司继续投保的情形,以10万元保险金额限制为例,经常会出现诸如A保险公司赔付了受益人6万元之后,又找B保险公司赔付8万元的情形,甚至保险金额合计远超出保监会规定的限额而保险公司也无从知晓。即使事后被查出,也只是退还超额获取的保险金,因为目前保险行业的监督管理机构并未出台针对投保人此类行为的相关惩罚措施。

五、完善立法和相关制度措施的几点建议

针对上述情况,笔者提出如下几点建议,以期抛砖引玉,对保险市场的发展和社会稳定建言献策。

(一)不同年龄段设定不同层次的保险金限额

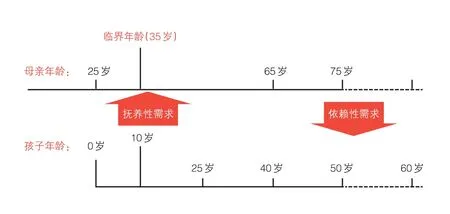

独生子女家庭的风险在不同的生命周期阶段是不同的。总体来看,独生子女家庭养老的风险会随着生命周期的推进而放大。也就是说,越是到生命周期的后期,独生子女的养老风险就越大。如下图所示,独生子女家庭的风险性在母亲过了35岁之后骤然放大,而且随着母亲生育能力的逐步丧失,依赖性需求逐步出现而放大,独子生育的风险也同步上升。一些独生子女家庭残破空亡之后,将沦为在痛苦中挣扎的“形式家庭”。独生子女家庭的风险性表现在成人风险(生存风险)、成才风险和养老风险(关系风险)等诸多方面(桂世勋、王秀银、李兰永、穆光宗,2004,《对成年独生子女意外伤亡家庭问题的深层思考》)。

由图可知,不同生命周期的风险不同。此次保监会对于未成年人死亡险保险金额的修改考虑到这个因素,将未成年人划分为两个年龄段,即10周岁以下及已满10周岁而未满18周岁,无疑是一种进步,但笔者认为这种划分虽强于“一刀切”,但仍不够科学严谨,应该对未成年人进行更加细致的划分,建议将未成年人划分为三个年龄段,按不同年龄段设定不同层次的保险金总额规定:

1.10周岁以下。基于社会的进步,适度提高保险金限额听上去似乎无可厚非,但由于10周岁以下的未成人的自我保护能力过弱,产生道德风险的概率较高,尤其是经济欠发达的偏远农村地区。且失去该年龄段未成年独生子女的父母一般尚具再生育及抚养能力,因此笔者认为对于该年龄段的未成年人,主要应当考虑的是最大程度上保护其人身安全,避免道德风险。建议可按现行做法,即各保险合同约定的被保险人死亡给付的保险金额总和、被保险人死亡时各保险公司实际给付的保险金总和均不得超过人民币10万元。

2.已满10周岁但不满14周岁。由于此年龄段的未成年人已经具备了一定的自我保护能力,属于限制民事行为能力人,且父母养育至此年龄段的未成年人所花费的成本较大,部分未成年人的母亲已经属于高育龄妇女,尤其是希望再生育的失独父母,生育风险和养育成本都会有所提高,父母因财谋害孩子的道德风险会显著下降。因此,本阶段应将着眼点放在保险的保障本质上,同时在一定程度上兼顾预防道德风险。考虑到父母的养育成本、再生养费用及精神创伤,笔者认为,将此阶段的保险金限额提高到30万至40万元之间比较合理。

3.已满14周岁但不满18周岁,此年龄段的未成年人身体发育已经趋向成熟,已经具备了很高的自我保护能力,与刚达到成年年龄的人相比相差不多,甚至《刑法》上也规定已满14周岁的未成年人已经开始需要为一些严重的犯罪行为承担刑事责任,而已满16周岁的人犯罪更是应当负刑事责任。该年龄段未成年人的母亲基本都步入高育龄甚至自然绝育阶段,尤其是失独父母的生育风险和养育成本显著提高,且考虑到此阶段的未成年人日后将会创造的价值,父母因财谋害孩子的道德风险基本可以排除。因此,此时主要考虑的应是父母的精神创伤、养育成本、再生育或领养孩子的抚养成本等,维护社会的稳定性。笔者认为,此年龄段的保险金限额应安排在50万至60万元之间甚至更高。

(二)建立保险行业统一征信平台

目前,由于保险行业缺乏统一的征信平台,保险公司之间无法实现信息互通。一方面,投保人很容易隐瞒已投保的事实,在其他保险公司多处投保;另一方面,保险公司之间因缺失互通的信息平台而极易造成投保人获得多次保险金给付的事实,使投保人获得保险金总额远超出保监会规定的限额。如上述例子中,A保险公司赔付了受益人6万元之后,B保险公司又赔付8万元的情形。且2016年1月1日起最新通知付诸实施后,由于保险金额的大幅提升,有理由相信多保、骗保的可能性也会随之增加。对此,笔者建议保险监管机构尽快建立起保险行业的统一征信平台,加强保险业信用信息的互通与共享。

图 独生子女家庭的风险结构的年龄分布

(三)制定相应惩罚措施

目前,对于投保人隐瞒已在其他保险公司为其未成年子女投保了以死亡为给付条件的人身保险且超限额获取保险金的情况,保监会只在1999年5月25日发布实施的保监寿〔1999〕7号文中有所规定,该文第一条规定:“在订立保险合同时,保险公司应要求投保人声明是否在其他保险公司为其未成年子女投保了死亡人身保险,如果投保人故意不履行如实告知义务,出现累计保险金额超过5万元的情况,超过部分保险公司不承担给付保险金的责任并不退还保险费。”这意味着即使投保人隐瞒事实超额投保并最终领取了超出限额的保险金,如果被发现也只是退还多领的保险金并且损失其相应部分的保险费。可见,因该处罚力度明显太低,导致投保人骗保的违法成本过低。