合肥科技农商行竞争力提升对策研究

刘 璐(安徽农业大学 经济管理学院,安徽 合肥 230001)

合肥科技农商行竞争力提升对策研究

刘 璐

(安徽农业大学 经济管理学院,安徽 合肥 230001)

摘 要:农村商业银行主要为当地农业、农村和农民提供金融服务,自2011年农商行正式挂牌以来,经过十几年的发展,我国的农商行在公司治理、资产质量、盈利能力等方面均得到了较大改善。结合全国其他15家农商行的数据进行分析,指出合肥科技农商行发展存在的不足并提出相应的对策建议。

关键词:农村商业银行;竞争力;农村金融;因子分析

在当前金融业同业竞争日趋激烈的形势下,提高农村信用社的竞争力对农村信用社的发展有着积极的作用[1]。合肥作为安徽省省会,近年来经济、金融业迅速发展。2011年居巢区和庐江县划入合肥后,合肥地区金融行业发展机遇更为巨大,越来越多的金融机构进驻合肥抢占市场,致使本土金融机构面临更为浓厚的竞争氛围。本文以安徽合肥科技农村商业银行(以下简称“科行”)为例,通过其对外公布的年报和其他分析数据着重研究其基础竞争能力,然后对其所处环境进行分析,最后在环境分析的基础上针对不利因素提出建议。

一、文献综述

企业竞争能力的评估已成为竞争力研究的一个专门领域[2]。商业银行竞争力来源于多个方面,是综合能力的体现。在学术研究中,我国学者大多从指标分析的角度进行商业银行竞争力评价。从最初的单指标分析到现在普遍构通过建模型进行综合分析。李元旭、蒋永祥等认为,商业银行竞争力评价体系不能简单地罗列一般的共性指标,更要反映经营货币的特性[3]。焦瑾璞以现实竞争力、潜在竞争力、环境竞争力为切入点,分析中国商业银行的竞争能力,并运用比较分析法对比中外资银行的优劣[4]。朱纯福认为商业银行的竞争力收到内外部环境的双重影响,在此基础上构建了银行竞争力评价指标体系[5]。戴志敏、姜宇菲从环境、基础、核心和潜在四方面的竞争力入手,采用AHP(层次分析法)评价商业银行竞争力[6],孙林、李光金采用DEA(数据包络模型)从效率角度对国有商业银行进行实证分析[7]。

二、数据来源及处理

为了体现典型性,本文又选取了15家其他省市经营良好的农信社作为研究对象,运用因子分析法,对这16家银行的竞争能力得分进行排名。这15家农商行分别为:北京农商行、池州九华农商行、张家港农商行、吴江农商行、重庆农商行、江阴农商行、佛山农商行、南海农商行、无锡农商行、天津农商行、桐城农商行、上海农商行、十堰农商行、紫金农商行、沈阳农商行。文中这15家银行分别以A至O来代表,其数据均来自各家银行2013年对外公布的年报。由于所得变量较多,且大多是宏观上的经济数据,不便于直接比较,所以将个数据进行了简化和计算。

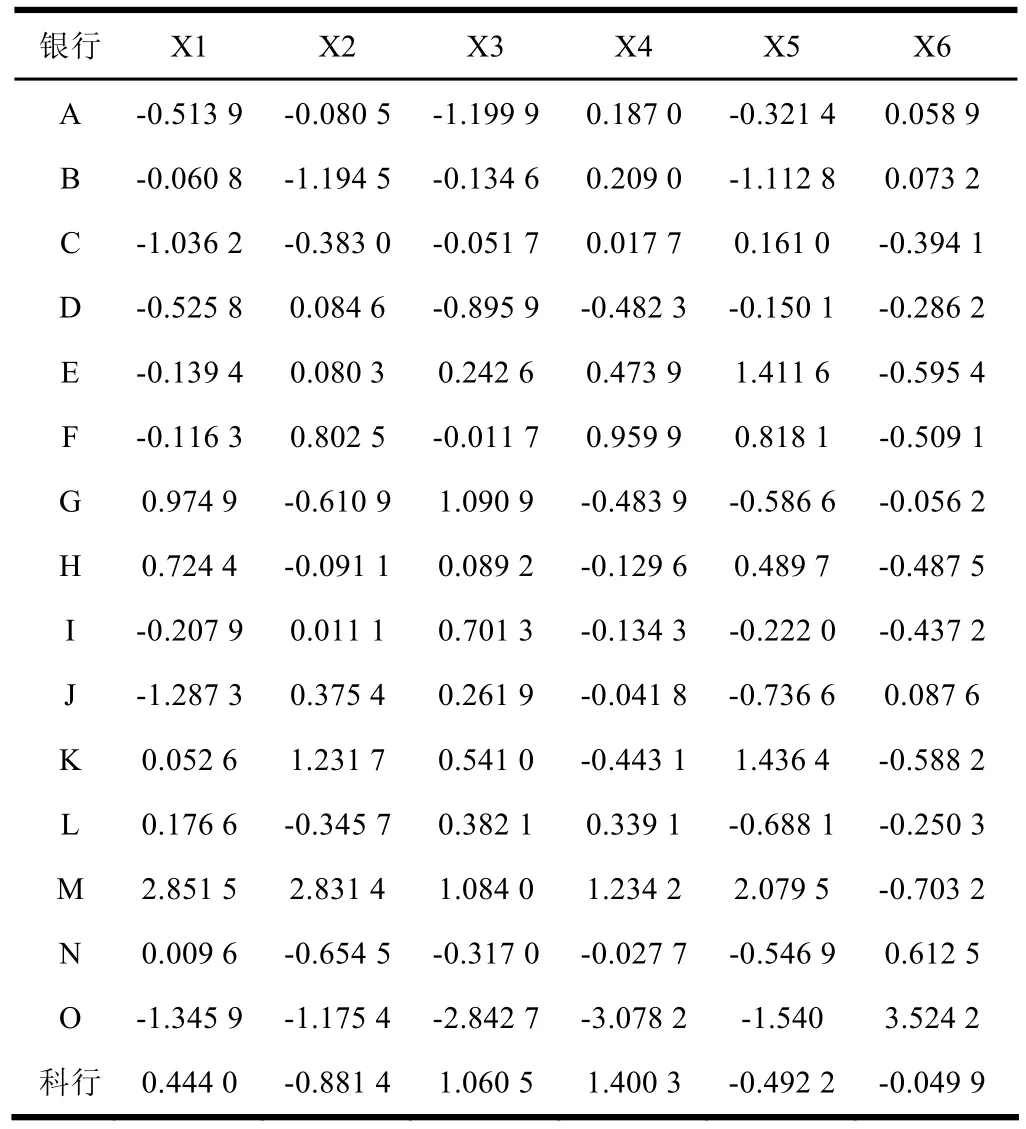

本文农信社竞争力评价指标共包含6个,分别是总资产增长率(X1)、产增长率(X2)、存款增长率(X3)、贷款增长率(X4)、拨备覆盖率(X5)和不良贷款率(X6)。在数据处理之前,为了保证因子分析的可靠性与公平性,需要对数据进行标准化,即无纲量化处理。处理后的数据如表1。

表1 标准化处理后的数据

三、实证分析

本文采用因子分析法,该方法是主成分分析法的推广,将它运用于银行竞争力评价能够通过公因子方差贡献率计算得分,从而避免主观赋值的缺陷[8]。步骤如下:

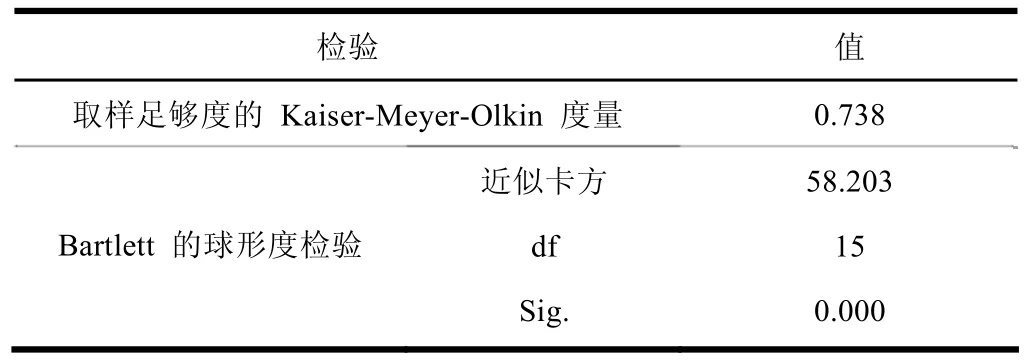

1. 指标数据的检验

表2 KMO 和 Bartlett 的检验

使用KMO和Bartlett检验对数据进行检验,其结果是:KMO值为0.738,大于0.5;Bartlett检验统计值为57.45,显著性概率为0.000。结果表明比较适合做因子分析。

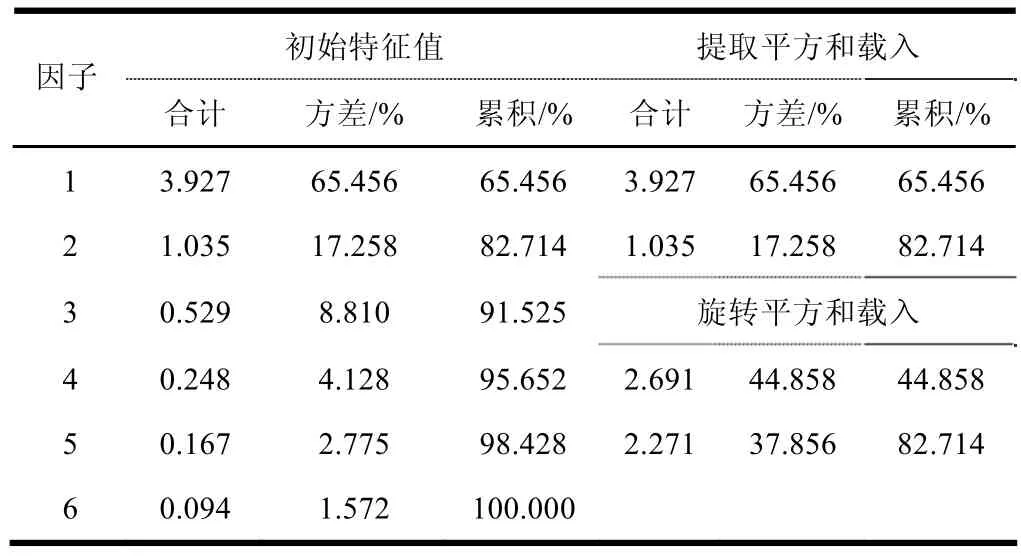

2. 特征值和累积贡献率分析

通过公因子方差表可知,绝大部分原有变量的初始解的变量共同度均高于0.8,说明提取的因子可以反映原有变量的大部分信息,仅有较少信息丢失,因子分析效果良好。使用SPSS软件的主成分法处理数据,根据公因子提取原则,选取特征值大于1的若干因子,前两个因子的方差贡献率为82.054%,代表了原始数据的大部分信息,对原始变量的描述性作用较为显著。原来的6个因子简化为2个主因子(F1和F2)。

表3 解释的总方差

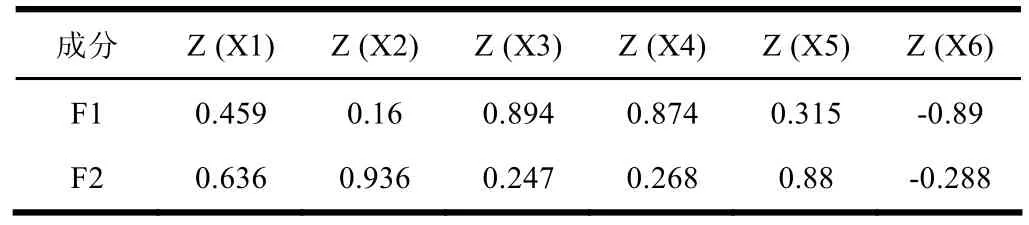

3. 因子旋转分析

采用最大方差法旋转因子载荷矩阵,结果如表4所示。公因子F1在存款增长率(X3)、贷款增长率(X4)、、不良贷款率(X6)三个变量的载荷较大;公因子F2在总资产增长率(X1)、净资产增长率(X2)、拨备覆盖率(X5)三个变量的载荷较大。

表4 旋转成分矩阵

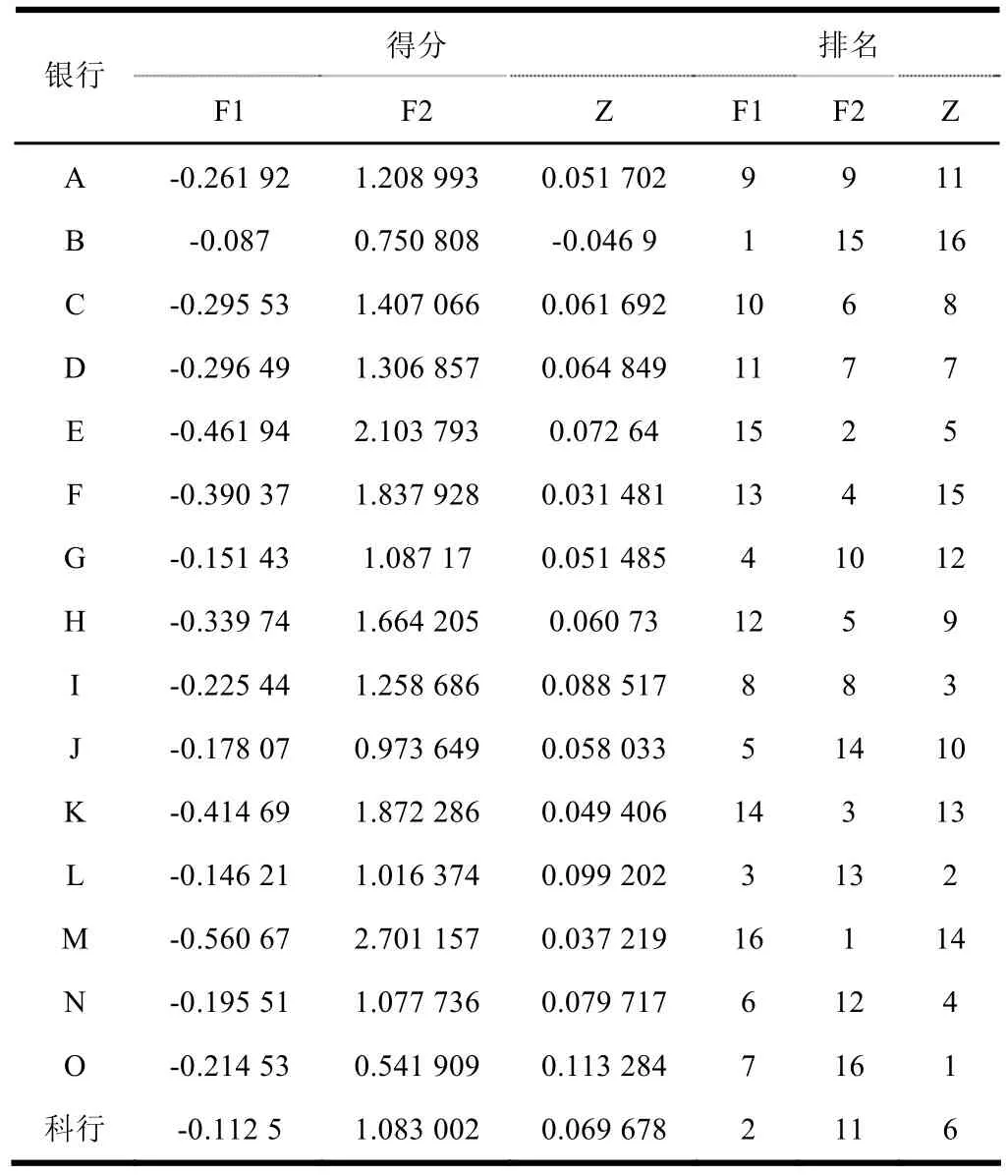

4. 计算得分并排序

采用因子加权总分的方法对这16家银行的竞争力做综合判断。利用成分矩阵得出其特征向量,从而得到综合得分计算公式,其中Z为某农商行综合得分,F为某农商行的各个主因子得分。

Z=65.456%*F1+17.258*F2

F1=0.033*X1-0.24*X2+0.413*X3+0.394*X4-0.134* X5-0.396*X6

F2=0.232*X1+0.567*X2-0.167*X3-0.168*X4+0.488 *X5+0.074*X6

按照以上步骤将16家农商行的原始数据运用SPSS标准化后,带入因子得分计算公式,进行因子分析得分计算和综合得分计算,并按照综合得分的降序列得到表5。其中,负数并不是表示该农商行的竞争力为负,而是实证分析开始时对数据进行了标准化处理的结果。

表5 因子得分表

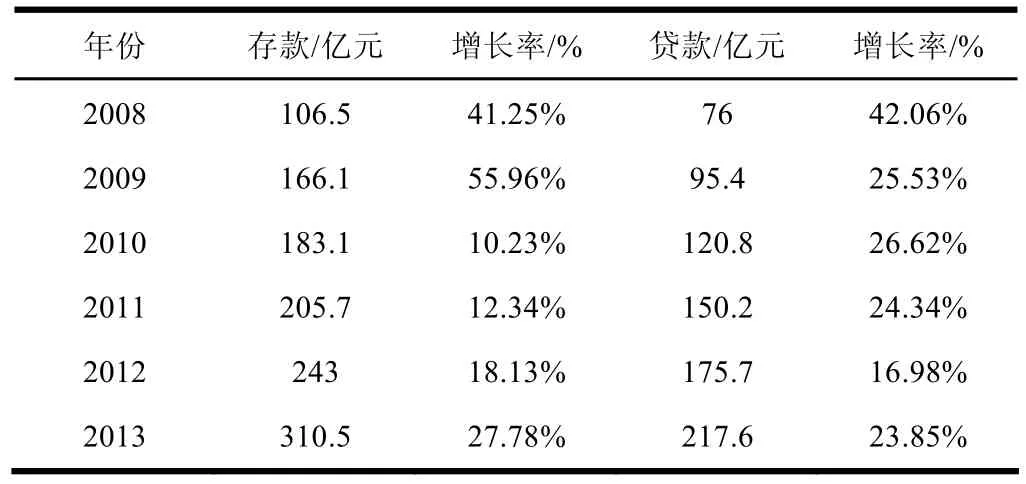

表6 科行2013年存贷款余额及增长情况

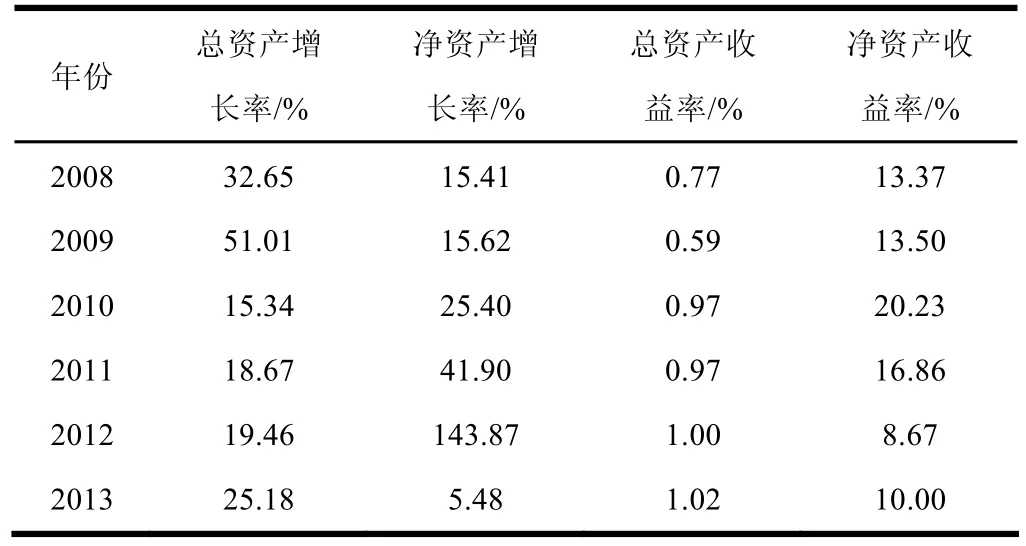

表7 科行历年总资产、净资产余额及增长、收益情况

表8 科行历年不良贷款率

四、因子分析结论及问题

根据因子分析的结果,可以看出:

(1)F1在存贷款增长率、不良贷款率的载荷量较大,科行F1得分排名第二。在2013年科行的存款增长率27.78%、贷款增长率23.85%、不良贷款率为0.82%,16家银行平均存款增长率16.36%、平均贷款增长率15.2%、平均不良贷款率1.63%。科行在存贷款增长性和不良贷款率方面表现良好。

(2)F2在总资产增长率、净资产增长率和拨备覆盖率的载荷量较大,科行的排名相对靠后。2013年科行总资产增长率为25.18%、净资产增长率5.48%、拨备覆盖率为223.34%,16家银行平均总资产增长率18.06%、平均净资产增长率14%、平均拨备覆盖率272.72%。科行的总资产增长率很高,但净资产增长率和拨备覆盖率偏低。

(3)资产增长率远高于16家银行的平均水平,但F2得分仍然偏低,与得分较高的几家银行相比较可知,其原因是偏低的净资产增长率和拨备覆盖率。因此我们可以断定科行的资金投资回报率偏低,管理者对闲置资金的利用效果不高。根据银监会公布的2013年相关数据,拨备覆盖率282.7%为一个比较合适的数值,这样看来,科行2013年的拨备覆盖率为223.3%,拨备覆盖水平尚可。

(3)2007年成立以来,科行的存贷款规模呈稳定上升趋势,且各年增长率有不断扩大的趋势。科行的总资产收益率一直稳定增长,表明科行近年来全部资产的获利能力很稳定,总资产增长率在2009年达到最高,2010年虽大幅下降,但之后一直保持较稳定的慢速增长,符合银行资本规模的发展规律。

(4)收益率和净资产增长率表现并不好。净资产收益率直接反应银行对股东的回报率,虽然从2007年到2010年净资产收益率呈上升趋势,但后期这个指标下滑很明显;净资产增长率波动很大,由2012年的143.87%跌倒2013年的5.48%。这是因为随着银行规模的扩大,净资产不断增加,对开拓新产品新市场的要求更大,才能保证净利润与净资产的同步增长,这对于银行来说是一个很大的挑战,并且能够考验企业领导对行业发展的预测、对利润增长点的判断以及管理能力能否跟上步伐[9]。

(5)事实上,近几年农商行的不良贷款情况比较糟糕。根据银监会公布的数据,2013年商业银行平均不良贷款率为0.96%,其中,大型商业银行为0.98%,股份制商业银行0.77%,城市商业银行0.83%,外资银行0.59%,而农村商业银行高达1.73%。由表8可以看出,科行的不良贷款率整体呈下跌趋势,在整个银行业资产质量都在下滑的背景下,科行如何保持较低的不良贷款率,降低经营信用风险尤其值得思考。

五、提升合肥科技农商行竞争力的建议

通过实证分析并结合自身特点来看,合肥科技农商行具有市场定位准确、规模经济优势、资产规模增长快的特点,然而,我们很容易看到当前农商行的发展模式仍属于粗犷的增长形式,在寻求规模快速增长的同时,往往忽视了管理的提升,导致规模扩大与效率下降并存的现象[10]。农商行要关注自身优势与特色,既能够坚守本土,又能积极的“走出去”,既能提高盈利能力和效率水平,又能追求有质量的规模增长,实现规模效益。基于此,我们提出以下建议:

一是作为合肥市的区域性银行,重点服务全省中小企业及三农。因此,科行具有天然的政策优势,在日益激烈的竞争中,需做好自身市场定位,利用政策优势、支持区域经济发展、促进区域基础设施建设。农商行固守本地发展的单一发展模式存在弊病,除了要充分利用地域资源,发展本地金融业务以外,如何“走出去”?不仅要把经营网点遍布整个合肥市外,还要抓住当前合肥经济圈的发展契机,拓展新增地域业务,对新纳入的庐江和巢湖布设网点,并在淮南、芜湖、六安等地设立分支机构,尝试入股其他地区的农商行等。

二是作为全国省会城市首家农村商业银行,科行的管理模式应在一般的绩效管理中,融入价值管理。在人力资源配置和物质资源配置方面有待进一步的提高。例如,加强对员工个人能力提升方面的考核与培训,制定阶段性的薪酬激励措施等。对于新员工的加入,从源头上加以控制,提高对新晋员工的学历要求与考量要求,避免应试教育模式选拔人才的弊端。另外,科行可以定期为周边高校贫困、优秀经管专业学生提供实习岗位,选拔表现优异的实习生作为储备人才,这样不仅能够引进优秀人才,还能提高科行的声誉及口碑。

三是银行本身建立相关的控制机制。例如:制定个别借款人可承受的信用风险额度,银行定期监控上述信用风险额度,并进行定期审核;在向个别客户授信之前,先进行贷前调查,并定期检查所授出的信贷额度;对于表外的信用承诺,可收取保证金以减低信用风险。较差的资产质量会影响到监管评级,制约科行的发展。在经济增长放缓时,如不及时防控,贷款风险很可能反弹。在目前的资本结构下,科行应重点区域、重点行业、重点客户的风险情况,制定合理的不良贷款“双控”指标;对某些重点领域、不良贷款快速上升地区、小微企业等应加强信用风险的排查与防控,加强对表内外业务和系统内外业务风险传递的监控;同时要严防借款人利用“借新还旧”“搭桥”等手段掩饰贷款质量的恶化[11]。

伴随着农村经济发展的是农村金融需求种类的多元化。科行的金融创新问题包括:网银、信用卡业务落后于其他商业银行,理财产品种类不够丰富无法吸引公众、涉农贷款缺乏抵押品等。针对这些问题,科行可模仿其他网银、信用卡等业务口碑好的银行,开发网银、信用卡新功能,推出办网银、信用卡送好礼、积分计划等优惠活动;推出多种面额、多种期限的高收益理财产品;积极探索多种抵押担保方式,开展涉农企业联保贷款、存货作为担保等活动。

[参考文献]

[1] 姜明生.商业银行核心竞争力评价指标体系和模型构建[J].现代管理科,2009(6):9-12.

[2] 雷友.西部地区城市商业银行竞争力比较[J].财政金融, 2014(3):11-13.

[3] 李元旭.中国国有商业银行与外资银行竞争力比较研究[J].金融研究,2010(11):6-8.

[4] 焦玉璞.中国银行业的市场竞争格局及其制度分析[J].宏观经济研究,2011(6):15-18.

[5] 朱纯福.现代商业银行核心竞争力的结构性解释[J].金融论坛,2007(1):12-14.

[6] 戴志敏.商业银行操作风险-衡量与管理[J].浙江金融,2011, (6):21-24.

[7] 孙林.基于DEA方法的我国保险公司竞争力分析[J].资源科学,2012(4)26-19.

[8] 芳姚遥.江浙沪城市商业银行竞争力及其影响因素分析[J].经济地,2013(3):8-10.

[9] 刘荣.股份制商业银行竞争力研究[J].金融研究,2002(8): 18-22.

[10] 朱理.我国商业银行竞争力浅析[J].时代金融,2010(1):16-17.

[11] 李继志.不良贷款对商业银行的影响及对策[J].现代商, 2009(6):8-10.

(责任编辑、校对:刘俊萍)

政治学法学研究

The Countermeasures to Promote the Competitive Power of Hefei Science and Technology Agricultural Bank

LIU Lu

(Institute of Economic Management, Anhui Agricultural University, Hefei 230001, China)

Abstract:Rural commercial bank mainly provides financial services for local agriculture, rural areas and farmers. Since its official opening in 2011, the Science and Technology Agricultural Bank has improved a lot in management, asset quality and profitability. Combined other fifteen banks’ data, the deficiency existing in Hefei bank is put forward and the corresponding counter measures and suggestions are also discussed.

Key Words:rural commercial bank; competitiveness; rural finance; factor analysis

作者简介:刘璐(1991-),女,安徽淮南人,硕士研究生,研究方向为农村金融改革。

收稿日期:2015-10-28

DOI:10.3969/j.issn.1009-9115.2016.01.033

中图分类号:F306.4

文献标识码:A

文章编号:1009-9115(2016)01-0120-04