产权性质、信贷资产质量与商业银行X效率

邱靖平,尚敏,余丽霞

(四川师范大学商学院,四川成都610101)

一、相关文献综述

一般认为商业银行效率是衡量银行在业务活动中投入与产出或成本与收益的对比关系,反映的是对所有投入产出项目进行综合评价的结果。在商业银行效率漫长的研究过程中,商业银行效率的研究重点经历了三个阶段,即商业银行规模效率阶段、商业银行范围效率阶段以及商业银行X效率阶段。国外学者起初从规模经济上来研究商业银行效率,他们认为商业银行效率主要是由规模经济导致的,所以此时商业银行效率也称作商业银行规模效率。Alhadeff(1954)是最早对商业银行规模效率研究的学者,他通过研究发现银行业存在着递增的产出规模效率和递减的成本规模效率。Baumol(1982),Benston(1965)、Murph(1968)等学者也对商业银行规模效率进行了初步探讨[1]。随着银行业混业经营和分业经营模式逐渐受到人们关注,商业银行效率的研究重点从规模效率转到范围效率上来,商业银行范围效率是指商业银行经营业务范围和业务地域范围扩大而带来的效益。Baumol(1982)在研究商业银行范围效率时,发现商业银行从事多种经营业务可以降低商业银行的成本或增加收益,Cebenoyan(1990)研究发现银行的活期存款、定期存款、房地产贷款和商业贷款业务间存在显著的范围经济。此后,Berger,Hunter和Timme(1993)在对商业银行效率进行研究时发现,对商业银行效率起决定性作用的是X效率,即除规模效率和范围效率之外的所有技术效率和配置效率的总和,是关于银行整合技术、人力资源及其他资产用来生产既定产出的经营管理水平的测度(Frei,Harker,Hunter,1998)[2],由此商业银行效率的研究重点开始转到商业银行X效率上来。

国内外学者一般采用实证方法来研究商业银行X效率。Simon H.Kwan(2006)运用随机前沿法来研究香港银行业的X效率,发现技术更新使得香港银行业的X效率正在持续降低[10]。李彦蓉(2012)采用DEA方法测度了我国13家商业银行X效率并对DEA无效的商业银行给出了相关的建议[3]。郭君艳(2013)运用SFA方法分析了我国国有商业银行、全国性股份制商业银行以及城市商业银行的X效率,研究发现我国大多数商业银行的X效率在2006-2010年间处于不断上升的阶段[4]。在研究商业银行X效率的同时,学界探讨了商业银行治理结构、市场结构、不良贷款、组织结构等因素对商业银行 X 效率的影响。 Whalen(1991),Barr,Siems(1994)认为商业银行不良贷款是由金融危机、经济周期等不可控制的因素造成的,银行必须支付高昂的费用来管理这些不良贷款,从而降低了商业银行X效率。Cebenoyan,Altunbas et.al(1998)研究发现银行业的产权性质对商业银行X效率影响不大[2]。 Maudos,Pastor(2003)研究发现商业银行特点以及市场特点与商业银行X效率显著正相关,同时发现银行规模和银行X效率不相关[11]。庞瑞芝,张艳,薛伟(2007)运用DEA-Tobit二阶段法研究发现不良贷款率、人均营业费用与商业银行效率呈现负相关关系[5]。姜婷凤(2013)基于DEA-Tobit二阶段模型研究发现不良贷款率、净息差等微观因素对银行X效率影响显著[6]。李鸣迪(2014)采用DEA和SFA方法来研究我国商业银行X效率,研究表明盈利能力、风控能力、创新能力以及成本控制能力对商业银行X效率具有明显影响[7]。

二、研究设计及回归模型

(一)方法、样本及数据来源

学界起初采用财务指标法来研究商业银行效率,即用一些收益性或者费用性财务指标来测度商业银行的效率。随着定量研究的不断发展,学界开始采用前沿分析方法来研究商业银行的效率。前沿分析方法按照是否需要设立参数,分为参数法和非参数法:参数法主要包括随机前沿分析法、厚前沿分析法以及自由分布法,如刘琛,宋蔚兰采用随机前沿分析法来研究商业银行效率[8];非参数法主要包括数据包络分析(DEA)。由于DEA方法不需设立参数并且能够排除主观因素对结果的影响,因此本文采用DEA方法来研究我国商业银行的X效率。数据包络分析法是通过建立线性规划模型来对具有多个投入以及多个产出的决策单元进行效率评价,得到各个决策单元的相对效率值,是由美国著名运筹学家Charnes和Rhodes首先提出来的,他们提出了规模报酬不变模型(CCR模型),后来Cooper和Charnes对CCR模型进行了改进,提出了规模报酬变动模型(BCC模型)。由于CCR和BCC模型对于同时相对有效的决策单元无法进行比较,Andersen和Petersen提出了超效率模型(MCCR模型)来解决这一问题,本文就采用这种模型来探讨商业银行X效率。

考虑到DEA方法对决策单元的要求,即要求决策单元的个数大于所选取的投入产出指标个数总和的2倍,同时所选择的样本之间差异要尽量小,本文选取我国5家国有控股商业银行和9家全国性股份制商业银行为样本,具体是中国银行、中国民生银行、中国农业银行、中国建设银行、平安银行、中国工商银行、招商银行、兴业银行、广发银行、光大银行、交通银行、上海浦东发展银行、中信银行以及华夏银行,本文选取的时间跨度为2012-2014年,所有数据来自于国泰安数据库以及银行发布的年度报告。

(二)DEA方法投入产出指标的选取

目前学界对商业银行的投入和产出指标的选择共有三种方法,即生产法、中介法以及资产法。生产法认为银行是一种金融服务提供组织,它以人力资本和固定资本作为投入指标,以存款账户数量和贷款账户数量为产出指标;中介法认为商业银行是金融中介,为存款者和贷款者提供中介服务,它选取利息费用和其他成本费用作为投入指标,选取各项收入作为产出指标;资产法认为商业银行是金融市场的投资者,它选择资产负债表上的负债项作为投入指标,选择贷款和其他金融证券作为产出指标。在投入产出指标的选择上,学者选择的指标和上述三种方法略有差异,如谢玉梅,胡基红(2013)在研究我国农村商业银行效率时选取的投入指标为营业成本、劳动力以及所有者权益,产出指标为存款额、贷款额以及净利润[9]。考虑到商业银行主要经营存贷款业务,商业银行投入和产出主要是吸收存款所需的投入和发放贷款获得的产出,同时在参考了生产法的情况下,本文选取的投入指标为固定资产净值、利息支出和手续费及佣金支出,产出指标为利息收入、手续费及佣金收入以及存款总额。

(三)控制变量的选择及回归模型

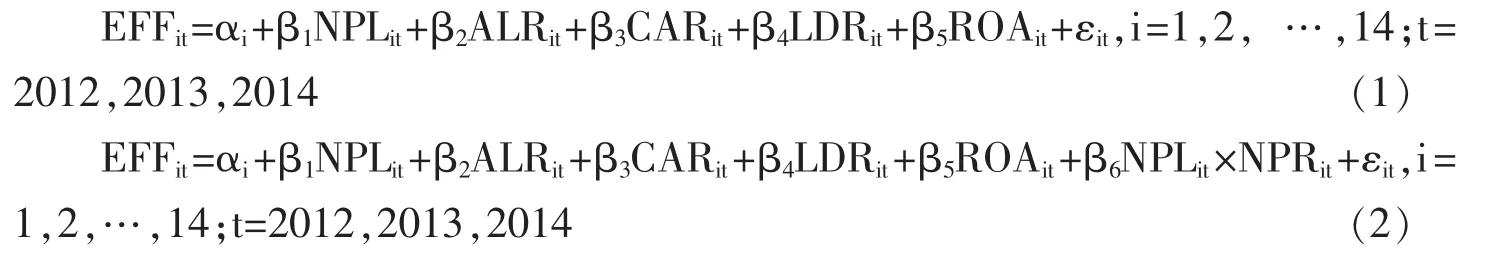

商业银行效率的影响因素可分为外部因素和内部因素,外部因素包括商业银行所面临的宏观环境、法律环境、政治环境等等,内部因素包括银行的资本结构、盈利能力、资产配置能力等,由于商业银行X效率是除规模效率和范围效率之外的所有技术效率和配置效率的总和,主要是从银行内部管理来考察商业银行X效率,所以本文仅仅考虑内部因素对商业银行X效率的影响。考虑到变量间的多重共线性以及其他学者的相关研究成果,本文选取商业银行X效率为因变量,不良贷款率作为自变量,选取银行资产负债率、资本充足率、银行存贷比、资产收益率作为控制变量,通过Hausman检验可知应该建立随机效应模型,为了研究不良贷款率与商业银行X效率的相关关系建立回归方程(1),为了研究产权性质对不良贷款率与商业银行X效率相关关系的影响建立回归方程(2),具体如下所示:

其中:EFF表示商业银行X效率,即通过EMS软件获得的商业银行X效率值;αi为随机变量,表示i个个体有i个不同的截距项,且其分布于其他变量无关;i表示不同的银行;t表示不同的年限;NPL表示不良贷款率,衡量商业银行的信贷资产质量;ALR表示银行的资产负债率;CAR表示银行的资本充足率;LDR表示银行存贷比;ROA表示资产收益率;NPR表示商业银行产权性质,是一个虚拟变量,国有绝对控股商业银行(国家持股比例大于50%)该值取1,非国有绝对控股该值取0。

三、实证研究

运用EMS软件得到我国14家商业银行2012年、2013年和2014年的X效率值如表1所示。

表1 我国14家商业银行的X效率值

从表1可以看出,2012年我国这14家商业银行中有9家商业银行X效率值大于1,分别是建行、工行、农行、兴业、浦发、平安、民生、招商、中信,说明这9家商业银行是DEA有效的,另外5家商业银行的X效率值小于1,分别是中行、广发、交通、光大、华夏,说明这5家商业银行是DEA无效的,同样可以看到我国这14家商业银行2013年、2014年的X效率分布情况。DEA有效的商业银行既有国有绝对控股商业银行,也有非国有绝对控股的商业银行,DEA无效的商业银行中同样存在这种现象,从表面上看,商业银行DEA是否有效分布情况并没有因产权性质不同而存在显著的差异。

表2 回归方程(1)(2)的 EVIEWS软件回归结果

将解释变量、控制变量以及商业银行的X效率值代入建立的随机效应模型(1)(2)中,运用EVIEWS软件,得到的回归结果如表2所示。从表2中模型(1)的回归结果可以看到不良贷款率的系数为负,相应的P值为0.0378,通过了5%的显著性水平检验,说明不良贷款率与商业银行X效率之间存在着显著的负相关关系,即我国商业银行X效率与信贷资产质量之间存在着显著的正相关关系,商业银行的不良贷款率越高,商业银行X效率就越低,这和庞瑞芝,张艳,薛伟(2007)的研究观点一致。不良贷款率是不良贷款占总的贷款的百分比,不良贷款率高,一方面意味着商业银行利息收入减少,从而导致商业银行的产出减少,最终使得商业银行X效率下降,另一方面由于大量的贷款收不回来,导致商业银行的可贷款数量减少,相应收益减少,流动性风险增大,这也会使商业银行X效率下降。从模型(1)的回归结果中还可以看到银行资产收益率和商业银行X效率呈现显著的正相关关系,商业银行存贷比、资本充足率与商业银行X效率呈现显著的负相关关系,资产负债率和商业银行X效率的负相关关系并不明显。

从表2中模型(2)的回归结果可以看到,在引入产权性质与不良贷款率的交互项以后,交互项对应的P值为0.3935,可以看到产权性质对不良贷款率与商业银行X效率之间的负相关关系不存在着显著的影响,即我国商业银行X效率与信贷资产质量之间显著的正相关关系并不会因商业银行产权性质的不同而存在显著差异。这可能是因为我国政府在对我国国有绝对控股商业银行实施了股份制改革、最终达到公开上市目的以后,弱化了对我国国有绝对控股商业银行处置不良资产的行政干预力度,使得我国国有商业银行在市场竞争中更好的发挥自身主体的作用,推动我国金融业的市场化进程,更好地发挥市场在资源配置中的作用。

四、研究结论

本文选用2012-2014年我国14家商业银行为样本来研究我国商业银行X效率,得到的研究结论如下:(1)我国这14家商业银行的X效率普遍较高,其中DEA有效的占一半以上,并且商业银行的DEA是否有效分布情况并没有因我国商业银行产权性质不同而存在着显著的差异。(2)我国商业银行的不良贷款率和商业银行X效率之间存在着显著的负相关关系,即我国商业银行X效率与信贷资产质量之间存在着显著的正相关关系;我国商业银行X效率与信贷资产质量之间显著的正相关关系并不会因商业银行产权性质的不同而存在显著差异。根据本文研究所得的结论可以得出,提高我国商业银行X效率的途径之一是提高我国商业银行的信贷资产质量,信贷风险对信贷资产质量具有决定性的影响,因此加强对我国商业银行信贷风险的管理,完善风险管控机制是提高我国商业银行X效率,进而提高我国商业银行竞争力的重要举措。

[1]张亮,綦鲁明.商业银行效率研究:一个文献综述[J].求索,2008,(06):12-15.

[2]侯世宁.银行 X 效率理论综述[J].金融参考,2008,(7):113-122.

[3]李彦蓉.基于 DEA 的我国上市银行 X 效率分析[J].财会月刊,2012,(2):60-62.

[4]郭君艳.基于 SFA 方法的中国商业银行 X 效率研究[J].中国外资,2013,(12):25-26.

[5]庞瑞芝,张艳,薛伟.中国上市银行经营效率的影响因素——基于Tobit回归模型的二阶段分析[J].金融论坛,2007,(10):29-35.

[6]姜婷凤.新视角下中国上市银行X效率研究——基于关联两阶段DEA-Tobit模型[J].经济视角,2013,(11):45-49.

[7]李鸣迪.基于 DEA 和 SFA 方法的我国商业银行 X 效率实证研究[J].上海金融,2014,(12):101-104.

[8]刘琛,宋蔚兰.基于 SFA 的中国商业银行效率研究[J].金融研究,2004,(6):138-142.

[9]王玲,谢玉梅,胡基红.我国农村商业银行效率及其影响因素分析[J].财经论丛,2013,(5):53-58.

[10]Simon H.Kwan.The X-efficiency of commercial banks in Hong Kong[J].Journal of Banking& Finance,2006,(30):1127-1147.

[11]Maudos and Pastor.Cost and Profit Efficiency in the Spanish Banking Sector(1985-1996):a Nonparametric Approach[J].Applied Financial Economics,2003,(13):33-58.